Die europäische Industrie sieht sich mit einem inflationären Schock konfrontiert, wie sie ihn seit 50 Jahren nicht mehr erlebt hat. Die Preisanstiege in der Realwirtschaft haben phänomenale Ausmaße erreicht, wie wir in diesen Artikeln bereits im Frühling prognostiziert hatten.

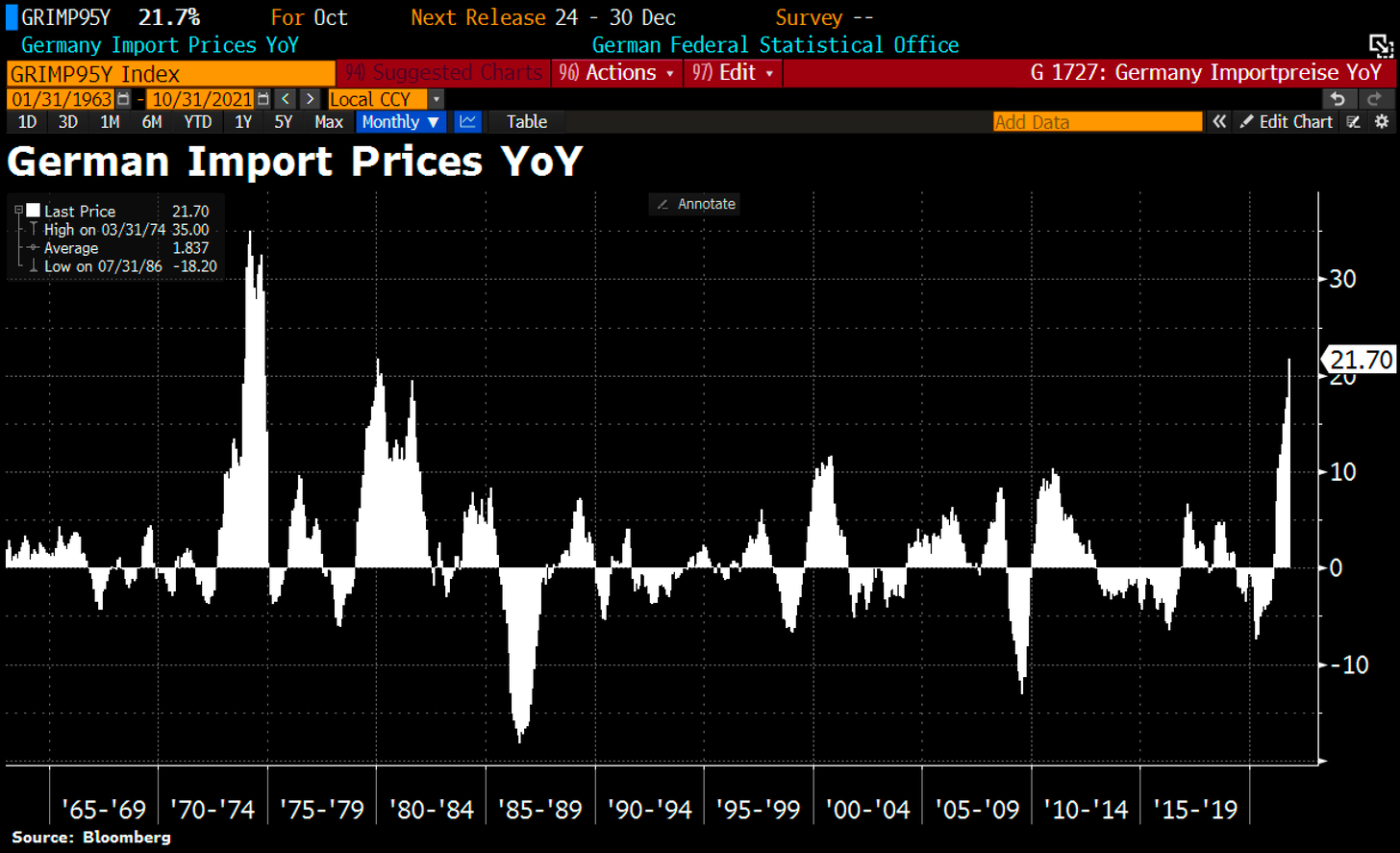

In Deutschland haben sich importierte Produkte gegenüber dem Vorjahr um mehr als 20 % verteuert:

In Italien zeigt der Anfang dieser Woche veröffentlichte Herstellerpreisindex einen explosiven Anstieg von 25,3 %, was einem Plus von 7,1 % gegenüber dem Vormonat entspricht. Annualisiert wäre dies eine Erhöhung von 128 %!

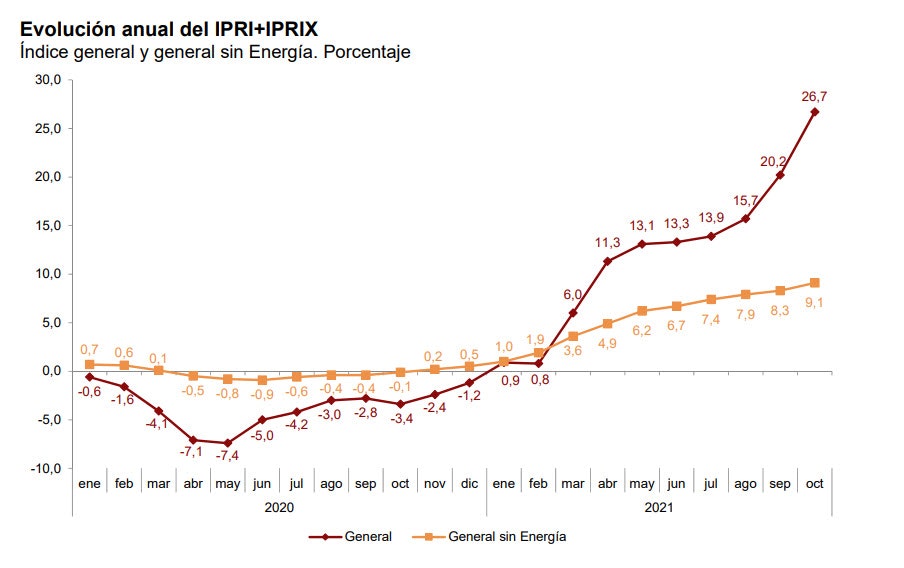

In Spanien liegen die Energiepreise 9,1 % über dem Niveau des Vorjahres, doch vor allem der Index der Industriepreise (Summe der Import- und Exportpreise) hebt im Oktober mit einem Plus von 26,7 % sprichwörtlich ab.

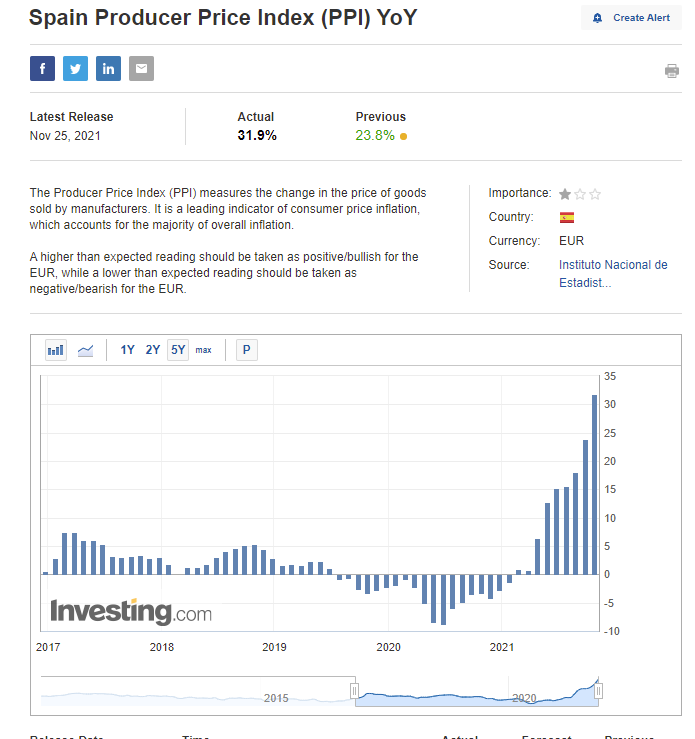

Beim Erzeugerpreisindex wird sogar ein Anstieg um 31,9 % gemeldet:

In Europa stellt sich nun die folgende Frage: Wie werden die Industrieunternehmen diese Preiserhöhungen an die Verbraucher weitergeben, ohne den Zorn der Regierenden auf sich zu ziehen, die nicht zögern werden, die Verantwortung für die Teuerungen auf die Unternehmen abzuwälzen?

Gegenseitige Schuldzuweisungen und das Zurückweisen eigener Verantwortung sind klassische Begleiterscheinungen in Zeiten massiver Inflation. In der nächsten Etappe des Inflationszyklus, den wir aktuell durchlaufen, werden wir Versuche der Preiskontrolle seitens der staatlichen Behörden erleben, welche logischerweise zu noch größeren Problemen innerhalb der Produktionsketten führen werden, die infolge der Gesundheitskrise und der steigenden Transport- und Energiekosten bereits stark angeschlagen sind.

Dieses Eingreifen steigert im Allgemeinen das Risiko einer Hyperinflation (Etablierung eines Schwarzmarktes, Vertrauensverlust gegenüber offiziellen Preisen und Vertrauensverlust gegenüber der Währung). Wir wollen hoffen, dass sich die verantwortlichen Instanzen in Europa zu diesem Zeitpunkt, an dem die Gemeinschaftswährung lediglich unter Druck steht, nicht für diesen Weg entscheiden. Jeder Versuch der Preiskontrolle, bei dem die Hersteller gezwungen werden, die Kosten der Inflation allein zu tragen, schlägt sich auf das Kursniveau der Währung nieder. Dafür finden wir in der Geschichte zahlreiche Beispiele, insbesondere in Südamerika, Afrika und seit Neustem auch in der Türkei.

Stattdessen sollten die geldpolitischen Entscheidungsträger in Europa dringend die Verteidigung des Euros und die Anhebung des Zinsniveaus auf die Tagesordnung setzen. Der aktuelle inflationäre Schock erfordert entschiedenes Handeln seitens der Notenbanker.

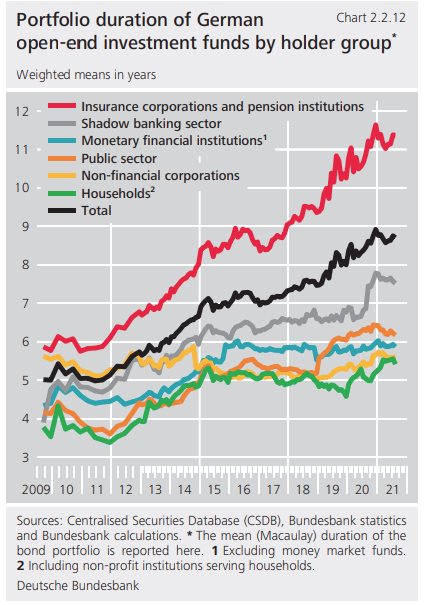

Leider befindet sich die EZB in einer viel heikleren Situation als noch vor zehn Jahren. Ihre Geldpolitik hat alle Vermögensverwalter gezwungen, die Laufzeit und das Risiko ihres Anleiheportfolios zu erhöhen. Werfen wir einen Blick auf die durchschnittliche Laufzeit der Portfolios im deutschen Finanzsektor, der für Europa besonders aufschlussreich ist:

Die durchschnittliche Laufzeit hat sich im Zuge einer immer intensiveren Suche der Vermögensverwalter nach Renditen im Mittel aller Sektoren von fünf auf knapp zehn Jahre erhöht. Heute wäre jede Zinserhöhung aufgrund dieser Laufzeitverlängerung besonders schmerzlich für die Portfolios. Darüber hinaus haben die Assetkäufe der EZB die Sicherheiten dieser Finanzprodukte verschlechtert. Dadurch steigt das Risiko realer Verluste, da eine schnelle Anhebung der Zinsen einen ebenso schnellen Abverkauf dieser Anleihen auslösen würde.

Die EZB sieht sich mit einem enormen Dilemma konfrontiert: Entweder schützt sie ihre Portfolios, indem sie sich weigert, die Zinsen zur Inflationsbekämpfung zu erhöhen, oder sie beschließt eine schnelle Anhebung des Zinsniveaus, um die Stagflation und die daraus resultierende Verarmung der europäischen Mittelschicht aufzuhalten. In den nächsten Wochen werden wir sehen, welche Wahl sie getroffen hat.

Im Moment hat die EZB weiterhin den Fuß auf dem Gaspedal und lässt die Druckerpressen auf Hochtouren laufen. Ihre Bilanz steigt noch immer unverhältnismäßig stark an:

#Tapering? Die Bilanz der #EZB steigt trotz galoppierender #Inflation weiter. Die Gesamtaktiva der #EZB haben sich um weitere 14,7 Mrd. € erhöht und einen neuen historischen Rekordwert von 8.456,99 Mrd. € erreicht. pic.twitter.com/LCfJSgOzmY

— GoldBroker (Deutschland) (@Goldbroker_DE) December 1, 2021

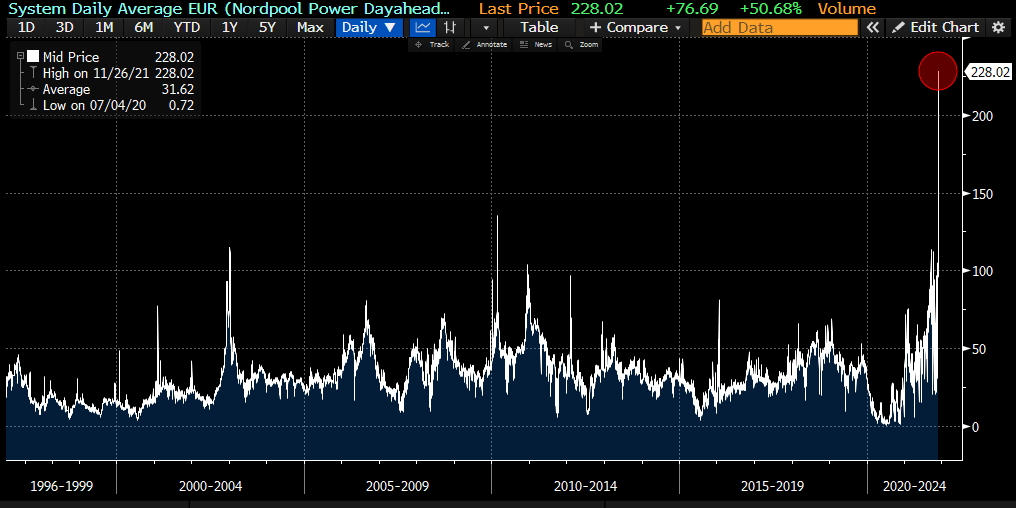

Die greifbaren Anzeichen der Inflation sind in diesem Stadium klar zu erkennen. In Europa sind die Baisse des Euros und die Energiekrise aktuell die gravierendsten Faktoren.

Der Nordpool-Index, der die Variabilität des Strompreises in Europa misst, hat Ende letzter Woche einen historischen Rekordwert von 228 € pro MWh erreicht!

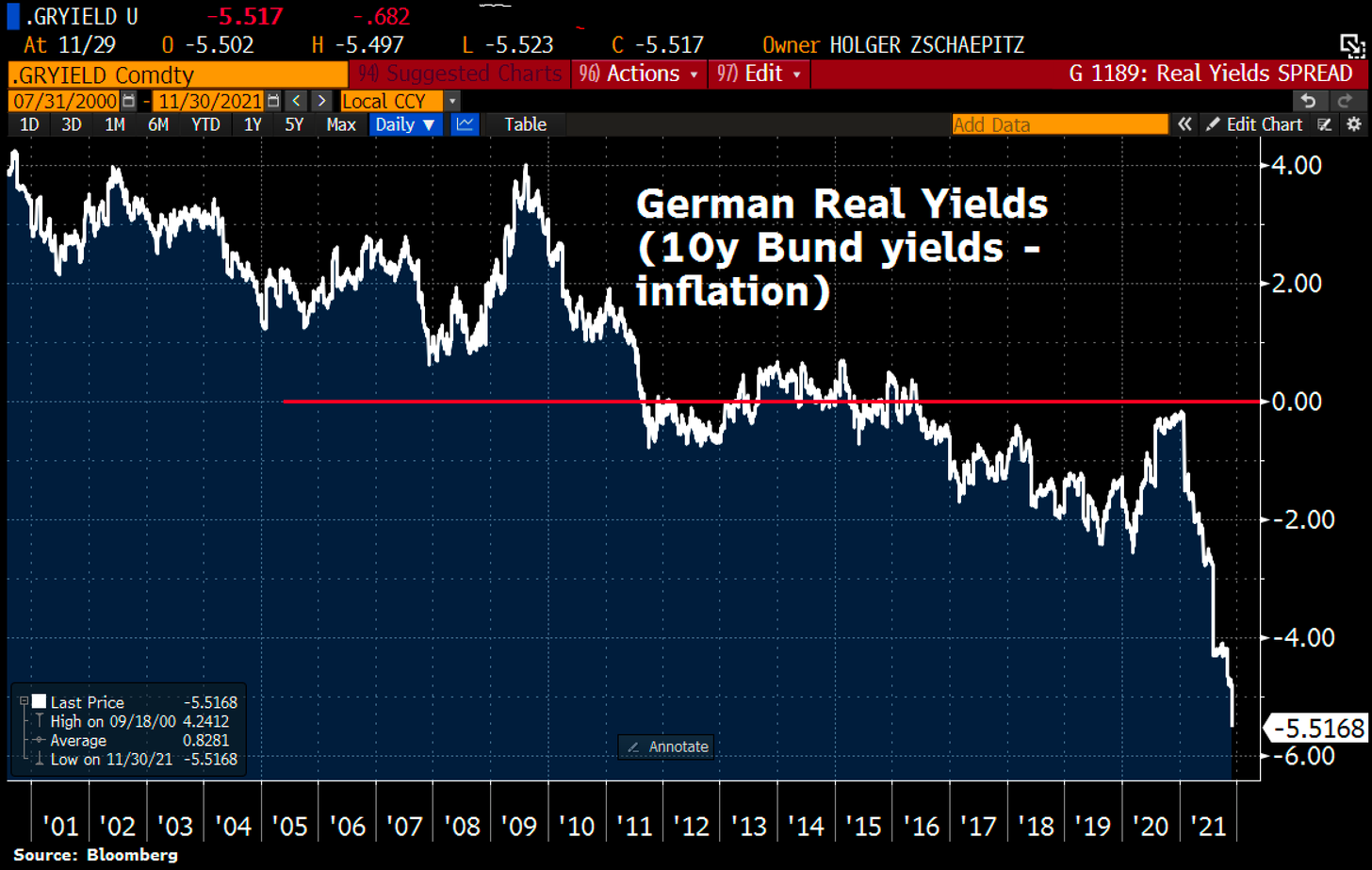

Wird in Bezug auf das Zinsniveau nicht bald gehandelt, wird die Gemeinschaftswährung die Folgen des inflationären Schocks tragen, während gleichzeitig die realen Renditen der Anleihen einbrechen und das Risiko von Kapitalverlusten in dieser Anlageklasse zunimmt:

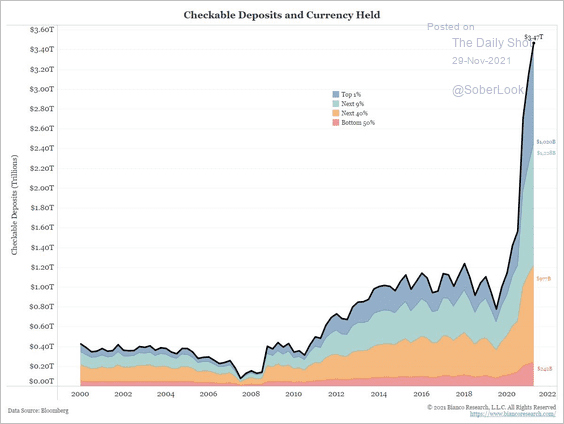

Dieses Verlustrisiko tritt in einem Moment in Erscheinung, in dem die Ersparnisse der wohlhabenderen Haushalte einen absoluten Spitzenwert erreichen. Seit zwei Jahren explodiert die Gesamtsumme des Geldes, das die Bessergestellten zur Seite legen.

Ganz besonders ausgeprägt ist diese Entwicklung in den USA, wo die Rücklagen der vermögendsten Haushalte einen Rekordwert verbuchen:

Noch nie zuvor konnten die Reichen so hohe Ersparnisse ansammeln. Doch der Wert dieser Barmittel wird von der Inflation allmählich aufgezehrt – und dieser Prozess beschleunigt sich in Europa.

Die Inflation stürzt einen großen Teil der Mittelschicht in die Armut. Für die Reichsten befeuert die Inflation einen sich selbst erhaltenden Zyklus der Preiserhöhungen.

In diesem Kontext und für diese Bevölkerungsgruppe bringt die Inflation Ausgaben mit sich, die Aufwärtsdruck auf die Preise ausüben, was wiederum auch die Löhne steigen lässt… und wenn die Löhne steigen, steigen auch die Einkünfte was wiederum neue Ausgaben mit sich bringt. Wir befinden uns nun langfristig in einem Inflationszyklus, was auch immer mehr Ökonomen (endlich) zu begreifen scheinen.

Angesichts des Wertverlustrisikos der Währungen erhöhen immer mehr Zentralbanken ihre Goldreserven.

Nach China, Russland, Indien etc. gesellen sich neue Länder zu den Käufern.

Singapur hat seine Goldbestände 2021 zum ersten Mal seit 20 Jahren um etwa 20 % aufgestockt, und das weitgehend unbemerkt

Die Notenbank Irlands hat im Oktober zudem 1 Tonne Gold zugekauft. Ihre Nettokäufe seit Jahresbeginn summieren sich damit auf etwas mehr als 2 Tonnen, wodurch ihre Gesamtbestände auf 8 Tonnen angewachsen sind.

Die Aufstockungen der offiziellen Goldreserven der Notenbanken werden von Forderungen nach der Rückführung der im Ausland verwahrten Bestände begleitet. Nach Deutschland handelt nun auch Serbien: Das Land hat beschlossen, 37 Tonnen Gold, die in der Schweiz lagern, schnellstmöglich ins Inland zu überführen. Die serbische Zentralbank ist damit Teil einer allgemeinen Tendenz zur Sicherung „zugewiesener“ Konten, welche die Struktur der „nicht zugewiesenen“ Edelmetallkonten verschiedener Finanzinstitute in Gefahr bringen könnte, wenn sie anhält.

Der gleichen Logik folgend beginnen auch die Produktionsländer ihre Ressourcen wieder stärker zu schützen. Chile und Mexiko planen eine Steuererhöhung für die Bergbauindustrie, während Indonesien offen darüber nachdenkt, den Export von Zinn einfach komplett zu verbieten. Dadurch würden die Abnehmer gezwungen, Verarbeitungsanlagen direkt auf indonesischem Boden zu eröffnen. Die Ära der „Papierinvestments“ im Rohstoffsektor geht zu Ende. Die Investoren streben aktuell nach echtem Exposure bei Sachwerten und den Akteuren, die sie kontrollieren.

Wenn wir den Goldkurs mit ein wenig Abstand betrachten, bemerken wir, dass das gelbe Metall noch immer zwischen 1760 $ und 1800 $ gefangen ist. Der Ausbruch aus dem berüchtigten Konsolidierungs-Dreieck ab Sommer 2020 ist nicht geglückt. Den Baissespekulanten ist es gelungen, den letzten Ausbruch zu stoppen und seitdem ist der Kurs wieder in Richtung der Unterstützungslinie des 2018 begonnenen Aufwärtstrends gefallen:

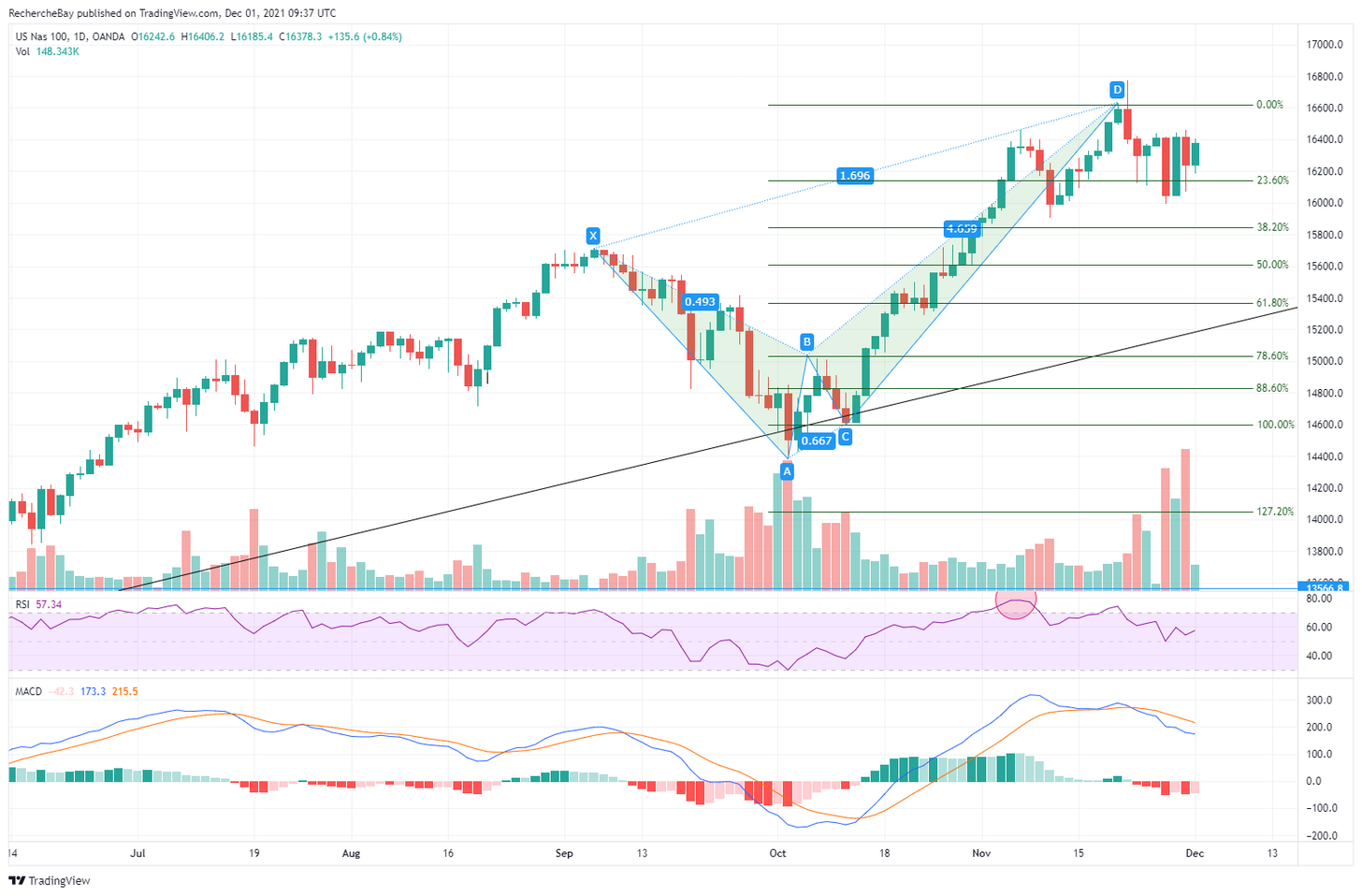

Kommen wir zum Schluss noch einmal kurz auf die Märkte zu sprechen: Die harmonische „Crab“-Formation im NASDAQ (siehe Artikel) hat ein Baissesignal ausgegeben, dessen erstes Kursziel noch nicht erreicht ist:

Selbst wenn die Märkte zu Jahresende weiterhin unterstützt werden, um die Jahreszahlen der Unternehmen nicht zu gefährden, ist das Abwärtsziel charttechnisch noch nicht erreicht und der Verkaufsdruck auf die Aktienindices besteht bei den letzten Tops weiterhin.

Originalquelle: RechercheBay

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.