Die am Mittwoch veröffentlichten Daten des US-Verbraucherpreisindex waren ein Schock für die letzten Gläubigen, die sich noch an den Mythos der „temporären“ Inflation klammerten. Es wurde ein Anstieg um 6,2 % gemeldet, noch deutlich mehr als die erwarteten 5,8 %. Eine erschreckende Zahl.

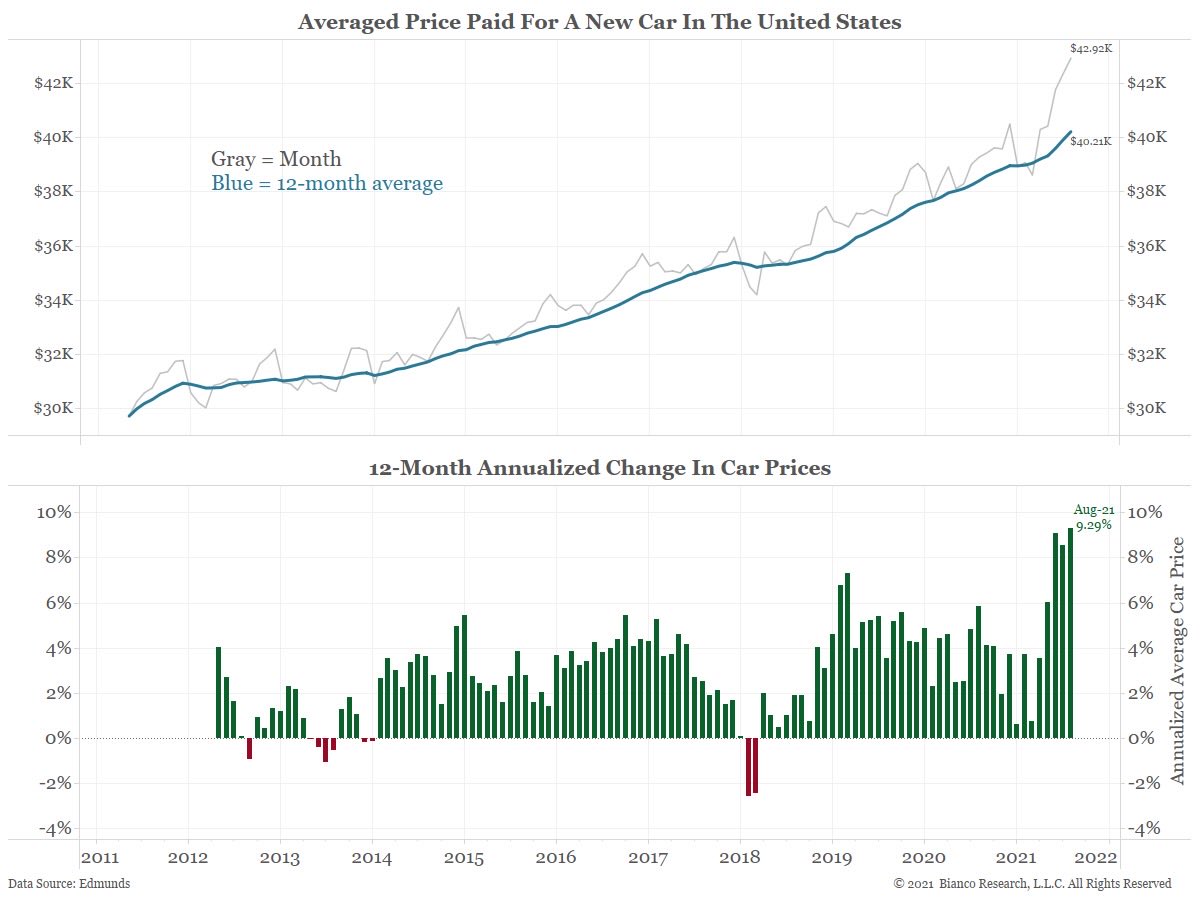

Die Preiserhöhungen setzen sich ausgehend vom Rohstoffsektor wie erwartet fort und erreichen die Konsumgüter. Jüngste Zahlen illustrieren das: Der mittlere Preis für einen Neuwagen überstieg in den USA erstmals die Schwelle von 40.000 $. In den letzten Wochen hat sich dieser Anstieg noch beschleunigt:

In Europa wird das Phänomen der Inflation inzwischen umfassend von der Presse aufgegriffen. In Deutschland hat die Bild Christine Lagarde direkt angegriffen und titelte Folgendes zur EZB-Vorsitzenden:

Der Wind hat gedreht. Die Inflation wird bleiben und die wirtschaftlichen Gegebenheiten, die bislang zur Begrenzung der Teuerungen beitrugen, sind plötzlich verschwunden. Die Faktoren, die in den letzten Jahren noch deflationär wirkten, haben sich ins Gegenteil verkehrt.

Die Globalisierung im Handel kommt infolge der überlasteten Produktionsketten abrupt zum Stillstand. Es war günstiger, alles im Ausland fertigen zu lassen, aber mittlerweile verursacht die externalisierte Produktion Mehrkosten…

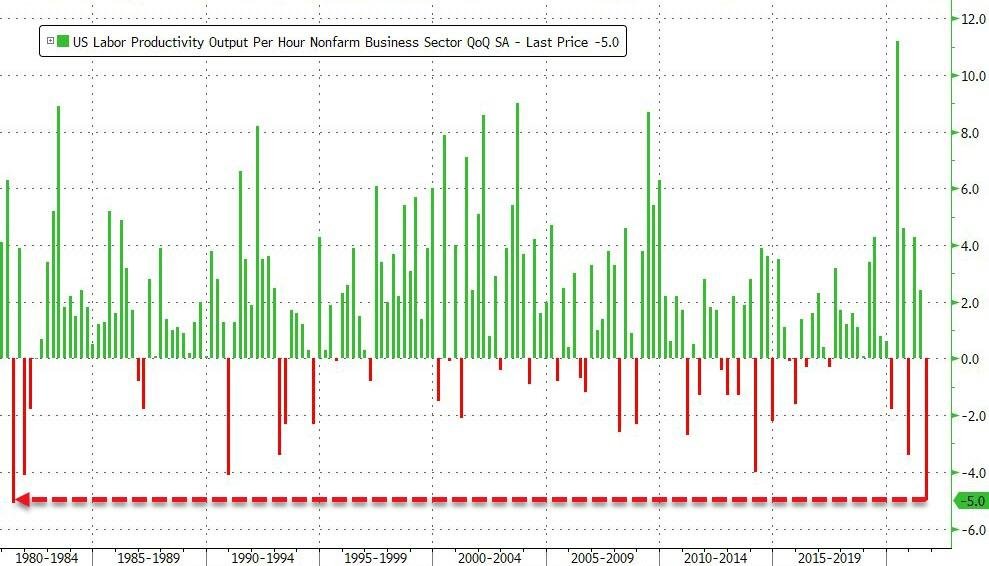

Ein weiterer Wirtschaftsfaktor, der sich wendet: die Produktivität. Sie hat soeben einen in den letzten 40 Jahren beispiellosen Einbruch erlitten. Nun hatten aber gerade die Produktivitätssteigerungen bislang eine noch stärkere Zunahme des Preisniveaus verhindert. Ihr Rückgang wird die Inflation nun zusätzlich beschleunigen.

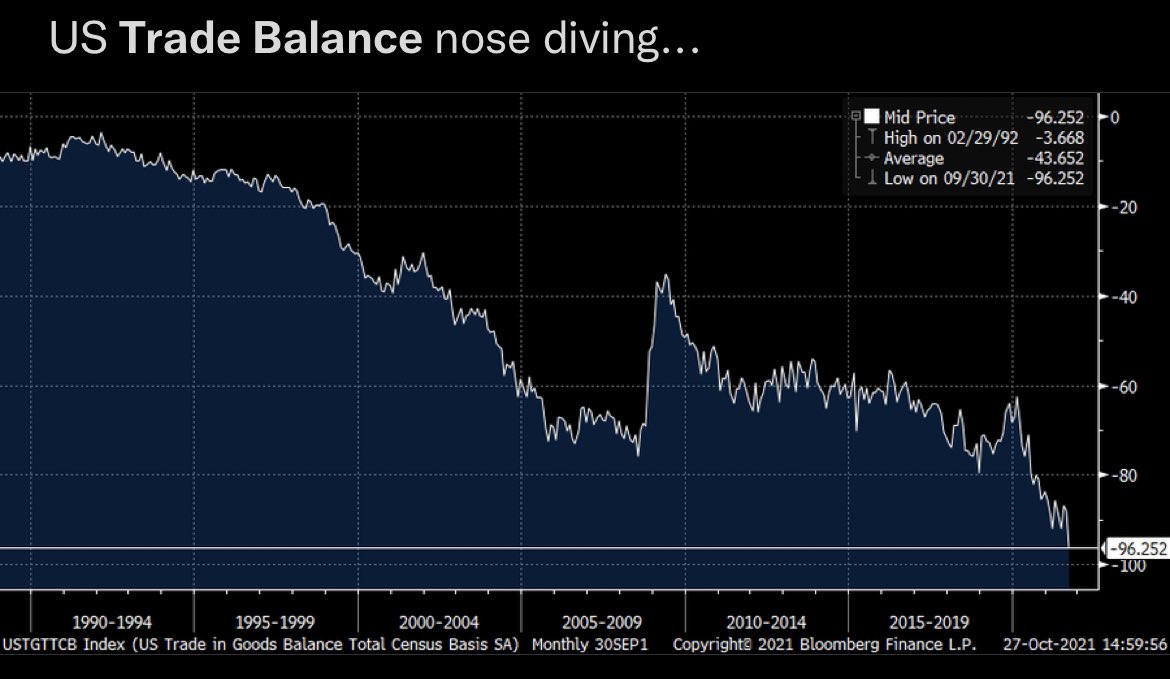

Während die amerikanische Produktivität stark sinkt, bestätigt sich der Anstieg der Konsumausgaben in den USA, wo die Bankkredite nach dem Ende der staatlichen Hilfsmaßnahmen ein enormes Plus verzeichnen. Der Konsum wurde bislang von staatlichen Schecks getragen, doch jetzt haben die Kreditkarten diese Rolle wieder übernommen. Die Handelsbilanz der Vereinigten Staaten ist folglich wieder stark rückläufig.

Der Motor der US-Wirtschaft ist überhitzt. Vor diesem Hintergrund werden an den amerikanischen Börsen wieder neue Rekordhochs vermeldet.

Wir wollen diese Woche versuchen, einige Charts aus der Vogelperspektive zu studieren. Im Folgenden handelt es sich um technische Analyse. Es ist heute umso wichtiger, dass man ungefähr einordnen kann, wo wir uns in Bezug auf die Markzyklen befinden.

Zuerst nehmen wir uns den Aktienindex S&P 500 vor, der die 500 Unternehmen mit der größten Marktkapitalisierung an New Yorker Börse umfasst.

Der S&P 500 befindet sich nach drei starken Aufwärtsimpulsen erneut im überkauften Bereich:

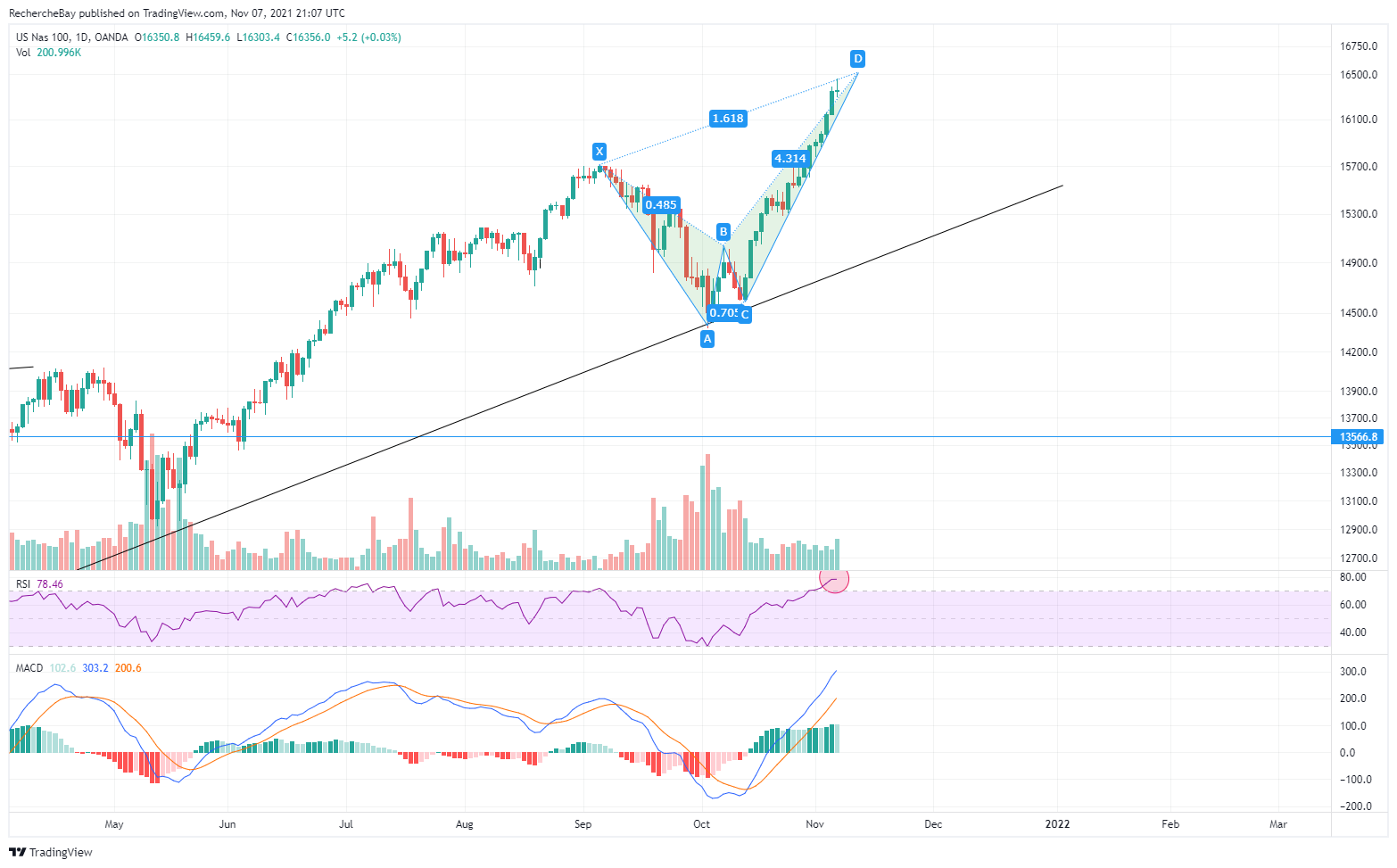

Auch die Technologiewerte sind überkauft.

Der Nasdaq ist kurzfristig sogar noch anfälliger für eine Korrektur. Der Index der 100 größten Technologieunternehmen ist gerade dabei, ein bearishes harmonisches „Crab“ auszubilden, dessen letzte aufwärts gerichtete Erweiterung soeben abgeschlossen wurde.

Während die Aktienindices ihre Hausse-Zyklen beenden, befinden sich die Edelmetalle in einer wichtigen Umkehrphase.

Die Edelmetallkurse stehen im Verhältnis zu den Indices an einem entscheidenden Wendepunkt.

Der Silberkurs notiert im Verhältnis zu den Aktienindices an seiner langfristigen Unterstützungslinie:

Gold versucht dagegen sein Konsolidierungsdreieck zu verlassen, und es scheint, als würde der Ausbruch nach oben erfolgen.

Im Moment ist der Ausbruch für Gold in US-Dollar noch nicht bestätigt. Gold in Euro ist dagegen bereits nach oben ausgebrochen:

Die beiden Ziele des bullischen harmonischen „Butterfly“ vom März 2021 wurden bereits angelaufen und das zweite Ziel (welches mit dem 61,8-%-Fibonacci-Retracement der letzten Abwärtsbewegung der harmonischen Figur übereinstimmt) war die Widerstandslinie der Hausse während des gesamten Sommers. Dieser Widerstand wurde nun durchbrochen. Der dritte Zielbereich des Butterfly liegt noch deutlich höher, bei etwa 1.720 €.

Werfen wir nun einen Blick auf einen meiner Lieblingsindikatoren, das Verhältnis von Gold zu Kupfer.

Wenn man den langfristigen Chart betrachtet, stellt man fest, dass das Paar Gold/Kupfer seit den ersten Interventionen der US-Notenbank im Jahr 2008 ein recht zuverlässiger Indikator für die Folgen der geldpolitischen Lenkung durch die Fed ist. Wenn Gold im Verhältnis zu Kupfer steigt, ist das eine Herausforderung an die Fed und das Risiko steigt. Sinkt es dagegen, nehmen die Erwartungen bezüglich eines Aufschwungs zu und „Doktor Kupfer“ signalisiert eine Verbesserung der Wirtschaftsaktivität. Diese unmittelbaren Erwartungen sind stärker als die Risken einer Währungskrise (Phase des „vollen Vertrauens“).

Das erste Eingreifen der Fed (erste quantitative Lockerung oder QE1) fällt mit dem Ende der strahlenden Hausse von Gold im Verhältnis zu Kupfer im Jahr 2008 zusammen. Die US-Notenbank griff direkt in die Märkte ein, um jede Gefahr eines systemweiten Crashs zu bannen. Nach dieser Intervention, die zur Rettung des Finanzsystems im Ganzen beigetragen hat, ist das Risiko immer und immer wieder in Erscheinung getreten. Jedes Mal musste die Fed ein Kaufprogramm für Finanzwerte starten, um zu verhindern, dass sich dieses Risiko zu einem Zusammenbruch des Finanzsystems auswächst. Genau das zeigt uns der obenstehende Chart: Jedes Programm (QE1, QE2, QE3, QE4, QE5…) hatte zur Folge, dass der Anstieg des Gold/Kupfer-Verhältnisses sofort gestoppt wurde. Wenn die Fed dagegen so tut, als würde sie ihre Kaufprogramme reduzieren, dreht der Gold/Kupfer-Graph wieder nach oben. Ohne Eingriffe der Fed steigt dagegen das Risiko erneut an.

Nun hat die US-Notenbank gerade angekündigt, dass sie ihr aktuelles Programm schrittweise beenden wird. Das Verhältnis in unserem Chart beginnt daher logischerweise einen neuen Aufwärtstrend.

Der Goldpreis steht erneut unter Aufwärtsdruck und an den Terminmärkten sind immer größere Anstrengungen nötig, um den Anstieg einzudämmen. In den letzten beiden Tagen wurden die Short-Positionen um fast 60.000 Kontrakte erhöht, um kürzliche eröffnete Verkaufspositionen und die Preismarke von 1.835 $, die einen Ausbruch des Goldkurses nach oben markiert, um jeden Preis zu verteidigen. Das entspricht immerhin dem Verkauf von fast 200 Tonnen Papiergold innerhalb weniger Stunden.

Wie viele neue Leerverkäufe werden nötig sein, falls es Gold gelingt, diesen Widerstand zu durchbrechen? Dieses kleine Spiel wird offenbar weiterhin Erfolg haben, solange die Terminmärkte funktionsfähig sind. Problem: Damit diese Derivatemärkte funktionieren können, benötigen sie Lagerbestände der gehandelten Metalle. So können sie immerhin darauf verweisen, dass eine physische Auslieferung möglich und erfüllbar ist. Je weiter die an diesen Märkten verfügbaren Bestände sinken, desto mehr steigt das Risiko eines Engpasses und desto volatiler verhalten sich die Märkte.

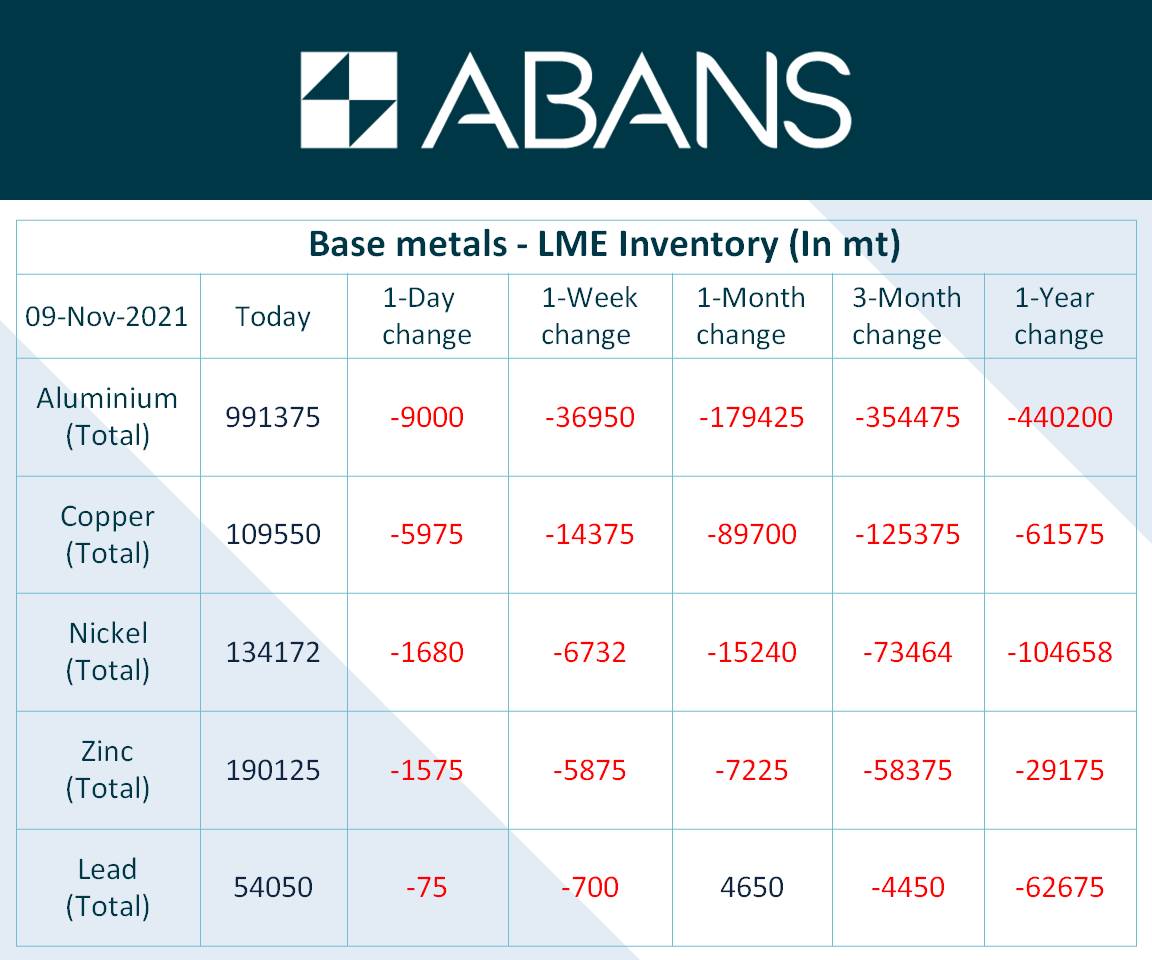

Die aktuellen Bestände an der LME legen die Vermutung nahe, dass die Volatilität an den Future-Märkten deutlich zunehmen wird, da der Mangel an zugrundeliegenden physischen Metallen die Hebeleffekte und damit auch die Schwankungsbreite der Kurse verstärkt. Die Lagerbestände aller Metalle verringern sich zusehends:

Bei physischem Silber vollzieht sich der Abfluss der Bestände noch schneller.

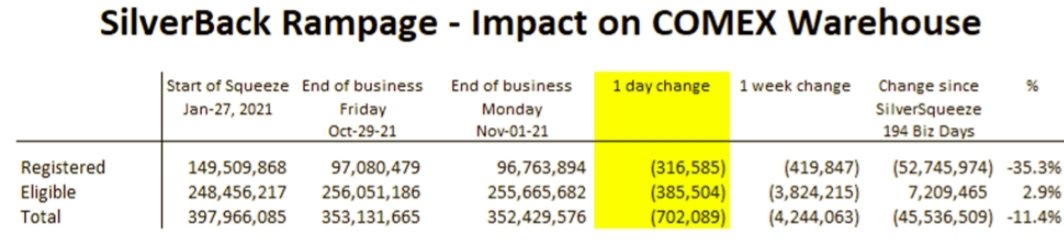

Hier die Bestandsdaten der letzten Woche:

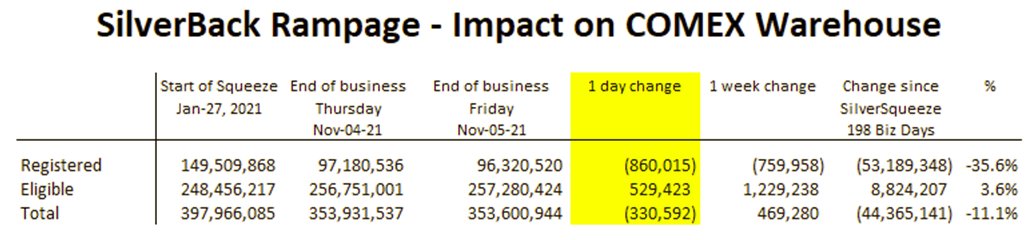

Und hier der aktuelle Stand vier Tage später:

Seit dem Beginn des Silber-Short-Squeeze wurden die Reserven in nur neun Monaten zu einem Drittel geleert. Und der Rückgang der Bestände beschleunigt sich. Im nächsten Jahr wird die Situation am Silbermarkt angespannt sein und es ist möglich, dass die Akteure diese Spannung relativ früh antizipieren.

In diesem Umfeld bescheren die kürzlich eröffneten Short-Positionen auf Edelmetalle dem Sektor ein enormes Short-Squeeze-Potential.

Originalquelle: Recherche Bay

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.