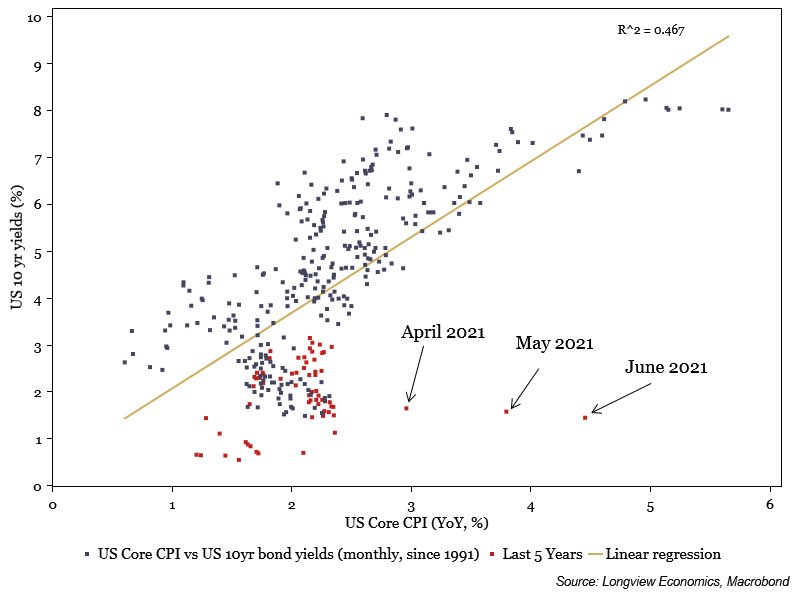

Im Verhältnis zur aktuell im Land gemessenen Inflationsrate sind die Zinsen in den USA zu niedrig. Dieses Phänomen beobachten wir bereits, seitdem die Fed begonnen hat, das Zinsniveau zu kontrollieren, doch im Laufe der letzten Monate hat es sich weiter verstärkt: Die Grafik, die die Variation der Inflation und der Zinsen der 10-jährigen US-Staatsanleihen darstellt, zeigt im Allgemeinen einen linearen Verlauf, abgesehen von einigen Ausnahmen. Die Abweichung, die wir heute beobachten, ist historisch einmalig:

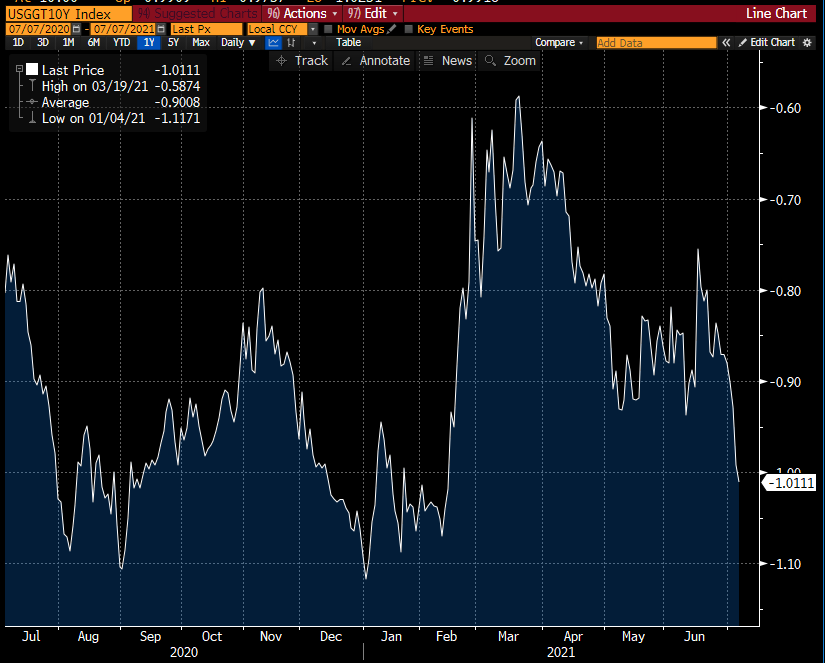

Die Zinsen sinken in den Keller…

… während der Preisindex zum Höhenflug ansetzt:

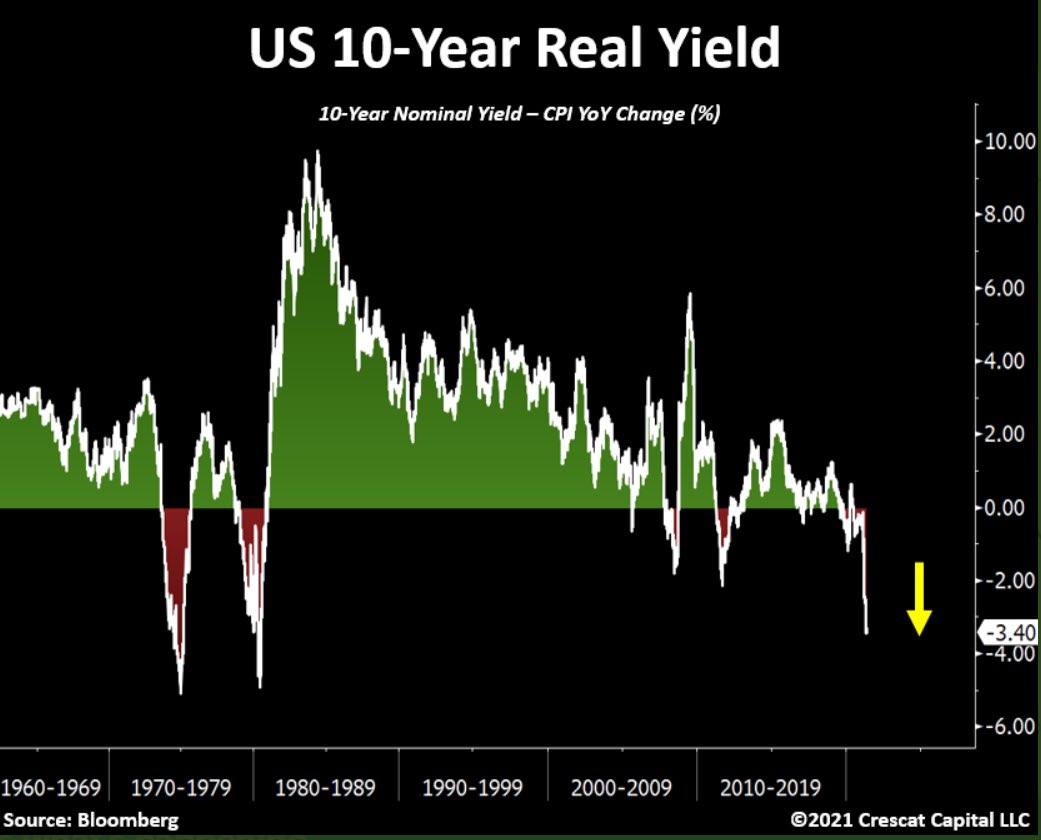

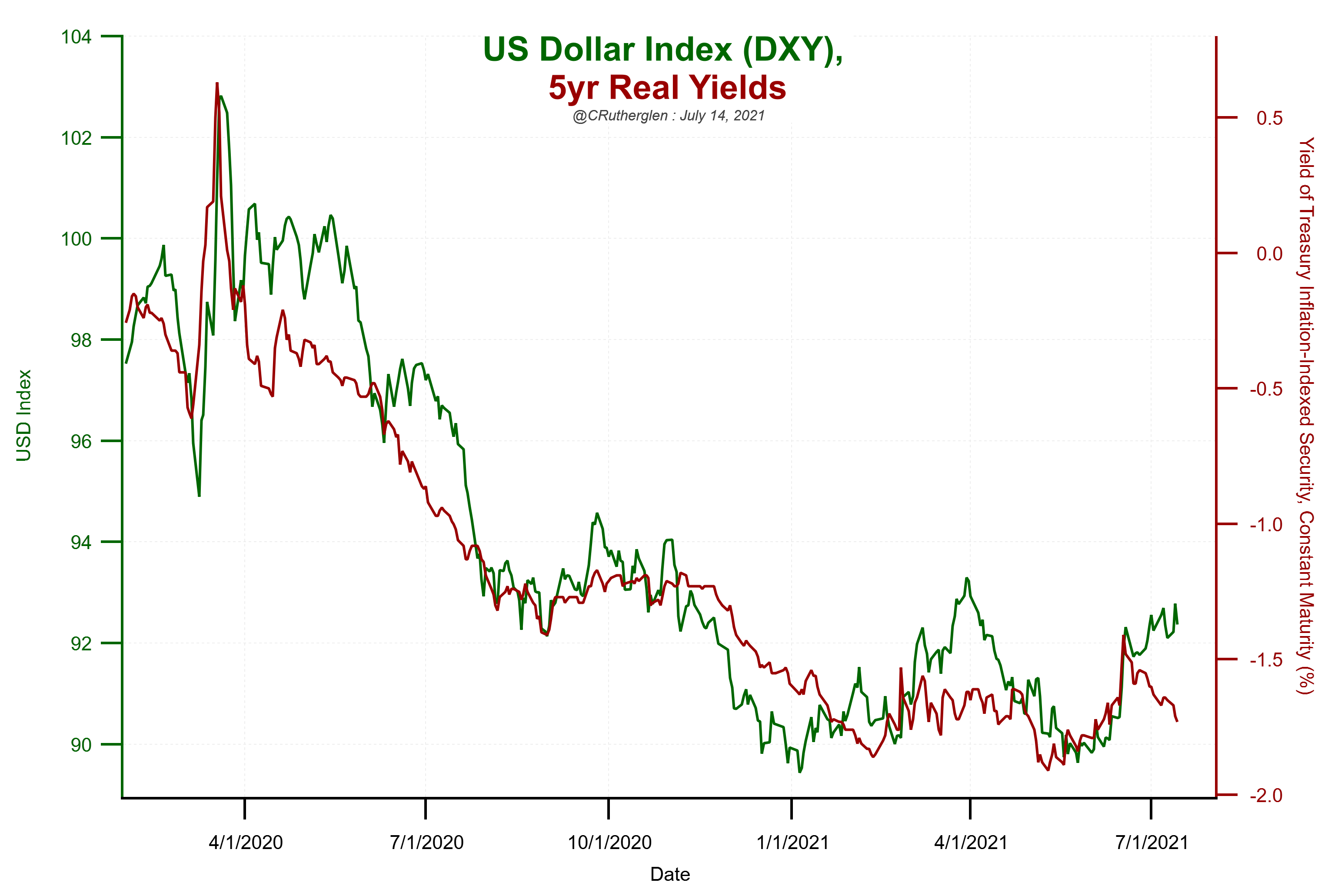

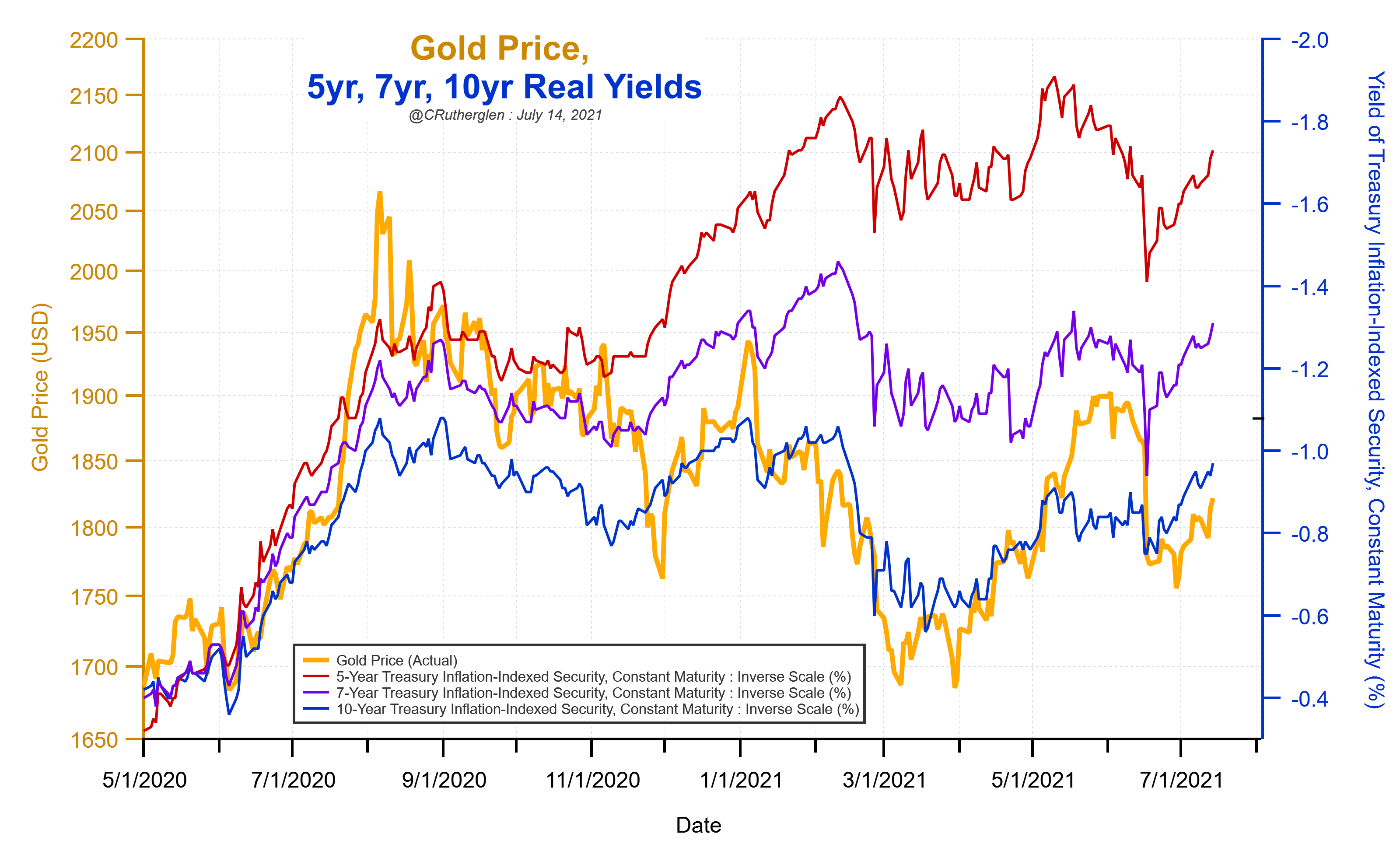

Die Realzinsen befinden sich diese Woche wieder im Abwärtstrend und sinken auf ein seit den 1970-er Jahren nicht mehr gesehenes Niveau:

Nach dem Anstieg des Verbraucherpreisindex ist es vor allem der Erzeugerpreisindex, der die Wirtschaftsbeobachter beunruhigt. Wenn die von den Produzenten bezahlten Preise zu klettern beginnen, wird die gesamte Argumentation bezüglich des vorübergehenden Charakters der Inflation in Zweifel gezogen. Der Anstieg der Erzeugerpreise kündigt ganz im Gegenteil einen langen Aufwärtstrend der Verbraucherpreise an. Diese Entwicklung steht im Gegensatz zu dem, was die Fed seit drei Monaten fast täglich gebetsmühlenartig wiederholt.

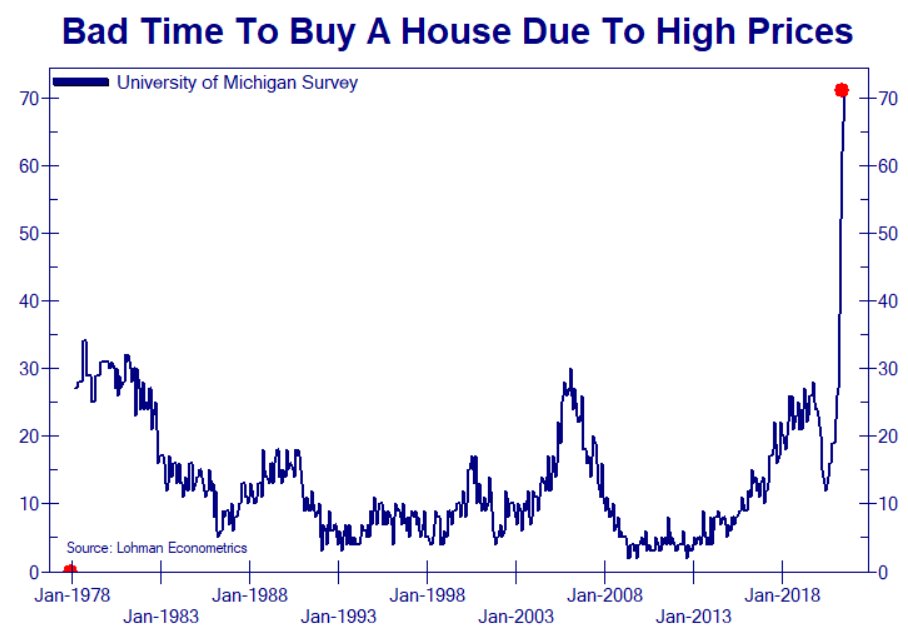

Die Erkenntnis eines dauerhafteren Inflationstrends kommt nun nach und nach bei den amerikanischen Konsumenten an.

Das macht sich insbesondere bei der Kaufbereitschaft im Immobiliensektor bemerkbar. Die neusten Zahlen einer Meinungsumfrage der Universität Michigan offenbaren ein radikales Umdenken der Verbraucher: Immobilien sind zu teuer geworden; mit dem Kauf sollte man unbedingt noch warten.

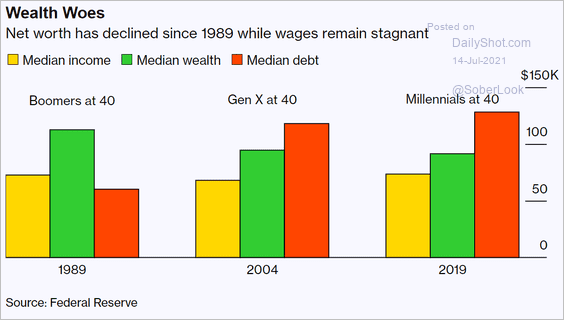

Für viele Erstkäufer sind die Immobilienpreise zu teuer geworden. Wenn sie den Markt heute betreten, sind sie im Durchschnitt ärmer und höher verschuldet als die Boomer-Generation in ihrem Alter:

Die Kreditzinsen für Immobilien waren noch nie zuvor so niedrig, sodass kaum noch Handlungsspielraum für den Kauf von zu teuren Objekten bleibt.

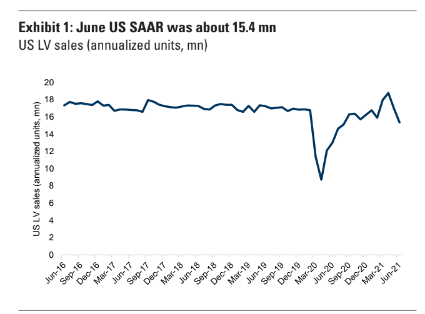

Die Verzagtheit der Verbraucher angesichts der steigenden Preise lässt sich an den Autoverkäufen ablesen. Auch die Händler beginnen nun zu desertieren.

Allgemein gesprochen lässt der aktuelle Preisanstieg den Unternehmen nicht mehr viel Spielraum: Wenn sie die Teuerung zu schonungslos auf die Verbraucher abwälzen, bricht die Nachfrage in sich zusammen. Wenn sie die Erhöhung der Erzeugerpreise absorbieren, brechen ihre Gewinnmargen ein. An den Realerträgen der Unternehmen, die auf den tiefsten Stand der letzten 50 Jahre gefallen sind, ist diese Entwicklung besonders deutlich zu erkennen…

Theoretisch ging ein solcher Absturz der Realerträge immer mit einem Crash der Aktienmärkte einher. Heute hat es sich die Fed allerdings zur Mission gemacht, die Assetpreise zu kontrollieren. Die Blase an den Märkten ist zu groß geworden, um sie platzen zu lassen, und die Marktteilnehmer glauben nicht, dass die US-Notenbank einer Korrektur untätig zusehen würde. Seit 2008 ist die Fed jedes Mal eingesprungen, um die Verluste beim Platzen der Blasen, die sie selbst mit geschaffen hat, einzudämmen. Die Märkte sind daher überzeugt, dass die Zentralbank auch bei der nächsten starken Korrektur der Indices wieder eingreifen wird. Diese auch von der Fed selbst gestützte Einschätzung ist der Ursprung der exzessiven Bewertungen an den Märkten…

Heute sinkt die Nachfrage jedoch vor dem Hintergrund einer Inflation, die sich zunehmend im Alltag verwurzelt. Teuerung bei gleichzeitigem Rückgang der Wirtschaftsaktivität: Eine Ära der Stagflation hat begonnen, in der alle benötigten Güter im Preis steigen, während die Produktionszahlen sinken.

Das ist selbstverständlich der Alptraum einer jeden Regierung. Eine solche Wirtschaftslage ist äußerst gefährlich, es muss schnell gehandelt werden – sowohl mit Blick auf die Nachfrage als auch mit Blick auf die Inflation.

Die Belebung der Nachfrage ist Aufgabe der Regierung. Den Berechnungen der Bank of America zufolge gibt die US-Regierung in diesem Jahr 875 Mio. $ pro Stunde aus. Das ist nur möglich, weil die Fed gleichzeitig 336 Mio. $ an Schulden monetarisiert, indem sie die von der Regierung ausgegebenen Anleihen aufkauft.

Die Fed kauft derzeit Anleihen im Wert von 80 Mrd. $ monatlich. Dazu kommen außerdem hypothekenbesicherte Wertpapiere im Wert von 40 Mrd. $.

Die amerikanischen Staatenschulden nähern sich derweil der Grenze von 30 Billionen $, einem historischen Rekordwert.

Jérome Powell hat kürzlich gewarnt, dass diese Entwicklung der Ausgaben für die Vereinigten Staaten langfristig nicht tragbar ist. Dem Präsidenten der Fed wird womöglich bewusst, dass die Zinskontrolle angesichts dieser lockeren Fiskalpolitik eine Gefahr für den Wert des Dollars darstellt. Im Chart hat die US-Währung eine bärische Divergenz begonnen:

Der Dollar ist angesichts des oben festgestellten Zinsrückgangs im Begriff wieder in Richtung seiner Tiefs zu sinken:

Die Eindämmung der Inflation ist Aufgabe der Fed.

Für den Moment hat die Notenbank entschieden, die Zinssätze nicht anzuheben. Noch bleiben der Fed einige weitere Mittel, um gegen die wahrgenommene Inflation vorzugehen.

Sie kann ihren Standpunkt zum vorübergehenden Auftreten der Inflation mit noch mehr Nachdruck wiederholen oder schließlich mit Hilfe von Verkäufen von Rohstoff-Terminkontrakten, wie wir sie in dieser Woche am Ölmarkt gesehen haben, durch die Banken in ihrem Verwaltungsrat handeln. Diese „Flash-Verkäufe“ an den Futuresmärkten haben eine vorübergehende Wirkung, werden aber die Erwartung einer langfristigen Inflation nicht eindämmen können. Die Verkäufe an den Terminmärkten verlieren bei bestimmten Rohstoffen zunehmend ihre Wirksamkeit.

Der Verkauf von Gold-Futures, der routinemäßig beginnt, wenn das Preisfixing in London schließt, hat kaum noch Einfluss auf den Goldkurs. Dieser hält sich trotz des systematischen Trommelfeuers, das die geldpolitischen Instanzen in diesem Kampf um die wahrgenommene und erwartete Inflation aufbieten, nach wie vor oberhalb der 1.800-$-Marke. Die Bullionbanken werden eine noch deutlich größere Bazooka brauchen, um die Unterstützung bei 1.800 $ zu durchbrechen. Dazu wäre eine Waffe nötig, wie sie am Silbermarkt zum Einsatz kam. Dort haben die Bullionbanken letzte Woche innerhalb von 24 Stunden das Äquivalent der weltweiten Jahresproduktion an physischem Silber verkauft, um den Kurs des Metalls auf unter 25 $ zu drücken.

Ein kurzer Einschub: Die Tatsache, dass die Regierungen und Behörden überhaupt einen derartigen Hebeleffekt der Papiermärkte im Verhältnis zum physischen Markt zulassen, ist eine der großen Fragen, die es zu stellen gilt, wenn diese ganze Maskerade ein Ende nimmt und wieder durch eine echte „Preisfindung“ ersetzt wird. Die Regulierungsbehörden werden ihrem Auftrag nicht gerecht, indem sie die Entstehung von Casinos anstelle funktionaler und transparenter Märkte zulassen. Das ist schädlich für Investoren, Produzenten und die Glaubwürdigkeit der COMEX selbst.

Die Verkäufe von Futures am Terminmarkt der COMEX, die wir nun täglich beobachten, widersprechen dem Trend zum Kauf weiterer physischer Goldbestände der anderen Zentralbanken, die langsam die Geduld verlieren und sich gegen das Wertverlustrisiko ihrer in Devisen und Staatsanleihen gehaltenen Reserven absichern wollen, da diese Aktiva vom aktuellen Niveau der Inflation stark getroffen werden.

Gold ist im Gegensatz dazu mit keinerlei Gegenparteirisiko verbunden. Es ist der Grundstein für das Vertrauen, das der Markt einem Land entgegenbringt und dient diesem Land im schweren Krisenfall als entscheidende Währungsreserve. In einem Kontext, in dem der zukünftige Wert von Staatsanleihen in Frage steht, ist es ganz normal, dass Gold für die Zentralbanken wieder zu einem wesentlichen Asset wird.

Brasilien etwa hat seinen Goldreserven im Juni 41,8 Tonnen hinzugefügt und damit den größten Kauf seit 2000 durchgeführt. Die brasilianischen Goldbestände haben den höchsten Stand seit 20 Jahren erreicht.

Die letzten Käufe der Notenbanken Mexikos, Ungarns, Thailands und Brasiliens zählen zu den größten Goldaufstockungen, die die Zentralbanken weltweit seit 2010 durchgeführt haben:

Die zehn größten monatlichen Netto-Goldkäufe der Zentralbanken seit 2010#Gold #Zentralbank pic.twitter.com/TDSBNchy9S

— GoldBroker (Deutschland) (@Goldbroker_DE) July 22, 2021

Seit Beginn dieses Jahres kauft Russland Gold mittels seines Staatsfonds. Auch Indien hat seine Reserven seit Januar um fast 50 Tonnen erhöht.

Während Frankreichs Präsident Macron die westlichen Staaten zum Verkauf ihrer Goldreserven aufruft, um die Entwicklungsländer zu unterstützen, haben die BRICS einen entgegengesetzten Weg eingeschlagen und stocken ihrerseits die Goldbestände deutlich auf, in offenkundigem Misstrauen gegenüber den westlichen Ländern und ihrer Geldpolitik.

China hat seine neusten Käufe noch nicht bekanntgegeben und man wird den Anstieg seiner Reserven in diesem turbulenten Umfeld sehr genau beobachten müssen.

Im Verhältnis zu den US-Zinsen ist Gold noch immer ein preiswertes Asset, was die Kontrolle seines Kurses zusätzlich erschwert.

Im Chart testet der Kurs erneut seinen 200-tägigen gleitenden Durchschnitt:

Eine äußerst bullische inverse Schulter-Kopf-Schulter-Formation ist gerade im Entstehen:

Vor diesem Hintergrund versteht man leicht, warum die Bullionbanken Tag für Tag so viel Energie aufwenden, um die Hausse bei diesem Kursniveau zu stoppen.

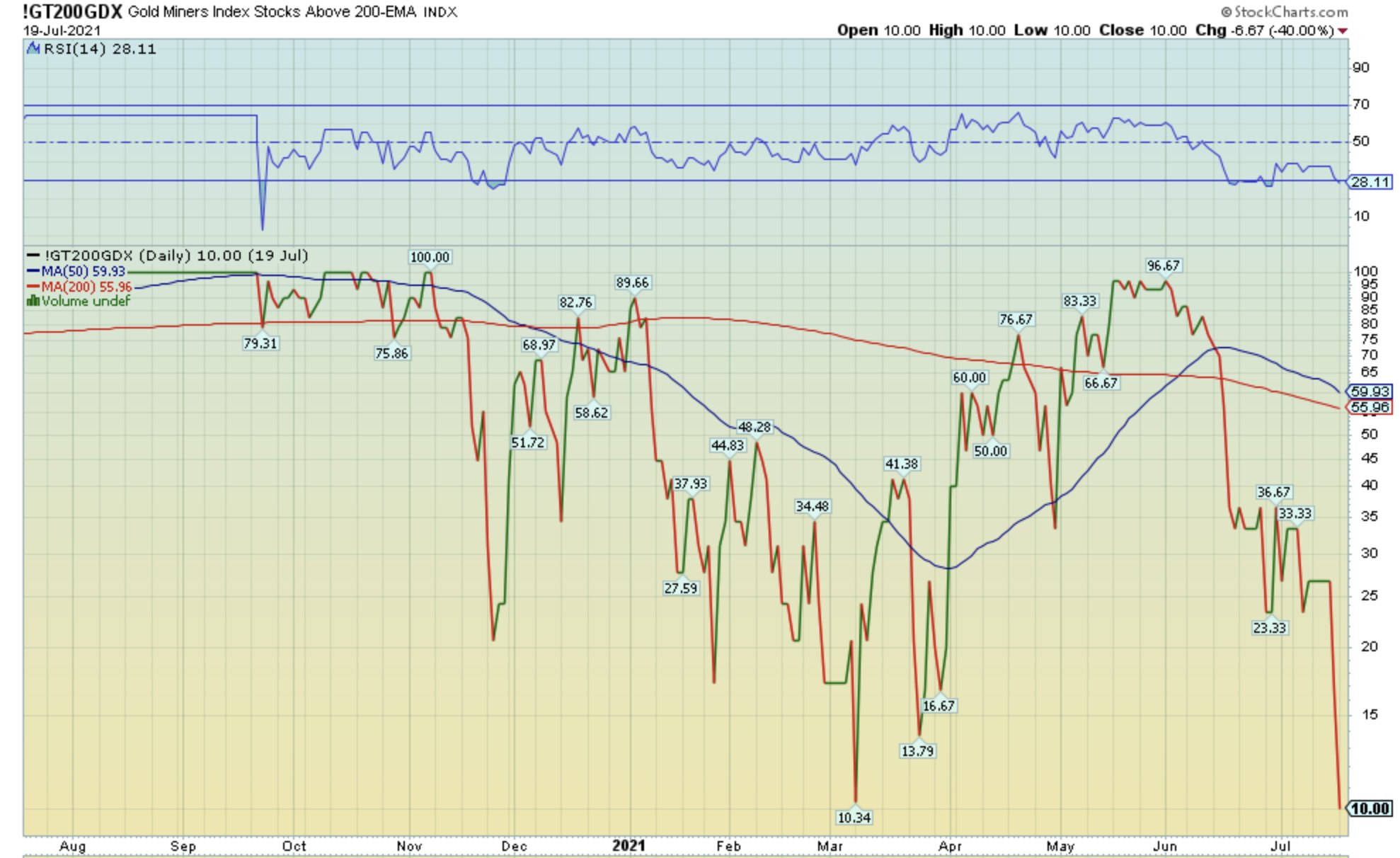

Die Minenaktien antizipieren bereits den erfolgreichen Abschluss der Mission, den Goldpreis wieder unter 1800 $ zu drücken. Die Korrektur des Indices GDX hat den Sektor in eine depressive Stimmung versetzt, die mit 2020 vergleichbar ist…

Die Minenaktien erwarten eine Korrektur des Goldpreises, die noch nicht kommen will und damit die neuen Schwierigkeiten bei der Preiskontrolle am Goldmarkt offenlegt. Diese scheinen größer als normalerweise zu sein.

Die Handelsvolumina im Minensektor lassen ein Ende des Bombardements an der COMEX noch nicht erwarten. Ich ziehe es daher vor, noch ein wenig Munition in meinem Bunker aufzuheben!

Originalquelle: Recherche Bay

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.