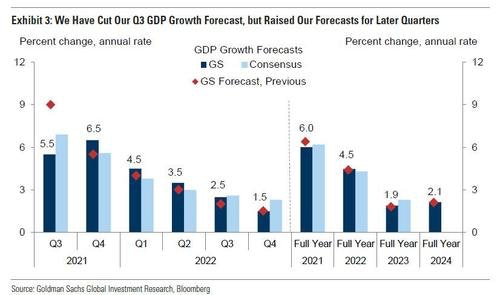

Goldman Sachs hat seine Prognose des amerikanischen Wirtschaftswachstums in dieser Woche drastisch korrigiert. Nicht nur für das dritte Quartal, sondern auch für die darauffolgenden Quartale.

Die Bank rechnet zudem mit einem Inflationsschock und bestätigt, was wir hier bereits im Juli schrieben: Es hat eine Ära der Stagflation begonnen, in der die Preise aller von uns benötigten Güter steigen, während die Produktion sinkt.

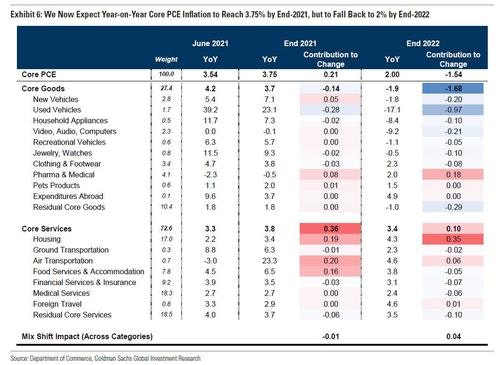

Die amerikanische Bank erwartet eine Fortsetzung der Preisanstiege im Dienstleistungssektor 2022 und insbesondere im Wohnsektor zunehmend unerschwingliche Preise.

Der mittlere Preis für ein Haus in den USA hat sich indes auf 400.000 $ erhöht und erreicht damit einen historischen Rekordwert. Nur 56 % aller zum Verkauf stehenden Einfamilienhäuser sind für eine Familie mit einem Haushaltseinkommen von 80.000 $ im Jahr erschwinglich. Im letzten Quartal waren es noch 63 %. Immobilienbesitz war für die amerikanische Mittelschicht noch nie so schwer zugänglich wie heute. Dieser Trend verstärkt sich zusätzlich durch die Ankunft institutioneller Investoren am Markt, die versuchen ihre Cash-Reserven in Sachwerte zu investieren, um sich vor der Inflation und dem erwarteten Ertragsrückgang ihrer übrigen Assets zu schützen.

Die traurige Folge dieses Trends ist, dass die Institutionen, die anlässlich der letzten Liquiditätsengpässe 2008 und 2020 von den Rettungspaketen der Zentralbanken profitierten, nun Erstkäufer vom Markt ausschließen und sie zwingen, sich auf dem Vermietungsmarkt umzusehen, der ebenfalls auf dem besten Weg zu Preiserhöhungen im zweistelligen Bereich ist.

Es steht zu erwarten, dass die US-Regierung unter Joe Biden eine Art Mietpreisbremse für die ärmsten Haushalte einführen wird, um die Preiserhöhungen auszugleichen. Es wird sich dabei aller Wahrscheinlichkeit nach um ein weiteres dauerhaftes Sozialprogramm handeln, das sich künftig kaum wieder rückgängig machen lässt, und das schwer auf dem US-Haushaltsdefizit lasten wird.

Eine andere Regierungsmaßnahme, die womöglich unbegrenzt verlängert wird, ist die Aussetzung der Rückzahlung von Studienkrediten, deren Fälligkeitsdatum dadurch immer wieder verschoben wird. Es ist schwierig, in diesem Zusammenhang nicht ebenfalls eine zusätzliche Erhöhung des Haushaltsdefizits anzunehmen.

Eine weitere sozialpolitische Maßnahme, die uns mit Sicherheit ebenfalls langfristig begleiten wird, betrifft die Lebensmittelmarken – die berühmten food stamps – deren Kosten für den Staat seit dem Beginn der Gesundheitskrise um 27 % gestiegen sind. In diesem Sektor beginnt die Inflation wirklich spektakuläre Auswirkungen zu haben, denn die Lebensmittelpreise haben sich seit dem letzten Jahr um 31 % erhöht!

Die Inflation zwingt nun die US-Regierung, Unterstützungsprogramme einzurichten, um den negativen Folgen der erhöhten Inflation im täglichen Leben zu begegnen. Diese Maßnahmen führen zur Ausweitung des Haushaltsdefizits und zwingen die Fed, noch mehr Schulden zu monetarisieren. Dadurch verliert die Währung an Wert… was wiederum die Inflation weiter anheizt.

Ein Teufelskreis, aus dem es leider keinen einfachen Ausweg gibt.

Alle Stimulierungsmaßnahmen führen letztlich auf Umwegen zur Entwertung zukünftiger Arbeitsleistung. In dem Moment, in dem solche Maßnahmen beschlossen werden, wird die Wertminderung zukünftiger Arbeit allerdings nie berücksichtigt. Man bezahlt heute und schöpft aus dem Wert der Arbeit, die man erst in Zukunft leisten wird. Wir können aktuell die Beschleunigung dieses Kreislaufs beobachten, der bereits vor 50 Jahren begonnen hat.

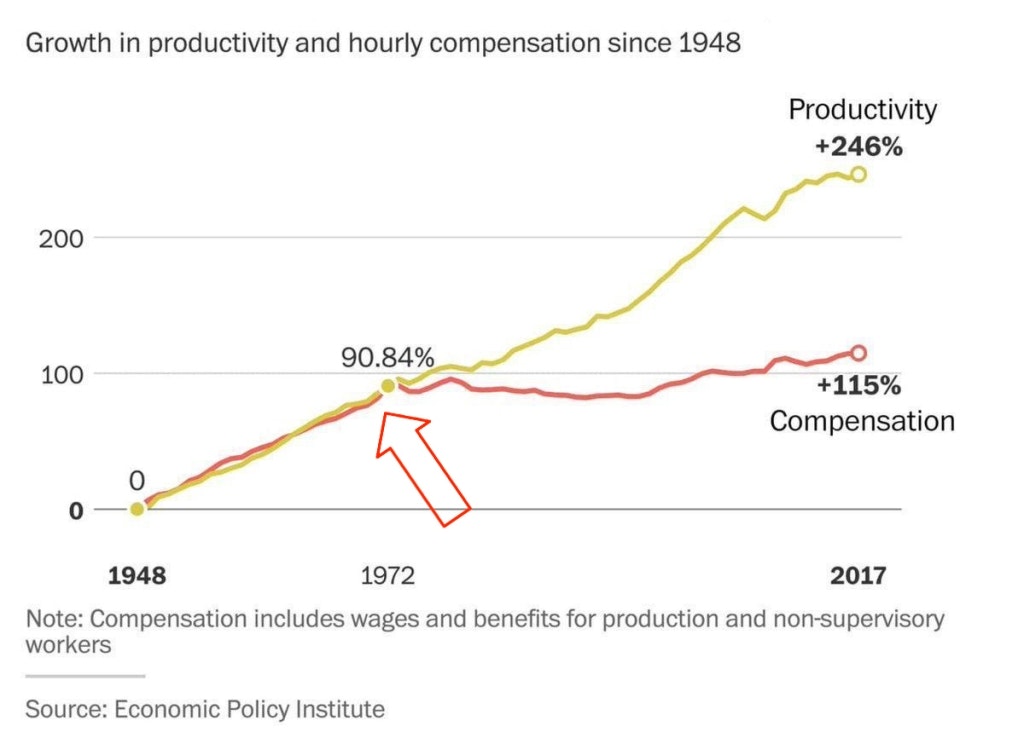

Die Geldschöpfung und die Möglichkeit der Staaten, die Entwertung ihrer Währungen mit Hilfe von wirtschaftlichen Belebungsplänen zu kompensieren, hat Folgen für den Wert der Löhne, die von den seit 1971 erzielten Produktivitätssteigerungen nicht mehr profitierten.

Wenn eine Zentralbank eine Regierung ermutigt Geld auszugeben, das sie nicht hat, führt dies langfristig aufgrund rein mathematischer Prinzipien zu einem Rückgang der Reallöhne der Mittelschicht. Bei allen Aktiva, die nicht von einem Exposure gegenüber den Finanzmärkten profitieren konnten, besteht eindeutig der allgemeine Eindruck, dass sie auf der Stelle treten. Die Produktivitätssteigerungen haben in erster Linie den finanziellen Assets genützt. Infolgedessen sind die Wohlhabendsten, die am stärksten in diese Aktiva investiert sind, die einzigen, die vom Wachstum der Produktivität profitieren konnten.

Während die Reallöhne stagnieren, haben die Finanzinstrumente ihren Aufstieg dank eines immer einfallsreicheren Finanzsektors fortgesetzt (Derivatemärkte, deren Volumen stetig zunimmt, neue quantitative Mittel, neue Trading-Strategien…). Dieses finanzielle „Ingenieurswesen“ hat sich neben den Märkten für Sachwerte entwickelt, deren Anteil am gesamten Handelsvolumen im Gegenzug stetig sinkt. Die Finanzwirtschaft ist ein gigantischer Hebel auf die Realwirtschaft. Dies ist die Folge einer immer intensiveren und regelmäßigeren Unterstützung durch die Zentralbanken, die selbstverständlich die Industrie verteidigen, welche die Notenbanker auf ihren Posten gehoben hat und aus deren Rängen sie sich exklusiv rekrutieren.

Zusätzliche Schwierigkeit für die Mittelschicht: Klassische Sparmöglichkeiten wie Investitionen in Anleihen reichen nicht mehr aus, um die Inflation auszugleichen. James B. Bullard, der Vorsitzende der Federal Reserve in Saint-Louis, sagte diese Woche, dass der damit rechnet, dass die US-Notenbank ein Absinken ihrer Bilanz zulassen wird. Er fügte hinzu, dass dieser Bilanzrückgang eine „korrekte Bewertung der Anleihemärkte erlauben wird“. In einem kleinen Nebensatz gibt eines der einflussreichsten Mitglieder der Fed damit die uneingeschränkte Kontrolle der geldpolitischen Entscheidungsträger über die Anleihekurse zu.

Die Bilanz nach jahrelangen Interventionen der Zentralbanken: stetiger Rückgang der Reallöhne und Opfern der Ersparnisse zugunsten finanzieller Assets im Höhenflug, die die Taschen einer Klasse Privilegierter füllen, der berühmten 1 %, die noch nie zuvor so reich waren wie heute.

Die Kaufkraft der Mittelschicht hatte in diesem Zyklus dank der Globalisierung und dank technologischer Innovationen, welche eine stark deflationäre Wirkung ausübten, zunächst Bestand. Unsere Reallöhne sind gesunken, aber gleichzeitig sind die Güter, die wir kaufen, bislang immer günstiger geworden, da wir unsere Produktionsstätten nach Asien exportiert haben, die zur Herstellung benötigten Rohstoffe spottbillig waren und auch die Transportkosten belanglos niedrig waren.

Heute explodieren die Preise für Rohmaterialien und Grundstoffe und der Preis des globalisierten Handels beginnt zu steigen.

Nachdem sie die Rohstoffpreise auf spektakuläre Weise in die Höhe getrieben hat, setzt sich die Inflation nun im Dienstleistungssektor fort. Der Baltic Dry Index, der die Transportkosten für Handelswaren misst, hat diese Woche ein 11-Jahres-Hoch erreicht.

Die Inflation der Rohstoffpreise und die Gesundheitskrise verursachen enorme Probleme in der globalen Produktionskette. Es besteht das Risiko allgemeiner Preiserhöhungen gegen Jahresende. Die Weihnachtsgeschenke könnten dieses Jahr deutlich teurer werden.

Wenn der Preis für eine Ware infolge der Teuerung zu hoch geworden ist, werden einige nun einwenden, bricht die Nachfrage ein und das klassische Gesetz von Angebot und Nachfrage führt zum erneuten Absinken des Preises, bis das Produkt wieder erschwinglich geworden ist.

Im aktuellen Kontext wird das einfache Gesetz von Angebot und Nachfrage allerdings völlig durcheinandergebracht. Die Globalisierung, die bislang den Erhalt der Kaufkraft ermöglicht hat, wirkt nun als Inflationsbeschleuniger.

Die Verbraucher dieser Wirtschaft, die die neuen Kosten der Globalisierung mit voller Wucht zu spüren bekommt, sind jedoch nicht produktiv genug, um alle Waren selbst herzustellen. Es besteht daher die Gefahr, dass bestimmte Produkte einfach verschwinden werden. Das ist die ultimative Form der Inflation.

Die Unterbrechungen der Produktionsketten deuten auf zukünftige Versorgungsengpässe hin, die die ersten Anzeichen für das Erreichen einer neuen Etappe im Inflationskreislauf sind.

Die Inflation breitet sich unterdessen weiter aus. Die Fed hat nun ein echtes Problem, da das Phänomen sie in seiner Intensität überrascht hat. Dieses Problem kommt zu einem Zeitpunkt zum Vorschein, an dem die schädlichen Folgen der Geldpolitik immer stärker ins allgemeine Bewusstsein rücken.

Haben die neuen Inflationsgefahren die ungewöhnlich hohe Nachfrage nach physischem Gold in den letzten Wochen ausgelöst? Gold wird hier nicht unbedingt als Inflationsschutz, sondern eher als Absicherung gegen ein unkontrollierbares Ereignis im Zusammenhang mit den neuen Risiken betrachtet, die die Inflation mit sich bringt.

Am Goldmarkt gab es zuletzt drei wichtige Ereignisse:

1. Das US-Unternehmen Palantir, das eng mit dem Bankensektor und dem öffentlichen Sektor verflochten ist, hat kürzlich Goldbarren im Wert von 51 Millionen $ gekauft, um sich gegen einen „Schwarzen Schwan“, das Eintreten eines höchst unwahrscheinlichen Ereignisses, abzusichern.

2. Der ägyptische Milliardär Naguib Sawiris hat angegeben, dass er bis zu 30 % seines Portfolios in Gold investiert.

3. Die Goldkäufe der Zentralbanken sind in diesem Quartal förmlich explodiert.

Weltweit hat sich die physische Goldnachfrage in den letzten sechs Monaten um 69 % erhöht und belief sich auf insgesamt 547 Tonnen. In China hat die Nachfrage im ersten Quartal 97 % gegenüber dem Vorjahreszeitraum zugenommen. Im Vergleich zu 2019, dem Jahr vor der Pandemie, beträgt das Plus 5 %. China hat zudem seine Goldreserven neu bewertet, die den aktuellen Zahlen zufolge alle früheren Schätzungen weit übertreffen.

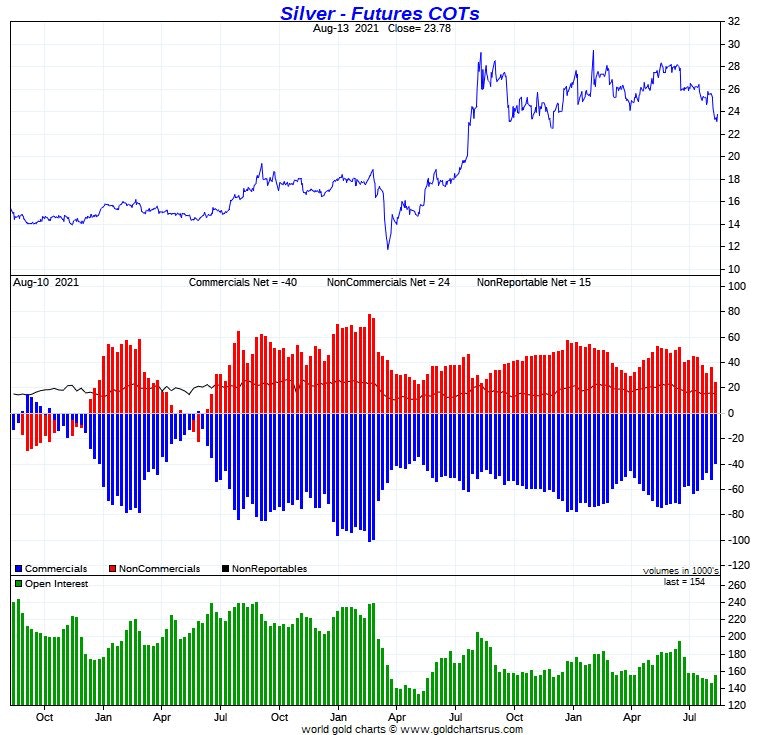

Auf dem Papiersilbermarkt verbessert sich indes die Lage.

Erinnern Sie sich an den Angriff vom 17. Juli? Innerhalb weniger Minuten wurde am Terminmarkt das Äquivalent der globalen Silberproduktion von sechs Monaten verkauft…

Diese Attacke hat es offensichtlich mehreren Commercials am Silbermarkt ermöglicht, ihre Short-Positionen einzudecken. Ihre Netto-Verkaufspositionen sind erneut auf ein Tief gefallen, das mit dem Niveau übereinstimmt, von dem aus der Silberpreis im letzten Jahr seine neue Hausse gestartet hat.

Die angespannte Lage am physischen Silbermarkt hat eine stärkere Korrektur des Silberpreises im Zuge dieser Positionsschließungen verhindert. Es ist wahrscheinlich, dass die Positionen mit Verlusten geschlossen wurden, und dass die noch offenen Shorts noch stärker im Minus sind.

Die Reddit-Community r/WallStreetSilver zählt mittlerweile fast 130.000 Mitglieder und ist eine einflussreiche Zentrale für Kampagnen, die physische Silberinvestitionen bewerben. Bei jedem neuen Angriff auf den Silberkurs am Terminmarkt werden diese Kampagnen weit verbreitet. Die virale Wirkung dieses Runs auf physische Metalle, der in den sozialen Netzwerken verstärkt wird, hat den Silbermarkt auf den Kopf gestellt und gibt den privaten Anlegern heute eine maßgebliche Rolle in der weltweiten Investmentnachfrage nach Edelmetallen.

Originalquelle: Recherchebay

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.