Der Index DXY, der die Stärke des Dollars im Vergleich zu anderen Währungen misst, hat seinen höchsten Stand seit 2002 erreicht und übersteigt damit das während des Crashs von 2020 verzeichnete Niveau.

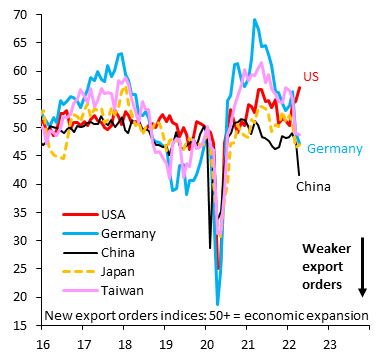

Der Dollar profitiert vom Rückgang der chinesischen und deutschen Exporte, der die Möglichkeit einer Rezession in Europa und China in den kommenden Monaten eröffnet.

Die USA sind das einzige Land der Welt, in dem das Exportniveau stabil bleibt. Das ist die logische Folge des sich abzeichnenden russischen Embargos und der Erholung der amerikanischen Exporte im Bereich fossiler Energieträger.

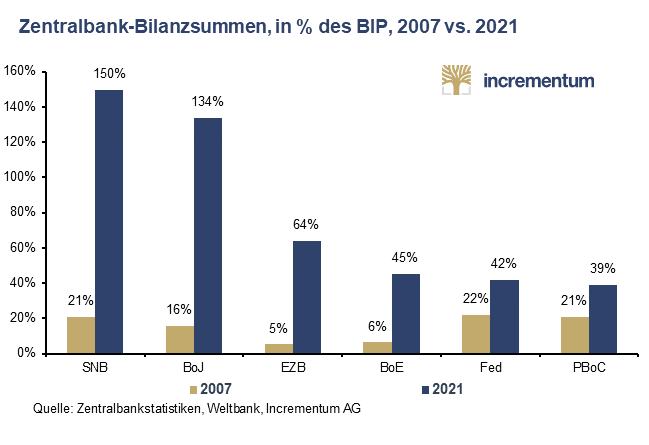

Auch die Positionierung der Zentralbanken hat sich geändert. Die Fed hat mit einsamen Zinsanhebungen begonnen, während die anderen Notenbanken ihre Politik der quantitativen Lockerungen und der Niedrigzinsen fortsetzen, obwohl ihre Bilanzen im Verhältnis zum BIP viel stärker aufgebläht sind als die der Fed. Der Dollar profitiert und erscheint heute als geringstes Übel unter den Fiatwährungen!

Das Gefälle zwischen den USA und dem Rest der Welt, gepaart mit der Stärke des Dollars, vergrößert das amerikanische Handelsbilanzdefizit zusätzlich:

Das ist eine gefährliche Entwicklung, denn sie macht die Einführung von Zollschranken attraktiver, die langfristig jedoch nur das Inflationsrisiko weiter steigen lassen. Die Versuchung neue Importabgaben einzuführen ist für die US-Regierung sehr hoch, da die Steuereinnahmen stagnieren und die Kosten für den Schuldendienst infolge der steigenden Zinsen explodieren. Bis zum Jahresende wird das US-Finanzministerium 1 Billion $ benötigen, um die Schulden zurückzuzahlen, die kurzfristig fällig werden. Die Ausgabe neuer Schuldverschreibungen, um diese Rückzahlungen zu gewährleisten, wird in einem ganz anderen Kontext stattfinden. Ohne Eingreifen der Fed in den Markt wird der Preis bei den neuen Auktionen nun viel höher sein. Die Finanzierung der amerikanischen Schulden ist unter diesen ungünstigen Bedingungen eine Frage, die einiges Kopfzerbrechen bereitet.

Im Kontext dieser Unsicherheit beschleunigt die Korrektur an den Aktien- und Anleihemärkten diesen Trend. Die Liquidierung von Vermögenswerten und das „Deleveraging“, das durch die Margin Calls hervorgerufen wird, verstärken die Nachfrage nach dem US-Dollar: Überall auf der Welt bedeuten Margin Calls, die im Verkauf von Assets und der „Flucht in Cash“ enden, dass mehr Dollar gekauft werden.

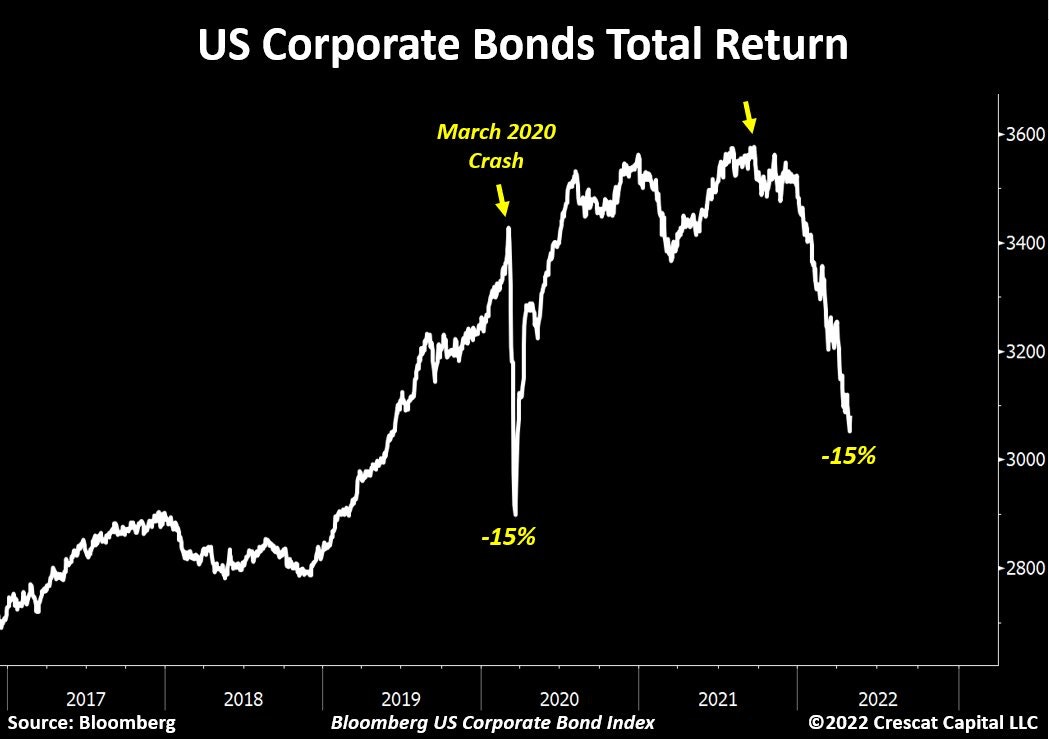

Der Verkauf von Aktiva beschleunigt sich in fast allen Sektoren. Am Anleihemarkt erleben die Unternehmensanleihen derweil einen Einbruch, der mit März 2020 vergleichbar ist:

Gewerbeimmobilien sind ein weiterer Sektor des Anleihemarkts, der sich im freien Fall befindet. Der Index-ETF CMBS, der die Performance von Schuldverschreibungen im gewerblichen Immobiliensektor misst, hat seine Tiefs vom März 2020 weit unterboten:

Ohne eine ähnliche Intervention wie 2020 vom US-Notenbankchef Jerome Powell droht der Zusammenbruch des kommerziellen Immobiliensektors.

Als wir das letzte Mal eine solche Korrektur erlebten, musste die Fed mit einem Notprogramm eingreifen, um die Aktiva (Unternehmensschulden und andere Anleiheprodukte) mitten im Chaos aufzukaufen und eine Ausweitung der Turbulenzen auf andere Finanzprodukte zu vermeiden.

Dieses Mal hat die Fed mit der Anhebung ihrer Leitzinsen um 0,5 % ein gegensätzliches Signal gesendet. Das Massaker am Anleihemarkt setzt sich also fort.

Die Konfiguration der Marktkorrektur beginnt nun, der vom März 2020 zu ähneln.

Allerdings ist der aktuelle Einbruch weit weniger heftig und findet kontrollierter statt als der Crash im März 2020.

Das zeigt sich auch am Gold/Silber-Verhältnis, das im März 2020 deutlich stärker reagierte. Bislang ist das Verhältnis noch nicht abgestürzt und im Tageschart beginnt sich gar ein Ziel der bullischen, harmonischen Formation abzuzeichnen:

Die Leerverkäufe am Silberterminmarkt haben sich im Laufe der letzten zwei Wochen beschleunigt. Die Unterstützung bei 21,50 $ hält Stand, aber die äußerst bearishe Entwicklung der Silberminen kündigt weiterhin eine starke Volatilität bei den Futures an. Die Inhaber der Short-Positionen auf Silber haben es auf einen Kurs unterhalb von 21,50 $ abgesehen. Die Minenaktien antizipieren dies bereits. Die Aufgelder auf physische Silbermünzen und -barren haben von der Baisse des Silberpreises derweil noch keine Notiz genommen, was für die Investoren sehr frustrierend ist!

Das Ausfallrisiko der Gegenpartei (ETFs, nicht eindeutig zugewiesene Edelmetalle, Zertifikate, Metallkonten) führt angesichts des massenhaften Abstoßens von „Papier“-Assets dazu, dass die Investitionen in physische Metalle (die kein Gegenparteirisiko haben) zunehmen. Ein solcher Unterschied zwischen dem Spotpreis und dem physischen Preis ist in Zeiten der Liquidierung an den Märkten üblich. Die Aufgelder für physische Produkte reflektieren diese Risiken. Der Unterschied zwischen „Papier“-Edelmetallen und physischen Edelmetallen wird damit deutlicher als je zuvor! Es handelt sich dabei keinesfalls um das gleiche Produkt, wie wir in unseren Beiträgen wiederholt klargestellt haben.

Der Goldkurs hat seinerseits die Unterstützungslinie des 2018 begonnenen Aufwärtstrends noch nicht durchbrochen. Das ist umso bemerkenswerter, da alle anderen Assets (Aktien, Anleihen) bis auf wenige Ausnahmen bereits einen Bärenmarkt begonnen haben (-20 % seit ihren Hochs). Die Unterstützungen für Gold befinden sich bei 1835 $ (200-tägiger gleitender Durchschnitt) und 1815 $.

Die Short-Seller haben tiefere Kursziele für Gold, doch bislang ist es ihnen nicht gelungen, die Unterstützung nach unten zu durchbrechen. Als der US-Dollar zuletzt einen solchen Fieberschub hatte, gab der Goldpreis schließlich nach und sank um 15 %. Seine aktuelle relative Widerstandsfähigkeit ist erstaunlich.

In Dollar muss Gold noch mindestens um zusätzliche 10 % nach unten korrigieren, um die starken bullischen Konfigurationen in anderen Währungen ungültig zu machen.

In Yen bildet Gold gerade eine bullische Flagge aus, die ungültig gemacht werden muss, da der Goldpreis in der japanischen Währung sonst eine sprunghafte Aufwärtsbewegung vollführen könnte, die den letzten Rest des Vertrauens zerstört, das die Investoren noch in die Fähigkeit der Bank of Japan zur Verteidigung ihrer Währung setzen.

Für die japanische Zentralbank wird die Korrektur des Goldkurses zur Frage der eigenen Glaubwürdigkeit. Es erscheint logisch, dass die erste Zentralbank, die sich der berühmten modernen Geldpolitik der quantitativen Lockerungen verschrieben hat (welche uns die riskante aktuelle Inflationslage beschert hat), nun auch die erste ist, die sich einer ernsten Bedrohung für das Vertrauen in ihre Währung stellen muss. Die erste Bank, die das Abenteuer QE gewagt hat, ist nun auch die erste, die Rechenschaft ablegen muss. Ihre Politik der Zinskontrolle hat direkte Auswirkungen auf den Wertverlust des Yen, wodurch die Inflation steigt, und wiederum größere Anstrengungen unternommen werden müssen, um eine Erhöhung der Zinsen zu vermeiden. Anders gesagt: Je stärker die BoJ die Zinsen kontrolliert, desto deutlicher tritt die Inflationsgefahr zu Tage, weil der Yen negativ auf die Geldpolitik reagiert. Wenn die Inflation in Japan wieder in Gang kommt, muss das gesamte Programm der Zentralbank dringend korrigiert werden.

In Europa und in den Vereinigten Staaten werden die Inflationszahlen aufgrund der Rekordpreise für Kraftstoffe wahrscheinlich weiterhin stark erhöht bleiben. Doch von nun an gilt es, die japanischen Inflationszahlen genau im Auge zu behalten. Wenn Japan den gleichen Inflationsschock erleidet wie wir, wird die japanische Notenbank ihr geldpolitisches Abenteuer umgehend beenden müssen, was auch dem „Carry Trade“ (Spekulation auf unterschiedliche Erträge) ein Ende setzen würde. Unter diesen Umständen könnten sich die ersten Spannungen, die wir in Hinblick auf die Liquidität und die Kreditvergabe zu Beginn dieses Monats gesehen haben, schnell in eine systemische Krise verwandeln. In Japan stellt die Inflation eine noch größere Gefahr dar, weil sie einen der Grundpfeiler des aktuellen Finanzsystems bedroht.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.