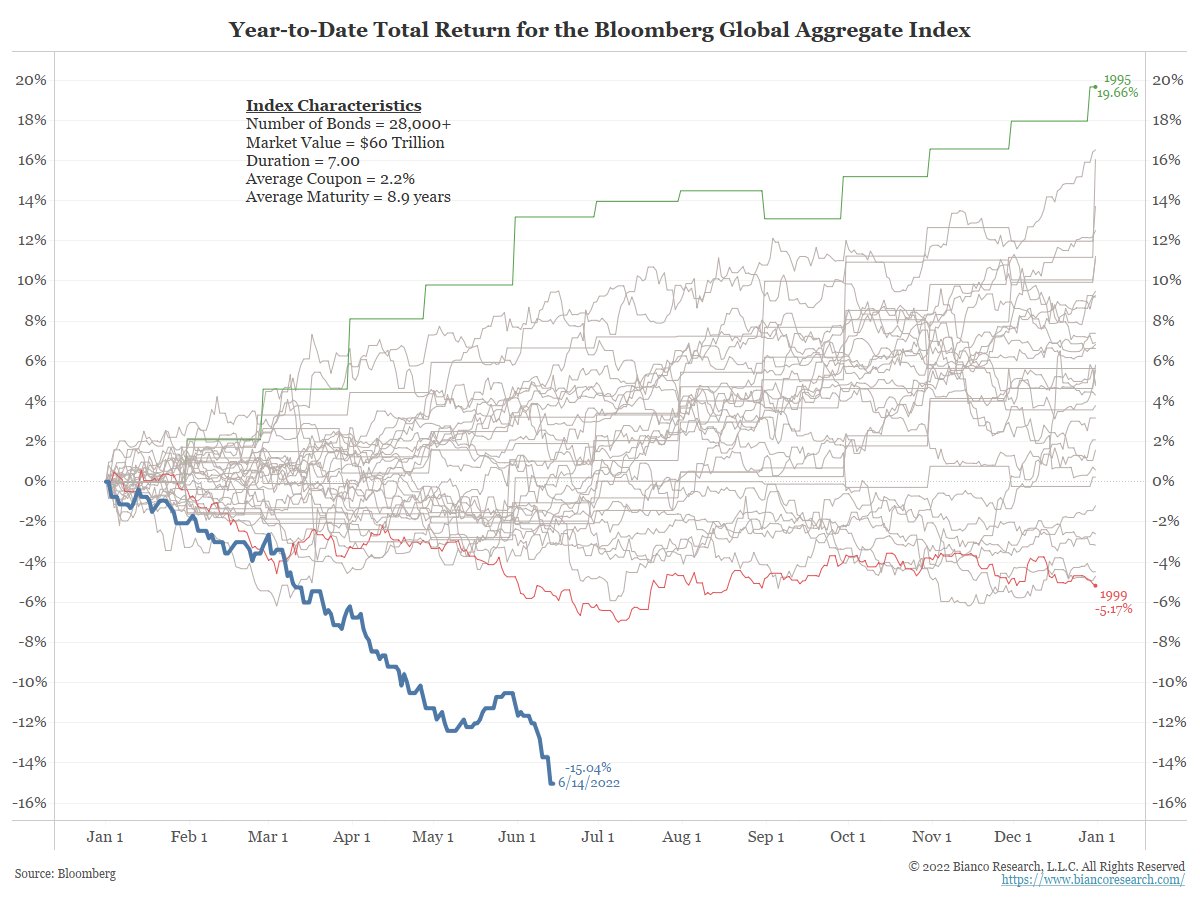

Die Heftigkeit des Einbruchs am Anleihemarkt ist beispiellos.

Der Aggregate Index von Bloomberg, der die Entwicklung von mehr als 28.000 Schuldtiteln misst, ist seit Jahresbeginn über 15 % gesunken – ein Rückgang, wie wir ihn seit den 1970-er Jahren nicht mehr erlebt haben.

Anleihen boten bislang eine gewisse Sicherheit, indem sie jedes Jahr eine praktisch garantierte Rendite abwarfen. Aus diesem Grund bilden Anleihen die Basis der meisten Lebensversicherungsfonds: Die Vorhersehbarkeit ihrer Performance macht sie als Anlageklasse sicherer als andere Assets. Doch die Entwicklung seit Jahresbeginn ändert die Ausgangslage:

Die Funkstille, die den spektakulären Absturz dieser Anlageklasse begleitet, welche in fast allen Sparprodukten enthalten ist, überrascht. Es ist sogar erstaunlich, dass es noch nicht zur Krise einer größeren Finanzinstitution gekommen ist, die mit starkem Hebeleffekt in diesem Sektor investiert ist. Angesichts der rasenden Geschwindigkeit, mit der die Anleihen einbrechen, kann das jedoch nicht mehr lange dauern.

Spekulative Titel von riskanteren Unternehmen, die im ETF HYG zusammengefasst sind, zählen zu den Anleiheprodukten, die sich aktuell im freien Fall befinden. Die Beschleunigung ihrer Baisse lässt an den Einbruch von 2020 denken, der die US-Notenbank Fed gezwungen hatte einzugreifen und „Corporate-Debt“-Schuldverschreibungen ungeachtet ihres Ratings aufzukaufen.

Bei den Anleiheprodukten, die mit dem US-Immobilienmarkt in Verbindung stehen, ist der Einbruch sogar noch spektakulärer. Der Index MBB, der die Entwicklung von hypothekenbesicherten Wertpapieren (MBS) misst, korrigiert stärker als 2020 und verzeichnet sogar eine tiefere Baisse als bei der Finanzkrise von 2008:

Noch schlimmer ist es im Bereich der hypothekenbesicherten Anleihen, die an Gewerbeimmobilien gekoppelt sind: Der Absturz der CMBS (commercial mortgage-backed securities) übertrifft alle früheren Crashs in diesem Sektor.

Diese Kursverluste finden statt, obwohl die Fed noch nicht einmal mit der Kürzung ihrer Bilanz begonnen hat!

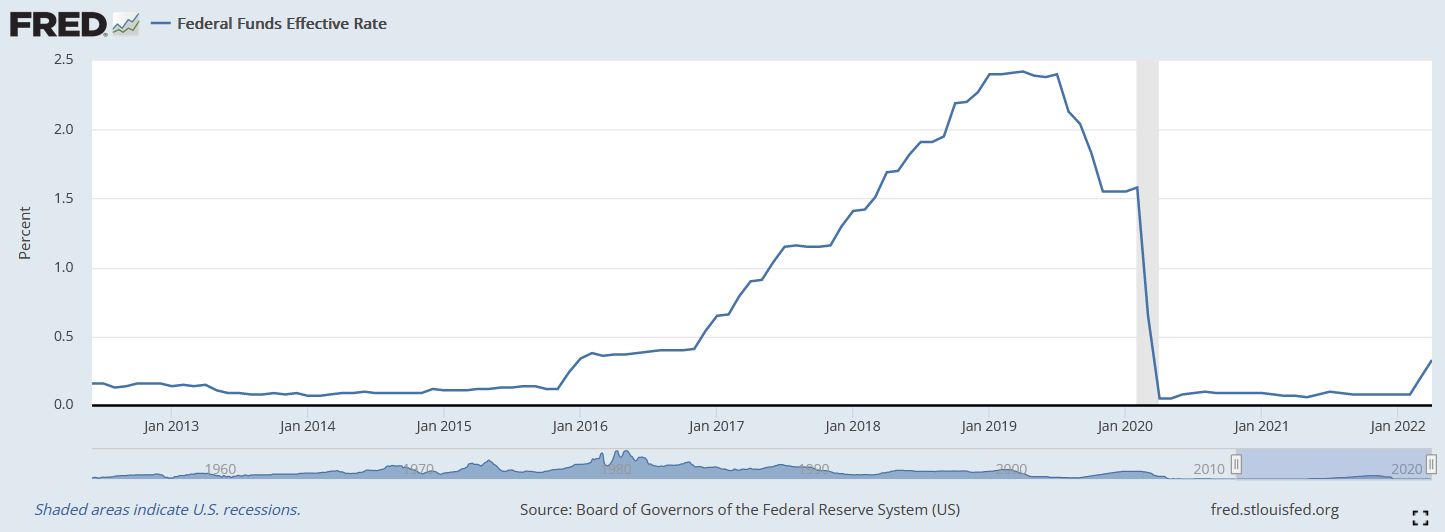

Der Anleihemarkt wartet nicht mehr auf die Fed und reagiert in Erwartung kommender Zinserhöhungen. Die Rendite der 10-jährigen US-Staatsanleihe hat ihren 40-jährigen Abwärtstrend durchbrochen und steigt auf mehr als 3,4 %...

Trotz der Anhebung des US-Leitzinses um 0,75 % durch die Fed an diesem Mittwoch, den 15. Juni, wird deutlich, dass die Fed dem Markt weit hinterherhinkt. Während früherer Phasen steigender Zinsen wartete der Markt brav ab, bis die Fed handelte. Heute ist die Lage anders:

Dieses Mal hat der Markt das tatsächliche Ende der quantitativen Lockerungen und den Beginn der quantitativen Straffung nicht abgewartet.

Noch bevor die Fed mit der Kürzung ihrer Bilanz begonnen hat, signalisierte der Markt das Ende des Spiels am Anleihemarkt.

Der Markt hat eine brutale Neubewertung dieser Aktiva vorgenommen. Man erkennt heute, dass die Kurse der Schuldverschreibungen von einem monetären Lockerungsprogramm künstlich auf hohem Niveau gehalten wurden, welches die Risiken dieser Anlageklasse verschleierte und jahrelang zu einer fehlerhaften Bepreisung führte. Die jährliche Perfomance dieser Finanzprodukte war illusorisch und die heftige Korrektur, die wir jetzt sehen, bringt sie auf ihr wahres Preisniveau zurück.

Als die Fed eingriff und jahrelang Schuldverschreibungen aufkaufte, trieb das die Preise künstlich nach oben. Doch als die US-Notenbank das Ende ihres Anleihekaufprogramms ankündigte, hörte die Musik auf zu spielen und die fraglichen Produkte kehren nun zu ihrem tatsächlichen Marktwert zurück.

Die Fed hat die Musik gestoppt, weil die Inflation dabei ist, ihr die Kontrolle über den Anleihemarkt zu entreißen.

Die Entscheidung, die Liquidität zurückzunehmen, welche sie in die Märkte gepumpt hatte, war gleichzeitig ein Eingeständnis des inflationistischen Charakters ihrer quantitativen Lockerungen. In unseren Beiträgen wiederholen wir das seit mehr als zwei Jahren: Der Ursprung der Inflation steht mit der von den Zentralbanken geschöpften und ins Finanzsystem geleiteten Geldmenge im Zusammenhang. Wir erleben heute die Folgen einer monetären Inflation, die sich zuerst in aufgeblähten Preisen für finanzielle Assets niederschlug und sich anschließend infolge von Angebotsverknappungen bei den Rohstoffen, einschließlich fossiler Energierohstoffe, auf Güter des täglichen Bedarfs ausweitete.

Um die Inflation zu bekämpfen hat die Fed nun beschlossen, ihre Bilanz zu reduzieren und ihre Anleihekäufe zu beenden, was den Markt zur Neubewertung dieser Instrumente entsprechend ihrer tatsächlichen Kosten bewegte, ohne Einflussnahme der Fed.

Wer zahlt am Ende für den Einbruch des Anleihesektors? Wo verstecken sich die enormen Verluste? Die Stille ist ohrenbetäubend. Ein schlechtes Zeichen…

In den nächsten Wochen besteht die Gefahr, dass ein Desaster ans Licht kommt, welches mit dem historischen Absturz der Anleihemärkte in Verbindung steht. Momentan herrscht noch Funkstille. „Wenn das Meer sich zurückzieht, sieht man, wer nackt schwimmt“, ist jedoch zweifellos die passendste Redensart für die noch immer sehr undurchsichtigen Finanzmärkte.

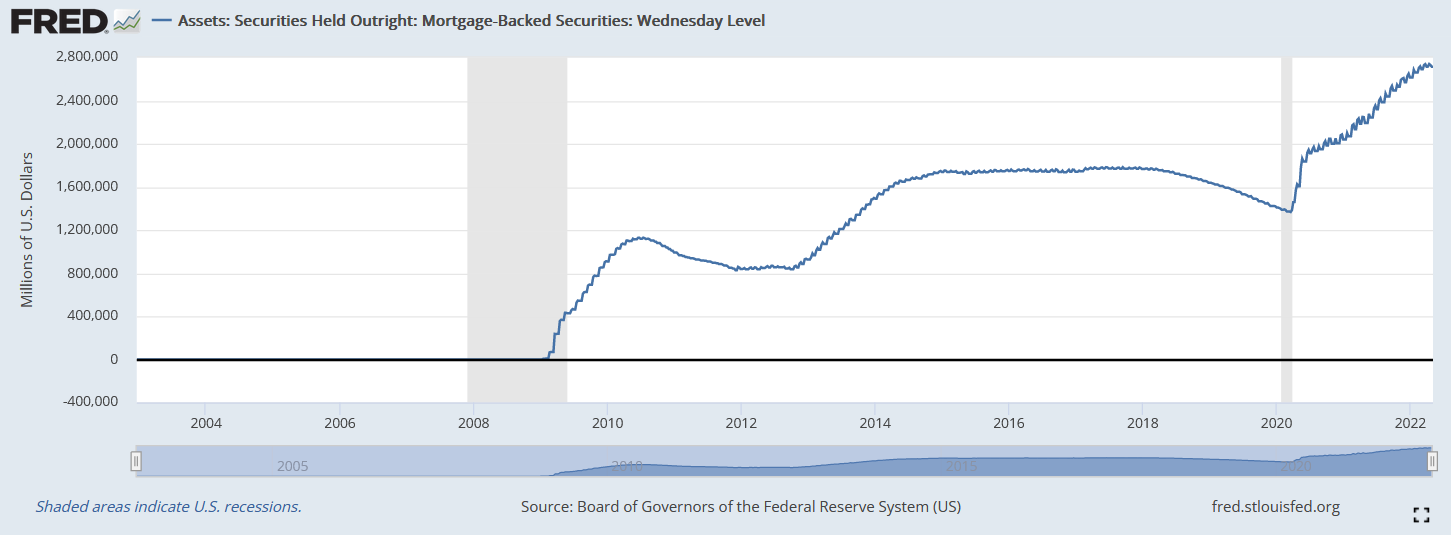

Doch werfen wir einen genaueren Blick auf die hypothekenbesicherten Anleihen, die berüchtigten MBS. Die Fed hält aktuell Finanzinstrumente dieser Kategorie im Wert von fast 2,8 Billionen Dollar in ihrer Bilanz, die sie während der QE-Programme seit 2008 gekauft hat:

Die Verluste der Schuldverschreibungen aus dem Immobiliensektor lassen die Bilanz der Notenbank schrumpfen. Ein solcher Wertverlust war 2008 der Auslöser für die Bankeninsolvenzen gewesen. Jetzt konzentrieren sich die Verluste auf die Bilanz der Zentralbank. Die Bilanzen der US-Banken wurden mit Sicherheit größtenteils von diesen toxischen Finanzprodukten bereinigt, doch nun verschlechtert sich die Bilanz der Fed!

Was geschieht, wenn sich die Bilanz einer Zentralbank verschlechtert? Der Wert der von ihr ausgegebenen Währung sinkt. Die Reaktion erfolgt nicht augenblicklich, aber was wir derzeit am Anleihemarkt sehen, ist eine mathematische Garantie für einen kommenden Verfall des inneren Geldwerts des Dollars gegenüber realen Werten oder anderen Währungen, denen es gelungen ist, ihren Wert an Rohstoffe zu koppeln, statt an Schuldenderivate, die sich unaufhaltsam im Sinkflug befinden.

Der Kauf von physischem Gold durch die Zentralbanken steht im Zusammenhang mit dem Vertrauensverlust in die Fähigkeit des Dollars, seine Rolle als Wertspeicher zu verteidigen. Aus diesem Grund könnte der Dollar seine Funktion als Reservewährung in den Bilanzen zahlreicher Zentralbanken verlieren.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.