Wie jedes Jahr scheint das Zeitgeschehen während der Urlaubsmonate stillzustehen.

Die Medien berichten praktisch nichts mehr, abgesehen vom Wetter und trivialen Vorfällen. Die Verbindung ist komplett abgeschaltet. Und dennoch scheinen sich die Geschehnisse unterdessen ganz im Gegenteil zu beschleunigen, vor allem in der Geopolitik und in der Wirtschaft.

Die Rückkehr aus dem Urlaub könnte also aufregend werden, und der Monat August scheint an allen Fronten turbulent zu werden.

In den USA verschlechtern sich die Staatsfinanzen zusehend.

Fitch hat das langfristige Kredit-Rating der USA kürzlich von AAA auf AA+ herabgestuft. Die Agentur erklärt, dass „die wiederholten politischen Blockaden im Zusammenhang mit der Schuldenobergrenze und deren Auflösung in letzter Minute das Vertrauen in die Haushaltsführung beschädigt haben“ und fügt hinzu: „Unter anderem verfügt die Regierung im Gegensatz zu den meisten anderen Staaten nicht über einen mittelfristigen Haushaltsrahmen, und ihr Haushaltsprozess ist komplex.“

Um das Defizit und seine Ausgaben zu finanzieren, hat das US-Finanzministerium in nur zwei Monaten 1,8 Billionen $ an kurzfristigen Schuldtiteln ausgegeben.

Zudem hat es seine Schätzung über den im zweiten Quartal benötigten Kreditbetrag auf 1,85 Billionen $ nach oben korrigiert. Das sind noch nie dagewesene Zahlen. Diese sind die logische Folge der Anhebung der Schuldenobergrenze im Juni. Das Finanzministerium ist im Freilauf und nimmt ohne Maß neue Kredite auf.

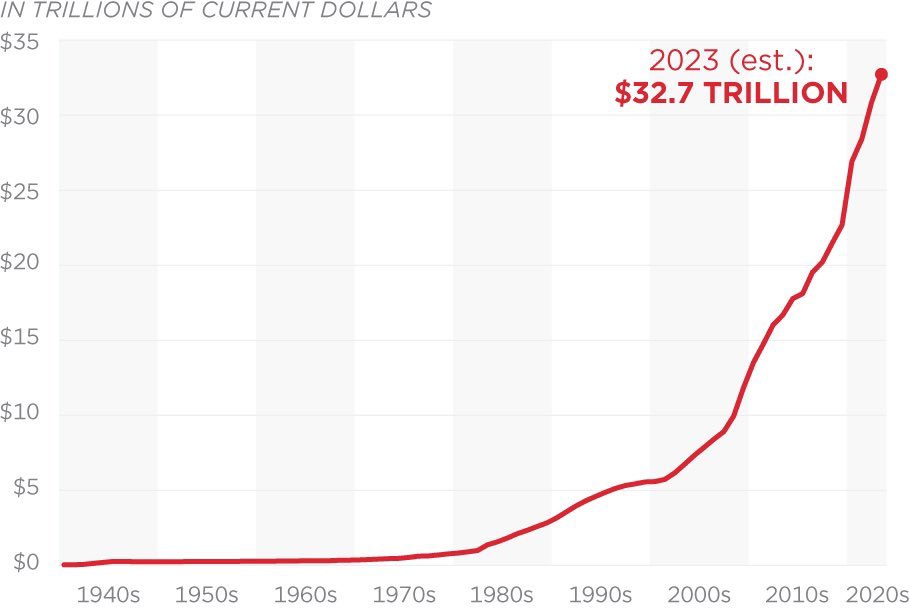

Wir haben offensichtlich eine Phase des exponentiellen Schuldenwachstums erreicht. Die Schätzung der US-Staatsschulden zum Jahresende 2023 liegt mittlerweile deutlich über 30 Billionen $, ein starker Anstieg gegenüber der Prognose im letzten Jahr.

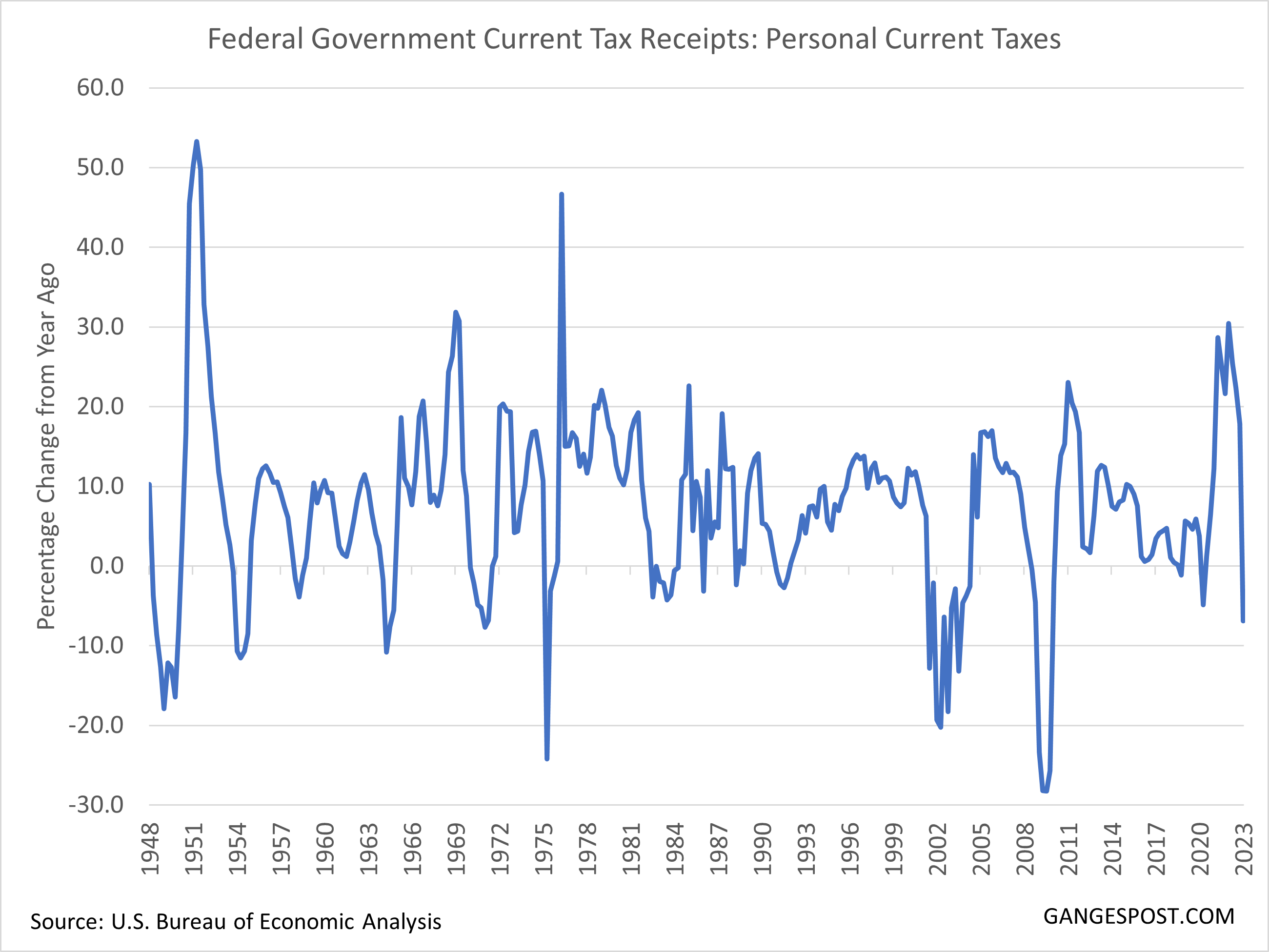

Im Juni haben sich die Staatsausgaben der USA wider Erwarten um 15% auf 646 Milliarden $ erhöht. In den ersten sechs Monaten dieses Jahres mussten die Vereinigten Staaten Zinszahlungen in der Rekordhöhe von 652 Milliarden $ leisten. Bis Jahresende wird dieser Betrag wohl weiter steigen. Ein solcher Schuldendienst ist nicht tragbar, wenn die Steuereinnahmen gleichzeitig rückläufig sind:

Die gesamten Steuereinnahmen haben sich um 9,2 % verringert und fielen von 461 Milliarden $ auf 418 Milliarden $ im Juni. Dies zog einen Einbruch der Staatseinnahmen um mehr als 7,3 % nach sich, der stärkste Rückgang seit Juni 2020.

Obwohl die Wirtschaftsaktivität weiter unverhofft stark ist, wächst sie nicht schnell genug, um den Schock infolge der steigenden Zinskosten abzufangen.

Auf der anderen Seite sind die unbegrenzten Regierungsausgaben dabei, die Inflation in den USA wieder anzufachen. Wie könnte die Fed ihren Leitzins angesichts dieser Situation senken? Die Aussicht auf rasch fallende Zinsen war einer der letzten Stützpfeiler für die Wirtschaftsaktivität und den Immobilienmarkt. Doch diese Hoffnung schwindet nun. Wie viele Amerikaner werden heute ein Haus kaufen mit der Erwartung, dass sie ihren Kredit kurzfristig zu geringeren Zinsen refinanzieren können?

Mit den Maßnahmen, die die US-Notenbank ergriffen hat, um den Schock der Schuldenwand zu dämpfen, lässt sich etwas Zeit gewinnen. Doch die Entscheidung des Finanzministeriums, bis zum Jahresende weit mehr neue Schulden aufzunehmen als geplant, verkompliziert die Aufgabe der Fed. Je mehr die Regierung ausgibt, desto höher wird die Rechnung für die Zinszahlungen, und desto schwieriger wird es, neue Schuldtitel aufzukaufen. Jetzt, da die Zinsen auf die Staatsschulden den steilsten Abschnitt der exponentiellen Kurve erreichen, schwinden die Handlungsmöglichkeiten der Zentralbank, mit denen sie den teuren Lebenswandel der Regierung unterstützen kann.

Man hätte glauben können, dass das Abgleiten der amerikanischen Staatsfinanzen in die Schieflage in diesem Sommer auf den Titelseiten der Wirtschaftspresse zu finden wäre. Doch dem ist keineswegs so. Aktuell machen wieder ein anderes Land und seine Zentralbank von sich reden: Japan.

In einem Beitrag vom Oktober 2022 schrieb ich:

„Am 26. Oktober hat Japan ein neues, 454 Milliarden $ schweres Konjunkturprogramm angekündigt. Das entspricht in etwa den Mitteln, die im Zuge der Finanzkrise 2008 aufgewendet wurden. Dieses Programm wurde beschlossen, obwohl die Bank of Japan bereits fast die Gesamtheit aller von der Regierung ausgegebenen Staatsanleihen aufgekauft hat. Am japanischen Anleihemarkt herrscht völliger Stillstand, er hängt nur von einem einzigen Akteur ab. Im Land der aufgehenden Sonne wurden die Schulden komplett monetarisiert.

Es scheint, als hätten die Geld- und Währungsbehörden Japans keine andere Wahl mehr gehabt: Würde die vor 20 Jahren begonnene Geldpolitik gestoppt und entfiele der Käufer letzter Instanz, bräche das gesamte japanische Finanzsystem zusammen. Die einzige Lösung ist die fortgesetzte Schuldenmonetarisierung zur Beruhigung der Märkte, zumindest kurzfristig.“

Dem Eingriff am 26. Oktober war in der Woche zuvor ein Angriff auf den Yen vorausgegangen. In einem kurz zuvor veröffentlichten Beitrag hatte ich damals geschrieben:

„Die BoJ war die erste Zentralbank, die das Aufkaufen von Staatsanleihen zu ihrer Strategie gemacht hat. In Japan war die Alchemie der quantitativen Lockerungen am intensivsten: Die BoJ hat den Anleihemarkt praktisch verstaatlicht und mit einer Rekord-Schuldenquote von 250 % wirkt sich dieser monetäre Wahnsinn heute auf den Wert des Yen aus. Der Markt beginnt, das Ende des Spiels zu signalisieren. Der Dollar setzt seine exponentielle Hausse im Verhältnis zum Yen fort. Ein beschleunigter Absturz des Yen hätte im aktuellen Stadium eine verheerende Inflation zur Folge. Um den Abwärtstrend zu stoppen und dieses Risiko auszuschließen, sieht sich die BoJ gezwungen, in die Devisenmärkte einzugreifen und mit ihren Dollarreserven Yen zu kaufen, vor allem, indem sie US-Treasuries abstößt. Doch diese Interventionen könnten den Anleihemarkt, der bereits jetzt völlig zu entgleisen droht, noch illiquider machen. Es gibt keine einfache Lösung, um den Yen zu stabilisieren!“

Heute ist Japan zurück in den Schlagzeilen.

Der Yen befindet sich gegenüber dem Dollar erneut im Sinkflug, vor allem aufgrund der Zinsunterschiede zwischen den beiden Ländern:

Angesichts der Schwäche des Yen muss die japanische Zentralbank einen Anstieg der Zinsen zulassen.

Die BoJ hat angekündigt, dass sie in die Märkte eingreifen und den 10-Jahres-Zins bei 0,5 % halten und anschließend die Schwelle für Interventionen bei den japanischen Staatsanleihen auf 0,5 % bis 1,0 % anheben würde.

Diese Entscheidung führte zum sprunghaften Anstieg der Rendite auf die JGB. Die japanischen Zinsen machten einen großen Satz nach oben:

Infolge dieses plötzlichen Zinsanstiegs musste die BoJ rasch eingreifen, um den Absturz der JGB zu bremsen.

Nur zwei Tage, nachdem sie das Signal für eine Wiederanhebung der Zinsen gegeben hat, muss die japanische Notenbank nun bereits Anleihen am Markt aufkaufen, um einen zu rasanten Anstieg der Zinssätze zu verhindern!

Die BoJ scheint noch weniger Handlungsspielraum zu haben als die Fed und die Episode der letzten Tage zeigt, wie heikel die Lenkung der japanischen Geld- und Währungspolitik geworden ist.

Die Intervention der BoJ sollte den Yen stärken, war jedoch ein Fehlschlag. Die japanischen Zinsen sind gestiegen, ohne dass die Währung des Landes davon profitiert hätte. Problem: Eine langfristige Schwächung des Yen hätte vor dem Hintergrund erneut steigender Ölpreise verheerende Folgen für die Inflation in Japan.

Das Navigieren durch stille Gewässer der Geld- und Währungspolitik ist in Japan vorbei. Der gescheiterte Eingriff impliziert für die Zukunft weit radikalere Positionierungen, sowohl seitens der BoJ als auch seitens der anderen Akteure an den Devisen- und Anleihemärkten.

Die Ungewissheit im Zusammenhang mit der Strategie der BoJ verstärkt das Risiko, dass das äußerst fragile Gleichgewicht gestört wird, auf dem der Yen-Carry-Trade beruht. Dieser ist eine wichtige Liquiditätsquelle der globalen Märkte.

Die Bank of Japan verheddert sich, was dem Goldpreis zugutekommt. Der Goldkurs in Yen hat vor dem Hintergrund völliger medialer Nichtbeachtung einen neuen historischen Rekordwert verbucht:

Physisches Gold dient mehr denn je als ultimative Absicherung angesichts der steigenden Wahrscheinlichkeit eines geld- und währungspolitischen Fehlers der Zentralbanken.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.