Prof. Kenneth Rogoff sagt:

Das Risiko einer monetären Überstraffung durch die Europäische Zentralbank ist nicht weniger als katastrophal.

In Davos sagte er zudem:

Italien ist extrem anfällig. Aber es könnte überall hochgehen. Die globale Verschuldung ist seit der Pandemie massiv gestiegen: öffentliche Schulden, Unternehmensschulden, einfach alles.

Rogoff zufolge, sei es ein Wunder, dass die Welt 2022 einer Finanzkrise entgehen konnte, die Chancen eines Großereignisses würden aber zusehends steigen, weil die Späteffekte früherer geldpolitischer Straffungen jetzt durchschlagen würden.

Rogoff sagte:

Wir haben sehr großes Glück gehabt, dass es 2022 zu keinem globalen systemischen Ereignis gekommen ist, dafür kann man schon mal dankbar sein, trotzdem klettern die Zinssätze immer noch und auch die Risiken steigen weiter.

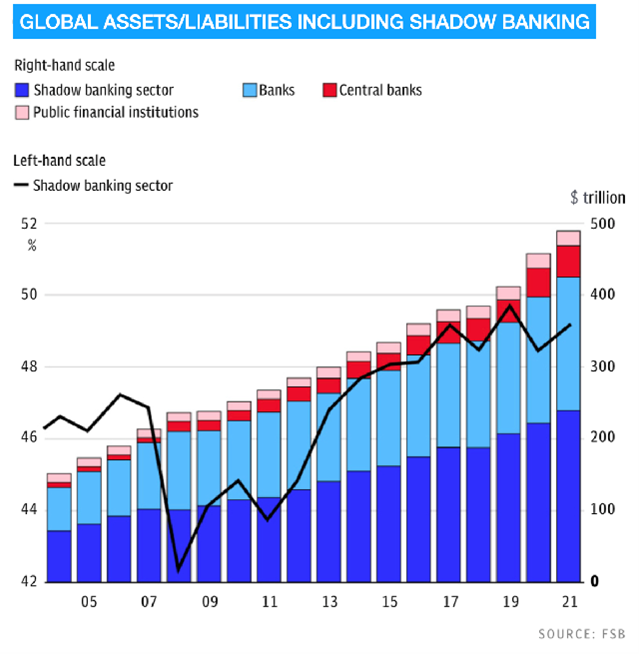

Doch im Düsteren lauern auch noch globale Finanzassets/-verbindlichkeiten, die sich auf fast 500 Billionen $ belaufen, wovon sich insgesamt 46 % im Schattenbankensystem befinden. Zum Schattenbankensektor zählen auch Pensionsfonds, Hedgefonds und andere Finanzinstitutionen, die in weiten Teilen unreguliert sind.

Das Schattenbankensystem unterliegt nicht den normalen Marktbewertungsregeln. Somit weiß auch keiner, welchen Wert oder Verlustwert die eigentlichen Positionen haben. Das bedeutet: Die Zentralbanken tappen im Dunklen, was die Einschätzung der realen Risiken im System angeht.

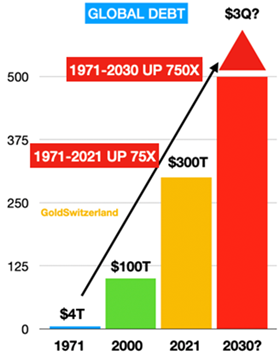

Jedenfalls bin ich nicht der einzige, der immer wieder darauf herumreitet, wie katastrophal die globale Situation bei Schulden/Verbindlichkeiten ist.

Zudem kennt niemand das Gesamtausmaß der globalen Derivate. Sollten Sie aber parallel zur Verschuldung und dem Schattenbankensystem gewachsen sein, könnte die Zahl ohne weiteres bei mehr als 3 Billiarden $ liegen.

Kulturen sterben nicht über Nacht; die USA befinden sich mindestens seit dem Vietnamkrieg der 1960er im Niedergang. Interessanterweise haben die USA seit den frühen 1930ern keinen realen Haushaltsüberschuss mehr gehabt – mit einer Handvoll von Ausnahmejahren.

Wer aber, wie die USA, auf gepumpter Zeit und gepumpten Geld lebt, dem fällt es immer schwerer, den Schein zu wahren. 1971 wurde der Druck auf die US-Wirtschaft und den Dollar zu groß. Folglich schloss Nixon das Goldfenster, wodurch der Dollar seither effektiv 98 % seines Wertes verloren hat. Das ist natürlich eine Riesenkatastrophe und eine Garantie dafür, dass auch die verbleibenden 2 % bis zur NULL in näherer Zukunft verloren gehen werden, ganz gleich, ob es noch 5 oder 10 Jahre dauern wird, bis der Dollar in Vergessenheit gerät. Vergessen Sie nicht, jene 2 % entsprechen aus heutiger Sicht 100 %!

Die USA, die EU und Japan haben jetzt die Phase erreicht, wo niemand mehr ihre Schulden will. Bei den Staatsschulden dieser Nationen geht es also nicht mehr darum, den „Schwarzen Peter“ weiterzureichen, sondern nur noch darum, ihn zu halten und das Spiel am Laufen zu halten. Wenn alle Drittinhaber dieser Schulden Verkäufer sind, wer sollte dann noch kaufen?

Diese drei Nationen werden am Ende ihre eigenen Staatsschulden halten. Japan hält schon jetzt 50 % der eigenen Schulden. Bevor das westliche Ponzi-System auffliegt, werden diese drei Nationen buchstäblich 100 % ihrer eigenen Schulden halten. An diesem Punkt werden die Anleihen wertlos sein und die Zinssätze werden ins Unendliche gehen. Keine schönen Aussichten!

Die USA auf dem sicheren Weg in die Katastrophe

Die finale Phase aller Imperien ist stets durch exzessive Defizite und Schulden, Inflation, eine einbrechende Währung, Dekadenz und Krieg gekennzeichnet. Und die USA passen perfekt in diese Kategorie.

Wie Ernest Hemingway so vortrefflich formulierte:

„Das erste Allheilmittel schlecht verwalteter Nationen ist Währungsinflation.

Das zweite ist Krieg. Beide bringen vorläufig Wohlstand; beide bringen dauerhaft Ruin.

Aber beide sind Zufluchtsort für politische wie ökonomische Opportunisten.“

Seit dem Vietnamkrieg scheitern die USA in jedem Krieg, so auch im Jugoslawienkrieg, in Afghanistan, Irak, Syrien und Libyen. Das Ergebnis sind enorme Opferzahlen und die Zerstörung der Länder, was häufig zu ökonomischer Misere, Anarchie und Terrorismus führt.

Der Ukrainekrieg wird nicht zwischen der Ukraine und Russland geführt, sondern zwischen den USA und Russland, wie ich in einem vorhergehenden Artikel erklärt habe. Klarer Beweis dafür ist die Tatsache, dass es von Seiten der USA keine Friedensbestrebungen gibt, sondern Geld- und Waffenlieferungen an die Ukraine im dreistelligen Milliarden-$-Bereich, wobei die Europäer „ermutigt“ werden, dasselbe zu tun. Es werden aber keine Friedensunterhändler nach Russland geschickt, mit dem Ziel, den Krieg zu beenden. Das ist sehr ominös.

Die geopolitische Situation ist derzeit auf Messers Schneide; zwei nukleare Großmächte kämpfen um ein relativ unbedeutendes Land. So beginnen normalerweise große Kriege.

Hoffen wir, dass der aktuelle Konflikt nicht in einem großen Atomkrieg mündet, denn das wäre das Ende der Welt. Somit lohnt es auch nicht, über die Folgen dieses Hochrisiko-Szenarios zu spekulieren.

Der Wirtschaftskrieg und der Zusammenbruch des US-dominierten Finanzsystems ist nicht nur unausweichlich, sondern auch katastrophal für die westlichen Ökonomien.

Eine Rohstoffdominierte Welt

Die Hegemonie der Vereinigten Staaten von Amerika geht zu Ende, die Dominanz des dekadenten Westens fließt rapide nach Osten und Süden ab. Rohstoffreiche Länder, wie die weitgefassten BRICS werden in den nächsten Jahrzehnten, vielleicht länger, die dominanten Länder sein. Öl und Gas werden die Grundlage dieser Verschiebung bilden, aber auch viele andere Rohstoffe, darunter auch Gold, welches jetzt in eine neue Ära startet.

Es ist wahrscheinlich, dass 2023 das erste Jahr von vielen werden wird, in denen Gold kräftige Gewinne am Stück macht, wie zwischen 2000 – 2011, als es um das 7,5-fache stieg.

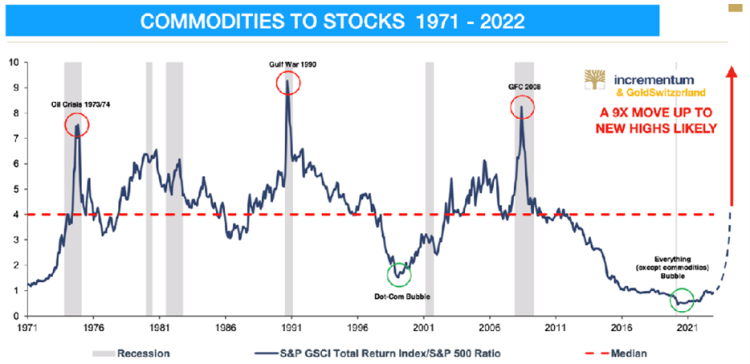

Das Ende des westlichen, schuldenbasierten Zyklus und der Aufstieg des östlichen und südlichen Rohstoffzyklus‘ wird gut im Diagramm unten dargestellt.

Kommender Anstieg bei Öl- & Gold: > 9-Fache gegenüber Aktien

Der S&P Commodity Index hat jüngst im Verhältnis zu Aktien ein 50-Jahre-Tief markiert. Allein eine Rückkehr zu den Mittelwerten würde eine Vervierfachung (4x) des Index bedeuten. Wenn langfristige Zyklen aber aus historischen Tiefs starten, ist ihr Trend tendenziell länger und höher als irgendjemand erwarten würde. Eine Bewegung über das 1990er-Hoch bei 9 hinaus kann daher als sehr wahrscheinlich gelten. Das würde bedeuten, dass Rohstoffe, und insbesondere Öl und Gold, im Verhältnis zum Aktienmarkt um das 9-fache stiegen!

Diese Verneunfachung (9x) käme natürlich durch einen Mix aus sinkenden Aktienbewertungen und steigenden Rohstoffpreisen zustande.

Die erwartete Bewegung in diesem Index bestätigt die Verschiebungstendenz vom Westen – auf Basis eines unsoliden und schuldenverseuchten Systems – in Richtung Osten & Süden – auf Basis von Rohstoffen.

Diese Bewegung basiert zum großen Teil auf den fossilen Brennstoffen der betreffenden Länder – zum Leidwesen der Klimabewegungsfanatiker.

In der „woken“ Welt von heute gibt es die Tendenz zu glauben, dass wir Naturgesetze und Wissenschaft komplett ändern könnten. Das trifft auf die Bereiche Wirtschaft und Klima zu. Banker und Regierungen sind zuversichtlich, dass sie permanente Prosperität schaffen können, indem sie wertloses Papier drucken – unter der Annahme, dass dieses Papier für realen und dauerhaften Wert steht.

Doch, welch‘ Überraschung… diese Menschen werden bald schon den Schock ihres Lebens bekommen, wenn all das gedruckte Geld wieder seinen intrinsischen Wert von NULL erreicht.

Eine schuldenbasierte Wirtschaft wird letztlich zu einer sich selbst erfüllenden Prophezeiung.

Je höher die Schulden, desto stärker muss die Verschuldung anwachsen, womit ein endloser Teufelskreis entstanden ist. Der Schuldenzyklus wird schließlich zu einem Perpetuum-Mobile-Ponzi-System … BIS SCHLIESSLICH ALLES ZUSAMMENBRICHT!

Die Schulden speisen sich aus Schulden, und je mehr Schulden emittiert werden, umso mehr Schulden müssen zusätzlich emittiert werden. Bei steigender Inflation sorgen die eskalierenden Zinskosten wiederum zu erhöhter Verschuldung. Als nächstes stehen dann Zahlungsausfälle an – im privaten Sektor und im Ausland. Dann kommen die 2-3 Billiarden $ Derivate unter Druck, von denen sich ein Großteil im Schattenbankensystem befindet. Das führt zu massiver Schuldenerzeugung durch die Federal Reserve und andere Zentralbanken, die verzweifelt versuchen, das System noch zu retten.

Letztendlich führt das, in den Worten von Mises, zu einer „[…] finalen und totalen Katastrophe für das betreffende Währungssystem.“

Man sollte aber nicht vergessen, dass wir hier über das westliche Finanzsystem reden. Der ökonomische Sonnenaufgang im Osten wird kräftig sein und letztlich als führendes Licht für die Weltwirtschaft dienen.

Der Niedergang der schuldengetriebenen USA und des Westen wird, um es mit Hemingway zu sagen, „erst schrittweise und dann auf einen Schlag“ kommen. Aufgrund der 2 Brd. $ – Größe des Problems (wahrscheinlich noch größer), ist es unwahrscheinlich, dass der größte Teil des Niedergang länger als 10 Jahre dauern wird; alles könnte aber sehr viel schneller gehen, gerade am Ende.

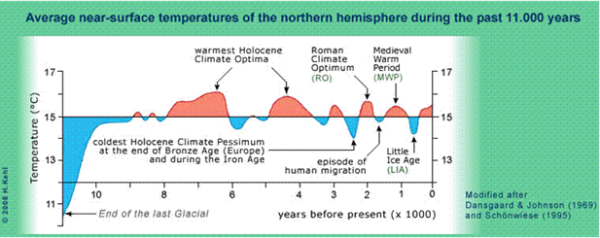

Die Klimafanatiker werden allerdings noch bis 2050 warten müssen, um zu erfahren, dass sie es nicht geschafft haben, den Temperaturanstieg bei 1,5 Grad zu begrenzen. Doch mit viel Glück könnten die Klimazyklen auf ihrer Seite stehen und das Wetter deutlich abkühlen.

Ich persönlich glaube, dass das Klima durch Zyklen bestimmt wird, und nicht durch Menschen.

Wie das Klimadiagramm der letzten 11.000 Jahre unten zeigt, hat es schon zahlreiche Perioden gegeben, in denen höhere Temperaturen herrschten als aktuell. Auf dem Höhepunkt des Römischen Reichs, vor 2.000 Jahren, herrschte in Rom tropisches Klima.

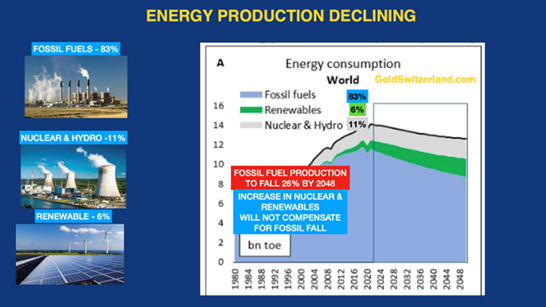

Fossile Brennstoffe erzeugen heute 83 % der globalen Energie. Prognosen zufolge ist es unwahrscheinlich, dass dieser Anteil in den nächsten 50 Jahren deutlich sinken wird.

Teils aufgrund steigender Herstellungskosten wird die Produktion fossiler Brennstoffe bis 2048 um 26 % fallen. Produktionsausweitungen bei nuklearer und erneuerbarer Energie werden diese Rückgänge nicht wettmachen können.

Sollte die Welt die Nutzung fossiler Brennstoffe stoppen, würde die Weltwirtschaft komplett einbrechen. Leider scheint sich die Bewegung der Klimaaktivisten keine Sorgen um derart desaströse Folgen zu machen.

Es scheint also ziemlich klar, dass die Welt für sehr lange Zeit von fossilen Brennstoffen abhängig sein wird, damit es nicht zu Einbrüchen in der Ökonomie und bei den Bevölkerungszahlen kommt.

Aus den eben genannten Gründen werden die rohstoffbasierten Länder bald die Welt dominieren – und zwar für sehr lange Zeit.

Schon jetzt kommt es zu einem rapiden Aufbau von Konstellationen unter den rohstoffreichen Ländern.

Hier haben wir an erster Stelle die BRICS-Länder – zur Zeit Brasilien, Russland, Indien, China und Südafrika. Viele Ländern stehen gerade im Begriff, den BRICS beizutreten, darunter auch Saudi-Arabien, Iran, Algerien, Argentinien und die Türkei.

Das Ziel dieser erweiterten BRICS-Konstellation ist die Umgehung des Dollars und die Schaffung einer eigenen Handelswährung.

Häufig wird darüber geredet, dass der Petro-Yuan den Petro-Dollar ersetzen kann, doch was würden die ganzen Empfänger chinesischer Währung tun, schließlich ist sie nicht frei konvertierbar? Besser wäre es, eine Währung zu haben, die, wie die Sonderziehungsrechte (SZR), an eine ganze Reihe von Rohstoffländern angebunden ist. Das würde für mehr Stabilität und Nutzbarkeit sorgen. Der Analyst Poszar von der Credit Suisse nennt dies „Bretton Woods III“.

Zudem gibt es die EAWU oder Eurasische Wirtschaftsunion, in der Russland tonangebend ist und China, Indien, Iran, Türkei und die VAE involviert sind.

Die SOZ – die Shanghaier Organisation für Zusammenarbeit – mit Sitz in China ist eine weitere wichtige Kraft. Die SOZ ist eine Organisation mit den Schwerpunkten Politik, Wirtschaft, internationale Sicherheit und Verteidigung. Ihr gehören viele eurasische Staaten an – wie China, Russland, Usbekistan, Kasachstan etc.

Alle in dieser wichtigen Entwicklung versammelten Ökonomien sind rohstofflastig. So macht der Anteil der Rohstoffe am BIP Russlands 30 % aus. Russlands Ziel ist es, den Goldabbau auf 3 % des BIP auszuweiten und zum größten Goldproduzenten der Welt zu werden.

Russland verfügt über die weltgrößten Rohstoffreserven (75 Bill. $) und produziert selbst 11 Millionen Barrel Öl am Tag. Russlandfreundliche Provinzen produzieren weiter 14 Millionen, insgesamt also 25 Millionen Barrel. China produziert 5 Mill. Barrel. Das Öl des Nahen Ostens, das durch die Straße von Hormus geht, beläuft sich auf 22 Mill. Barrel. In einem Konflikt mit den USA könnten Russland, China und der Iran entscheiden, die Straße von Hormus zu schließen; das hieße, dass sie 50 % des globalen Ölangebots unter Kontrolle haben könnten. Wie es von Goldman Sachs hieß, würde der Ölpreis dann im 1.000er $-Bereich liegen.

Nehmen wir allein Russland, den Iran und Venezuela: Sie kontrollieren zusammen 40 % des weltweiten Ölangebots!

Ich will damit nur Folgendes sagen: Diese verschiedenen Konstellationen aus Rohstoffländern werden die dominanten Wirtschaftsmächte der Zukunft sein, während die USA und Europa immer mehr an Bedeutung verlieren.

Also: Für Russland sind Gold und Öl zwei strategische Rohstoffe, die nicht allein für Russland, sondern für alle östlichen/ südlichen Länder eine wichtige Rolle spielen werden.

Niemand sollte glauben, dass die Sanktionen der USA und Europas Wirkung zeigen. Russland und der Iran verkaufen mit Abschlägen Öl und Gas an China. China exportiert es dann, einschließlich der veredelten Produkte, wieder nach Europa, und zwar mit Aufschlägen.

Die Sanktionen sind also eine Farce, die die europäische Wirtschaft komplett abwürgt.

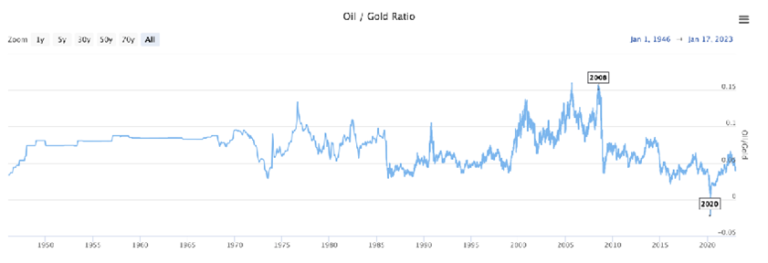

Interessanterweise ist auch das Verhältnis zwischen gelbem Gold und schwarzem Gold seit Jahrzehnten stabil gewesen, wie der folgende Chart zeigt:

Gold/Öl-Verhältnis 1950 – 2023

Gold – Der unerlässliche Vermögenssicherungswert für 2023 und darüber hinaus

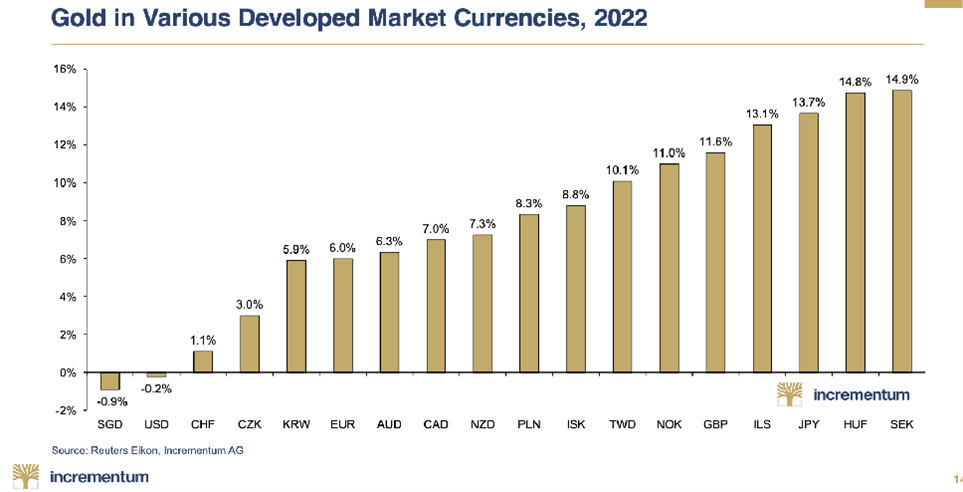

Als Anlageklasse schnitt Gold 2022 am besten ab, doch die Investmentwelt bekam davon nichts mit, weil sie sich immer noch sinkende Blasen-Assets wie Aktien, Anleihen und Immobilien klammert.

Schauen wir uns die Gold-Performance in verschiedenen Währungen für das Jahr 2022 an:

Wie der Chart oben zeigt, stieg Gold gegenüber der Schwedischen Krone ganz rechts um 15 % oder gegenüber dem Pfund beispielsweise um 11,6 %, gegenüber dem Euro waren es 6 % und gegenüber dem US$ blieb es praktisch unverändert.

Angesichts der Tatsache, dass die meisten Asset-Märkte, Anleihen eingeschlossen, um 20-30 % fielen, hat Gold hier überragend abgeschnitten.

Man darf aber nicht denken, dass Gold steigen würde. Gold macht nur eines: Es bildet das totale Missmanagement der meisten Ökonomien ab. Der Chart oben sollte eigentlich auf den Kopf gestellt werden, so dass der Verlust der Kaufkraft aller Papierwährungen deutlich wird.

Dieser sinkende Währungstrend, der seit 1971 besteht, wird weitergehen. Aber nicht im selben steten Tempo.

Da die schuldenverseuchten westlichen Wirtschaften einbrechen, werden auch ihre Währungen, eine nach der anderen, implodieren.

Deswegen besorgen Sie sich zuallererst so viel physisches Gold, wie Sie sich leisten können, und dann noch etwas mehr…

Und wenn Sie Goldeigentümer sind, dann messen Sie Ihr Gold nicht im Wert der einbrechenden Währungen. Messen Sie es nur in Unzen, Kilo oder Gramm.

Und halten Sie es nicht in dem Land, in dem Sie leben, gerade dann nicht, wenn dieses Land die Tendenz hat, Vermögensanlagen einzuziehen. Ich brauche Ihnen nicht zu sagen, welchen Ländern Sie nicht trauen können. Das Problem ist, dass es nicht viele gibt, denen man trauen kann.

Achtung – Ein Goldverwalter verschwand mit den Kundenmetallen

Falls Sie Ihr Gold über einen Goldverwalter (gold custodian) halten, dann stellen Sie sicher, dass nur Sie das Metall auslösen können, indem die detaillierte Eigentumsbestätigung (Lagerempfangsschein bzw. Warehouse Receipt) allein auf Ihren Namen ausgestellt ist. Letztes Jahr verschwand ein solches Gold-Treuhandunternehmen mit umfangreichen Kundenanlagen – und das obwohl das betreffende Gold bei einem großen Unternehmen für Sicherheitsverwahrung gelagert war. Der Schwachpunkt war folgender: Das Goldunternehmen hatte die Möglichkeit, das Metall der Kunden ohne deren Einwilligung auszulösen. Zur Verwahrung Ihrer Vermögenssicherungsanlagen ist diese Methode inakzeptabel!

Und denken Sie abschließend auch daran, dass Gold nicht nur Ihre wichtigste Vermögensschutzanlage ist, sondern auch schön sein kann.

Tutenchamuns Totenmaske, 1327 v. Chr.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.