Es ist ein schmaler Grat zwischen Glück und Elend. Charles Dickens zeigt das in seinem Roman David Copperfield anhand von Copperfields Vermieter, Mr. Micawber, der wegen nur 6 Pence auf der falschen Seite des Glücks landete.

„Jahreseinnahmen 20 Pfund – Jahresausgaben 19 [Pfund] und sechs [Pence],

Ergebnis: Glück. Jahreseinnahmen 20 Pfund – Jahresausgaben genau 20 Pfund und sechs [Pence],

Ergebnis: Elend.“

In einem vor Kurzem erschienenen Artikel mit dem Titel „DAS ENDE DES WIRTSCHAFTLICHEN UND MILITÄRISCHEN US-IMPERIUMS & DER AUFSTIEG VON GOLD“ schrieb ich: „Untragbare Defizite, rasant ansteigende Verschuldung, zudem ein marodes Militär – das sind die Grundlagen für das Ende eines Imperiums.“

Im Fall der im Grunde bankrotten USA reden wir natürlich nicht über ein Defizit von sechs Pence, sondern von einer exponentiell anwachsenden Schuldenmenge, die aktuell um mehrere Billionen US$ pro Jahr steigt.

Geschichte reimt sich nicht nur, sie wiederholt sich immer und immer wieder.

Schauen wir uns die finalen Phasen einer Schuldenkrise an.

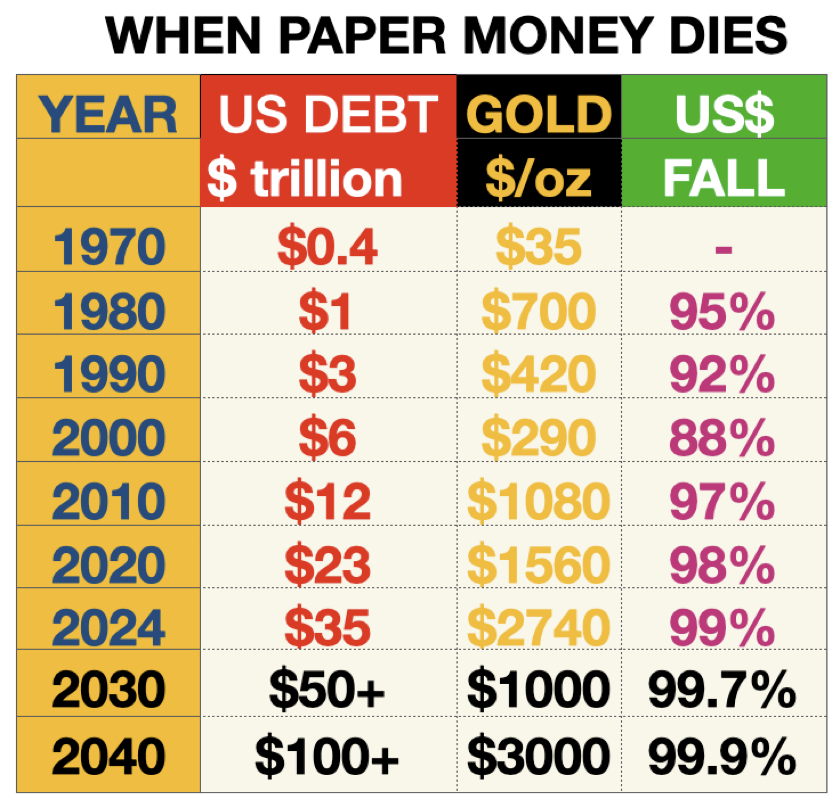

Die untenstehende Tabelle zeigt die desaströsen Folgen der verantwortungslosen Regierungen der letzten 54 Jahre.

Regierungen erzählen ihrem Volk nie, dass sie den Wert des Geldes ihrer Bürger vorsätzlich zerstören.

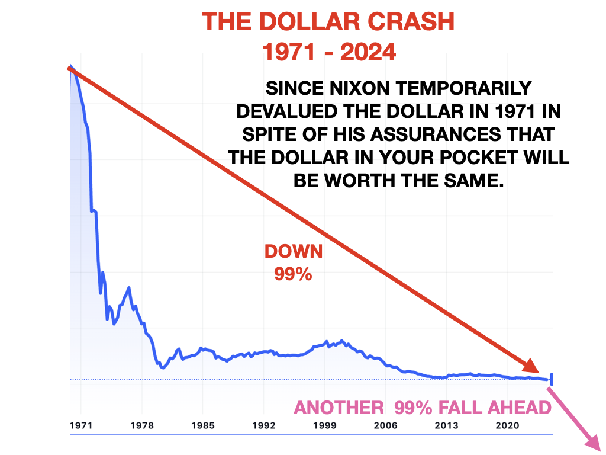

Im Jahr 1971, als Nixon die Golddeckung des US-Dollars aussetzte, sagte er: „EUER DOLLAR WIRD AUCH MORGEN NOCH GENAUSO VIEL WERT SEIN“.

Würde Tricky Dick heute noch leben, könnte er natürlich behaupten, er hätte damals nicht gelogen.

Er würde argumentieren, dass ein Dollar immer noch ein Dollar wert sei. Dass dieser US-Dollar 53 Jahre später aber 99 % seiner Kaufkraft verloren hat, würde er hingegen mit keinem Wort erwähnen.

Gold ist um das 78-fache gestiegen, seitdem Nixon das Goldfenster im Jahr 1971 schloss. In der nächsten Phase wird sich diese Entwicklung deutlich beschleunigen.

Wie ich in diesem Artikel erklärt habe, wird Gold in den kommenden Jahren um ein Vielfaches steigen (natürlich mit Korrekturen).

Die römischen Kaiser, die im Römischen Reich von 190 bis 290 n. Chr. herrschten, könnten das Gleiche behaupten, obgleich der Silbergehalt des altrömischen Denars in dieser Zeit von fast 100 % auf null fiel.

Dasselbe dürfte auch für Friedrich Ebert gelten, den Reichspräsidenten der Weimarer Republik Anfang der 1920er Jahre. Er hätte wohl auch behauptet, dass eine Mark stets eine Mark bleibt, obwohl sie 100 % ihrer Kaufkraft verloren hat.

Gold hingegen lügt nicht. In Papiergeld bemessen, war eine Unze Gold im Jahr 1923 ganze 87 Billionen Mark wert.

Solange eine Währung nicht vollständig der Hyperinflation zum Opfer gefallen ist, wird der Betrug der Regierenden nie öffentliches Thema sein.

Doch wir dürfen nicht vergessen, was Voltaire 1729 sagte: „Papiergeld kehrt früher oder später zu seinem ursprünglichen Wert zurück – NULL.“

Oder wurde uns jemals von einem Spitzenpolitiker geraten, uns vor der betrügerischen Zerstörung unseres Vermögens durch Geldentwertung zu schützen?

Im Jahr 1967 schrieb Alan Greenspan Folgendes:

“Ohne den Goldstandard gibt es keine Möglichkeit, Ersparnisse vor der Enteignung durch Inflation zu schützen. Es gibt dann kein sicheres Wertaufbewahrungsmittel […]. Die Finanzpolitik des Wohlfahrtsstaates verlangt, dass es für die Eigentümer von Vermögenswerten keine Möglichkeit gibt, sich zu schützen. Dies ist das schäbige Geheimnis der Tiraden der Wohlfahrtspolitiker gegen Gold. Defizitfinanzierung ist schlichtweg eine Maßnahme zur Enteignung von Vermögen. Gold steht diesem heimtückischen Prozess im Weg. Es hält stand als Beschützer der Eigentumsrechte. Wer das begreift, wird keine Schwierigkeiten haben, die tiefe Kluft zwischen Etatismus und Goldstandard zu verstehen.“

Schauen Sie sich jetzt noch einmal die Tabelle von oben an.

Das ist nur ein Beispiel, das für viele Tausende Währungen steht, die im Laufe der Geschichte zerstört wurden.

Regierungen erzeugen Inflation, indem sie Geld drucken und zulassen, dass das Finanzsystem unbegrenzte Kreditmengen im bröckelnden Reservesystem erzeugt.

Ein kurzes Beispiel: Banken und andere Finanzinstitutionen erhalten eine Einlage von, sagen wir, 100 US$ und können auf Grundlage dessen das Zehn- bis Fünfzigfache – bzw. 1.000 US$ bis 5.000 US$ – verleihen. Hinzu kommen Derivate, die es dem System ermöglichen, Billionen von US$ aus dem Nichts entstehen zu lassen.

Dieses unmoralische und komplett disziplinlose Finanzmodel generiert unbegrenzte Finanzhebel für die Akteure des Finanzsystems – Banken, Hedgefonds, Private-Equity-Fonds und das ganze Schattenbankensystem.

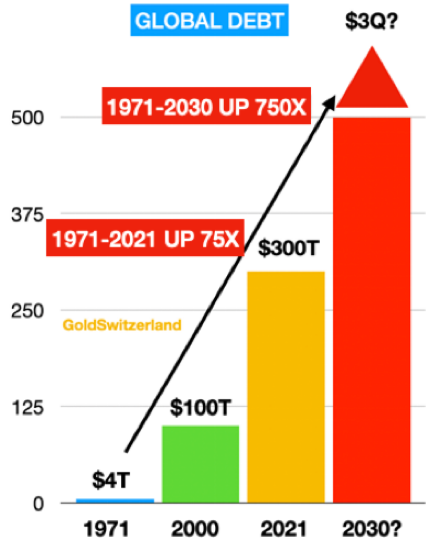

Und somit dürfte die globale Gesamtverschuldung von 350 Billionen US$ wahrscheinlich eher im Billiarden-Bereich liegen, insofern man all diese kreativen „finanziellen Massenvernichtungswaffen“, wie Warren Buffett sie nannte, berücksichtigt. Schauen Sie sich dazu die folgende Schuldenpyramide an:

Bislang sind konventionelle Investitionsanlagen wie Aktien und Immobilien exzellente Absicherungsmöglichkeiten gewesen, da sie durch das konstante Kredit- und Geldmengenwachstum deutliche Gewinne verzeichneten.

Also hat die enorme Liquiditätszufuhr den meisten Investoren kolossale Papiervermögen beschert.

Wann kommt das Ende?

Die Party geht jetzt zu Ende. Die Bewertungen dieser Bubble-Anlagen haben aktuell gefährlich hohe Stände erreicht. Die Geschichte lehrt uns, dass solche Übertreibungen immer schlimm enden.

Eine faszinierende Reise zu einem Topf voll Gold

Ich wurde in Schweden geboren und habe sowohl die schwedische als auch die schweizerische Staatsbürgerschaft. Meine berufliche Laufbahn begann im Schweizer Bankenwesen, bevor ich in ein Unternehmen in Großbritannien einstieg.

1972 bot mir ein Bankkunde eine Stelle bei einem kleinen börsennotierten Einzelhandelsunternehmen namens Dixons an. Im Alter von 29 Jahren wurde ich 1974 zum Finance Director des Unternehmens. Später wurde ich zum stellvertretenden Vorstandsvorsitzenden ernannt.

Wir machten die Firma zur größten britischen Einzelhandelskette für Elektrogeräte und Unterhaltungselektronik auf und zu einem FTSE-100-Unternehmen.

Es war eine unglaublich spannende Zeit, in der wir ein dynamisch wachsendes Unternehmen natürlich und durch Akquisition aufgebaut haben. Als Führungskräfte erlebten wir Schwierigkeiten als positive Herausforderungen. 1974 verkauften wir Elektroartikel wie Fernsehgeräte bei Kerzenlicht, weil es wegen eines großen Bergarbeiterstreiks nur drei Tage pro Woche Strom gab. Wir wuchsen auch durch umstrittene Übernahmen von Firmen, die deutlich größer waren als wir.

In einem dynamischen Geschäftsumfeld ist das Leben als Unternehmer extrem aufregend. Da ich meine Karriere aber schon mit Ende 20 begonnen hatte, merkte ich mit Anfang 40, dass es an der Zeit war, eigene Wege zu gehen.

Also begann ich in den 1990ern, mein eigenes Kapital und das einiger vermögender Freunde zu investieren.

Ich war schon immer daran interessiert zu verstehen, wie wir uns vor den Risiken und Nachteilen des Bankensystems und des Unternehmerdaseins absichern können.

Der Anstieg von Schulden und Derivaten bereiteten mir in den 1990er Jahren zunehmend Sorgen. Also begann ich, nach Wegen zu suchen, Vermögen bestmöglich zu schützen und zu erhalten.

Gold hat mich stets fasziniert; ich selbst hatte miterlebt, wie Nixon das Goldfenster schloss und der Goldpreis daraufhin von 1971 bis 1980 um das 24-fache stieg (von 35 US$ auf 850 US$).

Als ich sah, wie Schulden und gerade Derivate ungebremst wuchsen und sich insbesondere bei den Technologieaktien Ende der 1990er eine massive Blase bildete, war ich davon überzeugt, dass Gold schlichtweg das beste Asset ist, um Vermögen abzusichern.

Da ich schon miterlebt hatte, wie der Goldpreis von 35 US$ im Jahr 1971 auf 850 US$ im Jahr 1980 gestiegen war und anschließend bis 1999 auf 250 US$ korrigierte, hielt ich Ausschau nach Signalen für eine Bodenbildung. Anfang 2002 investierten wir schließlich für uns und für eine Gruppe von Mitinvestoren, die wir damals berieten, in großem Stil in physisches Gold – zu einem Preis 300 US$.

Seitdem haben wir nicht mehr zurückgeblickt und unsere Investitionen in Gold im Laufe der Jahre nur noch erhöht. Da wir auf Grundlage unserer strengen Vermögenssicherungsprinzipien ein hervorragendes System für den Kauf und die Lagerung von physischem Gold geschaffen haben, begannen Menschen auf der ganzen Welt, uns um Hilfe zu bitten. Dies führte zur Gründung von Matterhorn Asset Management / GoldSwitzerland. Anfang dieses Jahres haben wir unseren Namen zu VON GREYERZ AG geändert.

Heute haben wir Kunden aus über 90 Ländern und sind womöglich das weltweit größte Unternehmen, das für vermögende Privatinvestoren Gold außerhalb des Banksystems erwirbt und verwahrt.

Seit bald einem Vierteljahrhundert sind wir aktiv im Bereich Gold tätig und haben seit der Unternehmensgründung schon fast eine Verzehnfachung des Goldpreises miterlebt.

Trotzdem glauben wir, dass Gold gerade erst in Fahrt kommt.

„Warum“, fragen Sie?

Naja, Gold ist die leistungsstärkste Anlageklasse dieses Jahrhunderts – besser als der S&P mit reinvestierten Dividenden. Und trotzdem BESITZT NIEMAND GOLD.

Nur 0,5 % des globalen Finanzanlagevermögens ist in Gold investiert.

Es ist vollkommen unbegreiflich, dass Gold in diesem Jahrhundert um das 9,5-fache gestiegen ist und Investoren es nicht einmal wahrnehmen.

Also: Warum ist Gold immer noch so unbeliebt?

Gold, das im Namen des Anlegers in sicheren Tresoren, in sicheren Rechtsgebieten und außerhalb des Finanzsystems gehalten wird, ist die ultimative Form der Vermögenssicherung.

Allerdings mögen Vermögensverwalter und Banken Gold nicht. Denn mit einem Asset, das nicht regelmäßig gehandelt werden muss, können Sie nicht am laufenden Band Provisionen verdienen. Das heißt: Keine Provisionen und keine Leistungsgebühren! Ein weiterer Grund ist, dass kaum jemand Gold versteht.

Aus meiner Sicht ist Gold jetzt bereit für eine explosive Bewegung – gemessen in Papiergeld.

Den Grund für die kommende Goldpreisexplosion habe ich in vielen Artikel, wie z.B. diesem, erklärt.

Vergessen Sie dabei Folgendes nicht: Gold steigt nie. Es spiegelt schlichtweg die Zerstörung von Fiat-Geld durch die Regierungen und Zentralbanken der betreffenden Länder wider.

Gold ist lediglich eine stabile Kaufkraft in einer Welt, in der die Preise für Güter und Dienstleistungen exponentiell steigen, weil der Wert des Geldes, mit denen diese erworben werden, immer weiter Richtung NULLPUNKT fällt.

Dennoch erwarte ich, dass der Goldpreis in den kommenden Jahren mehr tun wird als nur mit der Kaufkraft Schritt zu halten.

Ich sage es noch Mal: Im Verlauf der Geschichte hat noch kein einziges Papiergeld jemals (in seiner ursprünglichen Form) überlebt.

Wer könnte angesichts einer solchen zerstörerischen Vorgeschichte noch glauben, dass die FED, die EZB, die BoE (Bank of England), die BoJ (Bank of Japan) oder jede andere Zentralbank auch nur den Hauch einer Chance hat, das globale Finanzsystem mit seinen toxischen Risiken im Umfang von 2 bis 3 Billionen US$ zu retten?

Ich kann Ihnen persönlich garantieren, dass sie es nicht schaffen werden.

Denn man bedenke, dass die Zerstörung des Geldwertes durch Geldschöpfung im Billiarden-Höhe ist formale Insolvenz ist. Auch, wenn keine Zentralbank dies so klar benennen würde.

Und die Einführung von digitalem Geld für die Zentralbanken ist lediglich ein Ablenkungsmanöver.

Schulden können niemals vollständig abgeschrieben werden, ohne dabei auch der Wert der Vermögenswerte, die sich auf diese Schulden stützen, komplett zu zerstören. So funktionieren Bilanzen und so funktioniert doppelte Buchführung.

Und genau wie alle vorausgegangenen wird auch dieses globale Finanzsystem zusammenbrechen. Doch zum ersten Mal wird dieser Zusammenbruch globale Tragweite haben.

Auch die BRICS-Staaten werden darunter leiden, wenn auch nicht so stark wie der Westen.

Die kommende Ära wird rohstoffbasiert sein. Russland zum Beispiel, mit seinen Rohstoffreserven im Umfang von 85 Billionen US$, wird einer der Gewinner der kommenden Rohstoffära sein. Zudem hat das Land niedrige Schulden.

Schauen wir uns jetzt die Risiken an.

Kriegsrisiko

Heute gibt es zwei große Kriege, die zu globalen Konflikten und möglicherweise zu einem Atomkrieg führen könnten.

Die USA sind an beiden Konflikten mit Waffen und Geld direkt beteiligt, während das US-Territorium nicht bedroht ist. Die größte Chance für die Vermeidung eines globalen Konflikts ist die Wahl Donald Trumps. Er hat bewiesen und auch erklärt, dass er den Krieg beenden wird, insbesondere den Krieg in der Ukraine. Kamala Harris wird den von Biden und den Neocons eingeschlagenen Kurs nicht ändern. Und das bedeutet, dass das Risiko eines globalen Konflikts viel höher ist.

Der Zusammenbruch des globalen Finanzsystems

Wie ich oben aufgezeigt habe, ist dieser Zusammenbruch unvermeidbar. Die Frage ist nur noch, wann und in welchem Ausmaß er kommt. Ich bin der Überzeugung, dass die BRICS-Staaten weniger unter diesem Zusammenbruch leiden und ihn viel schneller überwinden werden.

Mit seiner riesigen Schuldenblase und seiner moralischen Dekadenz befindet sich der Westen hingegen längst im großen, langanhaltenden Niedergang, der Jahrhunderte andauern könnte.

Vermögenserhaltung

Gold ist kein Allheilmittel für die oben beschriebenen Probleme. Allerdings zeigt die Geschichte eindeutig, dass Gold immer als Schutz funktionierte, sowohl in finanzieller Hinsicht als auch für die persönliche Sicherheit.

Wichtiger als alles andere ist es jedoch Familie und Freunde zu schützen und zu unterstützen.

Starke Familienbande und ein enger Freundeskreis sind wichtiger als alles Gold der Welt.

„Gold hatte in diesem Augenblick keinen Wert mehr für ihn, denn es gab zahllose Schätze in seinem Herzen, die sich damit nicht kaufen ließen.“

Originalquelle: VON GREYERZ

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.