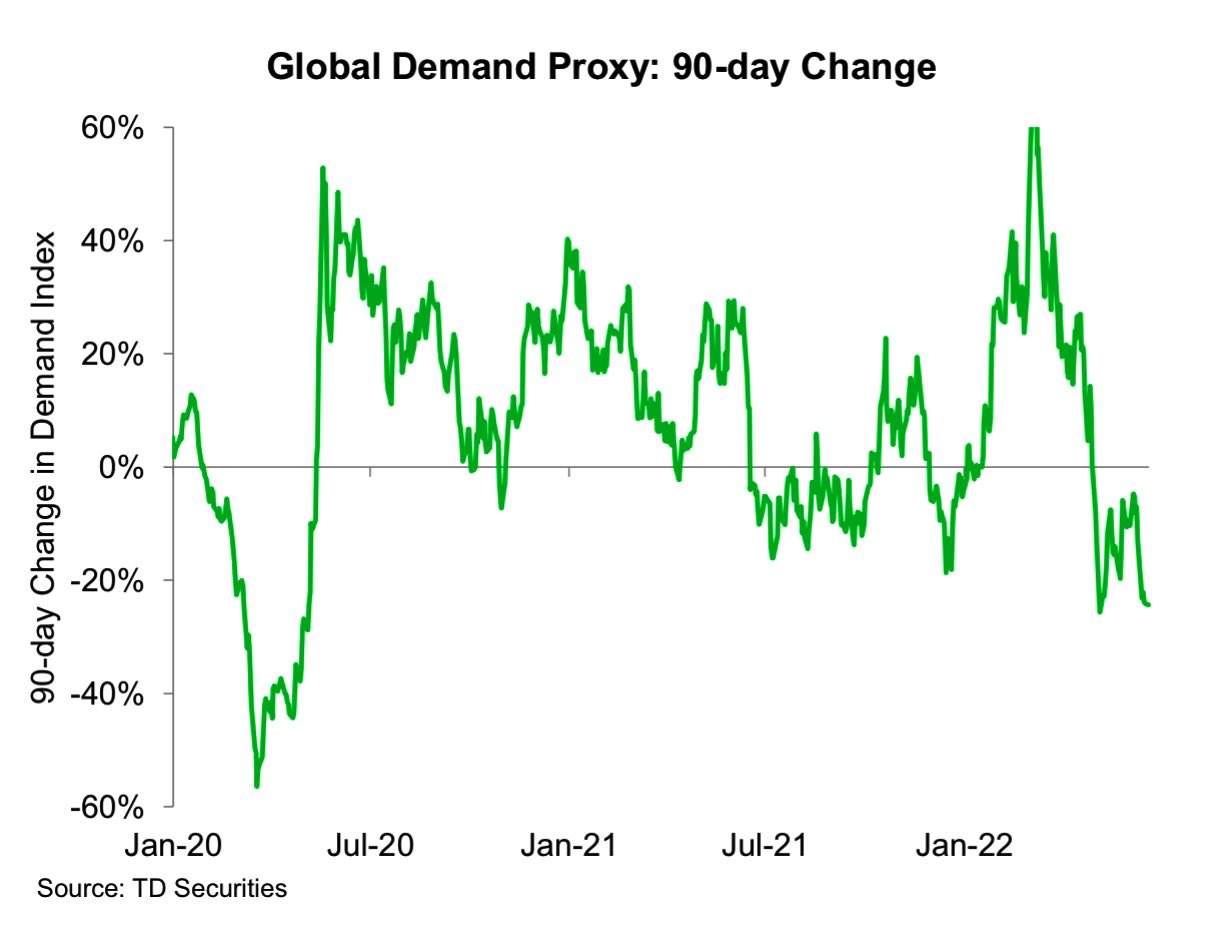

Die Zinsanhebungen der US-Notenbank beginnen, den erhofften Effekt zu haben: In den Vereinigten Staaten sinkt die Nachfrage in Richtung des Niveaus, das die Fed 2020 zum Eingreifen gezwungen hatte.

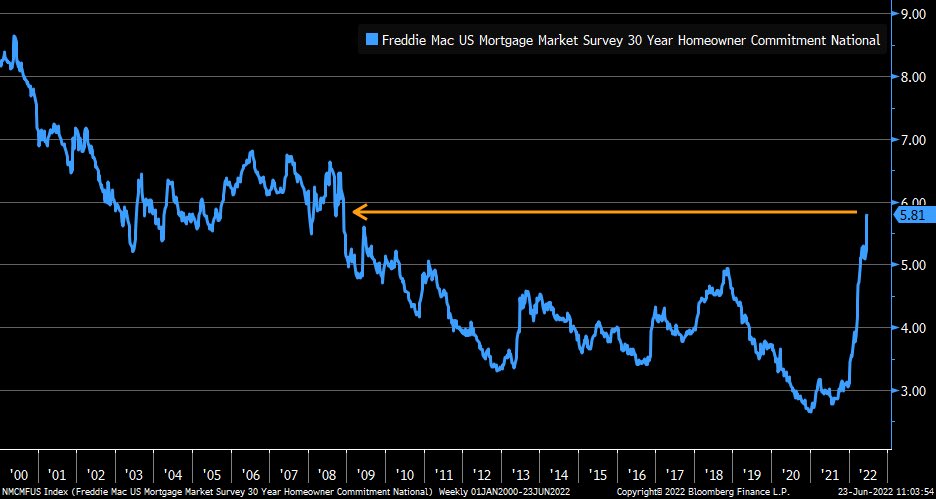

Der Einbruch der Nachfrage trifft auch den amerikanischen Immobilienmarkt.

Man muss dazu anmerken, dass die plötzlichen Zinserhöhungen den aktuellen Daten von Freddie Mac zufolge die durchschnittlichen Kreditzinsen für 30 Jahre auf 5,81 % haben steigen lassen.

Es ist eine einfache Rechnung: Damit die Monatszahlungen eines solchen Kredits die gleiche Höhe haben wie zu Jahresbeginn, müsste der Preis der Immobilie 23 % sinken!

Ein Rückgang der Immobilienpreise ist in den nächsten Monaten daher garantiert und die Nachfrage wird darunter noch weiter leiden. Angesichts dieser Zahlen wird es sehr schwierig werden, eine Rezession in den Vereinigten Staaten zu vermeiden, so entscheidend ist der Immobiliensektor für die Wirtschaft des Landes.

Trotz des Nachfrageeinbruchs bleiben die Rohstoffpreise auf einem viel zu hohen Niveau, um die Inflation nachhaltig zu senken.

In Europa erreicht der Dieselpreis neue historische Allzeithochs:

Auch der Preis für Erdgas beginnt nach einer kurzen Ruhepause wieder zu klettern:

Der Kohlepreis hat in Europa mit rund 424 $ je Tonne ebenfalls einen Spitzenwert verzeichnet und übertraf damit das Hoch, dass unmittelbar nach der Invasion Russlands in der Ukraine erreicht wurde. Zum Vergleich: Vor einem Jahr wurde Kohle in Europa noch zu etwas mehr als 100 $ gehandelt.

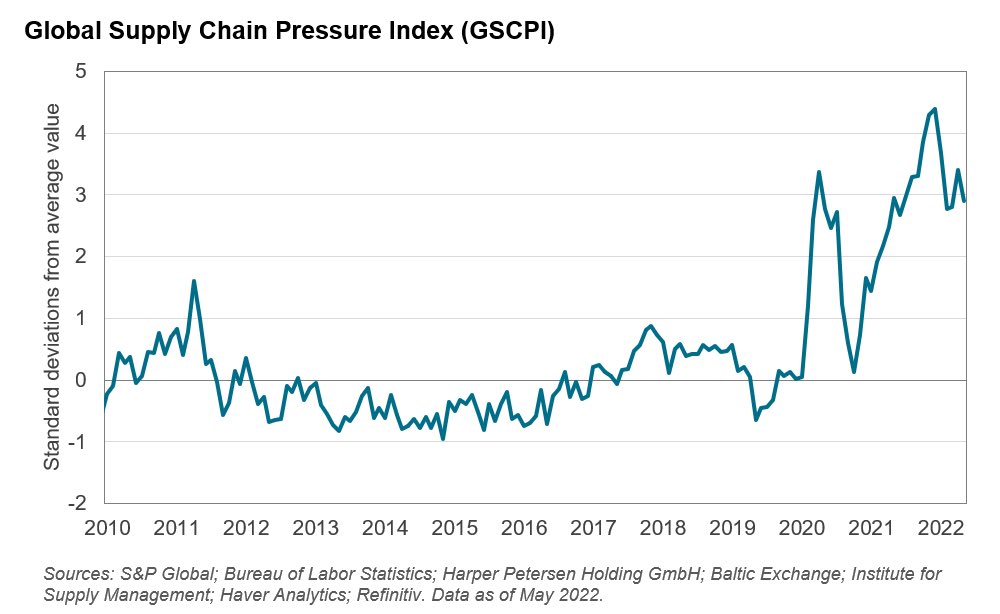

Seitens der Lieferkette bessert sich die Lage, aber sehr langsam:

Kurzfristig deutet nichts darauf hin, dass die Rahmenbedingungen zu ihrem reibungslosen Vorkrisenzustand zurückfinden, sodass ein zügiges Absinken der Inflation auf ein akzeptables Niveau ausgeschlossen ist.

Nachfragerückgang, beschleunigte Hausse der Energiepreise… in Europa könnte es zu einer anhaltenden Stagflation kommen.

Von Stagflation spricht man, wenn die Preise mitten in der Rezession weiter steigen. Für Regierungen und Zentralbanken ist das ein Alptraum.

Sollte sich dieses Szenario bestätigen, müssen wir uns auf politische Verzweiflungstaten gefasst machen.

In Frankreich hat die Regierung ihr Aushängeschild in der Stromversorgung geopfert, um den Anstieg der Strompreise zu begrenzen: Die öffentliche Elektrizitätsgesellschaft EDF verschuldet sich, um die Auswirkungen der Hausse auf die Konsumenten abzumildern. Diese Politik ist eine direkte Bedrohung für das Unternehmen, das als letzte rettende Maßnahme zweifellos verstaatlicht wird.

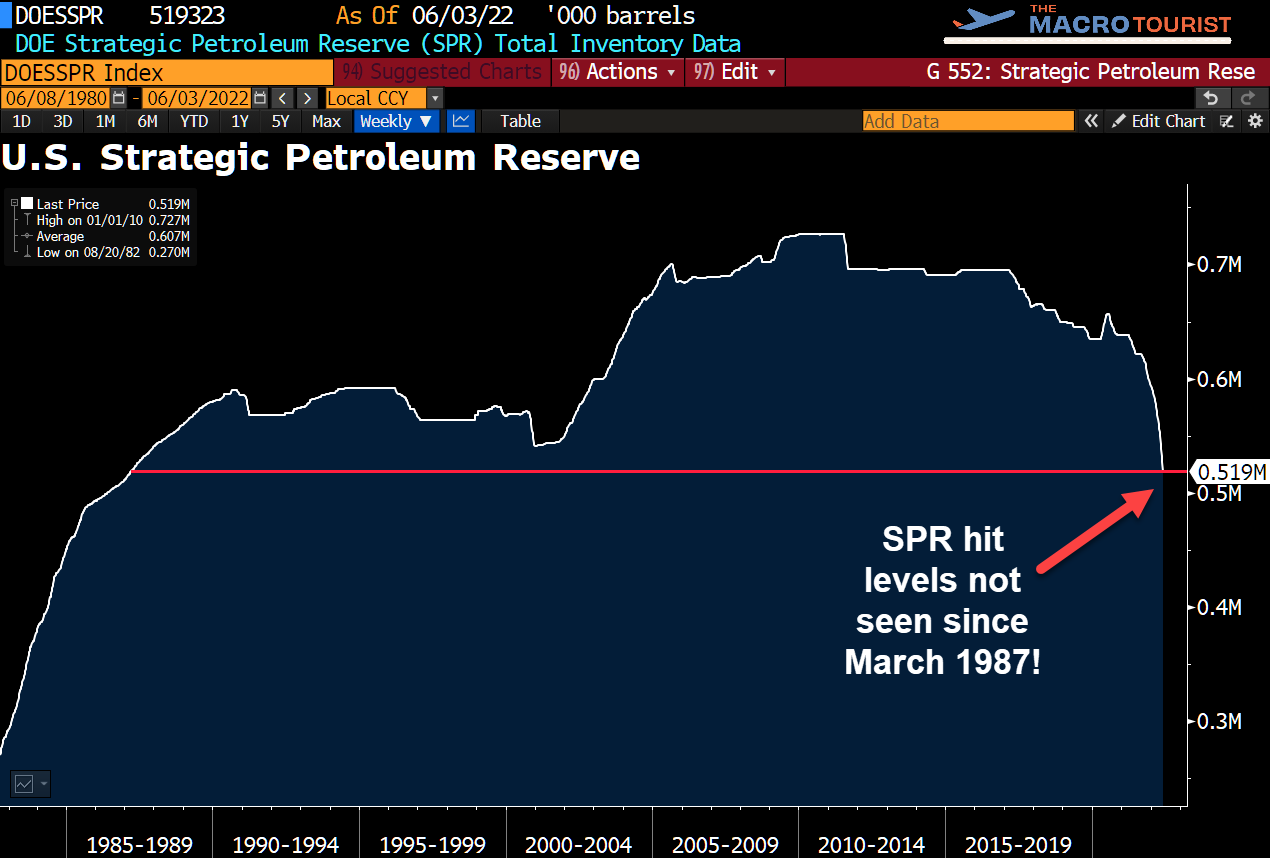

In den USA versucht die Regierung unter Präsident Biden ebenfalls die Auswirkungen der steigenden Benzinpreise abzufedern, indem sie den Markt mit strategischen Reserven überschwemmt.

Doch was, wenn der Kampf gegen die Stagflation gerade erst begonnen hat?

In diesem Fall ist mit noch viel stärkeren Maßnahmen zu rechnen: Preiskontrollen, zusätzliche Steuern für die Hersteller, Zollschranken usw. Die klassischen Mittel zur Preiskontrolle werden bald wieder in aller Munde sein. Doch aller Logik nach werden diese Entscheidungen das Preisniveau nicht senken, denn Rohstoffe sind internationale Handelswaren und Preisstopps in einem Land werden nur das Ausnutzen von Arbitragemöglichkeiten anderswo begünstigen. Stattdessen werden Preiskontrollen Knappheiten verursachen, und lokale Versorgungsprobleme sind ein zusätzlicher Katalysator für die Rezession. Wollen wir hoffen, dass diejenigen, die diese Entscheidungen treffen werden, sich des Risikos bewusst sind!

Gold ist ein exzellenter Fluchtwert im Falle einer langanhaltenden Stagflation, ganz besonders angesichts des sinkenden physischen Angebots.

Einerseits ist dies auf Schwierigkeiten der Minenunternehmen zurückzuführen, die, eines nach dem anderen, künftige Produktionsrückgänge ankündigen. In Südafrika liegt der Goldausstoß beispielsweise fast 30 % unter dem des Vorjahres.

Andererseits könnten auch die aktuellen geopolitischen Spannungen das physische Goldangebot stark einschränken. Die G7-Staaten haben mittlerweile einen Boykott russischen Goldes beschlossen, was sie vom Zugang zu in Russland gefördertem oder verarbeitetem Gold abschneidet. Die Welt ist dabei, sich in zwei Blöcke zu spalten: Auf der einen Seite die westlichen Staaten, auf der anderen Seite die BRICS, die die Einstellung der G7 in Bezug auf Russland ganz und gar nicht teilen.

Argentinien und der Iran haben übrigens kürzlich um Aufnahme in die BRICS gebeten.

Was wird geschehen, wenn wir morgen erfahren, dass ein Teil des russischen Goldes im Handel Russlands mit den BRICS-Staaten verwendet wird? Sollte man sich dann auch vom physischen Goldangebot dieser Länder abnabeln?

Hinsichtlich der Preisentwicklung könnte die Entscheidung, die man in Bezug auf Gold getroffen hat, die gleichen Folgen haben wie beim Erdöl. Durch einen Boykott entsteht eine Angebotsverknappung, wodurch der Preis steigt.

Handelsbarrieren und Preiskontrollen verschärfen die Inflation und erhöhen das Risiko einer Rezession, insbesondere in Europa.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.