Die aktuelle Bankenpanik bezeugt mehr denn je die Unmöglichkeit einer „weichen Landung“ für die Zentralbanken. Angesichts der Pleite der Silicon Valley Bank und des wachsenden Risikos weiterer Zwischenfälle hat die Sorge die Oberhand gewonnen und an den Märkten kam es zu Zwangsverkäufen. Wie schon im Dezember 2019 anlässlich der Repo-Krise oder im März 2020 aufgrund der Gesundheitskrise haben die Zentralbanken auch jüngst wieder mit beispiellosen Hilfsmaßnahmen eingegriffen, um das Schlimmste zu verhindern. Die Konzentration im Bankensystem wurde dadurch zusätzlich gesteigert, auf Kosten der Realwirtschaft.

Völlig neue Maßnahmen

Innerhalb nur weniger Tage hat die US-Notenbank bereits fast 300 Milliarden $ in das amerikanische Finanzsystem gepumpt, d. h. mehr als während der Krise von 2007-2008. Sie hat damit die Hälfte ihrer bisherigen Bilanzkürzungen im Rahmen der geldpolitischen Straffungen wieder rückgängig gemacht, die sie im Juni mit dem Ziel der Inflationsbekämpfung eingeleitet hatte. Diese 180-Grad-Wende haben wir bereits seit Jahresbeginn prognostiziert… sie ist Teil des Dilemmas, in dem sich die monetären Institutionen befinden (wie wir später noch sehen werden, haben sie ihre Zinsen – noch – nicht gesenkt).

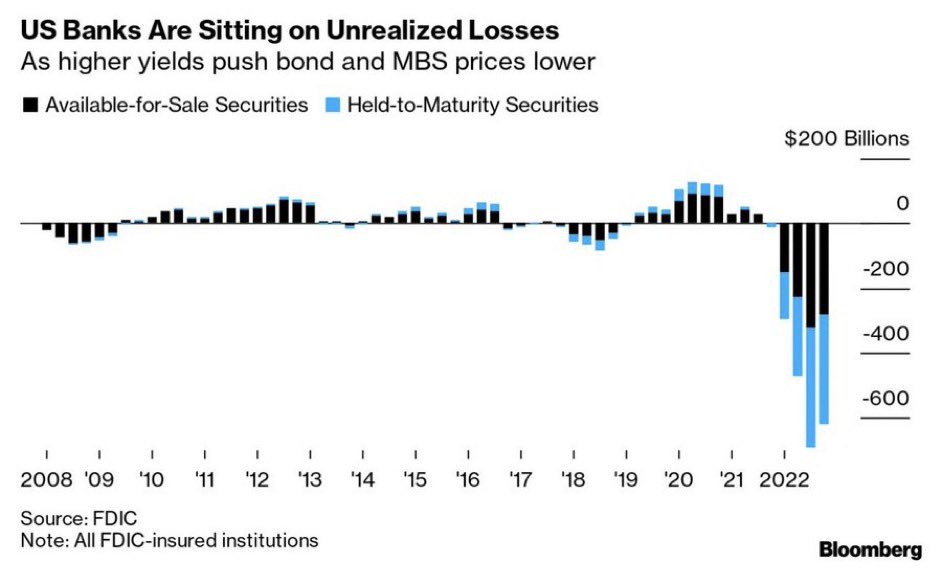

Parallel dazu hat die Fed ein neues Programm namens BTLP aufgelegt, welches den Banken eine massive Kreditaufnahme ermöglicht (nach Angaben von JP Morgan beläuft sich die Gesamtkapazität des Fonds auf 2 Billionen $). Eine beispiellose Maßnahme: Die Finanzprodukte, die als Sicherheit für diese Kredite dienen, werden zu ihrem Nominalwert (d. h. zum Wert bei ihrer Ausgabe) angerechnet, nicht zum Marktwert (d. h. zum aktuellen Wert), während die amerikanischen Finanzinstitute auf latenten Verlusten von geschätzt mehr als 600 Milliarden $ sitzen. Das verleiht den Banken fast unbegrenzte Möglichkeiten zur Kreditaufnahme. Was würde die Fed auch davon abhalten, das Programm auszuweiten oder neu aufzulegen, sollte sein Gesamtbetrag erreicht werden?

Um diese Entscheidung ins Verhältnis zu setzen: Bei der Staatsschuldenkrise in Europa hat die EZB einen Abschlag von 50 % auf griechische Staatsanleihen verwendet – in Übereinstimmung mit deren Marktwert – um eine gewisse Haushaltsdisziplin anzuregen. Wenn die EZB wie die Fed vorgegangen wäre, wäre die Lage in Griechenland und in der Eurozone heute völlig anders. Doch der Euro hat nicht die gleichen hegemonialen Eigenschaften wie der Dollar, und die EZB nicht die gleiche Bedeutung wie die Fed…

Bilanz der Federal Reserve Bank (Fed)

Latente Verluste der US-Banken aktuell, von der staatlichen Einlagensicherung FDIC geschätzt auf 600 Milliarden $

Nichtsdestotrotz ist dieses Gewinnen von Zeit durch die Ausgabe neuer Schuldverschreibungen nichts als eine Illusion, denn alles ist im Wandel… und die Schlinge um die Notenbanken zieht sich enger zusammen denn je. Die künftigen Konsequenzen werden also weiter zunehmen, solange diese Flucht nach vorn fortgesetzt wird – zumindest, wenn die Zentralbanken keinen Paradigmenwechsel beschließen oder es ihnen gelingt, die Situation bis zur Einführung des digitalen Zentralbankgeldes (CBDC) unter Kontrolle zu halten.

Der Bedarf an Dollars

Trotz der aktuellen Panik im Bankensektor, haben die Notenbanken mehrere Zinserhöhungen angekündigt. Die Bank of England hat einen Zinsschritt von 0,25 % beschlossen und hebt ihren Leitzins damit auf 4,25 %. Die Schweizerische Nationalbank hat den Zins ihrerseits um 0,5 % erhöht, trotz des Debakels um die Crédit Suisse.

Diese Entscheidungen sind der Inflation geschuldet, die weiterhin stark erhöht bleibt, und deren Auswirkungen nicht vernachlässigt werden können. Dies gilt umso mehr, da sich die Preissteigerungen in den meisten westlichen Gesellschaften fortsetzen, wie die Inflationsrate des Vereinigten Königreichs mit 10,4 % im Februar bezeugt, nachdem sie zuvor mehrere Monate gesunken war.

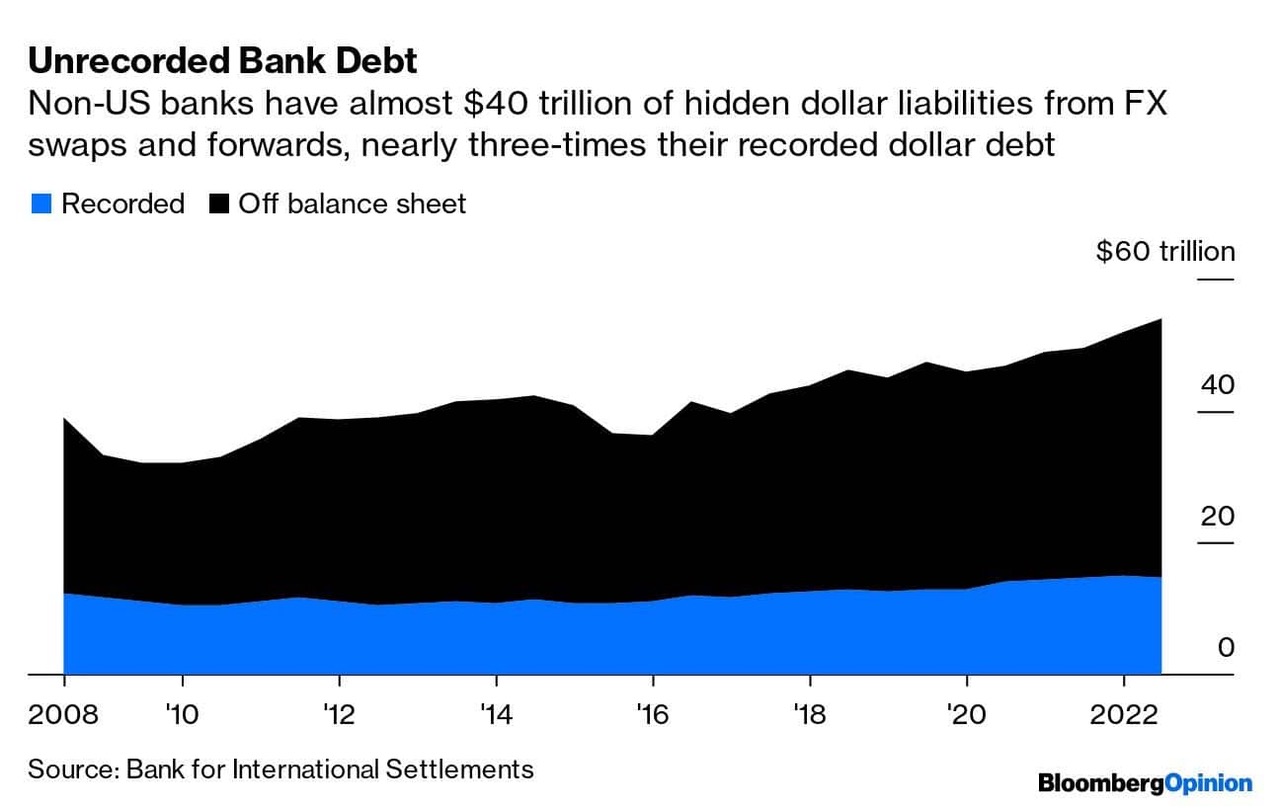

Zudem fürchten die Zentralbanken außerhalb der USA weniger die Folgen ihrer Zinsanhebungen auf die Stabilität des Finanzsystems, als vielmehr die der Fed. Die Aufwertung des Dollars infolge der Geldpolitik der Fed stellt in der Tat ein systemisches Risiko dar. Angesichts der Verteuerung der Finanzierungskosten in Dollar laufen die europäischen – und andere – Banken Gefahr, sich aufgrund des großen Anteils der US-Währung an ihren außerbilanziellen Geschäften erheblichen Risiken auszusetzen.

Nach Angaben der Bank für Internationalen Zahlungsausgleich hielten die nicht-amerikanischen Banken (deren Geschäftssitz sich nicht in den USA befindet) Ende 2022 fast 39 Billionen $ an versteckten Schulden in Form von Derivaten, die nicht in ihren Bilanzen aufgeführt sind.

Nach der Übernahme der Crédit Suisse durch die UBS (die eine Pleite der Schweizer Bank und damit de facto auch eine systemische Krise verhinderte), stimmten sich die westlichen Banken aus diesem Grund ab, um eine bessere Verteilung der Dollarliquidität zu erzielen. Die von der Fed an die Großbanken ausgegebenen Dollar-Swaps (regelmäßig neu verhandelte Kredite) werden von nun an täglich und nicht mehr wöchentlich verteilt, um sicherzustellen, dass die europäischen Kreditinstitute im Falle einer Bankenkrise ununterbrochen Zugang zu Dollars haben.

Am Tag nach dieser Verlautbarung hat die Schweizerische Nationalbank sogleich 100 Milliarden $ erhalten, die sie direkt an Schweizer Finanzinstitute weiterverlieh, um deren Bedarf an US-Währung zu decken.

Ein ähnliches Szenario hat sich zuletzt während der Krise von 2007-2008 abgespielt, als die Bank Lehman Brothers insolvent wurde. Die Notenbanker der Fed hatten sich damals zusammengesetzt und die Verfügbarkeit von Liquidität in Dollar sichergestellt, um eine Ausweitung der Bankenkrise zu vermeiden. Die Parallelen zur aktuellen Situation sind atemberaubend – aber die heute aufgewendeten Beträge deutlich größer.

Zunehmende Konzentration im Finanzsystem

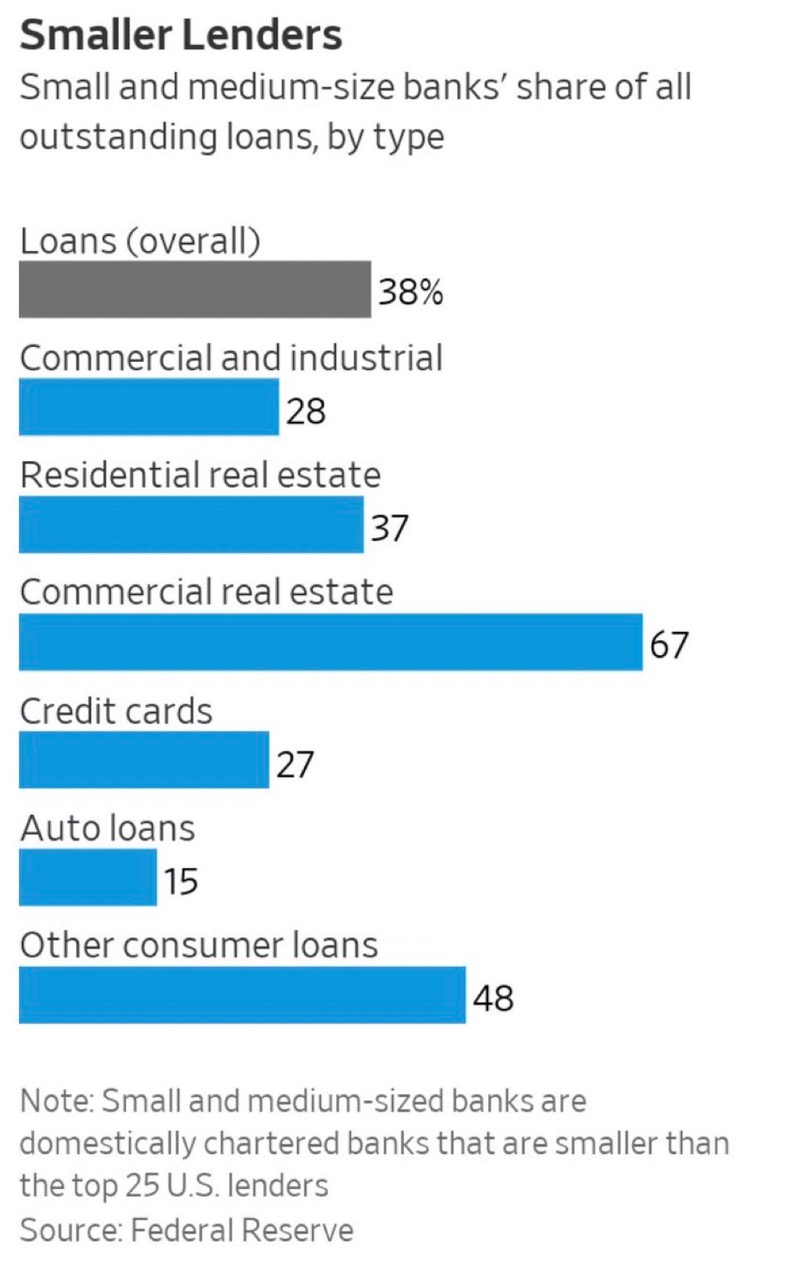

Diese Geschehnisse an den Märkten schaden in erster Linie den kleinen und mittleren Banken, die unter einem massiven Abfluss ihrer Einlagen leiden, insbesondere in den USA. Aus Angst vor der Instabilität des Finanzsystems ziehen es die amerikanischen Einleger vor, ihr Bargeld abzuheben oder ihre Ersparnisse an eine Großbank zu übertragen, die der Finanzministerin Janet Yellen zufolge als einzige „unter dem Schutz der US-Regierung stehen“.

Dieses Phänomen kommt zu den zahlreichen anderen Schwierigkeiten hinzu, mit denen die Banken konfrontiert sind. Der Ökonom Torsten Sløk kommentiert dies folgendermaßen: „Die Regionalbanken sind betroffen von höheren Finanzierungskosten, der Gefährdung ihrer Einlagen, gesetzlichen Auflagen und einem Rückgang ihrer Aktiva, einschließlich künftiger Kreditverluste aufgrund der zeitversetzten Folgen der Zinserhöhungen der Fed.“

Da diese Banken (diejenigen, die nicht zu den 25 größten zählen), 38 % des Gesamtkreditvolumens in den USA repräsentieren, stellt ihre Schwächung früher oder später eine Bedrohung für die Wirtschaftsaktivität des Landes dar. Umso mehr, da die amerikanische Produktivität seit 2008 jährlich um lediglich 0,5 % wächst, während der Zuwachs zwischen 1870 und 1970 bei fast 2 % pro Jahr lag.

Die Vereinigten Staaten werden also in ein zunehmend konzentriertes Finanzsystem getrieben, das nicht ohne Anklänge an das der Sowjetunion oder das chinesische Modell unter Mao Zedong bleibt, deren Grenzen die Geschichte aufgezeigt hat…

Im Gegensatz dazu sind das sogenannte „deutsche Wunder“ und die „wirtschaftliche Aufholjagd Chinas“ (beginnend mit der Amtseinführung Deng Xiaopings 1978) Beispiele für den Erfolg eines dezentralisierten Finanzsystems. Die große Zahl staatlicher Regionalbanken und Sparkassen in Deutschland und China ermöglichte eine erhöhte Umlaufgeschwindigkeit des Geldes und eine umfassende Kreditverteilung zu Gunsten produktiver Wirtschaftstätigkeit. Dies stimulierte die jeweiligen Volkswirtschaften und trug zum wirtschaftlichen Wohlstand bei.

Die Intensivierung der Bankenkonzentration (die nicht nur in den USA zu beobachten ist, sondern schon seit mehreren Jahren in zahlreichen Ländern voranschreitet), erweitert die Kontrolle und Macht der Großbanken gegenüber den Bürgern und dem Staat und birgt das Risiko, das Wirtschaftsgeflecht der betroffenen Länder mittel- und langfristig tiefgreifend zu beschädigen.

Gold profitiert von der Situation

Angesichts dieser Situation und in einer Zeit der Unsicherheit hört der Goldpreis seit Beginn des Monats März nicht auf zu klettern. Er hat die Marke von 2.000 $ je Unze an der Londoner Börse kürzlich überschritten, bevor er sich bei rund 1.950 $ stabilisierte.

Da sich die Instabilität im Finanzsystem nicht abzumildern scheint und die Fed begonnen hat, den Rhythmus ihrer Zinserhöhungen zu drosseln (sie beschloss kürzlich eine Anhebung um 0,25 %, obwohl ursprünglich 0,5 % vorgesehen waren), deutet alles darauf hin, dass sich der Kurs des gelben Metalls in den kommenden Wochen und Monaten auf dem aktuellen Niveau halten oder sogar weiter steigen kann.

Die Investoren kaufen tatsächlich lieber Gold als Staatsanleihen (da deren Realzinsen negativ bleiben) und zahlreiche Zentralbanken bauen ihre Bestände des gelben Metalls weiter aus, um sich vom Dollar zu lösen, ihre Reserven zu diversifizieren und sich vor eventuellen Sanktionen anderer Staaten zu schützen.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.