Diese Woche werde ich folgende Themen aufgreifen: Fed-Bubbles, ein potentiell anstehendes Großereignis an den Märkten, ein extrem wichtiger Chart und die sicherste private Goldlagereinrichtung der Welt. Zuerst aber ein paar Zeilen zur letzten Woche, die von den Ereignissen in Irak und Iran überschattet war und uns wieder an Terrorismus in seinen verschiedenen Formen erinnerte.

Beim Terrorismus geht es nicht allein um gewalttätige Akte. Auch Cyber-Attacken können verheerende Folgen haben; sie können beispielsweise den Luftverkehrs lahmlegen oder die eigenen digitalen Vermögenswerte komplett verschwinden lassen.

Die Tötung des iranischen Generals Soleimani führt uns wieder vor Augen, wie nah sich die Welt an einem Atomkrieg befindet. Der „versehentliche“ Abschuss einer ukrainischen Passagiermaschine in Teheran zeigt zudem, wie schnell ein Land den falschen Knopf drücken kann. Wäre es der „nukleare Knopf“, hätten wir eine Katastrophe.

CYBER-FINANZTERRORISMUS – EIN GROSSES RISIKO

Die meisten von uns haben keinen Einfluss auf Terroranschläge und somit auch keine Möglichkeit, sich vor solchen Ereignissen zu schützen. Es gibt aber auch terroristische Ereignisse, denen wir alle, und zwar täglich, ausgesetzt sind – Cyber-Finanzterrorismus.

Die meisten Finanzanlagen sind digitaler Art. Ganz gleich ob man über ein Bankkonto verfügt, über Aktien, Anleihen oder über irgendein anderes Finanz-Asset, man hat nichts anderes als einen digitalen Eintrag. Im Vergleich zum Vorjahr hatte sich 2018 die Zahl der Datenpannen (unberechtigte Zugriffe) und Cyber-Attacken bei den Finanzfirmen in Großbritannien verfünffacht.

Allein im April 2018 mussten sieben Banken im Vereinigten Königreich (darunter Santander, Royal Bank of Scotland, Barclays und Tesco Bank) ihre Systemaktivitäten wegen anhaltender Angriffe einschränken oder ganz herunterfahren. Die Verluste sind enorm und die Instandsetzungskosten beträchtlich.

Und es wird noch schlimmer werden. Nach Aussage führender Vertreter britischer Banken und Geldinstitute stehe man unter ständigem Beschuss von Angreifern.

Für die meisten Anleger handelt es sich hierbei um einen Risikobereich, den praktisch niemand versteht und der keinen Anlass zur Sorge gibt. Doch stellen Sie sich nur vor, dass eine große Cyber-Attacke die eigenen Vermögenswerte komplett auslöschen kann oder sie zumindest für sehr lange Zeit verschwinden lässt, solange bis die Gesamtposition der Bank wieder rekonstruiert werden kann.

In unserer Firma macht man sich tagtäglich Gedanken um Risiken. Wir denken an Marktrisiken, Finanz- und Wirtschaftsrisiken sowie Sicherheitsrisiken, Cyber-Angriffe eingeschlossen. Investoren, die den Großteil ihrer Vermögensanlagen im Finanzsystem belassen, sind vor diesen Risiken nicht korrekt geschützt. Jedes dieser Risiken kann das eigene Papiervermögen komplett auslöschen.

IHRE BESTE VERSICHERUNG – PHYSISCHES GOLD

Deswegen ist es absolut unverzichtbar, einen maßgeblichen Teil seines Vermögens in einer Form und an einem Platz zu halten, die einen vor Bankrottrisiken schützen. Seit über 20 Jahren verbringen wir nicht wenig Zeit damit, diese Risiken zu analysieren. Die Konsequenz aus unseren Analysen war folgende: Physisches Gold, das außerhalb des Finanzsystems gelagert wird, ist die beste Versicherung gegen Finanzrisiken, Währungsentwertung eingeschlossen.

DER GRÖSSTE UND SICHERSTE PRIVATE GOLDTRESOR DER WELT

Es reicht nicht aus, einfach nur Gold zu kaufen und es außerhalb des Bankensystems zu lagern. Das Gold muss in der sichersten Lagereinrichtungen der Welt untergebracht werden und in den sichersten Rechtsgebieten. Unseren Kunden bieten wir beispielsweise die größte und sicherste Goldlagereinrichtung der Welt an, die sich in den Schweizer Alpen befindet. Die Einrichtung ist atombombensicher und geschützt gegen Erdbeben und Gasangriffe. Dieser kurze Videoclip gibt ihnen einen kleinen Vorgeschmack:

ONLINE-HANDEL & EMAILS VERMEIDEN

Bei einem so wichtigen Vermögensschutz-Asset wie physisches Gold und Silber lehnen wir Online-Trading-Plattformen ab. Diese mögen für kleinere Mengen in Ordnung sein, aber nicht für Kernkapital. Geht es um große Vermögensmengen, stellt der Online-Handel ein inakzeptables Risiko dar. Vermittlung durch Menschen und Kenntnis seiner Kunden ist ganz entscheidend beim Schutz vor Betrug und Cyber-Angriffen.

Für die Kundenkommunikation sind Email nicht sicher und sollten daher vermieden werden. Wir benutzen eine gesonderte Kommunikationsplattform, die über sichere Server in der Schweizer Alpen läuft. Der Abfangen von Emails wird somit vermieden.

DATEN MÜSSEN EMP-GESCHÜTZT SEIN

Zum Schutz vor Cyber-Angriffen befinden sich alle Unternehmens- und Kundendaten auf hochsicheren, firmeneigenen Servern in den Schweizer Alpen. Ein Backup aller Daten lagert in einem anderen Berg, der ebenfalls vor elektromagnetischen Pulsen (englisch: EMP) geschützt ist. EMP-Attacken können sämtliche Computerdaten zerstören, und die meisten Unternehmen sind nicht gegen solche Angriffe geschützt, da dies sehr kostspielig ist.

Die oben erläuterten Risiken und Schutzmöglichkeiten sind absolut entscheidend, wenn man große Mengen seines Vermögens und seiner Daten verwahrt. Sehr wenige Unternehmen und Investoren nehmen diese Risiken ernst. Das ist ein sehr schwerer Fehler.

DIE FED – DIE EWIGE BLASENPUMPE

Über einen Zeitraum von zwei Jahren war die Fed mit der Auflösung ihrer Bilanz beschäftigt, die zu Spitzenzeiten 4,5 Billionen $ betrug und schrittweise auf 3,75 Billionen $ gesenkt wurde. Und dann brach Anfang September urplötzlich die Hölle los, und die Fed begann große Mengen Kapital ins Bankensystem zu pumpen. Ein Fed-Direktor nannte das „Klempnerarbeiten“. Doch kaum jemand bekam mit, dass die Fed schon dabei war, das Finanzsystem zu retten, das an allen Ecken und Enden aus den Nähten platzt.

Das Finanzsystem hat aktuell große Probleme, doch kein Zentralbanker wagt es, das zuzugeben. Ein Finanzsystem, das auf Treibsand steht, wird wahrscheinlich nie von dort weggezogen werden können. Die Zentralbanker kennen nur QE oder – korrekter formuliert – unbegrenzte Geldschöpfung, um das völlige Absacken des Systems zu verhindern. Geldschöpfung bewirkt aber nur, dass sich das Loch weiter und weiter mit Treibsand füllt. Und das ist die Garantie dafür, dass das Finanzsystem in der Tiefe verschwinden wird.

DAS SYSTEM BRAUCHT STÄNDIG ERHÖHTE LIQUIDITÄTSSPRITZEN

Selbst den Bankern muss klar sein, dass die ständige Zugabe von Treibsand das System nur weiter schwächen wird, denn ein Problem lässt sich nicht mit Mitteln lösen, die dieses Problem überhaupt erst verursacht haben. Doch sie haben keine anderen Lösungsansätze. Ein Zudrehen der Geldhähne würde zum sofortigen Systemkollaps führen – Aktien- und Anleihemärkte eingeschlossen.

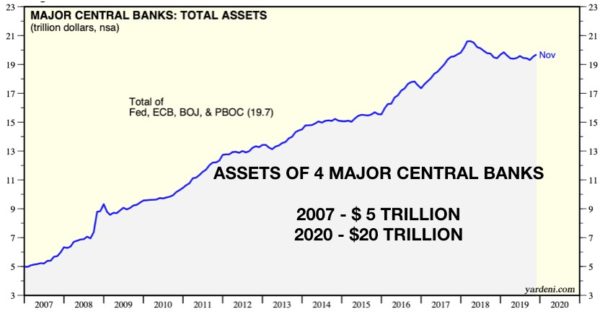

2006 stand das Bankensystem im Begriff zusammenzubrechen, damals bei einer Schuldenlast von 125 Billionen $. Eine massive Treibsandzufuhr, in Form von Papiergeld, ließ den Eindruck entstehen, das System sei gerettet worden. Ende 2006 betrug die gemeinsame Bilanzsumme der vier großen Zentralbanken – Fed, EZB, Chinesische Volksbank und Bank of Japan – 5 Billionen $. Heute sind es 20 Billionen $, Tendenz steigend. Die USA, die Eurozone und China haben in den letzten Monaten ihre Bilanzen weiter vergrößert. Japan wird mit Sicherheit Schritt halten. Die Hebelwirkung dieser Zentralbankenliquidität hat zu einer Verdopplung der globalen Verschuldung seit 2006 geführt (heute 260 Billionen).

DERIVATE – EINE ATOMARE WAFFE

Die Explosion der globalen Schuldenmengen hat die Risikolage exponentiell anwachsen lassen, doch das ist nicht das größte Problem. Die eigentliche Zeitbombe tickt im Derivatemarkt. Die BIZ in Basel und die Banken werden den Gesamtumfang der Derivateposition höchstwahrscheinlich falsch darstellen. Unseren Schätzungen zufolge könnte sie bei 1,5 Billiarden $ liegen und vielleicht sogar bei über 2 Billiarden $. Wenn das System richtig unter Druck gerät, wird es keine Liquidität mehr im Derivatemarkt geben, folglich wird der größte Teil dieser nuklearen Selbstzerstörungsinstrumente nichts mehr wert sein. An diesem Punkt könnten die Quantitativen Lockerungen in die Billiarden gehen, während die Hyperinflation wütet und Papiergeld auf NULL sinkt.

Die Banken mit den größten Derivatepositionen sind die Deutsche Bank, JP Morgan, Citigroup und Goldman Sachs. Den offiziellen Angaben zufolge verfügen sie über eine Gesamtposition von knapp unter 200 Billionen $. Die tatsächliche Position wird wahrscheinlich viel höher sein. Das werden wir erst erfahren, wenn die Krise beginnt.

FED QE – MANNA VOM HIMMEL FÜR AKTIENINVESTOREN

Die Erhöhung der Fed-Bilanz um 425 Milliarden $ seit QE-Beginn im September 2019 war für Aktieninvestoren wie Manna vom Himmel. Der Dow hat seither um mehr als 3.000 Punkte zugelegt. Das ist das perfekte Szenarium für Trump und seine Wiederwahl. Allerdings muss er sich noch um viele andere Probleme kümmern.

Solange die globale Liquidität steigt und die Märkte weiter glauben, dass zusätzliches Geld wirklich einen Wert hat, solange kann der Aktienmarkt noch sprunghaft steigen.

AKTIEN IN ÜBER-EUPHORISCHER ENDPHASE

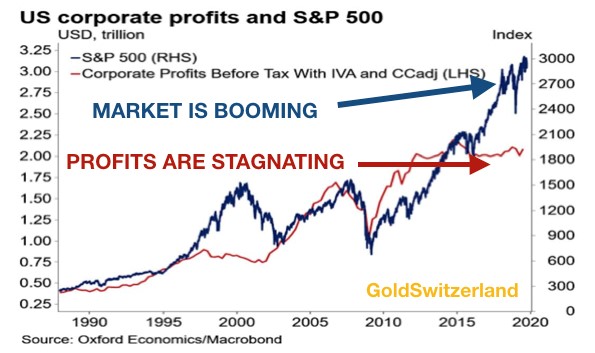

Doch in überbewerteten Märkten reicht schon ein Vertrauenseinbruch. Und dafür gibt es 3 Dutzend globale Gründe, die ich im Artikel von letzter Woche erwähnt hatte. Der Markt befindet sich jetzt in der finalen Phase der Hyper-Euphorie, wo Kurse steigen, während die Profite (siehe Diagramm unten) sinken.

40% DER US-UNTERNEHMEN MACHEN VERLUSTE

Ein detaillierter Blick zeigt sogar ein noch schlimmeres Bild als das Diagramm oben. Fast 40 % der US-Unternehmen haben in den letzten 12 Monaten Verluste eingefahren, wie das Wall Street Journal gerade berichtet hat. Das ein bemerkenswert hoher Prozentsatz, und auch der höchste seit den späten 1990ern.

DER DOW IST CRASH-BEREIT

Die markttechnische Betrachtung zeigt, dass die jüngsten Aktienkurshochs nicht durch technische Indikatoren bestätigt wurden. Der Quartalschart des Dow unten zeigt eine bärische Divergenz zwischen Kurs und dem Relative-Stärke-Index. Das ist ein sehr negatives Signal, das letztendlich mit einem Marktcrash enden wird.

Eine Reihe verschiedener technischer Indikatoren, wie auch unser proprietäres Zyklenmodell, verweisen auf ein unmittelbar anstehendes Markt-Top. Es könnte jederzeit passieren. Wie sich dann alles weiterentwickelt, werden wir in Kürze sehen. Es könnte mit langsamen Verluste beginnen, die sich dann schrittweise verschärfen; aus technischer Sicht könnten wir in den nächsten Wochen aber einen Crash bekommen.

Wir werden, wie immer, erst danach schlauer sein. Wir wissen jedoch genau, dass die fundamentalen und technischen Risiken Extremstände erreicht haben. Wer also stark am allgemeinen Aktienmarkt investiert ist, der sollte über Schutzmaßnahmen oder eine deutliche Reduzierung seiner Position nachdenken. Denn wenn der Bärenmarkt einsetzt, werden alle vom schonungslosen Abschwung schockiert sein. Die meisten Investoren werden entweder investiert bleiben – wie Alfred – oder bei Rücksetzern nachkaufen und völlig vernichtet werden.

DOW/GOLD-VERHÄLTNIS SIGNALISIERT ANSTEHENDE GLOBALE PROBLEME

Schauen wir uns zuerst den wichtigsten Chart an, der uns die Zukunft der Welt, der Aktien und des Goldes verrät. Das Dow-Gold-Verhältnis. Dieses Verhältnis stand 1980 bei 1 – das bedeutet, dass der Dow und Gold denselben Preis hatten – und zwar 850. 1999 erreichte der Index 44 Punkte (siehe Diagramm unten). 2011 kam es dann zu einem Rückgang auf 5 Punkte. Das Verhältnis hat nun eine 9-jährige Korrektur hinter sich, ausgehend vom 2011er-Tief. Wie man im Chart sehen kann, kam es Ende 2019 zu einer Wende im MACD (Moving Average Convergence/Divergence). Dabei handelt es sich um einen extrem wichtigen Indikator, der uns sagt, dass Aktien jetzt gegenüber Gold zu kollabieren beginnen. Die anfängliche Zielmarke liegt bei 1 – ein Verlust von 95 % von heute aus betrachtet. Ich bin allerdings ziemlich sicher, dass das finale Niveau deutlich darunter liegen wird.

Investoren, die den Chart oben ernst nehmen, können mit einiger Wahrscheinlichkeit ihr Vermögen schützen, solange sie physisches Gold außerhalb des Finanzsystems halten. Für diejenigen, die das nicht tun, heißt das: In den kommenden Jahren wird Ihr Papiervermögen in Aktien, Anleihen und anderen Wertpapieren zerstört werden!

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.