2020 – welch ominöses Jahr, und vor allem, welch unheilvolles Jahrzehnt.

Natürlich steht 2020 im Englischen auch für das „perfektes Sehen“ (20/20 auf der Snellen-Skala) oder, wie es Webster definiert, „mühelos akkurate Beurteilung oder Bewertung“.

Warum sollten wir jetzt in der Lage sein, für die 2020er Jahre bessere Prognosen abzugeben als schon für die 2000er oder 2010er? Hier kann ich mit Bestimmtheit sagen, dass wir das nicht können.

GLOBALE VERSCHULDUNG VERZWEIFACHT, NASDAQ VERSIEBENFACHT

Wer hätte vor 10 Jahren vorhersagen können, dass sich der Nasdaq seit dem 2009er-Tief versiebenfachen würde? Oder dass sich die globalen Zinssätze im Verlauf des vergangenen Jahrzehnts meist im Bereich von null Prozent oder im Negativbereich bewegen würden? Oder dass sich die globale Verschuldung seit Beginn der Großen Finanzkrise im Jahr 2006 von 125 Billionen $ auf 260 Billionen $ verdoppeln würde? Und wer hätte geglaubt, mit Blick auf die enorme Geldschöpfung, dass Gold in US-Dollar auch nach neun Jahren weiterhin unter seinem 2011er-Hoch von 1.920 $ liegen würde?

PROGNOSEN SIND SCHWACHSINN

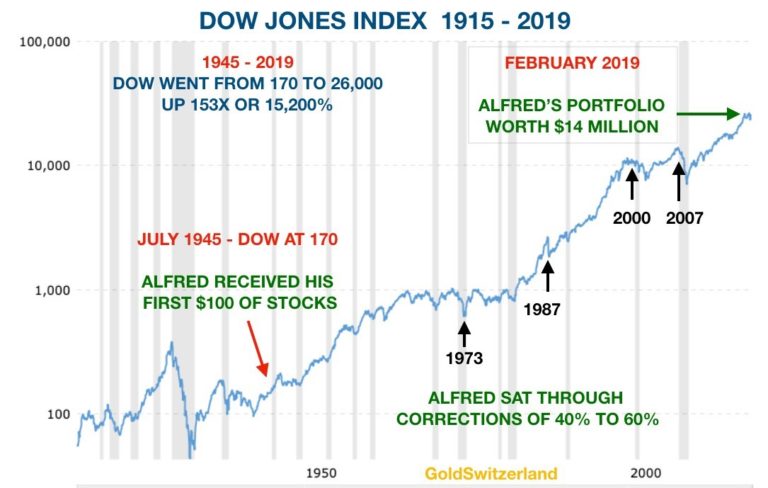

Unterm Strich muss man feststellen, dass Prognosen Schwachsinn sind. Viele Investoren, die glücklicherweise Erfolg hatten, würden diese Aussage aber so nicht unterschreiben. So auch mein guter Freund Alfred, über den ich im Februar letzten Jahres schrieb. Seit 1945 hatte Alfred ausschließlich in US-Aktien investiert und damit ein Vermögen gemacht, trotz vieler brutaler Kursrückgänge.

Alfred ist der Beweis dafür, dass man in mindestens 99 % der Fälle mit einer permanenten Long-Strategie schlauer beraten war, als mit professionellen Anlageberatern, die sich erfolglos am Markt-Timing versuchen und ihre Portfolios regelmäßig umstellen.

Auch 2019 hatte Alfred wieder ein gutes Jahr gehabt; der Dow stieg um 24 %. Was für ein Leben! Man folgt einfach dem Index, erspart sich komplett Analyse wie Markt-Timing, verkauft nie, liest nie Finanznachrichten – und genießt dann einfach nur sein Rentnerdasein. Alfred hat genau das seit fast 75 Jahren getan, und es ist unwahrscheinlich, dass er seine simple Anlagestrategie ändern wird. Warum auch? Allein durch das Anlegen seiner Ersparnisse verfügt er über ein Portfolio mit einem heutigen Gegenwert von 16 Millionen $ (im Chart stehen 14 Mio. $). Wird Alfred ein weiteres Jahr Glück haben? Wie immer gilt: Das werden wir erst im Nachhinein wissen!

FINANZIELLES ÜBERLEBEN IN DEN 2020ERN

Viele Experten versuchen sich zu Jahresbeginn oder aber zu Dekadenbeginn an intelligenten Vorausberechnungen. Eigentlich sollte ich diesem Schwachsinn diesmal widerstehen. So viele andere werden das für mich machen – und die meisten von ihnen ohne Erfolg. Das wird mich trotzdem nicht daran hindern, am Ende des Artikels zumindest ein paar Hinweise zu geben.

Obgleich ich, wie viele andere auch, meine eigenen Ansichten zu künftigen Marktentwicklungen habe, so wird es, aus meiner Sicht, im kommende Jahrzehnt nicht darum gehen, Geld zu verdienen, sondern um das finanzielle Überleben.

Die 2010er waren ein Jahrzehnt der Fantasterei – Fantasiemärkte, Fantasiebewertungen, Fantasiegeld, fantastische Schulden und fantasierende Zentralbanker. Wer von dieser Fantasiewelt profitieren konnte, dem dürfte alles ziemlich real vorkommen.

Wird diese Fantasiewelt noch 10 weitere Jahre existieren? Das werden wir 2030 wissen. Die Mehrheit der Investoren, die in den 2010ern Profite machte, wird ihre Grundeinstellung mit Sicherheit auch Anfang der 2020er nicht ändern.

ANMASSUNG UND NACHLÄSSIGKEIT KÖNNEN KOSTSPIELIG SEIN

In der Zeit nach den großen Gewinnen lauern auch die größten Gefahren – Trader sind sich dieser Tatsache bewusst. In dieser Zeit halten sich Trader für die Größten! Dafür gibt es viele Beispiele, wie der Hedgefonds-Manager John Paulson. Nachdem er Riesengewinne im Subprime-Sektor gemacht hatte, verlor er den größten Teil seiner Assets wieder (von den 36 Milliarden $ zu Spitzenzeiten blieben noch 8 Milliarden $).

Dasselbe wird auch für die meisten heutigen Anleger gelten, wenn sie in Aktien, Anleihen oder Immobilien investiert haben. Noch denken sie, sie wären völlig unverletzlich und wüssten alles. Dasselbe passierte in den späten 1990ern während des Nasdaq-Booms. In den frühen 2000ern war jeder Anleger ein Technologieaktienexperte. Zwei Jahre später, als der Nasdaq schon um 80 % im Minus lag, war kein Experte mehr zu finden.

GANZ KURZ VOR DEM ABSTURZ

Heute, nach einem Rekordjahr an den meisten globalen Aktienmärkten, macht sich kaum ein Anleger Sorgen. Warum auch? Immerhin sind viele Anleger heute vermögender als je zuvor. Stehen wir heute also kurz vor dem Absturz, wie 2007, 2000, 1987, 1973 oder 1929?

Diese Jahre sind Beispiele für Marktspitzen, auf die, abhängig von den betrachteten Indizes, Einbrüche von 50 % bis 90 % folgten. Man darf nicht vergessen, dass es sich hierbei um Durchschnittsverluste handelt und dass viele Unternehmen auch ganz verschwanden. 1973 arbeitete ich für die Dixons Group in Großbritannien, und ich kann mich sehr lebhaft daran erinnern, wie meine ersten Optionen von 1,27 £ auf 0,09 £ fielen – ein Verlust von 93 %. Finanziell war das Unternehmen stabil aufgestellt. Da es aber ein Unternehmen für Unterhaltungselektronik war, erlitt es deutlich stärkere Verluste als der Marktdurchschnitt. Dixon erholte sich und in den 1980ern bauten wir es zu einem Unternehmen auf, das an der FSTE 100 gelistet war und zum dominanten Anbieter von Unterhaltungselektronik in Großbritannien aufstieg.

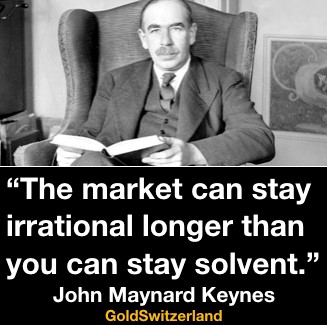

Nach so vielen Jahren Unternehmens- und Markterfahrung habe ich gelernt, dass das exakte Timing von Markthochs oder -tiefs praktisch unmöglich ist. Der Ökonom John Maynard Keynes meinte dazu: “Die Märkte können länger irrational bleiben, als Du solvent!“

ACHTUNG VOR ÜBERMÄSSIGER ZUVERSICHT

Also: Anstatt uns auf die Frage zu fixieren, ob wir kurz vor einem Crash stehen, sollten wir uns in erster Linie auf „Risiken“ fokussieren. Betrachten wir dazu zuerst die Marktrisiken: Die meisten Märkte für Vermögenswerte stehen heute im Bubble-Bereich – egal ob Aktien, Anleihen oder Immobilien. Nach allen Bewertungsstandards sind diese Märkte massiv überbewertet. Allerdings darf man nicht vergessen, dass Blasen immer auch noch größer werden können, wie Keynes schon meinte.

Märkte werden von einer Reihe von Faktoren auf hohen Ständen gehalten – und einer dieser Faktoren ist „Vertrauen“. Seit einer ganzen Weile schon befinden sich Investoren in einer „über-zuversichtlichen“ Stimmung. Und diese Stimmung wird von den Zentralbanken unterstützt – allen voran von der Fed, aber auch von anderen Zentralbanken wie die EZB, die BoJ (Bank of Japan) und die SNB (Schweizer Nationalbank). Seit den 2000ern wurden die Märkte durch diese Banken gestützt mithilfe nicht enden wollender Geldschöpfung oder QE in Kombination mit Asset-Ankäufen.

Aus Sicht der meisten Investoren gibt es keinen Grund, davon auszugehen, dass diese Zentralbanken ihre Marktstützung stoppen werden. Und die Zentralbanken wissen, dass die Märkte dauerhaft Liquiditätsspritzen brauchen, um nicht abzustürzen. Die Märkte sind also zuversichtlich, dass dieser Teufelskreis aus mehr QE und steigenden Asset-Preisen ewig Bestand haben wird. Und solange die Zuversicht aufrechterhalten werden kann, solange werden die Marktkurse hoch bleiben.

Doch extrem überbewertete Märkte, die ohne die Schöpfung wertlosen Geldes nicht auskommen, können nicht als gesunde Märkte definiert werden. Es sind vielmehr Scheinmärkte, die durch Falschgeld in der Schwebe gehalten werden. Um solche Märkte einbrechen zu lassen, braucht es nur sehr wenig.

3 DUTZEND GRÜNDE ZUR SORGE

Unten sehen Sie eine Zeitbombe mit 3 Dutzend Gründen zur Sorge. Jeder einzelne dieser Risikofaktoren reicht aus, um einen Marktcrash auszulösen. Der Impulsgeber könnte der Iran sein und das Risiko eines globalen Großkonflikts, oder ein Handelskrieg, oder eine Bankenpleite z.B. der Deutschen Bank, oder aber der Einbruch des US-Dollars. Doch der Auslöser muss nicht zwangsläufig ein Großereignis sein. In einem fragilen Markt könnte schon eine kleine Bank reichen, die untergeht oder auch schon ein politisches Ereignis.

Es ist nicht zielführend, herausfinden zu wollen, was genau den Impuls geben wird. Anleger sollten sich stattdessen auf Risiken konzentrieren. Angesichts nie dagewesener Risiken, herausragender globaler Verschuldung, plus Derivate sowie ungedeckte Verbindlichkeiten im Gesamtumfang von mehr als 2 Billiarden $, wird der kommende Crash monumental ausfallen, egal wann er beginnt.

ALLEIN DEUS EX MACHINA KANN UNS RETTEN

Außer einem Deus ex Machina (ein Gott, der im Alten Griechenland den tragischen Verlauf von Theaterstücken verhinderte) gibt es keine Lösung! Ein Schuldenproblem lässt sich nicht durch mehr Verschuldung lösen, und eine Senkung der Zinsen ins Negative wird alles nur noch schlimmer machen, da weder Banken noch Sparer oder Pensionsempfänger dabei finanziell überleben würden.

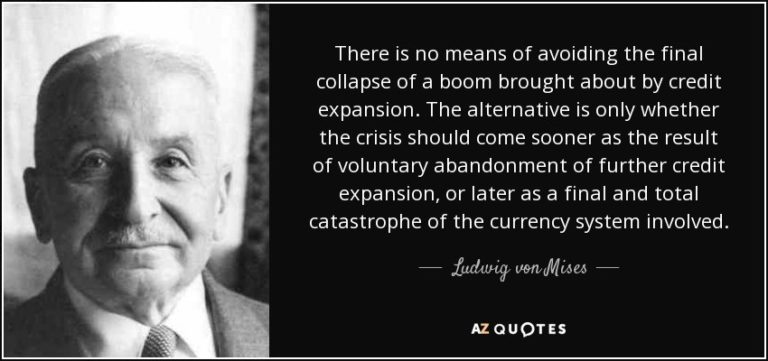

Was ist also die Lösung? Ich bin zu 100% sicher, dass es keine Lösung gibt. Und in von Mises Worten: „Es gibt keine Möglichkeit, den finalen Zusammenbruch […] zu verhindern.“

Wie von Mises im Zitat oben weiter schreibt, steht uns jetzt eine „finale und totale Katastrophe für das betreffende Währungssystem“ bevor. Und wenn er Währungssystem schreibt, dann meint er auf jeden Fall den Komplettzusammenbruch des Finanzsystems. Leider ist genau das die wahrscheinliche Folge der größten Finanzblasen und -exzesse, die die Menschheit je gesehen hat.

Was kann man nun, angesichts der größten Vermögenszerstörung der Geschichte, noch tun? Bedauerlicherweise werden die meisten erst dann etwas tun, wenn es schon zu spät ist. In ihrer Vorstellung werden die Zentralbanken erneut als Retter eingreifen; doch diesmal werden die Zentralbanken machtlos sein. Weitere Geldschöpfung wird ein sinnloses Unterfangen sein, das nur Hyperinflation verursacht. Folglich werden Anleger in den nächsten Jahren wahrscheinlich 75 % bis 99 % ihrer Vermögen verlieren.

GOLD IST DIE BESTE VERSICHERUNG

Die beste Versicherung gegen den Zusammenbruch von Papiervermögen sind auf jeden Fall physische Anlagen. Historisch betrachtet, ist Gold schon immer der ultimative Schutz vor politischen oder finanziellen Risiken gewesen. Leider beschäftigen sich nur sehr wenige Menschen mit Geschichte oder sind noch der Auffassung, dass es diesmal anderes kommen wird. Doch es kommt nur selten anders, und wir alle müssen noch viel aus der Geschichte lernen. Wir haben eine 100-jährige Phase hinter uns, die von Schulden und Geldschöpfung geprägt war und die für stetig wachsende Mengen Papiervermögen sorgte. Die meisten Anleger sehen überhaupt keinen Grund, jetzt umzuschwenken.

HOHE NACHFRAGE UND PAPIERGOLDAUSFALL WERDEN MASSIVE GOLDKNAPPHEIT ERZEUGEN

Weniger als 0,5 % der Investoren halten aktuell Gold oder Goldaktien. Nur sehr wenige werden Gold kaufen, wenn die Krise beginnt. Sobald Gold sich über die 2.000 $-Marke schiebt und Silber über die 50 $-Marke, wird bei den Investoren Interesse wach. Die neuen Investoren werden aber ein Problem haben: Gold, Silber und Edelmetallaktien sind winzige Märkte. Steigende Nachfrage wird nicht mehr physisches Gold und Silber entstehen lassen, da wir hier schon die Produktionsspitze erreicht haben. Natürlich gibt es auch noch rund 170.000 Tonnen Gold und Goldschmuck auf der Welt, doch davon wird buchstäblich nichts zu den aktuell niedrigen Preisen erhältlich sein.

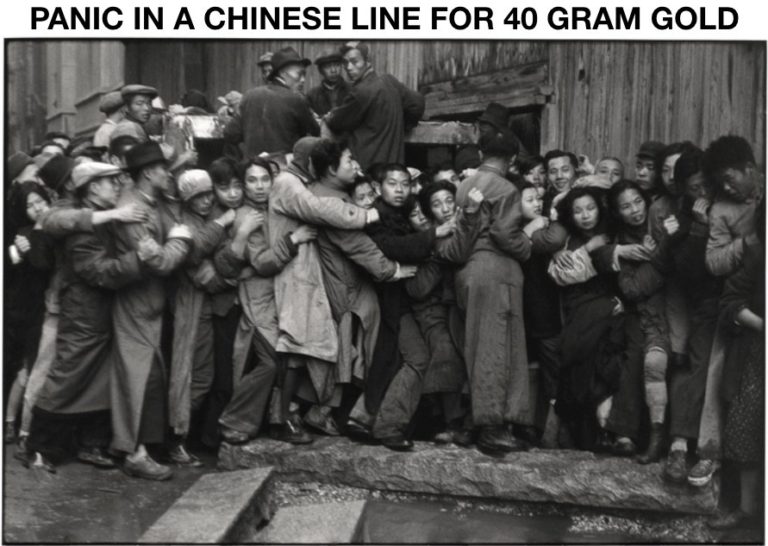

Zusätzlich verschärft wird das Problem durch die Terminmärkte. Die Futures-Märkte für Gold und Silber sowie der Interbankenmarkt verfügen über enorme Papier-Positionen an den Papiermärkten für Gold und Silber. Sobald die Besitzer von Papierkontrakten physische Auslieferung fordern, werden die Gold- und Silberpreise explodieren, weil hinter diesen papiernen Gold- und Silberbergen keine physischen Metalle stehen. Paniken am Goldmarkt hat es schon gegeben, so auch 1948 in China.

DER GOLDBULLE HAT NOCH EINEN WEITEN WEG VOR SICH

Seit 2000 haben wir einen Bullenmarkt bei den Edelmetallen. Es gab lange Korrekturphasen, doch die jüngste Korrektur haben wir hinter uns. Die Bewegung, die gerade erst begonnen hat, wird wahrscheinlich sehr stark ausfallen. Gold steht in den meisten Währungen, mit Ausnahme des Schweizer Frankens und des US-Dollars, auf Allzeithochs. Es dürfte nicht mehr lange dauern, bis das 2011er-Hoch von 1.920 $ überschritten wird – auf dem Weg zu viel höheren Preisen, wenn der Dollar einbricht. Silber wird wahrscheinlich zwei- bis dreimal so schnell steigen wie Gold.

Doch wann wird es so weit sein? Bei den Edelmetallen hat die Bewegung ja schon begonnen, und sie könnte sich stark beschleunigen. Und Aktien? Irgendjemand hatte gesagt: „Sag mir nicht, dass ich Aktien kaufen soll, sag mir nur wann…“. Auf Grundlage meiner Risikoeinschätzung und Zyklenanalyse könnten die Aktienmärkte jetzt jederzeit fallen. Markttechnisch betrachtet, steht das Ende des säkularen Bullenmarkts bei Aktien unmittelbar bevor, wie ich in meinen letzten Artikeln immer wieder schrieb.

Es ist irrelevant, ob die Weltwirtschaft schon Anfang 2020 einen Abwärtstrend beschreitet oder ob sich die Euphorie noch eine Weile halten wird. Wir wissen Folgendes: Die Risiken sind maximal und daher ist der Schutz des eigenen Vermögens absolut entscheidend. Historisch betrachtet, hat Gold schon immer als beste Finanzrisikoversicherung funktioniert, die man für Geld bekommen kann. Auch diesmal wird es nicht anders sein.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.