Sind die Zentralbanken gerade dabei in Panik zu geraten?

Der überraschende Eingriff der Fed am Wochenende vom 11.-12. März zur Eindämmung der Ansteckungsgefahr, die von der Pleite der SVB ausgeht, reichte nicht aus, um den globalen Run auf die Bankeinlagen unter Kontrolle zu bringen.

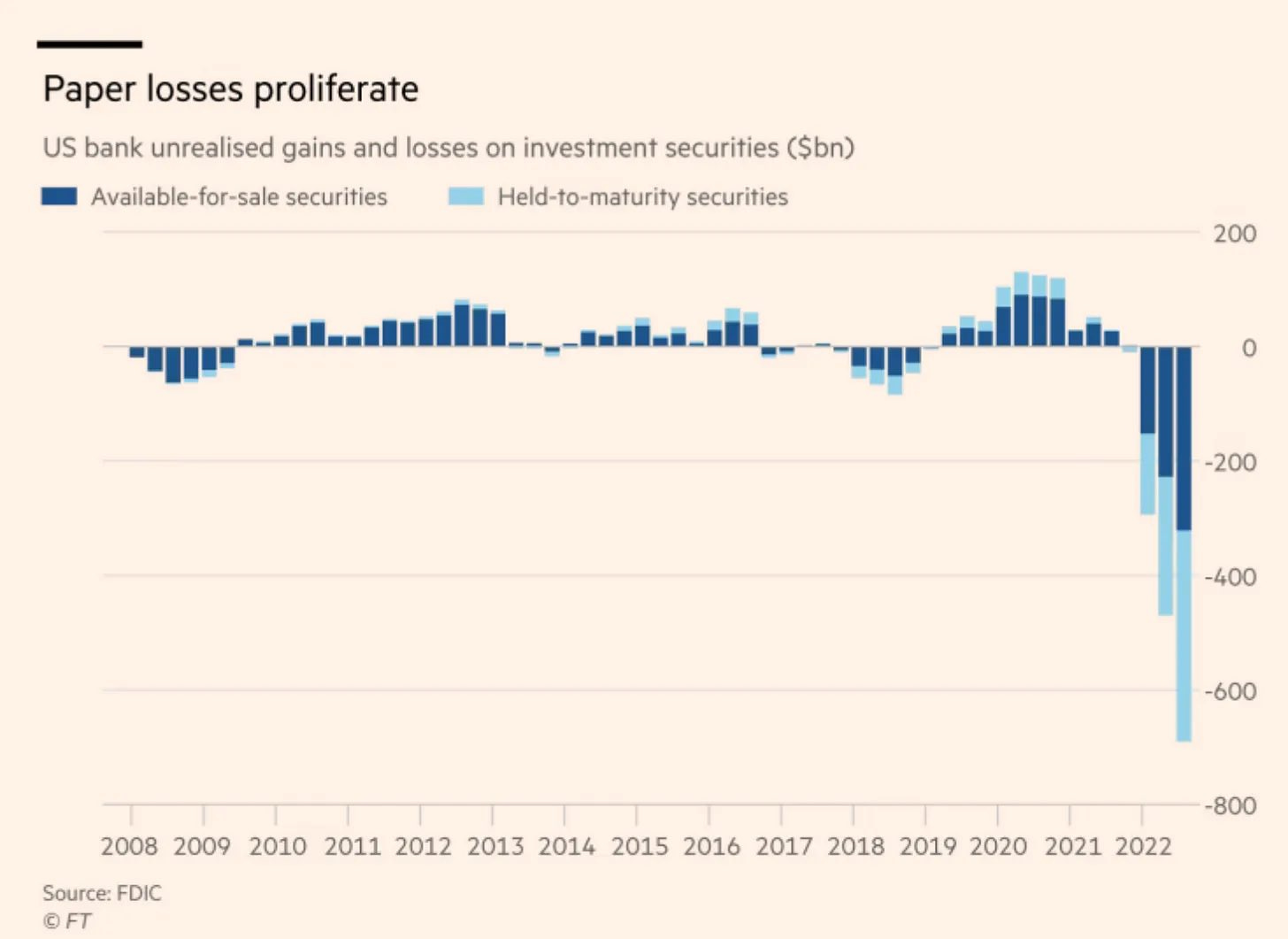

Eine einzige Grafik erklärt das aktuelle Ausmaß der Krise: Die US-amerikanischen Banken sitzen auf Verlusten in Höhe von mehr als 700 Milliarden $ in ihren Anleiheportfolios.

Die Verluste sind dabei rein buchhalterischer Natur, da diese Finanzprodukte dazu bestimmt sind, bis zum jeweiligen Fälligkeitsdatum gehalten zu werden. Doch die Pleite von Regionalbanken zwingt zur Realisierung dieser Verluste und stellt ein unmittelbares Insolvenzrisiko für diese Kreditinstitute dar.

Grund für die Pleiten ist ein Run auf die Bankeinlagen, der letzte Woche begann und sich mittlerweile auf den gesamten Sektor der Regionalbanken in den USA erstreckt, sowie auf angeschlagene Banken wie die Crédit Suisse.

Dieser Bank Run steht in erster Linie mit einer Arbitrage-Bewegung in Zusammenhang.

Wie ist es möglich, dass ein so leicht zu verstehendes Risiko (auf das ich zudem in meinen Beiträgen so manches Mal hingewiesen habe) von den meisten „Analysten” nicht ernst genommen wurde? Von den 19 Profis, die über die SVB schrieben, rieten 11 zum Kauf der Aktie und 6 zum Halten… Erst am 10. März, d. h. wenige Stunden vor der Pleite der Bank, reagierten zwei der 19 Analysten und änderten ihre Empfehlung in „Verkaufen”!

Der Hintergrund des Bank Runs ist jedoch recht simpel:

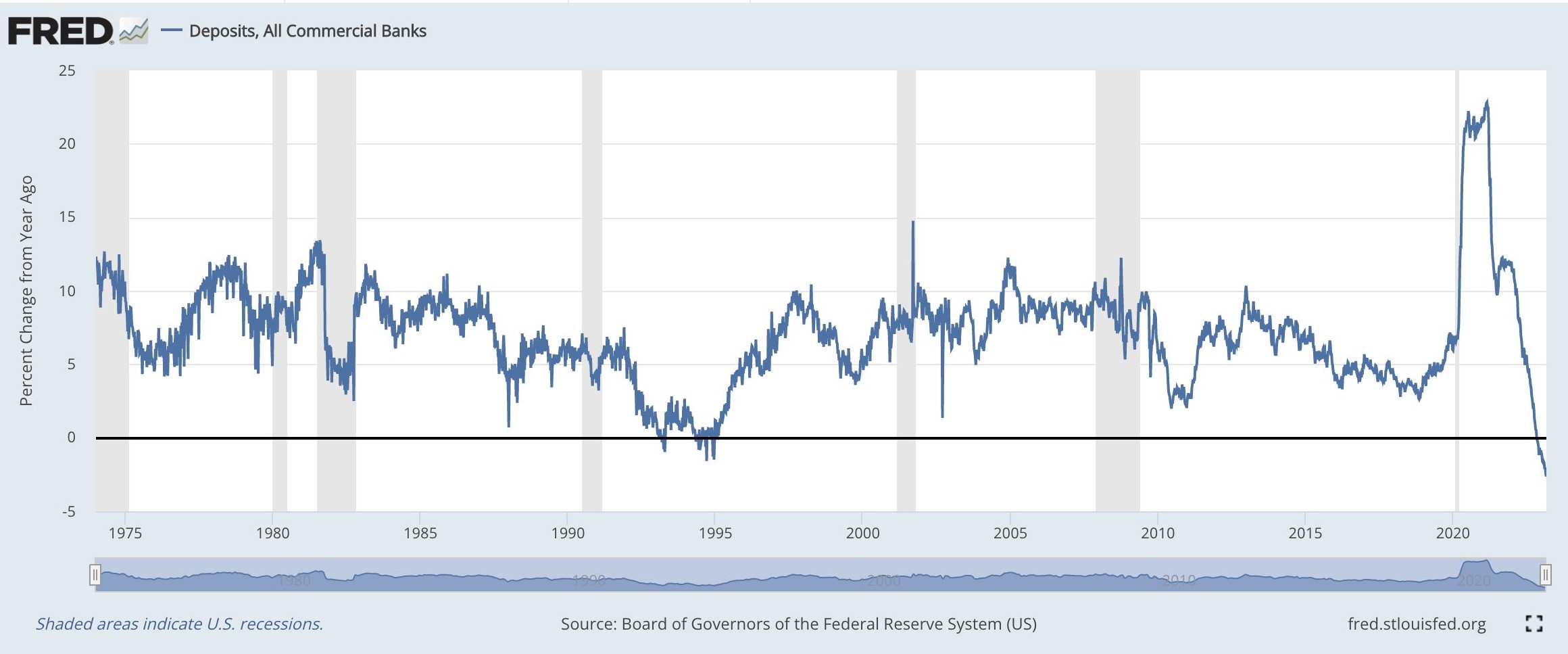

Die Einlagen bei den amerikanischen Geschäftsbanken sinken rasant seit der Zins der US-Staatsanleihen („T-Bills“) über die 5-%-Marke gestiegen ist. Diese Wertpapiere bringen nicht nur mehr ein als Geld, das untätig auf einem Bankkonto herumliegt, sie sind auch sicherer im Falle eines Runs auf die Bankeinlagen. Die Bankenkrise hat diesen Trend verstärkt: Immer mehr Amerikaner wandeln die liquiden Reserven auf ihren Konten um, indem sie Treasuries oder ETFs kaufen, die auf diesen kurzfristigen Anleihen aufbauen und einen besseren Schutz bieten.

Der Trend beschleunigt sich und verstärkt wiederum den Run auf die Bankeinlagen, was die Kreditinstitute zum Verkauf ihrer Aktiva zwingt: So werden Verluste bei Finanzprodukten realisiert, die sie eigentlich bis zum jeweiligen Fälligkeitsdatum hätten halten sollen.

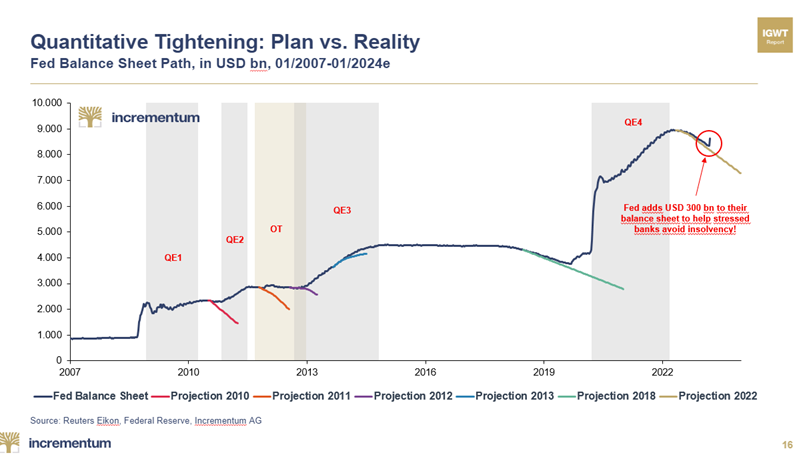

Um zu verhindern, dass die Verluste realisiert werden und die Bilanzen anderer Banken beeinträchtigen, hat die Fed nach der Pleite der SVB ein neues Werkzeug eingesetzt: das Bank Term Funding Program (BTFP), welches den Banken Kreditlinien zur Verfügung stellen soll, um zu verhindern, dass sie ihre Aktiva mit Verlust verkaufen müssen. Die Fed stellt den Banken Kredite in Höhe des Nominalwertes ihrer Anleihen bereit. Statt mit Verlust verkaufen zu müssen, können die Banken nun so viel Kapital bei der Fed aufnehmen, wie sie in Anleihen halten – gemessen an deren Wert zum Kaufzeitpunkt, nicht am aktuellen Marktwert. Auch wenn die Wertpapiere in der Bilanz der Bank verbleiben, werden die Gelder zum Kaufwert vorgestreckt. Diese äußerst entgegenkommenden Bedingungen bieten den Banken sogar die Möglichkeit, neue Liquidität aufzunehmen. JP Morgan hat berechnet, dass mit Hilfe dieses Programms mehr als 2 Billionen $ an zusätzlicher Liquidität verfügbar werden können! Die Fed hat damit die Bilanzkürzung bereits aufgegeben und fügt de facto 300 Milliarden $ hinzu, allein für diese erste Rettungsaktion zugunsten der SVB. Ein weiteres Mal enden die monetären Straffungen viel schneller als geplant. Seit 2008 blieben die Versprechen einer dauerhaften Bilanzreduzierung der Fed unerfüllt.

Eine weitere Entscheidung, die nach der Pleite der SVB in Panik getroffen wurde: Die Einlagensicherung FDIC hat beschlossen, die Sicherheit aller Kundeneinlagen bei der SVB zu garantieren, einschließlich von Summen oberhalb der berühmten Grenze von 250.000 $. Es wird ein Spezialfonds eingerichtet werden, der durch obligatorische Beiträge seitens aller Banken finanziert wird. Anders gesagt werden die Verluste der SVB mittels des gesamten amerikanischen Bankensektors vergesellschaftet. Die Kunden der SVB werden letztlich weniger Geld verlieren als die der anderen Banken, die für die Verluste aufkommen müssen.

Die US-Finanzministerin Janet Yellen, die vorhergesagt hatte, dass sie in ihrem Leben keine Finanzkrise mehr erleben würde, musste sogar eine unbegrenzte Einlagengarantie seitens der FDIC versprechen, um zu versuchen, den Bank Run zu stoppen. Die FDIC verfügt über Kapital in Höhe von 128 Milliarden $, während sich die Einlagen der US-Geschäftsbanken auf insgesamt 17,6 Billionen $ belaufen!

Alle Einlagen werden geschützt, nicht aber die Banken, die kein systemisches Risiko darstellen. Mit dieser Art von selektiven Maßnahmen sind die Regionalbanken, die nicht als „too big to fail“ gelten, nun in Gefahr. Die Entscheidung der Fed birgt das Risiko, dass die Kunden dieser Banken ihre finanziellen Mittel an Kreditinstitute übertragen, die unter stärkerem Schutz der Fed stehen. Die anfälligsten Banken könnten in Versuchung geraten, selbst „too big to fail“ zu werden, um ebenfalls in den Genuss dieses Schutzes zu kommen. Wie wird man „too big to fail“? Es reicht schon, die Gegenpartei eines großen Kreditinstituts zu werden und dieses das Verlustrisiko im Falle eines Ausfalls tragen zu lassen.

Dieses Gegenparteirisiko hat zu einem weiteren Wochenende der Panik geführt, eine Woche nach der Pleite der SVB.

Der 19. März wird für die Schweiz ein historischer Tag bleiben.

Die Crédit Suisse wurde von der UBS in einer Aktion aufgekauft, die noch weitere Nachbeben bei unseren Schweizer Nachbarn auslösen wird.

Die Aktionäre der Crédit Suisse wurden bei dieser Operation regelrecht vernichtet: Der Übernahmewert der Bank lag 62,5 % unter dem Schlusskurs vom letzten Freitag, nachdem der Kurs zuvor innerhalb weniger Monate bereits um fast 95 % abgestürzt war. Der Chart dieses Desasters wird den Bankeninvestoren noch lange im Gedächtnis bleiben:

Überraschender ist, dass im Rahmen der Übernahme auch die Inhaber der AT1- Anleihen (Additional Tier 1 Bonds) zu leiden hatten. Dabei werden diese Anleihen gerade für solche Szenarien ausgegeben. Die Aktionäre müssen zuerst dran glauben, bevor auch diese Investorengruppe angetastet werden kann. Die Entscheidung, diese Investoren ebenfalls leer ausgehen zu lassen, lässt das Risiko am Markt für AT1-Anleihen im Allgemeinen steigen. Die Verluste der Investoren belaufen sich auf 16 Milliarden $, ein Rekordwert seit der Schaffung dieses Marktes.

Die Schweizerische Nationalbank (SNB) garantiert der neuen UBS, die das Portfolio der Crédit Suisse erben wird, eine Deckung von 100 Milliarden CHF.

Um ausreichende Liquidität sicherzustellen, wird die SNB Zugriff auf Währungsswaps haben, die die Fed rasch bereitgestellt hat.

An diesem Sonntag, den 19. März, hat Jerome Powell versucht die Märkte in Bezug auf die Stabilität des Finanzsystems zu beruhigen. Nur wenige Stunden später traf die Fed umfassende neue Verfügungen, um den Zentralbanken zu helfen, ihre Devisen im Notfall schnell in Dollar tauschen zu können.

Warum diese Eile? Warum solche Summen? Was ist auf den Konten der Crédit Suisse zu finden (bilanziell und außerbilanziell), das eine solche Panik auslöst?

Die Crédit Suisse hatte übrigens die Überprüfung gemäß der neuen Solvenzkriterien für Banken bestanden…

Auf paradoxe Weise sind die Aufsichtsbehörden heute gezwungen, das tatsächliche Exposure der Crédit Suisse zum Zeitpunkt der Übernahme durch die UBS geheim zu halten, um eine Ausweitung der Risiken im Bankensektor zu verhindern. Um das Vertrauen zu bewahren, sind Lügen notwendig!

Um allem die Krone aufzusetzen, haben die Schweizer Behörden zudem beschlossen, die Übernahme mit Zwang durchzusetzen. Die Aktionäre der UBS werden nicht gefragt. Es wird ein spezielles Gesetz verabschiedet, mit dem ihre Stimmen ignoriert werden. Sie müssen das Risiko akzeptieren, das dem Kreditinstitut, dessen Aktionäre sie sind, übertragen wird.

Der Preis des Kreditausfall-Swaps (CDS), mit dem Anleger sich gegen das Insolvenzrisiko der UBS absichern können, explodiert durch die Übernahme – Beweis genug, dass das Risiko jetzt direkt auf die Bank übergeht:

Es ist schier unglaublich, dass eine solche Operation in der Schweiz stattfindet! Doch offenbar könnte ohne dieses rücksichtslose Vorgehen das gesamte Finanzsystem ins Wanken geraten.

Die letzten beiden Wochen haben mehrere Aspekte des Geld- und Währungssystems, die ich in meinen Beiträgen regelmäßig anspreche, faktisch belegt:

- Die Bankeinlagen werden unter Einsatz großer Hebel in nicht gesicherte Wertpapiere verwandelt.

- Diese Finanzprodukte verursachen den Banken aktuell Bilanzverluste, welche sich materialisieren, sobald die Bank in Schwierigkeiten gerät und die Wertpapiere vor ihrem Fälligkeitsdatum verkaufen muss.

- Die amerikanische Einlagensicherung FDIC ist nicht ausreichend kapitalisiert, um alle Bankeinlagen abzudecken. Die Versprechen gegenüber den Bankkunden dienen nur denen, die sie glauben wollen.

- Die Banken müssen lügen, um ihre Kunden zu halten und einen Bank Run zu verhindern.

- Die Kunden müssen darauf vertrauen, dass es ihrer Bank gelingt, einen Bank Run zu verhindern. Dabei können sie auf die Hilfe der Analysten bauen, allerdings haben die meisten von ihnen die Bankenkrise nicht kommen sehen. Sie können zudem auf die neuen Regulierungen hoffen, wobei es trotz dieser nicht gelungen ist die aktuelle Krise zu verhindern.

- Das gesamte Finanzsystem und der Wert des Fiatgeldes beruhen letztlich auf nichts als dem reinen Vertrauen.

- Das Vertrauen in das Funktionieren dieses Systems basiert seinerseits auf dem fortgesetzten Vertrauen des Kunden in seine Bank, die wiederum gezwungen ist, ihn anzulügen.

Es ist vor allem der letzte, unlogische Punkt, der rational handelnde Anleger dazu bringt, in physisches Gold zu investieren, das außerhalb des Bankensystem gelagert wird.

Das Vertrauen in das System beruht auf einer Inkohärenz, die nicht aufgelöst werden kann.

Gold ist das beste Mittel, um sich angesichts der Gefahren, die von dieser Bankenkrise ausgehen, abzusichern.

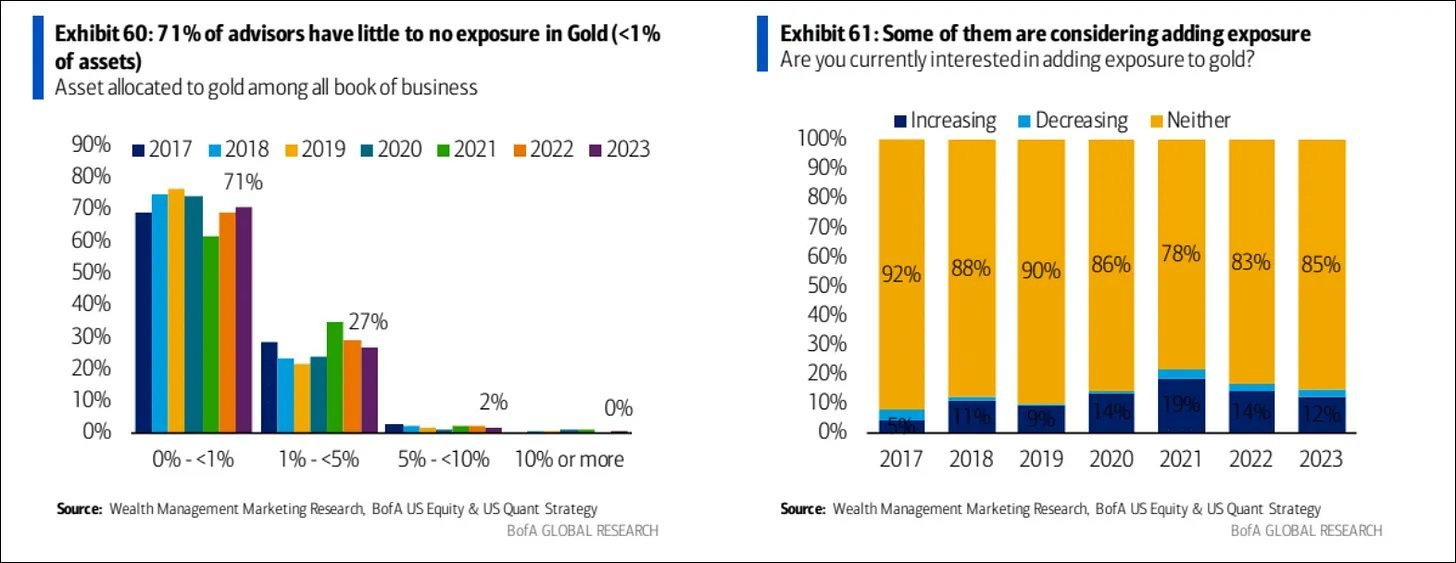

Nur wenige Institutionen haben diese doch sehr klare Tatsache begriffen.

Gold ist nur selten Teil der Anlageportfolios. Und wenn die Institutionen doch ein Exposure gegenüber Gold haben, dann geschieht das fast ausschließlich mittels ETFs und nicht mittels physischen Metalls. Noch beunruhigender: Nicht einmal die künftig geplanten Investitionen beinhalten Goldkäufe!

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.