Der IWF, das Weltwirtschaftsforum in Davos, die COP21 und COP26, die „nachhaltige Finanzwirtschaft“ und der amerikanische „Green Energy New Deal“ setzen der Ära des Erdöls ein abruptes Ende – und damit auch der Ära des Petrodollars. Unsere Wirtschafts- und Politikeliten wollen, dass sich die Welt mit „sauberer Energie“ ausstattet. Das wird nicht nur den Ausbau der Solarenergie allerorts bedeuten, sondern auch den Austausch zahlreicher Arbeitsmittel, Anlagen und Produkte, die an die neuen Technologien angepasst werden müssen. Die industrielle Nachfrage nach Silber wird infolgedessen förmlich explodieren.

Das Silver Institute informiert uns darüber, dass die Gesamtnachfrage nach Silber 2021 bei 1029 Millionen Unzen liegen wird, während die Minenproduktion 829 Millionen Unzen beträgt. Bereits 2020 bestand am Silbermarkt ein Defizit von rund 250 Millionen Unzen. Diese Defizite beginnen, sich aufzusummieren.

Bis 2009 unterschied das geologische Institut der Vereinigten Staaten USGS noch zwischen „Reserven“, die unter aktuellen Bedingungen – d. h. mit einem niedrigen Silberpreis – wirtschaftlich gewinnbar waren, und der „Reservenbasis“, die nicht gewinnbringend abgebaut werden konnte. Seit 2010 sind die profitablen Reserven größtenteils erschöpft und die Bergbauunternehmen wendeten sich zunehmend der Reservenbasis zu, obwohl der Silberpreis weiterhin im Keller blieb.

Das USGS schätzt die unterirdischen Silberreserven auf 500.000 Tonnen, während die jährliche Fördermenge bei 24.000 Tonnen liegt. Damit reichen die Reserven noch für 20 Jahre. Allerdings ist die Minenproduktion schon jetzt ungenügend, um die aktuelle Nachfrage seitens der Industrie zu decken, die sich wahrscheinlich noch einmal verdoppeln wird.

Philip Baker, der CEO von Hecla Mining, sagte kürzlich in einem Interview mit Kitco, dass sich die Silbernachfrage in den kommenden Jahrzehnten auf 2 Milliarden Unzen erhöhen wird, um dem Bedarf im Bereich der erneuerbaren Energien gerecht zu werden. Um diese Nachfrage zu decken, müssten ungefähr zehn leistungsfähige neue Silberminen eröffnet werden.

Die Höhe der Reserven ist nicht unveränderlich. Um sie zu erweitern, müssen kostspielige und zeitraubende geologische Studien durchgeführt werden. Sind die gewinnbaren Adern erst einmal gefunden, müssen weitere 8-10 Jahre einkalkuliert werden, bevor die Mine tatsächlich in Betrieb gehen kann.

In Episode 52 der Videoreihe „Live from the Vault“ interviewt Andrew Maguire Dave Kranzler, den Vorsitzenden eines spezialisierten Hedgefonds und Herausgeber eines Journals über den Minensektor. Kranzler kennt sich bei den Bergbaugesellschaften und den Explorationsunternehmen sehr gut aus. Erst wenige Tag zuvor hatte der CEO eines Junior-Unternehmens ihm gesagt: „Selbst falls sich der Silberpreis verdreifachen sollte, wird das die Rahmenbedingungen dieser Knappheit nicht ändern. Die Entwicklung einer Mine dauert ungefähr zehn Jahre. Die Silberknappheit, die wir 2022 erleben werden, könnte also zehn Jahre andauern.“

Diese Einschätzung wurde am 7. Juli 2021 auch in einem Expertengespräch auf Boursorama vertreten. In dieser Sendung kommentierte der Rohstoffspezialist Benjamin Louvet den letzten Bericht der Internationalen Energieagentur und erklärte, dass „für jedes Solarmodul 5 Gramm Silber benötigt werden. 2020 hatte die Solarenergie einen Bedarf von 101 Millionen Unzen (3142 Tonnen), was 13 % der globalen Silberfördermenge entspricht. Um die Vereinbarungen der Pariser Verträge zu erfüllen, muss diese Menge jedes Jahr verfünffacht werden.“ Später zitiert er zudem den Vorsitzenden eines der größten Kupferunternehmen weltweit: „Selbst falls sich der Kupferpreis verdoppelt, bräuchten wir acht Jahre, um die Produktionskapazität unserer Minen zu erhöhen.“

Der Silberkurs wurde bislang auf dem Niveau der Produktionskosten der wenigen Minen gehalten, die Erzadern mit einem sehr hohen Silbergehalt abbauen.

Die Exploration, das Auffinden neuer Adern und die Entwicklung neuer Reserven ist äußerst kostenintensiv und stellt eine sehr langfristige Investition dar. Bei den aktuellen Preisen zögern die Geldgeber mit einem Zeithorizont von 15-20 Jahren zu investieren, denn die Kurse werden von den Banken „eingehegt“, um das Papiergeldsystem zu verteidigen. Doch ohne diese Investitionen in die Exploration wird es unmöglich sein, die Zielvorgaben für den Ausbau erneuerbarer Energien zu erfüllen, insbesondere im Bereich der Solarenergie.

Aus diesem Grund haben die oben erwähnten Instanzen und die höchsten geldpolitischen Entscheidungsträger beschlossen, die Situation grundlegend zu ändern.

In wenigen Monaten wird Silber radikal neu bewertet werden und die gleichen Banken, die den Kurs bislang nach unten drückten, werden sich an der Manipulation der Preise in die Gegenrichtung beteiligen. Zu diesem Zweck hat die Bank Standard Chartered, die zu den Markmachern an der COMEX zählt, bereits im Voraus und mit einer hohen Prämie die gesamte Silberproduktion des Jahres 2022 der zwei größten Zulieferer von Andrew Maguire gekauft (siehe „Live from the Vault“ – Episode 52).

Am 9. November, als Maguire bei seinen Zulieferern Silber kaufen wollte, offenbarte ihm einer der Zulieferer, dass Standard Chartered kurz zuvor alles Silber, welches das Unternehmen 2022 produzieren wird, im Voraus gekauft hat. In einem später von Wall Street Silver veröffentlichtem Video sagt er, dass er das gleiche von einem weiteren großen Zulieferer gehört habe: Die Bank Standard Chartered habe die gesamte Silberproduktion des Jahres 2022 aufgekauft.

Standard Chartered ist mit Sicherheit nicht die einzige Bank, die an der Austrocknung des Marktes arbeitet.

Indien, das am Silbermarkt in den vorhergegangenen 13 Monaten eher inaktiv war, hat im September 665 Tonnen und im Oktober 907 Tonnen des weißen Metalls importiert – eine beträchtliche Menge.

In „Live from the Vault“ – Episode 50 deutet Andrew Maguire an, dass die Türkei bei den Großhändlern und Scheideanstalten eine Art Razzia für sämtliches verfügbares Silber durchgeführt und einen Aufschlag dafür bezahlt hat, dass sie vor anderen Kunden beliefert wird. Sie hätte demnach die Gesamtproduktion der beiden noch verbliebenen Monate dieses Jahres gekauft. Maguire sprach von 400 bis 450 Tonnen.

Angesichts des heftigen Einbruchs der türkischen Lira, den wir aktuell beobachten, ist die Nachfrage nach Dollars, Euros, Gold und Silber im Land enorm.

Ende Januar hatte die Community von Wall Street Silver einen Kursanstieg von 15 % verursacht, obwohl sie damals nur über wenige Zehntausend Mitglieder verfügte. Heute sind es 170.000. Und sobald Silber eine deutliche Aufwärtstendenz zeigt, wird ein Teil der 12 Millionen Mitglieder des Forums r/WallStreetBets ihre Ränge verstärken.

Silber im dreistelligen Bereich?

Der aktuelle Silberpreis ist völlig losgelöst vom realen Markt.

2018 erklärte der World Gold Council, dass es 99.321 Tonnen Gold in Form von Münzen und Barren gäbe.

Nach Angaben der World Silver Survey 2018 (Seite 38) existierten jedoch nur 86.651 Tonnen Silber in Form von Münzen und Barren.

Die überirdischen Silberbestände sind knapper als die Goldbestände, weil das weiße Metall im Zuge industrieller Anwendungen zerstört wird oder verloren geht.

In den USA hatte der Coinage Act von 1792 das Gold-Silber-Verhältnis mit 1:15 festgelegt. 1803, als Napoleon Bonaparte das Währungssystem schuf, welches in Europa bis 1926 Bestand haben sollte, betrug das Verhältnis 1:15,5.

Gemäß den Daten des geologischen Instituts USGS belief sich die Minenproduktion 2020 auf 25.000 Tonnen Silber und 3.200 Tonnen Gold. Dies entspricht einem Verhältnis von 1 :7,8.

Die noch in der Erde befindlichen Reserven umfassen 560.000 Tonnen Silber und 54.000 Tonnen Gold, was einem Verhältnis von 1:10,3 entspricht.

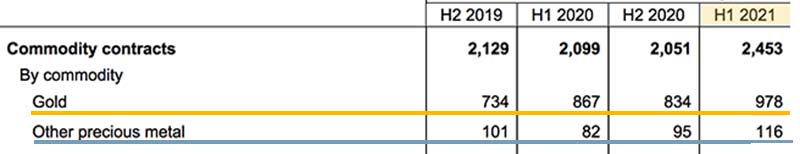

Den am 17. November 2021 veröffentlichten Statistiken der BIZ zufolge beträgt das Verhältnis der Gold- und Silber-Finanzderivate 1:8,4.

Das Kursverhältnis von Gold und Silber liegt dagegen aktuell bei 1:76 – eine historische Abweichung.

Dieses Verhältnis wird im kommenden Jahr enorm sinken. Das bedeutet: Ganz gleich, wie hoch die Zugewinne des Goldkurses sind, Ihr in Silber investiertes Kapital wird Ihnen eine bessere Rendite bringen.

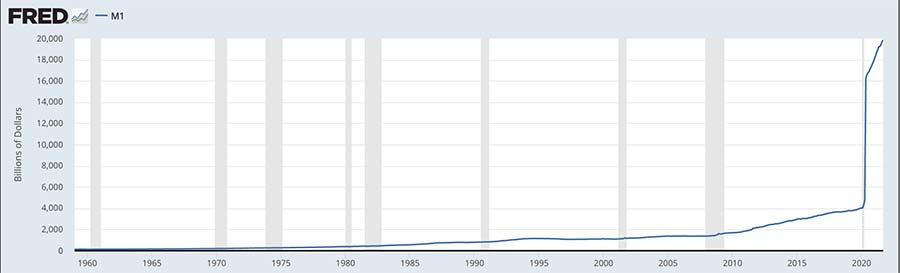

Die Zeitschrift The Economist hatte eine Währungsreform „um das Jahr 2018 herum“ angekündigt, illustriert als Phönix, der sich aus dem Scheiterhaufen der heutigen Papierwährungen erhebt. Die Geldschöpfung der letzten Jahre und insbesondere seit 2020 lässt eine bevorstehende Hyperinflation erahnen (siehe Grafik zur Geldmenge M1). Diese Daten werden übrigens seit Februar 2021 nicht mehr aktualisiert…

Ob beim IWF oder beim Weltwirtschaftsforum in Davos, man spricht vom „Reset“, vom Neustart. Soweit es den IWF betrifft, ist damit selbstverständlich das globale Währungssystem gemeint, und die Pandemie repräsentiert „ein schmales Zeitfenster für eine Gelegenheit, die nicht ungenutzt bleiben darf“ Vergessen wir nicht, dass Christine Lagarde bereits 2014 in Davos vom „Reset“ sprach.

Im März 2021 hat der Verwaltungsrat des IWF „die nächste Prüfung des Währungskorbes, der als Basis für den Wert der Sonderziehungsrechte (SZR) dient, auf den 31. Juli 2022 verschoben, wodurch der 5-Jahres-Zyklus der Wertprüfung der SZR faktisch neu gestartet wird. Die nächste Prüfung soll bis Mitte 2022 abgeschlossen sein und der neue Währungskorb wird zum 1. August 2022 in Kraft treten.“

Ab dem 31. Dezember 2021 müssen London und seine Metallmärkte, die LME und die LBMA, die Reglementierungen von Basel III bezüglich der strukturellen Liquiditätsquote (NSFR) für Edelmetalle einhalten.

Wir wissen seit mehreren Monaten, dass dies einen starken Kursanstieg auslösen wird.

Die COP21 und COP26 haben Fristen gesetzt, die sofortiges Handeln und die Suche nach neuen Reserven notwendig machen, und damit auch eine sehr deutliche Neubewertung des Silberkurses.

Die Zahlen sind so verblüffend, dass man angesichts der Geldentwertung, die diese Entwicklungen mit sich bringen werden, wirklich entsetzt sein kann.

Wir sind jedoch vorgewarnt. Ihnen bleibt nur noch wenig Zeit, um sich mit physischem Gold und Silber zu schützen. Es ist wichtig, jetzt zu handeln, und es nicht auf morgen zu verschieben.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.