Für Finanzlaien: Ein „Short-Squeeze“ bezeichnet eine Situation, in der eine natürliche oder juristische Person einen Vermögenswert am Terminmarkt verkauft, ohne diesen tatsächlich zu besitzen, in der Hoffnung, ihn später zu einem niedrigeren Preis zurückkaufen zu können, um einen Gewinn zu erzielen. Wenn der Preis dieses Assets jedoch steigt, anstatt wie erwartet zu fallen, sieht sich diese natürliche oder juristische Person gezwungen, den Vermögenswert schnell zu kaufen, um den Terminverkauf erfüllen zu können. Diese überstürzten Käufe tragen dann dazu bei, dass die Kurse noch stärker steigen.

Ist das nicht genau das, was der Goldpreis seit einigen Monaten widerspiegelt?

Der weltweit wichtigste Goldmarkt ist der London Bullion Market in London, auf dem täglich 18,6 Millionen Unzen Gold den Besitzer wechseln. Es handelt sich dabei um einen außerbörslichen Markt (OTC-Markt) zwischen den Mitgliedern der London Bullion Market Association (LBMA), der von 11 Großbanken verwaltet wird, die als Marktmacher (market makers) für den Spotmarkt fungieren. Einige dieser Banken verwalten auch den Terminmarkt (Forward) und den Optionsmarkt.

Am Spotmarkt beträgt die Mindestmenge pro Kontrakt 5.000 Unzen und die Lieferung muss innerhalb von maximal zwei Tagen erfolgen.

Die Transaktionen am Forward-Markt umfassen Posten von 500.000 Unzen, wobei die Liefertermine zwischen drei Monaten und einem Jahr in der Zukunft liegen. Der Optionsmarkt gibt den Marktteilnehmern gegen Zahlung einer Prämie wiederum die Möglichkeit, Gold an einem bestimmten Tag zu einem festgelegten Preis zu kaufen, ohne jedoch dazu verpflichtet zu sein. Der Basiskontrakt repräsentiert 1 Million Unzen und die Lieferfrist liegt zwischen einer Woche und bis zu einem Jahr.

Auf den Märkten für Forwards und Optionen nutzen die Händler die Hebelwirkung, da sie zunächst nur eine Sicherheitsleistung hinterlegen müssen, die einen geringen Prozentsatz des Gesamtwerts des Kontrakts ausmacht. Dieser Prozentsatz schwankt, liegt aber in der Regel bei etwa 5 %. Wenn der Goldpreis volatil ist, so wie zur Zeit, werden diese Geschäfte äußerst spekulativ und riskant, insbesondere wenn die eingegangenen Positionen gegen die Preisrichtung laufen.

Der Londoner Goldmarkt wird von der Bank of England (BoE) unterstützt, die seit 1815 einen der größten Goldbestände der Welt verwaltet.

Obwohl die Bank of England selbst nur zwei Goldbarren besitzt, die beide in ihrem Museum ausgestellt sind, verwahrt sie die offiziellen Goldreserven des Vereinigten Königreichs in Höhe von 310 Tonnen für das Schatzamt. Zudem soll sie 400.000 Goldbarren zu je 400 Unzen (12,5-Kilo-Barren) lagern – das entspricht 5000 Tonnen Gold – von denen der Großteil ausländischen Zentralbanken gehört.

Die Erfindung von Gold „in Sammelverwahrung“

Peter Hambro ist eine wichtige Figur in der LBMA. Von 1983 bis 1990 war er Geschäftsführer bei Mocatta & Goldsmid, einer der ältesten Banken in London, die mit Gold handeln, bevor er Direktor bei Montagu wurde, einer weiteren legendären Institution im Edelmetallhandel. Außerdem war er Mitbegründer der Anglo-Russian Gold Mining Company. In den 1980er Jahren war Mocatta & Goldsmid der wichtigste Ansprechpartner der UdSSR für den Handel mit Gold und Silber. Peter Hambro entstammt einer langen Reihe von Bankiers, die sich auf Edelmetalle spezialisiert haben.

In einem überraschenden Interview mit Reaction-life vom 4. Juli 2022 spricht Hambro über die Manipulation des Goldpreises mit Hilfe von Derivaten und bezeichnet diese als „Pulverfass“. Seinen Angaben nach hat die Bank für Internationalen Zahlungsausgleich (BIZ) in Basel, die Zentralbank der Zentralbanken, dieses Manöver organisiert, das auf den London Gold Pool der 1960er Jahren zurückgeht.

„Die für Finanzstabilität zuständigen Abteilungen der weltweiten Zentralbanken folgten den Anweisungen der BIZ, um die Wahrnehmung der Inflation durch Manipulation des Goldmarktes zu verschleiern. Da die Zentralbanken jedoch nicht beschuldigt werden können, den Goldpreis zu manipulieren, war die alchemistische Produktion von Papiergold die einzige Möglichkeit, den Preis für physisches Gold zu beeinflussen.“

„Mit Hilfe der Terminmärkte und dem Einverständnis der Bullionbanken – ja, das schließt mich ein, da ich stellvertretender Geschäftsführer von Mocatta & Goldsmid war – gelang es ihnen auf überzeugende Weise den Anschein zu erwecken, dass es sich bei dem Gold, das von einer Bullionbank auf einem Goldsichtkonto gutgeschrieben wurde, tatsächlich um physisches Gold handelte. Das war zudem viel einfacher. Man musste dieses Gold weder kaufen noch lagern noch versichern.“

In diesem Interview erläutert Hambro die Entwicklung des Londoner Papiergoldmarktes und geht im Detail auf die Funktionsweise des auf Mindestreserven beruhenden Systems ein, das sich seit den 1980er Jahren bis heute entwickelt hat.

Die Bank of England und die LBMA sind eng miteinander verbunden, insbesondere über den ultrageheimen Londoner Goldleasing-Markt, an dem die Zentralbanken physisches Gold an die LBMA-Bullionbanken verleihen. Dieses weltweite Papiergoldsystem ermöglicht ein unbegrenztes Angebot, da, wie Hambro sagt, die Regierungen und Zentralbanken sowie die BIZ „nach Belieben drucken können.“

Die Gold-ETFs

Der SPDR Gold Shares ETF (GLD) wurde im November 2004 unter der Schirmherrschaft des World Gold Council eingeführt. Dieses Finanzprodukt soll die Entwicklung des Goldpreises abbilden und kann mit wenigen Klicks von einem Computer aus gekauft oder verkauft werden. Ziel ist es, die Anleger vom Kauf echten, physischen Goldes abzubringen und ihnen stattdessen rein virtuelles Papiergold zu verkaufen.

In der Satzung ist festgelegt, dass niemand eine Prüfung der Bestände verlangen oder die Lieferung von Anteilen an online gekauften Goldbarren fordern kann. Wenn man sich die obigen Aussagen von Peter Hambro ansieht, bestätigt dies nur die Strategie, die die Bullionbanken seit den 1960er Jahren heimlich verfolgt haben.

Dieses Finanzprodukt war ein riesiger Erfolg und führte dazu, dass eine beträchtliche Anzahl von Anteilen an virtuellen Goldbarren verkauft wurde. Mit dem Kapital aus diesen Verkäufen konnten die Manager einen beeindruckenden Goldbestand erwerben, der 2020 mit 3.400 Tonnen seinen Höchststand erreichte. Es ist jedoch wichtig zu beachten, dass es sich dabei in Wirklichkeit nur um virtuelle Anteile handelt, die das entsprechende Gewicht in Gold repräsentieren sollen. Ich war nie von der Existenz dieser Tausenden von Tonnen Gold überzeugt, auch wenn sich ein Teil davon tatsächlich in den Tresoren der ETFs befindet.

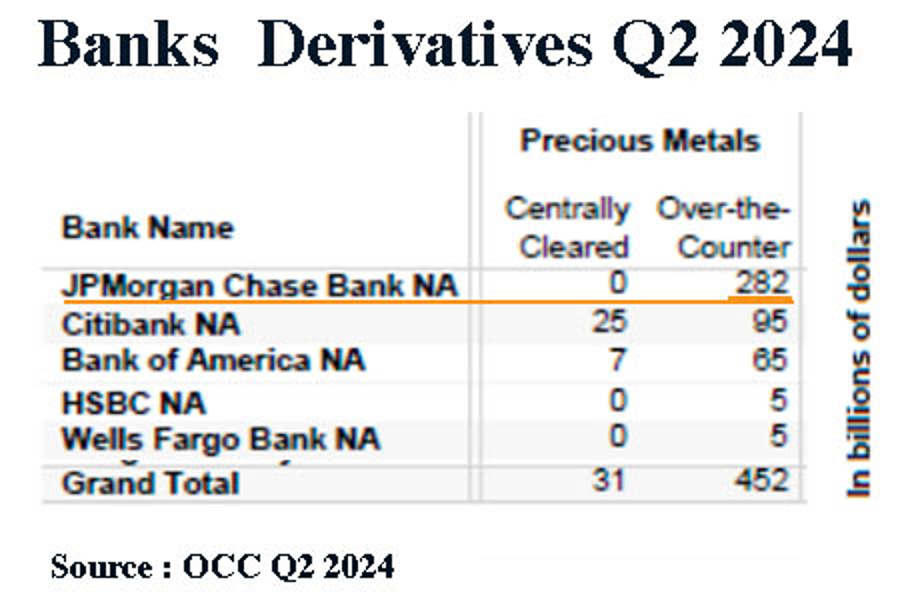

Die vorhandenen Bestände der ETFs sind zwischen der LBMA, der COMEX und den Tresoren der Bank JPMorgan aufgeteilt, die der offizielle Hüter dieses Schatzes ist. JPMorgan ist auch der größte Händler und der dominierende Market Maker auf dem Markt für Papiergold und Gold-Derivate, wie aus dem jüngsten Bericht des Office of the Comptroller of the Currency (OCC) hervorgeht.

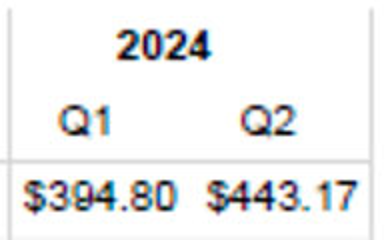

Der Anstieg der Edelmetallderivate um 1 2% zwischen dem ersten Quartal (Q1) und dem zweiten Quartal (Q2), der mit dem plötzlichen Durchbruch des Widerstands bei 2000 $ zusammenfiel, ist ein klarer Hinweis darauf, dass hier ein 49 Milliarden $ schweres Problem entstanden ist.

Im zweiten Quartal scheiterte Gold mehrmals am Widerstand bei 2400 $. Teilt man die 49 Milliarden $ also durch 2400 $ (in der Annahme, dass es sich um LBMA-Barren zu je 400 Unzen handelt), könnte allein dieser Anstieg der Derivate im Q2 etwa 51.000 12,5-Kilo-Barren oder 637 Tonnen bzw. 20 Mio. Unzen entsprechen.

Wenn sich die gesamten 443 Milliarden $ an Edelmetallderivaten nur auf Gold beziehen würden, entspräche dies 5643 Tonnen Gold.

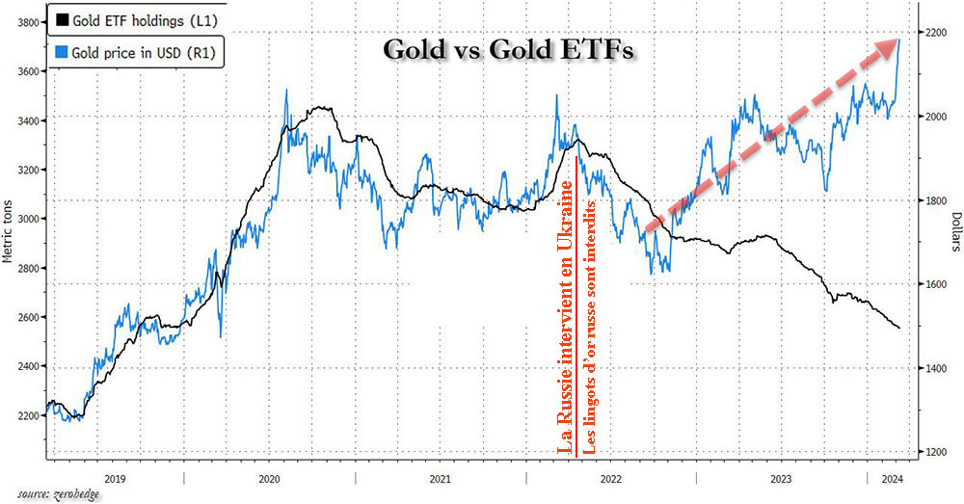

Rot markiert: Russland greift die Ukraine an. Russische Goldbarren werden verboten.

Besonders erstaunlich am obenstehenden Chart ist, dass die Bestände der Gold-ETFs seit 2020 stetig abgenommen haben, während der Goldpreis in die Höhe schnellte. Logischerweise sollten Investoren und Hedgefonds ihr Kapital doch in einen solchen Bullenmarkt investieren, um dem Trend zu folgen.

Mussten die Bestände der Gold-ETFs anstelle der Reserven der COMEX oder der LBMA zur Erfüllung von Lieferanfragen genutzt werden, da die Handelsplätze nicht in der Lage waren, die benötigten Mengen bereitzustellen?

In jedem Fall ist die Geschichte der ETFs ist dazu bestimmt, früher oder später auf brutale Weise in einem Skandal und Bankrott zu enden.

Die Regeln von Basel III

Während die Bank für Internationalen Zahlungsausgleich (BIZ) in Basel 50 Jahre lang die Manipulation des Goldpreises beaufsichtigte, ist zu beachten, dass sie auch die Basel-III-Regeln aufstellte, die im Januar 2023 in Kraft traten. Zu diesem Zweck verbrachte die BIZ viele Monate damit, ein Geflecht von Gold-Swaps zu entwirren, das sie selbst in den fünf Jahrzehnten zuvor zur Eindämmung des Preisanstiegs geschaffen hatte. Diese Arbeit wurde im November 2022 abgeschlossen, kurz bevor Gold im Kapital der Banken als „Tier One“ eingestuft wurde – vorausgesetzt, dass dieses Gold nicht mit Hypotheken belastet war. Und genau hier drückt der Schuh.

Seit 1971 oder sogar noch früher wurde das Gold der Zentralbanken mehrfach mit Hypotheken belastet und in manchen Fällen sogar wiederholt von den Bullionbanken, die diese Barren geliehen hatten, verkauft. Dies hatte bereits 1999 zu einem systemweiten Schock geführt, als der Hedgefonds LTCM die Goldreserven des italienischen Schatzamtes auf dem Markt verkauft hatte, in der Hoffnung, sie billiger zurückkaufen zu können. Der Zahlungsausfall Russlands bei seinen Staatsschulden führte jedoch zu einem starken Anstieg des Goldpreises und trieb LTCM in die Insolvenz.

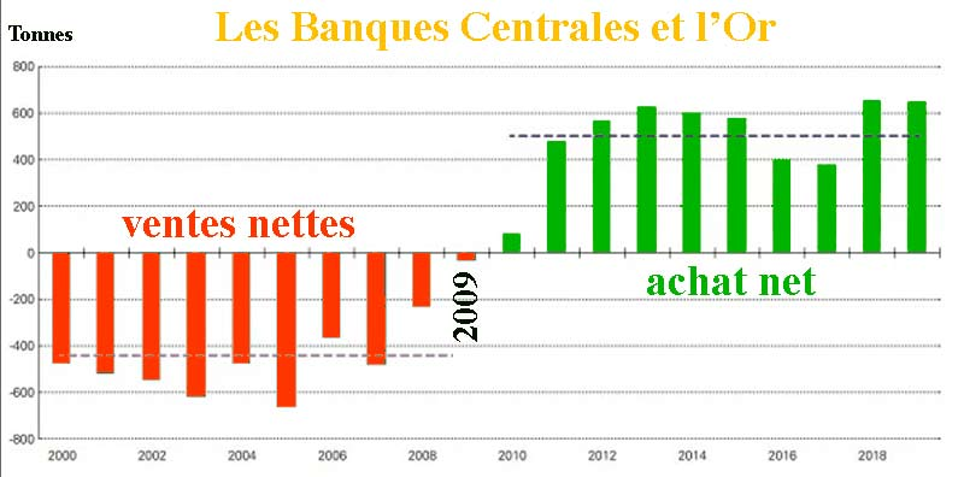

Beim G20-Gipfel im November 2008 in Washington forderten verschiedene Staaten eine Reform des Währungssystems. Die Zentralbanken der G7 hatten Jahre zuvor ein Abkommen, das Washington Gold Agreement, geschlossen, in dessen Rahmen sie regelmäßig Gold auf den Märkten verkauften, um die Kurse der Fiat-Währungen zu stabilisieren.

Das Jahr 2009 markierte schließlich einen bedeutenden Wendepunkt. Es dauerte einige Zeit, bis die zuvor eingegangenen Verpflichtungen entweder erfüllt oder annulliert werden konnten. Es ist allerdings nach wie vor ungewiss, ob alle von den Zentralbanken verliehenen Barren in die Tresore zurückgebracht wurden, aus denen sie nie hätten entnommen werden dürfen, und ob sie wirklich frei von Hypotheken sind.

Eine Bank, die unbelastete Goldbarren in ihren Tresoren hält, erhält eine bessere Bewertung ihrer Sicherheit. Besitzt die Bank hingegen hypothekarisch belastete Barren, ETF-Anteile oder Positionen in Gold-Futures oder -Optionen, verschlechtert sich ihr Rating.

Die Zentralbanken und Gold: Netto-Verkäufer bis 2009, Netto-Käufer ab 2010

Gold fließt von West nach Ost

Im März 2009 veröffentlichte China einen Aufsatz mit dem Titel „Ändern wir das Währungssystem“, in dem das Land ein Modell vorschlug, bei dem Gold und bestimmte Rohstoffe zur Absicherung der Währungen beitragen würden. Diese Idee war schon von Keynes auf der Konferenz von Bretton Woods im Jahr 1944 vorgebracht worden.

Seit 2009 hat China seine Bürger zu Edelmetallinvestitionen ermutigt und die Shanghai Gold Exchange ins Leben gerufen. Im Gegensatz zu den westlichen Märkten, wo Transaktionen lange dauern können, ermöglicht die SGE die Ausführung noch am selben Tag, obwohl auch ein Terminmarkt eingerichtet wurde.

China kaufte große Mengen Gold am Londoner Goldmarkt ein und verlangte deren physische Lieferung. Da man sich in China bewusst war, dass die erhaltenen 12,5-kg-Barren mit zahlreichen Hypotheken belastet sein konnten, wurden diese systematisch eingeschmolzen und zu neuen 1-kg-Barren gegossen.

Dabei verloren die alten Barren ihre Identität und die Geschichte ihrer vorherigen Besitzer. Die neuen Goldbarren hingegen erhielten eine eigene Identität, die niemand mehr bestreiten konnte.

Der Markt in Shanghai hat einen kontinuierlichen Aufschwung erlebt, wobei das Handelsvolumen seit 2009 stetig zugenommen hat. Nach Angaben von Jan Nieuwenhuijs besaß China Ende 2022 etwa 28.054 Tonnen Gold, die sich auf die Zentralbank und den Privatsektor verteilten. In der Zwischenzeit setzten Russland und Indien die Umwandlung ihrer Währungsreserven in Gold fort und importierten große Mengen des Edelmetalls.

Alle diese Länder, ob China, Indien, Russland, die Türkei oder Singapur, profitieren von den jahrelangen Bemühungen der Bullionbanken, den Anstieg des Goldpreises einzudämmen. Darüber hinaus haben auch viele Zentralbanken weniger einflussreicher Länder ihre Goldreserven aufgestockt, indem sie ihre Dollarbestände liquidierten, nachdem die Fed und die EZB 2022 die Währungsreserven Russlands beschlagnahmt hatten.

Da das Vertrauen nicht mehr so groß ist wie früher, wollen viele Länder ihr Gold nicht mehr von der Bank von England oder der Federal Reserve Bank der USA verwahren lassen. Sie ziehen es nun vor, sich ihre Reserven ins eigene Land liefern zu lassen. Sogar Österreich forderte die Rückführung seines Goldes.

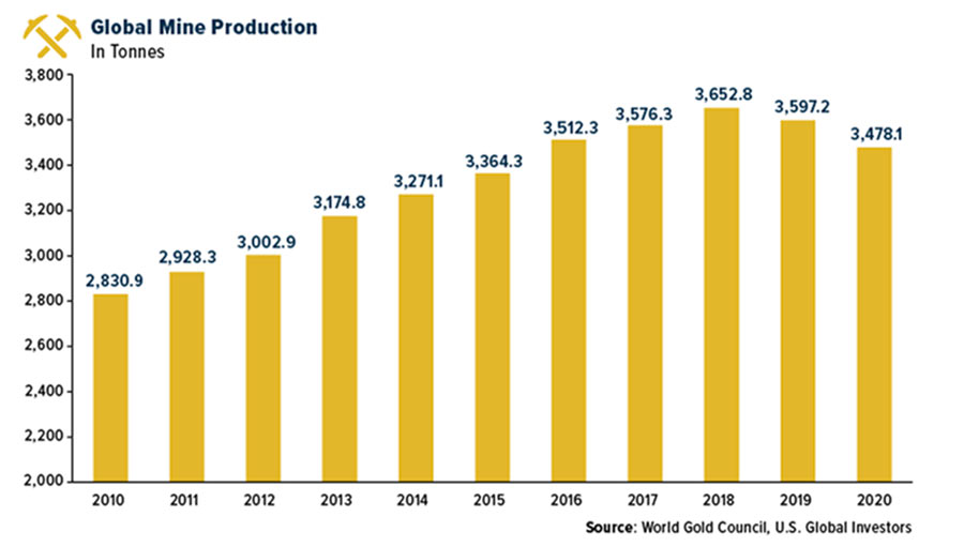

Nach Angaben des US-Behörde United States Geological Survey (USGS) lag die weltweite Goldproduktion im Jahr 2023 bei 3000 Tonnen, während die Nachfrage gemäß den Schätzungen des World Gold Council 4448 Tonnen betrug. Allein die Zentralbanken kauften im Vorjahr 1037 Tonnen Gold, was insgesamt zu einem Defizit von etwa 1400 Tonnen am Goldmarkt führte. Im Jahr 2022 wurde eine Minenproduktion von 3100 Tonnen verzeichnet, während die Nachfrage laut WGC 4741 Tonnen erreichte – ein Defizit von 1600 Tonnen.

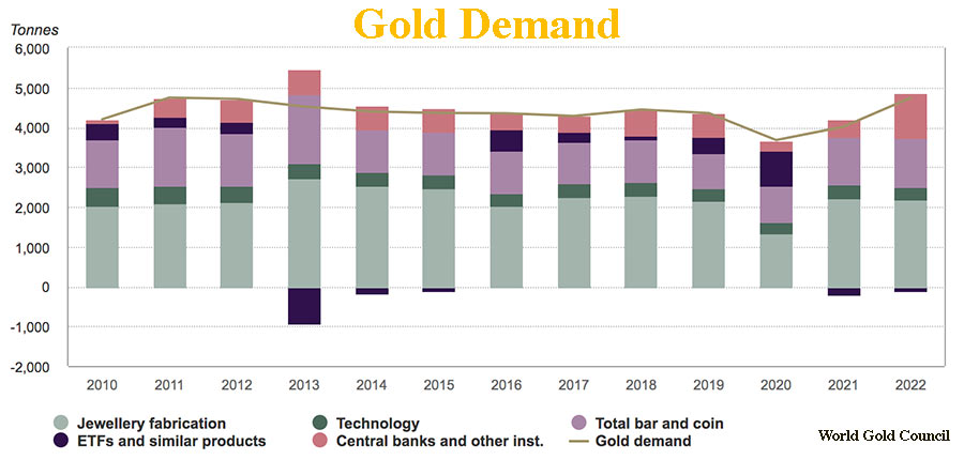

Die nachfolgende Grafik zeigt, dass die Goldnachfrage fast immer mehr als 4000 Tonnen betrug:

In den letzten 12 Jahren war die Minenproduktion nie ausreichend, um die Nachfrage zu decken.

Jahr für Jahr haben sich Defizite von über 1000 Tonnen angesammelt, was den kontinuierlichen Aufwärtstrend des Goldpreises seit seinem Tief im Jahr 1999 erklärt.

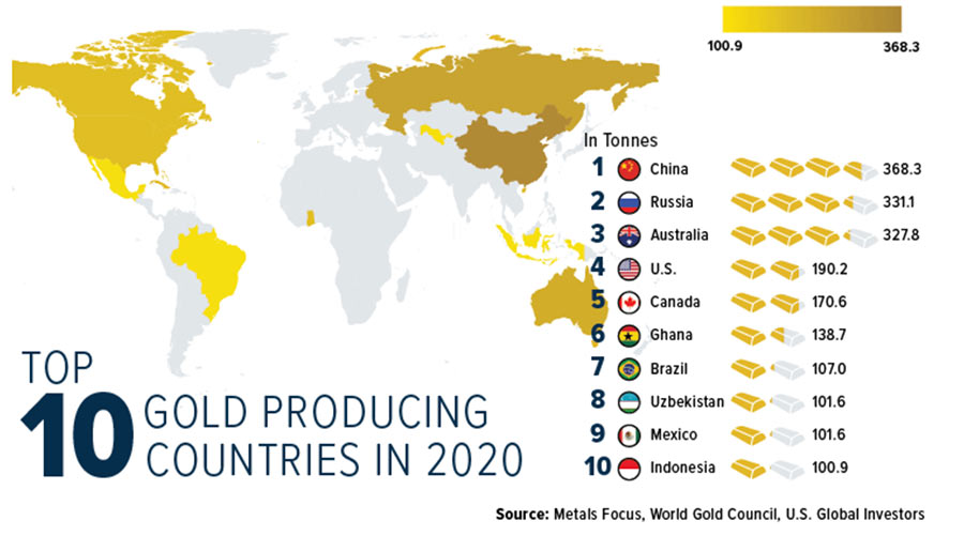

Beim Betrachten der untenstehenden Karte der wichtigsten Goldförderländer stechen China und Russland als die beiden größten Produzenten hervor. Zusammen machen sie 25% der weltweiten Goldproduktion aus. Seit August 2009 hat China den Export von Gold aus seinen Minen verboten, der theoretisch über die Shanghai Gold Exchange (SGE) erfolgen müsste.

Nach dem Ausbruch des Krieges in der Ukraine verhängten die US-amerikanischen und europäischen Behörden verschiedene Sanktionen gegen Russland. Die LBMA und die COMEX handelten schnell und entzogen den wichtigsten Raffinerien des Landes ihre LBMA-Zertifizierungen. Gold aus Russland dient seitdem nicht mehr zur Deckung der weltweiten Nachfrage.

Der Markt weist also in Wirklichkeit ein weitaus größeres Defizit auf, als die WGC-Daten zeigen: Es müssen noch mindestens 331 Tonnen, die Russland jährlich produziert, hinzuaddiert werden.

Offiziell hält die Federal Reserve Bank of New York, die 1973 noch 12.000 Tonnen Währungsgold besaß, heute 6331 Tonnen, was 507.000 Barren entspricht. Allerdings gehört keiner dieser Barren der New Yorker Fed oder dem System der Federal Reserve.

Die New Yorker Fed ist lediglich Hüter des Goldes im Auftrag verschiedener Eigentümer, darunter die US-Regierung, ausländische Regierungen, Zentralbanken und offizielle internationale Organisationen. Keine Privatperson und kein anderer Akteur des Privatsektors ist berechtigt, Gold in diesem Tresorraum zu lagern.

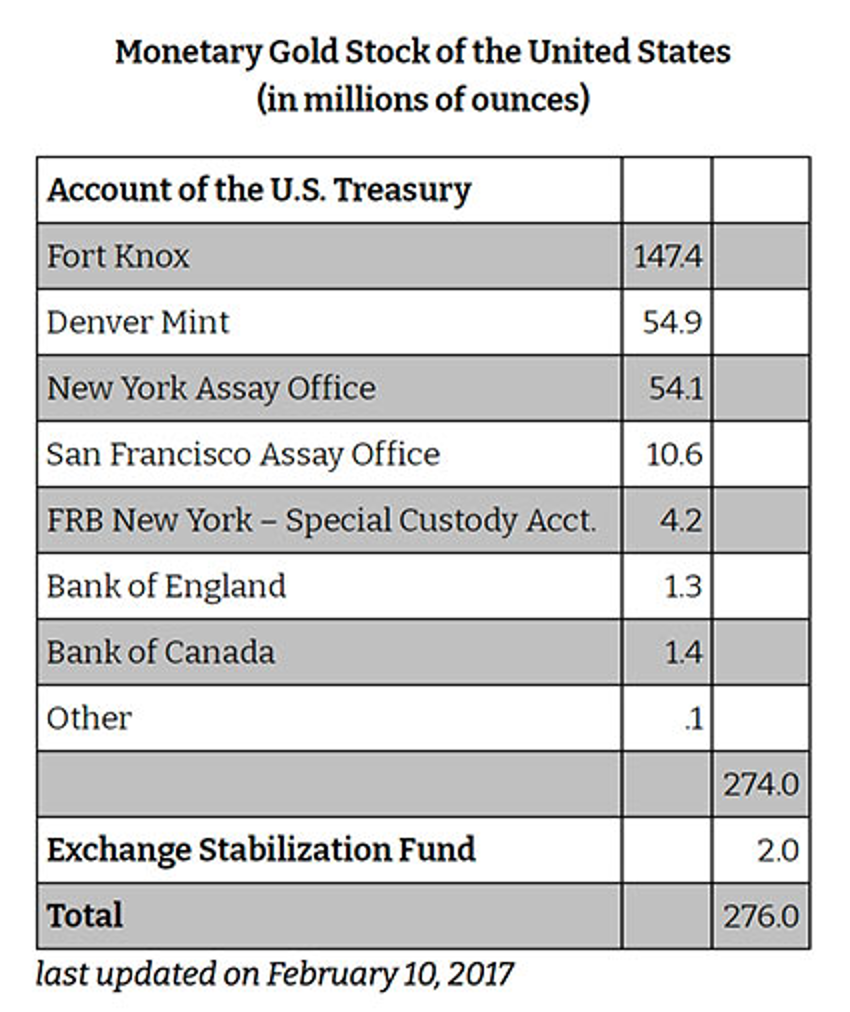

Laut einer am 24. September 1974 durchgeführten Prüfung sind in Fort Knox offiziell 147,4 Millionen Unzen Gold gelagert, was 4167 Tonnen entspricht. Der Rest verteilt sich wie folgt:

Insgesamt belaufen sich die monetären Goldreserven der USA auf 276 Millionen Unzen bzw. 7824 Tonnen und werden immer noch mit 42,2222 $ pro Unze bewertet. Dies entspricht einem Wert von 11,7 Milliarden $ in der Bilanz des US-Finanzministeriums, während sie bei aktuellen Kursen 739 Milliarden $ wert wären.

Aber was macht das schon für einen Unterschied in der Buchführung angesichts der US-Staatsschulden in Höhe von 35 Billionen $, von denen 10 Billionen $ 2024 fällig werden, während kein einziger Cent in der Kasse ist? Es wird unumgänglich sein, die Welt erneut mittels Tastendruckes am Computer mit Dollars zu überschwemmen. Das verspricht, die größte quantitative Lockerung (QE) der Geschichte zu werden.

Doch gibt es diese 276 Millionen Unzen Gold wirklich?

Wir erinnern uns: Als Deutschland 2013 300 Tonnen Gold, die von der Federal Reserve in New York verwahrt wurden, ins Inland zurückholen wollte, wurde es deutschen Experten zunächst nicht erlaubt, die Reserven zu inspizieren. Dann kündigte die Fed an, dass der Rücktransport sieben Jahre dauern würde. Letztendlich erhielt die Bundesbank ihre 300 Tonnen Gold drei Jahre früher als erwartet zurück, aber diese Geschichte lässt ernste Zweifel an der Vertrauenswürdigkeit der Fed aufkommen.

Es ist auch wichtig, sich daran zu erinnern, dass die Bank of England die Rückgabe von 31 Tonnen Gold an Venezuela mit der Begründung verweigerte, dass sie die Legitimität des Präsidenten Nicolas Maduro nicht anerkenne. Mehr als vier Jahre später ist diese Goldreserve in Großbritannien immer noch eingefroren. Diese Situation wirft ernsthafte Bedenken hinsichtlich der Zahlungsfähigkeit der Bank of England auf.

Die LBMA rühmt sich, 8663 Tonnen Gold in den verschiedenen von ihr zugelassenen Tresorräumen zu lagern. Die LBMA gibt jedoch nicht an, ob dieses Gold „eligible“ oder „registered“ ist, d. h. ob es zum Verkauf steht oder nicht, und wem es gehört. Es ist auch zu beachten, dass die Bank of England zu den von der LBMA zugelassenen Tresoren gehört. Dabei stehen die 5000 Tonnen Gold, die der BoE von vielen ausländischen Zentralbanken anvertraut wurden, prinzipiell nicht zum Verkauf, oder? Auch ein Großteil der 2600 Tonnen Gold aus den ETF-Beständen ist in dieser Zahl von 8663 Tonnen enthalten, die wohl in erster Linie beeindrucken soll.

Kurz gesagt: Wenn man die 5000 Tonnen der Bank of England und die 2600 Tonnen der ETFs zusammenzählt, von denen man noch die russischen Barren abziehen müsste, bleiben nur etwa 1000 Tonnen übrig, von denen ein Teil natürlichen oder juristischen Personen gehört, die ganz einfach die hochsicheren Tresorräume nutzen.

Beschränkt sich die tatsächlich zum Verkauf stehende Goldmenge am Londoner Market auf einige hundert Tonnen?

Wir erinnern uns, dass chinesische Banken einige dieser Tresorräume gekauft haben. Beispielsweise kaufte die chinesische Bank ICBC im Januar 2016 den Tresorraum der Deutschen Bank in London, der eine Lagerkapazität von 1500 Tonnen Gold hat. Im Mai 2016, kaufte die ICBC zudem den Tresorraum von Barclays in London, in dem 2000 Tonnen Gold gelagert werden können. Und diese Bank ist seit ihrer Zulassung als LBMA-Mitglieder sehr aktiv auf diesem Markt.

Steht das Gold, das die chinesischen Banken gekauft und in ihren Tresoren gelagert haben, tatsächlich zum Verkauf? Ich glaube nicht.

LTCM-Pleite hoch zehn?

Das Defizit, das seit mindestens 15 Jahren (und wahrscheinlich noch länger) Jahr für Jahr weiter anwächst, droht das seit über 50 Jahren bestehende Ponzi-System des Papiergoldes zu sprengen. Die Bank für Internationalen Zahlungsausgleich (BIZ) ist 2022 geschickt aus diesem Zirkus ausgestiegen, zwei Monate vor dem Inkrafttreten der neuen Regelungen zur Bankensicherheit, die die Kreditinstitute dazu zwingen, sich von ihrem Papiergold verschiedener Form zu trennen.

Die Zentralbanken erwarben 2022 einen Rekordwert von 1082 Tonnen Gold und kauften 2023 erneut 1037 Tonnen zu, gefolgt von 472 Tonnen in der ersten Jahreshälfte 2024. Gleichzeitig forderten mehrere Notenbanken die Rückführung ihrer im Ausland gelagerten Goldreserven. An einem Markt, der bereits ein Defizit von über 1000 Tonnen pro Jahr aufweist, stellt sich die Frage, ob das Kartell der großen Bullionbanken nicht womöglich die Goldbestände verkauft hat, die von der Bank of England und der Federal Reserve heimlich verliehen wurden.

Legt die Hausse des Goldpreises nicht die Vermutung nahe, dass das Kartell versucht, das Gold zurückzukaufen, das es sich geliehen und am Markt verkauft hat?

Diese riesige Blase des Papiergoldes steht kurz vor dem Platzen, und die Leerverkäufer sind in einem Short-Squeeze gefangen. Dieses Phänomen lässt den Goldpreis seit einem Jahr stetig steigen und wird sich fortsetzen, bis Gold ein Vielfaches seines aktuellen Preises erreicht hat.

Geben Sie gut auf Ihr physisches Gold acht!

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.