Vor einem Jahr schrieb ich, dass physisches Gold eine zuverlässigere Option geworden sei als Staatsanleihen.

Der Kaufrausch der Zentralbanken hat den Status von Gold als Währungsreserve gefestigt. Nach Angaben der Bank of America hat Gold mittlerweile den Euro überholt und ist weltweit mit einem Anteil von 16 % an den Gesamtreserven zur zweitgrößten Währungsreserve nach dem US-Dollar avanciert.

Wie konnten die Staatsanleihen ihre historische Rolle als sicherer Hafen für die Anlageportfolios verlieren?

Der World Gold Council hat kürzlich einen Beitrag veröffentlicht, in dem er erklärt, warum Gold sich 2024 zum ultimativen Defensiv-Asset entwickelt und die Anleihen ablöst.

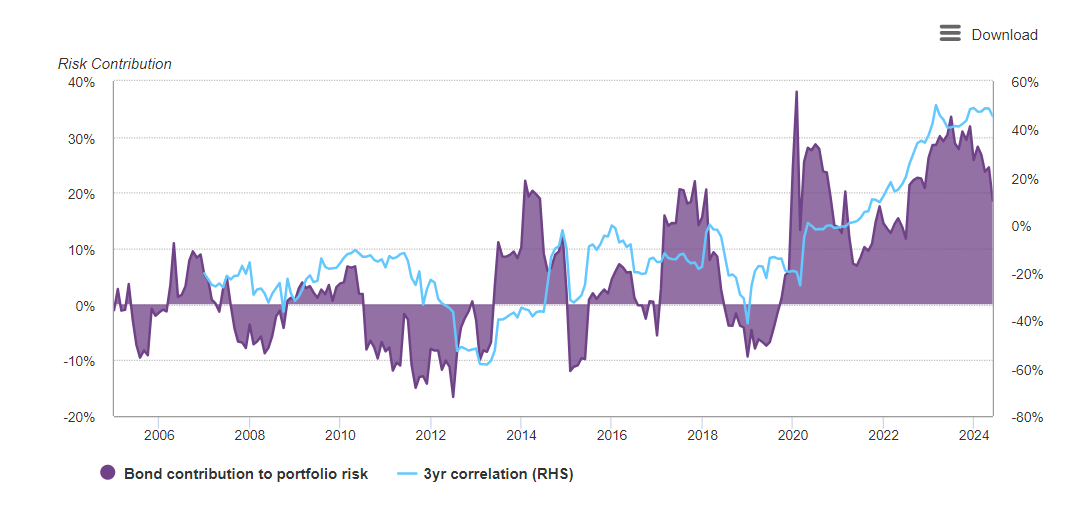

Die wichtigste Grafik dieser Studie, veröffentlicht auf Seite 3, veranschaulicht den Beitrag der beiden Assetklassen zum Gesamtrisiko, d.h. Aktien und Anleihen:

Der violette Teil der Grafik zeigt den prozentualen Anteil der Anleihen am Gesamtrisiko des Portfolios. Wir sehen, dass dieser Risikobeitrag im Laufe der Zeit deutlich zunimmt, insbesondere nach 2014, mit bedeutenden Hochs bei knapp 40 % in den Jahren 2020 und 2023. In den vergangenen Jahren schwankte der Risikobeitrag der Anleihen sehr stark und war zeitweise wiederholt negativ (d. h. die Anleihen senkten das Gesamtrisiko des Portfolios), vor allem vor 2014.

In den letzten Jahren weist der allgemeine Trend nach oben, was darauf hindeutet, dass die Anleihen eine immer größere Risikoquelle darstellen. Nicht nur, dass sie keinen Schutz für das Portfolio mehr bieten – sie steigern sogar das Gesamtrisiko!

Die blaue Linie zeigt die Korrelation zwischen den Anleihen und Schweizer Aktien über drei Jahre. Diese auf der rechten Achse eingetragene Korrelation schwankt zwischen positiven und negativen Werten. Ist die Korrelation negativ, entwickeln sich Anleihen und Aktien in die entgegengesetzte Richtung, was theoretisch das Gesamtrisiko des Portfolios reduzieren sollte.

In den letzten Jahren ist die Korrelation allerdings positiv geworden. Dies bedeutet, dass sich Anleihen und Aktien in die gleiche Richtung entwickeln, wodurch das Gesamtrisiko des Portfolios steigt.

Einem klassischen 60/40-Portfolio gelingt es nicht mehr, die Marktrisiken abzumildern – im Gegenteil, es verschärft sie.

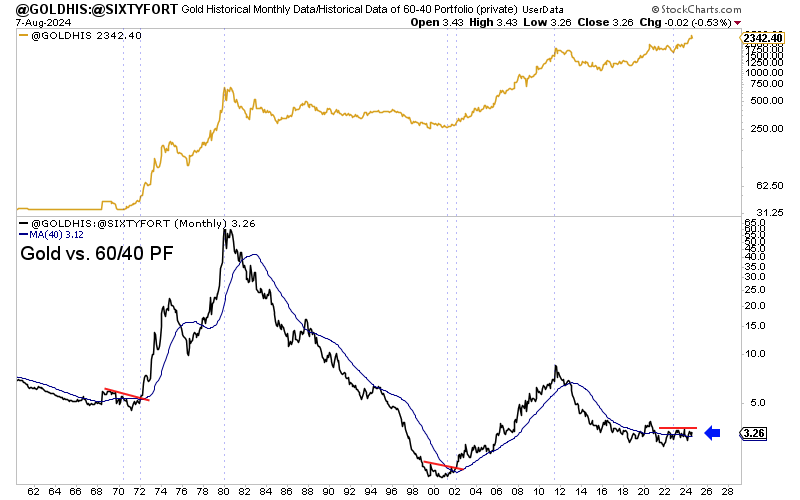

Gold zeigt aktuell eine bessere Performance als das 60/40-Portfolio, und den Investoren wird diese neue Realität bewusst. Wie ich in einem vor zwei Wochen veröffentlichten Beitrag erklärt habe, ist Gold gerade dabei, eine wichtige Schwelle im Verhältnis zum „klassischen“ 60/40-Portfolio zu überschreiten:

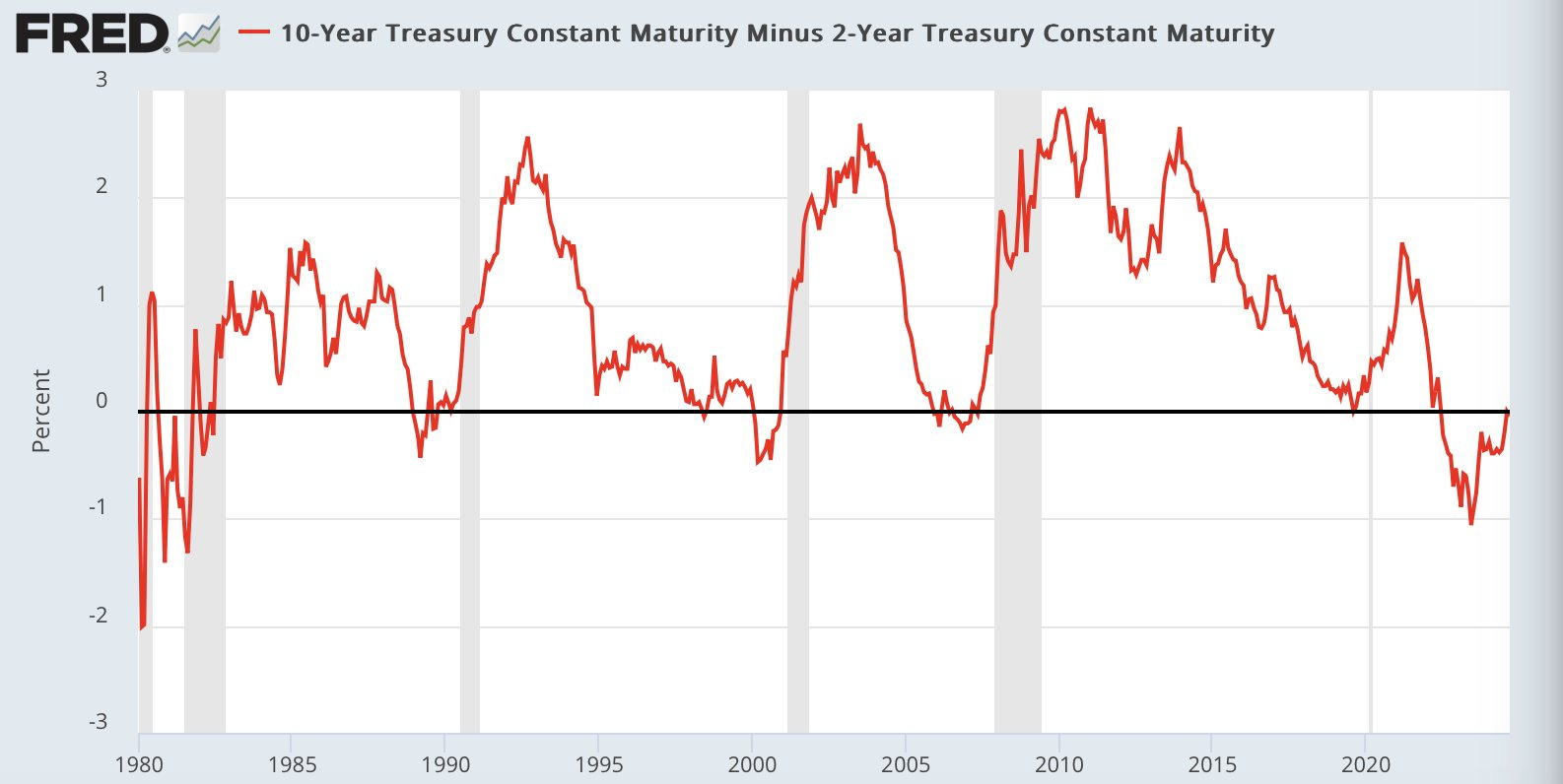

Die Abkehr der Investoren von den Staatsanleihen lässt sich auch mit der Entwicklung der US-Zinsen erklären. 2023 hatte der Zinssatz der 10-jährigen US-Treasuries seinen Abwärtstrend durchbrochen:

Der TLT, ein ETF für langfristige US-Staatsanleihen, hat 2024 bei hohem Handelsvolumen einen Wiederaufschwung begonnen – dieser bleibt jedoch noch viel zu zaghaft:

Das klare Ende langfristiger Trends am Markt für US-Treasuries hat die Wahrnehmung dieser Assetklasse verändert. Aufgrund der Inflation hat sich das Blatt am US-Anleihemarkt gewendet.

Die Zweifel an der Fähigkeit der Vereinigten Staaten, ihre Schulden in einer Währung zurückzuzahlen, die ihren Wert behalten hat, wachsen je weiter das Land in die Stagflation abrutscht (eine Rezession gekoppelt mit Inflation). Die Fed scheint bei der Erfüllung ihrer beiden Mandate zu scheitern. Ihr Kampf gegen die Inflation ist nicht gewonnen und es ist möglich, dass wir in den kommenden Monaten eine zweite Inflationswelle erleben.

Auch die Rezession scheint sich bereits am Horizont abzuzeichnen.

Die invertierte Zinsstrukturkurve, ein Rezessionsindikator, den wir in diesen Beiträgen wiederholt angesprochen haben, signalisiert den offiziellen Beginn eines wirtschaftlichen Abschwungs in den kommenden Wochen:

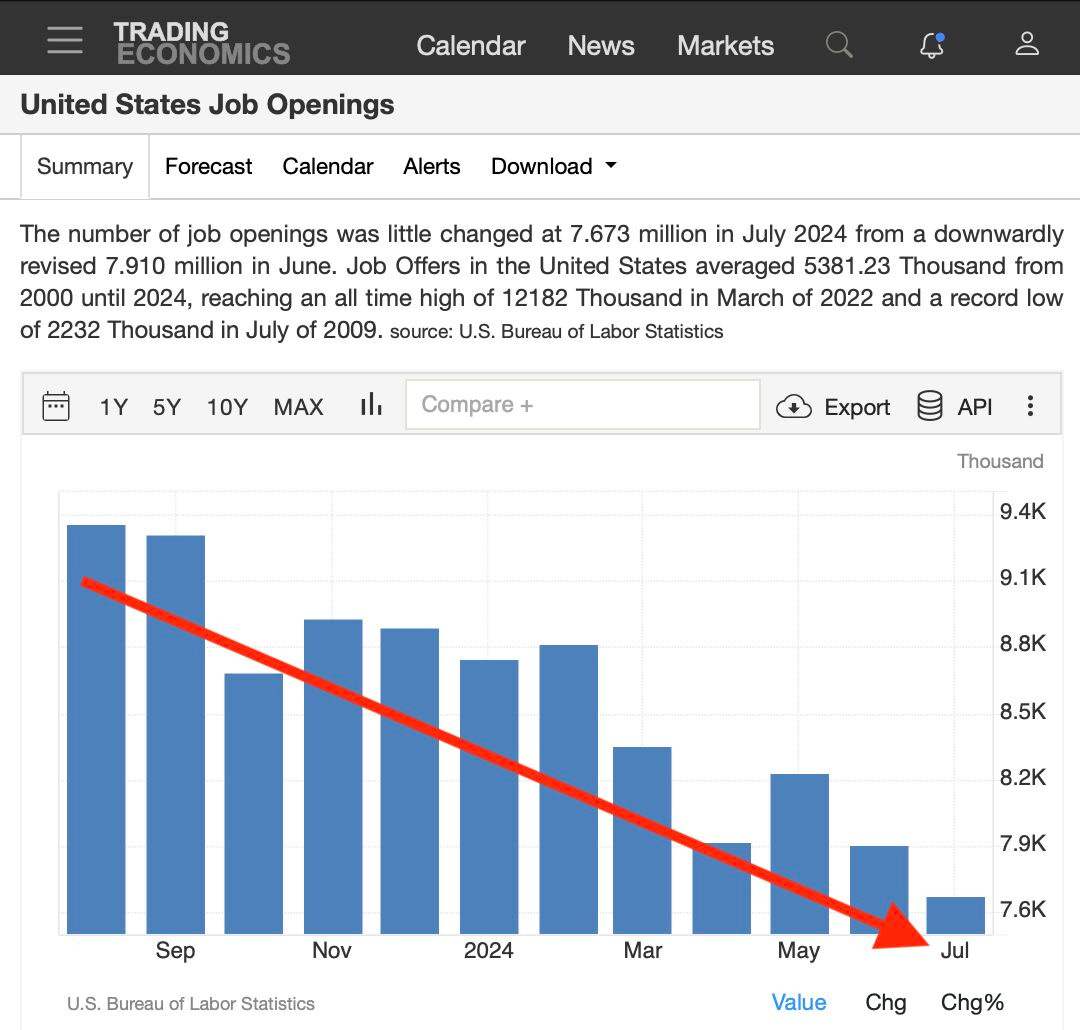

Die Zahl der offenen Stellenangebote bestätigt, dass sich die Konjunktur in den USA stärker abschwächt als vorhergesehen:

Doch vor allem die jüngsten ISM-Statistiken haben die Märkte in dieser Woche aufgeschreckt.

Die Aktivität im amerikanischen Fertigungssektor ist nun bereits den fünften Monat in Folge rückläufig und der ISM-Einkaufsmanagerindex ist auf 47,2 Punkte gefallen.

Damit ist der Purchasing Managers Index hinter den Erwartungen zurückgeblieben, denn für den letzten Monat waren 47,5 Punkte prognostiziert worden.

Der Index für Auftragseingänge ist nach 47,4 Punkten im Juli nun auf 44,6 Punkte gesunken und verzeichnete damit den dritten monatlichen Rückgang in Folge.

Die Produktion war in den letzten 22 Monaten 21-mal rückläufig und verlängert so den bislang zweitlängsten Produktionsrückgang der Geschichte.

Die bedeutsamsten Zahlen unter diesen Statistiken sind die Daten zu den Lagerbeständen:

Die Lagerbestände sind regelrecht explodiert, während der Konsum, der letzte Wachstumsmotor der USA, einen plötzlichen Aussetzer verzeichnet.

Besonders beunruhigend ist, dass der Rückgang der Wirtschaftsaktivität von erneuten Preisanstiegen begleitet wird. Während eine Zunahme der Lagerbestände theoretisch zum Sinken des Preisniveaus führen sollte, beobachten wir aktuell das Gegenteil.

Der Preisindex ist auf 54 Punkte geklettert, nach 52,9 Punkten im Juli, und verbucht damit den achten monatlichen Zuwachs in Folge.

Die Nachfrage bricht weg, die Bestände wachsen (aufgrund nicht verkaufter Produkte) und die Preise steigen (aufgrund höherer Arbeits- und Transportkosten). Das ist praktisch die Definition von Stagflation!

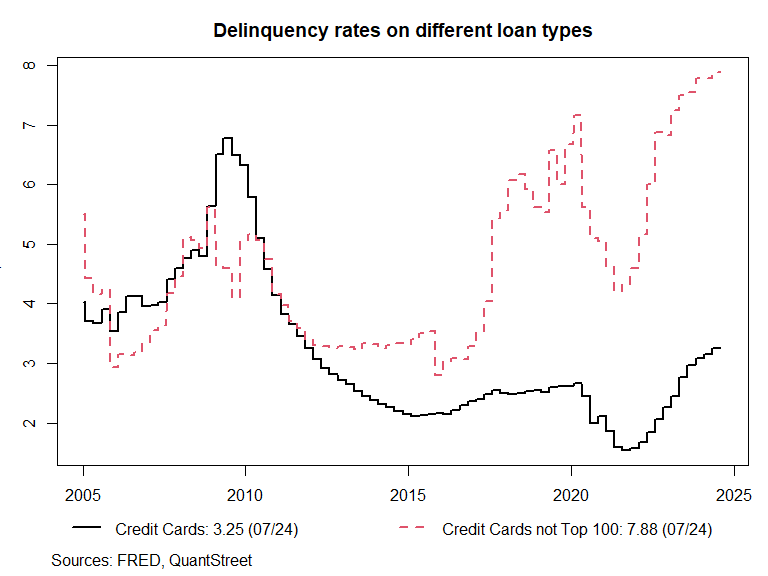

Das ist der Albtraum der Fed, aber auch der Albtraum der krisenanfälligsten Verbraucher, die bereits Schwierigkeiten haben, ihre Schulden zu tilgen:

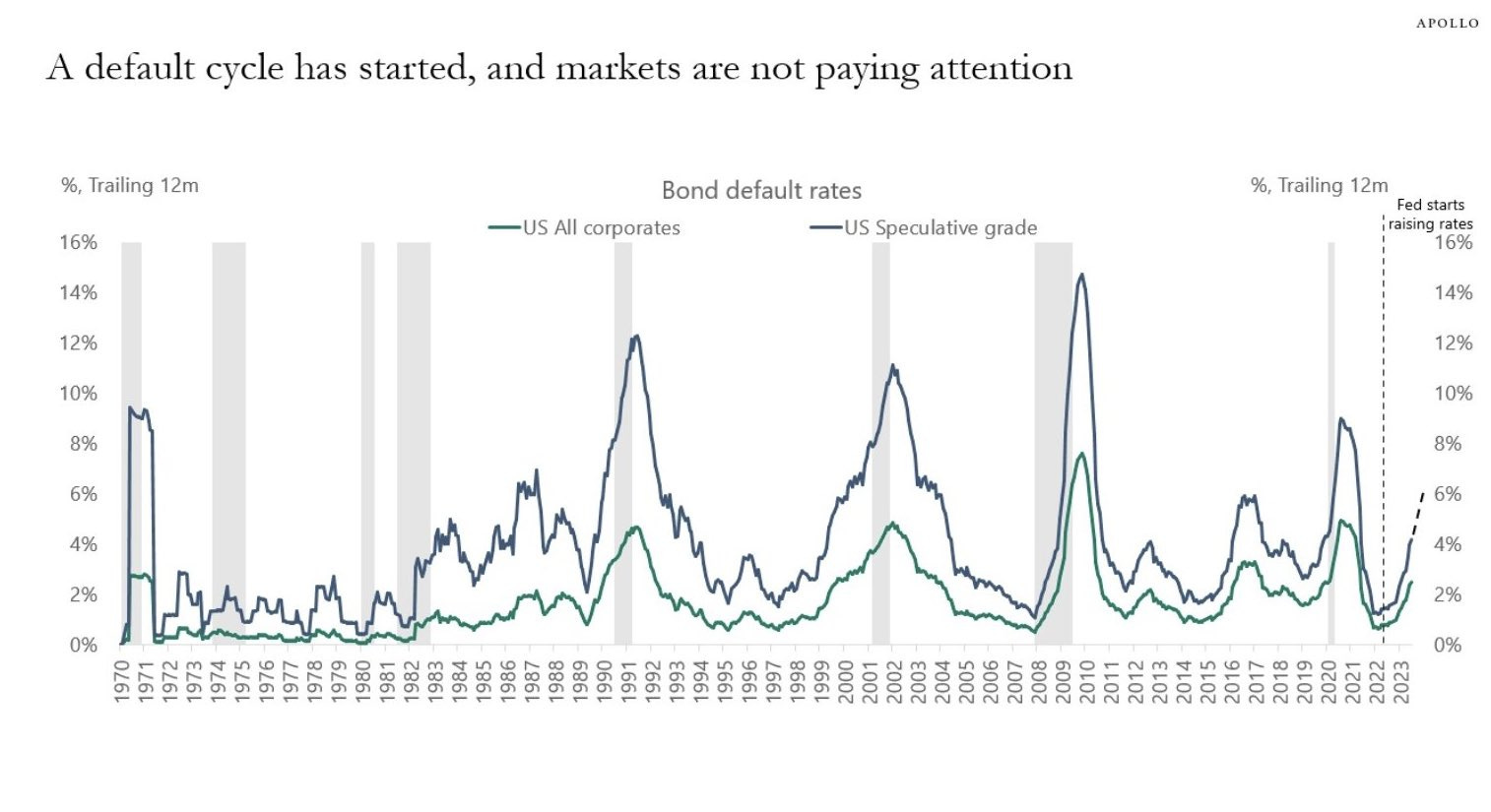

Vor dem Hintergrund der Stagflation hat in den Vereinigten Staaten zudem ein neuer Kreditausfallzyklus begonnen:

Angesichts der Stagflation und des Beginns eines neuen Zyklus von Kreditausfällen in den USA kann Gold logischerweise neue Käufer für sich begeistern.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.