Werden die Vereinigten Staaten eine Rezession vermeiden?

Bestimmte Indikatoren stützen weiterhin die These von einer „weichen Landung“ der Wirtschaft.

Die gute Entwicklung der Fedex-Aktie, die von vielen Beobachtern als Zeichen für die Widerstandsfähigkeit der Verbraucher gewertet wird, bestätigt, dass der Konsum in den Vereinigten Staaten dem Schock aktuell standhält.

Wenn in den USA eine Rezession begonnen hätte, wäre die Fedex-Aktie nicht nach oben abgeprallt und erneut in Richtung der Obergrenze ihres Aufwärtstrends gestiegen.

Wir wollen versuchen, die Gründe für die standhafte Verbraucherstimmung zu analysieren und herauszufinden, in welcher Hinsicht diese Situation langfristig leider nicht tragbar ist.

Der Konsum bricht aufgrund mehrerer Faktoren nicht ein:

In erster Linie greifen die US-Amerikaner umfassend auf die von den Kreditinstituten bereitgestellten Darlehensangebote zurück: 36 % der Erwachsenen haben mittlerweile mehr Schulden als Ersparnisse – ein historischer Wert. Die Kreditkartenschulden belaufen sich insgesamt auf den Rekordwert von 986 Milliarden $, was einem Plus von 15 % gegenüber dem Vorjahr (und +7 % im Vergleich zum letzten Quartal!) entspricht. Der Anstieg der Inflation hat sich also direkt auf die Verschuldung der Haushalte niedergeschlagen, mit einem ähnlichen prozentualen Anstieg. Die Amerikaner kämpfen gegen die Inflation, indem sie mehr Konsumkredite aufnehmen. 46 % von ihnen schaffen es nicht mehr, diese Schulden Monat für Monat zu tilgen und schieben so eine immer größer werdende Summe vor sich her. Der Zins auf die Kreditkartenschulden nähert sich unterdessen einer jährlichen Rekordrate von 25 % an… Es ist schwer vorstellbar, wie der Konsumzyklus bei derart hohen Zinsen fortgesetzt werden kann. Der massive Rückgriff auf Kredite scheint schon rein mathematisch langfristig nicht tragbar zu sein.

Eine andere Erklärung für die Widerstandsfähigkeit des amerikanischen Konsums: Der Staat kurbelt die Wirtschaft weiter an, indem er seine Ausgaben erhöht.

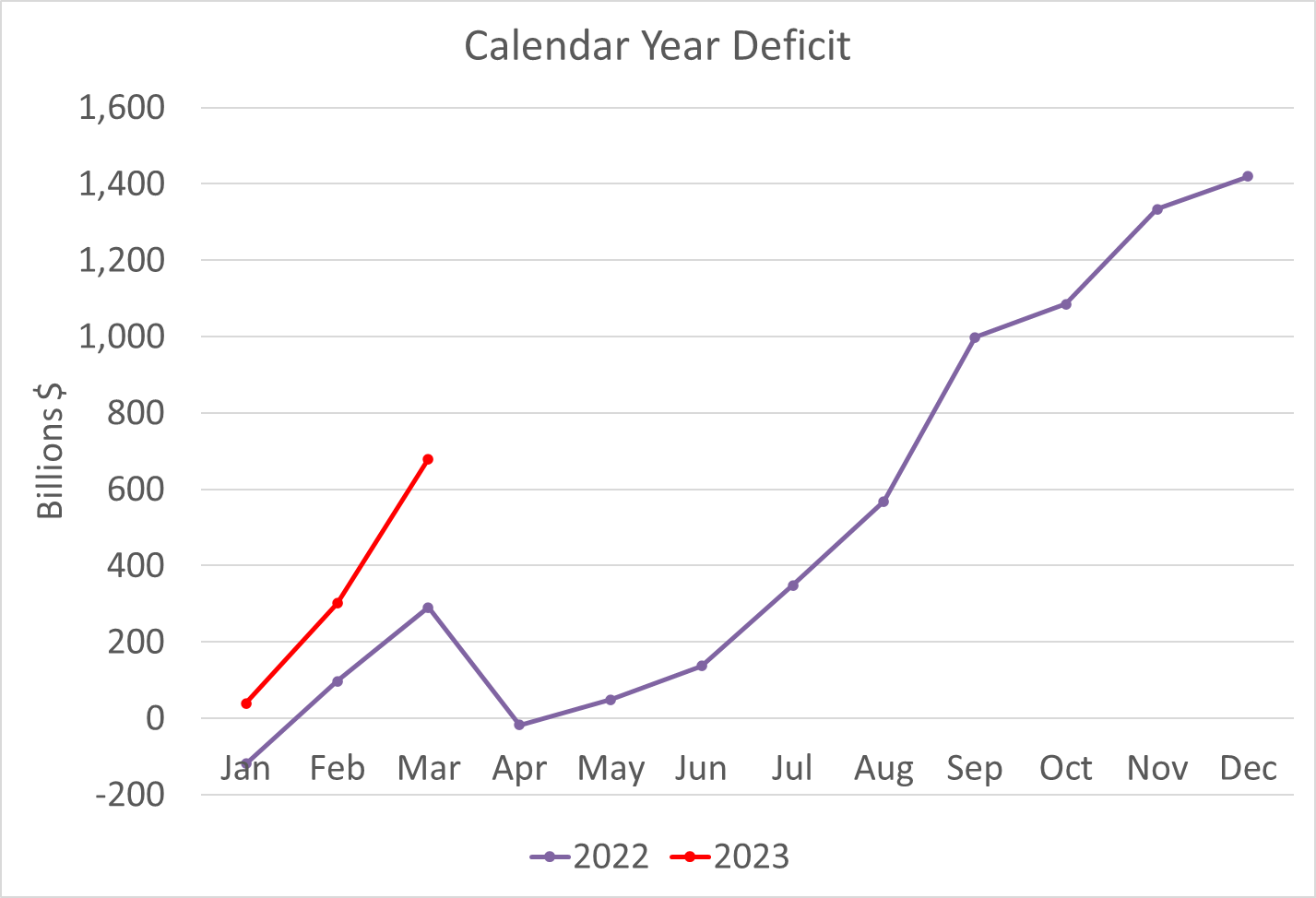

Während die Einnahmen zu Jahresbeginn stagnierten, explodiert das US-Haushaltsdefizit auf neue Rekordwerte:

Diese Unterstützung kann nicht von Dauer sein. Der Schuldenberg wird dem Staat schon bald eine gewisse Haushaltsdisziplin diktieren und die versprochenen Ausgaben stehen in keinerlei Verhältnis zur Höhe des Defizits. Jeden Tag verschuldet sich der Staat um zusätzliche 6 Milliarden $. Das Haushaltsdefizit ist in nur einem Monat um fast 400 Milliarden $ angewachsen, d. h. um mehr als 1000 $ pro Einwohner. Für eine fünfköpfige Familie entspricht das einem Fehlbetrag von 5000 $! Eine solche Verschuldung wäre für jedes Familienoberhaupt absolut unhaltbar. Sollten wir unser Vertrauen also in einen Staat setzen, der sich als derart schlechter Finanzverwalter entpuppt? Mit einem Defizit von 50 Milliarden $ im letzten Monat ist die Situation in Frankreich übrigens ebenfalls beunruhigend. Wie auch die USA schreibt das Land tiefrote Zahlen. Die unterstützenden Maßnahmen der Staaten zur Wiederbelebung des Konsums werden logischerweise an ihre Grenzen stoßen und es ist sehr wahrscheinlich, dass die Wirtschaftsaktivität ebenfalls unter den Folgen der Schuldenwand leiden wird, auf die die USA mit Höchstgeschwindigkeit zurasen.

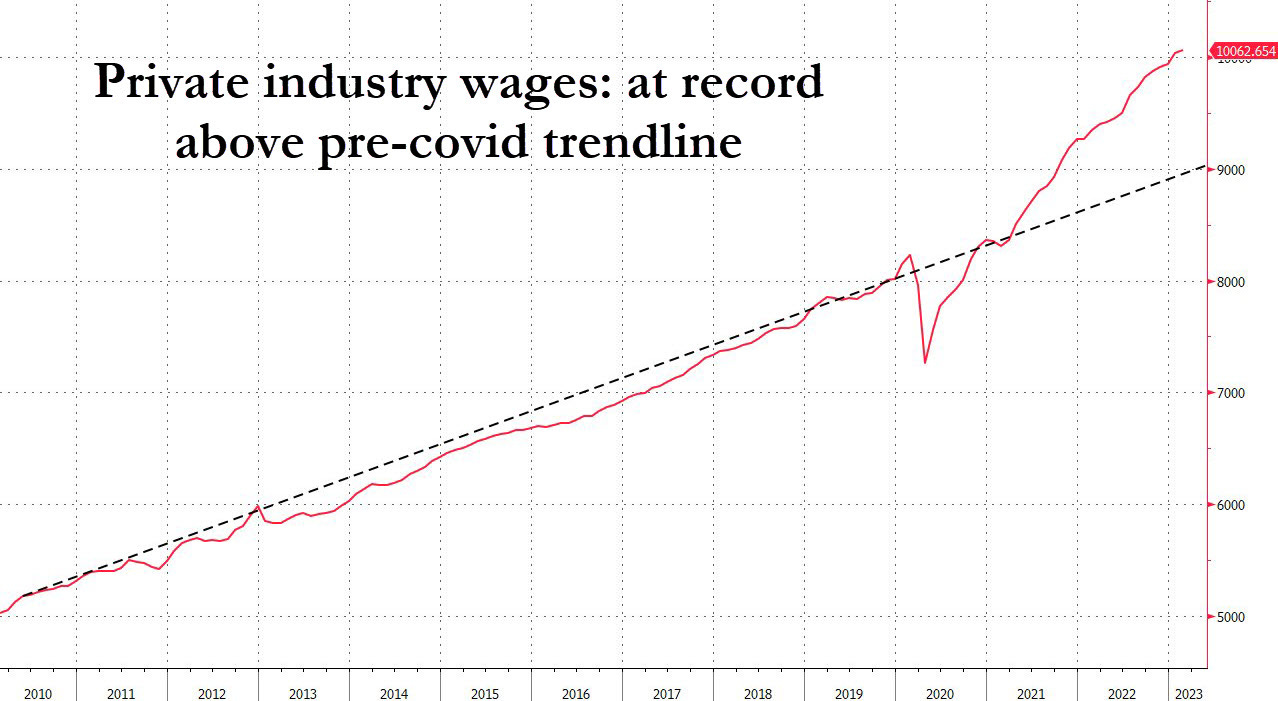

Der dritte Grund für die Widerstandsfähigkeit des US-Konsums ist in der Entwicklung des Lohnniveaus zu finden, welches seit dem Beginn des Inflationsschubs ganz deutlich gestiegen ist. Im Gegensatz zu dem, was wir in Europa beobachten, halten die US-Löhne mit den Preisanstiegen Schritt, dank des sehr angespannten und durch den robusten Konsum unterstützen Arbeitsmarktes. Die neusten Arbeitsmarktdaten scheinen nun ein Nachlassen dieser Spannung in den USA anzudeuten. Doch das schlägt sich noch nicht auf das Lohnniveau nieder, welches in den letzten Wochen deutlich schneller geklettert ist als vor der Corona-Krise:

Die Inflation wirkt sich nicht nachteilig auf den Konsum aus, weil es den Verbrauchern gelingt, ihre Einnahmen zu erhöhen. Genau diese Inflationsspirale versucht die Fed mit Hilfe der Zinsanpassungen zu durchbrechen, ohne dass dies bislang von namhaftem Erfolg gekrönt gewesen wäre.

Die Zinssteigerungen dezimieren einen Sektor, der für die US-Wirtschaft entscheidend ist: Der Immobilienmarkt erlebt eine noch schwerere Krise als 2008, wobei Gewerbeimmobilien am stärksten gefährdet sind.

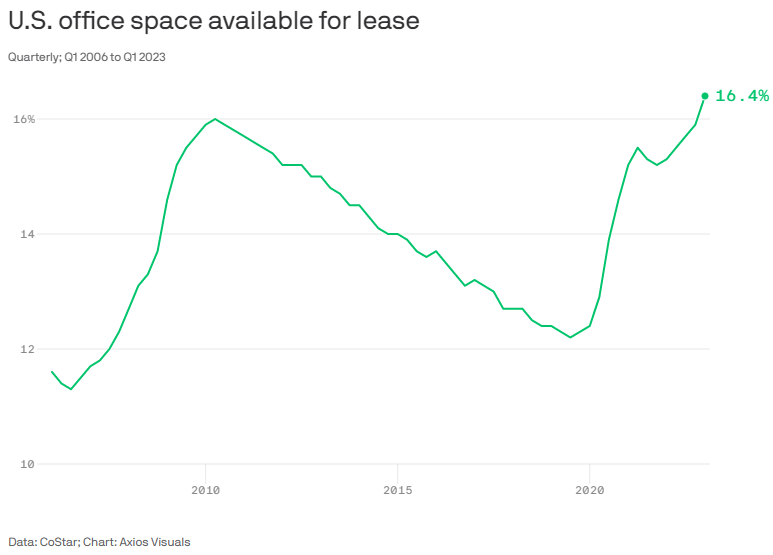

Der Anteil leerstehender Büroflächen erreicht einen neuen Rekordwert:

Angesichts dieser Zunahme des Angebots gibt es einen weiteren Grund zur Sorge: Die Transaktionen brechen ein. Die Immobilienzinsen, die sich in gerade einmal einem Jahr verdoppelt haben, machen den Kauf von Objekten unmöglich, deren Preise noch nicht nach unten angepasst wurden.

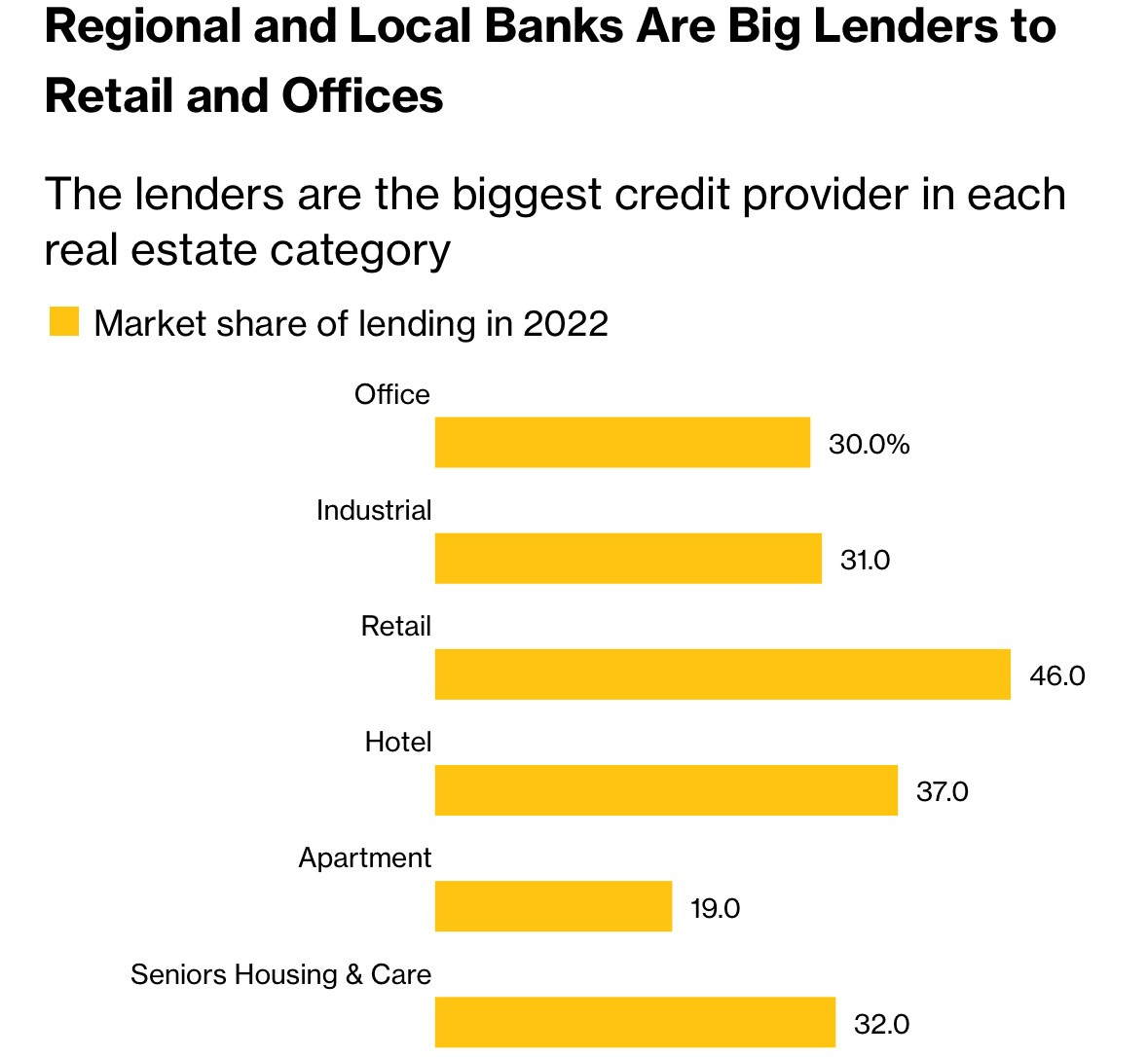

Doch die Krise betrifft nicht nur Neubauten, sondern die gesamte Branche: 1,5 Billionen $ an Krediten für Gewerbeimmobilien müssen bis 2025 verlängert werden. Infolge der Zinserhöhungen steigt das Risiko von Zahlungsausfällen, sobald die Erneuerung dieser Kredite ansteht.

Die Immobilienkrise hat bereits schwerwiegende Folgen für die Regionalbanken, die die hauptsächlichen Inhaber von an Gewerbeimmobilien geknüpften Anleihen sind, und die den Zahlungsausfällen in diesem Sektor logischerweise am stärksten ausgesetzt sind.

Die Schuldenkrise im Bereich der Gewerbeimmobilien stellt heute eine der größten Bedrohungen für die amerikanische Wirtschaftsaktivität dar, insbesondere aufgrund der desaströsen Folgen, die sie für den Regionalbankensektor haben könnte.

Die aktuelle Bankenkrise ist das Ergebnis der Sorgen im Zusammenhang mit den US-Regionalbanken:

Die Gefahren, die auf dem Sektor der Gewerbeimmobilien lasten, wirken sich mittlerweile stark auf die Prognosen zur Aktivität der kleineren US-Unternehmen aus.

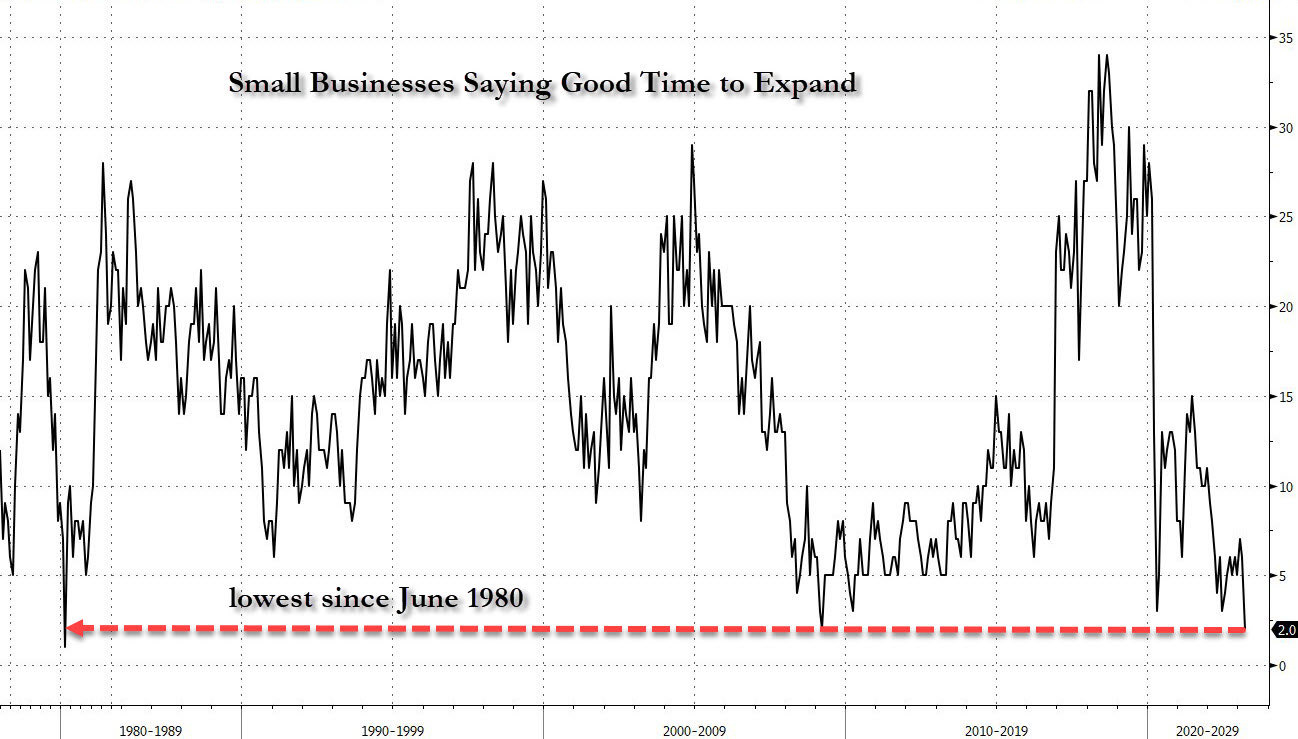

Seit 1980 zeigten die Kleinunternehmen noch nie eine so geringe Neigung zur Ausweitung ihrer Geschäftstätigkeit:

Wie könnte man in dem Moment, in dem die Realwirtschaft dabei ist, das Handtuch zu werfen, mit einer Aufrechterhaltung des Konsumniveaus rechnen?

An der Börse, die von der guten Form der großen Namen gestützt wird, spiegeln sich diese Risiken nicht wider.

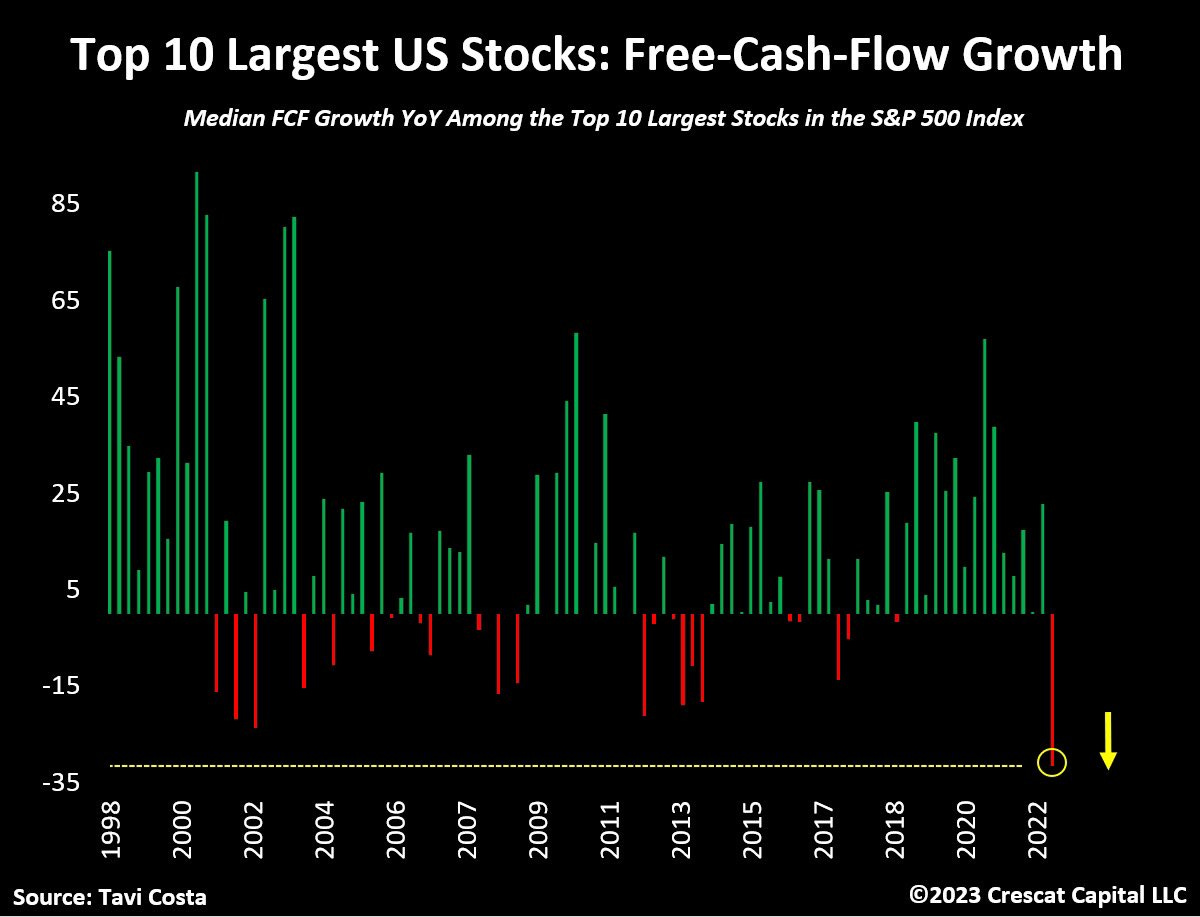

Otavio Costa ist einer der wenigen Analysten, der auf eine starke Baisse der Stars der US-Börsen setzt. Seiner Einschätzung nach wird das, was den Kleinunternehmen gerade widerfährt, sich auch bald auf die Aktivität der großen Unternehmen niederschlagen. Der Ökonom von Crescat Capital unterstreicht in diesem Zusammenhang, dass der freie Cashflow der 10 Unternehmen mit der größten Marktkapitalisierung im letzten Quartal unterm Strich gesunken ist:

Diese Meinung wird aktuell kaum geteilt. Die Mehrheit der Marktbeobachter geht davon aus, dass die Bankenkrise und die Gefahren für die Wirtschaft die großen Konzerne nicht spürbar betreffen.

Doch alles deutet darauf hin, dass das Kursniveau der US-Aktien nur die letzte Festungsmauer ist, die die Wirtschaft noch stützt.

Die gute Form der Verbraucher ist in einem Umfeld erhöhter Zinsen leider nicht haltbar, wie wir soeben erklärt haben. Wie sollte dieser Konsumrückgang an den US-Unternehmen spurlos vorübergehen? Wenn die Folgen sichtbar werden, werden manche Beobachter eine Änderung der Geldpolitik fordern. Den Analysten zufolge erklärt diese „Kehrtwende“ die Bewertung der großen Aktientitel.

Die Schuldenquote ist heute zu hoch, um die straffe Geldpolitik fortzusetzen. Die Fed ist in der Sackgasse: Ihr bleibt keine andere Wahl, als den Kampf gegen die Inflation vor dem Hintergrund einer Wirtschaftsabkühlung einzustellen. Die Stagflation wird damit unumgänglich.

Genau diese Art der Blockade und des stagflationären Umfelds kommt dem Goldkurs zugute.

Der Goldpreis in Euro hat in dieser Woche seinen bisherigen Rekordstand übertroffen, was allgemeine Gleichgültigkeit hervorrief.

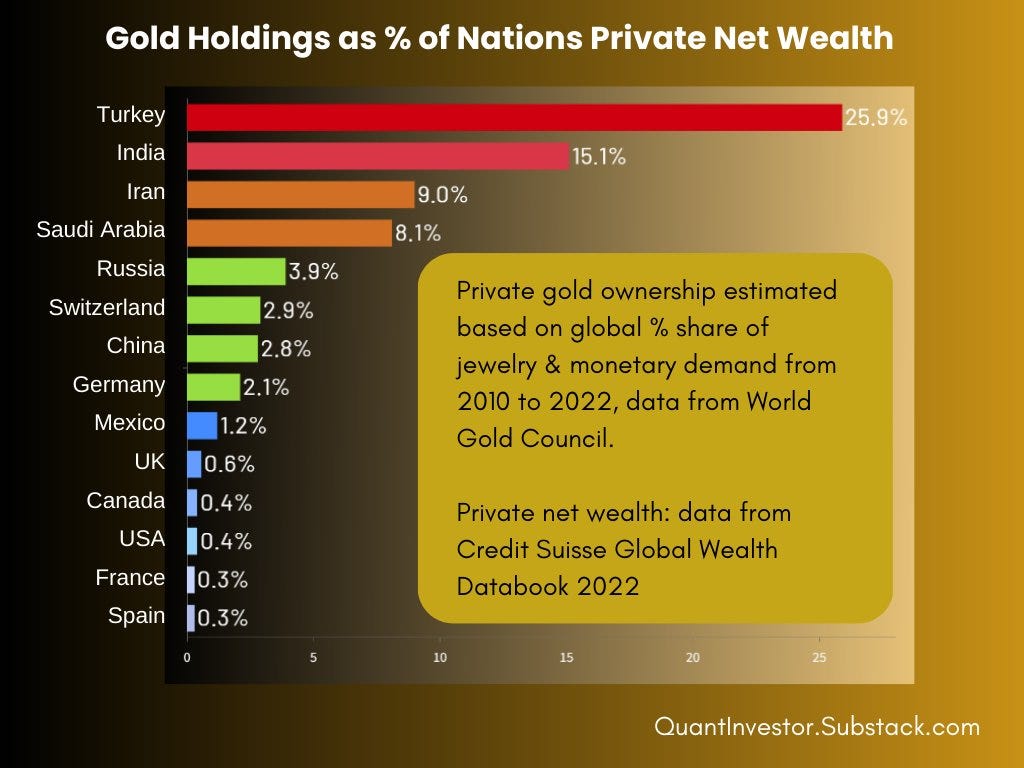

Zudem war der Anteil der in Gold investierten Ersparnisse noch nie so gering wie heute, vor allem in Europa. Das gilt insbesondere für Frankreich, wo Gold nur 0,3 % aller privaten Assets ausmacht!

Der Goldpreis hat bereits ein Allzeithoch verzeichnet, während praktisch niemand darüber spricht und die Umverteilung von Investmentkapital in diese Anlageklasse noch nicht einmal begonnen hat – und das in Ländern, die vom stagflationären Wirtschaftsumfeld, in dem Gold besonders profitiert, stark betroffen sind.

Aus diesem fundamentalen Grund bleibe ich bei Gold langfristig äußerst bullisch!

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.