2023 hatten wir in unserem Ausblick für Silber für 2023 und 2024 eine Wiederaufnahme des Aufwärtstrends vorhergesagt: Für 2023 wird ein leichter Rückgang des durchschnittlichen Silberpreises prognostiziert (21,30 $). Das erscheint uns allerdings nicht gänzlich kohärent und andere Szenarien sind durchaus vorstellbar. Aus charttechnischer Sicht bleibt der Aufwärtstrend trotz zahlreicher Widerstände intakt. Unter anderem begünstigen die Marktkräfte weiterhin Gold. Ein dauerhafter Ausbruch über die 26-$-Marke brächte ein starkes Aufwärtspotential mit sich. Andernfalls ist mit einer Seitwärtsbewegung zu rechnen. Das Baisse-Szenario ist dagegen weniger wahrscheinlich.

2024 kommt nun fast jede fünfte Unze Silber in der Solarindustrie zum Einsatz und die Spannungen am Silbermarkt nehmen zu: Unter dem Einfluss einer steigenden Nachfrage, begrenzter Produktionskapazitäten, signifikant höherer Produktionskosten etc. wird Silber knapp. In diesem Kontext ergeben sich für den Kurs des weißen Metalls positive Aussichten. Obwohl der Ausbruch über die 26-$-Marke mittlerweile bestätigt ist, bringt eine Analyse des Verhaltens der Marktteilnehmer in diesem Stadium jedoch noch verhaltene Signale zum Vorschein.

Das dritte Jahr in Folge mit einem historischen Angebotsdefizit

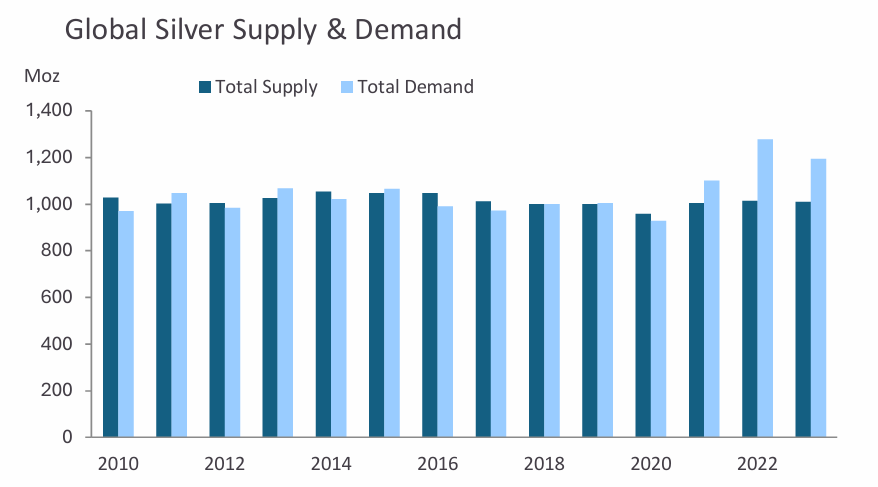

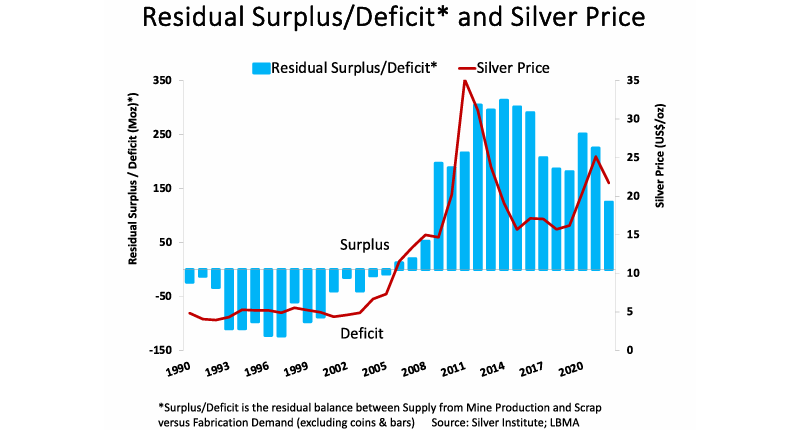

Die Silbernachfrage übersteigt das Angebot nun bereits das dritte Jahr in Folge. Dieses Ungleichgewicht am Markt war 2022 besonders ausgeprägt, als 20 % der Gesamtnachfrage nicht gedeckt wurden! 2023 ist das Defizit gesunken, blieb mit 184 Millionen Unzen aber weiterhin beträchtlich (142 Millionen Unzen ohne börsengehandelte Finanzprodukte). Dieses Defizit entspricht mehr als 5900 Tonnen Silber, die nicht verfügbar waren, bzw. 15,5 % der gesamten Silbernachfrage 2023. Vor diesem Hintergrund bleiben die Fundamentaldaten am Silbermarkt günstig. Allerdings spiegelt das Angebotsdefizit nach wie vor das Unvermögen des Preises wider, sich effizient anzupassen, um die fehlende Produktion auszugleichen.

Für das Jahr 2024 erwartet das Silver Institute ein noch höheres Angebotsdefizit von 215 Millionen Unzen, bzw. von 265 Millionen Unzen bei Einberechnung der Investitionen in börsengehandelte Produkte (ETPs). Zudem ist das Silberangebot seit mehr als zehn Jahren stabil geblieben, während die Nachfrage dauerhaft zuzunehmen scheint. Zwischen 1990 und 2010 war das Silberangebot noch stetig gewachsen (mindestens 3 % pro Jahr), bevor eine Phase der Stagnation einsetzte. In diesem Zusammenhang ist es wichtig daran zu erinnern, dass die Silberproduktion größtenteils „sekundär“ ist, d. h. Silber wird als Nebenprodukt bei der Förderung anderer Metalle (Gold, Zink, Kupfer…) gewonnen. Der Markt ist folglich anfälliger für potenzielle Angebotsdefizite.

Die wachsende Nachfrage der Photovoltaikindustrie

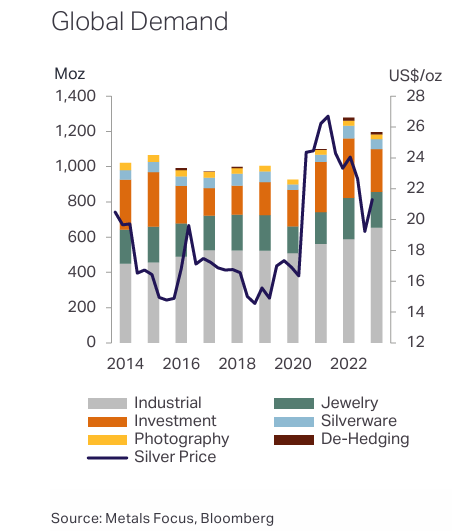

Die Silbernachfrage der Photovoltaikindustrie hat erheblich zugenommen. 2023 wurde bei der Silbernachfrage dieser Branche ein Plus von 64 % verzeichnet, die infolgedessen fast 19 % der Gesamtnachfrage nach Silber ausmachte! Anders gesagt wird jede fünfte Unze Silber heute in der Solarbranche verwendet, ein Rekord. Diese starke Nachfragezunahme führt offensichtlich zu einer Destabilisierung des Silbermarktes, der nun ein Produktionsdefizit aufweist. Innerhalb der letzten zehn Jahre hat sich die Silbernachfrage der Solarindustrie fast vervierfacht!

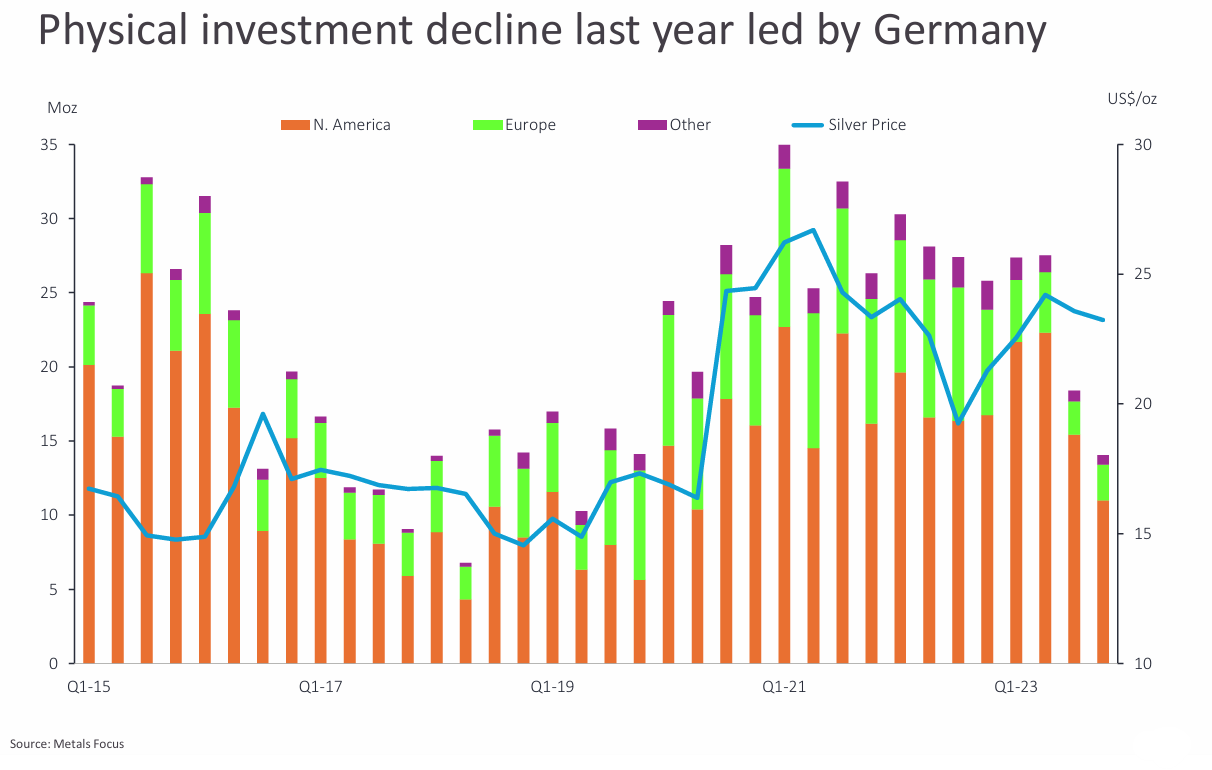

Die Nachfrage nach Silber zu Anlagezwecken ist 2023 dagegen stark eingebrochen (-28 %!), ebenso die Nachfrage nach Tafelsilber (-25 %). Mit Blick auf die Investmentnachfrage hält das Silver Institute in seinem Bericht fest: „Während an allen großen Märkten Rückgänge verzeichnet wurden, war der Einbruch in Deutschland nach der Anhebung der Mehrwertsteuer Anfang 2023 besonders ausgeprägt.“ Die Schmucknachfrage ist 2023 ebenfalls um 13 % gesunken, hauptsächlich aufgrund der Nachfrage in Indien, die unter dem Einfluss der stärkeren Rupie nachließ. 2023 war also von einer schwächeren Nachfrage nach Silber für Schmuck, Tafelsilber und Anlagezwecke geprägt. Diese Anwendungsbereiche entsprechen jeweils 17 %, 4,6 % und 20,3 % der Gesamtnachfrage (also zusammen fast 42 % der globalen Nachfrage).

Trotz des Rückgangs der Nachfrage von Privatpersonen erhöhte sich die Nachfrage der Industrie (+11 %), wobei besonders die Elektronik- und Photovoltaikbranche deutlich zulegte. Insgesamt sank die Silbernachfrage im Jahr 2023 um 7 %, nachdem sie 2022 um 16,3 % gestiegen war. Für 2024 wird wieder ein leichter Anstieg des Silberbedarfs erwartet. Aufgrund dieses Nachfragerückgangs wurde der Silberpreis also in seinem Aufstieg gebremst.

Produktionskosten für Silber steigen um 25 %!

Wie auch am Goldmarkt macht die Produktion der Bergbauunternehmen über 75 % des Angebots an physischem Silber aus. Außerdem entfallen auf Mexiko, China und Peru zusammen immer noch fast 50 % der weltweiten Silberförderung. Unter diesen Umständen hängt der Silberpreis stark von den Bedingungen im Silberbergbau ab, insbesondere von den Produktionskosten.

Im Jahresvergleich sind die Gesamtproduktionskosten für eine Unze Silber (AISC) um 25 % auf fast 18 $ gestiegen. Die Gesamt-Betriebskosten (Total Cash Cost) haben sich 2023 sogar um mehr als 60% erhöht! Entsprechend ist die Rentabilität der Silberunternehmen stark gesunken. Die von den Minengesellschaften im Jahr 2023 erzielte Gewinnspanne liegt nur knapp über 5 $ je Unze Silber… Das ist fast so wenig wie 2019 oder 2015! Wir weisen darauf hin, dass solch niedrige Margen am Silbermarkt häufig einer deutlichen Aufwärtsbewegung des Preises vorausgingen (+17,5 % im Jahr 2016 und +47 % im Jahr 2020). Steigende Produktionskosten sind somit charakteristisch für kommende Edelmetall-Bullenmärkte.

Darüber hinaus klettern die Produktionskosten auf dem Silbermarkt bereits seit 2016. Innerhalb von acht Jahren haben sich die Produktionskosten für Silber mehr als verdoppelt, während der Preis des weißen Metalls nur etwa 50 % zugelegt hat! Der Druck auf die Minenförderung nimmt also zu, da die Gewinnspannen der Bergbauunternehmen schrumpfen und die Kosten aufgrund der Inflation immer weniger kontrollierbar erscheinen. Wie hoch wäre dann auf Grundlage dieser Kosten der „fundamentale“ Silberpreis? Wenn wir historisch gesehen von einer Differenz von 50 % bis 70 % zwischen den Produktionskosten und dem Endpreis ausgehen, können wir annehmen, dass ein Preis von etwa 29 $ je Unze fundamental gerechtfertigt wäre. Gelingt es nicht, die Produktionskosten zu senken, werden wir uns also in Zukunft wahrscheinlich an einen Silberpreis von um die 30 $ je Unze gewöhnen müssen.

Gold geht noch immer voran

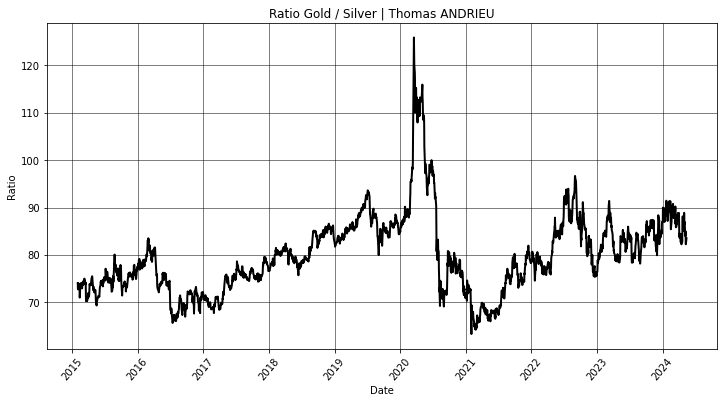

Während einer Hausse klettert der Silberpreis typischerweise schneller als der Goldpreis. In den letzten Monaten konnte Silber den Anstieg des Goldpreises jedoch nicht übertreffen. Das Gold/Silber-Verhältnis bleibt seit 2022 bei etwa 85 stabil, ohne dass eines der beiden Metalle eine deutlich bessere Performance zeigt als das andere. Dennoch scheint Gold seit 2021 vor Silber zu liegen, als der Silberpreis stärker nachgab als der Kurs des gelben Metalls. Sollte sich Silber in Zukunft wieder besser entwickeln, könnte das Gold/Silber-Verhältnis auf die Unterstützung von 70 fallen, was einem Silberpreis von fast 33,50 $ beim aktuellen Goldpreis (2350 $) entspräche. Dieses Szenario würde jedoch noch zusätzliche Signale erfordern.

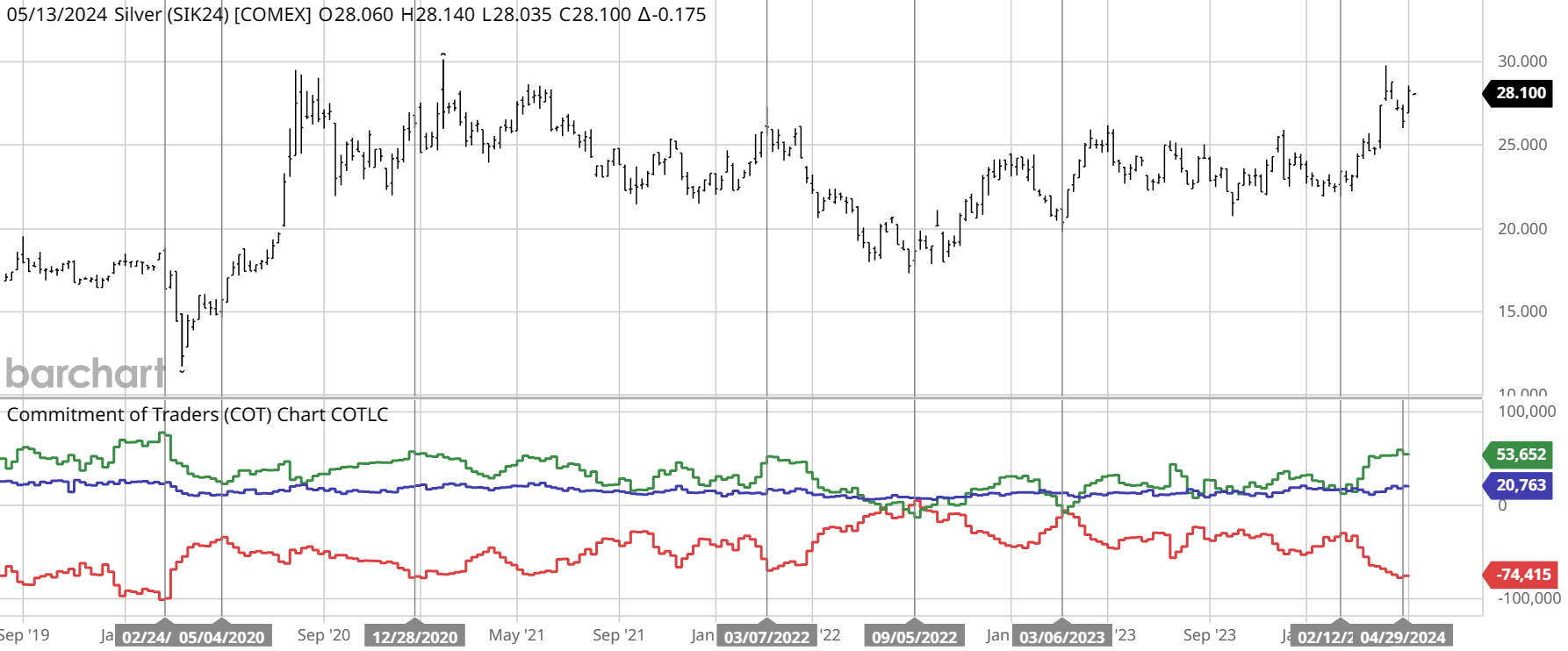

Einen weiteren Indikator für die Stärke des Silbermarktes liefern uns die Positionen der Händler am Terminmarkt (COT). Die folgende Grafik zeigt den Silberpreis zusammen mit den Positionen der institutionellen Teilnehmer am Silbermarkt (Optionen und Futures). Die rote Kurve stellt die Anzahl der Kontrakte der Silberproduzenten und -händler dar, während die grüne Kurve die Anzahl der Kontrakte der großen nicht-kommerziellen Spekulanten (Non-Commercials) darstellt. Die blaue Kurve, die meist wenig beachtet wird, repräsentiert die kleinen Spekulanten. Im Allgemeinen werden die wichtigsten Tiefs des Silberpreises verzeichnet, wenn die Zahl der offenen Positionen gering ist und die Produzenten ihr Angebot so weit wie möglich reduzieren (je näher sich die beiden Kurven kommen, desto stärker ist das Kaufsignal und umgekehrt).

In diesem Sinne wurde das letzte wichtige Kaufsignal für Silber im Februar 2024 beobachtet. Seit Februar haben sowohl die Produzenten als auch die Käufer ihre Positionen deutlich ausgebaut. Dies zeugt natürlich von der Stärke des Aufwärtstrends, aber auch von seiner Erschöpfung. Dass die offenen Positionen im April und Mai 2024 nicht weiter erhöht wurden, belegt, dass der Silbermarkt nun eher bärischen Einflüssen unterliegt. Ein Aufwärtspotenzial für den Silberpreis wäre dann wieder vorhanden, wenn ein geringeres Interesse der Minengesellschaften und Käufer vorliegt. Das heißt, beim aktuellen Preis müsste das Interesse der Marktteilnehmer zunächst nachlassen, um anschließend höhere Preise zu erzielen. Während die Positionen am Silbermarkt schnell eine Obergrenze erreicht haben, zeigt der Goldmarkt noch ein gewisses Potenzial. Vor diesem Hintergrund wird es wahrscheinlich noch einige Monate dauern, bis eine Outperformance des Silberkurses zu erwarten ist.

Im Bericht des Silver Institutes lesen wir: „Am Terminmarkt wurde die mangelnde Überzeugung der Investoren durch die erheblichen Schwankungen bei den Positionen des Managed Money deutlich, die sich teilweise zu Netto-Short-Positionen entwickelten. Auch die außerbörslichen Käufe (OTC) waren deutlich schwächer. Dieser Trend wurde durch verstärkte Abverkäufe im späteren Verlauf des Jahres noch verschärft. Die ETP-Bestände verzeichneten das zweite Jahr in Folge Nettoabflüsse, wenn auch in geringerem Umfang. Schließlich waren auch die Verkäufe von Silberbarren und -münzen erstmals seit 2018 wieder rückläufig und fielen auf den niedrigsten Stand seit drei Jahren.“

Was für eine starke Silberrally nötig wäre

In einem anderen Bericht weist das Silver Institute auf den Zusammenhang zwischen der Nachfrage des herstellenden Gewerbes (einschließlich Schmuck, Silberwaren, Fotografie und Industrie) und dem Silberpreis hin. Übersteigt die Minenproduktion die Nachfrage dieser Branchen, führt das zu einem niedrigeren Silberpreis und umgekehrt.

Daher ist eine Silberhausse nur dann denkbar, wenn die Nachfrage der Herstellungsindustrie die im Bergbau geförderte Silbermenge dauerhaft übersteigt. Umgekehrt könnte sich die Stagnation des Silberpreises im Jahr 2023 trotz der Spannungen am Markt zum Teil durch den Rückgang der Herstellungsnachfrage erklären. Für einen dauerhaften Anstieg des Silberpreises müssen anscheinend zwei Bedingungen erfüllt sein: eine gleichbleibende oder sinkende Minenproduktion sowie eine weitere Zunahme der Nachfrage seitens der Hersteller am Markt.

Perspektiven für 2024

Zusammenfassend lässt sich sagen, dass der Silbermarkt mit anhaltenden Angebotsdefiziten zu kämpfen hat. Im Jahr 2023 konnten 15 % der gesamten Silbernachfrage nicht gedeckt werden. Die Fehlmenge zwischen Angebot und Nachfrage vergrößert sich vor allem aufgrund des industriellen Silberbedarfs, und insbesondere aufgrund der steigenden Nachfrage seitens der Solarindustrie. Hinzu kommen die sinkenden Gewinnspannen der silberfördernden Unternehmen und der deutliche Anstieg der Produktionskosten (+25 % im Jahr 2023!). In einem solchen Umfeld scheint der Silberpreis seine Höchststände von 2020 erneut zu testen. Für 2024 erwartet das Silver Institute, dass „die voraussichtliche Lockerung der US-Geldpolitik zu einem deutlichen Anstieg der Edelmetallpreise führen dürfte, auch wenn kurzfristige Abwärtsrisiken bestehen bleiben".

Dennoch wird eine Hausse des weißen Metalls nur möglich sein, wenn sich die Nachfrage nach Silberinvestitionen, Silberschmuck und Tafelsilber erholt. Dieses Szenario würde dann die Tür für einen Silberpreis von um die 30 $ oder sogar 33 $ öffnen, wenn sich Silber besser entwickelt als Gold. Das Verhalten der Marktteilnehmer deckelt auf kurze Sicht jedoch das Aufwärtspotenzial, und die Stagnation des Silberkurses im April 2024 scheint sich in einer schnellen Begrenzung der offenen Positionen niederzuschlagen. Alles in allem machen die langfristigen Bedingungen auf der Angebotsseite Silber für die nächsten Jahre strukturell attraktiv, trotz noch bestehender kurz- und mittelfristiger Hürden.

Ein nachhaltiger Ausbruch über 30 $ und danach 33,50 $ könnte schließlich eine Rückkehr zu den Hochs von 2011 bei 40 $/41 $ ermöglichen, was auch der charttechnischen Verlängerung der letzten 5 Jahre entsprechen würde. Damit ein solches Kursziel innerhalb kurzer Zeit erreicht werden kann, wäre jedoch anhaltend hohes Interesse seitens der Marktteilnehmer notwendig. Der Trend des Silberkurses bleibt in jedem Fall eindeutig und die bullische Aufwärtsbewegung im Mai scheint eine fundamentale Anpassung des Silberpreises widerzuspiegeln.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.