Vermögen schützen und ausbauen – nie zuvor habe ich eine bessere Gesamtlage gesehen, wo das möglich ist. Mehr dazu am Ende des Artikels.

Echte Märkte gibt es nicht. Die heutigen Finanzmärkte sind ein großes Kasino, wo wildgewordende Spieler Papier-Assets kaufen und verkaufen, als seien es Chips. Ein deutliches Beispiel dafür war vor einer Woche beim Gold zu beobachten. Der Goldpreis stieg innerhalb von 5 Tagen um 100 $ – von 1.860 $ auf 1.960 $; anschließend brach er innerhalb von 5 Stunden um 100 $ ein. Die angeblichen Auslöser waren ein Covid-Impfstoff und ein Sieg Bidens.

Ein Impfstoff, der 70 Grad Celsius braucht und nicht richtig getestet wurde, wird in der aktuellen Phase wohl kaum die Rettung sein. Besonders dann, wenn das Finanzsystem das Hauptproblem ist und nicht die Pandemie. Zudem ist ein Sieg Bidens nicht garantiert, auch wenn er jetzt wahrscheinlicher scheint, solange Trump kein Kaninchen aus dem Hut zaubern kann.

NUR AM GOLD-PAPIERMARKT: 100 $ RAUF UND RUNTER

Die Beweise für Scheinmarkt-Aktivitäten lassen sich immer an den eigentlichen, realen Märkten finden. Als Gold erst um 100 $ stieg und dann um 100 $ fiel, hatten die Schweizer Raffinerien, die 70% des globalen Goldes veredeln, nur sehr geringe physische Bewegungen zu verzeichnen – auf der Käuferseite und auch auf der Verkäuferseite.

Diese schnellen Edelmetallbewegungen fanden wie gewöhnlich an den Papiermärkten statt, wo die Kasino-Spieler mit Papiergold und Papiersilber in Milliarden-$-Höhe um sich schmeißen. Und: Sie können diese Papierbewegung auslösen, ohne jemals mit einer Unze des eigentlichen Basiswertes (also Gold- und Silberbarren) in Berührung gekommen zu sein.

Im Fall derart starker Kursbewegungen beim Gold sind normalerweise auch Bewegungen bei den ETF-Handelsvolumen zu beobachten. Doch wie ich schon vor einigen Monaten in einem Artikel erklärt hatte, ist auch der ETF-Markt in erster Linie ein Papiermarkt oder bestenfalls ein Markt, der aus Gold besteht, das von den Zentralbanken geliehen wurde. Wenn es beim größten Gold-ETF – GLD – hohe Kaufaktivität gibt, so ist bei den Schweizer Raffinerien nur selten ein erhöhter Absatz zu verzeichnen. Stattdessen verleihen Bullionbanken Zentralbankengold an den ETF.

Und deswegen: Wer Gold zum Zweck des Vermögensschutzes kauft, sollte nie Anteile an einem Gold-ETF kaufen, sondern echtes, physisches Gold.

Man sollte zudem verstehen, dass nachhaltige Kursbewegungen beim Gold selten auf Grundlage fadenscheiniger Nachrichten beginnen.

DER VERLIERER WIRD DER GEWINNER SEIN

Wie ich schon kürzlich in einem Artikel schrieb: Es ist nicht wichtig, wer die US-Präsidentschaftswahlen gewinnt; am Ende der nächsten Präsidentschaft dürfte sich der regierende Präsident unter Garantie wünschen, dass er lieber verloren hätte. Denn der neue Präsident erbt ein ökonomisch, finanziell wie moralisch bankrottes Land mit unlösbaren Schulden- und Defizitproblemen.

2009 wurde uns erzählt, dass die Probleme der Großen Finanzkrise (2006-09) durch die Zentralbanken gelöst wurden. Hätte man uns damals die Wahrheit erzählt, hätte es auch keinen Grund für weitere Stimuli und Schulden gegeben.

Wenn die Krise 2009 vorbei war, warum explodieren jetzt die Schulden?

Schauen wir uns die Fakten an:

2009, als die Krise angeblich zu Ende war und das Weltfinanzsystem gerettet, lag die US-Verschuldung bei 11 Billionen $ und die Fed-Bilanz betrug nicht mehr als 2 Billionen $. Also gab es eigentlich keinen Grund, noch mehr Geld zu leihen und zu drucken, um die US-Wirtschaft am Laufen und das Finanzsystem solvent zu halten. Immerhin war die Krise vorbei!

Man muss also wirklich fragen, warum die Schulden der USA seit 2009 um fast das 2,5-fache gestiegen sind und die Bilanz der Federal Reserve um das 3,5-fache.

Natürlich kennen wir die Antwort. Die US-Wirtschaft braucht stetig steigende Schuldenstände, um überleben zu können.

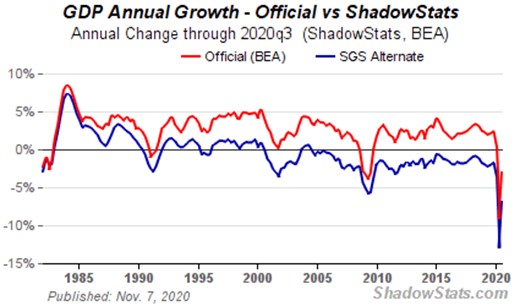

Shadow Statistics liefert dazu eine exzellente Darstellung. In den 2000ern war das reale (d.h. real inflationsbereinigt) BIP negativ – und das in einem Ausmaß von 3-5% pro Jahr. Die offiziellen BIP-Zahlen sind also Fake; sie konnten nur durch konstante Geldschöpfung erreicht werden, mit der das BIP künstlich hoch gehalten und ein Zusammenbruch der US-Wirtschaft verhindert wurde.

2021 – DIE FED-BILANZ SPRENGT DEN CHART

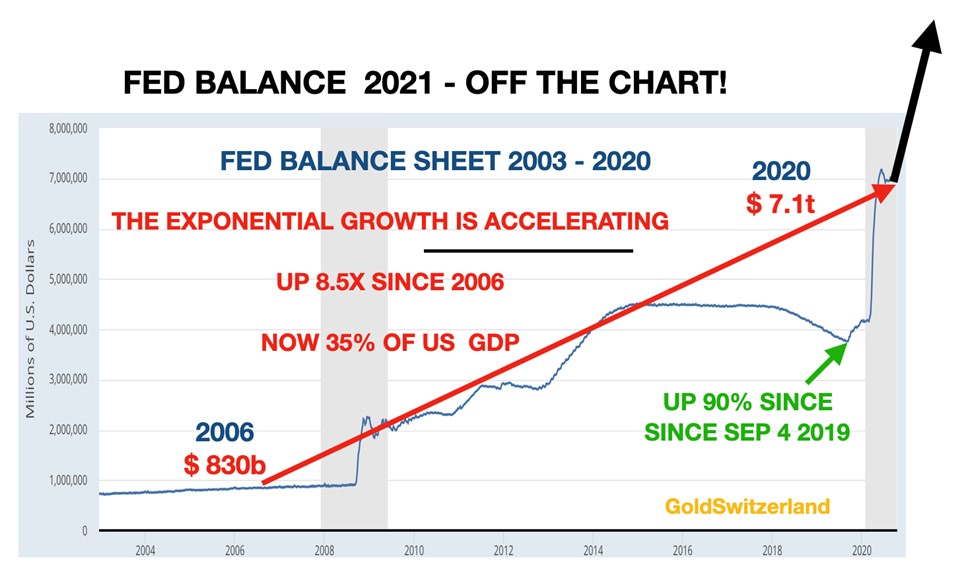

Zudem kann das US-Finanzsystem, wie der Chart der Fed-Bilanz unten zeigt, nicht überleben ohne konstante Schöpfung von Geld aus dem Nichts. Wie ich in vielen Artikeln geschrieben hatte, wurden die aktuellen Probleme der Weltwirtschaft nicht durch das Corona-Virus verursacht, sondern durch ein krankes Finanzsystem und ständig steigende Schulden, die den Patienten künstlich am Leben erhalten.

Die jüngste Problemwelle begann im August/September 2019, als EZB und Fed erneut bestätigten, dass sie alles Notwendige zur Rettung des Finanzsystems unternehmen werden. Und folglich fluteten sie das System mit Geld, was zu einem steilen Anstieg der Bilanzen aller Zentralbanken führte.

In den Bilanzen der Fed fand eine Eruption statt – von 3,7 Billionen $ im September 2019 auf heute 7,1 Billionen $. Angesichts der Vielfalt der Probleme in den USA wird der neue US-Präsident einer Wirtschaft vorstehen, wo Schulden und Geldschöpfung nun explodieren werden. Als Trump zum Präsidenten gewählt wurde, hatte ich vorhergesagt, dass die US-Verschuldung zu Beginn der übernächsten Präsidentschaft – also Ende 2024 – bei 40 Billionen $ liegen werde. Doch mit Blick auf die Geldmengen, die benötigt werden, um das Finanzsystem und die US-Wirtschaft zu retten, wird die Schuldensumme in 4 Jahren mit Sicherheit deutlich höher liegen müssen als 40 Bill. $.

Niemand sollte glauben, dass das allein ein Problem der USA sei. Hier geht es um die ganze Welt, die ebenfalls eine Schuldenexplosion erlebte – und zwar lange bevor Covid-19 uns ein Begriff war. Aber es geht nicht allein um diese Schuldenexplosion, es geht auch um ein Finanzsystem das im Kern kaputt und brüchig ist.

ZENTRALBANKEN WERDEN DIE SCHULDEN MONETISIEREN

Aus diesem Grund werden Schuldenexpansion und Geldschöpfung im Jahr 2021 explodieren. Die Zentralbanken werden sich gezwungen sehen, praktisch alle vom Staat ausgegebenen Schulden zu monetisieren, weil es ansonsten keine weiteren Käufer mehr gibt.

Also: Der Trend für 2021 und darüber hinaus ist ganz deutlich. Das klare Opfer wird der Dollar sein. Der “mächtige” Greenback bricht seit 50 Jahren ein; seit 1971 hat er 98% verloren. Und allein in diesem Jahrhundert hat der Dollar effektiv 85% verloren.

Jeder, der sein Vermögen in Dollar misst, macht sich selbst etwas vor. Eine Währung, die seit 2000 85% an Wert verloren hat, ist jedenfalls ein furchtbarer Wertspeicher! Und das betrifft nicht nur Dollar-Bestände. Es trifft natürlich auch auf jede Vermögensanlage zu, die in US-Dollar gehalten wird, wie z.B. Aktien, Anleihen und Immobilien etc.

Investoren, die sich gerne selbst zum Narren halten, können ihre Assets doch gerne in Venezolanischen Bolivar bemessen. Warum nicht? In einer hyperinflationären Währung betrachtet, sieht die Vermögenssteigerung doch großartig aus. Und vergessen Sie nicht: Auch der Dollar wird, zusammen mit den meisten anderen Papierwährungen, denselben Weg wie der Bolivar gehen.

RENTENMARKT-EINBRUCH – NUR EINE FRAGE DER ZEIT

Massive Geldschöpfung wird am Anfang wahrscheinlich für steile Kursgewinne an den Aktienmärkten sorgen. Doch das wird nur ein finales Hurra sein, bevor ein sehr langer, säkularer Bärenmarkt einsetzt und ein effektiver Bewertungsverfall von 95% folgt – also gemessen in GOLD.

Die größte Überraschung für die Welt kommt dann, wenn die Zentralbanker die Kontrolle über die Zinssätze verlieren. Vielleicht können sie die Zinssätze noch eine Weile so halten, dennoch ist es sehr wahrscheinlich, dass die Zinssätze schon 2021 steigen werden. Zinssätze sind die größte Gegentrend-Wette überhaupt. Praktisch niemand – Zentralbanken, Ökonomen, Analysten etc. – sehen steigende Zinssätze kommen.

Was nicht gesehen wird: Wenn der Dollar fällt, die Aktienmärkte einbrechen und die Geldschöpfung hochgefahren wird, werden die Zentralbanken die Kontrolle über die Zinssätze verlieren, weil der Markt für langlaufende Anleihen einbrechen wird. Innerhalb der nächsten 1-3 Jahre – wenn Inflation/ Hyperinflation Wirklichkeit werden – wird der Rentenmarkt implodieren und die Zinssätze werden die Stände von 15-20% (wie wir sie in den 1970ern/ Anfang der 80er hatten) übersteigen. Aufgrund von Gläubiger-Insolvenzen werden einige Zinssätze sogar ins Unendliche steigen.

HIER KOMMEN DIE GUTEN NACHRICHTEN

Reden wir jetzt über die guten Nachrichten. Es gibt ein Geheimnis, das praktisch niemand kennt. Ok, vielleicht wissen ca. 0,5% der Investoren davon. Die anderen haben davon gehört, verstehen es aber nicht.

Natürlich sind damit Edelmetalle gemeint, hauptsächlich in Form von Gold und Silber. Allein im Jahr 2020, und trotz Aktienmarktgewinnen von 50% seit Mitte März, hat Gold seit Beginn der Covid-Krise im Februar besser abgeschnitten als Aktientitel (siehe Diagramm unten). Auch der Schweizer Franken hat besser abgeschnitten als US-Aktien. Das ist einmal mehr Beweis dafür, dass der US-Aktienmarkt nur einen guten Eindruck macht, wenn er zum sich entwertenden und sehr schwachen Dollar in Vergleich gesetzt wird.

Also: In den nächsten Jahren werden Zentralbanken und Regierungen unter Garantie ihre jeweiligen Währungen zerstören – beim vergeblichen Versuch, die Wirtschaft durch die Schöpfung von wertlosen Dollar, Euro etc. zu retten.

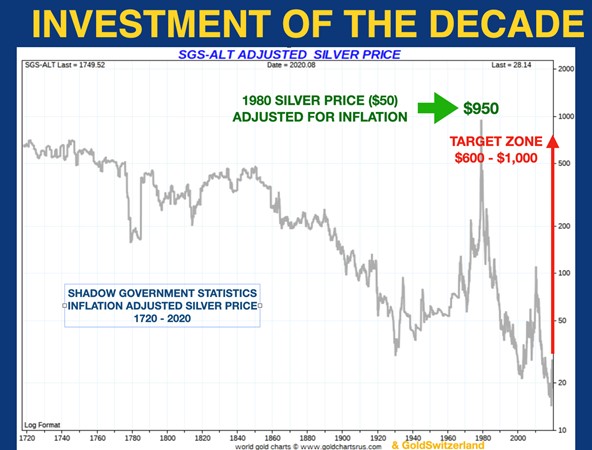

SILBER – INVESTMENT DES JAHRZEHNTS

Physisches Gold und Silber sind eine eindeutige Entscheidung für alle, die Vermögen sichern und schützen wollen. Doch leider können die meisten Investoren nicht über den so verlockenden Aktienmarkt hinwegblicken. Deswegen werden die meisten von ihnen nicht mit von der Partie sein, wenn Gold auf mindestens 10.000 $ steigt – im heutigen Geld, und deutlich mehr in inflationärem Geld.

Silber wird sogar noch schneller steigen und mindestens 600 $ – 650 $ im heutigen Geld erreichen.

Wie man im Diagramm oben sehen kann, müsste der real inflationsbereinigte Silberpreis heute bei 950 $ liegen, um das 1980er-Kursniveau von damals 50 $ abzubilden.

Nimmt man mein persönliches Dauerkursziel für Gold von 10.000 $ im heutigen Geld und teilt es durch das langfristige, historische Gold-Silber-Verhältnis von 15, dann ergibt sich ein Silberpreis von 667 $.

Und: Real inflationsbereinigt (ausgehend von 1980er-Hoch bei 850 $) läge der Goldpreis heute bei fast 20.000 $

GOLD- & SILBERAKTIEN VS DOW

Edelmetallaktien bergen sogar noch viel größeres Potential. Wie man im Diagramm unten sehen kann, haben die Gold-und Silberaktien seit 1983 im Vergleich zum Dow 95% verloren. In den nächsten Jahren werden diese Bergbauwerte den Dow problemlos hinter sich lassen – um den Faktor 20!

Also was würden Sie lieber haben? Normale Aktien, Immobilien oder Anleihen, die effektiv um 95% sinken werden oder aber physisches Gold und Silber sowie Minenwerte, die um das 20-fache besser abschneiden werden als reguläre Aktien?

Ich bin keinesfalls ein Gold-Bug. Nur jemand, der Risiken analysiert. Diese Analyse zeigt ganz eindeutig, dass sich der beste Vermögensschutz in den nächsten 5 Jahren (und darüber hinaus) durch physisches Gold, Silber und Edelmetallaktien erzielen lässt – so wie schon in den letzten 20 Jahren.

EINZIGARTIGER HISTORISCHER MOMENT ZUM SCHUTZ UND AUSBAU VON VERMÖGEN

Meine Empfehlung aus Vermögensschutzsicht: Halten Sie hauptsächlich Gold und anteilig weniger Silber und Bergbauwerte.

Der Grund dafür ist augenscheinlich. Physisches Gold ist das Königsmetall. Silber hat massives Potential; es ist jedoch sehr volatil und macht Investoren nervös, wenn es brutal korrigiert. Edelmetallaktien haben das größte Potential, allerdings ist es für die meisten Investoren eine Anlage, die nur innerhalb des Finanzsystems gehalten werden kann. Daher ist man auch massiven Gegenparteirisiken ausgesetzt.

In meinen mehr als 50 Jahren als Investor habe ich noch nie eine so zwingende und attraktive Möglichkeit des gleichzeitigen Vermögensschutzes und -ausbaus gesehen wie hier im Edelmetallsektor.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.