Zu den Hauptprofiteuren der heute global stattfindenden unbegrenzten Geld- und Kreditschöpfung zählen zwei große Anlageklassen. Die eine wird in Tränen enden, die andere ist gerade gestartet in einen großen, langfristigen Bullenmarkt.

Während die Weltwirtschaft und das globale Finanzsystem zerfallen, sind viele Investoren weiterhin der Illusion verhaftet, dass alles in Ordnung sei – schließlich stehen auch viele Aktienmärkte nicht weit von ihren Allzeit-Bubble-Hochs.

ENTKOPPLUNG VON AKTIENMARKT UND REALWIRTSCHAFT DAUERT AN

Viele Unternehmen und Dienstleister bluten finanziell aus und werden sich auf Jahre hinweg nicht erholen können, manche sogar niemals. Da nur sehr wenige Menschen reisen, werden beispielsweise zahlreiche Fluggesellschaften, Kreuzfahrtunternehmen, Hotels und Restaurants nicht überleben. Hier geht es um eine globale Branche, für die 330 Millionen Menschen arbeiten und die 10 % des globalen BIP ausmacht. Manchen Schätzungen zufolge könnte der internationale Tourismus im Jahr 2020 um bis zu 60-80 % einbrechen. Die Autoindustrie, mit einem Anteil von 3 % am globalen BIP, dürfte 2020 voraussichtlich um 25 % sinken.

Die formelle und verborgene Arbeitslosigkeit ist ein großes Problem. Wenn die Kurzarbeitregelungen und Sozialleistungen ausgesetzt werden, bedeutet das den Tod vieler Menschen. Da sie häufig keine Mieten mehr zahlen können, wird später die Obdachlosigkeit folgen.

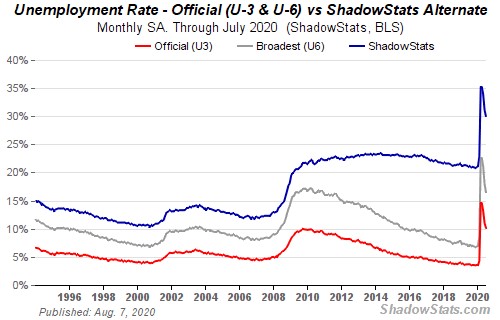

Aktuell beziehen 31 Millionen US-Amerikaner in irgendeiner Form Arbeitslosenunterstützung. Das sind 20 % aller Arbeitnehmer.

Rechnet man jedoch auch jene Arbeitnehmer hinzu, die überhaupt keine Arbeitslosenunterstützung erhalten, dann ergibt sich, laut Shadow Government Statistics, eine Arbeitslosigkeit von insgesamt 30 %. Das ist schlimmer als während der Depression von 1930.

TRAUMWELT-AKTIENINVESTOREN IGNORIEREN DEFIZITE

Aktienmarktinvestoren leben weiterhin im Traumland und deuten alle schlechten Nachrichten in gute um, während der Liquiditätsstrom aus geschöpftem Geld und Kredit kontinuierlich fließt. Es hatte ja immer funktioniert, warum nicht auch diesmal? Niemand weiß, wo das US-Defizit am Ende des Kalenderjahres stehen wird. Es könnte aber ohne Weiteres 10 Billionen $ erreichen, während die Verschuldung innerhalb von 1-2 Jahren auf über 30 – 40 Billionen $ steigt.

Traumhaft für Aktieninvestoren. Mehr Liquidität bedeutet steigende Aktienkurse. Doch kaum jemand versteht, dass all dieses Geld null Wert hat, weil es aus dem Nichts geschöpft wurde. Zudem fließt es überhaupt nicht in produktive Investments. Es dient stattdessen dazu, der sterbenden Wirtschaft eine vorübergehende, künstliche Atempause zu verschaffen. Also: Wertloses Geld wird an Menschen wie Unternehmen fließen – nur um diese überleben zu lassen. Zudem werden auch immer größeren Mengen in das extrem fragile Finanzsystem fließen. Am Ende werden hunderte Billionen und später Billiarden wertlose Geldeinheiten für unproduktive Überlebenshilfe ausgegeben worden sein.

Es ist möglich, dass die Aktienmanie anhält – auf Grundlage von geschöpftem Falschgeld in Billionenhöhe. Doch irgendwann in Kürze werden auch die Aktienmärkte plötzlich erkennen, in welchem alptraumhaften Zustand die Welt tatsächlich lebt.

GOLD DECKT ZERSTÖRUNG DES PAPIERGELDS AUF

Zumindest gibt es eine Anlageklasse, die vernünftig auf die Probleme in der Welt und die anhaltende Zerstörung des Papiergelds reagiert. Gold ist in den letzten zwei Wochen um 200 $ gestiegen und um 500 $ (oder 33 %) bislang im Jahr 2020. Seitdem die Gold-Maginot-Linie im Juni 2019 durchbrochen wurde, ist Gold um mehr als 50 % gestiegen, wie ich schon damals im Februar 2019 erklärt hatte.

Der spektakuläre Markt war jedoch Silber. Es explodierte buchstäblich, wie wie ich in den vergangenen Wochen vorhergesagt hatte.

Hier finden Sie einen Tweet von 14. Mai, als der Silberkurs bei 15,50 $ lag.

SILVER EXPLOSION IMMINENT - INITIAL TARGET $22-$24

— Egon von Greyerz (@GoldSwitzerland) May 14, 2020

SILVER POSITIVES:

1. MASSIVE MONEY PRINTING - CURRENCY DEBASEMENT

2. MAJOR SHORTAGES LBMA & COMEX

3. SUPERB TECHNICAL PICTURE SHORT & LONG TERM

4. GOLD / SILVER RATIO TO COLLAPSE pic.twitter.com/TxjDzoX96q

Der Tweet kam noch pünktlich, da Silber schon am nächsten Tag zu steigen begann. In den letzten drei Wochen folgte dann ein steiler Anstieg um 10 $ auf knapp unter 30 $. Silber markierte am 18. März ein Tief bei 11,60 $ und ist seither um das 2,5-fache gestiegen.

Das Gold-Silber-Verhältnis brach dementsprechend ein – von 109 am 14. Mai auf 72 heute. Ein Rückgang um 35 %! Vom im März erreichten Höchststand von 128 ist das Verhältnis inzwischen wieder um 45 % gefallen.

SILBER EXPLODIERT

Silber befindet sich jetzt einer explosiven Phase auf dem Weg zu viel, viel höheren Ständen. Allerdings werden die Korrekturen ebenso brutal ausfallen, wie wir auch schon sehen konnten. Angesichts so starker Volatilität haben wir Anlegern immer empfohlen, nicht mehr als 25 % in Silber zu halten – und 75 % in Gold. Nachts gut schlafen zu können, ist ein wichtiger Teil der eigenen Anlagestrategie.

Die Bewegungen, die wir beim Gold und Silber in den letzten Wochen miterleben konnten, sind nur der Anfang. Der langfristige Bullenmarkt ist gut aufgestellt und läuft, er wird im weiteren Verlauf Höhen erreichen, die sich heute keiner vorstellen kann. Wir werden zudem größere Tages- und Wochenbewegungen erleben, als wir es bisher kennen, da der Markt aufgrund der düsteren Finanznachrichtenlage als auch physischer Gold- wie Silberknappheiten in Panik verfallen wird. Es würde mich nicht überraschen, wenn Gold innerhalb eines Tages um dreistellige Dollarbeträge und Silber um zweistellige steigen würde.

GOLD-ETF SIND NUR PAPIER-GOLD UND MÜSSEN GEMIEDEN WERDEN

Nicht nur mit Blick auf die Kurse hat der Goldmarkt in diesem Jahr geboomt – sondern auch mit Blick auf die Handelsvolumina. Für faule Investoren bieten sich Gold-ETF als das bequemste Instrument an. Wer aber Anteile an einem Gold-ETF kauft, der legt sich in den meisten Fällen nur ein Papier-Gold-Investment zu. Der Halter des Papiers verfügt über keine Sicherheit in Form von physischem Gold.

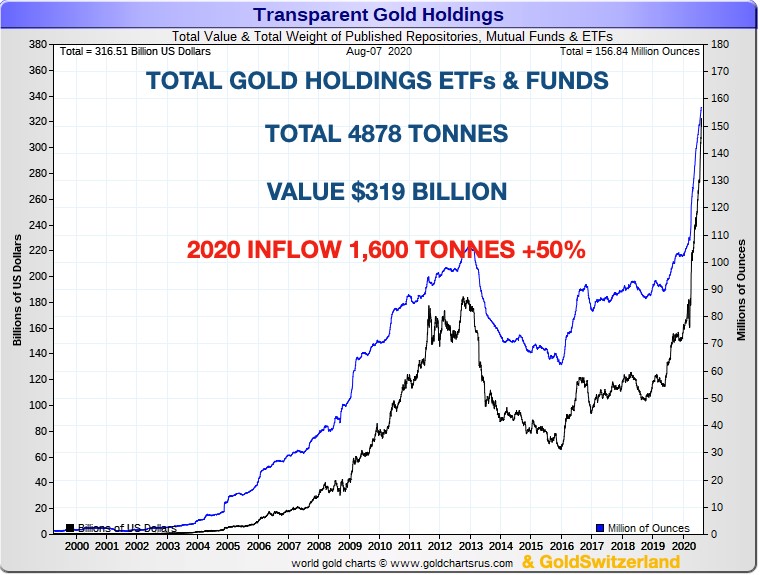

Die Investitionssumme für Gold-ETF und Gold-Fonds beträgt heute 316 Milliarden $ oder 4.878 Tonnen. Das ist ein Rekord. 2020 kam es zu einem beachtlichen Anstieg des Gesamtwerts, der sich aktuell auf 160 Milliarden $ beläuft. Das entspricht einer Steigerung um 100 % seit Ende 2019.

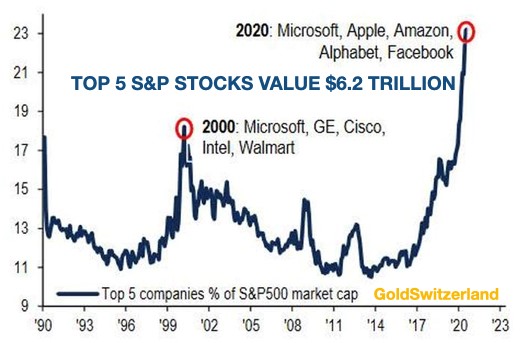

Der Gesamtwert aller Gold-ETF und -Fonds liegt heute also bei 319 Milliarden $. Vergleicht man das mit dem S&P 500, und dessen Marktkapitalisierung von 27 Billionen $, dann reden wir von einer unbedeutenden Summe. Die Top-5-Unternehmen im S&P-Index haben einen Wert von 6 Billionen $. Allein Apple könnte – mit seinem Barmittel-Berg von 200 Milliarden $ und einigen Aktien – problemlos alle Gold-Fonds und -ETF erwerben. Das zeigt uns, wie klein der Goldmarkt ist. In den nächsten Jahren, wenn die Aktienmärkte einbrechen und Gold steil steigt, werden die Größenverhältnisse zwischen Aktien und Gold ganz anders aussehen.

GLD STATE STREET GOLD-ETF – EINE INVESTITION IN PAPIER-GOLD

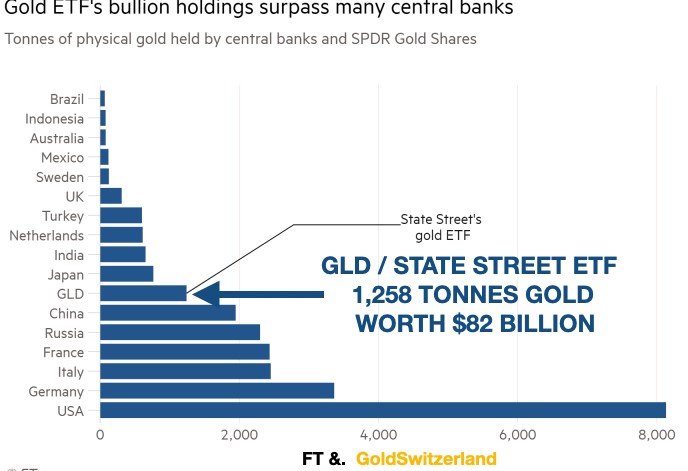

Der größte Gold-ETF ist GLD oder State Street. GLD hält insgesamt 1.258 Tonnen im Gegenwert von 82 Milliarden $. Das macht den GLD zum siebtgrößten Goldhalter der Welt.

Seit Anfang 2020 ist der Wert des GLD von 42 Milliarden $ auf heute 82 Milliarden $ gestiegen – aufgrund steigender Zuflüsse als auch steigender Goldpreise. Dieser Gold-ETF ist das primäre Anlage-Vehikel für Investoren, die an den Goldmarktentwicklungen partizipieren wollen.

Die meisten Investoren verstehen dabei aber folgendes nicht: Anteile an einem Gold-ETF wie dem GLD zu halten, ist nicht besser, als Goldkontrakte am Terminmarkt zu halten.

Ein ETF ist ein Vehikel zur Nachbildung von Kursen und kein Goldeigentümer. Das Gold wird nicht direkt durch und für den GLD gekauft, sondern geliehen. Der Halter von GLD-Anteilen hat keinen Anspruch auf das geliehene Gold und verfügt daher über nichts Greifbares oder Physisches. Folglich hält er nichts anderes als ein Papier, dem, im Fall einer Insolvenz, keine Sicherheit in Form vom Gold zugrunde liegt. Das Gold wird von einer Zentralbank geliehen oder geleast – und nicht mit klaren Eigentumsrechten gekauft. Also: Ein GLD-Anteilseigner hält nur ein Stück Papier, das ihm keine Anrechte auf physisches Gold verschafft. Ein Papieranspruch an Gold unterscheidet sich stark von realem Goldeigentum. Selbst wenn der Goldpreis steil steigt, könnte der ETF immer noch Bankrott gehen.

Ich hatte schon häufig darauf aufmerksam gemacht: Wenn ein ETF wie der GLD Gold kauft, dann stammt es nicht aus Schweizer Raffinerien. Es kommt stattdessen von den Bullionbanken, die das Gold von einer Zentralbank leihen. Der GLD-ETF führt offizielle Bestandsprüfungen durch, mit Barrenlisten und -nummern. Da Zentralbanken aber nie eine vollständige physische Bestandsprüfung veröffentlichen, kann auch keiner wissen, ob ein und dasselbe Gold eventuell schon mehrfach durch die Zentralbank verliehen wurde.

Also: Erstens ist der GLD nicht Eigentümer des Goldes und zweitens könnte das Gold, dessen Eigentümer er nicht ist, schon mehrfach durch Zentralbanken verliehen worden sein.

GLD MIT MEHRFACHEN GEGENPARTEI-RISIKEN

Einer der großen Vorteile von physischem Goldeigentum ist, dass es ein von Forderungen und Verbindlichkeiten anderer unbelasteter Vermögenswert ist. Wer hingegen Anteile an einem Gold-ETF wie dem GLD erwirbt, bekommt zum fehlendem Eigentum am zugrundeliegenden Metall auch noch mehrfache Gegenparteirisiken.

GLD-Investoren kaufen Anteile bei seinem Verwalter, dem SPDR Gold Trust. Die Depotbank, die HSBC, akquiriert und lagert das Gold für den Trust. Damit wird die HSBC natürlich zum großen Gegenparteirisiko.

Doch auch die HSBC nutzt Unterdepotbanken, andere Bullionbanken und selbst die Bank of England zur Akquise und Lagerung des Goldes. Das heißt also, dass den Investoren, und zwar auf Ebene der verschiedenen Unterverwalter, gleich mehrfache Risiken entstehen.

Es bestehen keine vertraglichen Vereinbarungen zwischen dem Verwalter, den Unterdepotbanken oder der Depotbank. Das bedeutet, dass Verwalter und Depotbanken nur begrenzte Möglichkeiten haben, rechtliche Schritte gegen Unterdepotbanken einzuleiten. Der Verwalter ist nicht versichert. Das bleibt den Depotbanken überlassen. Das Gold, das über das nicht zugewiesene Konto des Trusts gehalten wird, wird nicht getrennt von den Anlagen der Depotbanken gehalten. Im Fall der Insolvenz einer Depotbank, könnte es möglich sein, dass deren Vermögenswerte nicht zureichend sind, um die Forderungen des Trust zu begleichen.

GLD-INVESTOREN VERSTEHEN NICHT, WAS SIE DA HALTEN

Die relativ detaillierte Erklärung zur Funktionsweise von Gold-ETF wie dem GLD soll dazu dienen, die Investoren (die 82 Milliarden $ in GLD-Anteilen halten) aufzuklären, in was sie wirklich investiert haben.

Für Vermögensschutz-Investoren erfüllt der GLD keines der Kriterien, die mit dem völlig risikofreien Halten eines Reserve-Assets wie Gold erfüllt werden.

Wie oben gezeigt, gibt es beim Goldkauf über den GLD folgende Hauptprobleme:

- Es handelt sich dabei ein WertPAPIER, das innerhalb des Finanzsystems gehalten wird.

- Es entstehen mehrfache Gegenparteirisiken.

- Die Goldbestände werden nicht getrennt von Assets der depotverwaltenden Bank verwahrt.

- Er ist kein direkter Goldeigentümer.

- Das Gold wird innerhalb des Finanzsystems gelagert.

- Die Goldbestände sind möglicherweise mehrfach verliehen.

- Das Gold ist nicht komplett versichert.

- Investoren haben keinen Zugang zu ihrem Gold.

Daher sind Goldanlagen über den GLD nicht besser als der Besitz von Gold-Terminkontrakten. Zum Zweck der Vermögenssicherung muss das Gold außerhalb des Bankensystems in den sichersten privaten Tresoreinrichtungen der Welt verwahrt werden. Das Gold muss direkt unter der Kontrolle des Investors stehen, er muss direkten Zugang zum eigenen Gold in den Tresoren haben. Keiner andere Partei darf das Gold des Eigentümers ohne vorherige Autorisierung berühren.

Das Gold muss in den sichersten Rechtsgebieten verwahrt werden, wie in der Schweiz und möglicherweise Singapur.

Großen Anlegern mit einer Anlagesumme von mehr als 5 Millionen bieten wir den größten privaten Goldtresor der Welt in den Schweizer Alpen. Er ist zudem die sicherste Gold-Tresoreinrichtung der Welt, mit einer Sicherheitsstufe, die es nirgendwo anders auf der Welt gibt. Die Einrichtung ist gesichert gegen Nuklearangriffe, Erdbeben und Gasangriffe. Wir bieten ebenfalls Tresorverwahrung bei weniger als 5 Millionen $.

Der folgende Videoclip vermittelt Ihnen eine Vorstellung vom Bergtresor in den Alpen, die Einzelheiten der großen Sicherheitsvorkehrungen legt er natürlich nicht offen.

Hier wird also gezeigt, wie große Investoren ihr Gold lagern müssten, anstatt es in Form von extrem unsicheren GLD-Anteilen zu halten. Physische Goldverwahrung in diesem Bergtresor kostet ungefähr dasselbe wie GLD-Anteile und ist zudem vollständig versichert. Käufe und Verkäufe werden unmittelbar getätigt. Anleger haben vollständigen Zugang. Physische Goldverwahrung wie sie oben beschrieben wurde, ist allen Gold-ETF deutlich überlegen, ohne einen der negativen Aspekte. Es ist wirklich überraschend, dass große Goldinvestoren über eine geringerwertige Methode, wie beispielsweise einen Gold-ETF, überhaupt noch nachdenken.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.