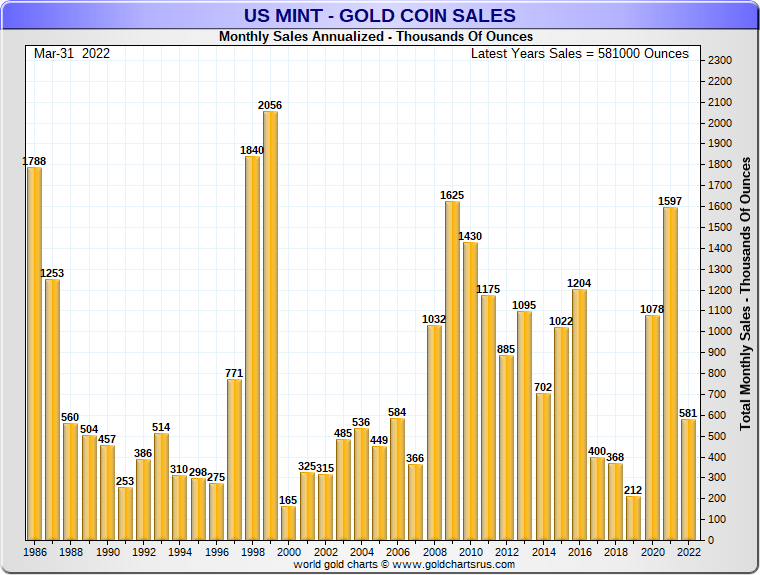

Die US Mint (die staatliche Prägestätte der USA) hat in diesem Jahr in nur einem Quartal 16,4 Tonnen an Goldmünzen und -barren verkauft. Ein Rekord seit 1999.

Vor 23 Jahren notierte der Goldpreis bei lediglich 275 $ je Unze. Heute liegt die physische Nachfrage auf dem gleichen Niveau wie damals, obwohl sich der Goldkurs versiebenfacht hat!

Das Jahr 1999 markierte den Beginn der größten Goldhausse seit 1980. Innerhalb von elf Jahren stieg der Preis des gelben Metalls von 275 $ auf 1920 $:

Wir haben diese Hausse heute vergessen, da sich der Goldpreis in den darauf folgenden zehn Jahren kaum von der Stelle bewegt hat und damit eine schlechtere Performance zeigte als andere Assets wie beispielsweise Immobilien, Anleihen oder auch Aktien.

Doch diejenigen, die den Goldmarkt bereits 1999 beobachteten, erinnern sich sehr gut daran, dass die physischen Käufe mit dem Platzen der Dotcom-Blase übereinstimmten. Das Signal der physischen Goldkäufe in den Vereinigten Staaten läutete schließlich die große Goldhausse zwischen 2000 und 2010 ein.

2022 finden die physischen Käufe vor dem Hintergrund eines wirtschaftlichen Wiederaufschwungs in den USA statt, der kräftiger ausfällt als erwartet. Nachdem der Einkaufsmanagerindex (PMI) von Chicago im Februar bei 56 Punkten lag, beschleunigt sich sein Anstieg im März und der Index steigt auf 62,9 Punkte, wobei 57 prognostiziert waren. Die amerikanische Produktionstätigkeit nimmt im März zu. Die Amerikaner konsumieren mehr, was die lokale Industrie stützt. Das macht sich auch in der Tourismusbranche bemerkbar: Das Unternehmen Carnival hat in der letzten Woche eine Rekordzahl von 55 aufeinanderfolgenden Kreuzfahrten gemeldet, die meisten zwischen Miami und der Karibik – Zeichen einer rasanten Erholung des Sektors. Die Verlagerung der Wirtschaftsaktivität scheint sich zu beschleunigen, auch wenn die Lieferkette weiterhin von Problemen belastet wird. Die Wartezeiten in den amerikanischen Häfen beginnen endlich zu sinken. Dagegen verlängern sich die Fristen in China, wo die Gesundheitskrise die Region Shanghai ins Chaos gestürzt hat.

300 Frachter warten im Hafen von Shanghai aktuell darauf be- oder entladen zu werden:

Die wiederkehrenden Versorgungsprobleme beginnen die Nachfrage zu beeinflussen.

Das ist nur logisch: Mehr und mehr Industrieunternehmen finden lokale Beschaffungsalternativen. Diese Entwicklung führt schrittweise zu einem Nachfragerückgang in der Frachtschifffahrt.

Der Preis für Seefracht ist im März 2022 gesunken und signalisiert die Abschwächung der Nachfrage.

Dieser Rückgang geht zwangsläufig mit einer verringerten Produktionstätigkeit in China einher. Der am stärksten betroffene Sektor ist das Baugewerbe: Die Verkäufe der 100 größten Bauträger in China sind gemäß den jüngsten Zahlen der CRIC gegenüber dem Vorjahr um 52,7 % eingebrochen.

Diese Bedrohung für die chinesische Wirtschaft ist vor dem Hintergrund eines wahrhaften Klimas des Wirtschaftskrieges zu betrachten. Im Moment scheint China nicht geneigt, sich an den Sanktionen der westlichen Staaten gegen Russland zu beteiligen, was für den Handel mit China zusätzliche Risiken birgt.

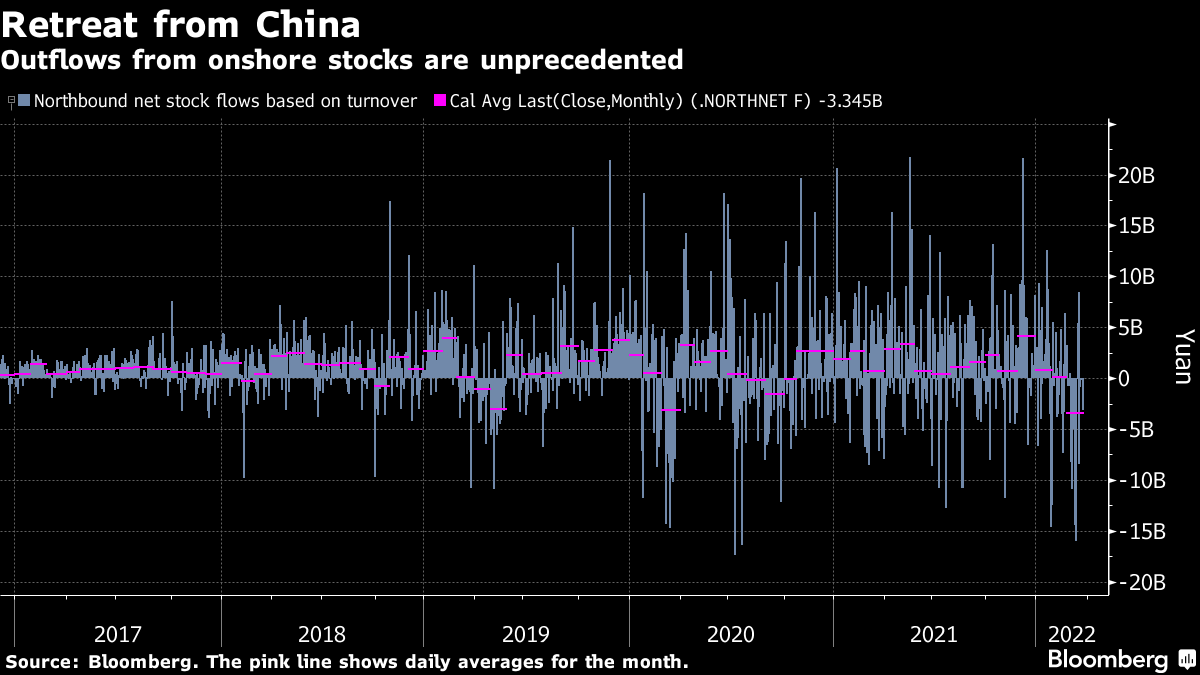

Die konjunkturelle Abkühlung und die geopolitischen Spannungen haben zweifellos dazu geführt, dass sich die Investoren in den letzten Tagen massenhaft aus dem chinesischen Markt zurückzogen:

Die Entglobalisierung geht auf Kosten Chinas, wie an der Produktionstätigkeit abzulesen ist.

Doch die Verlagerung der Wirtschaftsaktivität hat auch für die Vereinigten Staaten ihren Preis. Unter diesen Bedingungen werden die Konsumgüter automatisch teurer.

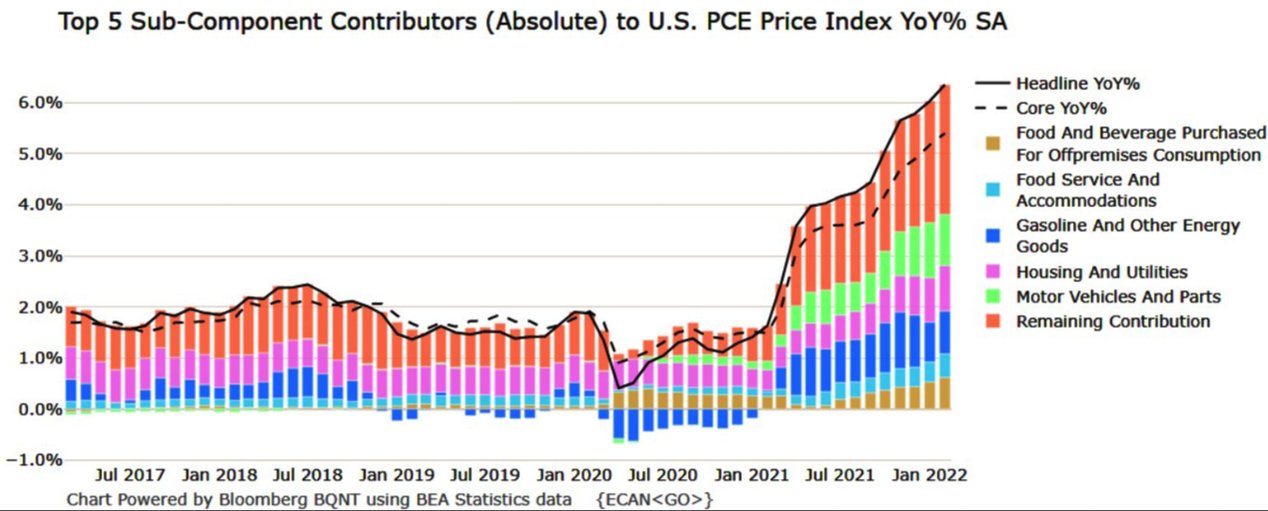

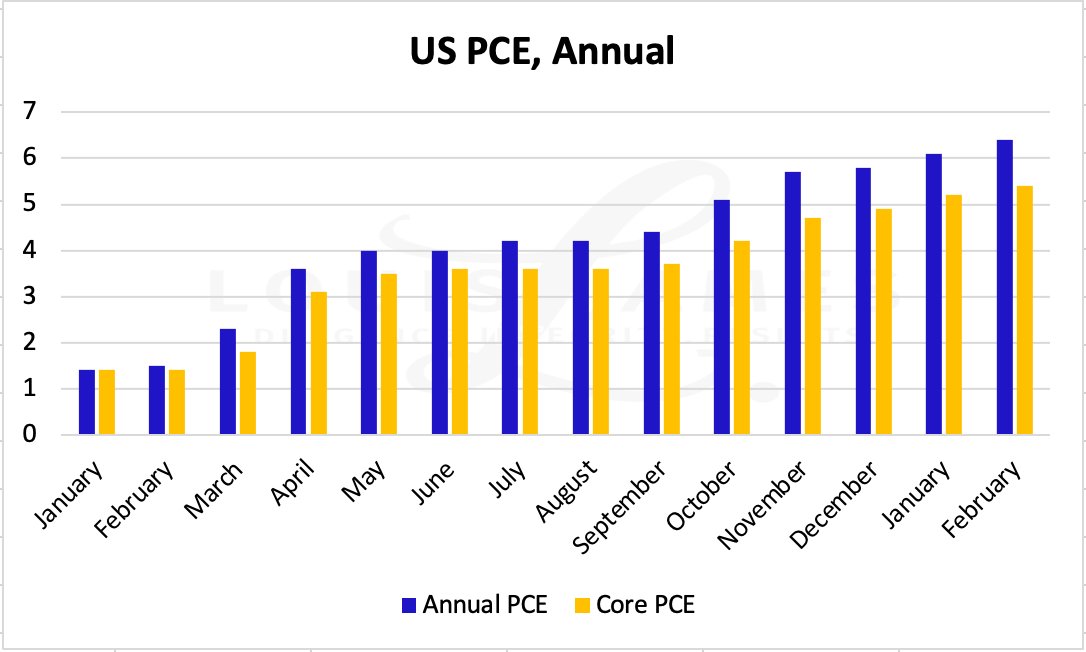

Die Inflation nimmt in den USA zu Beginn dieses Jahres zu.

Die letzten Daten des PCE-Index für persönliche Konsumausgaben belegen, dass die Inflation alle Bereiche der US-Wirtschaft durchdrungen hat:

Wenn der PCE auch das Erreichen eines Höhepunktes vermuten lässt, ist der Anstieg seit Dezember doch in jedem Fall beunruhigend:

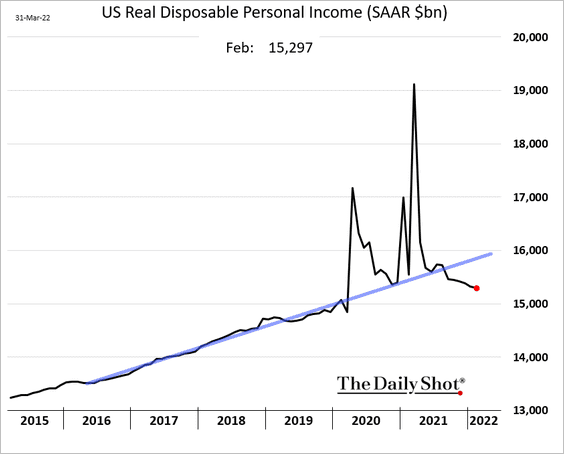

Die Inflation greift die Realeinkommen der Amerikaner weiter an und könnte letztlich den Wachstumszyklus des US-Konsums ins Schleudern bringen:

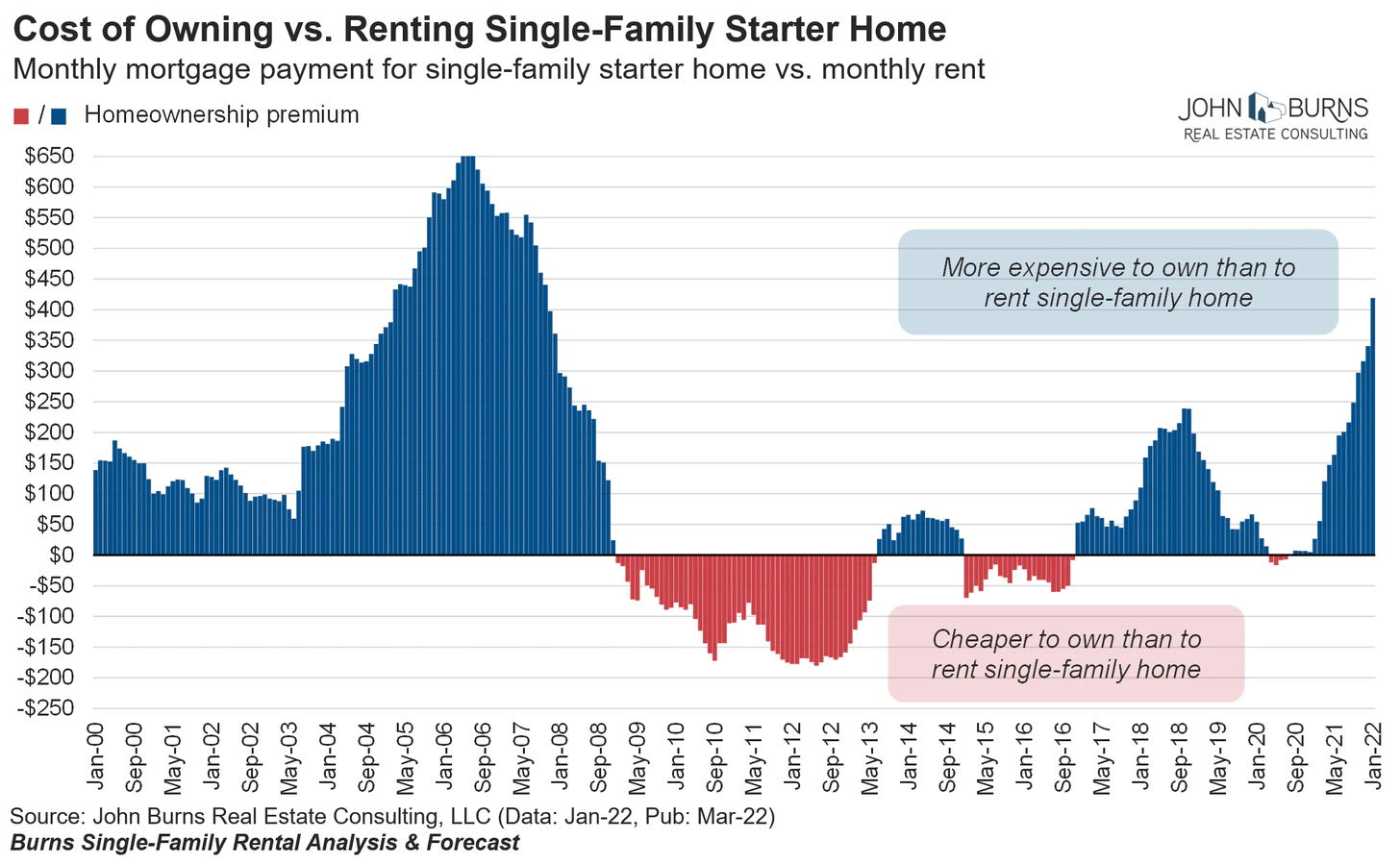

Diese Bedrohung für den inländischen Konsum motiviert die Fed wahrscheinlich, in Bezug auf die Zinssätze schnell und entschlossen zu handeln. Der Markt antizipiert eine rasche Erhöhung der Zinsen und obwohl die Fed die Anhebungen noch gar nicht konkret umgesetzt hat, löste die erwartete Anpassung bereits einen sprunghaften Anstieg der Hypothekenzinsen in den USA aus. Dieser heftige Schock birgt die Gefahr, dass die Kreditnachfrage der amerikanischen Erstkäufer völlig austrocknet.

Folge dieser brutalen Zinserhöhung: Die Diskrepanz zwischen den Kauf- oder Mietkosten erhöht sich schlagartig, schneller noch als 2007, kurz vor dem Platzen der Immobilienblase.

Die Immobilienverkäufe in den USA könnten einen Einbruch wie im Jahr 2007 erleben.

Doch der Immobiliensektor ist nicht der einzige, für den der rapide Kaufkraftverlust Folgen hat.

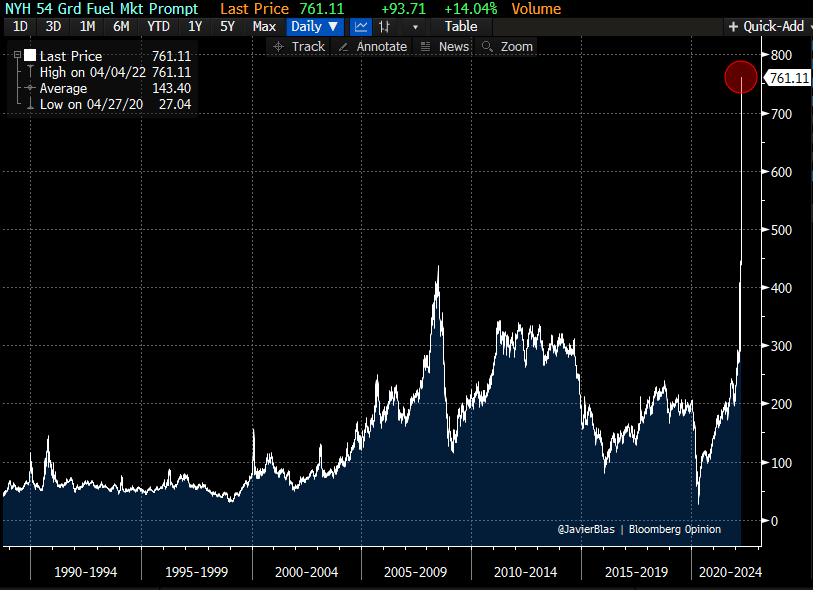

Der Verlust der Realeinkommen könnte sich durch den exorbitanten Anstieg der Energiepreise verstärken, welcher sich im Zuge des Krieges in der Ukraine zusätzlich beschleunigt hat.

In der Luftfahrt wird man eine brutale und in der Geschichte beispiellose Erhöhung der Kerosinpreise hinnehmen müssen.

Unter diesen Bedingungen werden die Preise für Flugtickets in den kommenden Wochen explodieren, wodurch der gesamte Sektor bedroht ist.

Die Fed findet sich in einer hochschwierigen Situation wieder: Sie wird die Zinsen in einem Moment erhöhen müssen, in dem der inflationäre Schock droht, die Nachfrage abzuwürgen.

Viele Beobachter glauben, dass der Kampf gegen die Inflation mithilfe von Zinsanhebungen schon bei den ersten Anzeichen der Inflation hätte geführt werden müssen. Die Zinsen erst dann zu erhöhen, wenn die Inflation bereits so stark ist, dass sie die Nachfrage beeinträchtigt, ist riskant.

Die Prognose der „vorübergehenden“ Inflation, die die Fed im letzten Jahr abgegeben hatte, wird heute als ernster Fehler der Geldpolitik bewertet. Viele Vermögensverwalter hatten der Notenbank blind vertraut und zahlen heute den Preis dafür. Es wundert daher nicht, dass das Vertrauen seither so stark geschädigt ist.

Wird die Inflation die Nachfrage beeinflussen? Hat die Fed wirklich freie Fahrt für die Anhebung der Zinsen angesichts dieser Entwicklung? Ist es nicht schon zu spät? Das Risiko, dass die Fed einen weiteren Fehler macht, lastet auf dem Dollar. Ohne konkrete Maßnahmen zur Bekämpfung der Inflation wird der Wert der amerikanischen Währung den Preis dieses Versagens zahlen.

Vor diesem Hintergrund nimmt der Dollaranteil an den Währungsreserven der Notenbanken weltweit weiter ab:

Der Krieg in der Ukraine verstärkt diesen Trend. Russland hat in Reaktion auf die Sanktionen des Westens entschieden, seine Rohstoffe nur noch gegen Rubel zu verkaufen.

Auch China, Indien und Saudi-Arabien haben kürzlich ihre Bereitschaft signalisiert, im internationalen Handel zumindest teilweise auf den Dollar zu verzichten.

Die Nachfrage nach der US-Währung sinkt also zu einer Zeit, in der auch das Risiko, dass die Fed in ihrem Kampf gegen die Inflation versagt, den inneren Wert des Dollars bereits bedroht.

Der reale Wertverlust des Dollars kommt dem Euro allerdings nicht zugute: Die Energiekrise in Europa droht den Kontinent in eine ernste Rezession zu stürzen. Eine Zinserhöhung, während die Wirtschaftsaktivität kurz vor dem Kollaps steht, wäre eine selbstmörderische Aktion der EZB…

Gold könnte also der Gewinner dieser Geldentwertung werden. Die amerikanischen Anleger, die zu Jahresbeginn physisches Gold kaufen, haben das zweifellos verstanden.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.