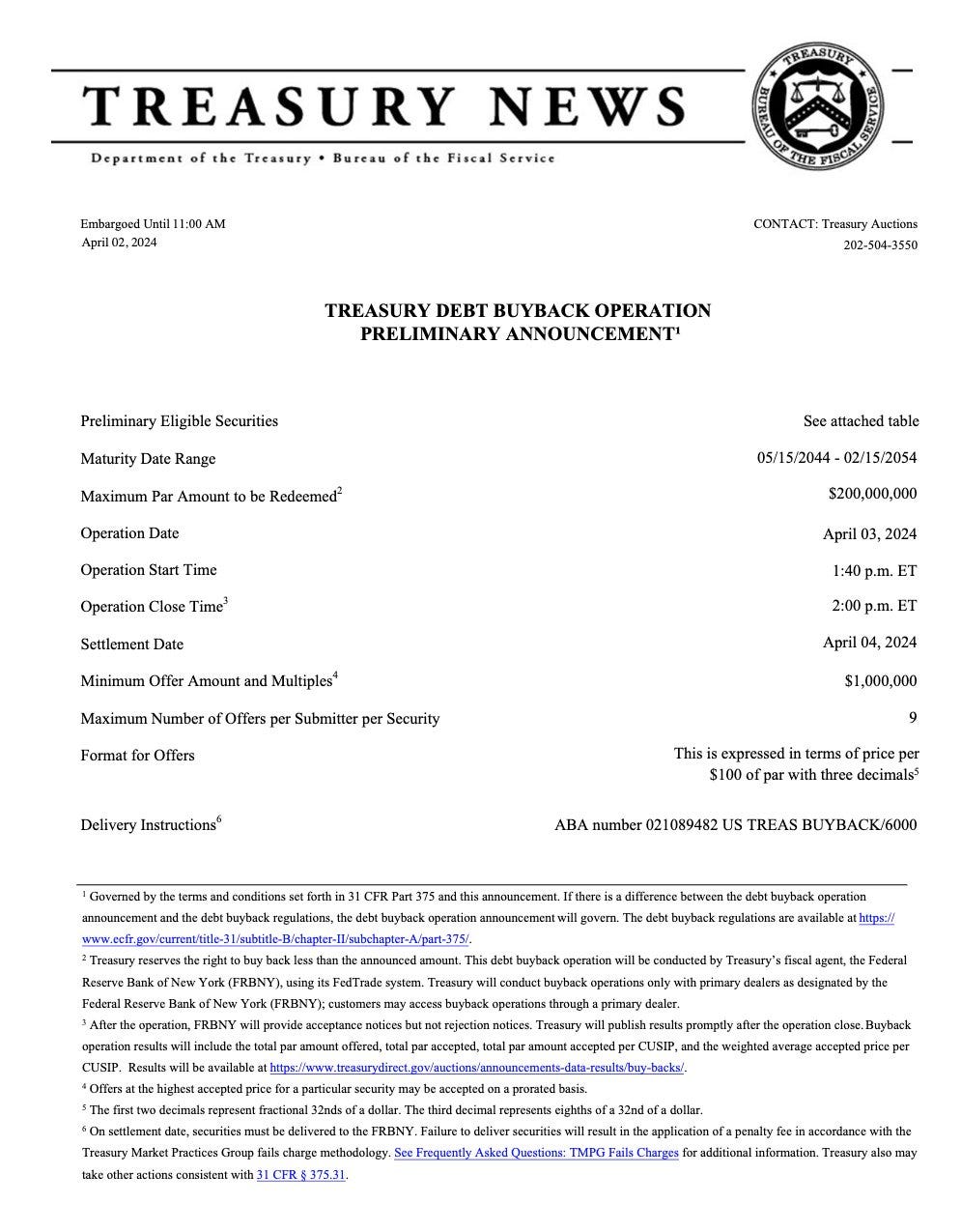

Das US-Finanzministerium hat diese Woche sein Anleihekaufprogramm gestartet:

Das Finanzministerium hat Staatsanleihen im Wert von 200 Millionen $ zurückgekauft, die es im Laufe der letzten Jahre selbst ausgegeben hatte.

Diese Rückkäufe werden mit Hilfe der Federal Reserve Bank in New York (FRBNY) und deren System FedTrade durchgeführt. Das Finanzministerium wickelt die Transaktionen ausschließlich über von der FRBNY autorisierte Broker ab und die Kunden können mittels dieser Makler Zugang zu den Operationen erhalten.

Das US-Finanzministerium gibt kurzfristige Anleihen (Treasuries) heraus, um Anleihen mit langer Laufzeit zurückkaufen zu können. Da sich am Anleihemarkt zunehmend Spannungen bemerkbar machen, soll er mittels dieser Strategie mit zusätzlicher Liquidität versorgt werden. Die Spannungen sind in erster Linie auf den Anstieg der Zinsen zurückzuführen: Für Anleihen, die bis 2022 ausgegeben wurden, finden sich kaum noch Käufer. Das Eingreifen des Finanzministeriums ist notwendig, um das Funktionieren dieses Marktes sicherzustellen, der im Finanzsystem eine entscheidende Rolle spielt. Die US-Staatsanleihen werden in großer Menge in verschiedenen gehebelten Finanzprodukten verwendet. Fehlende Liquidität in diesem Markt könnte daher das Fundament des Finanzsystems selbst bedrohen.

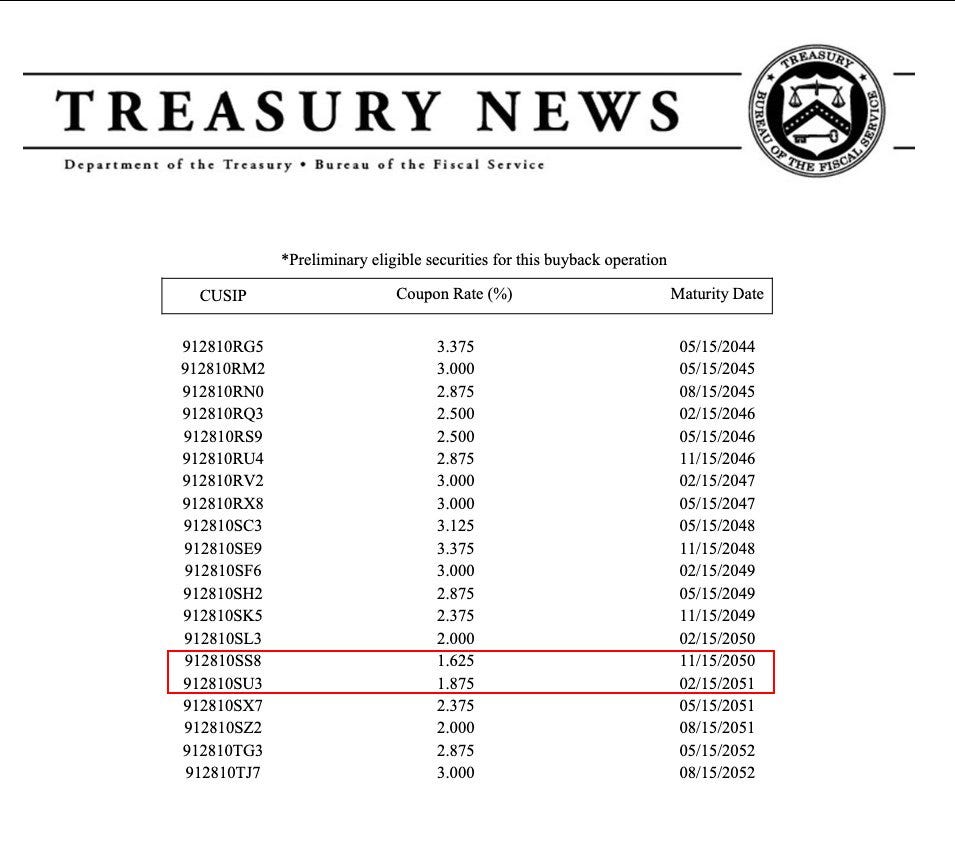

Die ersten Rückkaufoperationen (Buybacks) betreffen zahlreiche Schuldverschreibungen, die zwischen 2014 und 2022 emittiert wurden. Zwei dieser Anleihen erreichen ihr Fälligkeitsdatum erst in ferner Zukunft, im Jahr 2050, und haben einen lächerlichen Zinssatz:

Das Finanzministerium hat also Anleihen zurückgekauft, deren Rendite praktisch null war. Man kann sich vorstellen, dass diese außerhalb des Finanzministeriums selbst wenig Abnehmer fanden, d. h. der Markt für dieses Finanzprodukt ist praktisch verschwunden. Es ist von entscheidender Bedeutung, die nicht realisierten Verluste im Zusammenhang mit diesen Anleihen zu begrenzen und ihre Liquidität wiederherzustellen, um zu garantieren, dass der Markt für staatliche Schuldpapiere wie gewohnt funktioniert.

Das US-Finanzministerium übermittelt eine klare Botschaft: Selbst in Zeiten, in denen der Anleihemarkt unter Druck gerät, gibt es eine Notlösung. Diese Intervention soll die fortgesetzte Verfügbarkeit von Liquidität sicherstellen.

Es ist nicht das erste Mal, dass das Finanzministerium auf diesen Kniff zurückgreift, um die Liquidität bestimmter Anleiheprodukte nach einer Zinserhöhung zu sichern. Tatsächlich wurde diese Strategie bereits Ende der 1990er und Anfang der 2000er Jahre angewendet.

Doch im Gegensatz zu damals kann sich der amerikanische Staat heute nicht auf einen Haushaltsüberschuss stützen. Ganz im Gegenteil: Die USA startet ein kostspieliges Rückkaufprogramm für Staatsanleihen, während das Land gleichzeitig ein Rekorddefizit von 1,7 Billionen $ bei den öffentlichen Ausgaben verbucht.

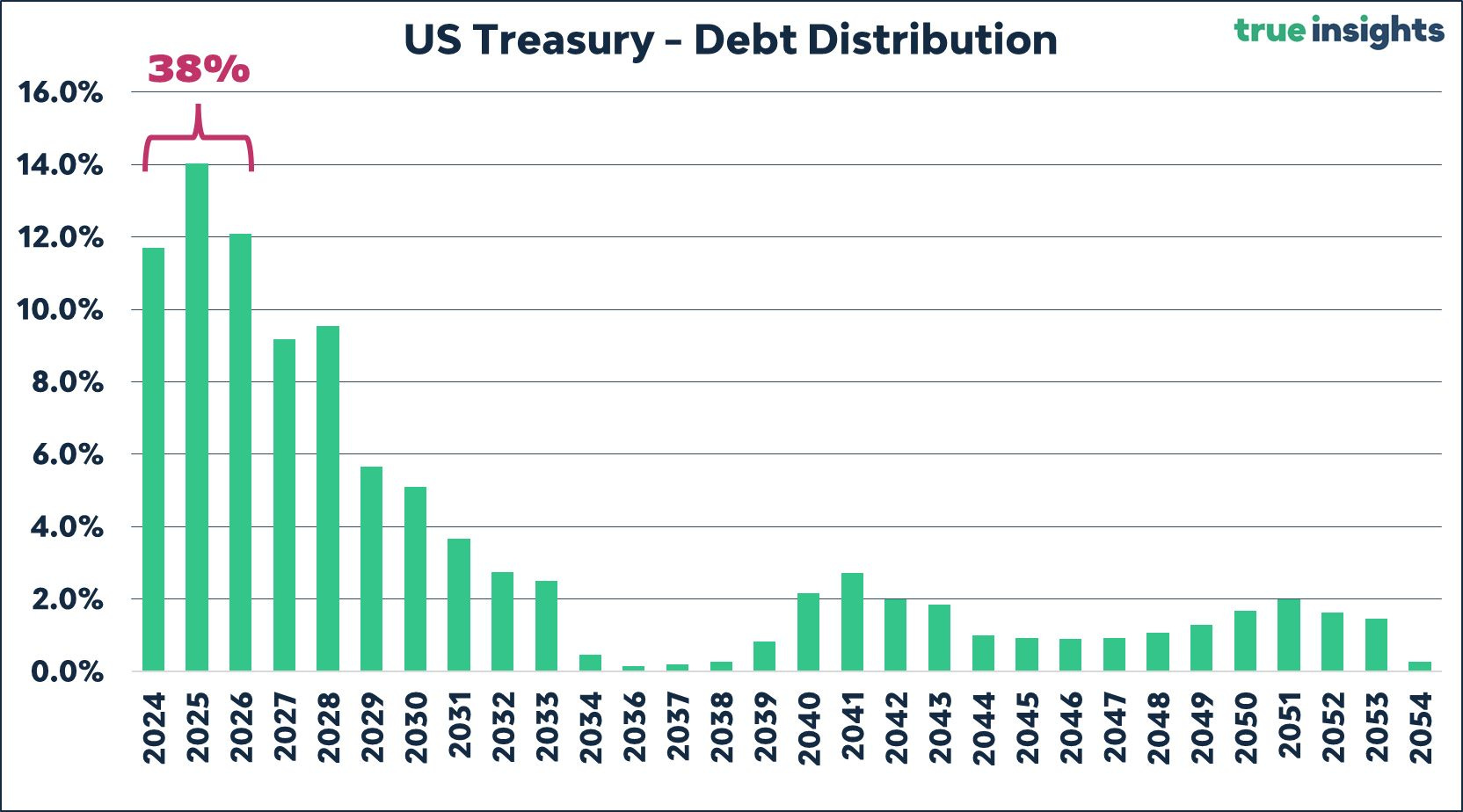

Um die langfristigen Anleihen zurückkaufen zu können, emittiert der Staat kurzfristige Schuldverschreibungen, obwohl dies die Konzentration der US-Schulden auf sehr kurze Laufzeiten verstärkt. Anleihen mit einer Laufzeit von weniger als 2 Jahren machen bereits 38 % der Staatschulden des Landes aus:

Ein Drittel der Schulden muss bis Ende nächsten Jahres refinanziert werden.

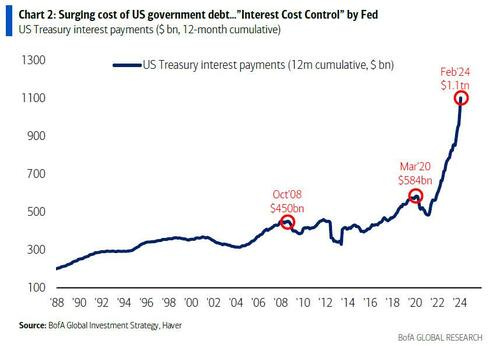

Das Problem: Aufgrund des erhöhten 2-Jahres-Zinssatzes steigen die Refinanzierungskosten dieser Schulden immer weiter. Infolgedessen haben die jährlichen Zinskosten der US-Staatsschulden erstmals die Schwelle von 1 Billion $ überschritten.

Die Zinszahlungen auf die Schulden sind dabei, der größte Posten in den Staatsausgaben zu werden und selbst das Verteidigungsbudget zu übersteigen.

Zu Beginn dieses Jahres befinden sich die Vereinigten Staaten aus finanzieller Sicht auf einem sehr beunruhigenden Weg.

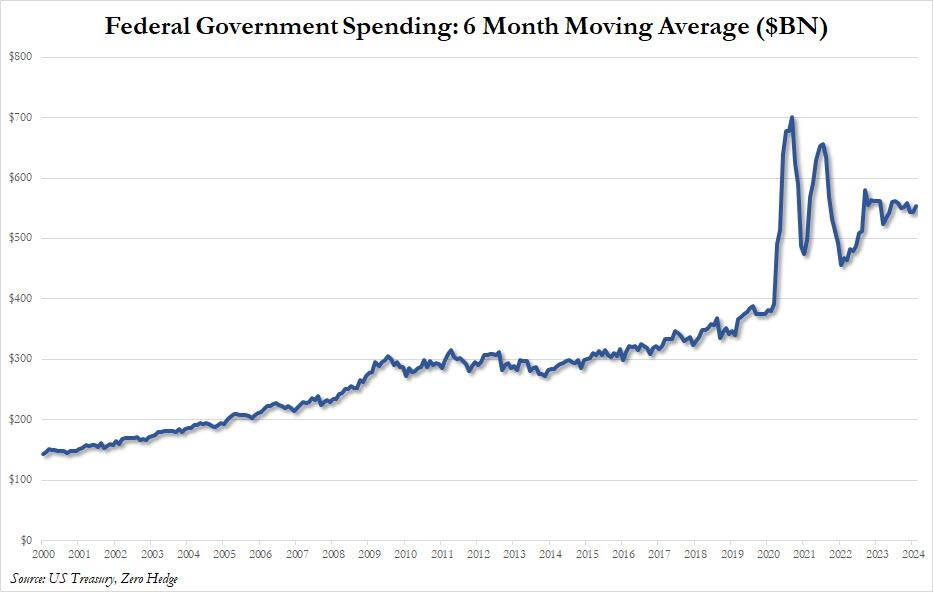

Die Ausgaben liegen weiterhin auf Rekordniveau…

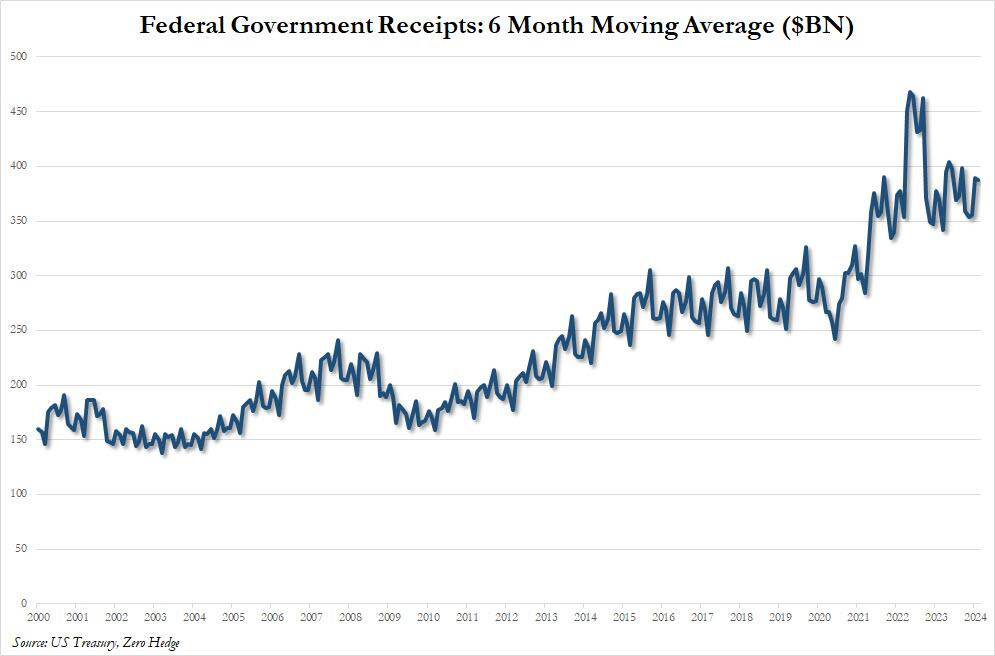

…ohne dass die Einnahmen das Loch in der Staatskasse stopfen könnten.

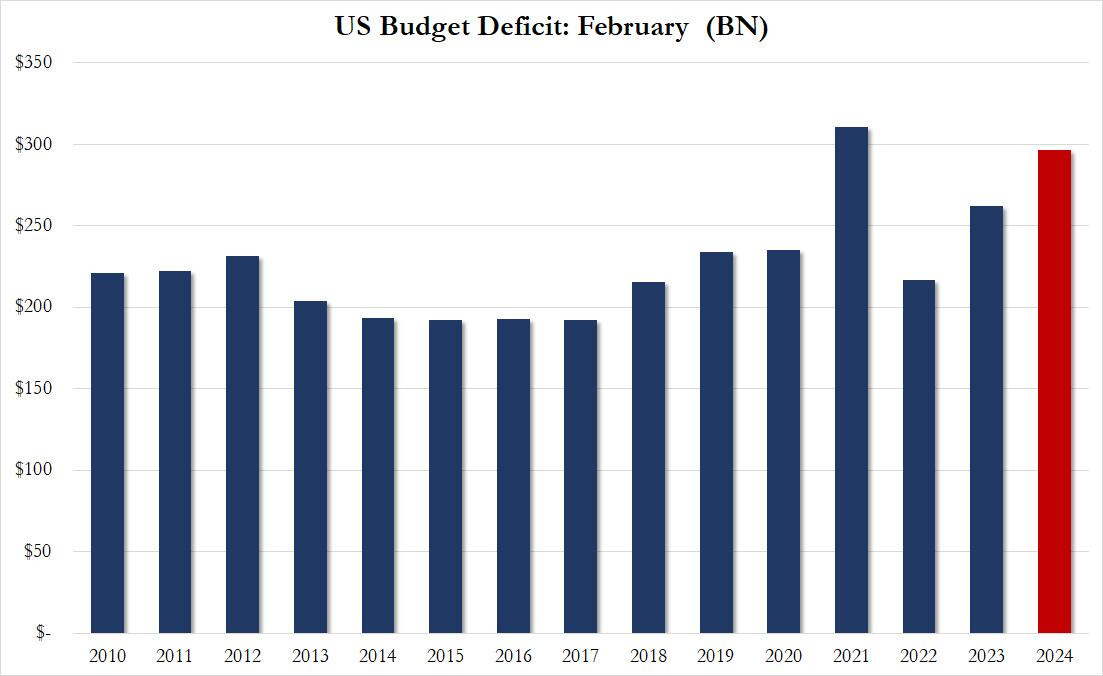

Das im Februar verbuchte Haushaltsdefizit ist fast ebenso groß wie auf dem Höhepunkt der Coronakrise:

Im Februar haben die USA mehr als doppelt so viel ausgegeben, wie sie eingenommen haben.

Heute sind die Ausgaben nicht der Gesundheitskrise geschuldet – das Defizit ist allein auf die erhöhten Zinszahlungen für die Staatsschulden zurückzuführen.

Während der Pandemie hatte das US-Finanzministerium Liquidität in die Märkte gepumpt, was zur ersten Inflationswelle geführt hatte.

Dieses Mal verabreicht es den Märkten Finanzspritzen, indem es kurzfristige Schatzanweisungen ausgibt, um sein Defizit zu finanzieren uns das Funktionieren des Marktes für Staatsanleihen zu gewährleisten.

Diese neue Liquiditätszufuhr ist nun dabei, eine zweite Inflationswelle auszulösen. Ein Anstieg der Inflationsrate hat logischerweise zur Folge, dass die Fed ihren Leitzins nicht senken kann, was die Refinanzierungskosten der kurzfristigen Schuldverschreibungen erhöhen wird.

Wenn die Fed die Zinsen senkt, während die Inflation wieder zunimmt, könnte dies als Änderung ihrer geldpolitischen Ziele interpretiert werden. Es könnte der Eindruck entstehen, dass die Notenbank zum Instrument der Finanzpolitik wird, statt sich auf die Stabilisierung der Inflationsraten zu konzentrieren.

Wenn eine Zentralbank die Finanzierung der Staatsschulden des Landes zum Ziel hat, bricht ihre Währung ein. Dieses Phänomen lässt sich in zahlreichen Ländern beobachten. In den Vereinigten Staaten war es bislang allerdings nicht so offensichtlich erkennbar, da der US-Dollar weltweit als Reservewährung genutzt wird und weil die US-Staatsanleihen als stabilstes und zuverlässigstes Fundament des Finanzsystems galten.

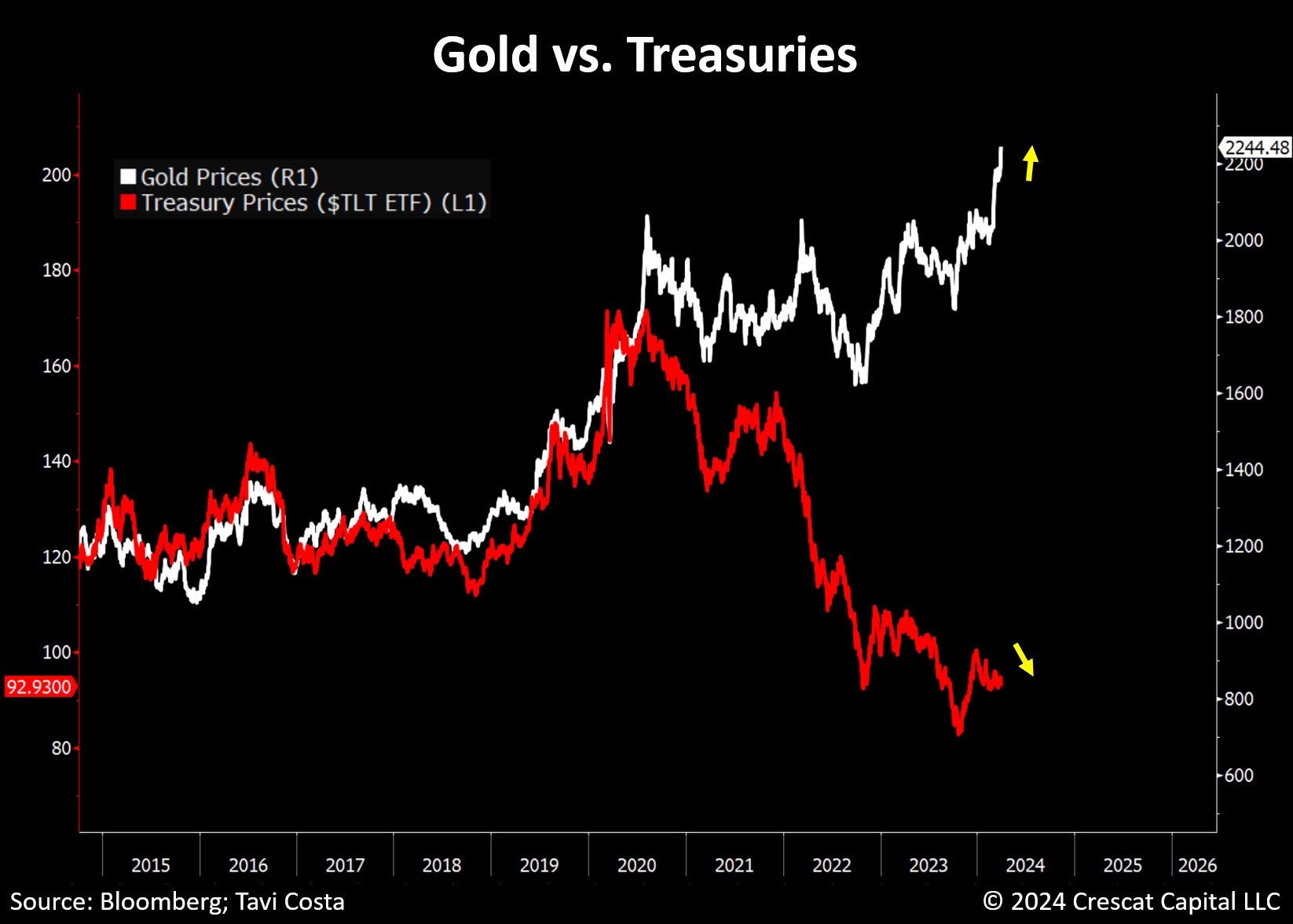

Diese Epoche scheint sich nun ihrem Ende zuzuneigen, wie die Entwicklung des Goldpreises andeutet. Die US-Staatsanleihen scheinen nicht mehr der einzige finanzielle Referenzwert im internationalen Währungssystem zu sein:

Die schnelle, gesteigerte Emission von Anleihen mit sehr kurzen Laufzeiten ist eine typische Praxis von Schwellenländern, aber nicht von den Herausgebern der globalen Reservewährung und anderen Reserveassets, die als neutral betrachtet werden.

Diese Flucht nach vorn des US-Finanzministeriums birgt die Gefahr, den Dollar zu einer zweitklassigen Währung zu degradieren und die US-Staatsschulden in Risikoaktiva zu verwandeln.

Indem sie ihr Doppelmandat von Maximalbeschäftigung und Preisstabilität ignoriert, scheint die Fed mit der Ankündigung einer Zinssenkung einen der Finanzpolitik geschuldeten Eingriff vorzubereiten. Das könnte den Status des Dollars in den Währungsreserven anderer Zentralbanken weiter unterhöhlen.

Die Goldkäufe dieser Zentralbanken spiegeln die wahrgenommene Strategieänderung der amerikanischen Geld- und Finanzpolitik wider.

Der Goldpreis bricht zu Beginn dieses Monats indessen einen Rekord nach dem anderen und bestätigt damit seinen Ausbruch nach oben im März:

Das andere Edelmetall, Silber, ist seinerseits dabei, eine Widerstandslinie der vor 3 Jahren begonnenen Konsolidierungsphase erneut zu testen:

Wenn sich der Ausbruch des Silberpreises aus dieser Bullenflagge bestätigt, müssen sich die Leerverkäufer an den Terminmärkten und beim Silber-ETF SLV, die in den letzten Wochen Short-Positionen in Rekordhöhe aufgebaut haben, wirklich Sorgen machen.

Letzte Woche hat ein einzelner Marktteilnehmer an nur einem Handelstag eine Short-Position im Wert von einer viertel Milliarde Dollar auf den SLV aufgenommen.

Wer würde angesichts der aktuellen Hausse des Silberkurses ein solches Risiko eingehen?

Sollte Silber seine dynamische Rally fortsetzen, bestünde bald die Gefahr eines echten Shot Squeeze, da an diesem äußerst eigenen Markt aktuell sehr umfangreiche und stark gehebelte Short-Positionen offen sind.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.