6 ZENTRALBANKEN UND DAS PYRAMIDENSYSTEM, DAS DIE WELT IN DEN BANKROTT TREIBEN WIRD

Das Schicksal der Welt liegt jetzt in den Händen von 6 Zentralbanken – Fed, EZB, BoE (England), PBOC (China), BoJ (Japan) und SNB (Schweiz). Allein das verheißt extrem Schlechtes für das Weltfinanzsystem. Es ist in etwa so, als würde man Gaunern das Rechtssystem anvertrauen. Seit Jahrzehnten haben diese Zentralbanken völligen Machtmissbrauch betrieben und sich an die Spitze des globalen Geldsystems gesetzt – zu Gunsten ihrer Bankerfreunde und in einigen Fällen auch ihrer privaten Anteilseigner.

Durch Geldschöpfung und Ausweitung von nicht-existenten Kreditmengen, haben Zentralbanken das Finanzsystem vollständig korrumpiert und zerstört. Jeder weiß, dass Geldschöpfung aus dem Nichts zur völligen Entwertung von Geld führt. Diese Banker wissen Folgendes: Wer gleich neben der Druckerpresse steht und das Geld zuerst abgreift, für den hat es noch einen gewissen Wert – noch bevor es in Umlauf kommt. Und genau das haben sie gemacht. Sobald das Geld die Menschen erreicht, entwertet es sich rapide. Wie Mayer Amschel Rothschild vor über 200 Jahren sagte: „Gebt mir die Kontrolle über das Geld einer Nation und es kümmert mich nicht mehr, wer hier die Gesetze macht.”

WERTLOSE GELDSCHÖPFUNG FÜHRT ZU WERTLOSEN VERMÖGENSANLAGEN

Doch die Banker sind nicht nur für die Druckerpressen verantwortlich, sie kontrollieren auch die allgemeinen Geldbeschaffungskosten – in Form von Zinssätzen. Durch Zinsmanipulation hebeln sie die Naturgesetze von Angebot und Nachfrage aus. Sie können also unbegrenzte Geldmengen schöpfen und deren Kosten mit 0 % veranschlagen. Die Folge ist eine Blase aus Schulden, welche niemals zurückgezahlt werden können – und eine Asset-Blase, die derart künstlich ist, dass kein einziger Vermögenswert auch nur einen Bruchteil seines ausgewiesenen Preises wert ist.

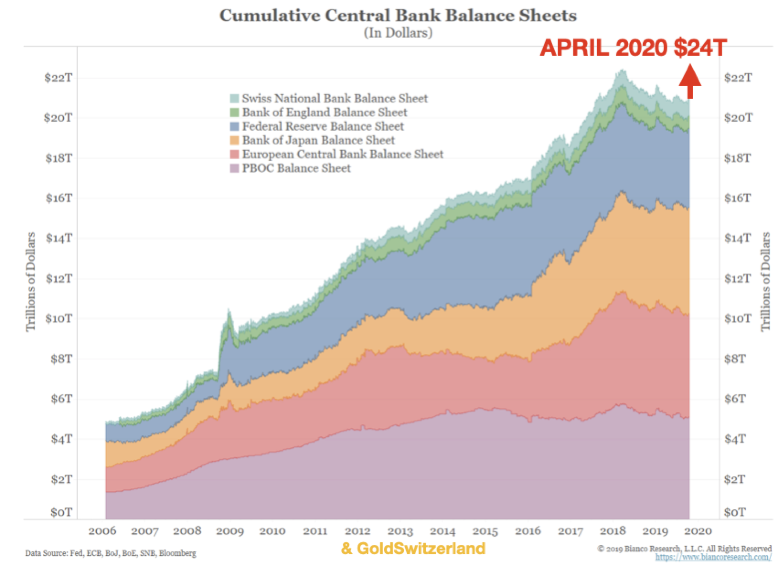

Und jetzt herrscht bei den Zentralbanken Panik – sie schöpfen Billionen Dollar, Euro etc. Rechnet man noch zusätzliche Bankenkreditvergaben sowie Staatsschulden hinzu, sind wir im zweistelligen Billionenbereich.

Allein die Bilanzsumme der oben genannten 6 größten Banken ist seit Ende Februar 2020 um 3 Billionen $ gestiegen – von 21 Bill. $ auf 24 Bill. $ heute.

Doch das ist nur der Anfang. Man darf nicht vergessen, dass diese Geldschöpfung nicht mit dem Corona-Virus begann. Alles fing schon Ende Juli 2019 an. Mit den Worten „Wir werden alles Notwendige tun“ sendete die EZB damals schon Warnsignale, dass irgendwas auf der Welt aus dem Ruder lief. Eine Woche später begann die Federal Reserve mit ihren Tages-Repos im Umfang von hunderten Milliarden $. Das war die Zeit, als die ernsten Probleme im Finanzsystem begannen.

5 BILLIONEN $ MIT NULL INTRINSISCHEM WERT

Ende September 2019 lag die Bilanzsumme der Federal Reserve bei 3,8 Billionen $, heute sind es 6,6 Bill. $. Das ist ein Anstieg um 2,8 Bill. $, und der größte Teil davon entstand seit März 2020. Im selben Zeitraum (Sept. 2019 – April 2020) stieg die US-Verschuldung um 2 Bill. $ – von 22,7 Bill. $ auf 24,7 Bill. $.

Also: Seit Ende September 2020 wurden durch Federal Reserve und US-Regierung fast 5 Bill. $ geschöpft! Und der größte Teil dieser Zuwächse ereignete sich im April 2020. Man darf nicht vergessen: Es handelt sich hierbei nicht um echtes Geld, sondern um aus dem Nichts fabrizierte Geldmittel. Zu ihrer Entstehung bedurfte es keiner Arbeit, keiner Dienstleistungserbringung und keine Güterproduktion. Folglich hat dieses Geld NULL intrinsischen Wert. Es ist nur ein Computereintrag mit einer 5 und 12 Nullen. Deswegen bekommen die Empfänger dieser Mittel nur falsches und wertloses Geld.

WARUM DRUCKT DIE FED NICHT EINFACH DAS JAHRES-BIP DER USA VON 21,5 BILL. $?

Wenn die Fed oder die US-Regierung nun behaupten, man gäbe echtes und tatsächlich werthaltiges Geld aus, warum drucken sie dann nicht gleich 21,5 Billionen $ jährlich. Das entspräche dem Jahres-BIP der Vereinigten Staaten von Amerika. Anstatt also arbeiten und Güter produzieren zu müssen, würde man jedem US-Bürger – Erwachsenen wie Kindern – ganz einfach 65.000 $ geben (21,5 Bill. $ geteilt durch 331 Millionen Einwohner). Keiner bräuchte arbeiten, jeder könnte sein Geld nach Belieben ausgeben und glückselig wie im Paradies leben. Klar, irgendjemand müsste noch arbeiten, um Nahrung zu produzieren und essentielle Dienstleistungen anzubieten – doch all das ließe sich in Niedriglohnländern einkaufen.

Falls die US-Regierung und die Fed wirklich glauben, dass sie alle Probleme durch Geldschöpfung lösen können, warum klotzen sie dann nicht richtig ran und schöpfen sich das eigenen Jahres-BIP selbst? Und warum überhaupt eine Grenze bei 21,5 Bill. $ (dem aktuellen US-BIP) ziehen? Warum nicht gleich 43 Bill. $ drucken, um den Lebensstandard zu verdoppeln? Oder 100 Bill. $ – warum nicht? Dann könnten alle echt reich werden. Wenn das aktuelle System der Geldschöpfung von einstelligen oder zweistelligen Billionenbeträgen funktioniert, dann möchte ich gerne die Erklärung der Fed hören, warum sie nicht auch hunderte Billionen $ schöpfen kann. Oder hieße es dann, dass Geldschöpfung von 10 Bill. $ noch echtes Geld wäre, wohingegen hunderte Billionen $ schon Falschgeld sind? Kann ein ernstzunehmender Beobachter der Lage wirklich glauben, dass diese 6 Zentralbanken die Welt durch die Erzeugung wertlosen Geldes retten werden? Wie weit glaubt man, mit diesem Pyramidensystem gehen zu können, bevor die Welt die Täuschung erkennt?

DIE FED DRUCKT 9,5 BILLIONEN $ UND KAUFT DAS GANZE GOLD DER WELT

Um den Wert des geschöpften Geldes zu testen, schlage ich vor, dass die Fed 9,5 Bill. $ druckt und das gesamte Gold der Welt aufkauft (einschließlich Schmuck) – also 170.000 Tonnen zum aktuellen Preis von 55,6 Millionen $ pro Tonne. Sollte der Fed nicht klar sein, was dann passieren würde, so werde ich es ihr sagen: Sie würde große Probleme haben auch nur eine Tonne zu den derzeitigen Preisen zu kaufen. Sobald sie ihre zweite Tonne kauft, wird der Markt den intrinsischen Wert des Dollars mit NULL bewerten und Gold wird – in wertlosen Dollar gemessen – ins Unendliche steigen.

DAS ENDE DES DOLLARS

Die Fed ist natürlich nicht blöd. Sie versteht die Konsequenzen ihres Handelns. Sie weiß, dass sie ein sehr gefährliches Spiel spielt, das jederzeit schief gehen könnte. Sie ist sich zudem bewusst, dass der Dollar seit 1971 um effektiv 98 % gefallen ist, also im Vergleich zu Gold. Durch die Einführung des Petrodollars sowie der Beaufsichtigung und Überwachung des Finanzsystems gelang es den USA, die eigene Währung über Jahrzehnte auf einem künstlich hohen Niveau zu halten. Doch diese Zeit geht jetzt zu Ende. Der Mix aus einbrechenden Ölpreisen sowie Ländern, die den Dollar meiden wie China und Russland, wird die Dollar-Kugel ins Rollen bringen. Zudem wird die unbegrenzte Geldschöpfung, die die USA jetzt begonnen haben, stark an Fahrt gewinnen, sobald Unternehmen und Finanzinstitutionen in die Insolvenz rutschen. Und das führt zum Dollar-Crash.

ENTWERTUNGSWETTLAUF DER WÄHRUNGEN

Wenn der „Greenback“ einbricht, wird in wenigen Monaten niemand mehr Dollar halten wollen. Das Problem ist nur, dass wir heutzutage keine einzige solide Währung mehr haben. Der Euro ist erledigt, wie auch der Yen und das Pfund. Infolge der aktuellen Weltkrise betreiben all diese Länder massive Geldschöpfung. Und was ist mit dem Schweizer Franken? Er galt in Krisenzeiten immer als Fluchthafen. Möglicherweise könnte der Schweizer Franken für ganz kurze Zeit als Fluchtwährung funktionieren. Eine Analyse der Schweizerischen Nationalbank, SNB, und des Schweizer Bankensystems zeigt aber, dass es auch hier die großen Probleme gibt, die wir überall auf der Welt finden.

Als Schweizer kritisiere ich nicht gerne mein Land, das über das beste politische System der Welt, sehr stabile Finanzen sowie eine starke Währung verfügt. Doch leider gibt es den konservativen Schweizer Banker nicht mehr. Die SNB und das gesamte Schweizer Finanzsystem gehen Risiken ein, die haarsträubend sind.

DIE SCHWEIZERISCHE NATIONALBANK – DER WELTGRÖSSTE HEDGEFONDS

Also zur SNB. Sie hat eine Bilanzsumme von 852 Mrd. CHF (878 Mrd. $) oder 122 % des Schweizer BIP. Sie hat damit die verhältnismäßig höchste Bilanzsumme aller großen Zentralbanken. Doch nicht nur das. Betrachtet man die Anlagen der SNB genauer, stellt man fest, dass sie der größte Hedgefonds der Welt ist. Knapp über 76 % der Anlagen sind in US-Dollar und Euro, und 24 % in anderen Währungen wie Yen, GBP und CAD. Fast 100 Mrd. $ stecken in US-Aktien wie Apple, Microsoft, Google etc.

Man muss also Folgendes feststellen: Die SNB ist ein massiver Währungsspekulant, der seine Anlagen zu 92 % in Schweizer Franken-fremden Investments hält. Das ist eine immense Wette einer nationalen Zentralbank gegen die eigene Währung. Der offizielle Grund lautet, man wolle damit den Schweizer Franken niedrig halten im Vergleich zu den Währungen der Haupthandelspartner – EU und USA. Allerdings ist eine so hohe und risikoreich verteilte Bilanzsumme extrem gefährlich und unverantwortlich gegenüber dem eigenen Land und den Anteilseignern. Mit 55 % sind die Kantone (die lokalen Gliedstaaten) die größten Anteilseigner der SNB. Im Q1 2020 verlor die SBN mit ihren Investments 38 Mrd. CHF (39 Mrd. $) – hauptsächlich am US-Aktienmarkt. Die Kantone sind abhängig von den Dividenden der SNB. Die Verluste sind also ein schwerer Schlag.

Doch für die SNB ist das nur der Anfang. Wenn der US-Aktienmarkt weitere 30 % oder mehr fällt, was wahrscheinlich ist, dann werden auch die Verluste steigen. Doch viel schlimmer sind die Währungspositionen. Für jede 10 %, die der Dollar und der Euro gegenüber den Schweizer Franken fallen, fährt die SNB weitere 80 Mrd. $ Verlust ein. Und das wird natürlich auch auf Schweizer Seite Geldschöpfung auslösen und zur Schwächung des Schweizer Franken führen, was zumindest theoretisch die Währungsverluste ausgleichen könnte. Es ist allerdings schwer vorherzusagen, wer diesen Währungsentwertungswettlauf gewinnen wird. Höchstwahrscheinlich wird der Dollar gewinnen, dicht gefolgt vom Euro und Yen. Und falls das der Fall sein sollte, werden der SNB noch erhebliche Verluste entstehen, bevor der Schweizer Franken an Wert verliert.

Doch nicht nur die SNB ist eine Zeitbombe. Auch das Schweizer Bankensystem, das 5-mal so groß ist wie das Schweizer BIP. Es ist viel zu groß für ein so kleines Land, gerade wenn die Schuldenmärkte unter Druck geraten, was sich jetzt schon abzeichnet. Im Verhältnis zur Größe des Landes wird die SNB massive Mengen Schweizer Franken schöpfen müssen, welche – wie geschöpftes Geld allgemein – null Wert haben werden.

Das Fazit ist klar. Kein Bankensystem der Welt ist sicher, auch nicht das der Schweiz. Also: Alle, die große Assets innerhalb des Finanzsystems halten – egal ob Barmittel oder Wertpapiere – sind in den kommenden Monaten und Jahren einem inakzeptablen Risiko ausgesetzt.

MÄRKTE

Die Aktienmärkte befinden sich in einer Aufwärtskorrektur innerhalb der Baisse, die im Februar begann. Im Dow stehen wir womöglich am Ende dieser Korrektur, sie könnte allerdings noch ein klein wenig länger dauern. Doch hier besteht Abwärtsrisiko! Alle Aktienmarktanleger werden wahrscheinlich den größten Teil ihrer Vermögen in den kommenden Monaten und Jahren verlieren.

Anleihen sind extrem anfällig, da sich die Kreditqualität mit jedem Tag verschlechtert. Alle Schuldenformen werden unter Druck geraten, einschließlich der Staatsschulden. Zentralbanken werden alles unternehmen, um die Zinssätze niedrig zu halten, doch am Ende wird der Markt gewinnen, wobei es zum Ausverkauf von Anleihen und zum rapiden Anstieg der Anleihezinsen kommen wird.

GOLD

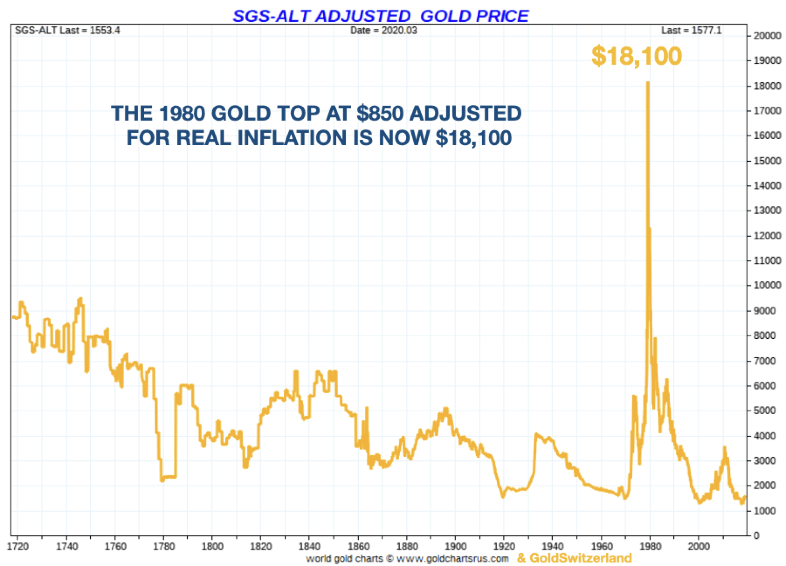

Gold (und Silber) werden die klaren Gewinner fortschreitender Währungsentwertung sein. Das Erreichen meines 18 Jahre alten Ziels von 10.000 $ in heutigem Geld ist buchstäblich garantiert.

Im Chart unten sehen wir Gold im Vergleich zum US-Geldangebot (FMQ-Fiat Money Quantity). Wie man sieht, ist Gold heute so billig wie im Jahr 1970, als es 35 $/ Unze kostete, oder so billig wie 2000, als der Goldpreis bei 290 $ lag.

Angesichts massiv angespannter physischer Märkte, wo sowohl die LBMA-Bullionbanken als auch die Comex nicht in der Lage sind, ihren Verpflichtungen zur physischen Goldlieferung nachzukommen, ist es nur noch eine Frage der Zeit, bevor es zu einem ernsthaften Ausbruch der Goldpreise kommt. Ich mache nicht gerne saisonale Prognosen für den Goldpreis, da das die falschen Käufer anzieht. Trotzdem ist das 10-fache des heutigen Preises oder aber 17.000 $ sicherlich realistisch – allein bei normaler Inflationsentwicklung. Der abgebildete Chart von goldchartsrus bestätigt dieses Niveau. Der real-inflationsbereinigte Goldpreis vom 1980er Top (damals 850 $) würde heute bei 18.100 $ liegen.

Die Hyperinflation wird natürlich viele Nullen an den Goldpreis hängen, auch wenn dieser Preis bedeutungslos wäre, da er nur die Entwertung der Währungen widerspiegeln würde. Er wird aber nicht bedeutungslos sein für all jene, die weiterhin wertlose Dollar und Euro besitzen anstelle des einzigen Geldes, das im Verlauf der Geschichte überlebt hat – also Gold.

Man braucht nur mit Menschen zu reden, die in Venezuela, Simbabwe, Ungarn oder Jugoslawien gelebt haben – um jüngere Beispiele für Hyperinflationen zu nennen. Diese Menschen haben ihr ganzes Geld verloren, und das wird auch allen passieren, die sich nicht gegen die kommende Hyperinflation abgesichert haben.

Man sollte nicht vergessen, dass Hyperinflation nicht das Resultat nachfragegetriebener Preissteigerungen ist, sondern das Ergebnis zusammenbrechender Währungen. Und genau das werden wir – wie oben schon erwähnt – demnächst erleben, wenn die Geldschöpfung an Fahrt gewinnt.

Physisches Gold darf nicht als spekulatives Investment betrachtet werden! Sondern als das einzige Geld, das im Verlauf der Geschichte überlebt und seine Kaufkraft erhalten hat. Also: Gold ist Versicherung und Gold ist Vermögensschutz. Und deswegen müssen wir Gold haben – angesichts eines Finanz- und Währungssystems, das in seiner gegenwärtigen Form nicht überleben wird.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.