„Gold hat keine Funktion in den Portfolios vermögender Kunden.“, meinte der Chief Investment Officer der privaten Vermögensverwaltung von Goldman Sachs just in der Woche, in der Gold in US-Dollar um mehr als 100 $ stieg und ein neues Hoch bei 1.984 $ markierte. Viele fanden ihre Aussage rätselhaft, da den Kunden einer anderen Goldman-Sachs-Abteilung zuvor noch gesagt wurde, man möge keinesfalls Gold verkaufen.

Sie sagte weiter: „Unserer Ansicht nach ist Gold nur dann angebracht, wenn man fest davon ausgeht, dass der US-Dollar entwertet wird. Dieser Auffassung sind wir nicht.“

DER IMPLODIERENDE DOLLAR

Also: Wir haben einen Dollar, der in diesem Jahrhundert 85 % gegenüber Gold verloren hat und 40 % seit 2018. Wie kann also ein CIO der mächtigen GS-Bank sagen, dass der Dollar nicht entwertet werde? Die Geschichte zeigt uns jedenfalls, dass sie nicht die Wahrheit sagt. Oder glaubt sie tatsächlich, dass der Dollar in den kommenden Jahren nicht fallen wird? Als CIO kann sie auf jeden deutlich sehen, was auch alle anderen sehen: Angesichts des Zustands der US-Wirtschaft, der für drastisch steigende Defizite sowie unbegrenzte Geldschöpfung sorgt, stehen die Zeichen für den US-Dollar verdammt schlecht.

Die Wahrheit liegt mit Sicherheit ganz woanders. Kein Vermögensverwalter interessiert sich für den Schutz von Kundenanlagen durch die ultimative Vermögenssicherung (natürlich physisches Gold!). Und das hat einen sehr einfachen Grund: Goldman Sachs‘ Abteilung für die Verwaltung von Privatvermögen ist nicht an physischem Gold interessiert, weil die Bank mit dem Halten von Kundengold nicht genügend Erträge generiert. Viel lieber möchte man kostspielige proprietäre Produkte sowie eigenverwaltete Fonds in die Portfolios der Kunden packen und darüber hinaus noch regelmäßig Aktien kaufen bzw. verkaufen, um immer wieder Provisionen zu kassieren.

Keine Bank, die Kundenportfolios verwaltet, sagt ihren Kunden, dass Gold in den letzten 20 Jahren besser abgeschnitten hat als alle großen Anlageklassen, einschließlich Aktien. So hat beispielsweise der Dow seit 1999 70 % gegenüber Gold verloren (Dividenden nicht eingerechnet).

Stattdessen halten Vermögensverwalter an ihren konventionellen Portfolios fest, die aus Aktien, Anleihen und ein paar Alternativanlagen bestehen. Das Dow-Gold-Verhältnis steht jetzt bei 13, und es befindet sich auf dem Weg zu einem Stand von mindestens 1:1 (wie 1980) und möglicherweise sogar 0,5:1, wie ich in einem Artikel letzte Woche erklärte.

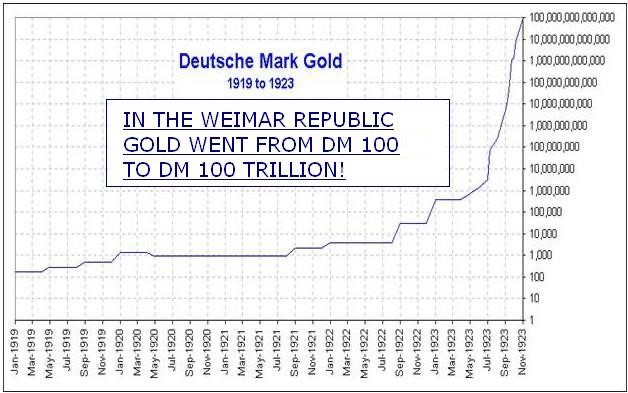

WEIMARER REPUBLIK: GOLD FÜR 100 BILLIONEN

Was ein Stand von 0,5 zu 1 im Dow-Gold-Verhältnis genau bedeuten wird, lässt sich heute unmöglich sagen. Es könnte heißen: Gold bei 20.000 $ und der Dow bei 10.000. Oder aber: Gold bei 50.000 $ und der Dow bei 25.000. Und falls Hyperinflation Einzug hält, was aus meiner Sicht sehr wahrscheinlich ist, dann könnte Gold bei 100 Milliarden $ stehen. In diesem Fall würde ich davon ausgehen, dass das Verhältnis – im Einklang mit den meisten Aktien – auf deutlich unter 0,5:1 einbräche. Gold bei 100 Milliarden $ mag jetzt vielleicht sensationell klingen, man sollte aber nicht vergessen, dass die Welt schon deutlich höhere Fiatgeldpreise für Gold gesehen hat.

In der Weimarer Republik stieg der Goldpreis in Mark im Jahr 1923 auf 100 Billionen!

Den Goldpreis in wertlosem Papiergeld zu bemessen, ist natürlich völlig zwecklos. 100 Billionen Mark mag vielleicht nach viel Geld klingen. Und das ist es in der Tat auch, wenn man gezwungen ist, diese Summe in echtem Papiergeld zu zahlen. Das Problem ist nur, dass Papiergeld unter solchen Umständen schon jede nützliche Funktion verloren hat. Heutzutage wird Papiergeld schrittweise abgeschafft. In Schweden führt schon niemand mehr Papiergeld mit sich oder bezahlt mit ihm. Selbst bei kleinen Beträgen, wie z.B. beim Kauf von Brot, wird die Kreditkarte benutzt.

WENN DAS PAPIERGELD STIRBT

Die Abschaffung des Papiergelds ist ein von Staaten und Zentralbanken geplanter Prozess. Erstens werden damit Bank-Runs unmöglich. Die Banken würden ganz einfach die Geldautomaten abschalten. Auch elektronische Überweisungen ließen sich natürlich aussetzen. Der wichtigste Aspekt des elektronischen Geldes ist das „Big-Brother-is-watching-you“-Syndrom. Nachdem der Staat die totale elektronische Kontrolle über das Geld der Bürger hat (und das nicht nur unter steuerlichen Gesichtspunkten), kann er entscheiden, ausgewählte Konten zu blockieren oder aber Strafen/ Steuern ohne Zustimmung des Kontoinhaber einzuziehen.

Und was die Hyperinflation betrifft, ist es nur eine Frage der Zeit, bis die Inflation anzieht, da sich die rasende Geldschöpfung im Einklang mit der einbrechen Wirtschaft verschärft. Die derzeitige explosive Ausweitung der Bilanzsumme der Fed als auch die drastisch steigende Staatsverschuldung wird zu einem exponentiellen Anstieg des Geldangebots führen. Und das wird wiederum zu einem beschleunigten Fall des Dollar führen.

FALL DES DOLLAR UND GELDANGEBOT

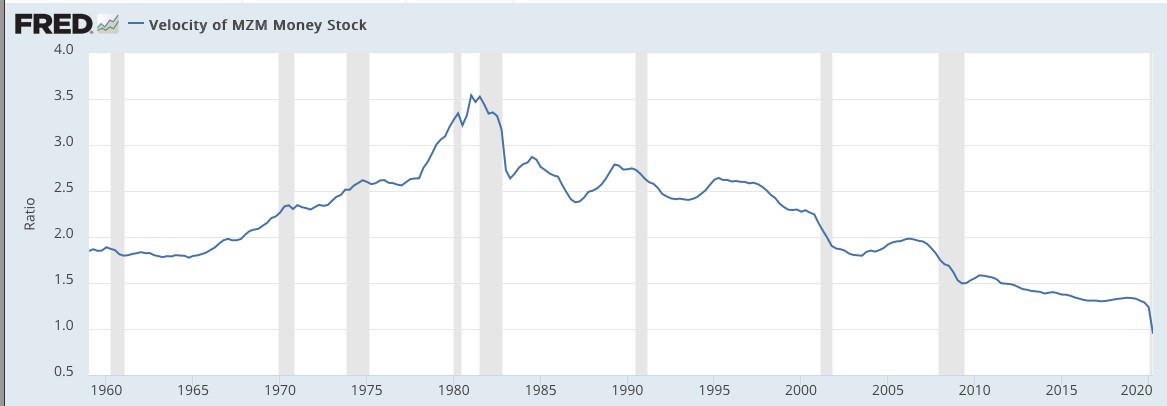

Im März dieses Jahres markierte der Dollar Index seinen Höhepunkt bei 103. Seither fiel er um 10 % auf heute 93. Während der Dollar weiter fällt, wird die US-Inflation anziehen. Bislang liegt die Inflationsquote in den USA bei knapp über null. Jeder, der Lebensmittel kauft und Versicherungen bezahlt, weiß, dass diese Zahl nicht stimmen kann. Doch der wahre Grund, warum die Inflation trotz steigenden Geldangebots niedrig bleibt, ist die niedrige Geldumlaufgeschwindigkeit.

Das ganze geschöpfte Geld erreicht nicht die Verbraucher. Es bleibt in den Banken und anderen großen Institutionen, wo es die maroden Bilanzen stützt. Sehr wenig davon erreicht die Realwirtschaft.

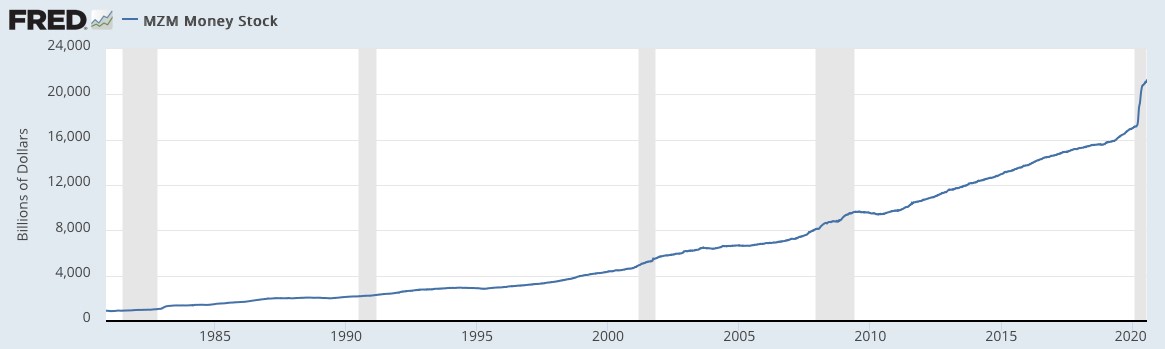

Im Diagramm unten sehen wir den Anstieg des MZM (Money of Zero Maturity) in den USA. MZM ist die breiteste Messgröße für liquides Geld. Im Jahr 2000 waren es 4,3 Billionen $, heute sind es 21 Billionen $. Allein seit März 2020 ist diese Geldmenge um enorme 4 Billionen $ gestiegen.

Mit Blick auf die Umlaufgeschwindigkeit des MZM sehen wir, dass es im Jahr 1981 3,5 erreicht hatte, als die Inflation hoch war und die Zinssätze auf bis zu 20 % stiegen. Heute ist die Umlaufgeschwindigkeit auf ein Allzeittief von 0,9 eingebrochen. Wir sehen also folgendes: Das geschöpfte Geld wird nicht ausgegeben, sondern dazu genutzt, den Zusammenbruch des Finanzsystems abzuwenden.

FÄLLT DER DOLLAR, ERHÖHT SICH DIE GELDUMLAUFGESCHWINDIGKEIT

Wenn der Dollar fällt und die Geldumlaufgeschwindigkeit steigt, werden wir einen rapiden Anstieg der Inflation sehen. Steigende Inflation wird zu steigenden Zinssätzen führen. Ich selbst habe das in den 1970ern in Großbritannien miterlebt, als sich die Inflation über mehrere Jahre hinweg im mittleren bis hohen Zehnerbereich bewegte. Meine erste Hypothek war 1974 mit 21 % verzinst.

Zentralbanken sind heutzutage in der Lage, die Zinssätze auf unnatürlich niedrige Stände zu drücken und, zumindest kurzzeitig, den Gesetzen von Angebot und Nachfrage zu trotzen. Hohe Kreditnachfrage müsste in einem Umfeld freier Märkte zu steigenden Zinssätzen führen und folglich eine Reduzierung der Nachfrage nach Kredit bewirken. Doch in einer Welt, die von Zentralbanken kontrolliert und manipuliert wird, werden die Naturgesetze temporär aufgehoben. Und das führt zu Scheinmärkten und falschen Preisen.

Es folgt ein wahrscheinlicher Ereignisablauf für die kommenden Jahre:

DAS ALPTRAUM-SZENARIO

- rapider Anstieg von Defiziten und Schulden

- Dollar und andere Währungen fallen

- unbegrenzte Geldschöpfung zur Rettung von Banken und des schwer angeschlagenen Finanzsystems

- mehr Geldschöpfung, um scheiternde Unternehmen zu retten

- weiter steigende Hilfsgelder für Kurzarbeiter und Arbeitslose

- Einführung eines Bedingungslosen Grundeinkommens (BGE) in den meisten westlichen Staaten

- BGE bedeutet, dass alle ein Grundgehalt beziehen, ob sie arbeiten oder nicht.

- In der Folge werden weniger Menschen arbeiten.

- Steigende Arbeitslosigkeit bedeutet mehr Geldschöpfung.

- Mehr Geldschöpfung führt zu stärkerer Währungsentwertung.

- Das führt zu steigender Geldumlaufgeschwindigkeit und Inflation.

- Zentralbanken verlieren die Kontrolle über die Zinssätze, da am Anleihemarkt verstärkt langlaufenden Anleihen abgestoßen werden.

- Hoch verzinste Langläufer treiben auch die Verzinsung der Kurzläufer in die Höhe.

- Zinsen steigen auf 5 %, dann rasch auf 10 % und weiter auf mindestens 15-20 %

- Bei einer Verzinsung von 10 % würden für die globalen Schuldenmengen (275 Bill. $) Zinskosten von 27 Bill. $ anfallen!

- 27 Bill. $ entsprechen 34 % des globalen BIP – also völlig untragbar.

- Folglich wird noch viel mehr Geldschöpfung benötigt.

- Der drastische Anstieg schlechter Schulden wird vermehrt zu Kreditausfällen führen – im staatlichen, unternehmerischen wie privaten Bereich.

- Die sprunghafte Erhöhung der Arbeitslosigkeit führt zu noch mehr BGE und natürlich auch zu mehr Geldschöpfung.

- Bankenpleiten setzen ein und mit ihnen kommen auch die Ausfälle am 1,5 bis 2 Billiarden $ schweren Derivatemarkt.

- Die Geldschöpfung erreicht dann Billiardenbeträge, was zur Hyperinflation führt.

- Das Finanzsystem bricht zusammen und mit ihm weite Teile der Industrie und Gesellschaft.

- Soziale Unruhen, Bürgerkriege, Cyberkriege und Großkonflikte breiten sich ungezügelt aus.

- Ausfall politischer Systeme, da der Staat die Kontrolle verliert, was zu Anarchie führt

UND PLÖTZLICH ERKENNT DIE WELT, DASS SIE BANKROTT IST

Natürlich werden Staaten und Zentralbanken verzweifelt versuchen, systemische Neustarts zu orchestrieren, neue digitale Währungen zu schaffen und ein bisschen Schulden-Hokuspokus zu betreiben – um behaupten zu können, sie seien verschwunden. Die USA könnten zu diesem Zweck sogar eine Aufwertung ihrer vermeintlich existierenden 8.000 Tonnen Gold anstreben. Doch dieser Bluff wird durchschaut werden. Die Wirkungen staatlicher Maßnahmen werden immer nur temporär sein, bis die Welt schließlich erkennt, dass sie tatsächlich bankrott ist.

Ich hoffe inständig, dass all das oben Beschriebene wirklich ein Alptraum ist – also ein schlimmer Traum, der aber nie Wirklichkeit werden wird. Denn würde er Wirklichkeit werden, fiele die Welt zurück ins Mittelalter – oder die Dunklen Jahre brächen an, wie ich 2009 geschrieben hatte und (in einer Nachbetrachtung) erneut 2018.

DIE WELT FÄLLT 100 JAHRE ZURÜCK

Sollte die Welt in ihrer Entwicklung um ein Jahrhundert (oder mehr) zurückfallen, dann stünden ihr jedenfalls für mindestens 50 Jahre harte Zeiten bevor. Dennoch würde das Leben – vielleicht mit Ausnahme der anfänglichen Schockphase und der folgenden Neuanpassung – für die meisten Menschen einfach weitergehen – wenn auch auf einem anderen Niveau. Natürlich würden die Lebensstandards wohl deutlich sinken. Auch die Sicherheit.

VIELE SCHÄTZE DES LEBENS KOSTEN NICHTS

Der positive Aspekt bei allem ist, dass die moralischen und ethischen Werte zurückkehren werden, wenn Freunde und Familie wieder zum Kern der Gesellschaft werden. Viele der besten und kostenlosen Dinge im Leben werden nach wie vor existieren, wie zum Beispiel die Natur, Bücher, Musik, gute Unterhaltungen, enge Freundschaften etc. In Ermangelung vieler oberflächlicher materieller Werte werden wir den wahren Wert des neuen einfachen Lebens schätzen lernen, auch wenn anfänglich alles viel härter scheint.

Was ich oben beschrieben habe, ist keine Prognose, sondern ein potentielles Szenario, von dem ich hoffe, dass es nicht eintreten wird, obgleich das Risiko durchaus besteht.

GOLD WIRD ERNEUT SEINE KRISENFUNKTION ÜBERNEHMEN

Gold und Silber befinden sich jetzt in der Beschleunigungsphase eines langfristigen Bullenmarkts. Und wie immer wird es dabei – auf dem Weg zu viel höheren Niveaus – auch Korrekturen geben.

In einer solch schweren Krisenphase, wie ich sie oben beschrieben habe, wird Gold natürlich wieder wie eh und je seine Funktion als Geld übernehmen – und zwar als das einzige Geld, das seine Kaufkraft hält und als Versicherung und Vermögensschutz funktioniert. Doch denken Sie daran: Es muss physisches Gold sein und außerhalb des Bankensystems an einem sehr sicheren Ort und in einem sehr sicheren Rechtsgebiet verwahrt werden.

Seine Bewertung in wertlosen Dollar und Euro wird an diesem Punkt keine Bedeutung mehr haben. Man sollte stattdessen in Unzen oder Gramm denken oder aber in Kaufkraftdimensionen.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.