Die Amerikaner bleiben optimistisch und der Konsum in den Vereinigten Staaten bleibt robust.

Die Daten von First Data SpendTrend zeigen einen Anstieg der privaten Konsumausgaben im Jahresvergleich: +4,90 % im September, +5,47 % im August und +3,27 % im Juli. Das unterstreicht, dass die Verbraucher trotz gewisser Schwankungen im Allgemeinen guter Dinge sind und die Wirtschaft dank solider Ausgaben weiterhin stützen.

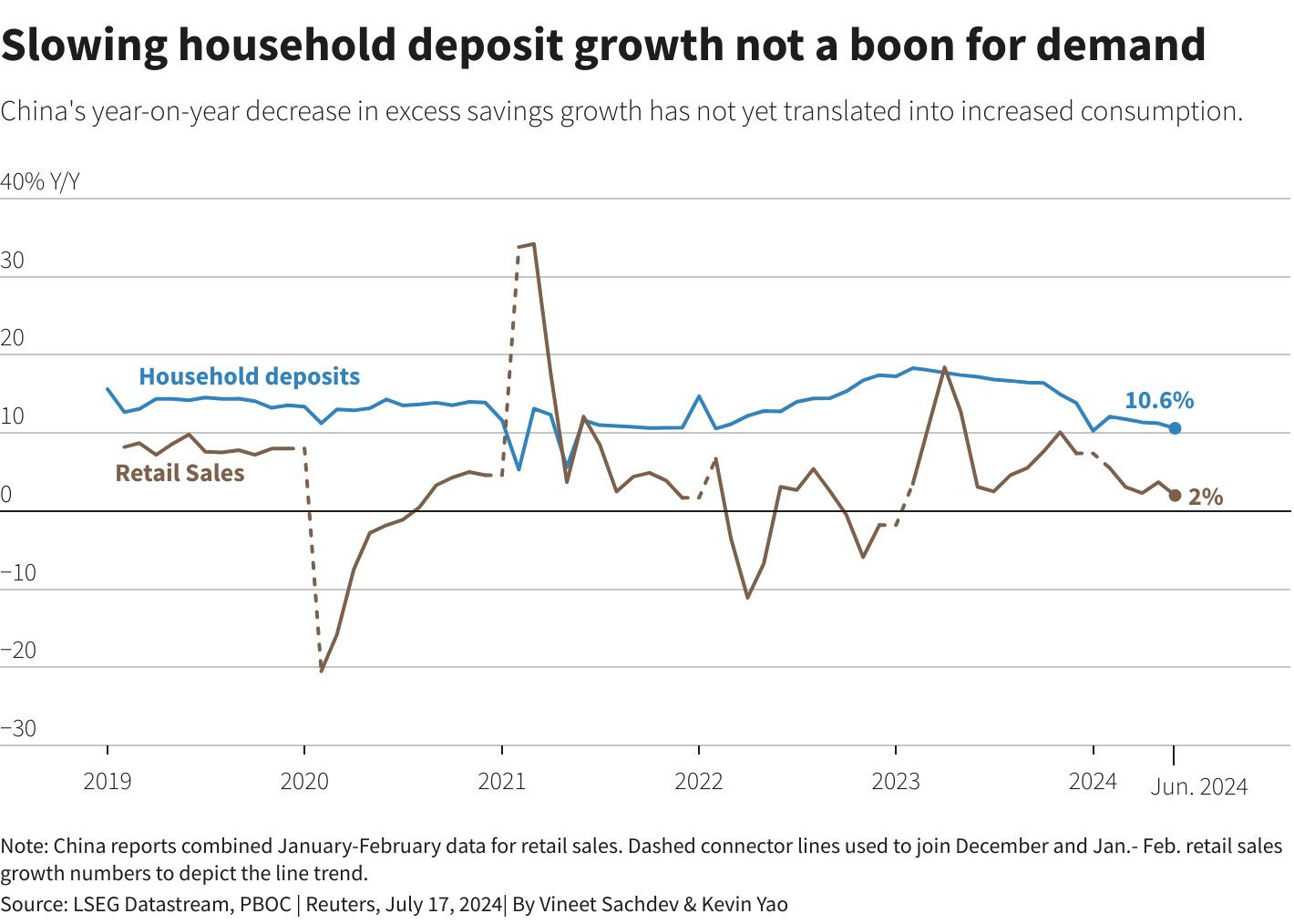

Der Kontrast zur Situation in China ist frappierend. Die Moral der chinesischen Verbraucher ist im Keller. Wenngleich ihre Ersparnisse zunehmen, schlägt sich dies nicht in steigenden Ausgaben nieder, ganz im Gegenteil:

Während der Immobiliensektor in China in den letzten drei Jahren in der Flaute steckte, haben die privaten Haushalte ein zusätzliches Vermögen von 43 Billionen RMB (rund 6,1 Billionen Dollar) angesammelt. Diese kolossale Summe entspricht in etwa einem Drittel des jährlichen BIP des Landes!

Nie zuvor waren die Ersparnisse in China so hoch. Im Moment scheint es nichts zu geben, dass die Haushalte animieren könnte, diese Rücklagen auszugeben. Die Baisse am Immobilienmarkt und an der Börse hat die Stimmung der Verbraucher eingetrübt und führt dazu, dass sie lieber sparen als konsumieren.

Der Rückgang des Konsums in China ist also in erster Linie auf die negativen Auswirkungen zurückzuführen, die die Baisse der Immobilienpreise und die sinkenden Börsenkurse auf das Vermögen der Bevölkerung hatten.

In den USA gestaltet sich die Lage völlig anders.

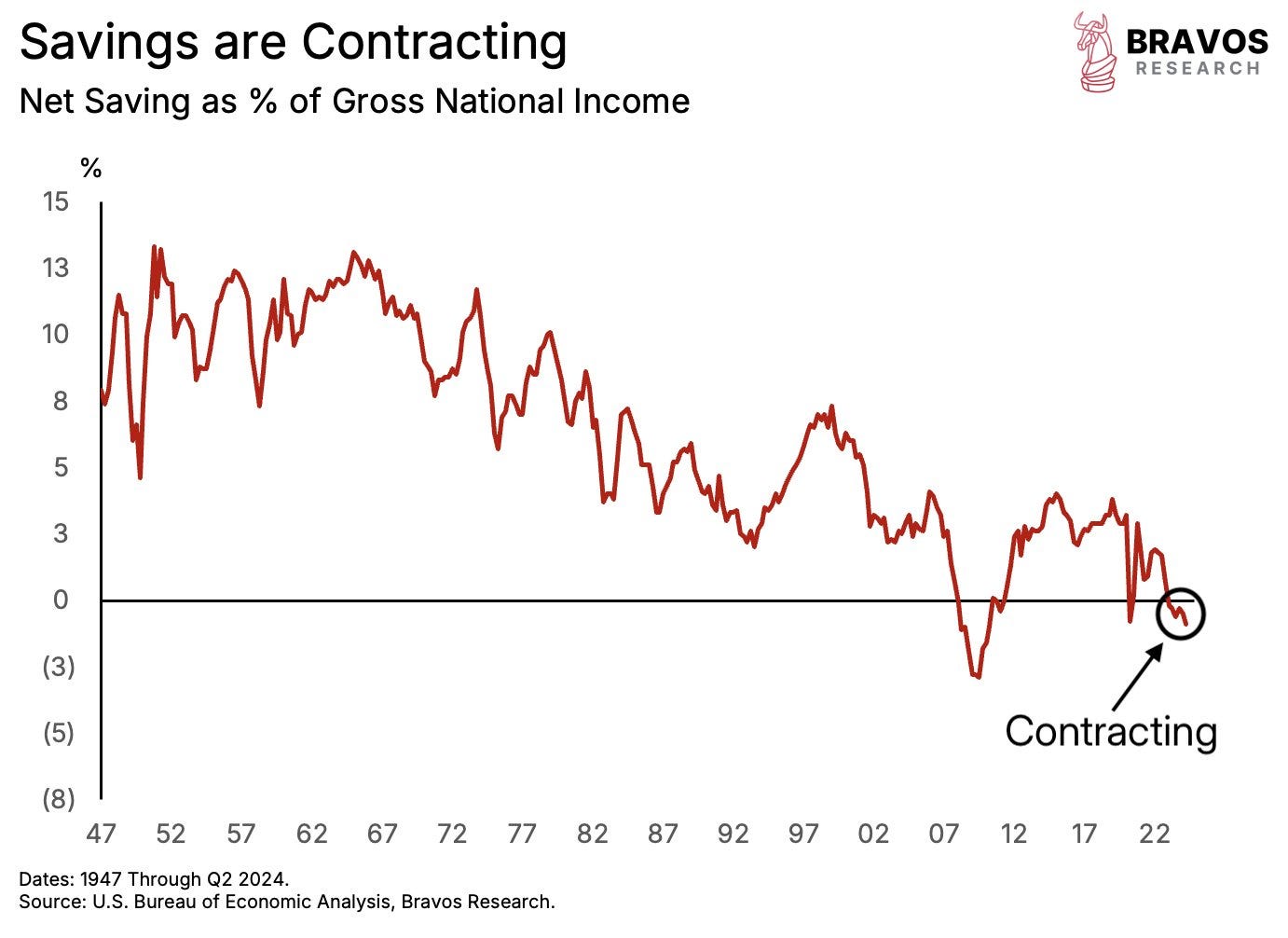

Die Ersparnisse der Amerikaner sind seit der Coronakrise geschmolzen. Aktuell geben die Haushalte, die Unternehmen und die Regierung mehr Kapital aus, als sie generieren. Seit dem ersten Quartal 2023 sind die nationalen Netto-Ersparnisse der USA negativ geworden – eine sehr seltene Situation, die wir seit 1947 nur zweimal erlebt haben: von 2008 bis 2011 und im Jahr 2020:

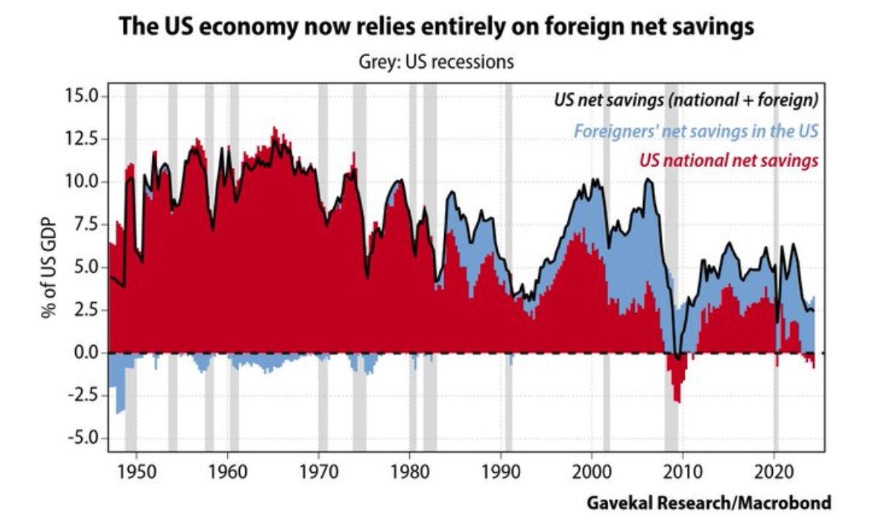

Die US-Wirtschaft ist nunmehr vollkommen abhängig von ausländischem Kapital.

Die Vereinigten Staaten konsumieren mehr als sie produzieren, was sie dazu zwingt, auf ausländische Gelder zurückzugreifen, um die Lücke zu schließen. Diese Konstellation haben wir in der Vergangenheit nur bei schweren Wirtschaftskrisen gesehen:

Ein solcher Rückgang der Ersparnisse war in den USA immer mit starken Rezessionen verbunden.

Allerdings ist das Schlüsselelement heute das Konsumniveau. Die Amerikaner schöpfen ihre Kredite aus und legen nichts mehr zurück, wodurch der Verbrauch nach wie vor hoch bleibt. Diese Dynamik trägt zur Unterstützung der US-Wirtschaftsleistung bei.

Die hohe Sparrate in China ist also mit einem geringen Konsum verbunden, während die Sparrate von fast null in den Vereinigten Staaten mit einem robusten Konsum einhergeht. Davon profitieren die US-Märkte.

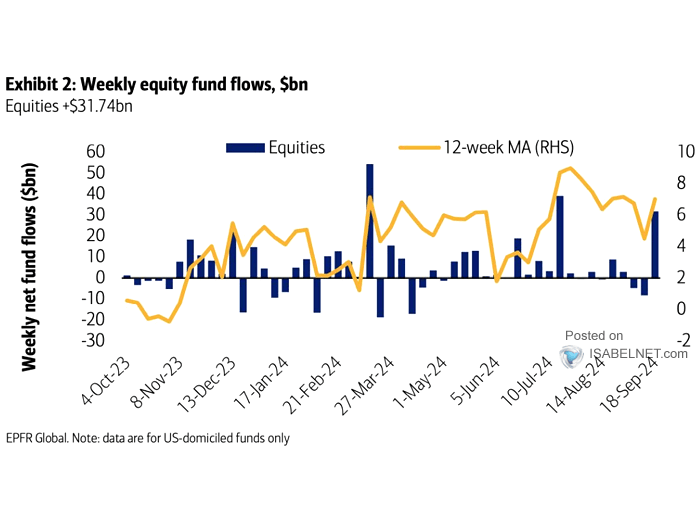

Der S&P 500 stellt weiter neue Kursrekorde auf und die amerikanischen Aktien sind bei den Investmentfonds erneut hochbegehrt:

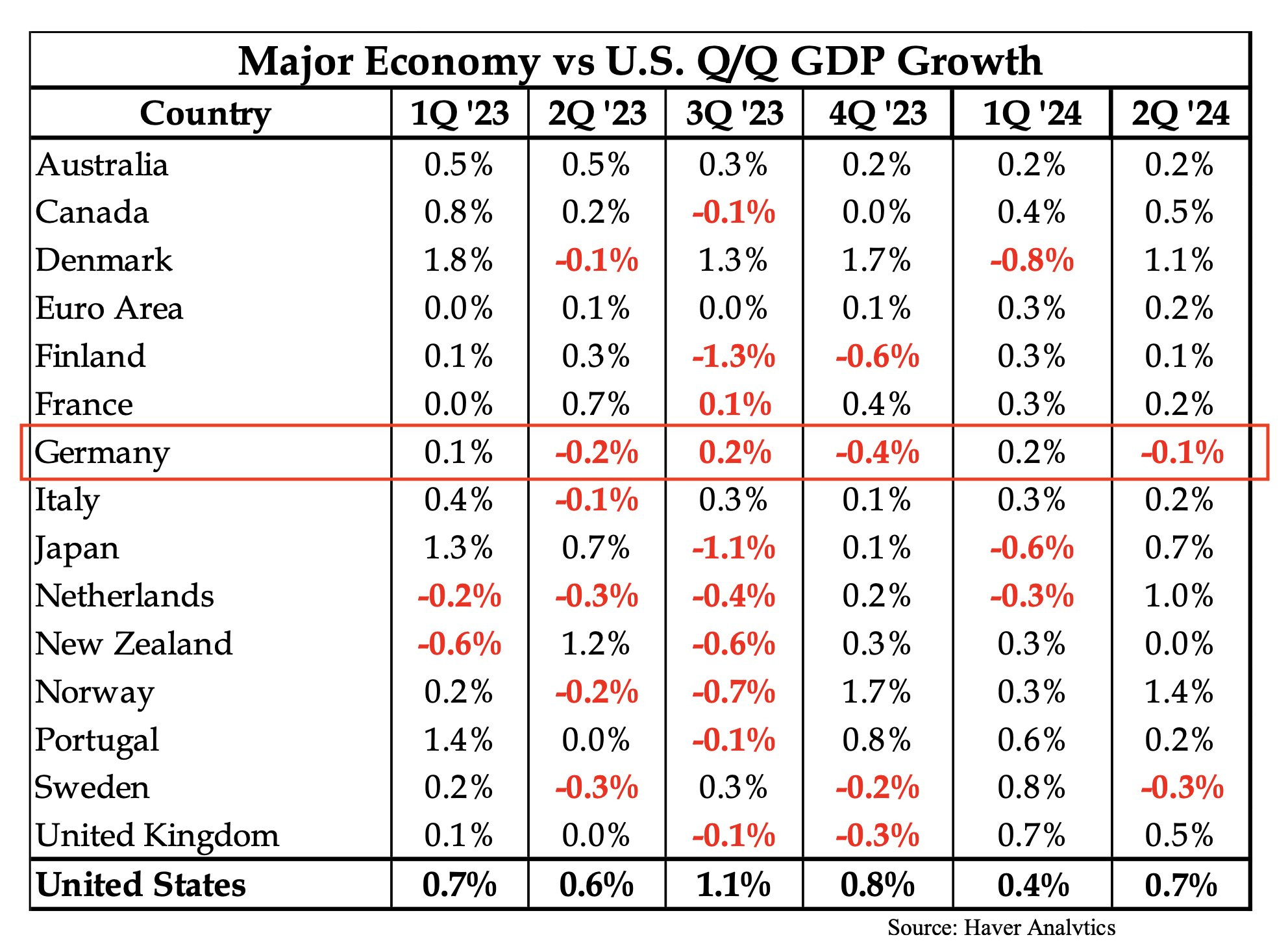

Der anhaltend hohe Konsum stimuliert das Wachstum und ermöglicht es den USA, sich in dieser Hinsicht erneut von den anderen westlichen Staaten abzuheben. Hinsichtlich des Wirtschaftswachstums übertreffen die Vereinigten Staaten die Eurozone, während Deutschland den Kontinent in diesem Quartal in Richtung Rezession zieht:

Die guten US-Wirtschaftsdaten sind darüber hinaus auch eine Folge des staatlichen Konjunkturpakets, das die Verschuldung auf ein neues Rekordniveau katapultiert hat.

Das Fiskaljahr beginnt turbulent!

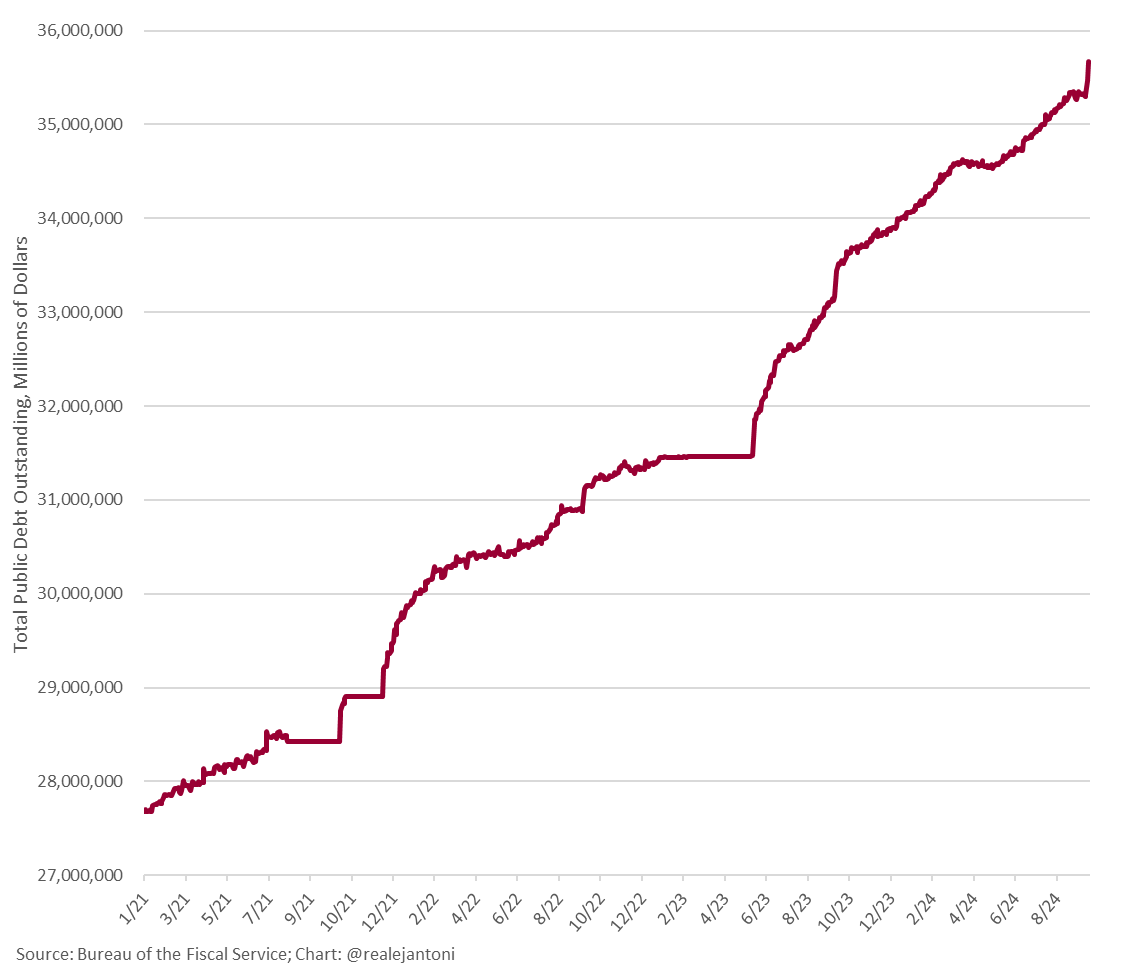

Am ersten Tag des neuen Finanzjahrs sind die Staatsschulden förmlich explodiert. Sie erhöhten sich um 204 Milliarden $ und haben mit insgesamt 35,669 Billionen $ einen neuen Höchststand erreicht:

Tatsächlich ist die Lage für das Finanzministerium sogar noch besorgniserregender: Die US-Regierung musste zum Beginn des neuen Fiskaljahres bereits 72 Milliarden $ aus ihren Liquiditätsreserven schöpfen.

Insgesamt haben die Vereinigten Staaten an einem einzigen Tag also ein Defizit von mehr als 275 Milliarden $ verbucht, ein absoluter Rekord.

Das neue Finanzjahr beginnt in den USA mit astronomischen Zahlen.

Mit Ausnahme der Gesundheitskrise haben sich die US-Staatsschulden nie zuvor innerhalb so kurzer Zeit so stark erhöht.

Seit Juni 2023 ist die Verschuldung um 4 Billionen $ gestiegen – ein Plus von 14 % innerhalb weniger Monate!

Das BIP der USA konnte im gleichen Zeitraum lediglich um 1,5 Billionen $ gesteigert werden, bzw. um rund 6 %.

Anders gesagt wuchs die staatliche Verschuldung in den vergangenen 16 Monaten fast dreimal so schnell wie die Wirtschaft, was selbstverständlich völlig untragbar ist.

Die Robustheit der amerikanischen Wirtschaft, die im scharfen Gegensatz zur Wirtschaftslage in China und Europa steht, ist durch den Optimismus der US-Verbraucher und die beispiellose Konjunkturhilfe der Regierung zu erklären, die sich massiv verschuldet hat, um das Wachstum zu finanzieren.

Die Zahlen zeigen, dass diese Konjunkturmaßnahmen nach der Präsidentschaftswahl nicht fortgesetzt werden können, unabhängig von deren Ausgang.

Zudem ist die Zuversicht der amerikanischen Verbraucher leicht zu erschüttern, denn sie beruht auf deren Zugang zu Krediten und dem wahrgenommenen Wohlstandseffekt.

Dieser Wohlstandseffekt ist jedoch in Gefahr: Wie auch in China würde eine Trendwende am Immobilienmarkt und an der Börse dazu führen, dass sich das Verhalten der Konsumenten in den Vereinigten Staaten radikal ändert.

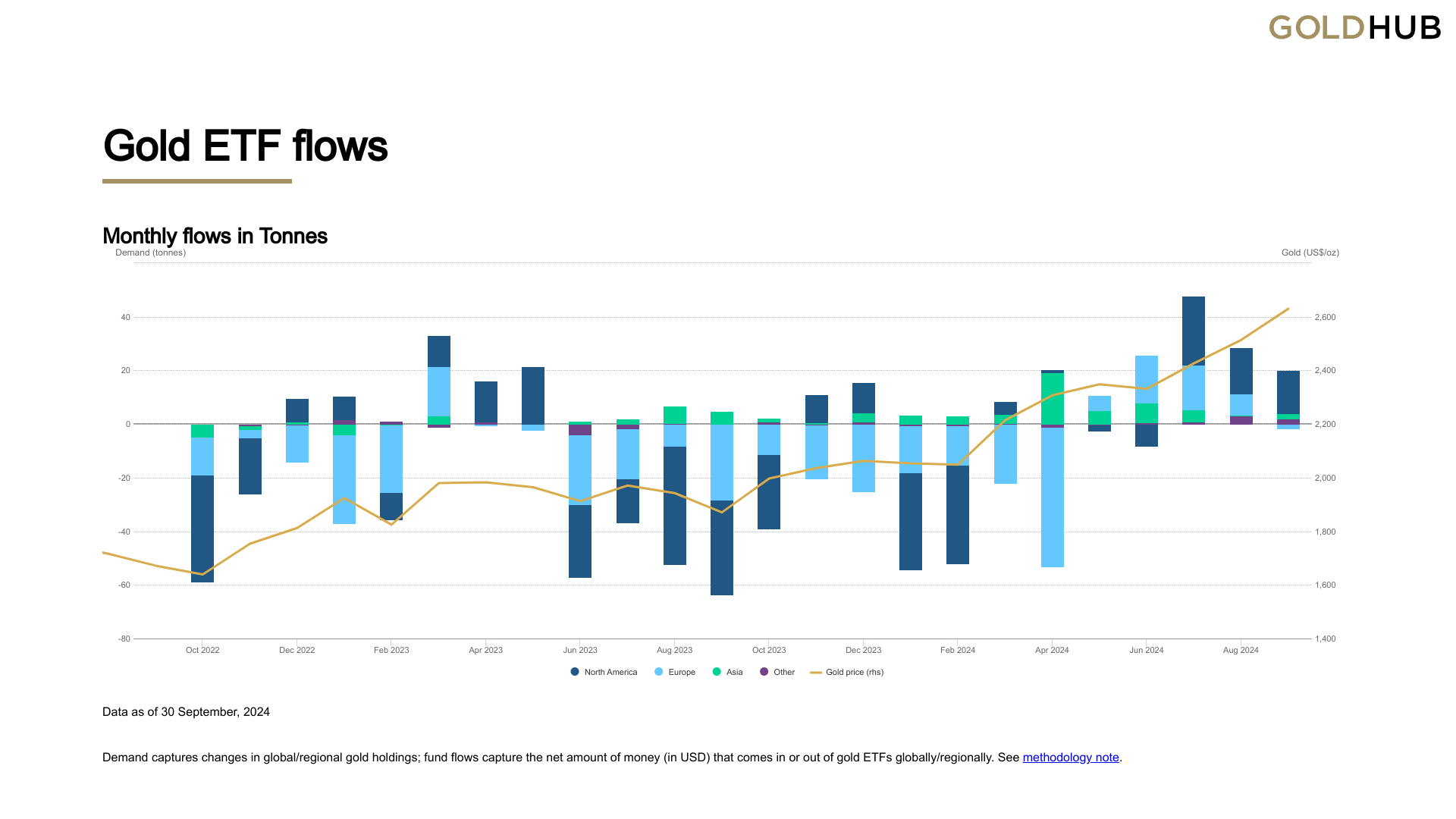

Diese Anfälligkeit motiviert die amerikanischen Fonds wahrscheinlich, ihre Goldkäufe fortzusetzen. Die Bestände der Gold-ETFs in den USA haben sich den dritten Monat in Folge erhöht:

Die Goldkäufe der amerikanischen Investoren stützen den Goldpreis, trotz des Wiederanstiegs der Zinsen und des Dollars.

Der 10-Jahres-Zins ist in den USA erneut auf über 4 % geklettert, trotz der Senkung des Leitzinses um 50 Basispunkte durch die Fed:

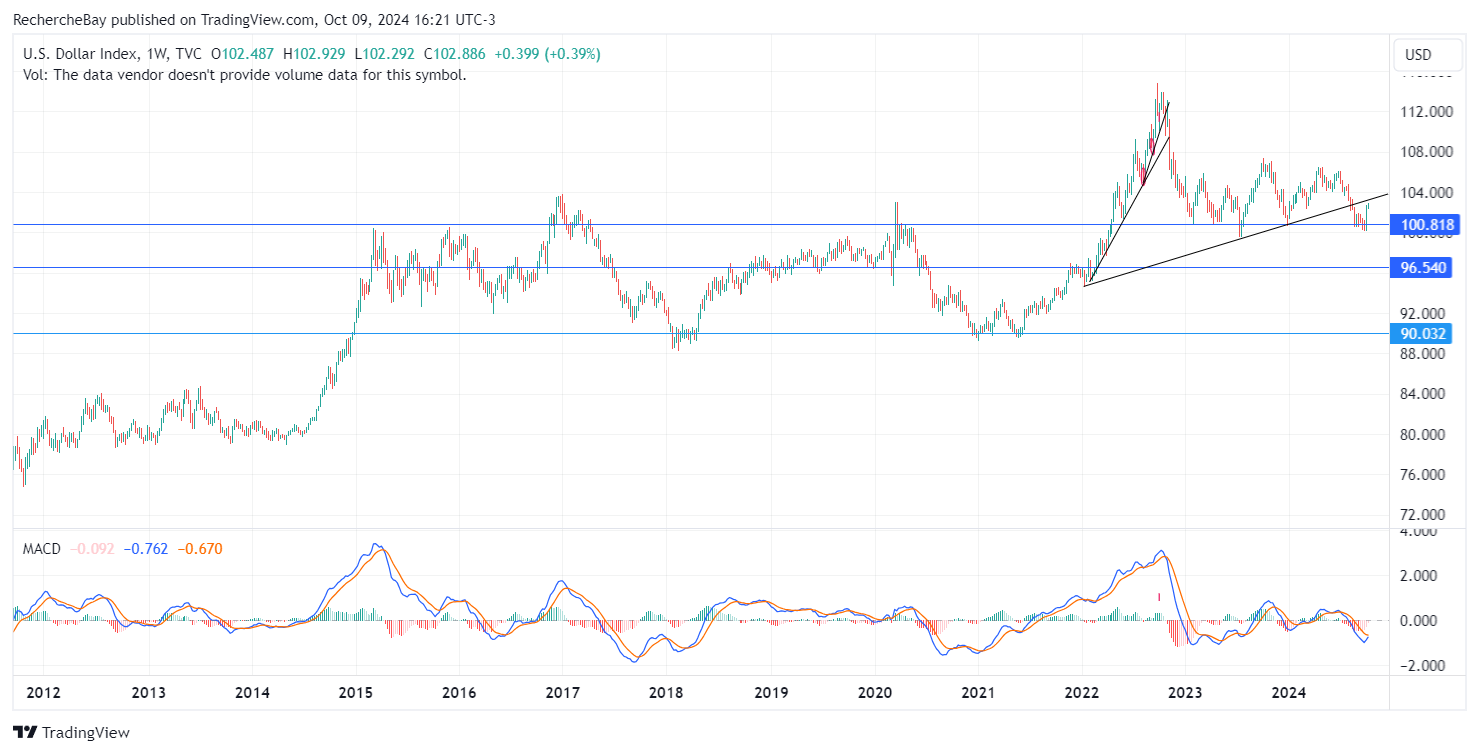

Auch der Dollar steigt wieder und der Index DXY notiert deutlich über der 100-Punkte-Marke:

Die Performance von Gold, das in der Nähe seiner Höchststände verharrt, ist in diesem Kontext äußerst bemerkenswert:

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.