Während die Schulden der USA und der Welt noch explodieren, zeichnet sich im Anschluss daran eine Implosion bei Vermögenswerten und Schulden ab; wir wollen einen Blick auf die desaströsen Konsequenzen werfen, die all das für die USA und den Rest der Welt haben wird.

Schuldenexplosionen und wertlos verfallende Währungen sind historisch nichts Ungewöhnliches; seitdem es irgendeine Form von Geld gab, passierten sie immer wieder. So etwa in im 3. Jh. im Römischen Reich, im 18. Jh. in Frankreich oder im 20. Jh. in der Weimarer Republik – und viele, viele mehr wären zu nennen.

Und heute sind wir wieder an dem Punkt, wo eine monetäre Ära unter Garantie zusammenbrechen wird. Von Mises meinte dahingehend:

Es gibt keine Möglichkeit, den finalen Zusammenbruch eines Booms zu verhindern, der durch Kreditexpansion erzeugt wurde.

Die desaströse, kreditbasierte Prosperität und die UNMÖGLICHKEIT einer Rückzahlung der rapide steigenden Schuldenlasten wird eine der drei unten angeführten Konsequenzen haben:

1. DER US $ FÄLLT AUF NULL

2. SCHULDENAUSFALL DER USA

3. BEIDES ZUSAMMEN

Das wahrscheinlichste Ergebnis ist aus meiner Sicht Punkt 3. Der Dollar wird auf NULL fallen und die USA werden zahlungsunfähig. Dasselbe wird mit den meisten Ländern passieren.

Auf die Konsequenzen für die Welt werde ich am Ende des Artikel eingehen.

Viele Menschen meinen, die USA könnten niemals zahlungsunfähig werden. Das ist natürlich völliger Unfug.

Wenn ein Land wertlose Schuldscheine, die niemand kaufen will, in einer Währung druckt, die niemand halten will, dann ist dieses Land definitiv zahlungsunfähig, ganz gleich, wie man die Story drehen und wenden möchte.

In den kommenden Jahren wird es nicht nur für US-Staatsschulden, sondern für alle nationalstaatlichen Schulden nur noch einen Käufer geben. Und das ist das Land, das diese Schulden emittiert. Und wann immer ein Nationalstaat seine eigenen Schulden aufkauft, muss er mehr wertlose Schuldscheine emittieren, um die aber alle einen weiten Bogen machen.

Mehr Geld drucken, um für frühere Sünden zu zahlen, hat noch nie funktioniert und wird auch nie funktionieren.

Und auf diese Weise stirbt Geld, wie schon immer im Verlauf der Geschichte.

Die aktuelle monetäre Ära begann mit der Gründung der US-Notenbank im Jahr 1913, seit 1971 beschleunigte sich die Schulden- und Währungsentwertung mit der Schließung des Goldfensters durch US-Präsident Nixon. Nach über 100 Jahren geht jetzt auch diese Ära zu Ende, so wie alle vorherigen.

Seit 1971 haben die globalen Währungen inzwischen schon 97-99 % ihres Wertes verloren; es ist jetzt zu erwarten, dass auch diese verbliebenen 1-3 % bei allen Währungen praktisch wertlos verfallen werden. Historisch betrachtet ist das natürlich nichts Neues, da bislang noch jede Währung auf NULL gefallen ist. Selbstverständlich darf dabei nicht vergessen werden, dass dieser finale Verlust jener 1-3 % aus heutiger Sicht einem Komplettverlust (100 %) gleichkommen wird. Dieser finale Zusammenbruch vollzieht sich immer am schnellsten. All das könnte ohne Weiteres in den kommenden 2-5 Jahren geschehen.

Schulden, Schulden und nochmals Schulden

Schauen wir uns an, wie es zu all dem gekommen ist.

Obwohl die USA ihre Verschuldung so gut wie jedes Jahr seit 1930 ausgebaut haben, kam es Ende der 1960er/ 1970er zu einer deutlichen Beschleunigung. Da der Dollar BIS 1971 goldgedeckt war und mit ihm auch die meisten anderen Währungen, konnte sich das Land nicht ohne weiteres mehr Geld leihen, ohne dabei die eigenen Goldreserven aufzubrauchen.

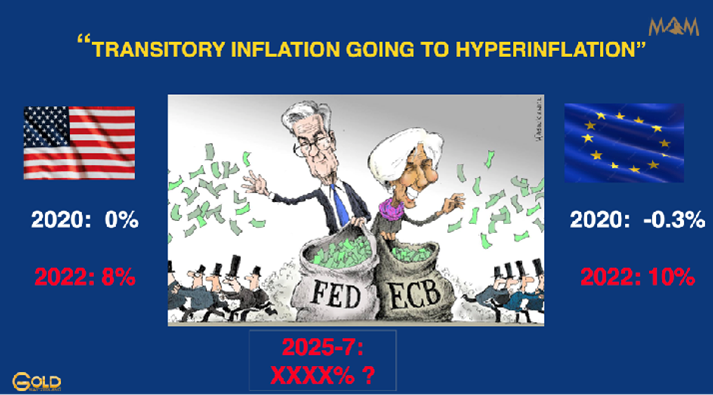

Da der Goldstandard Nixon daran hinderte, Geld zu drucken und Wählerstimmen zu kaufen, um an der Macht zu bleiben, kam es ihm gelegen, diese Fesseln „temporär“ abzuwerfen, wie er am 15. August 1971 erklärte. Politiker ändern sich nicht. Powell und Lagarde nannten die Zunahme der Inflation vor kurzem noch „vorübergehend“; ihren Schwindelprognosen zum Trotz hörte die Inflation aber nicht auf zu steigen.

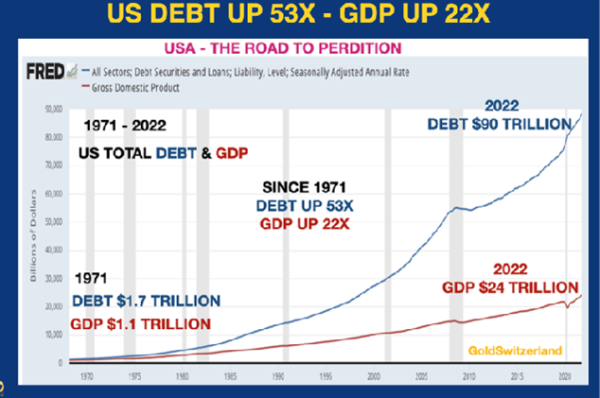

Seit 1971 ist die US-Gesamtverschuldung um das 53-fache gestiegen, wobei die Wirtschaftsleistung (BIP) des Landes nur um das 22-fache stieg, wie man im Diagramm unten sehen kann:

Wie die wachsende Kluft zwischen Verschuldung und BIP im Diagramm oben zeigt, braucht es ständig mehr Schulden, um noch BIP-Wachstum zu erzeugen. Ohne die Schöpfung wertlosen Geldes würde das REALE BIP also rückläufig sein.

Und das machen unsere Politiker: Sie kaufen Wählerstimmen und erzeugen falsches Wachstum, indem sie Geld produzieren. Das verschafft den Wählern die Illusion von steigenden Einkünften und Vermögen. Leider versteht der Wähler dabei nicht, dass diese illusorische Verbesserung der Lebensstandards komplett auf Schulden und entwertetem Geld basiert.

Schauen wir uns auch die US-Staatsverschuldung an:

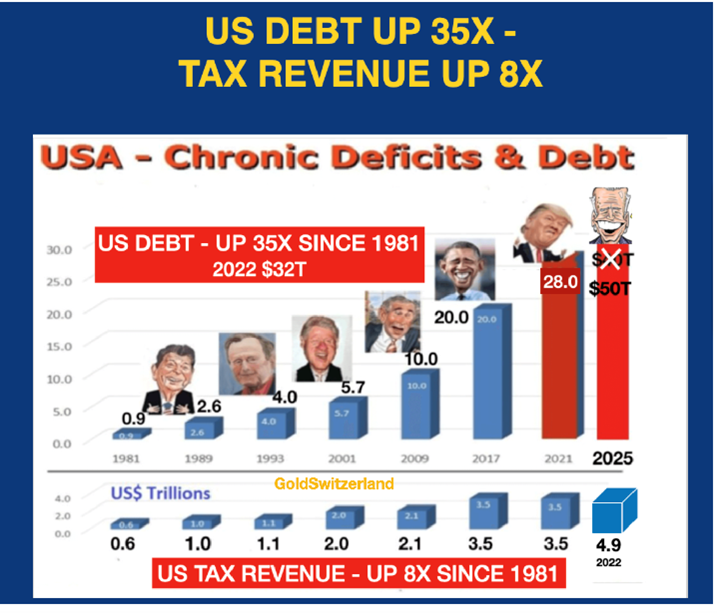

Seitdem Reagan 1981 US-Präsident wurde, hat sich die US-Staatsverschuldung im Durchschnitt alle 8 Jahre verdoppelt. Als Trump 2017 20 Billionen $ Schulden von Obama übernahm, prognostizierte ich nun, dass sich diese Schuldensumme bis 2025 auf 40 Bill. $ verdoppeln würde. Das scheint nach wie vor eine berechtigte Prognose zu sein. Doch angesichts der ökonomischen Probleme, die ich kommen sehe, kann auch eine Schuldensumme von 50 Bill. $ bis 2025/26 nicht ausgeschlossen werden.

Präsidenten können sich also die Zuneigung der Menschen kaufen, indem sie chronische Defizite einfahren und Geld schöpfen, um den Fehlbetrag auszugleichen.

Wenn wir uns das Diagramm aber noch einmal anschauen, sehen wir auch, dass die Verschuldung seit 1981 um das 35-fache gestiegen ist, während sich die Steuereinnahmen nur verachtfachten (8x) – von 0,6 Bill. $ auf 4,9 Bill. $.

Wie kann ein Mensch bei gesundem Verstand glauben, dass diese Schulden jemals zurückgezahlt werden, wenn die Verschuldung 4,5-mal schneller wächst als die Steuereinnahmen?

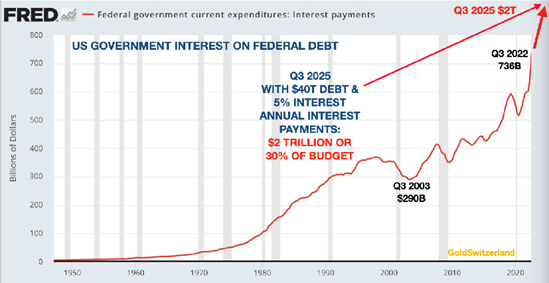

Schlimmer noch: Da die US-Zinsleistungen für diese Schulden bis 2025 wahrscheinlich von 0 % auf 5 % steigen werden, dürften der Schuldenzins auf 2 Bill. $ oder aber 30 % des Jahreshaushalts steigen.

Also: Angesichts steigender Zinsen, steigender Defizite und steigender Inflation ist der Boden für hohe oder Hyper-Inflation in den kommenden Jahren bereitet.

Fed-Kehrtwende?

Inzwischen gehen praktisch alle Beobachter davon aus, dass die Federal Reserve (und die EZB) die Zinserhöhungen nicht nur aussetzen werden, sondern erneut Zinsen senken werden.

Ich sehe das nicht kommen, und wenn, dann womöglich nur für sehr kurze Zeit. Der 40-jährige Abwärtstrend bei den Zinssätzen endete im Jahr 2020 und es ist unwahrscheinlich, dass die Welt in den kommenden Jahren oder Jahrzehnten wieder niedrige oder negative Zinsen erleben wird. Hohe Inflation und hohe Zinsen werden uns auf viele Jahre begleiten. Doch wie wir im 40-Jahre-Chart für 10-jährige US-Staatsanleihen sehen können, wird es im kommenden Aufwärtstrend auch viele Korrekturen geben.

US-Geldangebot wächst um 74 % auf Jahresbasis

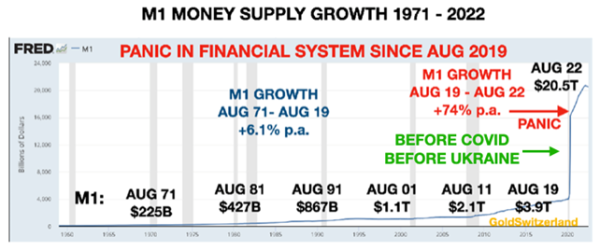

Zwischen August 1971 und August 2019 wuchs das US-Geldangebot mit 6,1 % pro Jahr.

Im August 2019 wurde das Finanzsystem erneut von den Nachwirkungen der Großen Finanzkrise 20006-09 eingeholt, was umfassende Stützungsaktionen der Federal Reserve und anderen Zentralbanken erforderlich machte.

Die neuen Probleme tauchten also noch vor Covid und der Ukraine auf. Allerdings verschärften diese beiden Krisen das systemische Problem, das 10 Jahre auf Eis gelegt worden war. Das führte zu massiver Geldschöpfung und dazu, dass die Geldmenge M1 nicht mehr wie bisher mit 6 % pro Jahr wuchs, sondern mit hyperinflationären 74 % pro Jahr, wie das Diagramm unten zeigt.

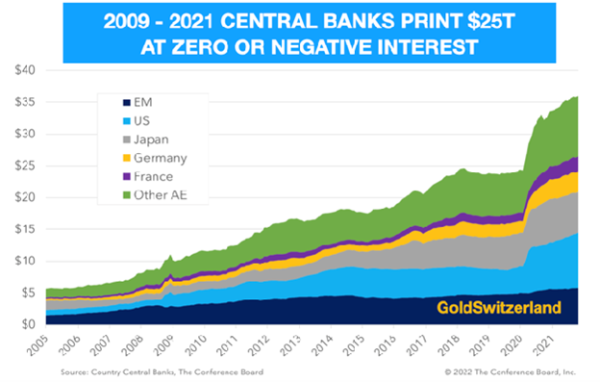

Globales Liquiditäts-/ Schuldenwachstum vom 25 Billionen $ – zu null Kosten

Zentralbanken liegen immer falsch und sind nie up to date. Mehr als 10 Jahre lang hatten sie die Zinssätze bei null oder im Negativbereich gehalten. Zwischen 2009 und 2019 wuchs die Bilanzsumme der großen Zentralbanken insgesamt um 13 Billionen $. Doch dann, zwischen August 2019 und 2022, erweiterten sie ihre Bilanzsumme um ganze 23 Bill. $ – von 13 Bill. $ auf 36 Bill. $. Alle von mir im Absatz oben diskutierten Gründe für die Geldmengenausweitung in den USA treffen ganz offenbar auch für das Schuldenwachstum auf globaler Ebene zu.

Gratisgeld – was für eine wunderbare Sache! Die Banken schöpften dieses Geld zu NULL Kosten. Sie mussten dafür nicht arbeiten oder aber irgendwelche Güter und Dienstleistungen produzieren. Sie mussten nichts weiter machen, als einen Knopf zu drücken. Und in einem Null- bzw. Negativzinsumfeld bekamen viele Zentralbanken sogar noch Zinsen von den Kreditnehmern.

Was für ein schönes Ponzi-System. ZBs drucken/ leihen Geld und werden dann für das Vergnügen, Geld zu verleihen, auch noch bezahlt. Jeder private Betrüger, der wie Ponzi oder Madoff ein solches Betrugssystem startet, würde für den Rest seines Lebens hinter Gittern landen; Banker hingegen werden für die „Rettung“ des Systems gelobt.

Was praktisch kein Mensch dabei versteht: Dieses Gratisgeld gelangt nun einfach ins Finanzsystem, als habe es wirklich einen intrinsischen Wert. Wie alle Ponzi-Systeme wird auch das derzeitige Finanzsystem zusammenbrechen, wenn die Besitzer des falschen Papiergeldes letztlich erkennen, dass dieses Geld wertlos ist und der Kaiser überhaupt keine Kleider trägt.

Dann ist die abschließende Phase unseres heutigen Geldsystems gekommen. Und die wird von grenzenloser Geldschöpfung geprägt sein, weil die 2,3 Billiarden $ schwere Schuldenpyramide kollabiert, wie ich ausführlicher in diesem Artikel beschreibe und auch im Interview mit Greg Hunter von USA Watchdog.

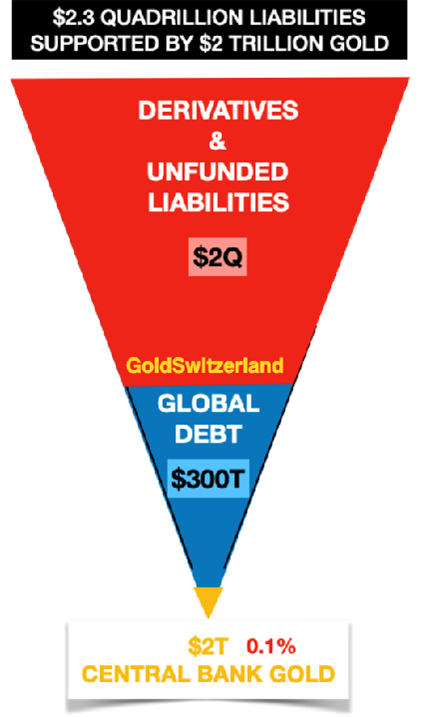

So sieht das globale Finanzsystem heute aus:

Die heutige Brutto-Derivatesumme von geschätzten 2 Billiarden $ kann quasi schon als Schuldensumme gerechnet werden, die eines Tages – nämlich dann, wenn die Zentralbanken versuchen, das Finanzsystem zu retten – zu einer realen Schuld wird. Also: Insgesamt wird die Welt mit einer Schuldensumme von 2,3 Billiarden $ konfrontiert sein, die auf einer Spitze von 2 Billionen $ Zentralbankengold steht. Ein Deckungsverhältnis von 0,1 %.

Innerhalb der nächsten ca. fünf Jahre wird sich diese Pyramide wahrscheinlich umkehren, wobei das Zentralbankengold das Fundament bildet. Gemessen an den globalen Gesamtverbindlichkeiten wird Gold dann nicht mehr nur auf 0,1 % kommen, sondern womöglich auf ganze 20 %. Diese Gold-Neubewertung um den Faktor 200 wird sich einerseits aus einbrechenden globalen Vermögens- und Schulden-Werten ergeben und andererseits aus steigenden Goldbewertungen.

Ich persönlich glaube nicht an einen dauerhaften formalen Neustart (Reset) innerhalb eines neuen Währungssystems, das goldgedeckt ist. Ich kann mir einfach nicht vorstellen, wie sich die drei großen Goldproduzenten/-halter – China, Russland und Indien – mit den USA auf eine Neubewertung einigen können. Es ist ebenfalls fragwürdig, ob die USA noch annähernd über jene 8.000 Tonnen Gold verfügen, die sie offiziell ausweisen. Auf der anderen Seite verfügen China und Russland möglicherweise über deutlich mehr Gold, als sie ausweisen.

Nach dem Zusammenbruch des Papiergold-Scheinmarktes muss der Preis auf Grundlage von Angebot & Nachfrage nach unbelastetem physischem Gold oder „Free Gold“ ermittelt werden. Das kann aber erst dann geschehen, wenn das aktuelle Finanzsystem, das auf Falschgeld, Schulden und Derivaten gründet, nicht mehr funktionsfähig ist.

Konsequenzen

Doch zuvor muss die Welt für die Exzesse der letzten 50 Jahre zahlen. Die Konsequenzen werden furchtbar sein, weil wir vor einer großen Katastrophe bzw. einem ungeordneten Reset stehen, der Folgendes mit sich bringen wird:

- SCHULDENAUSFÄLLE – BEI NATIONALSTAATEN, UNTERNEHMEN & IM PRIVATBEREICH

- PLATZEN MONUMENTALER BLASEN BEI AKTIEN, ANLEIHEN & IMMOBILIEN

- GROSSE GEOPOLITISCHE KONFLIKTE OHNE WILLEN ZUM FRIEDEN

- LANGFRISTIGE SINKENDE LEBENSSTANDARDS AUFGRUND ERHÖHTER ENERGIEKOSTEN UND -KNAPPHEITEN

- NAHRUNGSMITTELKNAPPHEITEN FÜHREN ZU GROSSEN HUNGERSNÖTEN UND BÜRGERUNRUHEN

- POLITISCHE UND ÖKONOMISCHE INSTABILITÄT & KORRUPTION

- KEIN LAND WIRD SICH MEHR EINEN SOZIALSTAAT ODER EIN RENTENSYSTEM LEISTEN KÖNNEN

- INFLATION, HYPERINFLATION UND SPÄTER DEFLATIONÄRE IMPLOSION

Ich hoffe inständig, dass diese Vorhersagen nicht eintreffen werden. Denn wenn sie eintreffen, werden alle darunter schwer zu leiden haben – und das für längere Zeit. Niemand, weder arm noch reich, wird um diese Probleme herumkommen.

Selbstverständlich mache ich keine Prophezeiung – wie z.B. eine Kassandra (Thema meines Artikels von 2017, der auch eine zeitlich zutreffende Prognose für die Goldpreisentwicklungen enthielt) –, dass dieser ungeordnete Reset unbedingt stattfinden wird. Nur zukünftige Historiker werden erzählen können, was genau passierte.

Mein Punkt ist dennoch folgender: Das Risiko einer enormen Katastrophe war historisch betrachtet nie höher als heute, ungeachtet der Frage, wann diese dann tatsächlich eintreten wird.

Physisches Gold und Silber werden uns nicht per se retten, sie sind aber die beste finanzielle Versicherung, die man vorhalten kann.

Das Wichtigste ist die bleibende Unterstützung durch Familie und Freunde. Und denken Sie daran: Neben Familie und Freunden sind einige der besten Dinge im Leben gratis – bspw. Natur, Musik, Bücher und viele Hobbys.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.