In einer Anlegerwelt der sofortigen Befriedigung und Notenbankintervention – wo kurzfristiges Trading und Spekulation die Norm ist – geraten wahre Werte in Vergessenheit.

Konfuzius verstand den Wert langfristigen Denkens und somit auch echter Werte:

Denkst du an ein Jahr, säe ein Samenkorn; denkst du an ein Jahrzehnt, pflanze einen Baum; denkst du an ein Jahrhundert, bilde die Menschen. – Konfuzius

In den 2000ern wurden Vermögen gemacht, deren Ausmaß unfassbar ist.

Kein Spekulant und kein Investor musste in diesem Jahrhundert seine Anlagen auf 100 Jahre vorausplanen, wie Konfuzius es empfahl. Innerhalb weniger Jahrzehnte entstanden Vermögen, die die kühnsten Träume überstiegen.

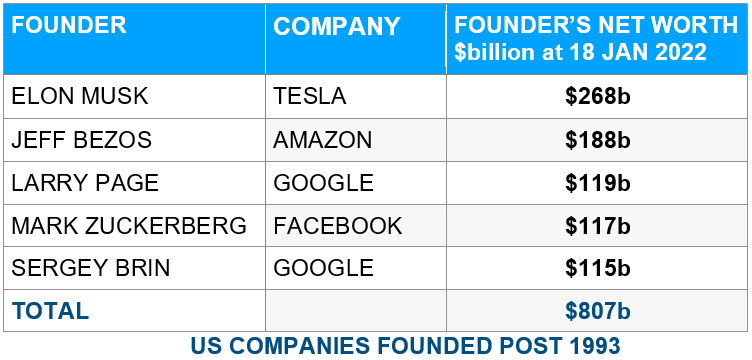

Nehmen wir zum Beispiel die reichsten Amerikaner von heute. Vor 1994 hatten die folgenden Multimilliardäre noch nicht mal ihre Unternehmen gegründet:

NACH 1993 GEGRÜNDETE US-UNTERNEHMEN

Im Jahr 1993, also bevor die oben genannten Unternehmen existierten, war Warren Buffett noch reichster Amerikaner, mit einem Vermögen von 8 Milliarden $. 2022 liegt Buffetts Reinvermögen bei 117 Milliarden $.

Das heißt: Nach weniger als 30 Jahren liegt das Vermögen des heute reichsten Amerikaners (Musk) beim 33-fachen des Vermögens des reichsten Amerikaners von vor 30 Jahren.

DIE NEUEN „RÄUBERBARONE“ MIT SCHIER UNGLAUBLICHEN MEGAVERMÖGEN

Das Gesamtvermögen der 5 US-amerikanischen Neureichen (siehe oben) übersteigt das BIP von Ländern wie der Schweiz, Holland, Schweden und Polen. Es ist schier unglaublich, dass die Gründer von 5 Unternehmen, welche weniger als 30 Jahren existieren, mehr Vermögen angehäuft haben als Länder, die teils über 1.000 Jahre alt sind, im Jahr als BIP erwirtschaften.

Ja, ich weiß, all das sind neue Technologieunternehmen in der einen oder anderen Form. Doch nehmen wir ein Unternehmen wie Google, das im Grunde einen ausgefeilten Gelbe-Seiten-Dienst auf globaler Ebene zu bieten hat. Die beiden Google-Gründe, Page und Brin, haben zusammen ein Vermögen von 234 Mrd. $, das auf ein Unternehmen zurückgeht, das keine greifbaren Produkte herstellt. Die ist ein völlig neues Phänomen der letzten Jahrzehnte. Gründer von Unternehmen, die viele Billionen $ wert sind und in erster Linie aus den Bereichen Software/ Technologie stammen, sind zu neuen Räuberbaronen geworden – die Nachfolger der Räuberbarone des vorausgehenden Jahrhunderts.

Wie alle neuen und innovativen Sektoren wird auch diese Technologieunternehmen dasselbe Schicksal erleiden, das die meisten führenden Industriezweige im Verlauf der Geschichte erlitten. Sie werden von neuen Unternehmen und neuen Technologien übernommen werden. Aber auch die Bewertungen vieler dieser Unternehmen werden erheblich sinken. Von den ursprünglich 12 Unternehmen des Dow Jones Industrial Average existiert heute KEINES mehr. In den nächsten 100 Jahren wird sich die Geschichte mit höchster Wahrscheinlichkeit wiederholen.

ENDE EINER ÖKONOMISCHEN ÄRA

Wie ich schon so oft angemerkt habe, befinden wir uns heute am Ende einer großen ökonomischen Ära.

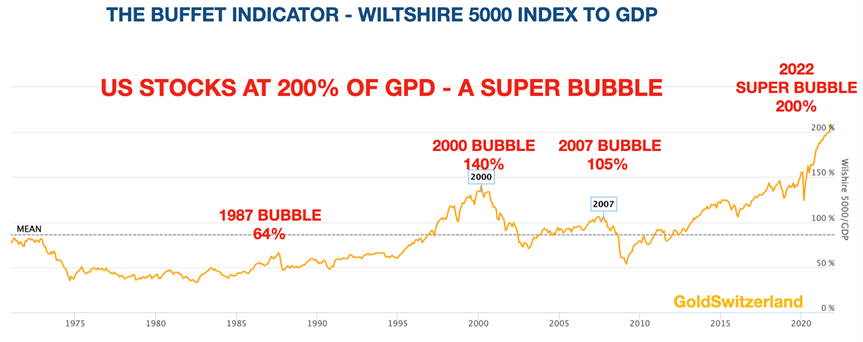

Typisch für das Ende eines Zyklus ist Blasenbildung in vielen Vermögenswert- und Rohstoffmärkten. In diesem Jahrhundert konnten wir genau das beobachten – historische Überbewertung bei Aktien-, Anleihe- und Immobilienwerten.

Mit über 200 % des BIP weist der Buffet-Indikator für US-Aktien aktuell eine gewaltige Überbewertung aus. Diese Überbewertung hat epische Ausmaße erreicht und liegt sehr deutlich über jenen 140 % Überbewertung am Hoch von 2000. Siehe Diagramm unten.

GRANTHAM – “EINE SUPER-BUBBLE”

Diese Superblase an den US-Märkten, so Jeremy Grantham, ist in schockierender Weise überteuert. Sie wird nicht nur zum Mittelwert zurückkorrigieren, sondern auch auf dem Weg nach unten, wie zuvor auf den Weg nach oben, über den Trend hinausschießen.

Wir dürfen nicht vergessen, dass diese Superblase mit einem schockierend schnellen Rückgang der Kurse einhergehen wird. Kaum ein Investor kann sich heute vorstellen, dass Aktienzukauf bei Marktverlusten im nächsten Einbruch die falsche Strategie ist.

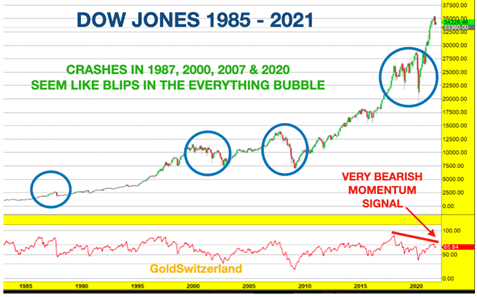

Während meines Arbeitsleben hatten sich alle westlichen Märkte von ihren großen Einbrüchen wieder erholen können. Das war Fall bei den Kursverlusten der Jahre 1973 (nicht gezeigt), 1987, 2000, 2007 und 2020. Praktisch jeder dieser Kursstürze (Bärenmärkte/ Korrekturen) sieht mit Blick auf den heutigen Chart fast schon mickrig aus.

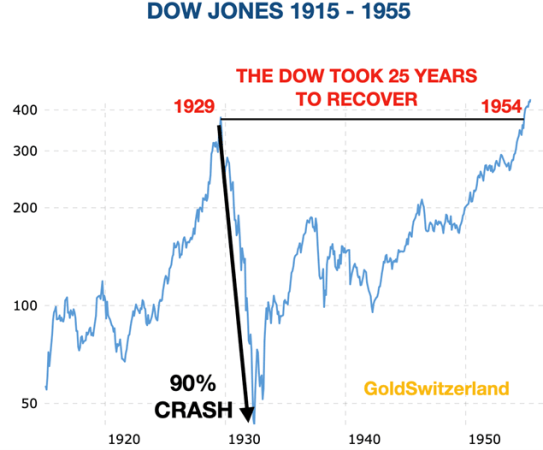

Doch dieses Mal wird es anders kommen. Wie schon beim Dow 1929 und beim Nikkei 1989.

Zwischen 1929 und 1932 fiel der Dow um 90 %. Es brauchte 25 Jahre (bis 1954), bis der Index sein 1929er-Hoch nominal wieder erreicht hatte.

Der Nikkei erreichte 1989 mit 39.000 Punkten seinen Höchststand und fiel anschließend um 89 %. Heute, 33 Jahre später, hat der Nikkei sein damaliges Hoch immer noch nicht erreicht – trotz massiver Geldschöpfung und Währungsentwertung.

KAUF BEI RÜCKSETZERN WIRD DIESMAL SCHEITERN

Anleger, die heute darüber nachdenken, beim anstehenden Platzen der Superblase Kursrücksetzer für Aktienkäufe zu nutzen, sind auf dem besten Weg für den Schock ihres Lebens: Sie changieren in einem supervolatilen Markt, der nach jeder Erholung bloß unerbittlich weiterfallen wird und neue Tiefs markiert.

Der Durchschnittsinvestor wird weiterhin davon ausgehen, dass der sogenannte ‘Fed Put’ (Bernanke, Yellen & Powell) wie in der Vergangenheit funktionieren wird. Der ‘Fed Put’ bedeutet, einfach formuliert, nur, dass die Federal Reserve die Aktienmärkte rettet, indem sie genügend Geld druckt und die Zinssätze manipuliert, so dass die Aktienmärkte sich schnell wieder erholen.

Wir sollten uns vielleicht daran erinnern, dass die Rettung des Aktienmarkts nie eines der offiziellen Mandate der Federal Reserve gewesen ist (denn das sind, zur Information, stabile/ niedrige Inflation und Vollbeschäftigung). Allerdings wird die Fed natürlich von Privatbankern kontrolliert. Und in deren Interesse liegt eben ein ewig steigender Aktienmarkt, weil sich damit Geld verdienen lässt.

Leider wird der ‘Fed Put’ dieses Mal aber nicht funktionieren; so gut wie jeder, der bei Kursrücksetzern kaufen möchte, wird das erst erkennen, wenn es schon viel zu spät ist. Diese Anleger werden im kommenden Superbärenmarkt auf den Weg nach unten hängen bleiben, bis sie den größten Teil ihres Geldes, effektiv betrachtet, verloren haben.

SUPERBLASEN KÖNNEN IMMER NOCH GRÖSSER WERDEN

Denken Sie daran, dass sich eine Superblase meistens weiter aufblähen wird, als es irgendjemand gedacht hätte; das exakte Top ganz genau abpassen zu wollen, ist daher eigentlich blödsinnig. Mit Blick auf den Nasdaq und den Russel 2000 macht es ganz den Eindruck, als seien die Tops hier schon markiert worden.

Zwischen dem 2009er-Tief und der Kursspitze von November 2021 hat sich der Nasdaq versechzehnfacht (16 x)! Doch nichts kann die Superblase daran hindern, sogar noch etwas weiter zu wachsen. Es hat jedoch überhaupt keinen Sinn, auch noch den allerletzten Tropfen aus diesem Markt zu pressen, der seit 1985 schon um das Einhundertfünfzigfache (150 x) gestiegen ist.

Niemand geht bankrott, weil Gewinne zu früh mitgenommen werden. Viele werden hingegen alles verlieren, weil sie ihre Positionen bis zum Höchststand halten, und dann bis ganz unten im Markt bleiben.

RISIKEN ÜBERALL – BEI AKTIEN, ANLEIHEN, IMMOBILIEN & DOLLAR

Doch nicht allein am Aktienmarkt zeigen sich derzeit deutliche Gefahrensignale für Anleger.

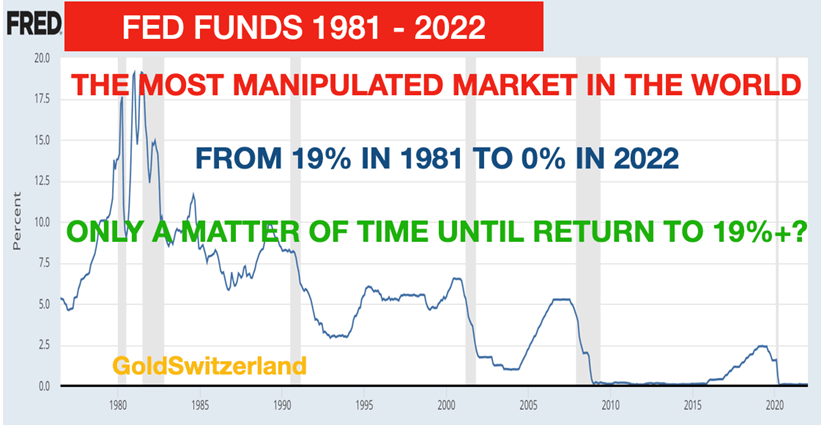

Auch der Anleihemarkt ist ebenso gefährlich und ebenso eine Bubble wie der Aktienmarkt. Die Federal Funds Rate (Leitzins der US-Notenbank) hatte 1981 mit 19 % ihren Spitzenstand erreicht und befindet seither in einem 40-jährigen Abwärtstrend. Seit der großen Finanzkrise von 2008 lag der US-Leitzins bei ca. 0 %.

Fed – Die Mega-Manipulatoren

In einem freien Markt, ohne Manipulation, hätte eine solch große Geldnachfrage die Kreditkosten auf Stände gehoben, wie sie 1980-81 erreicht wurden, d.h. auf fast 20 %. Stattdessen praktizieren die Zauberer der Fed ihren Hokuspokus mit Falschgeld und Falschzins.

Ohne ihre Zauberei wäre es der Fed und der US-Regierung unmöglich gewesen, zweistellige Billionen-$-Beträge zu NULL-Kosten zu erzeugen.

Doch jetzt ist das Spiel für sie aus, denke ich. In den letzten Jahren habe ich immer wieder zu verstehen gegeben, dass die Fed die Kontrolle über das lange Ende des Anleihemarktes verlieren wird; und genau das passiert gerade bei den 10-jährigen US-Anleihen, deren Verzinsung auf die 2 %-Marke zustrebt. In der nächsten Phase werden die langfristigen Zinssätze auch die Zinssätze für kurzlaufende Anleihen in die Höhe treiben; und die Zinssätze werden schneller steigen, als die Fed es gern hätte.

Das wird geldpolitische Straffungen schwierig bis unmöglich machen, gerade weil die Haushaltsdefizite, zusätzlich zum großen Liquiditätsdruck im Finanzsystem, weiterwachsen werden.

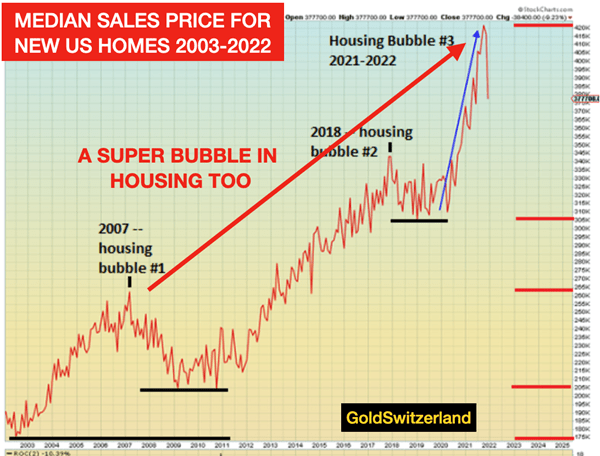

Hinzu kommt eine Blase am US-Immobilienmarkt, die gefährlicher aussieht als zu Zeiten der Subprime-Krise 2006-08. Allein die durchschnittlichen Verkaufspreise für neue Häuser sind seit 2007 um 150 % gestiegen.

Angesichts steigender Hauspreise wachsen auch die Hypothekenkredite. Sie haben jetzt ein Volumen von 17,6 Billionen $ und liegen damit 20 % über dem Spitzenstand von 2008. Es kann praktisch als sicher gelten, dass die Qualität und die Finanzhebelsituation bei den Hypothekenkrediten, angesichts historisch niedriger Zinssätze, genauso bedenklich ist wie schon 2006-08. Erneute Probleme an den Märkten für Hypothekenkredite sind daher sehr wahrscheinlich.

Ein weiterer Problembereich für die USA ist der unnatürlich starke US-Dollar. Seit der Schließung des Goldfensters im Jahr 1971 ist der Dollar rapide gesunken. Gegenüber dem starken Schweizer Franken ist der Dollar seit 1971 zum Beispiel um 80 % gefallen. Aktuell scheint es beim Dollar wieder eine Abwärtsbewegung zu geben. Für die nächsten Jahre würde ich davon ausgehen, dass der Dollar 40-50 % gegenüber dem Schweizer Franken nachgeben wird.

Es sieht also im Allgemeinen nicht gut aus für die US-Wirtschaft, die kurz vor dem Zusammenbruch steht.

Zusammenfassend lässt sich feststellen: Ab 2022 werden wir in den kommenden Jahren (effektive) Kursverluste bei US-Aktien von 75-90 % erleben, dazu einbrechende Anleihe- und Immobilienmärkte, einen deutlich schwächeren Dollar und hohe Inflation.

Zudem wird die Verschuldung nicht aufhören zu steigen, solange bis eines Tages der gesamte Schuldenmarkt zusammenbricht – allem voran der 2 Billiarden $ schwere Markt für Derivate.

Was könnte hier noch die Lösung sein?

Nun, eben jene, die in schon in den letzten 5.000 Jahren ihren intrinsischen Wert gehalten hat und die darüber hinaus der beste Wert ist, den man aus Gründen der Vermögenssicherung in Krisenzeiten halten kann.

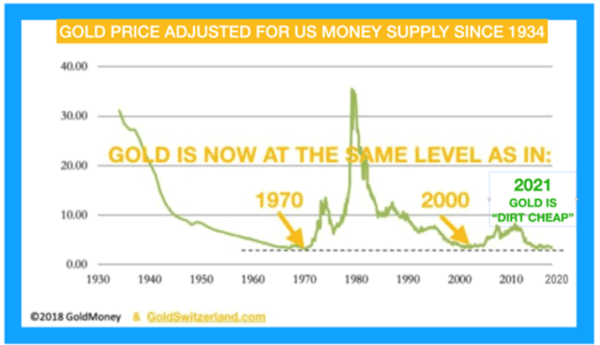

Ich meine damit natürlich physisches Gold. Seit der Schließung des Goldfensters durch Nixon 1971 ist Gold um das Zweiundfünfzigfache gestiegen (52 x).

PHYSISCHES GOLD – ULTIMATIVE VERSICHERUNG

Von 1999 bis 2011 stieg Gold innerhalb von 12 Jahren von 250 $ auf 1.920 $. Wir erleben gerade das Ende einer 11-jährigen Konsolidierungsphase; Gold steht ganz kurz vor dem Ausbruch zu viel höheren Kurshochs. Es bleibt nicht mehr viel Zeit, Gold und Silber zu solchen Schnäppchenpreisen zu kaufen.

In den meisten meiner Artikel weise ich darauf hin: Gold ist heute so unbeliebt und unterbewertet wie schon 1971 bei 35 $ und 2000 bei 290 $. Somit wird es Anlegervermögen nicht nur schützen, sondern auch deutlich ausbauen.

Wollen wir zum Abschluss Konfuzius das letzte Wort lassen – ergänzt um nur drei Worte:

Denkst du an ein Jahr, säe ein Samenkorn; denkst du an ein Jahrzehnt, pflanze einen Baum; denkst du an ein Jahrhundert, bilde die Menschen zum Thema GOLD. – Konfuzius

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.