Möglicherweise hoffen Anleger, dass das größte Finanzexperiment und die größte Schuldenblase der Geschichte noch einmal 100 Jahre halten werden. Sie können zudem beten, dass das Währungssystem, das in den letzten 50 Jahren schon 98 % an Wert verloren hat, weitere 50 Jahre durchhält.

Das hieße aber, Investieren auf gut Glück mit extrem geringen Erfolgschancen.

Wahrscheinlich wird kein Glück der Welt den Investoren die größte Wirtschafts- und Finanzkatastrophe der Menschheitsgeschichte ersparen. Deswegen ist Schutz & Absicherung lebenswichtig und zwingend erforderlich.

Unsere Risikobewertung hinsichtlich dieser Katastrophe arbeitet natürlich mit Wahrscheinlichkeiten, und nicht mit Gewissheiten.

Da praktisch alle Vermögensmärkte – Aktien, Anleihen und Immobilien – Allzeithochs markieren, geht das Risiko von Marktversagen in den Augen der Anleger eher gegen null.

Meiner persönlichen Einschätzung nach liegt das Risiko eines Zusammenbruchs von Märkten und Wirtschaft aber zwischen 95 % – 99 %.

Ein Risikospektrum von 0 % bis 99 % ist schon eine ziemlich große Spanne. Ein Versicherungsfachmann würde das Risiko vielleicht mit 1 bis 5 % ansetzen und auf dieser Grundlage Katastrophenversicherungen verkaufen.

Finanzversicherung ist spottbillig

Wenn sowohl die Anlagemärkte als auch die Versicherungsbranche die Risikolage als praktisch nicht vorhanden einstufen, dann ist die beste Zeit für den Kauf von Versicherungen gekommen, denn dann sind sie wirklich unterbewertet – oder salopp gesagt: spottbillig.

Doch welche Art von Versicherung ist damit gemeint? Die konventionellen Anlagemärkte greifen bei der Absicherung finanzieller Risiken auf alle möglichen komplexen Varianten von Finanzinstrumenten zurück – in Form von Derivaten.

Den sogenannten „Experten“ entgeht dabei aber Folgendes: Sie sichern ihre Investments mit eben jenen Instrumenten ab, die dieses Risiko überhaupt erst entstehen lassen haben, wie z.B. Papiergold. Das wäre wirklich eine Finanz-Tautologie.

Oder anders formuliert: MÜLL REIN – MÜLL RAUS

Finanz-Tautologien stehen häufig für den Niedergang von Anlagemärkten, gerade dann, wenn Derivate eine Rolle spielen. Die Große Finanzkrise von 2006-09 wurde verursacht durch eine Kette wechselseitig abhängiger Derivate, die sich letztendlich als komplett wertlos herausstellen sollten.

Und gleich wieder zurück zum Thema Versicherung: Die beste Zeit zum Versicherungskauf ist dann, wenn der Markt das Risiko unterschätzt oder nicht versteht.

Folgendes dürfte klar sein: Eine Versicherung in Form genau jener Scheininstrumente zu kaufen, die das betreffende Risiko repräsentieren, hat überhaupt keinen Sinn. Warum also Papiergold kaufen??

Absicherung, die die Zeit übersteht

Ein Versicherungsschutz sollte nicht dieselbe Form haben wie das eigentliche Risiko; beim Kauf sollte unbedingt darauf geachtet werden, dass es sich um ein unkorreliertes Asset handelt. Zudem muss es ein Asset sein, das sich schon seit längerem bewährt und seinen Wert bzw. die eigene Kaufkraft im Verlauf von Jahrhunderten erhalten hat.

Verglichen mit allen anderen Alternativen ist physisches Gold mit Sicherheit die beste Kombination aus Vermögensschutz und Versicherung – und zwar mit großem Abstand.

Anfang der 2000er Jahre entschieden wir uns für umfangreiche Investitionen in physisches Gold – für unsere eigenen Fonds und die Investoren, die wir berieten. Nach dem 1999er-Tief hatte Gold begonnen sich zu stabilisieren. Anfang 2002 betrachteten wir die 20-jährige Korrektur beim Gold dann als abgeschlossen, und wir kauften Gold bei 300 $.

Damals 2002 stuften wir Gold als ungeliebtes und unterbewertetes Asset ein. Gold war von 35 $ im Jahr 1971 auf 850 $ im Jahr 1980 gestiegen; anschließend korrigierte es und fiel 1999 bis auf 250 $.

Damals verkauften auch Zentralbanken Gold. Zu ihnen zählten die Bank of England und die Schweizerische Nationalbank, welche einen großen Teil ihrer Bestände mitten im Kurstief abstießen.

Wenn der Schwanz mit dem Hund wedelt: Papiergold vs Gold

Wenn der Schwanz mit den Hund wedelt, dann befindet sich der Hund in einem Zustand des (vorübergehenden) Ungleichgewichts. Diese Form der gestörten Balance kann nur für begrenzte Zeit andauern, ansonsten wird der Hund nicht überleben. Es gibt zwei Optionen: Entweder wird der Hund die Kontrolle über seinen Schwanz zurückerlangen oder er wird ihn loswerden. Der Schwanz kann nicht ohne den Körper des Hundes überleben, der Hund hingegen sehr wohl ohne seinen Schwanz.

Echtes, unbelastetes physisches Gold braucht zum Funktionieren keinen Papiergoldmarkt. Der Papiermarkt behindert echte Preisfindung. Der Papiergoldmarkt genießt Seriosität, die er nicht verdient.

Der Papiermarkt für Gold gibt vor, er sei durch physisches Gold gedeckt. In Wirklichkeit ist er das Gold im Schafspelz.

Ganz so, als würde man ein Rolls-Royce-Enblem an einem Skoda aus dem 1950ern befestigen und den Roll-Royce-Preis dafür verlangen.

Der Papier-Falschgoldmarkt

Kommen wir also zum Markt für Papiergold, der korrupt und fingiert ist. Er existiert zugunsten der Zentralbanken, der BIZ (Bank für Internationalen Zahlungsausgleich) sowie der Bullionbanken.

Auf kurze Sicht schadet der Papiergoldmarkt dem einzig echten Goldmarkt – d.h. dem Markt für physisches Gold. Aus historischer Sicht konnten künstliche Märkte oder Instrumente aber noch nie dauerhaft existieren. Man denke in diesem Zusammenhang nur daran, dass bislang noch jede Fiat-Währung gescheitert ist.

Dasselbe wird auch mit dem Papiergold passieren. Es ist nur eine Frage der Zeit.

Allein das Ausmaß des Handelsvolumens beim Papiergold macht deutlich, welche Verzweiflung und Druck auf den Markt lasten.

Der Goldhandel von LBMA-Banken und Terminbörsen beläuft sich auf ganze 180 Mrd. $ pro Tag!

Unglaublich aber wahr: Hier wird das 350-fache der Tagesproduktion im Goldbergbau gehandelt.

Man muss sich also die Frage stellen, wie ein Hund richtig funktionieren kann, wenn sein Schwanz 350 Mal größer ist als sein Körper. Die Antwort fällt nicht schwer – er kann es nicht. Ich bin mir bewusst, dass das Beispiel vielleicht etwas grob vereinfacht, allerdings macht es darauf aufmerksam, wie absurd die heutige Situation am Goldmarkt wirklich ist.

Die Handelsvolumina am Goldmarkt zeugen, in Hinblick auf die tatsächlich verfügbaren physischen Goldmengen, von vollkommener Unverhältnismäßigkeit: 99 % der Brutto-Handelsaktivität findet am Papiermarkt statt.

Sind 50 % des physischen Goldes der Zentralbanken für immer verloren?

Angeblich verfügen die Zentralbanken über 34.000 Tonnen physisches Gold im Gegenwert von 2 Billionen $. Da die meisten Zentralbanken aber nie vollständige Bestandsprüfungen vornehmen, die durch externe Gutachter vorgenommen werden, weiß niemand sonst, wie hoch die Goldbestände der Zentralbanken tatsächlich sind.

Es ist wahrscheinlich, dass mindestens die Hälfte davon (oder 17.000 Tonnen) an den Markt verliehen oder insgeheim verkauft wurden. Es ist unwahrscheinlich, dass der verliehene Teil jemals wieder – in physischer Form – in die Zentralbanken zurückkommen wird. Das Gold wird von einer Zentralbank an eine LBMA-Bank ausgeliehen, die es wiederum an einen Käufer in, sagen wir, China oder Indien verkauft. Und der Käufer wird sein Gold, dessen rechtmäßiger Eigentümer er ist, nie wieder zurückgeben.

Der Zentralbank bleibt nur ein Schuldschein, der von einer Bullionbank ausgestellt wurde. Allerdings ist dieses Papier nicht mehr wert als das Papier an sich. Die von den LBMA-Banken ausgegebenen Papiergoldmengen übersteigen die von ihnen gehaltenen physischen Mengen um den Faktor 100.

Ein derartiges Ungleichgewicht ist die Vorlage für ein Desaster. Sprich: Wenn der Markt physische Auslieferung beantragt, wird er nichts anderes vorfinden als leere Tresore und Computer voller Nullen, die für das wertlose Papiergold stehen.

Irgendwann in den nächsten Jahren werden diese Zustände dafür sorgen, dass der Papiergoldmarkt auf null fällt und der physische Markt in unvorstellbare Höhen schießt. Und auch FreeGold (ein Konzept, das ich früheren Artikeln beschrieben hatte) wird die Folge sein.

Beim Versicherungskauf nie zu trickreich sein!

Ich kenne niemanden, der mit dem Kauf einer Finanzabsicherung bis zum Tag vor dem Ausbruch des Feuers wartet.

Da Gold eine entscheidende Finanzabsicherung ist, sollte dessen Kauf nicht so lange herausgezögert werden, bis das Risiko tatsächlich Wirklichkeit geworden ist.

Physisches Gold hat im Grunde nur den Zweck, dass man es kauft und sich dann keine Gedanken mehr macht. Man darf nicht versuchen, mit zu viel Raffinesse heranzugehen, um ein möglichst „gutes Geschäft“ dabei zu machen. Wir kennen viele Beispiele für Investoren, die nach dem noch günstigeren Marktniveau suchten; fällt der Preis dann doch nicht wie erhofft tiefer, ist der Zug für sie längst abgefahren.

Gold ist weit mehr als nur Versicherung

In Hochrisikozeiten an den Investment-Märkten ist Gold, wie oben erklärt, die beste sich bietende Versicherung. Das Wunderbare am Gold ist aber, dass es aktuell nicht nur die perfekte Versicherung ist, sondern auch noch eine hervorragende Anlage.

Wenn ein Asset, wie ich oben erläutert, unterbewertet und unbeliebt ist, dann ist der günstigste Zeitpunkt zum Erwerb dieses Assets gekommen.

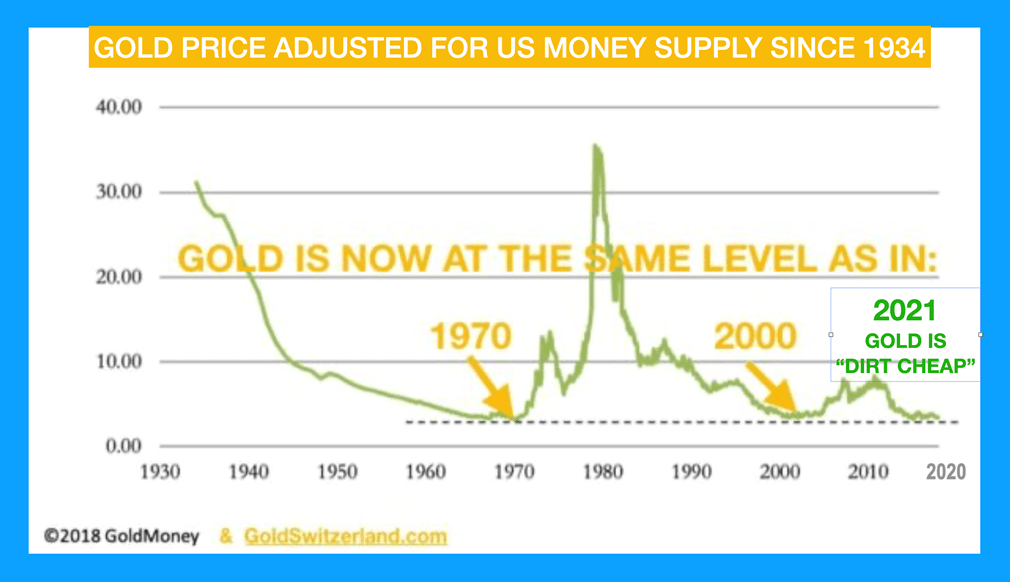

Das Diagramm unten gehört zu meinen Favoriten, und eigentlich sollte es in jedem einzelnen meiner Artikel gezeigt werden. Denn hier lässt sich, anhand eines einfachen Bildes, Investoren und Vermögensschützern erklären, dass Gold heute immer noch so billig ist wie im Verlauf der letzten 50 Jahre.

Im Diagramm oben wird der Goldpreis zum US-Geldangebot ins Verhältnis gesetzt.

Relativ zum US-Geldangebot ist Gold heute, bei 1.800 $, so billig wie damals im Jahr 1971 als es 35 $ kostete und auch so billig wie im Jahr 2000, als es bei 290 $ stand. Und all das trotz der enormen Papiergoldmengen am Markt!

Also: Dieses Diagramm zeigt uns, dass der Goldpreis in keinster Weise die unverantwortliche Verwaltung der US-Wirtschaft widerspiegelt oder aber das komplette Scheitern der US-Geldpolitik.

Gold kann nicht lügen, es ist ein Wahrheitsverkünder. Es offenbart das komplette Missmanagement der US-Wirtschaft, denn aufgrund anhaltender Währungsentwertung steigt der Goldpreis in US-Dollar, wie auch in allen anderen Währungen.

Noch nie hat eine Fiat-Währung überlebt – DER DOLLAR IST ALS NÄCHSTES DRAN

Da noch keine Währung in ihrer ursprünglichen Form überlebt hat, wird es auch diesmal nicht passieren. Fiat-Währungen haben eine perfekte Erfolgsbilanz. Quer durch die Geschichte ist es ihnen, ausnahmslos, immer wieder gelungen, sich selbst zu zerstören und ins Jenseits zu befördern.

Offensichtlicher geht es nicht. Wenn Staaten und Zentralbanken jede einzelne Fiat-Währung seit Beginn der Geschichtsschreibung zerstört haben, wie kann man nur davon ausgehen, dass es diesmal anders kommen wird?

Den starken Dollar gibt es nicht, und auch keinen starken Euro. Alle Währungen sind vergängliche Leuchtzeichen im Lauf der Geschichte, die schon am Tag ihrer Geburt zur Auslöschung verdammt sind.

Die Geschichte gibt mir bei dieser Vorhersage absolute Gewissheit und auch Bestätigung.

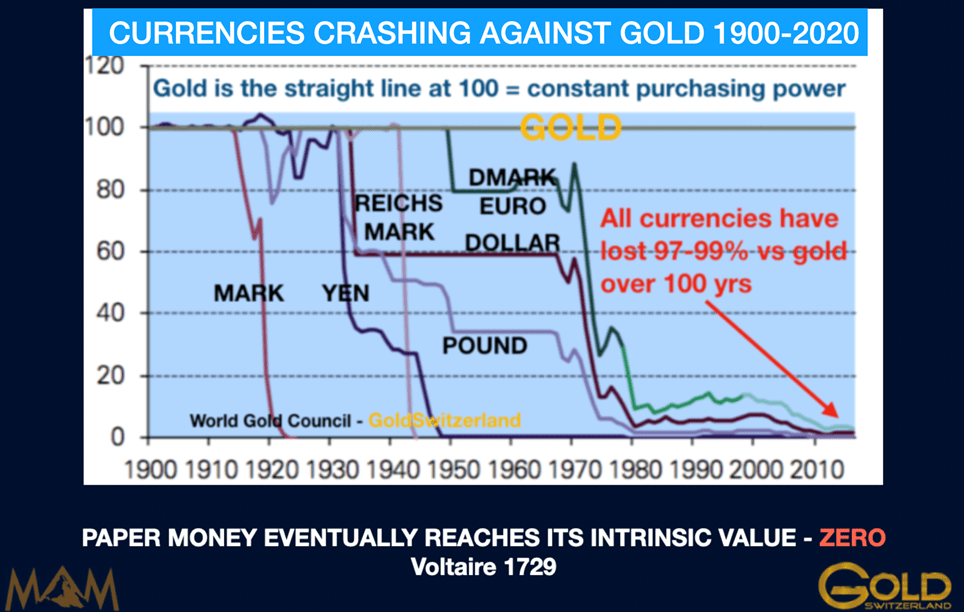

Schauen wir uns dazu die Entwicklung der großen Währungen seit Einführung des jüngsten korrupten Währungssystems im Jahr 1913 an.

Das Diagramm zeigt den Dollar, die Mark/ Euro, das Pfund, den Yen – seit dem frühen 20. Jahrhundert.

Hier sind sie also, die vier größte Währungen der letzten 100 Jahre! Und sie weisen alle dasselbe Muster auf. Sie alle haben, ohne Ausnahme, 97 % -99 % verloren!

Die großen Verluste beim Dollar und Euro setzten nach 1971 ein. Seit der Entscheidung Nixons, die Goldkonvertierbarkeit „vorübergehend“ auszusetzen, haben sie 98 % bzw. 96 % verloren.

Dass auch die letzten Prozente noch fallen werden, steht nicht in Zweifel. Die Frage ist nur, wie lange es dauert.

Wie man im Diagramm sieht, ist Gold (an der 100er-Linie) ewiges Geld und konstante Kaufkraft. Gold ist daher das perfekte Gegengift in einem chronisch defekten Geldsystem.

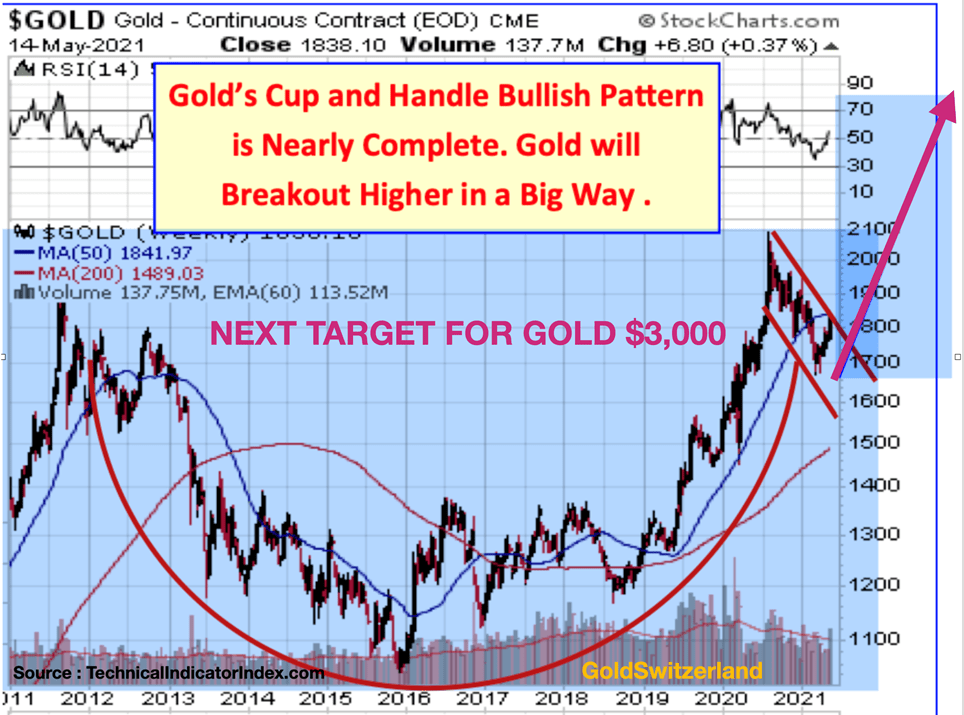

Nächstes Ziel für Gold: 3.000 $

Vermögensschutzinvestoren sollten sich keine Gedanken um den Preis des Goldes machen – so wie man sich auch keine Gedanken um den Wert anderer Versicherungspolicen macht.

Trotzdem schauen wir gerne ab und zu darauf, wie sich Gold im Verhältnis zu den kontinuierlich abwertenden Papierwährungen schlägt.

Auch technischer Sicht schließt Gold gerade ein großes Cup-and-Handle-Chartmuster ab, das den nächsten Zielbereich von ca. 3.000 $ projiziert.

Ich schwinge Volksreden…

Warum schreibe ich immer wieder über Währungen und Gold – Artikel für Artikel? Kritiker könnten mir vorhalten, ich wolle nur meine eigenen Geschäfte bewerben. Doch kaum jemand wird wissen, dass wir schon vor 20 Jahren das beste Vermögenssicherungssystem mit physischem Gold entworfen haben, und zwar für unser Eigenkapital – und nicht als Geschäftsidee. Erst einige Jahre später wurde ein Unternehmen daraus, infolge wachsender Nachfrage.

Der Grund, warum ich die Welt so leidenschaftlich über das Schicksal ihres Geldes und ihrer Ersparnisse informiere, ist ganz einfach, dass kaum ein Mensch begreift, wie viel er/sie in den kommenden Jahren zu verlieren hat.

Mit Blick auf den größten Bullenmarkt des Geschichte in allen Anlageklassen fühlen sich Investoren aktuell natürlich zuversichtlich. Die meisten Anleger sind heute die „Masters of the Universe“ (Fegefeuer der Eitelkeiten) und daher auch über die Maßen zuversichtlich, was die Widerstandskraft ihrer Asset-Bubbles angeht.

Diese Arroganz ist sehr gefährlich, und letztlich bedeutet sie auch, dass sich nur weniger als 0,5 % der Investoren Schutz in Form von physischem Gold besorgt haben. Und aus eben diesem Grund schwinge ich Woche für Woche Volksreden: Ich möchte die systemischen Risiken kommunizieren, von denen 99,5 % der Anleger nichts wissen und vor denen sie nicht geschützt sind. Das Gute dabei ist jedoch, dass Gold im Verhältnis (siehe oben) heute noch so billig ist wie 1971.

Also: Heutzutage ist Gold – d.h. kein Papiergold! – nicht nur unerlässliche Versicherung und Vermögensschutz, sondern auch eine Anlagegelegenheit, wie sie sich nur einmal im Leben bietet.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.