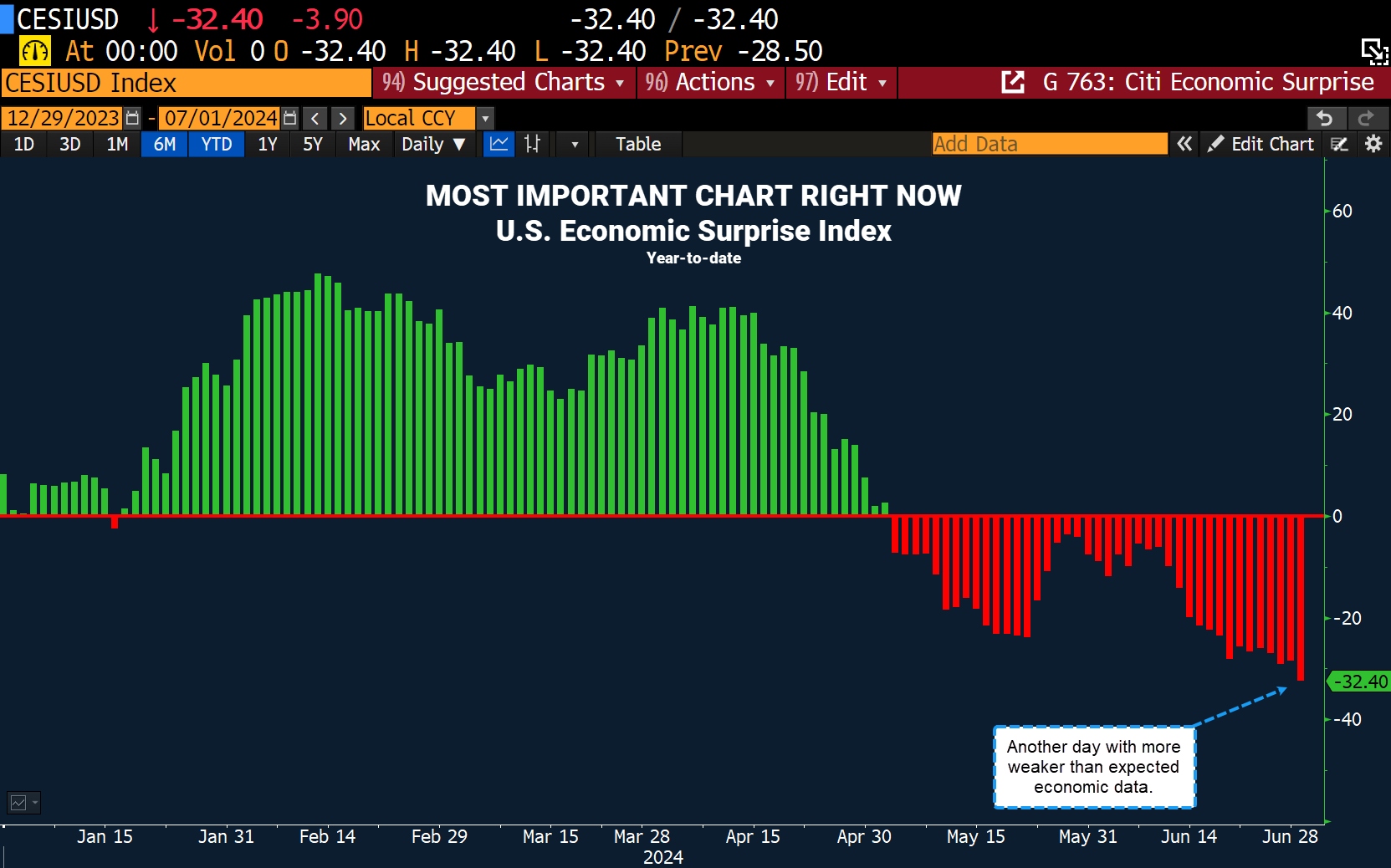

Die Grafik der Woche zeigt die Entwicklung des Economic Surprise Index von Citi (CESI) seit Jahresbeginn in den USA.

Bis Mai waren die Wirtschaftsdaten besser als erwartet.

Anschließend hat sich das Blatt plötzlich gewendet und in den letzten Wochen haben die Wirtschaftsindikatoren wiederholt enttäuscht und entsprachen nicht den Erwartungen:

In den USA sind die Arbeitsmarktdaten überwiegend gut, doch wie ich in meinem letzten Beitrag erklärt habe, werden sie von der Inflation verzerrt.

Die jüngst veröffentlichten positiven Daten sind hauptsächlich auf die Schaffung von Stellen im öffentlichen Sektor zurückzuführen und verschleiern den anhaltenden Beschäftigungsrückgang im Privatsektor:

In den USA stockt die Konjunktur, während Europa in einer anhaltenden Flaute steckt, aus der es nicht herausfindet.

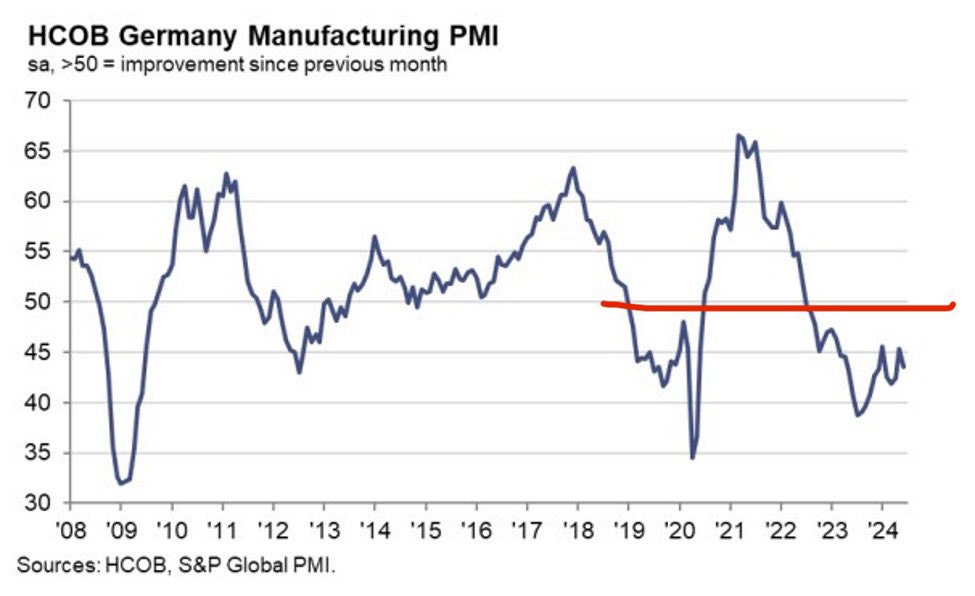

In Deutschland lag der Einkaufsmanager-Index (PMI) im Juni bei 43,5 Punkten und damit nach wie vor unter der Schwelle von 50 Punkten, die eine Rezession markiert. Die deutsche Wirtschaft hat Mühe, wieder in Gang zu kommen, und die noch immer zu hohen Energiekosten verhindern eine Rückkehr zur Normalität:

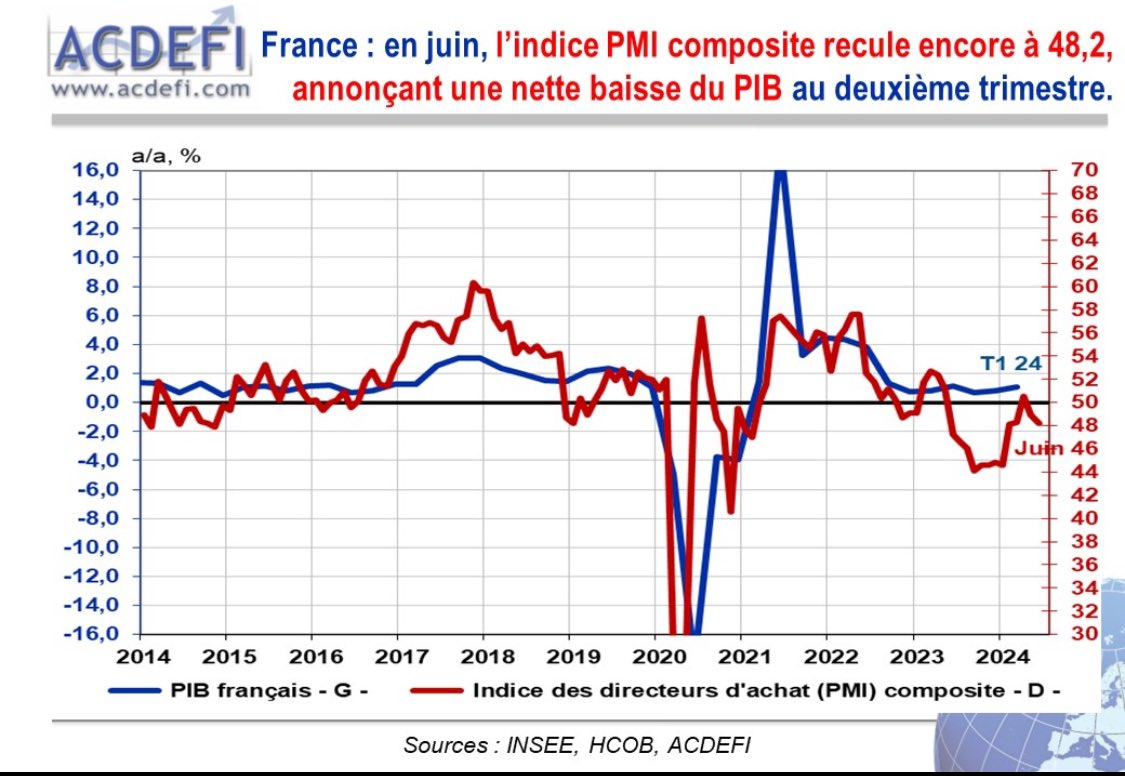

In Frankreich gibt der Einkaufsmanager-Index im Juni erneut nach:

Frankreich: Der Einkaufsmanager-Index PMI sinkt im Juni auf 48,5 Punkte und kündigt damit einen Netto-Rückgang des BIP im zweiten Quartal an.

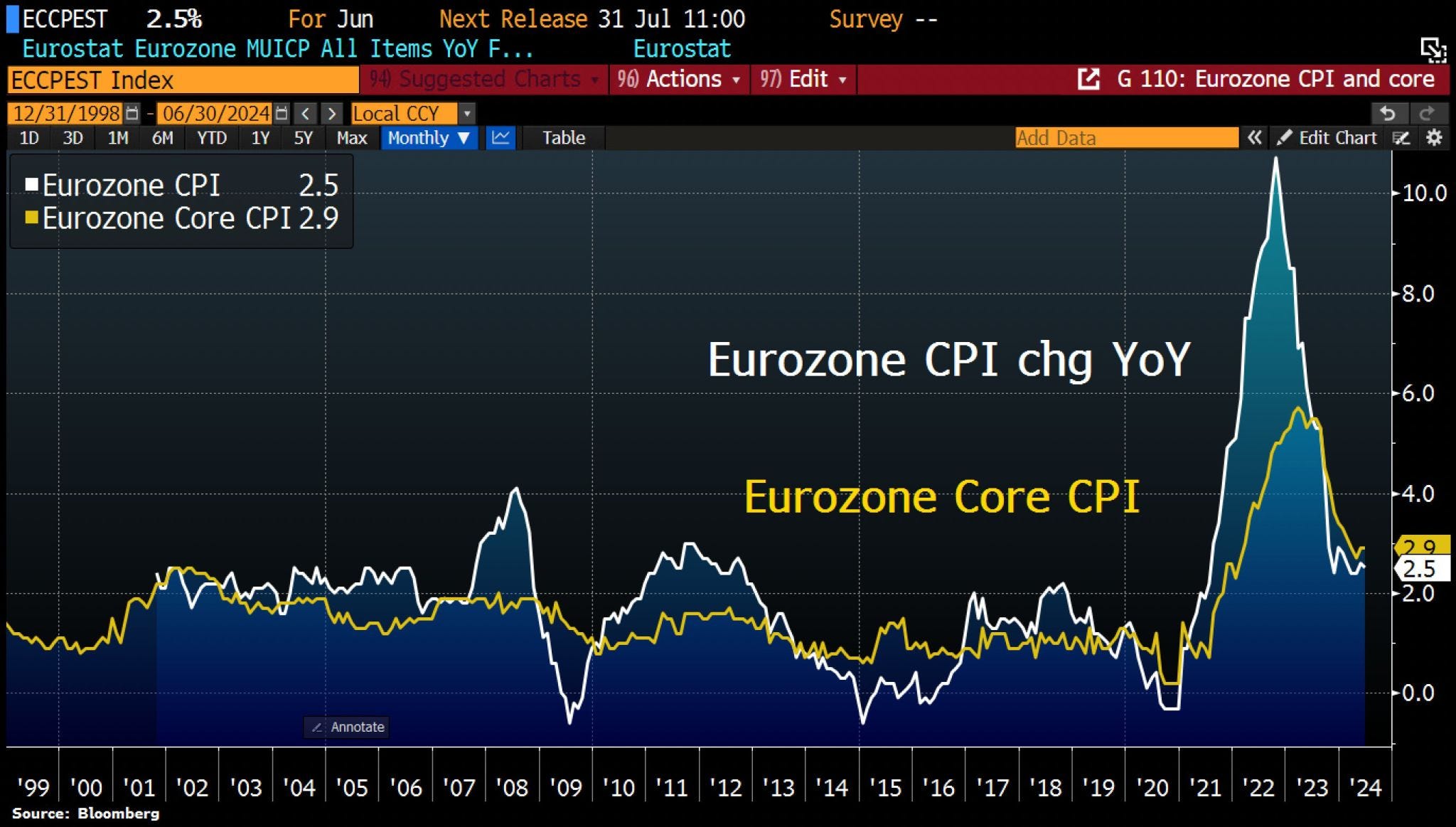

Europa leidet indes nicht nur unter dem Rückgang seiner Industrieproduktion, sondern hat zudem weiterhin mit einer hartnäckigen Inflation zu kämpfen:

Zu Beginn des Sommers 2024 hält die Phase der Stagflation in Europa an.

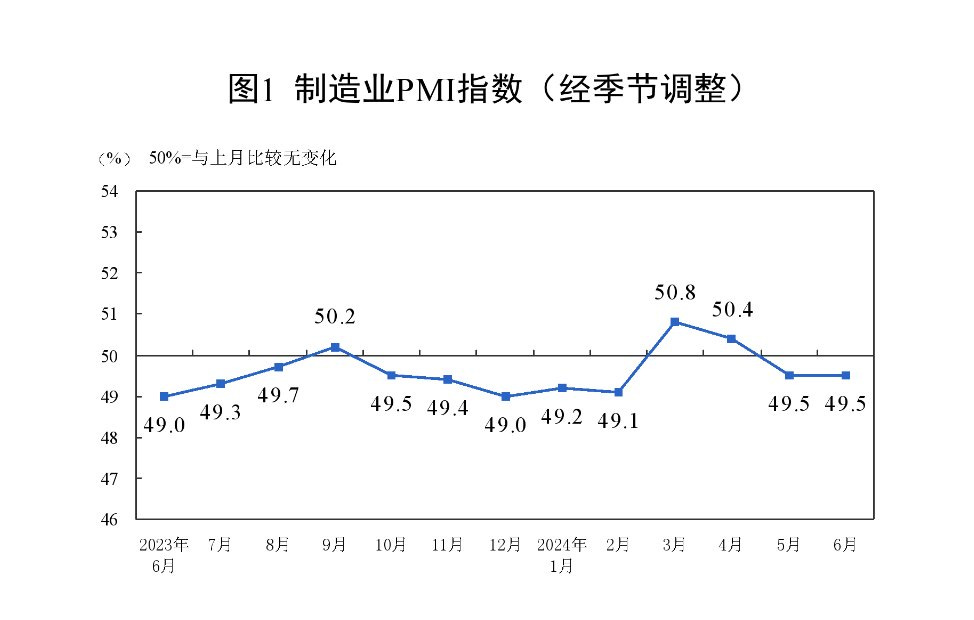

Auch in China verzeichnet der PMI den zweiten Monat in Folge einen niedrigen Wert:

Diese offizielle Statistik zeigt, dass die großen staatlichen Fertigungsunternehmen Schwierigkeiten haben. Der PMI des nationalen Statistikamts verharrt bei 49,5 Punkten, Hinweis auf einen Konjunkturabschwung.

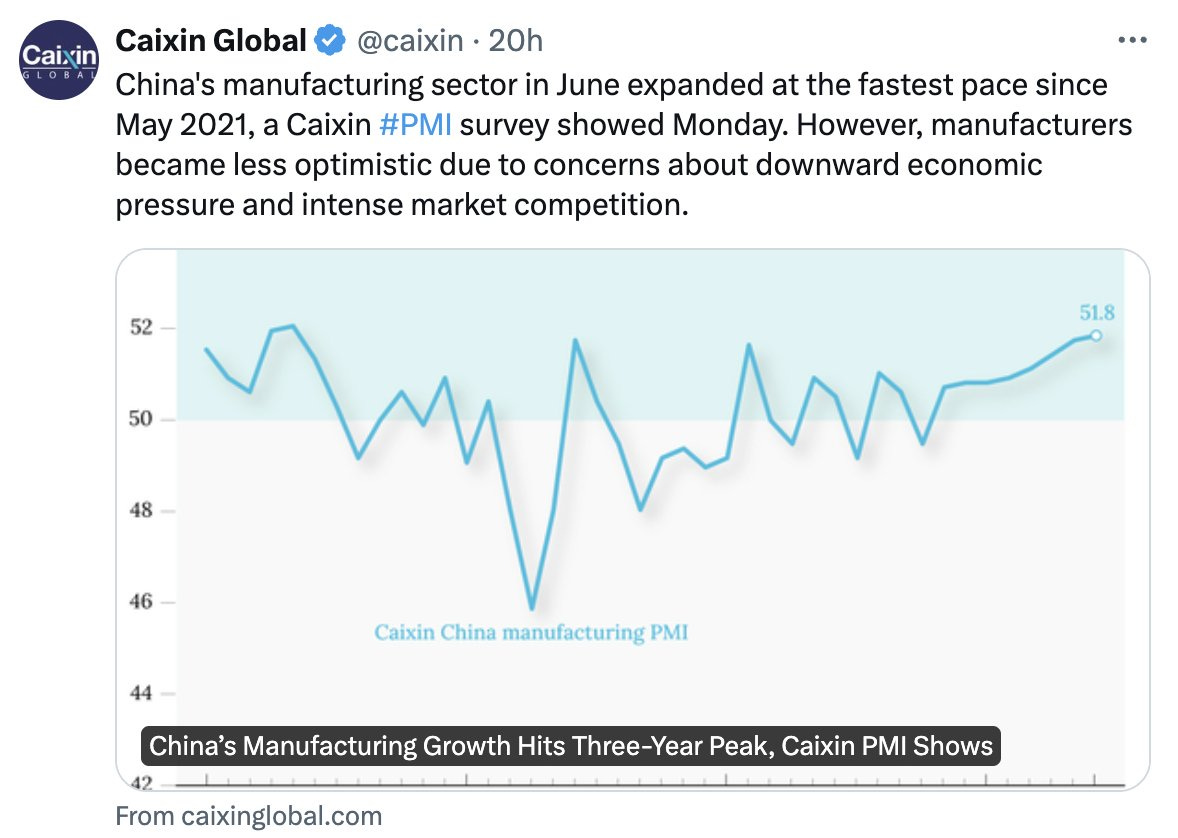

Ein anderer Einkaufsmanager-Index, der von der Agentur CAIXIN veröffentlicht wird, gibt dagegen keinen Hinweis auf eine Rezession, wenngleich die Umfrage einen verringerten Optimismus der chinesischen Hersteller konstatiert:

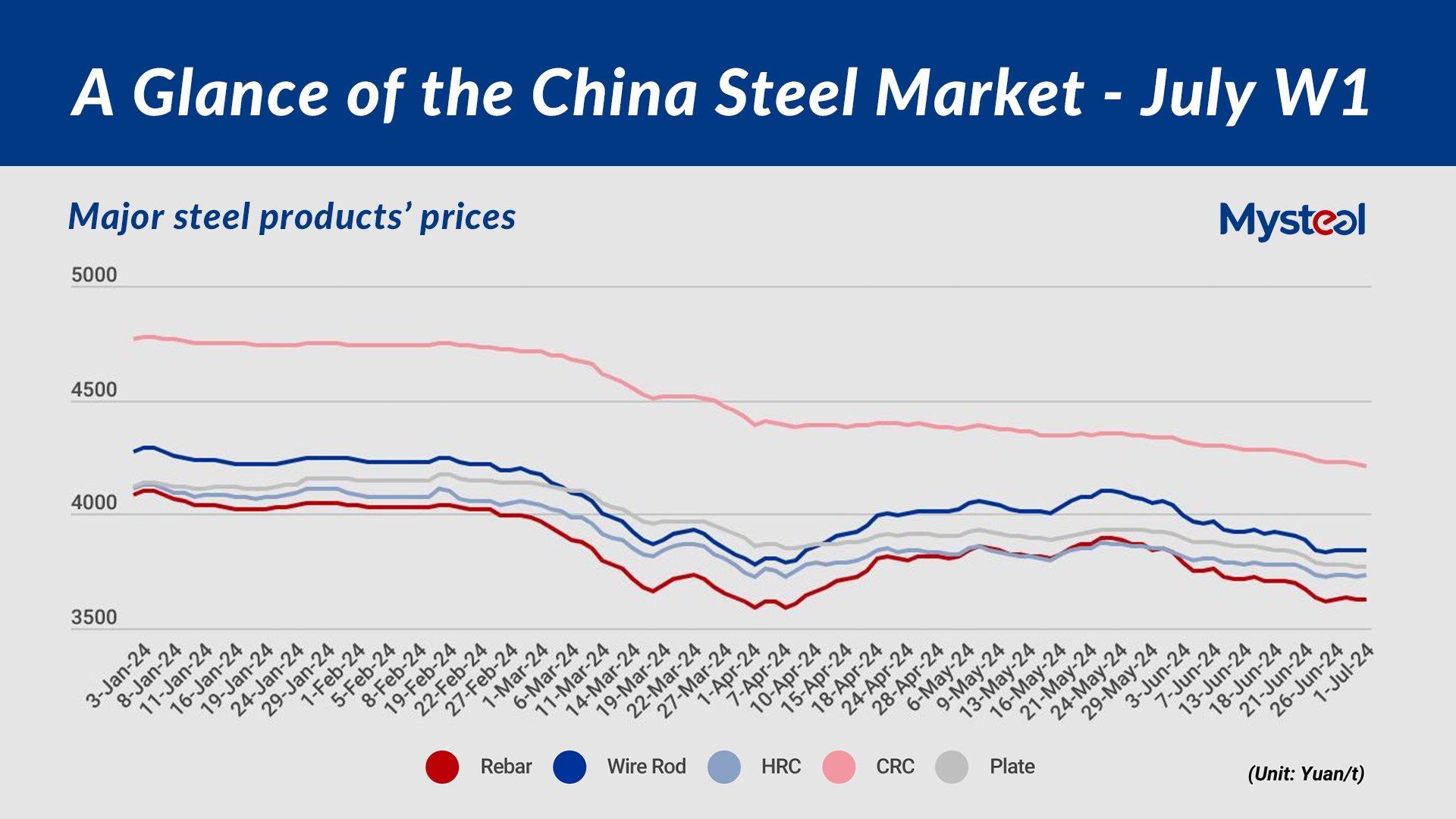

In der chinesischen Stahlproduktion sinken die Preise unterdessen weiter, was auf einen anhaltenden Nachfragerückgang in diesem Sektor der Baubranche hindeutet:

Verlangsamtes Wachstum in den USA, Europa gefangen in der Stagflation und Anzeichen eines Abschwungs auch in China.

Doch am stärksten betroffen vom globalen Konjunkturrückgang scheint Japan zu sein.

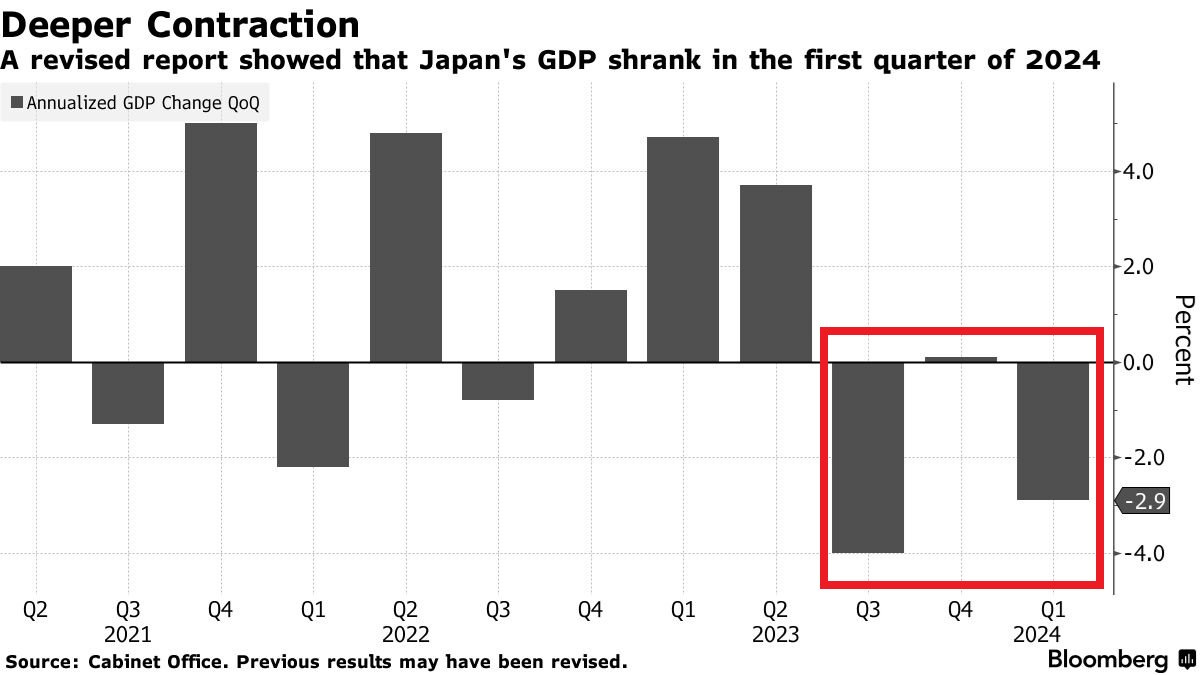

Das annualisierte japanische BIP ist im ersten Quartal 2024 um 2,9 % gesunken, eine Abwärtskorrektur gegenüber der zunächst veröffentlichten Zahl von -1,8 %. Im Laufe der letzten drei Quartale erlebte die Wirtschaft Japans einen deutlichen Rückgang:

Gemessen in Dollar verzeichnet die Wirtschaft des Landes damit ihr schlechtestes Ergebnis seit 30 Jahren.

1995 hatte Japan einen Anteil von 17,8 % am weltweiten BIP und seine Wirtschaftsleistung entsprach rund 71 % des US-amerikanischen BIP.

Wie sich die Lage in 30 Jahren geändert hat!

Das BIP der Vereinigten Staaten beträgt 28,783 Billionen $, das chinesische 18,536 Billionen $, das deutsche 4,590 Billionen $, das japanische 4,112 Billionen $ und das indische 3,942 Billionen $.

Indien steht kurz davor, Japan zu überholen. Verglichen mit der US-Wirtschaft ist das japanische BIP innerhalb von 30 Jahren von 71 % auf 14 % gesunken!

In den letzten Jahren hat sich dieser Niedergang beschleunigt und das japanische Bruttoinlandsprodukt verringerte sich in kaum einem Jahrzehnt um 20 %.

Diese Verarmung wurde von einem massiven Anstieg der Verschuldung des Landes begleitet. Die Schuldenquote Japans (das Verhältnis zwischen Staatsschulden und BIP) ist mittlerweile die höchste der Welt.

Die Strategie der Schuldenmonetarisierung wurde dabei nie aufgegeben: Japan bekämpft seinen wirtschaftlichen Abschwung mit Neuverschuldung, während die Zentralbank (BoJ) dem Staat durch Gelddrucken bei der Finanzierung hilft.

Diese Flucht nach vorn bleibt für die japanische Währung selbstverständlich nicht ohne Folgen.

Es scheint nunmehr, als hätte die globale Konjunktureintrübung eine direkte Auswirkung auf die beschleunigte Abwertung des Yen.

Gegenüber dem Dollar gab der Yen in den letzten Wochen weiter nach und verzeichnete Tiefststände, wie wir sie seit fast 40 Jahren nicht mehr gesehen haben!

Der Wechselkurs zwischen Dollar und Yen ist dabei, Werte wie zuletzt 1986 zu erreichen.

Innerhalb der letzten 17 Handelstage verzeichnete die japanische Währung an 14 Tagen Kursverluste!

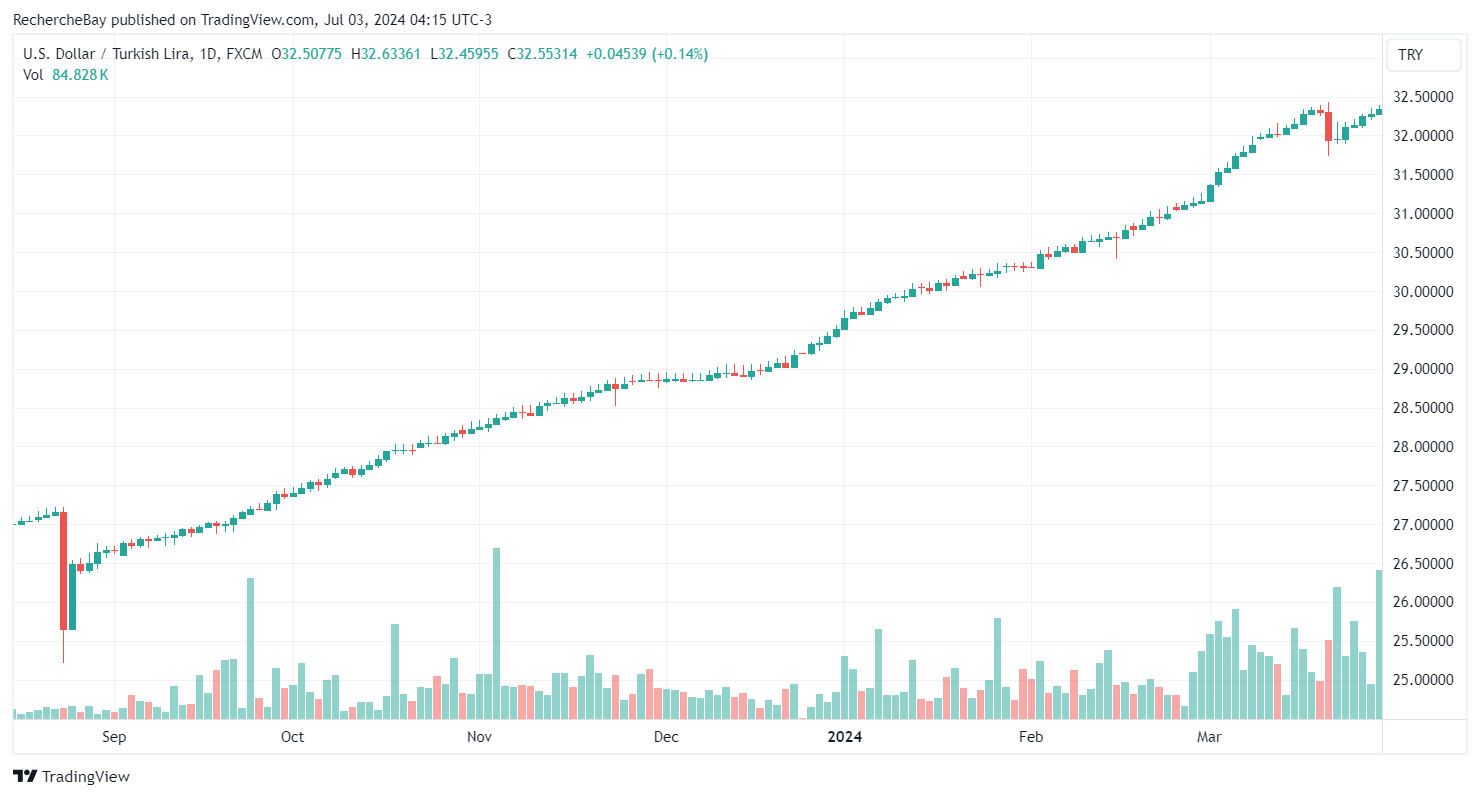

Der Yen befindet sich damit an einem sehr gefährlichen Abhang: Im September letzten Jahres brach die türkische Lira in einer ähnlichen Lage ein.

Der Dollar/Yen-Chart beginnt dem der türkischen Lira im letzten Herbst zu ähneln, nachdem der Eingriff der türkischen Zentralbank erfolglos blieb…

Der Goldpreis in Yen setzt seinen parabolischen Anstieg unter diesen Bedingungen fort:

Um die sich ausweitende Rezession zu bekämpfen und zu verhindern, dass sie sich zu einer größeren Wirtschaftskrise auswächst, weigert sich die Bank of Japan, ihre Währung zu stützen und setzt die Monetarisierung der Staatschulden stattdessen fort.

Die Politik des Gelddruckens in Japan hat zum Anstieg des Goldpreises beigetragen, und dieser Aufwärtstrend setzt sich weiter fort.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.