US-Gründungsvater und -Präsident Thomas Jefferson verstand, wie gefährlich es ist, den Bankern die Ausgabe von Geld zu überlassen:

„Die Zentralbank ist eine Institution, die abgrundtiefe Feindschaft gegen die Prinzipien und die Gestaltung unserer Verfassung in sich trägt. Ich bin ein Feind aller Banken, die beim Diskontieren von Wechseln und Anleihen alles andere, nur keine bare Münze, auszahlen. Wenn das amerikanische Volk den Privatbanken jemals erlaubt, die Ausgabe ihres Geldes zu kontrollieren, zuerst durch Inflation, dann durch Deflation, so werden die Banken und Konzerne, die um diese Banken heranwachsen, den Menschen ihren gesamten Besitz wegnehmen, bis ihre Kinder obdachlos auf jenem Kontinent aufwachsen, den ihre Vorväter erobert hatten.“ – Thomas Jefferson. (1743-1826)

„Den Menschen ihren Besitz wegnehmen“ – welch verheerende Konsequenzen das für die normalen Menschen hat, zeigt allein folgendes Beispiel:

Den Daten der Federal Reserve zufolge verfügen die reichsten 59 US-Amerikaner über ein Vermögen von 2 Billionen $; das entspricht dem Vermögen, über das die ärmsten 50 % verfügen oder aber 165 Millionen Menschen! Nehmen wir jetzt das reichste 1 % der US-Bevölkerung: Ihr Vermögen betrug im 2.Quartal 2020 34 Billionen $, und damit lag es beim 17-fachen des Vermögens der ärmsten 50 %.

FEHLVERTEILUNG VON VERMÖGEN

Die Fehlverteilung von Vermögen führt zu extremer Armut, wie Jefferson meinte, und letztlich zu sozialem Unfrieden und Revolution. Und die Anfänge davon erleben wir gerade in den USA.

Die Zentralbanken und Banker rauben die Armen aus und begünstigen die Reichen, und dabei war die Zerstörung von Wirtschaft und Währung historisch betrachtet eher die Norm als die Ausnahme. Ich hatte Jeffersons Zeitgenossen Mayer Amsel Rothschild (1744-1812) schon häufig zitiert: „Gebt mir die Kontrolle über das Geld einer Nation und es kümmert mich nicht mehr, wer hier die Gesetze macht.” Jefferson mochte Banker wie Rothschild jedenfalls nicht.

JOHN LAW & JEKYLL ISLAND

Die Welt tritt jetzt wieder in die Endphase einer hundertjährigen Ära ein, in der Banker und Zentralbanker es erneut geschafft haben, Geld auf unbegrenzte und amoralische Art und Weise in Umlauf zu bringen und zu kontrollieren. Doch skrupellose Banker hat es in der Geschichte schon immer gegeben. Man denke dabei an John Law in Frankreich mit seiner Mississippi-Kompanie im frühen 18.Jh. Die Kontrolle über das Geld wurde ihm damals von König Ludwig XV zugestanden, und John Law zerstörte die Währung innerhalb kurzer Zeit und trieb viele Menschen in den Bankrott.

1910 schmiedeten einige Banker und der US-Finanzminister auf Jekyll Island ganz ähnliche Pläne für einen Coup, wie ihn Law gelandet hatte. Hier entstand auch die Idee von einer US-Zentralbank – einer Privatbank, die sich im Eigentum und unter der Kontrolle von privaten Bankern befindet und das Recht hat, die Landeswährung auszugeben.

DIE FED UND DIE BANKER KÖNNEN NUR GEWINNEN

Aus Sicht der Banken war und ist die Fed das schönste Konstrukt, das man sich vorstellen kann, zudem ist sie viel robuster als John Laws Bank, da sie schon ein Jahrhundert alt ist. In Folge der Gründung der Fed waren private Banker nicht nur in der Lage, unbegrenztes Vermögen für sich selbst sowie ausgewählte Freunde (Hedgefonds und Privatkapitalgesellschaften) zu schöpfen. Auch Verlustrisiken ließen sich umgehen! Als das Finanzsystem in den Jahren 2007-09 am Rande des Zusammenbruchs stand, mussten Staaten zweistellige Billionenverluste übernehmen, während die Banker in dieser Zeit weiter riesige Bonuszahlungen kassierten. Die Federal Reserve von New York war damals mit der Verwaltung von Rettungsgeldern in Höhe 29 Billionen $ betraut. Der US-Kongress hatte diesen Rettungsgeldern zuvor nicht zugestimmt, er wusste nicht einmal, dass es sie überhaupt gab!

Einer der größten Empfänger von Rettungsgeldern war die Bank Morgan Stanley; sie erhielt 2 Billionen $. Auch Morgan Stanleys Hedgefonds Front Point LLC erhielt Unterstützungszahlungen der Fed. Im Buch und Film „The Big Short“ geht es genau um diesen Hedgefonds (unbedingt lesens- bzw. sehenswert). Hier sah sich die Fed also gezwungen, einen Hedgefonds stützen zu müssen, der alle Banken „geshortet“ hatte, welche von der Fed gerettet werden mussten. Ende 2007 lag das Leverage-Ratio (Finanzhebelquote) von Morgan Stanley dann bei 40 %. Kein Wunder, dass die Bank von der Fed gerettet werden musste.

PLUS ÇA CHANGE ….. JE MEHR SICH DIE DINGE ÄNDERN, UMSO MEHR BLEIBEN SIE SICH GLEICH!

Interessanterweise hat die New York Fed heute wieder dieselbe Funktion wie damals; sie ist verantwortlich für die Verteilung der aus bestimmten Kreditfazilitäten stammenden Finanzmittel, um damit zahlreiche US-Banken zu retten, die heute wieder bedroht sind. Wie immer werden die Namen der Banken, die Unterstützung erhalten, wie auch die genauen Summen unter Verschluss gehalten.

Neben der Einrichtung jener speziellen Fazilitäten begann die Fed im September 2019 zudem mit der Vergabe von Repos. Im Januar 2020 hatten diese Repos eine Höhe von 6 Billionen $ erreicht. Im März waren es dann schon 9 Billionen $. Einem Bericht der BIZ zufolge waren vier große Banken und Hedgefonds die Nutznießer des Repo-Debakels.

Also: Wer sind die größten Anteilseigner der New York Fed? Überraschung, Überraschung: Es sind dieselben, die 2008 gerettet werden mussten – Morgan Stanley, Goldman Sachs, JP Morgan Chase und Citigroup. Zufälligerweise sind das unter den US-Banken auch die Banken mit den größten/ riskantesten Derivatepositionen überhaupt.

Schöner könnte es nicht laufen: Diese Großbanken können unbegrenzt große und riskante Positionen eingehen, im Wissen darum, dass sie sich – als wichtige Anteilseigner der Zentralbank – immer auch selbst retten können, zu Lasten des Staates und der Steuerzahler. Und das natürlich ohne Kosten – weder für die Banken selbst, noch für die Fed, die sie als Eigentümer kontrollieren.

MACHT KORRUMPIERT

Was für ein wunderbares Konstrukt, das da vor über einhundert Jahren auf Jekyll Island erdacht wurde. Sie waren die wahren Abkömmlinge von Mayer Amschel Rothschild. Doch sie bauten nicht nur eine Struktur auf, mit der sich das Geld kontrollieren ließ. Sie täuschten auch erfolgreich die US-Regierung und den Kongress, so dass ihnen die Kontrolle über „den ganzen Kram“ übertragen wurde. Und das brachte ihnen ultimative Kontrolle und Macht.

Macht korrumpiert und ultimative Macht noch viel mehr. Und Korruption führt letzten Endes nicht nur zum Fall der Täter, sondern auch zum Fall des ganzen Schwindelkonstrukts, das sie geschaffen hatten. Unbegrenzte Geld- und Kreditschöpfung wird unvermeidlich zur Zerstörung der Währung und des Finanzsystems führen. Denn wie von Mises meinte: „Es gibt keine Möglichkeit, den finalen Zusammenbruch eines Booms zu verhindern, der durch Kreditexpansion erzeugt wurde.“

ALLES DREHT SICH UMS RISIKO

Meine Expertise und die unseres Unternehmen liegt in der Analyse und dem Verständnis von Risiken sowie der Lösungsfindung im Bereich Vermögensschutz. Wir haben jedenfalls weder die Fähigkeiten noch die Mittel, die Welt oder das Finanzsystem zu retten. Wir setzen stattdessen alles daran, Menschen, die an der Erhaltung oder Absicherung ihres Vermögens interessiert sind, zu beraten und zu unterstützen.

Wir erreichen jetzt das Ende eines hundertjährigen Kapitels der Weltwirtschaft, welches in die Finanzgeschichte eingehen wird. Wie die meisten Phasen, die von exzessiver Verschuldung und Ausgabepolitik sowie Scheinmärkten und Falschgeld geprägt waren, wird auch diese schlimm enden. Doch der Unterschied diesmal ist, dass es nicht nur eine Nation oder einen Kontinent betrifft, sondern buchstäblich jedes einzelne Land auf dieser Erde. Die Welt steht also vor einem Aus, und das Sicherheitsnetz der Zentralbanken wird nicht stark genug sein, da es nur aus wertlosem Falschgeld besteht.

Die einzige Hoffnung wäre Deus ex Machina oder ein unerwarteter göttlicher Eingriff. Zumindest kam so die Rettung in den alten Bühnenstücken der Griechen. Eine Figur (Gott) wurde auf die Bühne herabgelassen und löste dann das unlösbare Problem. Leider habe ich meine Zweifel, dass so etwas heute passieren wird.

(Das Bild unten wurde für einen meiner Artikel aus dem Jahr 2011 gemalt.)

VERMÖGENSSICHERUNG

Seit 18 Jahren beschreibe ich (in zahlreichen Artikeln auf KingWorldNew und auf unserer Webseite – GoldSwitzerland.com), welche Vorzüge physische Edelmetalle, die außerhalb des Bankensystems gelagert werden, hinsichtlich des Vermögensschutzes haben.

Die sich verschärfende Defizit- und Schuldenlage wird zu einem rapiden Anstieg der Geldschöpfung auf globaler Ebene führen. Das wird zu einer totalen Entwertung aller Währungen führen; sie werden auf ihren intrinsischen Wert von NULL fallen. Schon jetzt haben sie seit 1971 effektiv 97-99 % verloren – also gemessen in Gold. Der Tod des Dollars und der meisten anderen großen Währungen wird wahrscheinlich in den kommenden 2-5 Jahren eintreten, weil die betreffenden Staaten unbegrenzte Währungsmengen erzeugen werden.

Gold ist der König unter den Metallen und das einzige Geld, das aus historischer Sicht überlebt hat. Doch der Kronprinz der Edelmetalle ist Silber, und in den nächsten Jahren wird Silber den wahrscheinlich spektakulärsten Aufstieg haben.

1980 stand Silber bei 50 $, 2011 wurde dieser Stand erneut erreicht. Mit aktuell 25 $ bewertet ist Silber im Vergleich zu allen anderen Anlagen ein absolut unfassbares Schnäppchen. Gold ist seit 5.000 Jahren Geld, doch auch Silber war in vielen historischen Phasen die Hauptwährung. So trägt das französische Wort „argent“ zwei Bedeutungen – Silber und Geld.

SILBER – DAS INVESTMENT DES JAHRZEHNTS

Silber ist Industrie- als auch Edelmetall. Es kommt in vielen elektronischen Geräten zum Einsatz. So auch in fotovoltaischen Produkten und Sonnenkollektoren, deren Einsatz in den nächsten 5-10 Jahren explodieren soll.

Von den 850 Millionen Unzen (21 Milliarden $), die pro Jahr abgebaut werden (27.000 Tonnen), werden 66 % in der Industrie verwendet. Sollte die Produktion von Solarpanelen stark steigen, dürfte sich diese Zahl erheblich erhöhen. Da 25 % der Bergbauproduktion zudem in den Bereich Schmuck fließen, bleiben nur 10 % für die Herstellung von Münzen und Barren übrig. Auch wenn das Silberrecycling einige Lücken schließen kann, so ergibt sich normalerweise trotzdem eine jährliche Silberknappheit.

Bei steigender Goldnachfrage kommt es auch zu einem deutlichen Anstieg der Silbernachfrage, was 2020 schon zu beobachten war. Silber war immer schon „das Gold des armen Mannes“; wenn nun Gold zu teuer für die meisten Anleger wird, wird stattdessen Silber gekauft.

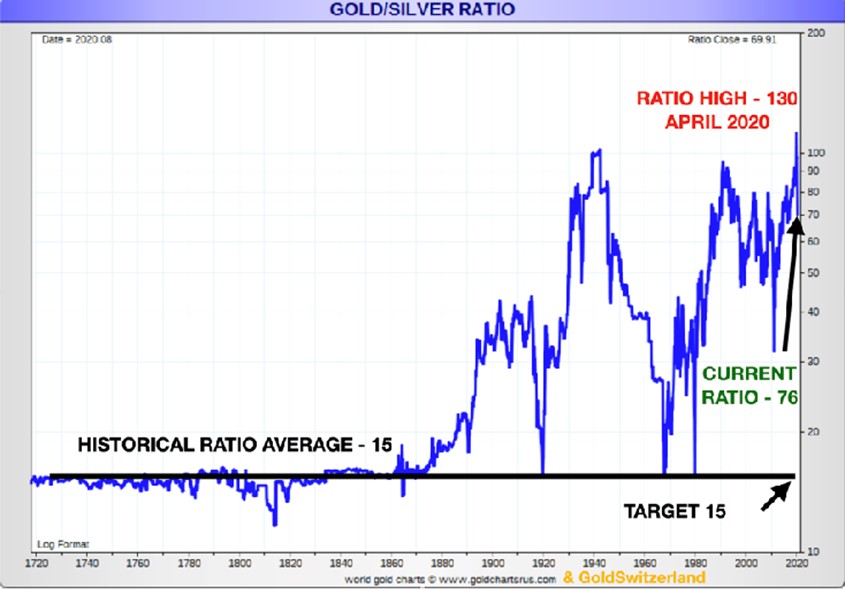

Im April hatte das Gold-Silber-Verhältnis fast einen Stand von 130 erreicht (siehe Chart unten) – ein Extrem! Jetzt ist es wieder auf 77 gefallen. Wahrscheinlich wird es anfänglich auch wieder auf 30 fallen, wo es 2011 stand. Letztendlich werden wir wahrscheinlich wieder den historischen Durchschnitt von 15 erreichen, oder sogar 10, wo das Verhältnis von Gold zu Silber im natürlichen Vorkommen liegt.

Ein erheblicher Anstieg der industriellen Nachfrage wie auch der Investitionsnachfrage wird zu einem starken Anstieg der Silberpreise führen. Mein seit langem bestehendes Gold-Kursziel von 10.000 $ in heutigem Geld wird wahrscheinlich sehr deutlich überschritten werden. Doch nehmen wir einmal an, Gold stünde bei 10.000 $ und das Gold-Silber-Verhältnis läge bei 15, dann würde sich ein Silberpreis von 666 $ ergeben.

Interessanterweise heißt es in der Bibel, dass König Salomo Jahr für Jahr 666 Talente Gold erhielt, welche heute 1,4 Milliarden $ wert wären.

Bei realer Inflationsbereinigung auf Grundlage von ShadowStatistics entspräche das 50 $-Silber-Hoch von 1980 heutigen 950 $. Ein Silberpreis zwischen 600 $ und 1000 $ ist also kein unrealistisches Ziel.

Also: Silber hat das Potential, vom heutigen Preis von 25 $ ausgehend um das 24-fache bis 40-fache zu steigen. Ein Vermögensschutz-Asset mit derartigem Gewinnpotential muss einfach das Investment der Jahrzehnts sein.

All das könnte nach sensationsheischenden Fantasiekurszielen klingen – es ist aber weit davon entfernt. Wie ich schon am inflationsbereinigten Preis von 950 $ demonstriert habe, sind solche Preisniveaus nicht unrealistisch, gerade unter Berücksichtigung der Angebot-Nachfrage-Situation.

Allerdings müssen sich Anleger im Klaren darüber sein, dass Silber extrem volatil ist und erschreckende Korrekturen durchmacht. Silber ist nichts für Menschen mit schwachen Herzen.

Vor allem sollte Silber zu Vermögensschutzzwecken gekauft werden und nicht zur Spekulation. Deswegen muss es in physischer Form und außerhalb eines fragilen Bankensystems gehalten werden.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.