In dieser Woche erreicht der Goldpreis in Yen einen historischen Höchststand. Die Japaner, die 2008 in physisches Gold investiert hatten, konnten ihre Ersparnisse verdreifachen. Der Goldpreis hat sich in Japan in kaum drei Jahren verdoppelt!

Zwischen 2011 und 2020 bestand zwischen Gold und dem Yen eine perfekte Korrelation. Der Index JPYUSD und der Goldpreis liefen acht Jahre lang nebeneinanderher, doch Anfang 2020 nahm die Korrelation ein jähes Ende:

Die Entkoppelung der japanischen Währung ist im Laufe der jüngsten Konsolidierung des Goldkurses noch deutlicher geworden:

Der beträchtliche Anstieg des Goldkurses in Yen kennzeichnet ein monetäres Ereignis und unterstreicht, in welcher Zwickmühle sich die japanische Zentralbank befindet.

Während die Anleiherenditen weltweit erneut drastisch steigen, können auch die japanischen Zinsen diesem Trend nicht entkommen. Die 10-Jahres-Zinsen überschreiten die 0,25-%-Marke, was für den Vorsitzenden der Bank of Japan offenkundig bereits viel zu hoch ist. Haruhiko Kuroda hat Anfang der Woche mit einem neuen Assetkaufprogramm zur Verteidigung der Anleihemärkte eingegriffen. Die japanische Zentralbank ist nun bereit für Marktinterventionen und den Kauf einer unbegrenzten Menge an 10-jährigen Staatsanleihen mit einer Rendite von 0,25% oder darüber. Die BoJ hat also beschlossen, den Zinsanstieg in Japan zu bremsen, ungeachtet der Folgen für die japanische Währung. Die Bilanz der Notenbank droht sich weiter aufzublähen, und die Währung des Landes wird den Preis für die Niedrigzinsen zahlen müssen. Durch die Intervention am Montag ist der Yen gegenüber dem Dollar auf ein 6-Jahres-Tief gefallen.

Dass der Goldpreis in Reaktion darauf neue Rekordhochs erreicht, ist nur logisch. Das ist die direkte Konsequenz dieser Geldpolitik.

Die Zentralbank Japans wird als erste zusammenbrechen. Sie war auch die erste, die ein Programm für quantitative Lockerungen eingeführt hatte.

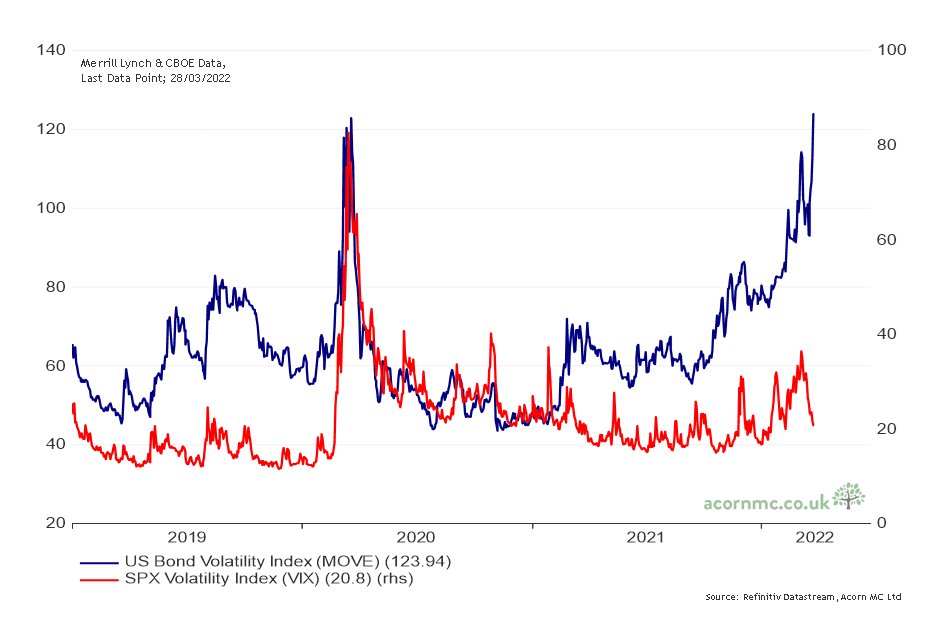

Die Verluste an den Anleihemärkten sind zu Jahresbeginn bereits beträchtlich, doch vor allem die Volatilität des Sektors erhöht sich sprunghaft. Der Index MOVE, der die Volatilität amerikanischer Anleihen misst, hat sein 2020 anlässlich des Corona-Crashs verzeichnetes Hoch übertroffen:

In den USA erhöhen sich die Renditen, weil die Märkte eine drastische Zinsanhebung durch die Fed antizipieren, da die Zentralbank dringend einen Anstieg der Inflation bekämpfen muss, wie ihn das Land seit dem Zweiten Weltkrieg nicht mehr erlebt hat.

Die Inflationserwartungen treiben die kurzfristigen Zinsen noch weiter nach oben und zu Beginn dieser Woche konnten wir sogar eine Umkehr der 5-jährigen und der 30-jährigen Zinsen beobachten. Das ist zuletzt 2006 geschehen und bestimmte Ökonomen sehen darin ein Anzeichen für eine beginnende Rezession. Damals hatte die Fed den Anleihemarkt noch nicht fast verstaatlicht und die Inflationserwartungen waren nicht vergleichbar. Zweifellos führen diese verschiedenen Faktoren zu einer so lebhaften Debatte zwischen den Prognostikern beider Lager. Einige sehen in der Umkehr der Zinskurve das Signal einer kurz bevorstehenden Rezession. Andere behaupten wiederum, dass die übermäßige Liquidität und die Unterstützung der Fed für einen neuen Reflations-Zyklus sorgen werden, der von einem Wiederaufbau der Lagerbestände begünstigt wird –trotz starker Inflation, die durch eine intensive Wirtschaftsaktivität kompensiert wird.

Der Widerstreit zwischen den beiden Lagern der „Bullen“ und der „Bären“ führt zu Volatilität am Aktienmarkt.

Zumindest stimmen die beiden Lager nun darin überein, dass die Inflation zu einer dauerhaften Erscheinung geworden ist, und dass sie eine Gefahr für das Wachstum darstellt, wenn sie außer Kontrolle gerät.

Im realen Leben sind die spürbaren Preissteigerungen viel höher als das, was die offiziellen Inflationszahlen anzeigen.

Die Mieten sind in den USA innerhalb eines Jahres um 17 % gestiegen. Gleichzeitig sind die Immobilienpreise um 19 % nach oben geklettert. Nach Angaben der Statistikbehörden haben sich die Wohnkosten jedoch nur um 4,3 % erhöht. Man fragt sich, wo sie diese Zahl hernehmen. Man kann sich vorstellen, dass die Inflationsrate bei Verwendung korrekter Zahlen deutlich über 10 % liegen würde!

Die Inflation, die bereits durch die künstliche Nachfragestimulierung während der Gesundheitskrise stark angeheizt wurde, wird nun durch das reduzierte Angebot infolge der Ausgangssperren in China und des Konflikts zwischen Russland und der Ukraine weiter befeuert.

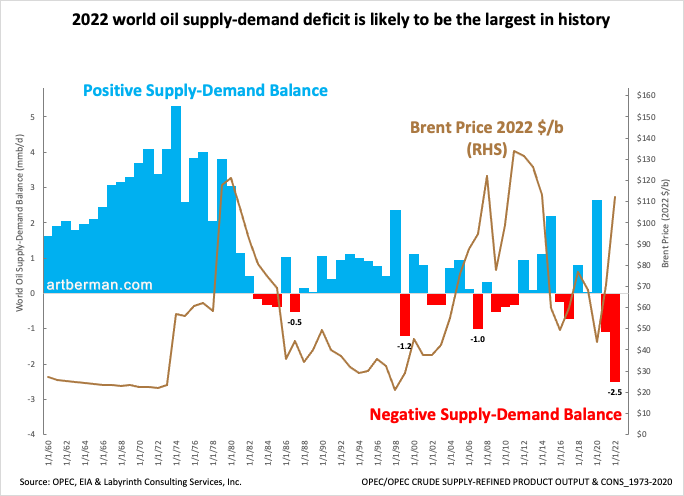

Der Angebotsrückgang betrifft vor allem Rohöl. Der letzte Ölpreisschock und die dadurch ausgelöste Inflationswelle geschahen vor dem Hintergrund reichlich vorhandener Ölreserven. Mangelnde Investitionen in die Exploration neuer Lagerstätten und die neuen politischen Richtlinien zur Entkarbonisierung bringen uns heute in eine viel heiklere Situation. Die Inflation steigt heute vor dem Hintergrund unzureichender Reserven und die Nachfrage ist viel höher als das verfügbare Angebot.

Die Ölknappheit ist keine Folge des Krieges in der Ukraine.

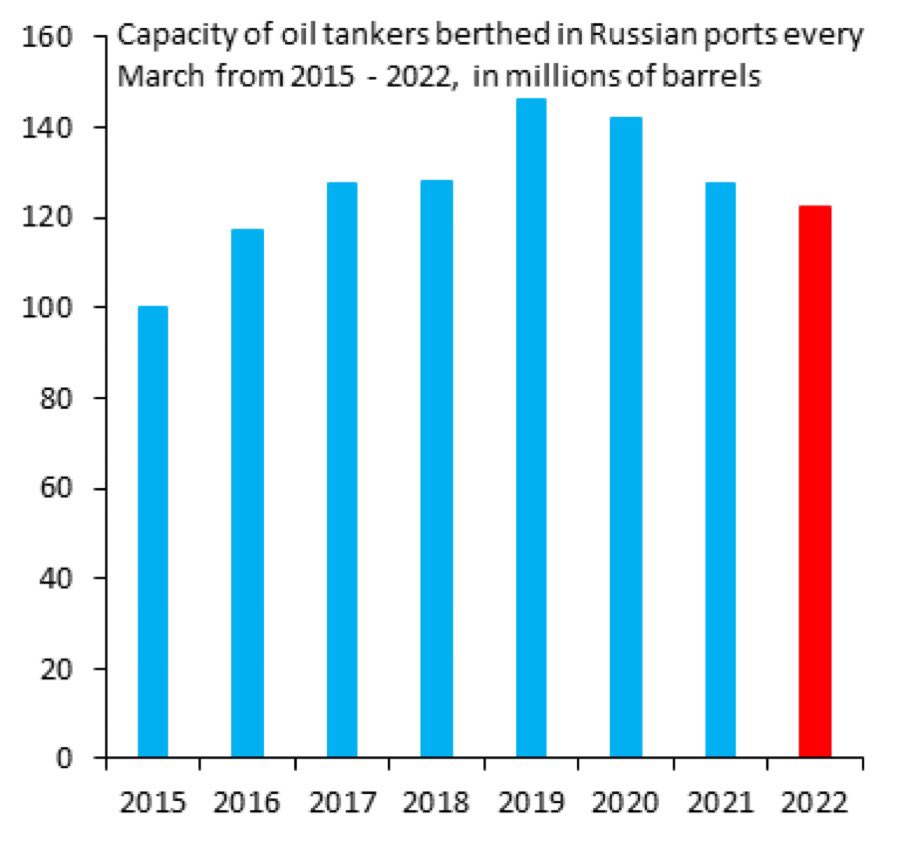

Im Gegensatz zu dem, was die Sanktionen vermuten lassen, hat der Krieg die russischen Öllieferungen nicht signifikant beeinträchtigt:

Ein vollständiges Embargo auf russisches Öl würde die Krise auch nicht lösen. Doch wie auch immer der Konflikt ausgeht – die Ölkrise, auf die wir uns jetzt vorbereiten, könnte für unsere Volkswirtschaften, die noch immer sehr abhängig von dieser Energiequelle sind, noch viel schädlicher werden.

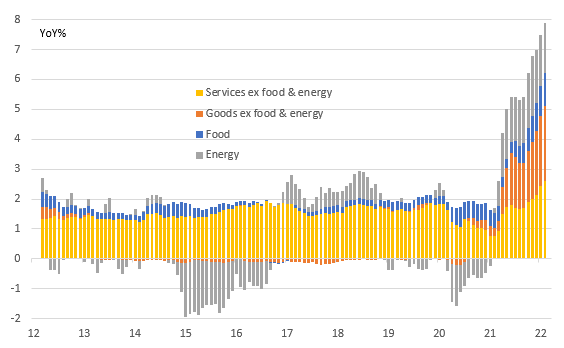

Um soziale Verwerfungen infolge der Preiserhöhungen zu verhindern, haben die Regierungen in Europa und Amerika beschlossen, die Bürger mit Steuersenkungen auf Erdölerzeugnisse oder mit der Verteilung von „Energiegutscheinen“ zu entlasten. Diese Maßnahmen mögen den Unmut der Bevölkerung zwar kurzfristig dämpfen, aber letztlich zementieren sie lediglich die Nachfrage, während sich das Angebot erschöpft. Der Ölpreis wird unter diesen Bedingungen nicht sinken. Die Haushaltsdefizite werden sich weiter aufblähen und die Zentralbanken dazu bringen, noch mehr Schulden zu monetarisieren, was die Inflation höchstens weiter steigen lässt. Ende 2021 prognostizierten die meisten Ökonomen, dass die Inflation ihren Höhepunkt überschreiten würde, doch selbst wenn die offiziellen Zahlen geschönt sind, ist klar zu erkennen, dass sich der Anstieg des Verbraucherpreisindex weiter beschleunigt hat:

Die Inflation ist in allen Wirtschaftssektoren auf dem Vormarsch. Der Stahlpreis, der zu Jahresbeginn gesunken war, steigt erneut sprunghaft an.

Der Preis für Bewehrungsstahl liegt in Europa auf Rekordniveau, was den gesamten Bausektor auf kurze Sicht vor ein Problem stellt:

Im Agrarsektor schießt der Rapspreis diese Woche auf neue historische Höchststände:

Auch die Preise für Düngemittel ziehen in dieser Woche weiter an, was in den kommenden Monaten zwangsläufig zu einem Rückgang der Getreideproduktion führen wird. Dies ist ein zusätzlicher Faktor, der im Zusammenhang mit den vorhergesagten Knappheiten infolge des Exportstopps russischer und ukrainischer Agrarprodukte berücksichtigt werden muss.

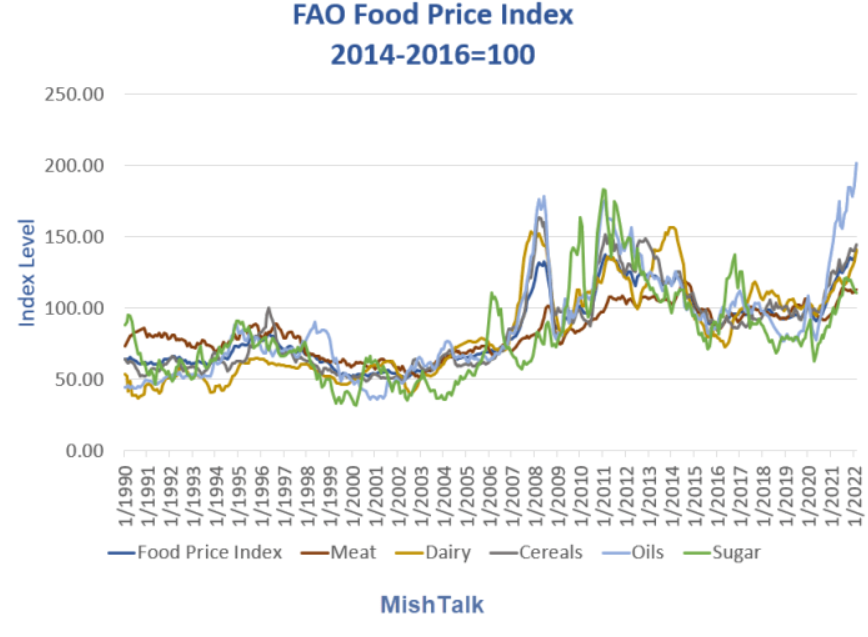

Der Preisindex für Nahrungsmittel hat bereits ein Allzeithoch erreicht:

Auch wenn das nicht der Weg ist, den die japanische Zentralbank gewählt hat: Mehr und mehr Marktbeobachter vertreten die Ansicht, dass die Bekämpfung der Inflation höchste Priorität haben müsste, um weitere Desaster wie Kriege und Hungersnöte zu verhindern, die zu den typischen Folgen in Zeiten der Inflation zählen.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.