Die Volatilität am Rohstoffmarkt erhöht sich. Im Kontext abnehmender geopolitischer Spannungen im Zusammenhang mit der Ukraine ist die kurzfristige Tendenz der Kurse abwärtsgerichtet.

Die langfristigen Fundamentaldaten sprechen jedoch nach wie vor für eine Hausse. Diese Fundamentaldaten betreffen in erster Linie die äußerst angespannte Angebotslage.

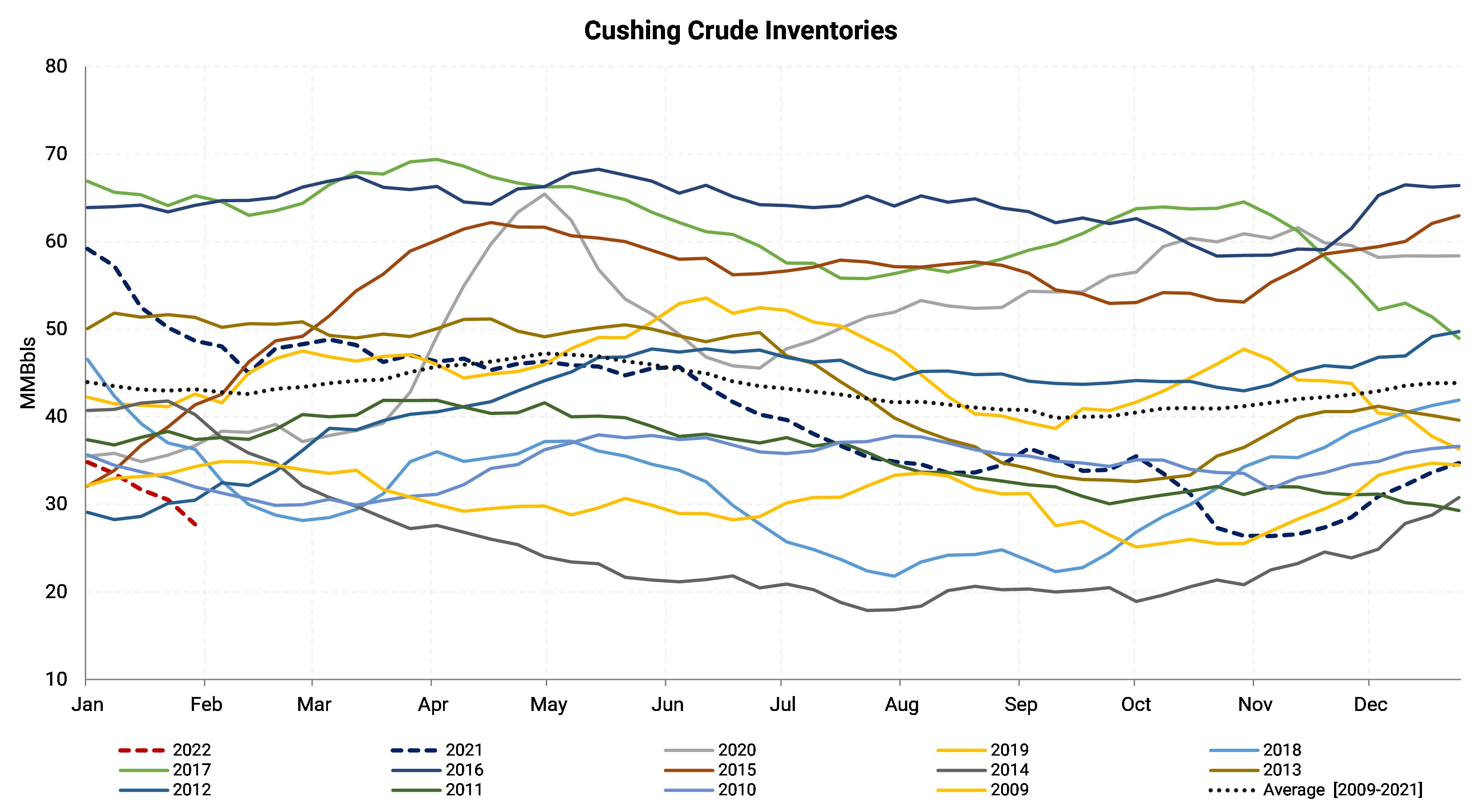

Die amerikanischen Rohölreserven (Zahlen des Umschlagsknotenpunkts Cushing) haben saisonal ein historisches Tief erreicht und liegen deutlich unter dem Durchschnitt der letzten 20 Jahre:

Es wundert daher nicht, dass wir angesichts der geopolitischen Neuigkeiten aus der Ukraine eine solche Preisvolatilität beim Rohöl erleben. Wie wir bereits anhand anderer Rohstoffe festgestellt haben, nimmt die Volatilität zu, wenn die Bestände so niedrig sind, und die Marktumgebung wird immer günstiger für die Swing-Trader, die jeden Tag zahlreicher werden.

Es ist anzumerken, dass diese Volatilität nun auch den Goldkurs betrifft, der auf die geopolitische Situation im Allgemeinen sehr sensibel reagiert. Wir sehen nicht zum ersten Mal, dass der Goldpreis im Kielwasser eines möglichen Konflikts zulegt. Doch diese Rallys fallen typischerweise ebenso schnell wieder in sich zusammen, sobald das geopolitische Risiko sinkt. Diese Umgebung ist ein wahrer Glücksfall für die Spekulanten an den Terminmärkten. Die Rekordhandelsmengen mit Papiergold bezeugen dies. Der Kurs schwankt innerhalb weniger Stunden um +/- 50 $, ohne dass diese Handelsvolumina jedoch die geringste Auswirkung auf das reale Handelsvolumen mit physischem Gold hätten.

Doch kommen wir zum schwarzen Gold zurück.

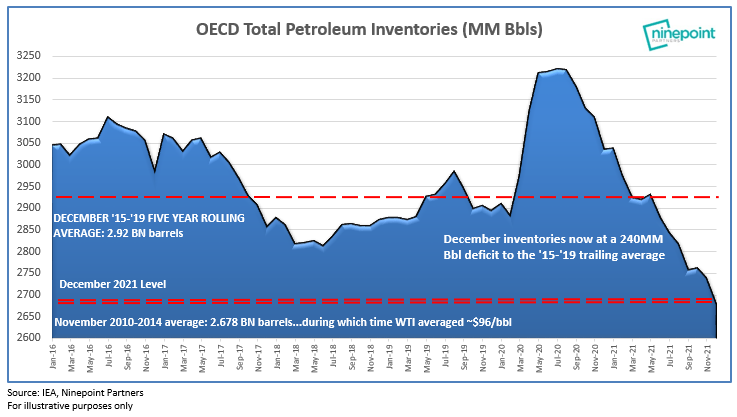

Weltweit sind die Rohölbestände so niedrig wie schon seit 2010-2014 nicht mehr – und damals näherte sich der Ölpreis der 100-$-Marke.

Beunruhigend ist aber vor allem das Tempo, in dem sich die Bestände erschöpfen. Die Entnahme erfolgt heute weltweit zwei- bis viermal so schnell wie normalerweise…

Verschiedene Faktoren bedingen den Rückgang der Rohölbestände: massive Desinvestitionen im Bereich der fossilen Energieträger, eine neue Umweltpolitik, Versorgungsprobleme aufgrund überlasteter Produktionsketten, geopolitische Spannungen (insbesondere in der Ukraine), logistische Blockaden in Kanada etc. Diese Situation wirkt sich jedenfalls auf alle weiterverarbeiteten Erzeugnisse aus. In Europa betrifft das in erster Linie die Dieselbestände. Der 6-Monats-Spread beträgt bei Diesel mehr als 100 $ pro Tonne und zeigt bei diesem für die europäische Wirtschaft so entscheidenden Erdölprodukt eine Backwardation auf Rekordniveau an. Anders gesagt war die sofortige Lieferung des Kraftstoffs gegenüber einer Lieferung in sechs Monaten noch nie zuvor so teuer wie heute. Diese Preissituation gibt der Inflation logischerweise weiteren Auftrieb und das Übergreifen auf andere Sektoren ist mittlerweile auch bei den Agrarpreisen deutlich sichtbar.

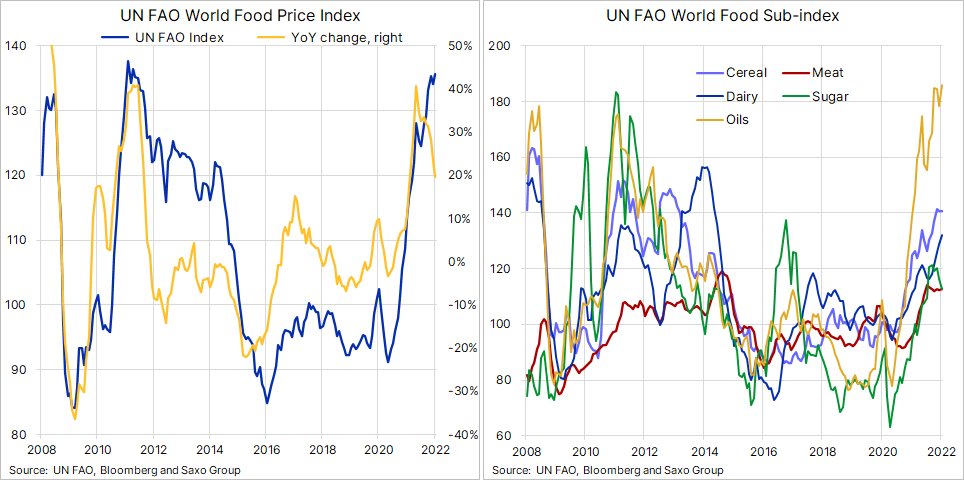

Vergessen wir nicht, dass sich abgesehen von der Geldentwertung auch der Anstieg der Ölpreise auf die Agrarpreise auswirkt und sie nach oben treibt. Die Düngerpreise steigen infolge der gleichen Dynamik wie die Preise aller Erdölerzeugnisse. Dazu kommt seit Kurzem die Verschlechterung der Beziehungen zu Russland. Ein Artikel von AGWeb erklärt im Detail, welche Folgen diese Spannungen für den amerikanischen Düngermarkt haben. Die US-Regierung sieht sich aktuell hin- und hergerissen zwischen ihrem Entschluss Druck auf Russland auszuüben, indem sie auf die Düngemittelexporte des Landes in die USA Zollabgaben erhebt, und den Forderungen der Farmer, die die brutalen Preiserhöhungen bei eben diesen Düngemitteln nicht mehr hinnehmen können.

Nach den Problemen in der Versorgungskette werden in den nächsten Monaten wahrscheinlich die Preiserhöhungen im Supermarkt Schlagzeilen machen.

Eine andere Folge der Inflation betrifft, wie wir gesehen haben, den Energiemarkt. Insbesondere in Europa verschlechtert sich die Situation rapide.

Die europäische Energiekrise zieht nunmehr auch Versorgungsprobleme am Aluminiummarkt nach sich, wo die Preise ein 14-Jahres-Hoch verzeichnen.

Auf die deutsche Industrie hat das bereits erhebliche Auswirkungen. Deutschland bekommt nun die Rechnung für seine Erneuerbare-Energien-Strategie, und ein erstes Zähneknirschen ist zu vernehmen.

In China befindet sich der Preis für Lithium, eines unentbehrlichen Grundstoffs der Energiewende, im Höhenflug. Der Preis für Lithiumkarbonat hat sich innerhalb von weniger als zwei Jahren verachtfacht:

Der Sektor der erneuerbaren Energien durchlebt wahrhaft eine sehr schlechte Phase. Die Hausse der für die Energiewende unabdingbaren Rohstoffe ist keine gute Nachricht. Deutschland findet sich mit Blick auf seine strategischen Entscheidungen im Energiesektor nicht allein in einer heiklen Situation wieder. Nachdem die ESG-Fonds im Energiesektor letztes Jahr einen Wendepunkt überschritten haben, entwickeln sie sich hinsichtlich der Kapitalrendite nun zu einem regelrechten Desaster. Vestas, der größte Hersteller von Windkraftanlagen, gab diese Woche einen pessimistischen Ausblick bekannt und reduzierte seine Rendite um 78 %. Die von den Investoren vernachlässigten Ölunternehmen weiten unterdessen ihre Aktienrückkäufe aus und erhöhen die Dividenden…

Die Inflationsdaten der USA (gemessen am Verbraucherpreisindex) sind folglich keine Überraschung: +7,5 %, der höchste Wert seit 40 Jahren. Beeindruckender als die Zahl selbst ist jedoch die völlige Abwesenheit entsprechender Prognosen der US-Inflation, die Monat für Monat weiter zunimmt. In den letzten elf Monaten hat die Inflationsrate die Vorhersagen der Analysten neun Mal übertroffen! Eine noch schlechtere Trefferquote ist kaum möglich. Der Verbraucherpreisindex übersteigt das von der Fed festgelegte jährliche Inflationsziel von 2 % um 275 %. Welches Unternehmen würde sich nicht von seinem Board trennen, wenn es so weit von den Zielvorgaben entfernte Ergebnisse präsentiert? Wie kann man diesen Personen, die den Inflationsschock bewältigen sollen, auch nur das geringste Vertrauen einräumen, wenn sie sich in Bezug auf ihre Ziele derart getäuscht haben?

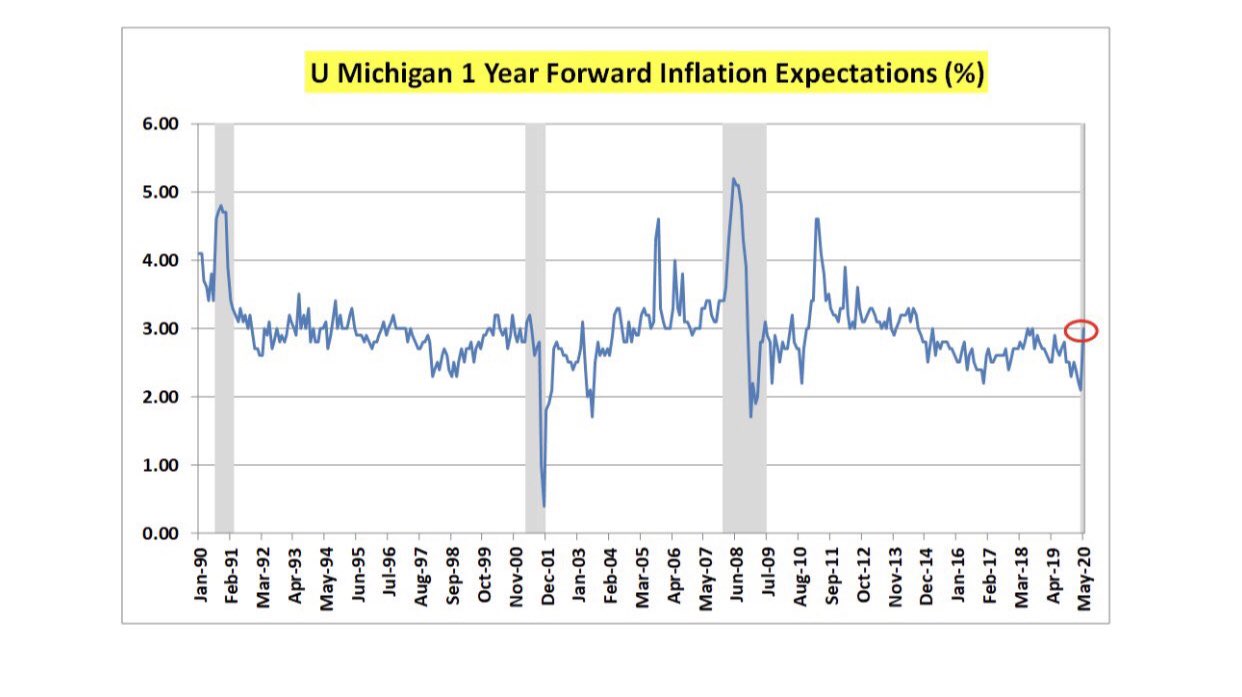

Wenn wir einen Blick in die jüngere Vergangenheit werfen, wird deutlich, dass es zwischen allen Prognosen noch immer die Verbraucher sind, die den Beginn der Inflation am besten vorhersehen!

Im Mai 2020 stieg die in einem Jahr erwartete Inflationsrate gemäß dem Michigan-Index plötzlich auf mehr als 3 % an, obwohl die Wirtschaftsbeobachter damals nicht einmal an eine Rückkehr der Inflation zu denken wagten.

Die Verbraucher spürten zweifellos, dass sich die monetären und finanzpolitischen Großzügigkeiten früher oder später auf den Wert der Währung und damit auch auf ihre Kaufkraft niederschlagen würden.

Man kann zumindest sagen, dass sich diese Intuition als zutreffend erwiesen hat. Sie haben das Ausmaß der Inflation allerdings sogar unterschätzt!

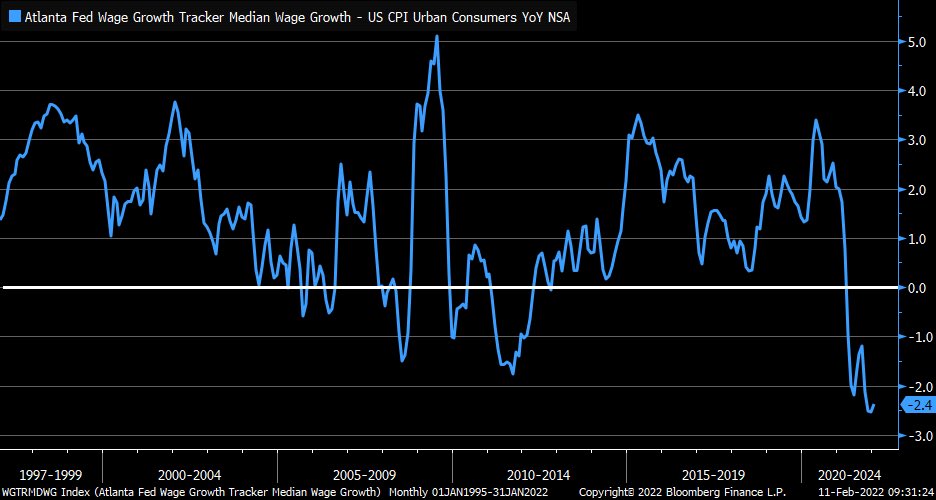

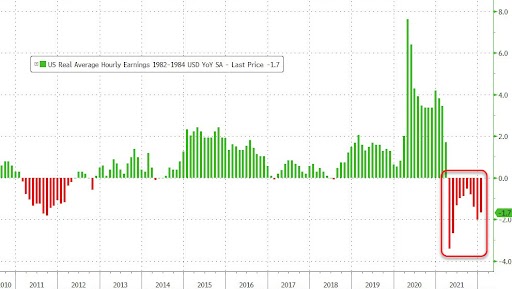

Heute zahlen die Verbraucher den Preis der Inflation. Das reale Lohnniveau war noch nie so niedrig gewesen:

Das reale Lohnniveau sinkt seit einem Jahr kontinuierlich ab und sorgt jeden Monat für einen neuen Nettoverlust beim realen Einkommen:

Bei jeder monatlichen Gehaltsüberweisung werden wir ein bisschen ärmer.

Diese Situation spiegelt sich auch in der Realwirtschaft wider. Noch vor vier Jahren hate die Anhebung des Mindestlohns auf 11 $ pro Stunde in New York zu einem Aufschrei geführt. Heute liegt er bei 15 $ pro Stunde und es ist fast unmöglich, noch eine Arbeitskraft zu finden, die diesen Lohn akzeptieren würde. Die Gehaltserhöhungen, die nötig sein werden, um den Kaufkraftverlust infolge der Inflation auszugleichen, haben gerade erst begonnen. Diese Lohnerhöhungen bergen gleichzeitig die Gefahr, ihrerseits einen neuen Inflationszyklus anzustoßen. Heute gibt es weit mehr offene Stellen als offiziell Arbeitssuchende (diese Differenz hat sogar ein Rekordniveau erreicht). Dieser Faktor erhöht selbstverständlich den Aufwärtsdruck auf die Löhne.

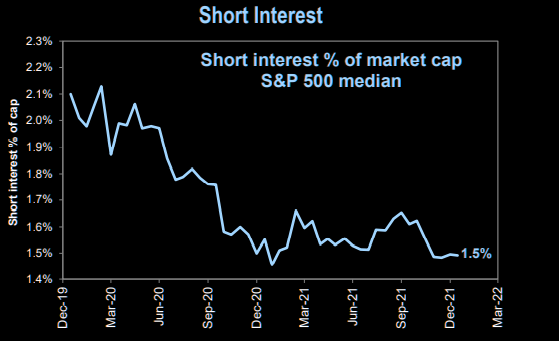

Das Risiko eines Kontrollverlusts in Bezug auf die Inflation hat James Bullard, einen ranghohen US-Notenbanker, dazu veranlasst, vor einer bevorstehenden Zinserhöhung zu warnen, die eher und schneller als geplant stattfinden könnte. Diese Ankündigung hat ein Beben an den Märkten ausgelöst, deren übertriebene Kursniveaus von der akkommodierenden Geldpolitik gestützt werden. Bei den Wachstumswerten, die stark von den Niedrigzinsen abhängig sind, kam es zu großen Abverkäufen. Der Markt korrigiert, ist aber nicht im Baisse-Modus, wie der äußerst geringe Anteil an Short-Positionen zeigt:

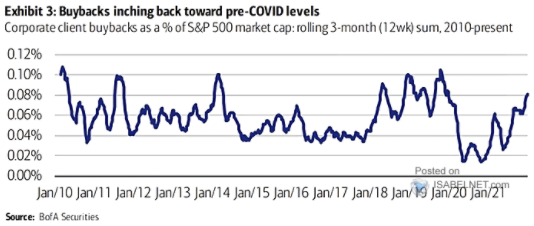

Zudem wird die Marktkorrektur (zumindest momentan) von Aktienrückkäufen und einem Anstieg der Investitionen gestützt, insbesondere seitens der Privatanleger, die heute mehr Geld den je an den Finanzmärkten anlegen.

Die Angestellten versuchen an der Börse das wettzumachen, was sie an Reallohn verlieren! Diese Bewegungen erhöhen die Volatilität zusätzlich und verstärken den Eindruck der allgemeinen Instabilität an den Märkten.

Der Anleihemarkt antizipiert unterdessen einen schnellen Anstieg der Zinsen.

Bei den kurzfristigen Laufzeiten ist die Kursentwicklung ziemlich spektakulär. Die 2-jährige Anleihe ist in den letzten Tagen stark eingebrochen:

Der Markt erwartet steigende Zinsen. Das Problem: Höhere Zinsen lassen auch die Schuldenlast des Staates anwachsen. Die realen Rückzahlungen und die Verteidigungsausgaben belaufen sich schon heute auf 130 % der US-Staatseinnahmen. Diese hohen Zahlen werden im Zuge der geplanten Zinserhöhungen explodieren. Dies wird die Fed zweifellos dazu zwingen, ihre Kampagne zur Monetarisierung der Schulden fortzusetzen. Und wenn man sich bewusst macht, dass gerade die Anleihekäufe der Fed in erster Linie die Inflation fördern, wird klar, dass dieser Zyklus noch längst nicht beendet ist. Vielmehr könnte der kurzfristige Rückgang der Rohstoffpreise weitere neue Investoren anziehen, die nach und nach verstehen, welche langfristigen Auswirkungen die Geldpolitik der Fed auf die Inflation hat.

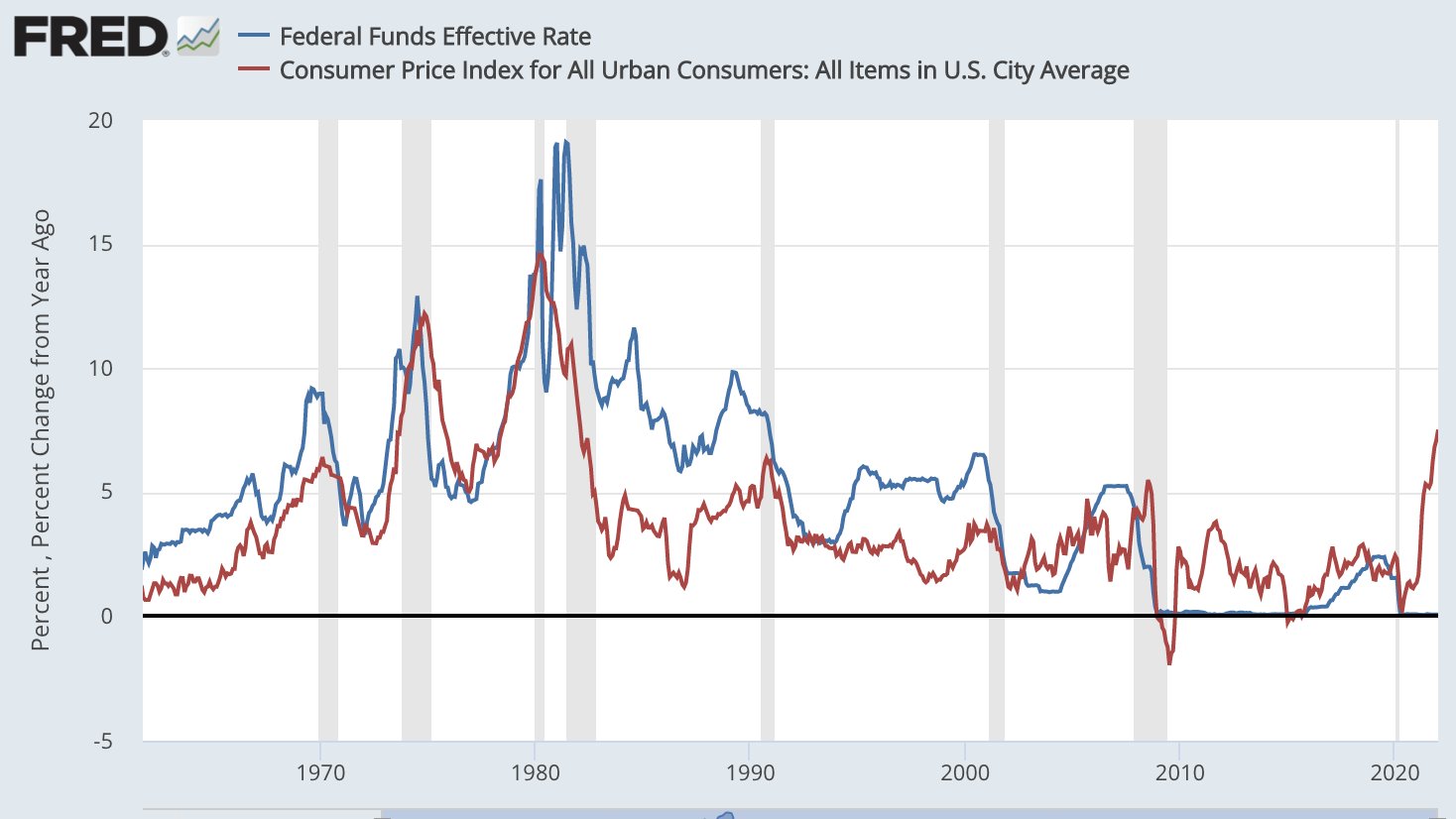

Wenn man vor dem Hintergrund der aktuellen Volatilität und der oft widersprüchlichen Erklärungen der geldpolitischen Instanzen nur eine Grafik im Gedächtnis behält, dann empfehle ich diese:

Die US-Notenbank hinkte der Inflation mit ihrer Geldpolitik noch nie so sehr hinterher wie heute. Eine Erhöhung des Leitzinses um 0,5 % oder 1,0 % bis zum Sommer wird das Blatt nicht wenden. Ganz gleich, ob man es anhand der eigenen Sparprodukte zu spüren bekommt, oder ob das eigene Einkommen auf einem immer weiter sinkenden Reallohn basiert – die fehlende Reaktion der Fed und der EZB hat uns vom ersten Monat dieses Inflationszyklus an deutlich ärmer gemacht. Noch die lag die rote Kurve (Inflation) in der Grafik so weit über dem von der Fed festgelegten Zinsniveau (blaue Kurve). Im Verhältnis zur Inflationsrate war Geld noch nie so billig wie heute.

Dieses Ungleichgewicht destabilisiert das gesamte System.

Nachdem sie zu schlechten Kapitalallokationen beigetragen und zur ungerechten Verteilung des Reichtums geführt hat, stürzt uns die Geldpolitik der Zentralbanken nun direkt in die Verarmung. Deren Folgen werden im täglichen Leben noch viel deutlicher zu spüren sein.

Originalquelle: Recherche Bay

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.