Verfasst von Jan Nieuwenhuijs für The Gold Observer

Der Goldpreis in US-Dollar wird im Allgemeinen von den langfristigen Inflationserwartungen und Zinssätzen in den Vereinigten Staaten bestimmt. In anderen Währungen hängt der Goldpreis in erster Linie vom Wechselkurs zwischen der jeweiligen Währung und dem Dollar ab.

In einer früheren Artikelreihe haben wir die Funktionsweise des internationalen Goldmarktes betrachtet und analysiert, wie der Goldpreis von der institutionellen Nachfrage und dem institutionellen Angebot beeinflusst wird. In dieser Serie wollen wir nun untersuchen, welche Wirtschaftsfaktoren Goldangebot und -nachfrage ändern und damit auch den Preis des Edelmetalls bewegen. Um Ihre kostbare Zeit zu sparen, werde ich mit einer Zusammenfassung und einem historischen Überblick beginnen und die Details in künftigen Artikeln ausführlicher erörtern.

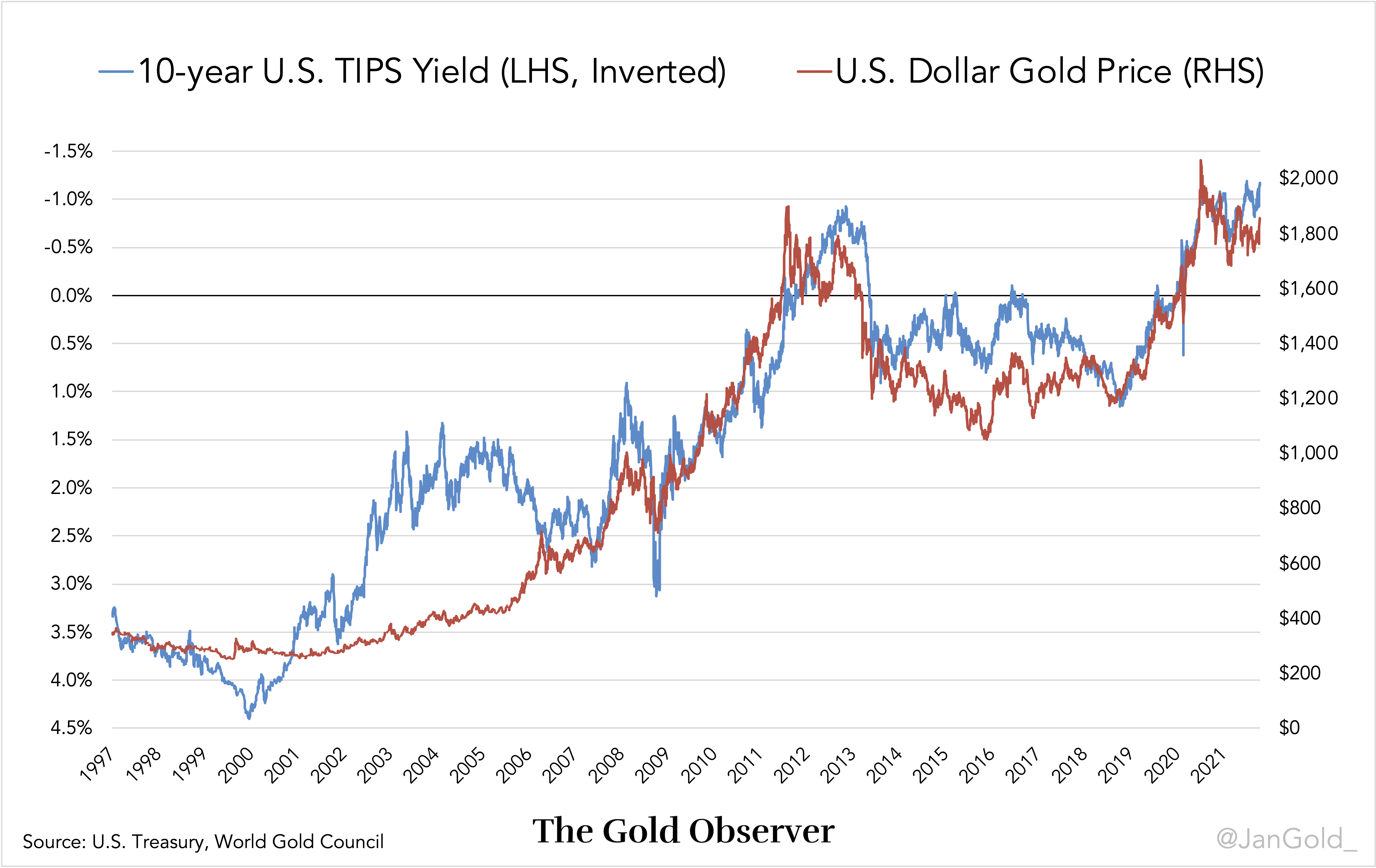

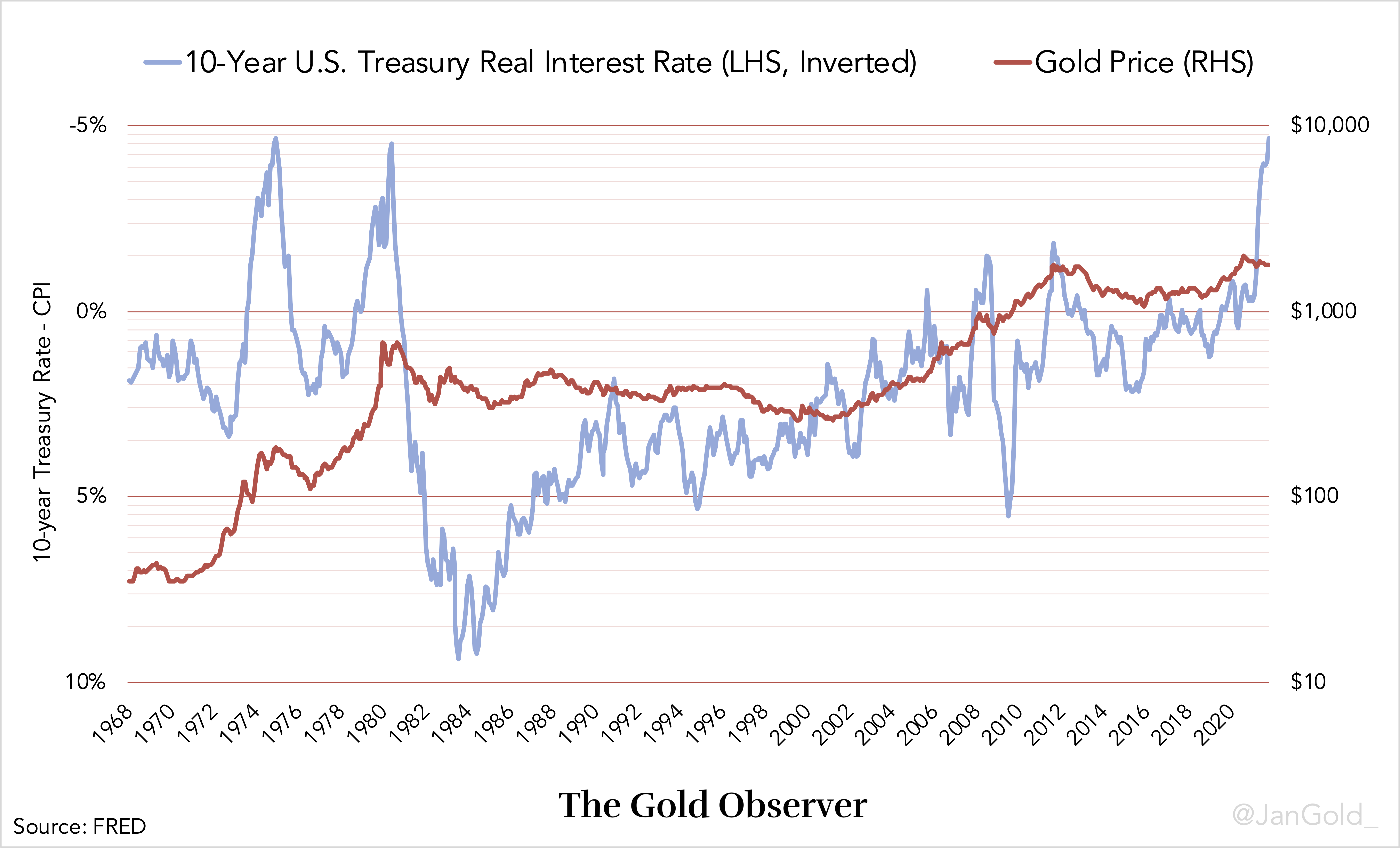

Meiner Ansicht nach ist es wichtig, den aktuellen Rahmen zu verstehen, und sei es auch nur um seine Lebensdauer in Frage zu stellen. Seit 2006 weist der Goldpreis in US-Dollar eine inverse Korrelation zu den erwarteten Realzinsen auf, die von den 10-jährigen inflationsgeschützten US-Anleihen (TIPS) abgeleitet werden (siehe Chart unten). Diese Korrelation bestimmt zurzeit die Rahmenbedingungen.

Bitte beachten Sie, dass die TIPS-Achse im obenstehenden Chart umgekehrt ist, denn wenn die Rendite der TIPS fällt, steigt der Goldpreis und umgekehrt*. Die Erklärung dafür lautet folgendermaßen: Wenn die Realzinsen auf Staatsanleihen sinken, wird der Besitz von Gold attraktiver, denn Gold ist die einzige internationale Währungsreserve, die kein Gegenparteirisiko hat. Wenn der Realzins steigt, wird Gold dagegen unattraktiver, da es keine Rendite abwirft (solange es nicht verliehen wird).

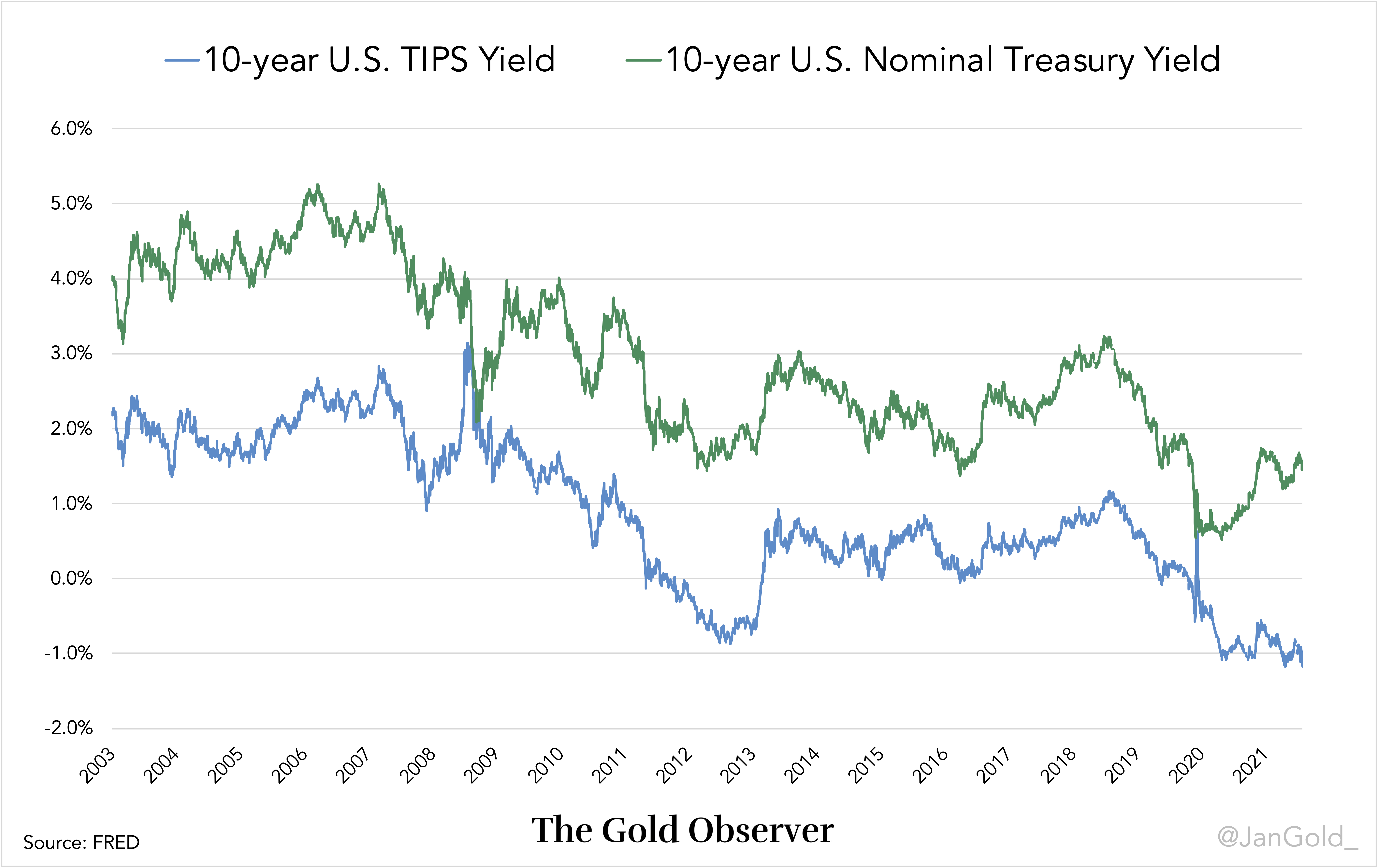

TIPS mit einer Laufzeit von 10 Jahren sind US-Staatsanleihen, die den Inhaber für die Verbraucherpreisinflation entschädigen. Wenn die Rendite der TIPS beispielsweise 2 % beträgt und die jährliche Inflation bei 3 % liegt, erhält der Besitzer der Anleihe eine Rendite von 5 % (2 % + 3 %). Da bei der Zahlung der Zinsen und des Nennbetrags eine Korrektur vorgenommen wird, setzt der Markt die Rendite dieser inflationsindexierten Anleihen niedriger an als die Rendite einer normalen US-Staatsanleihe. Die Marktteilnehmer kaufen im Grunde genommen so lange inflationsgeschützte Anleihen und senken damit deren Zins, bis es ihnen in Anbetracht der durchschnittlich erwarteten Inflation in den nächsten zehn Jahren gleichgültig ist, ob sie TIPS oder unveränderliche US-Treasuries halten.

Der Unterschied zwischen der Rendite der 10-jährigen TIPS und der nominalen Rendite der 10-jährigen Staatsanleihen ist also die durchschnittliche Inflationsrate, die der Markt in den nächsten zehn Jahren erwartet. Diese marktbasierte Inflationserwartung wird auch als Breakeven-Rate bezeichnet.

Zusammenfassend:

TIPS-Rendite = Nominalrendite der US-Staatsanleihen – Breakeven-Rate

Oder anders gesagt:

Erwarteter realer Zinssatz = Nominalrendite der US-Staatsanleihen – Inflationserwartungen

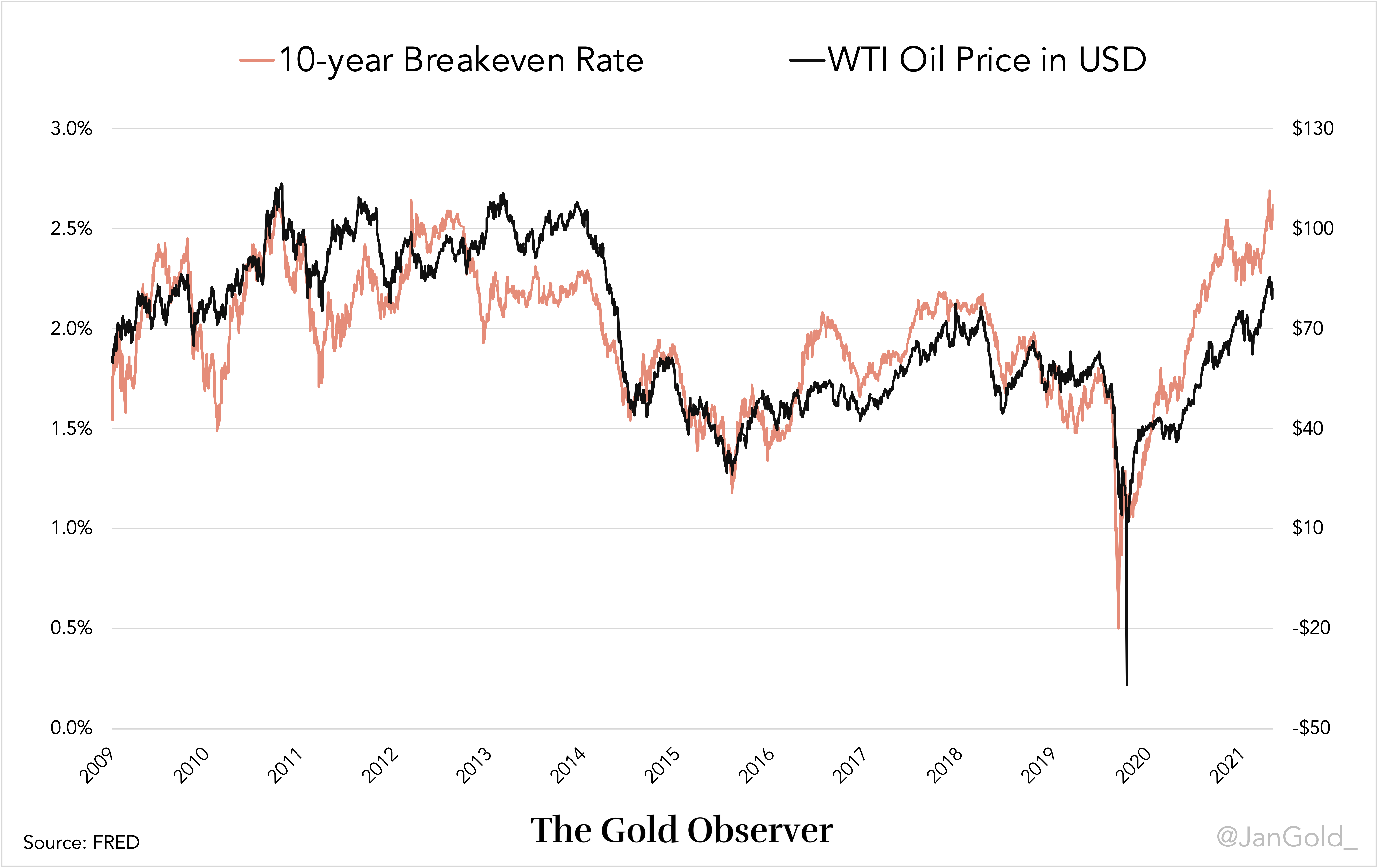

Für diejenigen, die es interessiert, noch eine Anmerkung: Nach 2008 erhöhte sich die Korrelation zwischen der Breakeven-Rate und dem Ölpreis. Da die Energie der Lebensnerv der Wirtschaft ist, wird ein Anstieg der Energiepreise auch höhere Verbraucherpreise zur Folge haben.

Einen interaktiven Chart mit dem Goldpreis und der Rendite der 10-jährigen TIPS finden Sie hier. Klicken Sie hier, wenn Sie einen interaktiven Chart sehen wollen, der die 10-jährige Breakeven-Rate, die Rendite der 10-jährigen TIPS und die nominale Rendite der 10-jährigen US-Staatsanleihen enthält.

Gold als Wertspeicher: Eine historische Perspektive

Gold bietet seit tausenden von Jahren Inflationsschutz, auch wenn selbst Gold keine perfekte Konstante ist, denn ein solches Asset existiert in der Wirtschaft nicht.

In der östlichen Hemisphäre ist es noch immer Brauch, zur Geburt und zur Hochzeit Gold zu schenken. Diese alte Tradition stellt sicher, dass die Gemeinschaften alle Währungssysteme überleben, indem sie Gold als Wertspeicher nutzen und das Metall teilen und weitergeben, wenn neue Familien gegründet werden und Nachwuchs geboren wird. Sie haben früh gelernt, dass das von der Regierung herausgegebene Geld früher oder später seinen Wert verliert. Damit Vermögen von einer Generation an die nächste weitergereicht werden kann, ist ein dauerhafter, unveränderlicher Wertspeicher notwendig, der nicht gedruckt werden kann: Gold.

China hatte nie einen offiziellen Goldstandard, aber schon zwischen ca. 475 und 221 v. Chr. wurde Gold zur Bezahlung großer Beträge und als Wertspeicher verwendet. Auf dem Bild sehen Sie ein Beispiel dieses würfelförmigen Geldes.

China has never been on an official gold standard, but as early ca. 475-221 B.C. gold circulated for large payments and was used as a store of value. On the picture below you can see what was called "cube money." pic.twitter.com/OzNP4Xwjlb

— Jan Nieuwenhuijs (@JanGold_) November 14, 2021

In den Industrienationen haben die Menschen ihre Affinität für Gold zum Teil verloren, weil die Finanzialisierung im Westen eher begann und höhere Erträge versprach. Die westlichen Zentralbanken halten dennoch an ihren umfangreichen Goldreserven fest. Ironischerweise sind sie sich ihrer Unzulänglichkeiten vollkommen bewusst und halten Gold als bevorzugte Währungsreserve.

Italienische Zentralbank: „Gold ist eine hervorragende Absicherung gegen Widrigkeiten und hohe Inflation. Gold kann nicht abgewertet werden. Gold […] ist kein Vermögenswert, der von einer Regierung oder einer Zentralbank herausgegeben wird, und ist daher nicht von der Zahlungsfähigkeit des Emittenten abhängig.“

Central bank of Italy:

— Jan Nieuwenhuijs (@JanGold_) October 27, 2020

“Gold is an excellent hedge against adversity and high inflation. Gold cannot depreciate or be devalued. Gold … is not an asset ‘issued’ by a government or a central bank and so does not depend on the issuer’s solvency.” https://t.co/9iwqAd3zdk

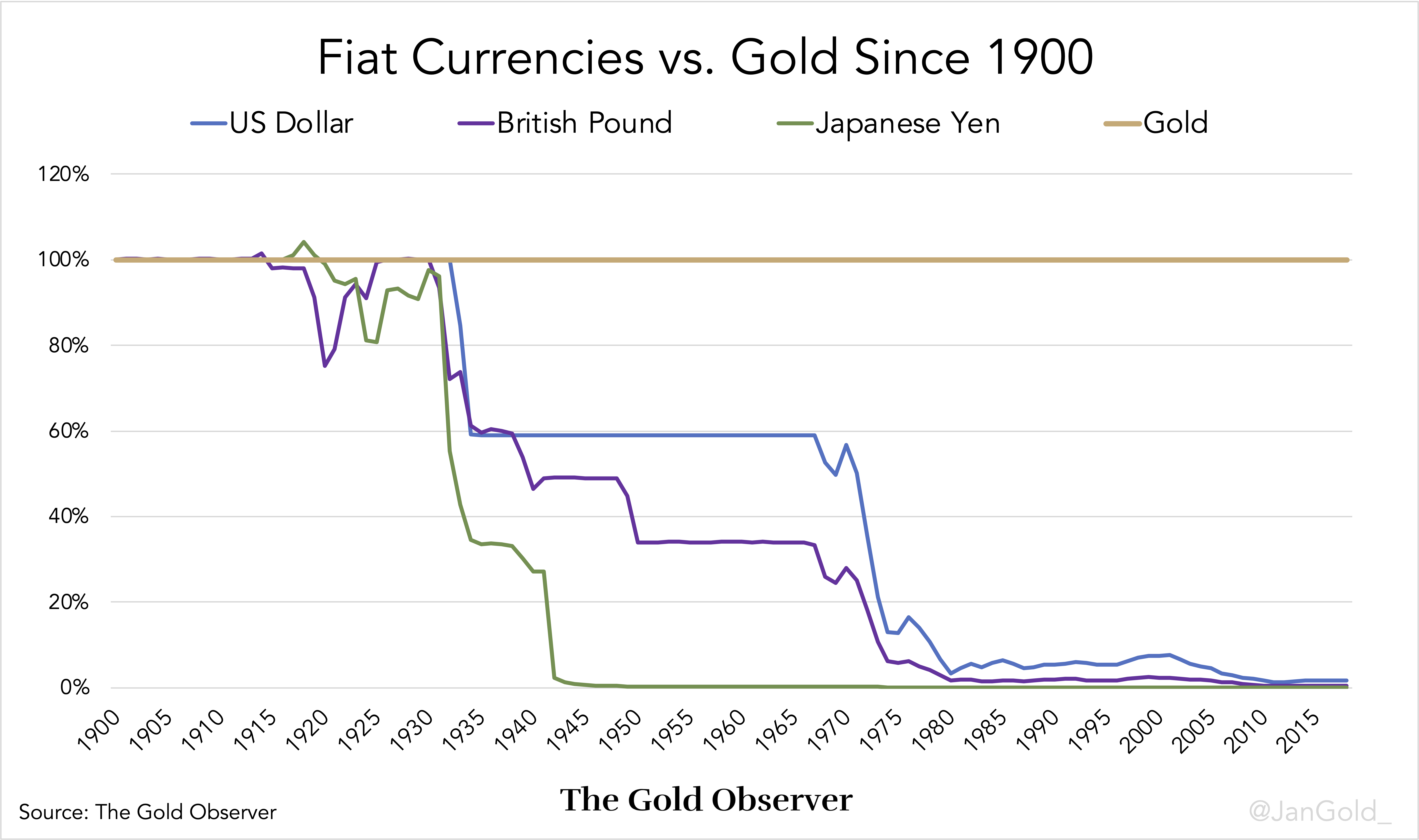

Der folgende Chart zeigt den Wertverlust von drei Fiatwährungen gegenüber Gold seit 1900, ohne Einbeziehung der Zinsen. Schließlich besitzen viele Menschen gar keine Ersparnisse, die einen Zins abwerfen.

Während der letzten Form eines Goldstandards (Bretton-Woods-System), war der US-Dollar an einen Goldpreis von 35$ je Feinunze gekoppelt, und alle anderen wichtigen Währungen waren wiederum an den Dollar gebunden. Aus technischer Sicht endete Bretton Woods 1968, als die Vereinigten Staaten zuließen, dass der Goldpreis am freien Markt gebildet wird, da sie zu viele Dollars gedruckt hatten und die Preisbindung nicht mehr haltbar war. Ab diesem Zeitpunkt begann der Goldpreis zu steigen. Es wurde damit einmal mehr deutlich, dass keine von der Regierung herausgegebene Währung mit Gold konkurrieren kann.

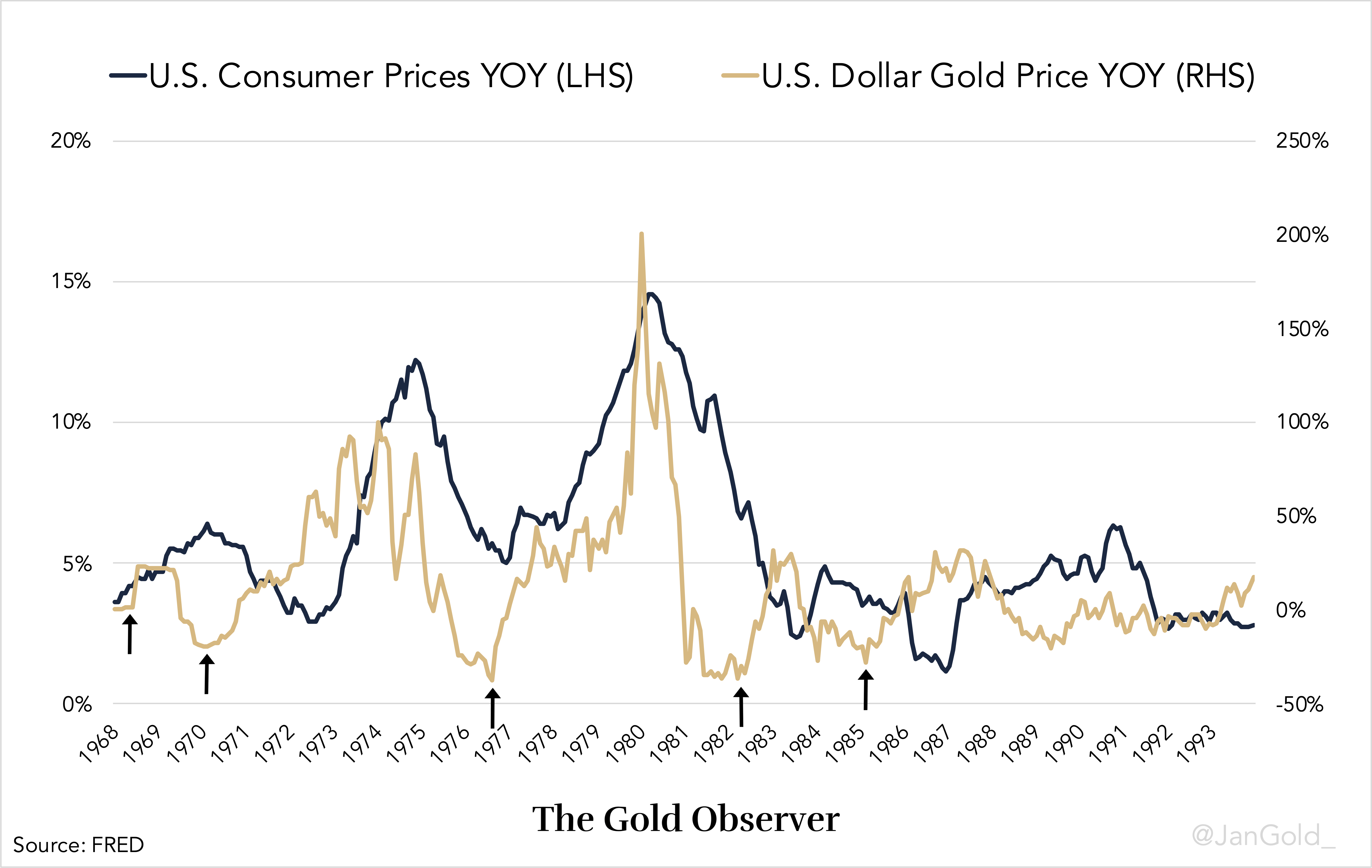

Bemerkenswerterweise kletterte der Goldpreis vor den Verbraucherpreisen. Wenn der Markt einen Anstieg der Inflation erwartete, suchten die Anleger Zuflucht im gelben Metall und der Goldpreis reagierte entsprechend. Gold wurde zum Fieberthermometer der Inflationserwartungen. Wenn der Goldkurs stieg, folgten ihm die Verbraucherpreise innerhalb von zwei Jahren nach.

Der Vorsitzende der Federal Reserve Alan Greenspan sagte 1994:

Ich denke, dass der Goldpreis […] den Wunsch nach dem Besitz echter Sachwerte im Gegensatz zu Währungen widerspiegelt. [Gold] ist eine Maßzahl der Wertspeicherung, die recht beständige Hinweise auf die Inflationserwartungen gab und sich über die Jahre als guter Indikator für die Entwicklung der Inflationserwartungen erwiesen hat.

Greenspan gründete sogar seine Geldpolitik teilweise auf den Goldpreis.

Die Verbindung zwischen den Inflationserwartungen und dem Goldpreis hat auch heute noch Relevanz, wie wir in der Einleitung zu den inflationsgeschützten Anleihen gesehen haben.

Nach den zweistelligen Inflationsraten und den tief negativen Realzinsen der 1970-er Jahre wurde die Investoren in den 1980-ern durch hohe positive Realzinsen von Gold weggelockt. Da es vor 1997 es keine inflationsindexierten Anleihen gab, konnte der inflationsbereinigte Zins konnte nur mit Hilfe des nominalen Zinssatzes abzüglich der Verbraucherpreisinflation berechnet werden. Akademiker sprechen in diesem Zusammenhang vom Ex-post-Realzinssatz, während sie die Rendite der TIPS als Ex-ante-Realzins bezeichnen.

Im folgenden Chart können Sie den 10-jährigen (Ex-post-)Realzins sehen, berechnet basierend auf dem Nominalzins der 10-jährigen US-Staatsanleihe abzüglich der US-Verbraucherpreisinflation von 1968 bis 2021.

Offensichtlich sind die (Ex-post-)Realzinsen sehr wichtig für den Goldpreis. In den 1970-er Jahren setzte der Goldpreis zum Höhenflug an, als die Realzinsen zweimal in Folge bis auf -5 % fielen. Kann das erneut passieren, wenn sich herausstellt, dass die Inflation nicht temporär ist und die Realzinsen negativ bleiben?

Um die Antworten darauf zu finden, werden wir uns in Teil 2 der Analyse ausführlich mit den inflationsgeschützten Anleihen beschäftigen.

Wenn Ihnen dieser Artikel gefallen hat, unterstützen Sie “The Gold Observer” und melden Sie sich für den Newsletter an.

*Beachten Sie bitte, dass ich in diesem Artikel Korrelationen behandelt habe, ohne Belege für eine Kausalität anzuführen.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.