Verfasst von Jan Nieuwenhuijs für The Gold Observer

Je mehr sich die Schulden in den Bilanzen der europäischen Zentralbanken türmen, desto wahrscheinlicher ist es, dass sie Gold neu bewerten, um diese Schulden abzuschreiben. Als ich die Deutsche Bundesbank fragte, ob sie diese Option in Betracht zieht, lautete die Antwort: „Gegenwärtig ziehen wir es vor, nicht über potenzielle Entscheidungen zu spekulieren […] die in der Zukunft eventuell getroffen werden oder nicht.“

„Es gibt keine Grenze für den Goldpreis.“ — Kenneth Rogoff (2016)

Im Verhältnis zum BIP hat die Staatsverschuldung in vielen Ländern einen Rekordstand erreicht, und mir fällt kein Politiker oder Ökonom ein, der eine klare Strategie vorgelegt hätte, wie diese Schuldenlast reduziert werden kann. Technisch gesehen gibt es sechs Wege zur Senkung der Schuldenquote:

- Wirtschaftswachstum

- Bankrott

- Steuererhöhungen

- Sparmaßnahmen

- Schuldenschnitt

- Inflation

Die Optionen 1, 2, 3 und 4 erscheinen mit nicht praktikabel, womit Schuldenschnitt und Inflation übrigbleiben. Die Inflation ist aktuell erhöht und sorgt für einen Vermögenstransfer von den Sparern hin zu den Schuldnern. Doch kann die Inflation auf erhöhtem Niveau bleiben und das Schuldenproblem lösen, ohne die Gesellschaft zu destabilisieren? Wenn Menschen mit geringerem Einkommen kaum über die Runden kommen, tendieren sie zu Aufständen. Soziale Instabilität führt zu politischer Instabilität, welche wiederum zu monetärer Instabilität führt, die die soziale Instabilität verstärkt. In zahlreichen Ländern, beispielsweise in dem USA, können wir diese verhängnisvolle Spirale bereits beobachten.

Gold neu bewerten, um faule Kredite abzuschreiben

Eine mögliche Lösung wäre, dass die Zentralbanken nicht realisierte Gewinne aus den Goldbeständen in ihren Bilanzen nutzen, um Staatsanleihen abzuschreiben, und ihren Regierungen so einen Schuldenschnitt gewähren. Und wenn die nicht realisierten Gewinne nicht ausreichen (Spoiler: in vielen Ländern reichen sie nicht aus) können die Zentralbanken Gold neu bewerten. Schauen wir uns einmal an, wie dies aus Buchhaltersicht funktioniert.

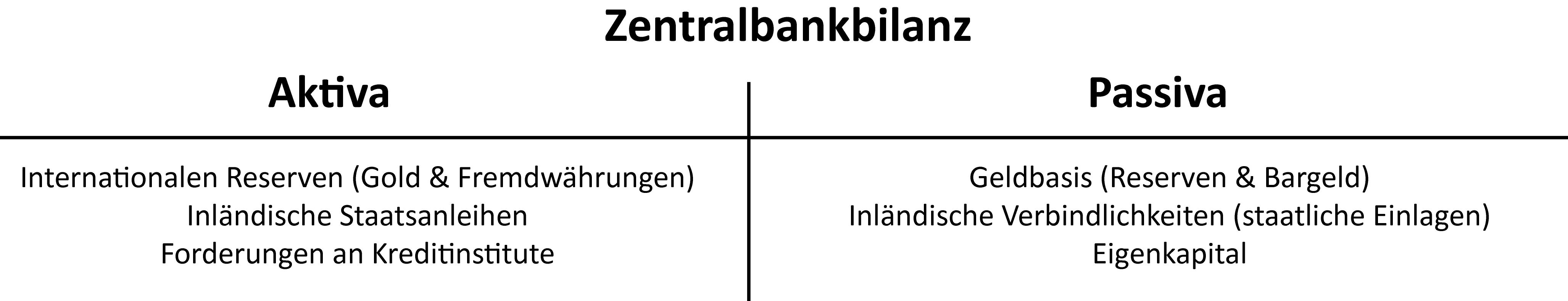

Auf Seiten der Aktiva einer Zentralbankbilanz sind die internationalen Reserven (bestehend aus Gold, Fremdwährungen und Sonderziehungsrechten), die inländischen Staatsanleihen und die Bankenkredite die wichtigsten Posten. Auf Seiten der Passiva sind es die Geldbasis, inländische Verbindlichkeiten (z. B. Einlagen öffentlicher Haushalte) und das Grundkapital der Zentralbank.

In der doppelten Buchführung muss auf der Seite der Passiva etwas abgeschrieben werden, falls die Staatsanleihen auf der Aktiva-Seite abgeschrieben werden. Was kann das sein? Natürlich kann eine Zentralbank ihr Eigenkapital verwenden, aber dieses ist viel zu gering, um für eine wesentliche Erleichterung zu sorgen. (Wenn die Eigenkapitalposition negativ wird, könnte das zudem die Glaubwürdigkeit der Zentralbank gefährden.)

Das bringt uns zu Gold. Da Gold die einzige internationale Währung ist, die nicht von einer Notenbank ausgegeben wird und daher auch nicht gedruckt werden kann, gibt es keine Obergrenze für den Goldpreis in Fiatwährungen, die beliebig gedruckt werden können. Die europäischen Zentralbanken haben den Großteil ihrer Goldbestände beispielsweise zur Zeit des Bretton-Woods-Systems erworben, als das gelbe Metall mit 35 $ je Unze bewertet war. Beim aktuellen Goldpreis von rund 1800 $ sitzen diese Zentralbanken auf unrealisierten Gewinnen in Höhe von hunderten Milliarden Dollar (auf ihrer Bilanz in Euro ausgewiesen). Wie können diese unrealisierten Gewinne nun genutzt werden?

Wenn der Goldpreis steigt, erhöht sich der Wert der Goldposition auf der Aktiva-Seite der Zentralbankbilanz. Gleichzeitig wird auf Seiten der Passiva ein gleichwertiger Anstieg beim „Ausgleichsposten aus Neubewertung“ verbucht. Ein Ausgleichsposten aus der Neubewertung von Gold, für die es im Grunde genommen keine Obergrenze gibt, erfasst die unrealisierten Wertgewinne der Goldbestände.

Ein Beispiel: Die Deutsche Bundesbank hält 3.359 Tonnen Gold, welches sie für 8 Mrd. € gekauft hat. Aktuell hat dieses Gold einen Wert von 173 Mrd. € und erzeugt so einen Ausgleichsposten von 165 Mrd. € (173 – 8).*

Während der Recherche für dieses Thema hatte ich die Bundesbank gefragt, ob es möglich wäre, den Ausgleichsposten aus der Neubewertung von Gold zu nutzen, um uneinbringliche Forderungen abzuschreiben. Ich tendiere dazu, solche Fragen der Bundebank zu stellen, weil sie immer sehr schnell antwortet. Mir ist bewusst, dass Italiens Staatsschulden das eigentliche Problem sind, aber beide Länder sind Teil derselben Währungsunion und Deutschland ist der größte Garantiegeber des Wiederaufbaufonds der EU (NextGenerationEU). Die Bundesbank antwortete mir, dass unrealisierte Gewinne in Gold gemäß den aktuellen Buchhaltungsrichtlinien nur für unrealisierte Verluste in Gold verwendet werden können, nicht aber für Verluste anderer Aktiva wie US-Dollar oder europäische Anleihen. Sie schrieb:

Der Ausgleichsposten aus der Neubewertung von Gold – in der Bilanz der europäischen Zentralbanken – kann nicht genutzt werden, um notleidende Aktiva abzuschreiben. Gemäß Art. 15 e) zur Erfolgsermittlung in den Rechnungslegungsgrundsätzen des EZB gilt: „Unrealisierte Verluste in einer Wertpapiergattung, einer Währung oder Gold werden nicht gegen unrealisierte Gewinne aus anderen Wertpapieren, anderen Währungen oder Gold verrechnet.“ Bitte konsultieren Sie die Leitlinie 2016/2249 der Europäischen Zentralbank für weitere Informationen.

Fall abgeschlossen? Nein, denn die Zentralbanken können die Richtlinien nach Belieben ändern. Der Ausgleichsposten aus der Neubewertung von Gold wurde bereits in der Vergangenheit für so ziemlich alles verwendet, und es gibt keinen Grund, warum das nicht wieder geschehen kann. In den 1930-er Jahren wurde Gold von den Zentralbanken weltweit neu bewertet. Die Länder schafften den Goldstandard ab und werteten ihre Währungen gegenüber Gold ab. 1940 setzte die niederländische Regierung den offiziellen Goldpreis bei 2009 Gulden pro Kilo fest. Dies ergab für die Zentralbank einen Ausgleichsposten von 221 Millionen Gulden, von denen 30 Millionen genutzt wurden, um Verluste bei Aktiva in britischen Pfund auszugleichen. Der Rest wurde für andere Zwecke verwendet. Die Niederländer entschieden sich für diese Lösung, weil sie wussten, dass der Goldpreis nicht unter den offiziellen Preis fallen konnte.

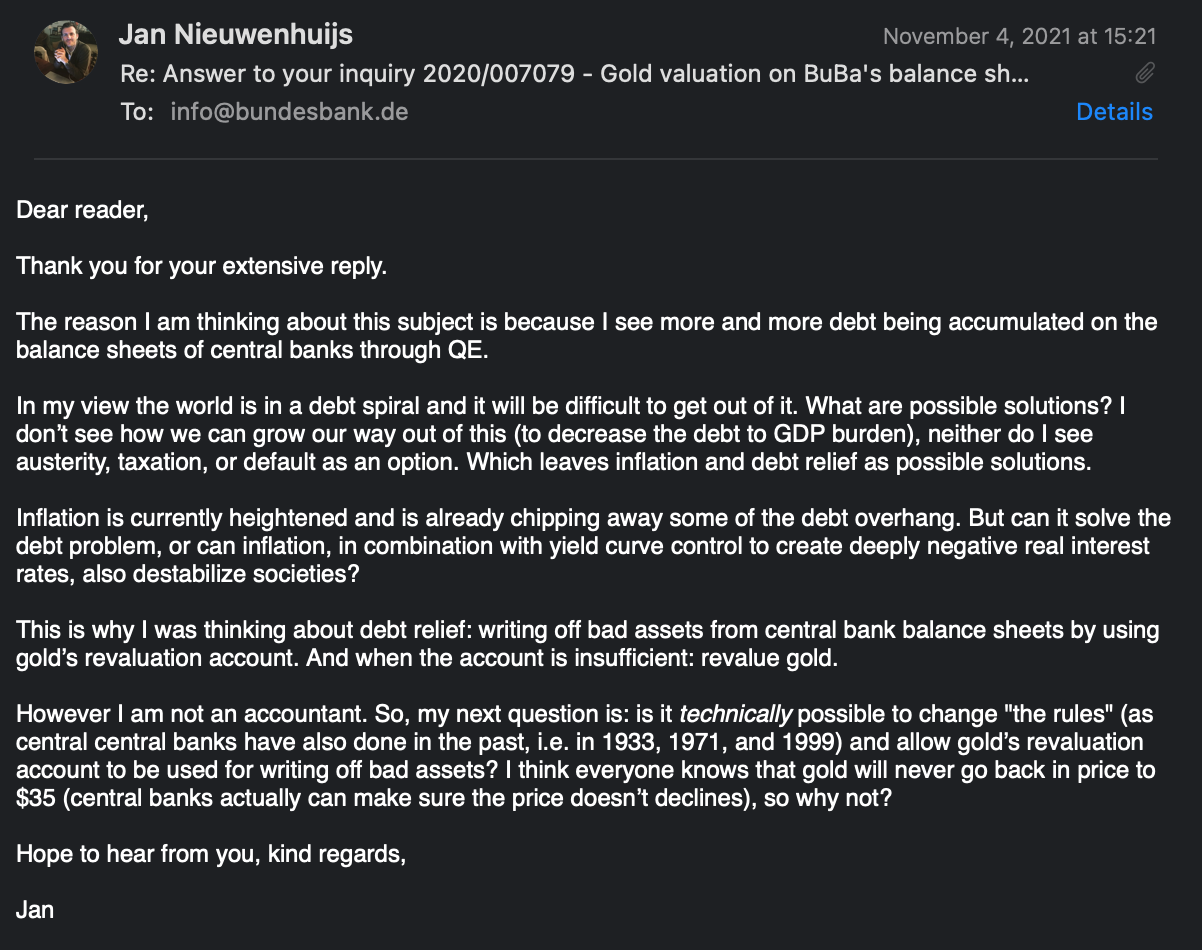

Ich habe die Bundesbank also gefragt, warum man den Ausgleichsposten nicht nutzt und Gold bei Bedarf neu bewertet. Nach ungewöhnlich langer Stille, die darauf hindeutet, dass man sich die Antwort genau überlegt hat, erhielt ich eine E-Mail. Der Präzision halber finden Sie unten einen Screenshot der E-Mail mit meinen Fragen und einen Screenshot der Antwort:

Vielen Dank für Ihre ausführliche Antwort.

Ich denke über dieses Thema nach, weil ich sehe, wie sich in den Bilanzen der Zentralbanken infolge der quantitativen Lockerungen immer mehr Schulden anhäufen.

Meiner Ansicht nach befindet sich die Welt in einer Schuldenspirale und es wird schwierig, diese zu durchbrechen. Welche möglichen Lösungen gibt es? Ich glaube nicht, dass wir uns durch Wachstum daraus befreien können (um die Last der Schuldenquote zu senken) und ich sehe auch Sparmaßnahmen, Besteuerungen und Zahlungsunfähigkeit nicht als Option an. Damit bleiben Inflation und ein Schuldenschnitt als mögliche Lösungen.

Die Inflation ist aktuell erhöht und verringert bereits einen Teil des Schuldenüberhangs. Doch kann sie das Problem lösen oder hat die Inflation in Verbindung mit der Kontrolle der Zinskurve zur Erzielung von Zinsen tief im negativen Bereich auch das Potenzial, Gesellschaften zu destabilisieren?

Aus diesem Grund dachte ich an einen Schuldenschnitt: Die uneinbringlichen Aktiva in den Zentralbankbilanzen könnten mit Hilfe des Ausgleichspostens aus der Neubewertung von Gold abgeschrieben werden. Und wenn der Posten nicht ausreicht, kann Gold neu bewertet werden.

Ich bin allerdings kein Buchhalter. Ist es technisch möglich, die Regeln zu ändern (so wie die Zentralbanken das auch in der Vergangenheit getan haben, z. B. 1933, 1971 und 1999), um die Nutzung des Ausgleichspostens aus der Neubewertung von Gold zu Abschreibung notleidender Aktiva zu ermöglichen? Ich denke, dass allen bewusst ist, dass der Goldpreis nie wieder auf 35 $ sinken wird (und die Zentralbanken können zudem sicherstellen, dass der Preis nicht fällt), also warum nicht?

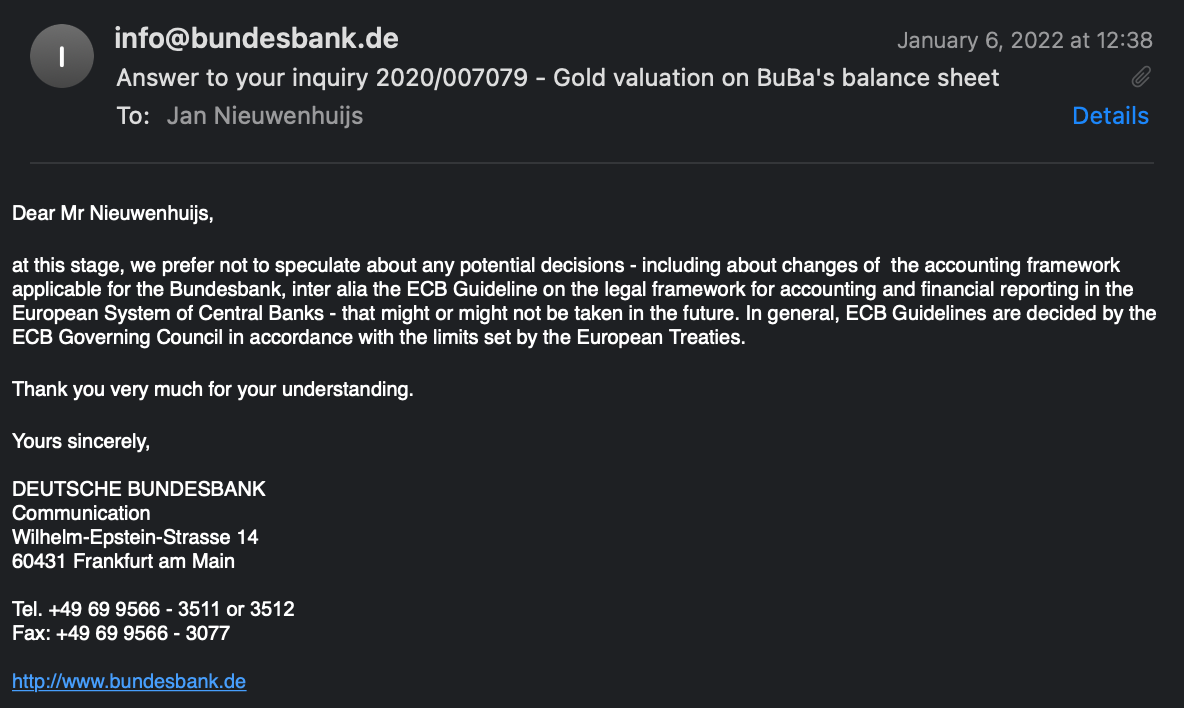

Gegenwärtig ziehen wir es vor, nicht über potenzielle Entscheidungen zu spekulieren – einschließlich Änderungen der auf die Bundesbank anwendbaren Buchhaltungsgrundsätze, darunter die EZB-Leitlinie über die Rechnungslegungsgrundsätze und das Berichtwesen im Europäischen System der Zentralbanken – die in der Zukunft eventuell getroffen werden oder nicht.

Die Leitlinien der EZB werden im Allgemeinen vom EZB-Rat innerhalb der Vorgaben der Europäischen Verträge festgelegt.

Vielen Dank für Ihr Verständnis.

Sie hätten auch einfach „nein“ sagen können, aber das haben sie nicht gemacht. Die Antwort war „Gegenwärtig ziehen wir es vor, nicht über potenzielle Entscheidungen zu spekulieren“, die eine Regeländerung und die Neubewertung von Gold zum Abschreiben problematischer Aktiva beinhalten würden. Das bedeutet, dass sie diese Möglichkeit nicht ausschließen. Beachten Sie auch, dass die Bundesbank schreibt, die Rechnungslegungsgrundsätze werden „im Allgemeinen vom EZB-Rat innerhalb der Vorgaben der Europäischen Verträge festgelegt.“ Das impliziert, dass es Ausnahmen gibt.

Warum hat die Bundesbank mir das geschrieben? Möglicherweise ist es ein Zeichen für den Markt, Gold neu zu bewerten, und der deutschen Zentralbank die Mühe zu ersparen, es selbst zu tun (Geld zu drucken, um Gold zu kaufen). Immerhin hatte der ehemalige Vorsitzende der Bundesbank Jens Weidmann 2018 geschrieben, dass Gold „die Grundlage der Stabilität des internationalen Währungssystems“ ist. Ein Kommentar, der Investoren mit Sicherheit nicht davon abhält Gold zu kaufen und seinen Preis nach oben zu treiben. Weidmann fügte hinzu, dass Gold ein bedeutender Anker sei, der das Vertrauen in die Werthaltigkeit der Bundesbankbilanz untermauert. Wenn Gold das Vertrauen in die Bilanz der Zentralbank stärkt, warum sollte es dann nicht auch das Vertrauen in die Portfolios der Investoren stärken?

Es ist unmöglich, der italienischen Regierung einen substanziellen Schuldenschnitt zu gewähren, ohne Gold neu zu bewerten. Die italienischen Staatsschulden betragen 2,7 Billionen Euro, von denen sich 600 Milliarden im Besitz der Zentralbank des Landes (Banca D’Italia, BDI) befinden. Der Ausgleichsposten der BDI aus der Neubewertung von Gold beträgt aktuell über 100 Milliarden €, d. h. der Goldpreis müsste etwa verfünffacht werden, damit die BDI ihre inländischen Staatsanleihen abschreiben könnte. Allerdings kann die italienische Zentralbank auch weiterhin Schulden anhäufen, sagen wir z. B. weitere 500 Milliarden €, und Gold dann zum zehnfachen Preis neu bewerten.

Ein neuer globaler Goldstandard

Eine Neubewertung von Gold, um notleidende Aktiva abzuschreiben, würde bedeuten, dass die Zentralbanken einen Mindestpreis für das gelbe Metall festlegen müssen. Wenn eine Zentralbank ihre Ausgleichsposition aus der Neubewertung vollständig nutzt, sollte der Goldpreis idealerweise nicht wieder fallen, da die Zentralbank sonst nicht realisierte Verluste erleidet. Sie müsste daher den Goldpreis stabilisieren, was eine Form des Goldstandards ist.

Bei der Neubewertung von Gold wird Europa wahrscheinlich die Initiative ergreifen, nicht die Vereinigten Staaten. Eine solche Neubewertung würde den Status des Dollars als weltweite Reservewährung beschädigen – nichts, was die USA anstrebt. Der Euro ist die zweitliquideste Währung der Welt und die Eurozone könnte Gold neu bewerten – Euros drucken, um Gold zu kaufen – ohne den Euro stark gegen andere Währungen und Rohstoffe abzuwerten.

Dennoch wären die europäischen Zentralbanken bei der Neubewertung von Gold Risiken ausgesetzt, da sie nicht wissen können, wie viel sie zu welchem neuen Preis kaufen müssen und wie viel Geld sie dafür drucken müssen. Ich denke allerdings, dass nicht-europäische Länder sich anschließen werden, sobald die Zentralbanken beginnen Gold zu kaufen, da andere Staaten ebenfalls ein Schuldenproblem haben.

Zu guter Letzt hat Europa seit den 1970-er Jahren einen neuen globalen Goldstandard vorbereitet (hier habe ich ausführlich darüber geschrieben). Eine Neubewertung von Gold wäre ein logischer Schritt auf dem Weg zu einem neuen internationalen Währungssystem, das auf Gold basiert. Es wäre vielleicht kein klassischer Goldstandard, sondern möglicherweise ein System mit Preiszielen für Gold, welches den Ländern bei Bedarf eine einfachere Abwertung ihrer Währungen ermöglicht. Währungsabwertungen gehören schließlich zu den Tatsachen des Lebens.

Durch eine Neubewertung von Gold können problematische Assets abgeschrieben werden und der neue Preis wird dazu führen, dass die Umlaufgeldmenge ausreichend durch Gold gedeckt ist. Es wäre ein Reset, der ein neues internationales Währungssystem möglich macht.

Vielen Dank an Sander Boon.

Wenn Ihnen dieser Artikel gefallen hat, unterstützen Sie “The Gold Observer” und melden Sie sich für den Newsletter an.

*Die exakten Daten zum Ausgleichsposten der Bundesbank aus der Neubewertung von Gold finden Sie in ihrem Jahresbericht.

Quellen:

- Banca D’Italia. Annual Accounts 2020

- Bundesbank. Annual Report 2020

- ECB. Statistical Data Warehouse

- GNS Economics. 2019. Will central banks survive?

- Nieuwenhuijs, J. 2019. German Central Bank: Gold Is the Bedrock of Stability for the International Monetary System

- Nieuwenhuijs, J. 2020. Europe Has Been Preparing a Global Gold Standard Since the 1970s

- Rogoff, K. 2016. Emerging economies should buy gold

- Sweidan, O. D. 2011. Central bank losses: causes and consequences

- Vanthoor, W. 2004. De Nederlandsche Bank 1814-1998

Originalquelle: The Gold Observer

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.