Die heutige Investoren stehen vor der Hobson‘s Choice, der „Stirb oder Friss“-Wahl. Allerdings verstehen sie immer noch nicht, welche weiteren Optionen ihnen offen stehen.

Thomas Hobson besaß einen Mietstall mit 40 Pferden im Cambridge des 16./ 17. Jahrhunderts. Die Kunden konnten jedoch nur ein Pferd auswählen. Entweder nahmen sie das Pferd, das am nächsten am Eingang stand, oder gar keins.

Die Hobson‘s Choice bedeutet im Grunde nur: „Dieses oder keines“.

Unten finden wir die Auswahl an Asset-Klassen, aus denen die Investoren heute wählen können und in die auch 99 % der globalen Liquidität investiert werden. Das Problem ist, dass diese Anlageklassen in Folge jahrzehntelanger unbegrenzter Kredit- und Geldschöpfung zu massiven Blasen geworden sind.

Angenommen, die Pferde im Stall stünden für die unten folgenden Anlageklassen: Die sich uns bietenden Wahlmöglichkeiten wären allesamt sehr schlecht – unabhängig davon, welche dem Eingang am nächsten ist:

- Aktien werden effektiv um 75 % bis 90 % sinken, wenn die Aktienmarktblase implodiert

- Anleihen werden 90 %-100 % ihres Wertes verlieren, wenn Staaten und private Gläubiger zahlungsunfähig werden

- Immobilien- und Grundstückswerte werden bei Zinssätzen von 15 % + sowie Kreditmangel um 75 % bis 90 % implodieren

- Private-Equity-Investitionen werden 70 %-100% verlieren, dezimiert von hohen Fremdkapitalquoten und Zinssätzen

- Barmittel werden entweder im Rahmen von Bail-Ins einbehalten oder bei Bankenbankrotten verloren gehen, oder durch Staaten komplett entwertet

ALLE WERDEN ZUGREIFEN UND NIEMAND ABLEHNEN

Das Problem ist, dass kein Investor die Wahl „ausschlagen“ wird, denn alle wurden so konditioniert, dass man sein gesamtes Kapital in eine oder verschiedene Asset-Klassen steckt – und genau das ist deren Hobson‘s Choice. Ganz wenige werden sich, mit Blick auf die heute ersichtliche Risikolage, zu große Sorgen machen; und kein Mensch wird glauben können, dass wirklich alle Pferde im eigenen Anlagestall lahm oder untauglich sein könnten. Also werden alle „zugreifen“, weil sie nach wie vor glauben, dass diese Assets ewig steigen werden.

BARGELD WIRD WERT-LOS

Vielleicht würden einige Investoren einen Teil ihrer Anlagen auf Barmittel umverteilen, wenn die Volatilität an den Märkten steigt. Im Umfeld negativer oder gerade so positiver Zinssätze lassen sich auf diesem Weg aber keine Erträge erzielen. Es kommen jedoch Bail-In-Risiken hinzu, wenn den Banken große Verluste entstehen. Dann, wenn alle Währungen im Endspurt zum NULLPUNKT durchs Ziel gehen, wird die Komplettentwertung des Geldes abgeschlossen sein. Man muss sich wieder vor Augen führen, dass sie seit der Gründung der Fed 1913 ohnehin schon 97 %-99 % ihres Wertes verloren haben.

Jahrzehntelange Investmentgewinne – die praktisch alle der Kreditschöpfung geschuldet sind – haben unter Investoren den Glauben entstehen lassen, dass die Märkte auf lange Sicht immer steigen werden und dass sie selbst über magische Geldvermehrungskräfte verfügen. Sie ahnen gar nicht, dass man in den vergangenen 70 Jahren praktisch keine Fähigkeiten brauchte, um an den Märkten Geld zu verdienen. Lesen Sie dazu meinen Artikel über Alfred, einen Aktienmarktgewinner mit null Talent.

AKTIENMÄRKTE IN DER LETZTEN SPIELPHASE

Kaum jemand versteht, dass wir uns jetzt in den allerletzten Zügen des Investmentspiels befinden. Und dieses Spiel wird schlimm enden. Große Aktienmärkte vieler Länder, so auch der Dow und der S&P, schließen jetzt ihre Bullenmarktbewegungen ab – kurz- wie langfristig. Die fundamentale Betrachtung zeigt schon seit einer ganze Weile hohe Risiken, und das markttechnische Bild bestätigt jetzt, dass wir am Ende eines großen Bullenmarktes stehen, der sich in einen katastrophalen langfristigen Bärenmarkt verwandeln wird – mit verheerenden Konsequenzen für die Welt.

Die Märkte werden wahrscheinlich sehr bald schon ihre Höchststände markieren. Ob der Bärenmarkt mit einem Crash beginnt oder nur mit einer anfänglich langsamen Abwärtsbewegung, werden wir in Kürze noch sehen. Wie auch immer: Der Herbst 2019 wird einer werden, den die Investoren nicht vergessen werden. Denn zu dieser Zeit wird sich die Marktstimmung dramatisch verändern. Zuversicht und Euphorie werden sich in Angst und Verzweiflung verwandeln. Sobald die Märkte erkennen, dass die Zentralbanken dieses Mal keine passenden Waffen in ihren Arsenalen haben und Geldschöpfung oder Zinssatzsenkungen keine Wirkung mehr zeigen, wird echte Panik ausbrechen. Zu Beginn der letzten Krise 2006 lag der Leitzins in den USA bei 5 % und in Deutschland bei über 3 %. Heute stehen die Zinsen in den USA bei ca. 2 % und in Deutschland sind sie negativ. Darüber hinaus sind 23 % der Staatsschulden, oder 13 Billionen $, negativ verzinst. Es bleibt also buchstäblich kein Spielraum mehr für sinnstiftende Zinssatzsenkungen.

UNBEGRENZTE GELDSCHÖPFUNG

Ja, es wird massive Geldschöpfung geben, denn nur das kennen Zentralbanken. Man darf aber nicht vergessen, dass sich die globale Verschuldung seit der letzten Krise verdoppelt hat. 2006 lag die globale Verschuldung bei 125 Billionen $, heute sind es 250 Billionen $. Die allgemeine Wirtschaft hat von diesem Geld in keinster Weise profitiert, allein die Anlagemärkte wurden aufgebläht. Wenn die nächste Geldschöpfungsrunde beginnt, wird niemand mehr profitieren. Die Welt wird erkennen, dass Vermögen nicht durch das Drucken wertloser Papierzettel entsteht, oder durch digitales Anhängen von Nullen. Letztlich werden auch die Zentralbanker diesmal einsehen müssen, dass sie nicht in der Lage sind, ein Schuldenproblem durch das Auftürmen neuer Schulden zu lösen.

Höchstwahrscheinlich werden die Zentralbanken die kurzfristigen Zinssätze senken, wie jedes Mal, wenn sie in Panik geraten. Doch nach einer kurzen Zeit mit niedrigen Zinsen wird das lange Ende des Marktes wahrscheinlich in die andere Richtung gehen, und die langfristigen Zinsen werden steigen. Die entstehende Panik am Anleihemarkt, bei Staatsschulden wie bei Unternehmensschulden, wird zu großen Auflösungen von Anleihepositionen führen, und die langfristigen Zinsen werden steigen. Die Zinsentwicklung der 10-Jahre-US-Treasury-Anleihe (von 3,25 % auf unter 2 % in den letzten 8 Monaten) hat womöglich ihren Tiefpunkt erreicht; in den nächsten 2-4 Jahren wird sie wieder in den Zehnerbereich steigen, dort wo sie schon Anfang der 1980er stand.

HOBSON AUSSCHLAGEN UND ZU GOLD GREIFEN

Zurück zu Hobson. Die Investoren werden zu Hobsons lahmen Pferden tendieren – in diesem Fall also zu Bubble-Assets wie Aktien oder Anleihen; vielleicht wird es auch einen gewissen Anstieg der Liquidität geben. Praktisch niemand wird an Alternativen denken. Nur sehr wenige sind sich darüber im Klaren, dass es ein Asset gibt, das seit Beginn dieses Jahrhunderts besser abgeschnitten hat als der Aktienmarkt. Im Chart sieht man, dass Aktien weltweit seit 2000 ganze 70 % gegenüber Gold verloren haben, und wahrscheinlich in den nächsten 3-6 Jahren weitere 95 % verlieren werden.

Also: Anstatt sich gegen die totale Vermögenszerstörung zu schützen, die die Welt in den kommenden Jahren bei der Implosion aller Bubble-Assets erleben wird, werden sich die Investoren für Hobson‘s Choice entscheiden – für lahme Anlagewerte, die bis 2025 praktisch wertlos sein werden.

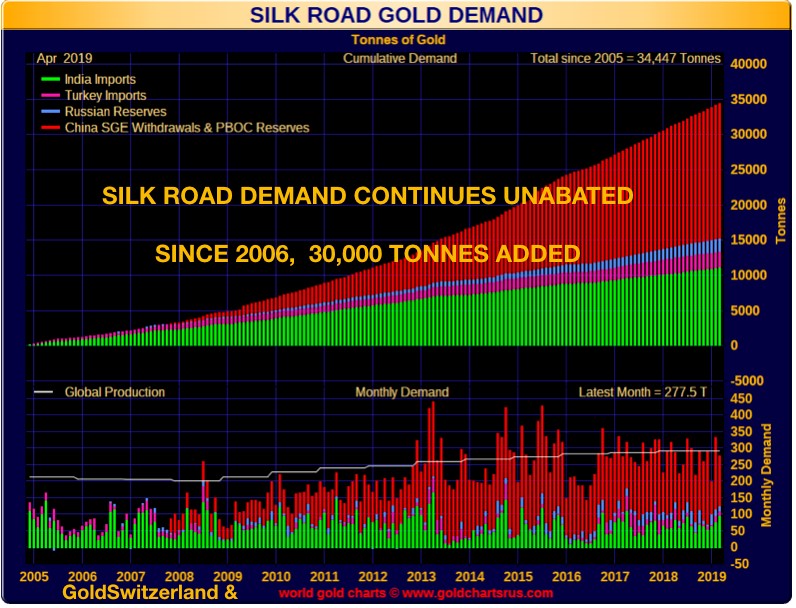

Warum nicht den Seidenstraße-Ländern folgen, die nach wie vor die jährliche Goldbergbauproduktion aufkaufen? Wie man im Chart unten sehen kann, haben diese Länder seit Beginn der Finanzkrise 2006 fast 30.000 Tonnen angekauft.

GOLD: NÄCHSTES ZIEL 1.600 $ – 1.750 $

Seitdem Gold die Maginot-Linie bei 1.350 $ vor weniger als einem Monat durchbrochen hat, konsolidiert der Kurs im Bereich von 1.400 $. Das nächste Ziel ist 1.600 $ bis 1.750 $. Sobald Gold die aktuelle Handelsspanne durchbricht, werden wir eine schnelle Anstiegsbewegung auf dieses Niveau sehen.

Das Niveau von 1.350 $ dient jetzt als extrem starke Unterstützung; und wie schon häufig erwähnt, ist es unwahrscheinlich, dass der Kurs für länger als Momente unter diese Marke sinken wird. Jetzt besteht das Risiko, im kommenden größten Goldbullenmarkt der Geschichte abgehangen zu werden. Alle Überraschungen, die hier warten, sind mit steigenden Kursen verbunden.

Gold wird ein Vielfaches der aktuellen Preise erreichen, doch wir haben nicht wegen der kommenden großen Kursbewegungen in Gold investiert, sondern aus Gründen des Schutzes vor massiven Risiken an allen Finanzmärkten und im Finanzsystem. Gold ist Absicherung und Gold ist Vermögensschutz.

BEREIT SEIN FÜR DIE SILBEREXPLOSION

Abschließend noch ein paar Worte zum Silber. Silber ist deutlich volatiler als Gold und bietet somit nicht denselben Grad an Vermögensschutz. Trotzdem werden wir wahrscheinlich in Kürze den Beginn einer überaus spektakulären Bewegung bei Silber erleben.

Silber ist unglaublich unterbewertet und abgeschlagen; sobald es ausbricht, wird es wahrscheinlich explodieren.

Im Chart unten sehen wir den Silberpreis – bereinigt um die reale Inflation. Wie man sieht, läge das 1980er Silberhoch von 50 $ heute, nach realer Inflationsbereinigung, bei 840 $. Hier zeigt sich das wahre Potential beim Silber.

Eigentümer von physischem Gold und etwas Silber werden nicht nur ihre Vermögensanlagen schützen, sondern wahrscheinlich auch erleben, wie die Preise der beiden Metalle Stände erreichen, die wir uns heute nur schwer ausmalen können.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.