Bei Gold und Silber beginnt jetzt der Durchbruch, auf den wir geduldig gewartet haben. Die langfristige Aufwärtsbewegung bei den Edelmetallen, die seit 2011 pausiert hatte, setzt jetzt wieder ein. Die erste Hürde war die Gold-Maginot-Linie bei 1.350 $. Ich habe seit Längerem schon gesagt, dass dieser 6-jährige Widerstand unter Garantie brechen muss. In den meisten anderen Währungen wurde er schon gebrochen, also konnte er auch für Gold in US-Dollar nicht mehr lange halten. Und heute passierte es in Asien und Europa – Gold stieg auf 1.358 $.

Wie zu erwarten war, benutzten die Papiergold-Boys zu Börsenbeginn (COMEX) ihre Papiersoldaten, um die Gold- und Silberkurse zu drücken. Doch damit werden sie scheitern – vielleicht schon heute bei Börsenschluss oder mit Sicherheit in Kürze.

ECHTE GOLD-BEWEGUNGEN BEGINNEN NIE AN DER COMEX

Meine Erfahrung ist, dass die echten Goldkursbewegungen normalerweise im Fernen Osten oder in Europa beginnen, und das war heute auch der Fall.

Das nächste Ziel für Gold liegt oberhalb von 1.600 $ und für Silber bei mindestens 25 $.

Zu Beginn des Jahrhunderts kamen wir zu der Einschätzung, dass das Risiko im Finanzsystem deutlich gestiegen war und die Komfortzone verlassen hatte. Folglich kamen wir zu dem Schluss, dass es ernste Probleme im System geben würde, die zu Geldschöpfung und Währungsentwertung führen. Vermögensschutz wäre dann entscheidend. Welches Asset für Absicherung gegen diese Risiken in Frage käme, war keine schwere Entscheidung, denn physisches Gold ist das einzige Geld, das historisch betrachtet überlebt hat und zudem von keiner Gegenpartei abhängig ist. Auch wenn die ersten starken Kursbewegungen erst 2006 einsetzten, so gab der Goldpreis schon ab 2002 klare Signale – und hier wurde tatsächlich auch der Beginn der Kurswelle beim Gold markiert.

EIN HERAUSRAGENDES JAHRHUNDERT FÜR GOLD

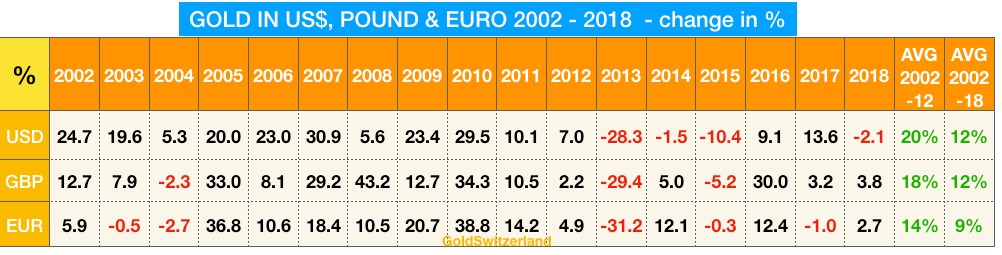

Schauen wir uns jetzt an, wie Gold zwischen 2002-2018 in drei großen Währungen, nämlich US-Dollar, britisches Pfund und Euro, abgeschnitten hat:

Die erste bemerkenswerte Feststellung dabei: In US-Dollar hatte Gold zwischen 2002 und 2012 kein einziges Verlustjahr. Der durchschnittliche Jahreszuwachs lag in diesem Zeitraum bei 20 %. Die sechsjährige Korrektur von 2013-2018 war lang und erheblich. Man darf aber nicht vergessen, dass der langfristige Gold-Bullenmarkt 1971 bei 35 $ begann. Und der letzte Aufwärtstrend beim Gold begann im Jahr 2000 bei 250 $.

Eine erhebliche Korrektur gehört dazu, wenn die „Wand der Angst“ erklommen wird.

Wenn wir uns den Gesamtzeitraum von 2002-2018 anschauen, so hat Gold in Dollar und Pfund (der großen Korrektur zum Trotz) einen sehr respektablen Jahresdurchschnittsgewinn von 12 % erzielt und somit den Dow Jones als auch alle globalen Aktienmärkte hinter sich gelassen.

Gold in Euro erzielte im Zeitraum 2002-12 einen Durchschnittsgewinn von 14 % und 9 % im Zeitraum von 2002-18. Interessanterweise gab es bei Gold in Euro eine einschneidende Korrektur (31 %) nur in einem Jahr – dem Jahr 2013. Das war auch das Jahr, in dem Gold in Euro seinen Tiefpunkt markierte.

Seit 2002 schneidet Gold zudem besser ab als jeder Aktienmarkt (und noch viel deutlicher seit 2000). Der Dow hat beispielsweise seit 2002 (ausschließlich Dividenden) 46 % gegenüber Gold verloren.

Vergleicht man die Goldgewinne mit den Zinssätzen, so ist Gold weit überlegen. Die Dollar-Zinssätze stürzten ab 2007 ab und lagen zwischen 2008 und 2015 bei null Prozent. Weiterhin negativ sind die Euro-Zinsen für Anleihen mit Laufzeiten von bis zu 12 Jahren, und das ist schon bemerkenswert. Zwischen 2002 und 2018 lagen die Zinssätze im Durchschnitt zwischen 2,5 % und 0 % – abhängig von der betrachteten Währung. Gold, das in diesem Zeitraum jährlich 9 % in Euro und 12 % in US $ und britischen Pfund einbrachte, hat im Vergleich mit den Erträgen auf Fiat-Geld deutlich besser abgeschnitten.

Das Fazit ist eindeutig. Ob wir nun das Jahr 2002 als Startpunkt nehmen (das Jahr, in dem sich unser Unternehmen entschieden hatte, große Mengen in physischem Gold zu investieren) oder aber das gesamte bisherige Jahrhundert betrachten: Gold hat in allen Währungen besser abgeschnitten als alle großen Anlageklassen und logischerweise Fiat-Geld.

WARUM HAT NIEMAND IM WESTEN DIESES GEHEIMNIS ENTDECKT?

Aurum non gratum – Gold nicht erwünscht. Warum wird Gold bei westlichen Investoren, Regierungen oder Zentralbanken nicht akzeptiert? Die Goldreserven des Westens wurden in den vergangenen Jahrzehnten deutlich reduziert. Es wäre eine Überraschung, wenn überhaupt noch die Hälfte der offiziellen Bestände von 23.000 Tonnen übrig ist.

Der größte Teil des Goldes wurde womöglich heimlich verkauft oder an die Märkte verliehen und dann von China, Indien oder Russland aufgekauft. Die Zentralbanken besitzen nicht mehr als wertlose Schuldscheine einer Bullionbank über die geschuldeten Mengen. Die Bullionbanken werden natürlich niemals in der Lage sein, das zur Begleichung der Schuldscheine nötige physische Gold zu besorgen.

Gold ist das am besten gehütete Anlegergeheimnis dieses Jahrhunderts. Es wird so gut gehütet, dass weniger als 0,1 % der Investoren am Aufstieg des Goldes seit 2000 beteiligt waren. Als Unternehmen sind wir 2002 in den Goldmarkt eingestiegen, als Gold bei 300 $ pro Unze Stand. Unsere damalige Analyse: Gold ist ein ungeliebtes und überverkauftes Asset, während die Risiken in der Welt gleichzeitig rapide zunehmen.

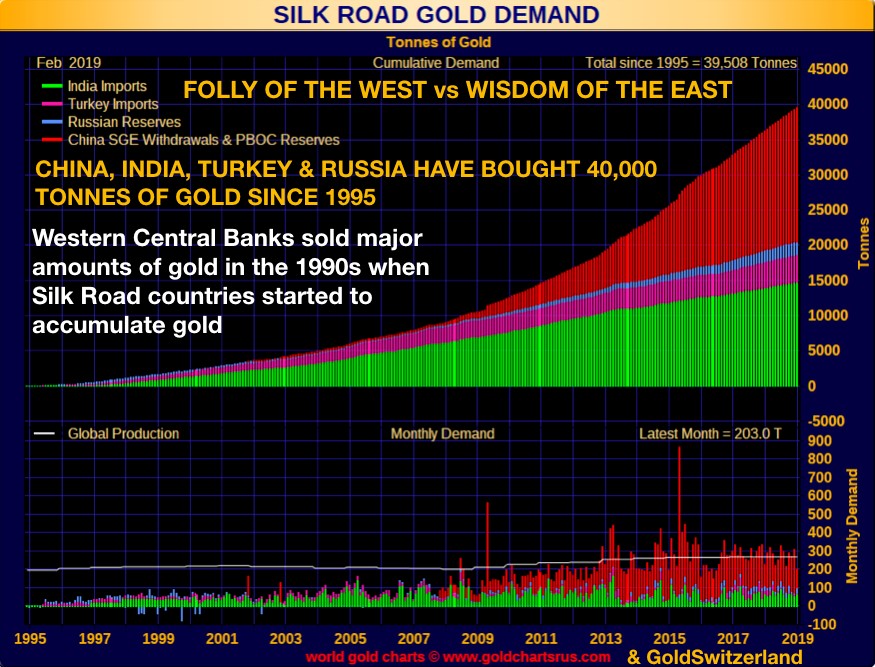

DER WAHN DES WESTENS VS DIE WEISHEIT DES OSTENS

Es war eine derart leichte Risikoanalyse und Anlageentscheidung, dass es sehr erstaunlich ist, wie wenige Menschen im Westen das erkannten. Der Westen verkaufte zeitgleich sein Gold, während der Osten anfing, große Mengen zu akkumulieren. Der Chart oben zeigt den Wahn des Westens im Kontrast zur Weisheit des Ostens.

GELDSCHÖPFUNG NUTZT DEN REICHEN DEUTLICH MEHR ALS GOLD

Die Ökonomie und das Finanzsystem des Westen gründen auf Gier und unsoliden Prinzipien. Wenn einem das Geld ausgeht, druckt man einfach mehr und erhöht die Kreditmengen. Man könnte meinen, dass Regierungen und Banker wirklich dumm sein müssen, wenn sie die Vorzüge von solidem Geld und Gold nicht sehen.

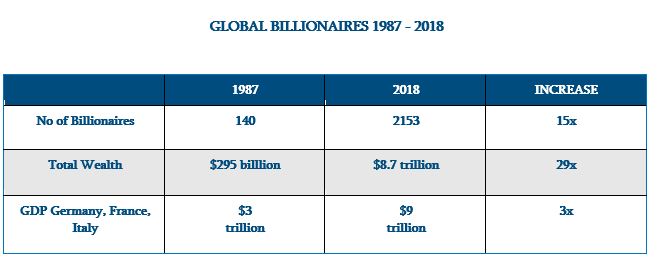

Wir wissen allerdings, dass nicht die Dummheit dafür sorgt, dass die herrschenden Mächte Gold ignorieren und Geld drucken. Sie wissen, was sie tun. Sie haben ein System geschaffen, das die Reichen mit jeden Jahr deutlich reicher werden lässt. Man braucht nur einen Blick auf die Forbes-Liste der Milliardäre zu werfen. 1987 wurde sie zum ersten Mal veröffentlicht.

Die Tabelle oben erklärt, warum die Elite lieber Geldschöpfung als Gold bevorzugt. Die Zahl der globalen Milliardäre hat sich in den vergangenen 31 Jahren verfünfzehnfacht (15x); das Gesamtvermögen dieser Milliardäre ist seit 1987 um das 29-fache auf 8,7 Billionen $ gestiegen.

Diese 2153 Milliardäre haben ein Gesamtvermögen, das dem gemeinsamen BIP Deutschlands, Frankreichs und Italiens entspricht – ein Raum mit einer Bevölkerung von 210 Millionen. Noch aussagekräftiger ist die Tatsache, dass das Vermögen der Milliardäre dieser Welt seit 1987 um das 29-fache angewachsen ist, während sich das gemeinsame BIP Deutschlands, Frankreichs und Italiens nur verdreifachte.

Eine Verdreifachung des BIP über 31 Jahre hinweg bedeutet, dass das Land als ganzes oder die normalen Menschen kaum mit der Inflation Schritt halten konnten. Zur gleichen Zeit profitieren die Reichen von all der Geld- und Kreditschöpfung mit einem exponentiellen, 29-fachen Wachstum ihrer Vermögen. So beginnen Revolutionen.

Das von der Elite gestaltete Finanzsystem hat ihnen bestens gedient. Die unbegrenzte Geld- und Kreditschöpfung, die es weltweit seit der Schließung des Goldfensters durch Nixon 1971 gab, hat dazu geführt, dass eine kleine Elite einen immer größer werdenden Teil des Kuchens bekommt.

DEMNÄCHST: DIE GRÖSSTE VERMÖGENSZERSTÖRUNG DER GESCHICHTE

Natürlich gibt es dabei ein großes Problem, auf das sie nicht vorbereitet sind. Die kommende Implosion der Anlagen- und Schuldenblase wird zu einer globalen Zerstörung von Vermögen führen, wie es sie noch nie zuvor in der Geschichte gegeben hat. Die Blasenanlagen, Aktien, Anleihen und Immobilien, werden effektiv betrachtet um 90 % sinken. Im Jahr 2025 wird die Forbes-Liste der Milliardäre völlig dezimiert und, verglichen mit der Liste von 2018, nicht wiedererkennbar sein.

Also: Obgleich sie bisher mit der Vervielfachung von Papieranlagen viel besser liefen als mit Gold, so wird sich all das bald ändern.

BESTE VERSICHERUNG, DIE MAN FÜR GELD KAUFEN KANN

2002 stellte ich einigen Investoren eine Versicherung vor, die ihnen in den folgenden 18 Jahren eine Jahresrendite von 9 % bis 12 % AUF des eingesetzte Kapital einbrachte (abhängig von der Währung) plus eine Rückzahlungsgarantie FÜR das Kapital. Ein paar kluge Investoren sprangen sofort auf. Das Investment war natürlich Gold. Mehr als 99,9 % der Investoren hätten diesen Gedanken für lächerlich gehalten.

Würde ich heute zu verstehen geben, dass es eine Anlage gibt, die für mindestens 6 Jahre zweistellige Gewinne abwerfen wird und Kapitalrückzahlung garantiert, so würden die meisten Investoren den Gedanken sehr gut finden. Würde ich ihnen dann erklären, dass es sich bei der Anlage um Gold handelt, fänden sich keine Abnehmer.

Ob es nun der Forbes-Milliardär ist oder der Durchschnittsinvestor, sie alle haben heute die einzigartige Gelegenheit, ihre Vermögen praktisch risikofrei abzusichern. Aber keiner macht es. Alle werden weiterhin glauben wollen, dass Bäume in den Himmel wachsen und dass sich ihre Vermögen wieder und wieder vervielfachen werden.

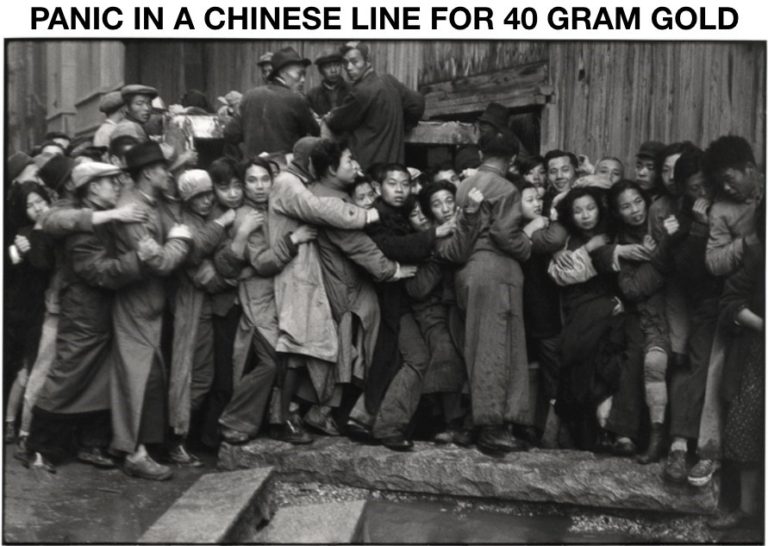

Im Großen und Ganzen wird die westliche Welt Gold erst dann wahrnehmen, wenn sein Preis doppelt so hoch oder höher ist. Dann werden sie auf eine Korrektur warten, die aber nicht kommen wird. Anschließend werden sie sich zu einem Vielfachen der heutigen Preise auf Gold und Silber stürzen, doch zu dieser Zeit wird praktisch kein physisches Gold oder Silber mehr verfügbar sein – zu keinem Preis.

Wir werden eine ähnliche Panik erleben, wie damals 1948 in China, als die Leute panisch versuchten, die 40 Gramm Gold zu bekommen, die ihnen vom Staat zugeteilt wurden.

VERSICHERUNG MUSS IMMER DANN GEKAUFT WERDEN, WENN SIE NOCH NICHT GEBRAUCHT WIRD

Eine Versicherung muss immer dann gekauft werden, wenn sie noch nicht unmittelbar gebraucht wird. Danach ist es zu spät. Für Investoren, die der kommenden Panik an den Finanzmärkten entgehen wollen, ist jetzt die Zeit gekommen, Schutz in Form von physischem Gold und Silber zu kaufen. Das ist möglicherweise die letzte Chance für den Kauf einer Versicherung, die nicht nur die Kapitalrückzahlung garantiert, sondern wahrscheinlich auch außergewöhnliche Kapitalerträge bescheren wird.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.