Die Verarmung Europas beschleunigt sich.

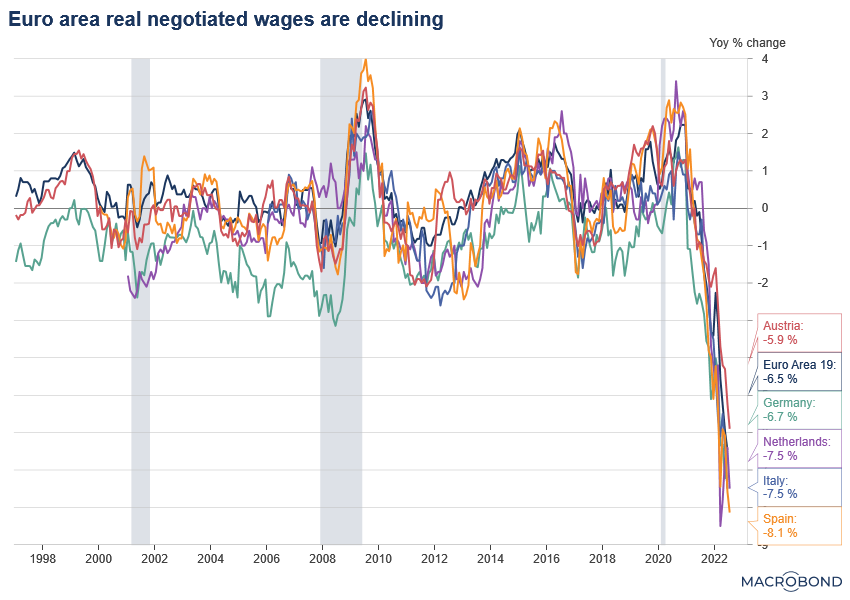

In den vergangenen Wochen sind die Reallöhne in mehreren Ländern um fast 8 % gegenüber dem Vorjahr gesunken – ein spektakulärer Absturz.

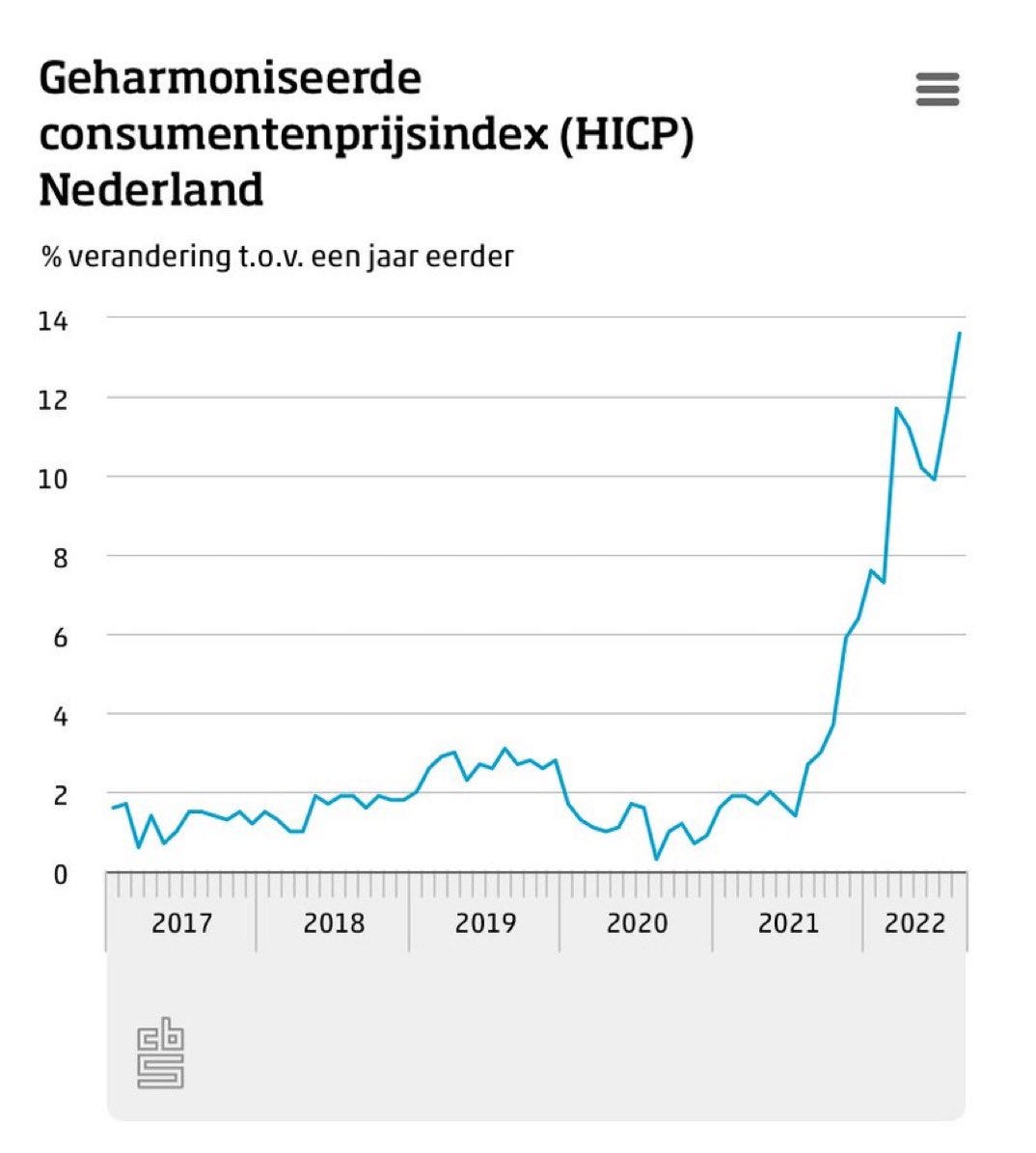

In Europa lässt die Inflation nicht nach. Die höheren Energiekosten lassen den Verbraucherpreisindex in den meisten europäischen Staaten im Gegenteil weiter steigen. Die neusten beunruhigenden Daten werden uns aus den Niederlanden gemeldet, wo der Verbraucherpreisindex innerhalb eines Jahres fast 14 % zugelegt hat.

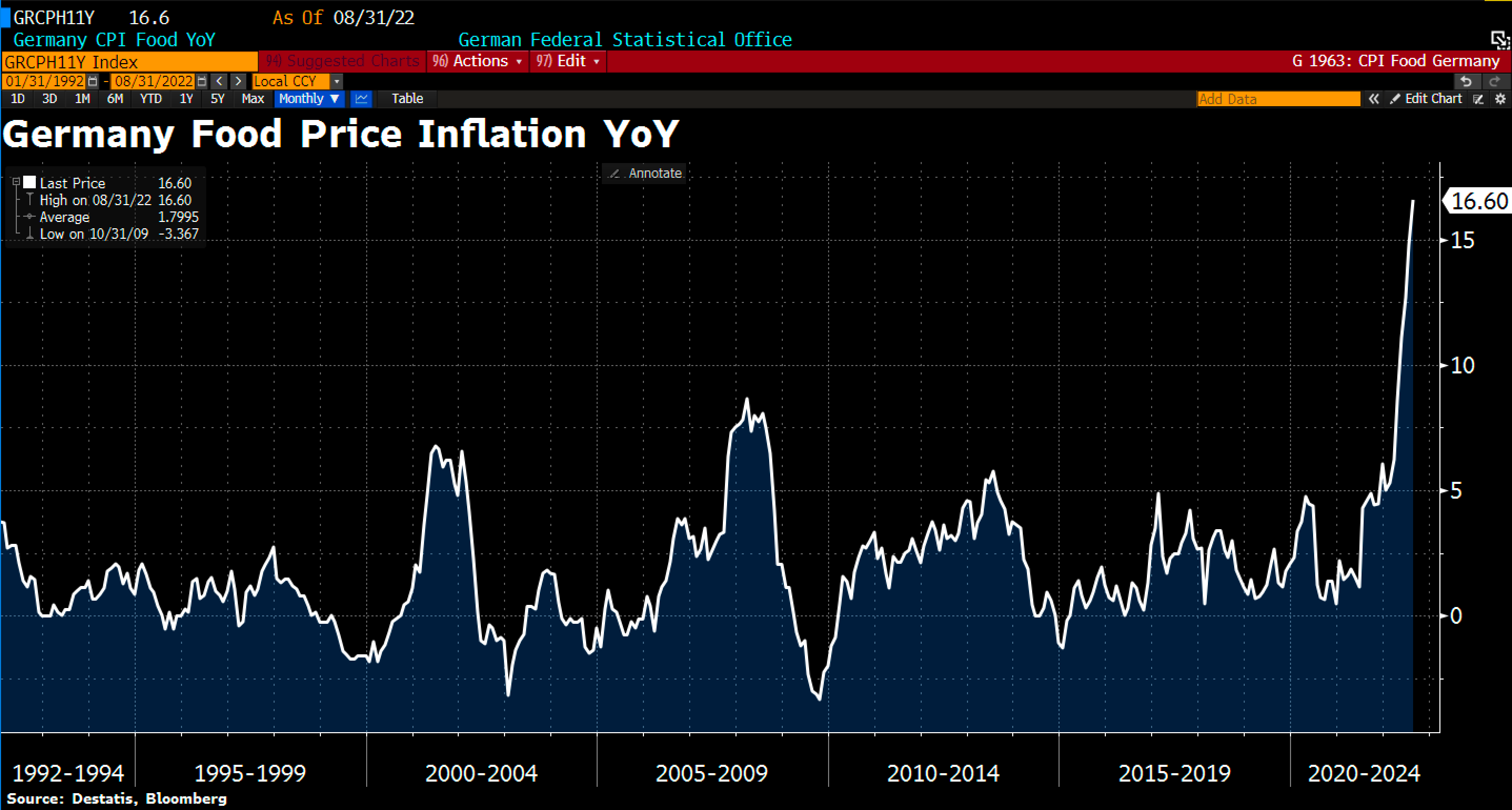

In Deutschland greift die Inflation derweil auf den Lebensmittelsektor über, wo ein Preiszuwachs von +16,6 % gegenüber dem Vorjahr verzeichnet wird. Ein Rekord.

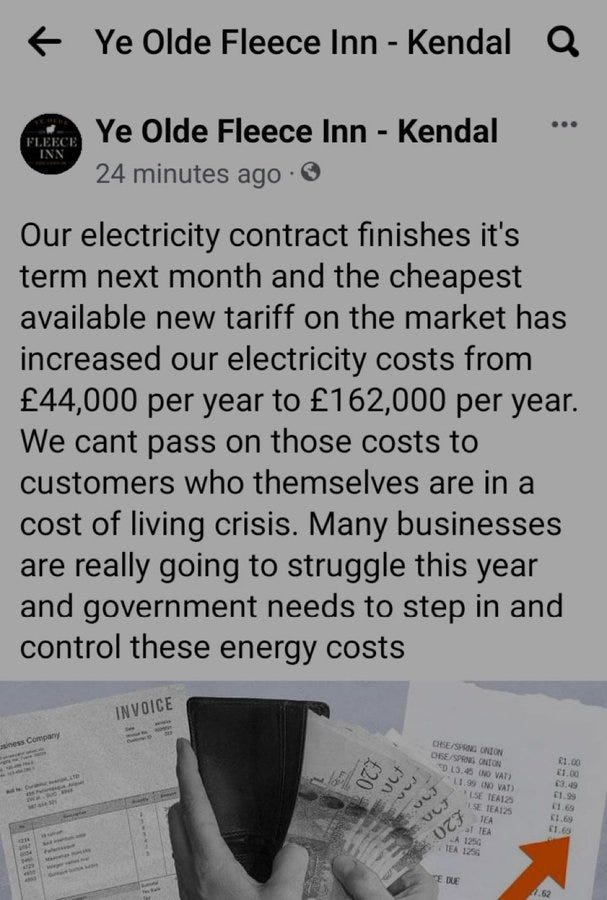

Die explodierenden Energiekosten beginnen sich spürbar auf die Geschäftstätigkeit der Unternehmen auszuwirken. In Finnland, Belgien und dem Vereinigten Königreich bezeugen zahlreiche Beispiele aus der Realwirtschaft das Ausmaß des Problems. Angesichts der steigenden Kosten bleibt vielen nur die Schließung ihrer Firma.

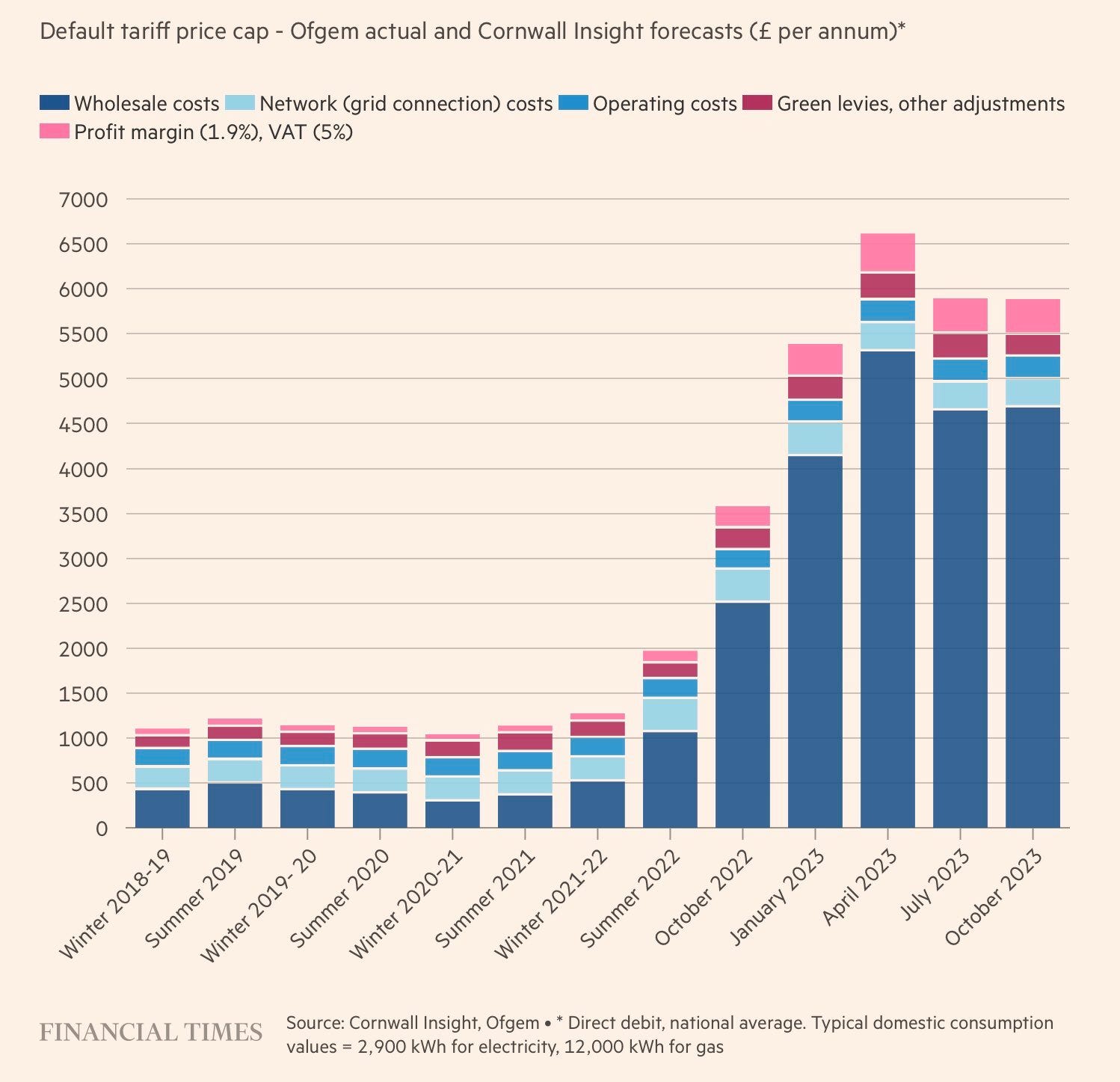

Die höhere Stromrechnung in diesem Winter lässt eine beispiellose Pleitewelle befürchten. Hier eine Übersicht der Kostenvorhersagen für Großbritannien in diesem Winter, veröffentlicht von der Financial Times:

Wie lässt sich eine solche Kostenerhöhung verkraften? In Europa muss man sich auf ein massives Eingreifen der Staatsgewalt einstellen, mit dem der freie Markt zerstört wird (der von derselben Staatsgewalt erst eingerichtet wurde). Es ist zudem zu erwarten, dass die Ziele der Energiewende grundlegend in Frage gestellt werden. Der Rückgriff auf neue Kohlekraftwerke in Deutschland, nachdem das Land zuvor gegen die Energiegewinnung aus Kohle gekämpft hatte, ist ein erstes Anzeichen für eine strategische Neuausrichtung. Wir werden nebenbei auch sehen, wie schnell die ESG-Kriterien, die gestern noch vehement verteidigt wurden, angesichts der Dringlichkeit der Energiekrise hinfällig werden.

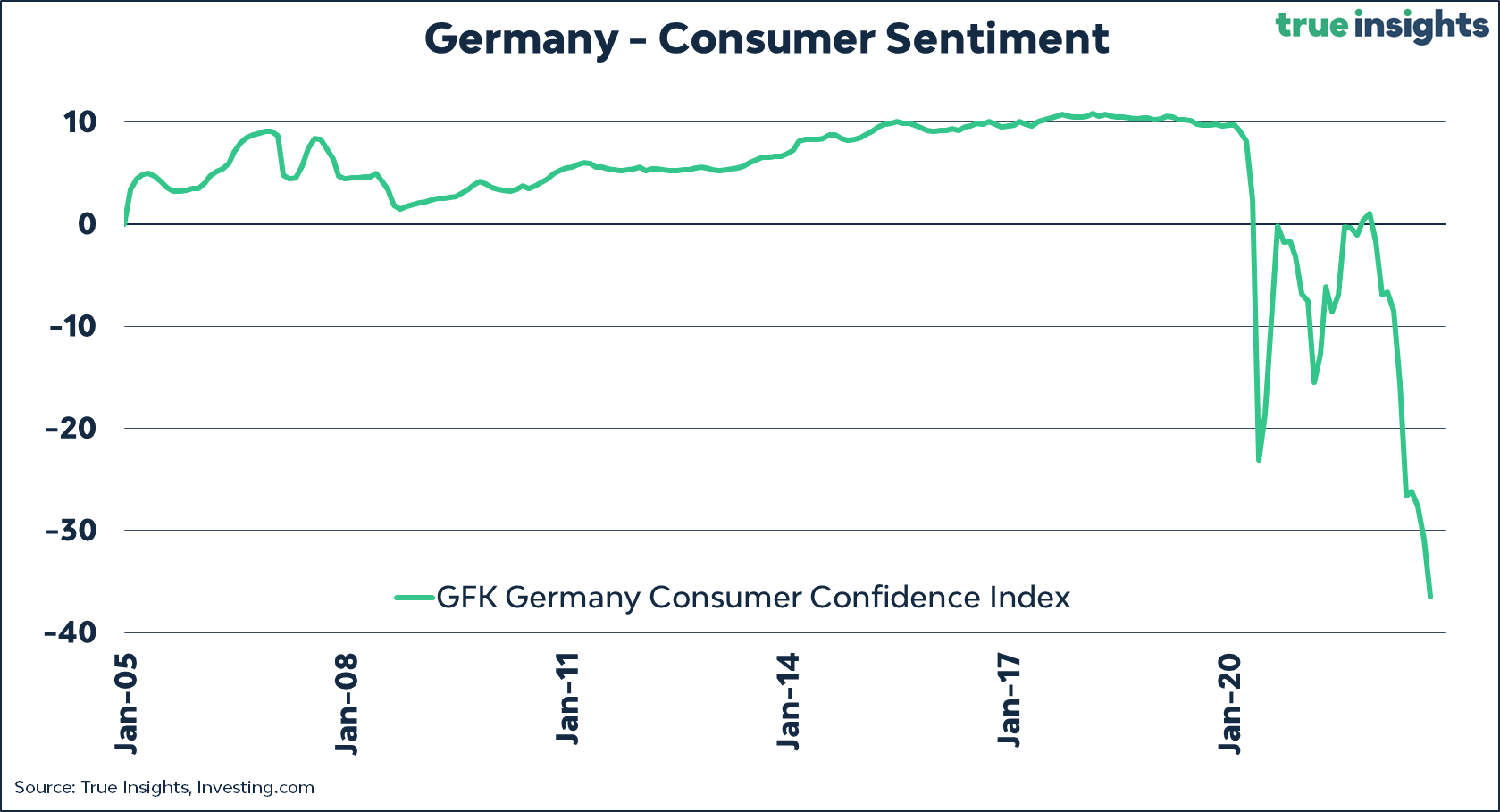

Vor dem Hintergrund dieser düsteren Prognosen in Europa überrascht es nicht, dass das Geschäftsklima und die Verbraucherstimmung stark eingetrübt sind. In Deutschland hat Letztere sogar ein historisches Tief erreicht:

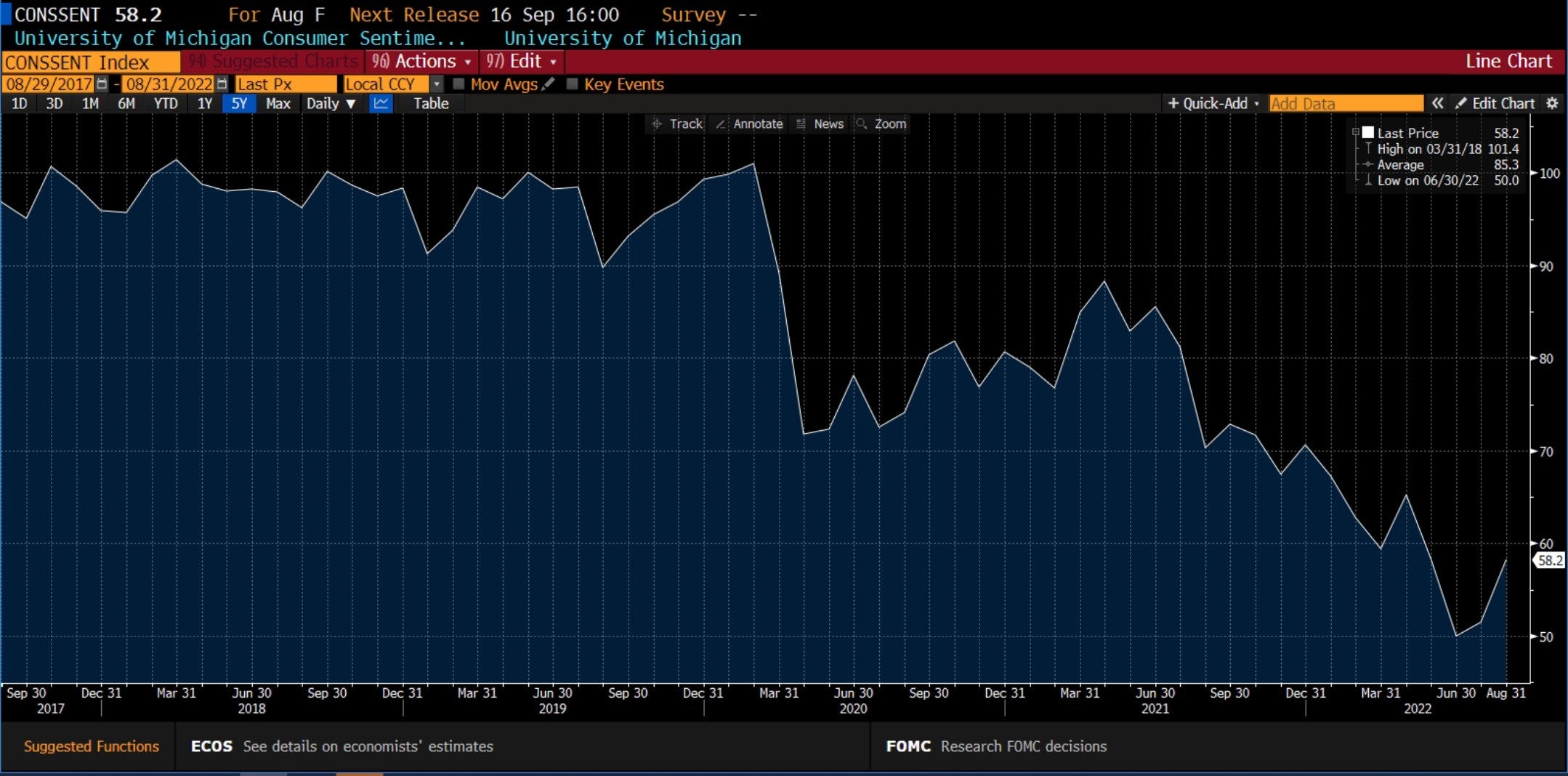

In den Vereinigten Staaten ist die Lage weniger angespannt und die Verbraucherstimmung scheint sich im August sogar zaghaft zu erholen:

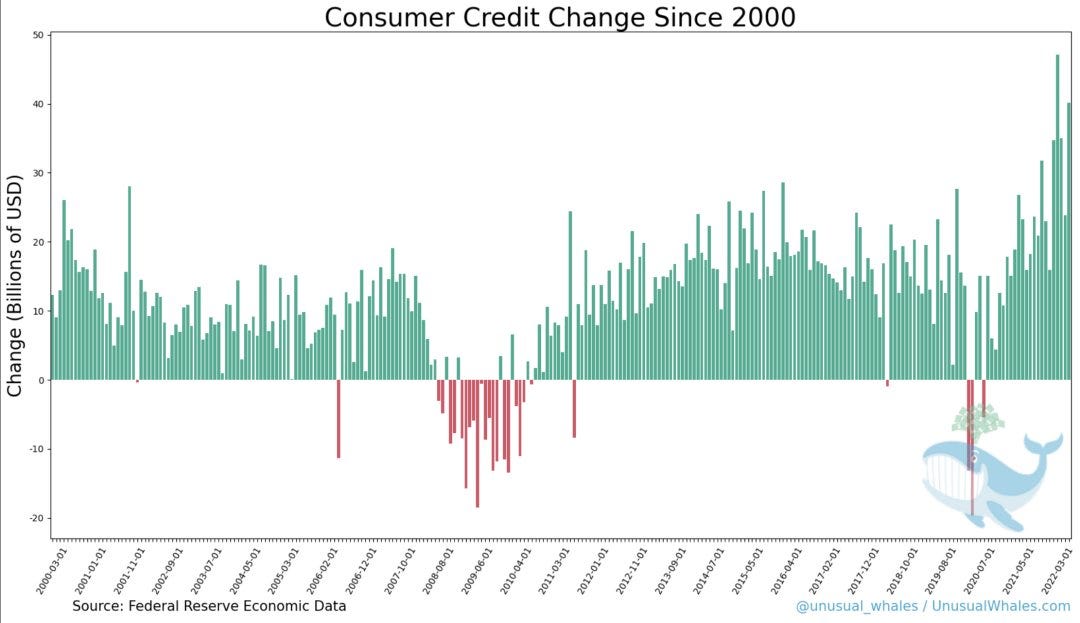

Die Stimmung wird durch eine Rekordnachfrage nach Krediten aufgebessert, welche den höchsten Stand seit 2000 erreicht hat:

Auch in den USA ist die Inflation weiterhin hoch, doch der leichte Zugang zu Krediten und die Lohnsteigerungen sorgen dafür, dass die Wirtschaft sich als widerstandsfähiger erweist als in Europa.

Auch wenn die Inflation stärker steigt als die Löhne, ist hier zumindest eine Aufholbewegung erkennbar:

![]()

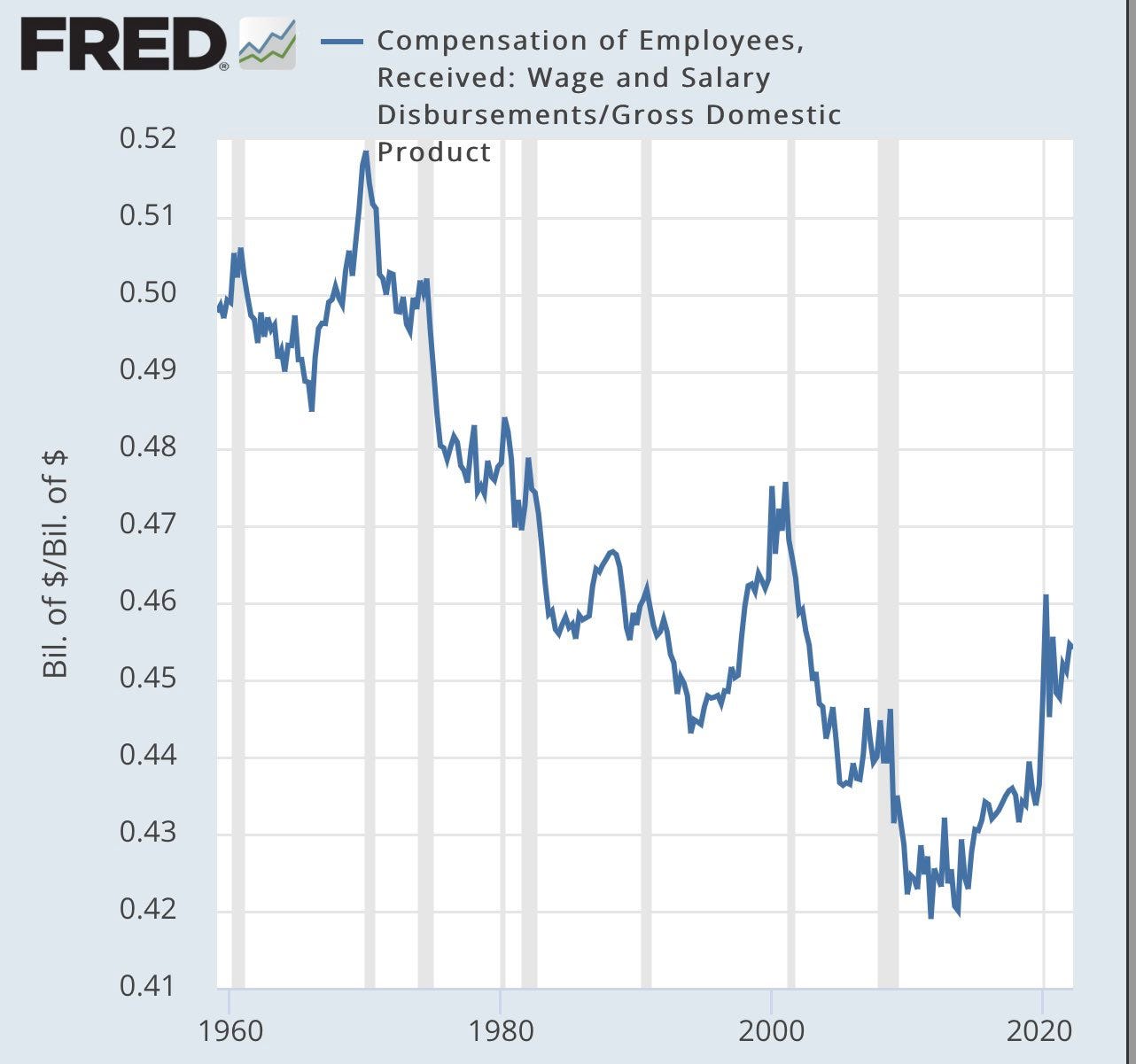

Es ist wohlgemerkt gerade diese Komponente der Inflation, die die Fed beunruhigt. Der Anteil der Löhne muss im Verhältnis zum Gesamtbetrag des BIP auf einem ausreichend niedrigen Niveau bleiben, um eine weitere Verbreitung der Inflation zu verhindern.

Zum aktuellen Zeitpunkt deuten die Arbeitsmarktdaten aus Amerika jedoch nicht darauf hin, dass sich die Ausweitung der Inflation auf die Löhne abschwächen wird.

Jérôme Powell hat die Zügel bei seiner Rede in Jackson Hole letzte Woche daher wieder angezogen. Die Botschaft ist eindeutig: Die Geldpolitik wird weiter gestrafft. Das günstige Zeitfenster ist nicht groß. Der Kampf gegen die Inflation birgt das Risiko, dass die Zinsen auf ein Niveau steigen, welches die Finanzierung der Staatsschulden gefährdet. Die Zinserhöhungen könnten zudem eine Krise am Immobilienmarkt und möglicherweise sogar eine Finanzkrise auslösen, wenn es der Fed nicht gelingt, die Liquiditätsklemme zu managen, die sie gerade auslöst. Die US-Notenbank spielt mit dem Feuer, und ihre Strategie scheint vor allem darin zu bestehen, schnell und entschieden zu handeln.

Am Markt ist diese Nachricht offenbar angekommen. Die Investoren haben ihre Long-Positionen in Dollar und ihre Short-Positionen auf Rohstoffe sogar noch ausgebaut und wetten darauf, dass der Zinsschock einen Nachfragerückgang und eine globale Rezession auslösen wird.

Vor diesem Hintergrund werden zum Ende des Sommers auch die Terminkontrakte an den Edelmetallmärkten stark abverkauft, insbesondere bei Silber.

Der Silber-Spotpreis ist erneut auf seine Tiefs gesunken:

Der Silber-Terminkurs hat seine Unterstützung dagegen nach unten durchbrochen und damit eine neue Welle an Verkaufspositionen ausgelöst:

Wir beobachten eine historische Backwardation von 20 Cent beim Silberpreis. Die angespannte Lage bei der physischen Versorgung ist die Folge dieser paradoxen Kursentwicklung. Die Aufschläge auf Silbermünzen erreichen gleichzeitig neue Rekordhöhen. Der Hebeleffekt am Papiermarkt ist historisch betrachtet stark erhöht, das Open Interest beträgt mehr als 1400 % der lieferbaren Bestände an der COMEX und die ausgelieferte Silbermenge steigt immer weiter. Die letzten physischen Silberbarren werden aus den Tresoren der COMEX geholt. Unter diesen Bedingungen könnten wir eine ähnliche Situation wie 2020 erleben, in der es problematisch wird, die physische Beschaffung am Silbermarkt sicherzustellen.

Diese schleichende Versorgungsunterbrechung ist auch eine Folge des Zinsschocks durch die Geldpolitik der Fed.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.