Dies ist der vielleicht wichtigste Artikel, den ich geschrieben habe. Er handelt vom Schicksal dreier Personen, die alle unterschiedlichen Gezeiten folgten. Heute stehen wir an einem Punkt, wo die Wahl der falschen Gezeit ruinöse Konsequenzen haben wird, die Wahl der richtigen hingegen großes Glück verheißt.

Ich habe Brutus Worte aus Shakespeares Julius Caesar in den letzten 20 Jahren schon viele Male zitiert. Trotzdem denke ich, dass sie unter ökonomischen Gesichtspunkten heute relevanter sind als jemals zuvor.

Es gibt Gezeiten für der Menschen Treiben;

Nimmt man die Flut wahr, führt sie uns zum Glück,

Versäumt man sie, so muß die ganze Reise

Des Lebens sich durch Not und Klippen winden.

Wir sind nun flott auf solcher hohen See

Und müssen, wenn der Strom uns hebt, ihn nutzen,

Wo nicht, verlieren, was zur See wir wagten.

Shakespeare – Julius Caesar

Die Moral der Geschichte wird ins Auge springen. Die Endergebnisse unterscheiden sich so stark voneinander, dass jeder, der die folgenden drei Schicksalswege liest, ohne Weiteres mit jener Person sympathisieren wird, die die Flut wahrnahm, die „zum Glück“ führt – und nicht mit jenen, die sich durch „Not und Klippen“ winden mussten.

Doch hier kommt der Knackpunkt der Geschichte: Jeder Anleger, der diese Geschichte liest, wird erkennen, dass eine der getroffenen Entscheidungen als die richtige ins Auge springt. Dennoch werden 99 % aller Anleger, davon bin ich überzeugt, in den kommenden Jahren die falsche Anlageentscheidung treffen und letztlich selbst in die Misere geraten.

Schauen wir uns also jene drei Personen an, die alle auf unterschiedliche Strömungen setzten.

CHARLES, LOTTE & ALFRED – EIN WEISER, EINE UNGLÜCKLICHE UND EIN GIERIGER

Die erste wahre Geschichte handelt von Charles Dupont, einem Franzosen, der 1920 im Alter von 20 Jahren eine Million französische Franc erbte, und davon, wie er seine Erbschaft erfolgreich investierte.

Die zweite und ebenfalls wahre Geschichte handelt von Lotte Hendlich, einer über 50 Jahre alten deutschen Witwe, die 1919 Deutschland verlassen hatte und 1923 zurückkehrt und einen Finanzalptraum erlebt.

(Die Geschichten von Charles und Lotte stammen von voluntarist.com)

Die dritte handelt von Alfred, der seine ersten Aktien zu seiner Geburt im Jahr 1945 erhielt und der später selbst in Aktien investierte – bis zum heutigen Tag. Die Alfred-Geschichte habe ich selbst geschrieben – sie ist fiktiv. Sie könnte aber ohne Weiteres eine wahre Geschichte sein, denn sie ist sehr typisch für viele Investoren der vergangenen 75 Jahre. (Alfred-Artikel).

CHARLES DUPONT – DER WEISE GOLDINVESTOR

Charles Dupont wurde 1900 in Paris geboren. Im Alter von 20 erbte er die erhebliche Summe von 1 Million französische Franc. Von einem überaus weisen Mann erhielt er den Rat, Gold zu kaufen. Also kaufte Charles 50.000 Napoleon-Goldmünzen im Wert von jeweils 20 Franc. Die Münzen hatten ein Goldgewicht von je 6,45 Gramm also 1/5 einer Unze. Zu jener Zeit waren diese Münzen offizielles Zahlungsmittel in Frankreich. Seit dem Kauf im Januar 1920 gab Charles pro Tag eine Goldmünze für seine gesamten Lebenshaltungskosten aus, bis zu seinem Tod im Jahr 1980. Charles war unverheiratet und lebte genügsam.

Charles bekam ab und zu Besuch von den Steuerbehörden, weil er nie irgendeine Steuer zahlte. Der Finanzbeamte konnte nicht begreifen, wie er ohne ausgewiesenes Einkommen, ohne Bankkonto und folglich ohne Zahlungseingänge oder Zahlungsausgänge überleben konnte. Allerdings konnte der Finanzbeamte nichts finden und somit nichts unternehmen.

Nach Charles’ Tod 1980 bezog sein Neffe die Wohnung. Dort fand er Charles’ Tagebuch, in dem zu lesen war, dass Charles von seiner täglichen Goldmünze einfach aber gut leben konnte. Charles schilderte zudem den Krieg und den Schwarzmarkt. In diesen harten Zeit stieg der Wert des 20-Franc-Goldstücks, wie auch zu Zeiten von Währungsmanipulation.

1988 fand Charles’ Neffe zwei schwere Truhen auf dem Dachboden, die seinem Onkel gehörten. Darin fand er 28.100 Napoleon-Goldmünzen. Für einen modernen Mann hatten diese Münzen keinen Nutzen, er verkaufte sie alle. Dafür bekam er die unglaubliche Summe von 13,9 Millionen französischen Franc.

Folglich hatte Charles in 60 Jahren 21.900 Goldmünzen ausgegeben, zudem hatte er seinen Neffen mit den verbleibenden 28.100 Münzen zu einem reichen Mann gemacht.

Die 50.000 Goldmünzen, die Charles gekaufte hatte, wogen 290,3 Kilo (9.333,15 Unzen). Mehr als die Hälfte davon – oder 5.245 Unzen – war übriggeblieben und von seinem Neffen gefunden und verkauft worden. Im Jahr 1988 lag der Goldpreis bei durchschnittlich 450 $. Der Neffe erhielt also 2,36 Millionen $ – ein beachtliches Vermögen. Heute – im Februar 2020 – liegt der Goldpreis bei 1.590 $; der von Charles hinterlassene Münzenwert würde also aktuell bei 8,3 Millionen $ liegen. Das ist das 3,5-fache oder aber 6 Millionen mehr als das, was Charles Neffe beim Verkauf der Münzen im Jahr 1988 bekommen hatte.

LOTTE HENDLICH – OPFER DER HYPERINFLATION

Die zweite Geschichte handelt von der Deutschen Lotte Hendlich, die als verwitwete Fünfzigerin im September 1923 nach Frankfurt zurückkehrt, nachdem sie 4 Jahre in der Schweiz gelebt hatte. 1919 verließ sie Deutschland, um Angehörige in einem Schweizer Dorf zu besuchen. In der Schweiz brach sie sich die Hüfte und steckte sich mit Tuberkulose an, weshalb sie bis zu ihrer Genesung in der Schweiz bleiben musste und erst im September 1923 nach Deutschland zurückkehren konnte. Ihre Verwandten aus der Schweiz waren für alle Kosten in der Schweiz aufgekommen.

Bei ihrer Rückkehr fand sie drei Briefe von ihrer deutschen Bank. Im ersten, von 1920, empfahl ihr ein Bankangestellter, sie solle eine nicht unwesentliche Summe von 600.000 Mark besser in US-Dollar stecken. Dazu erklärte der Bankangestellte: „Meiner Beurteilung nach wird die Kaufkraft der Mark sinken. Ich schlage deswegen vor, dass Sie zur ihrer eigenen Absicherung eine Anlage machen, über die wir uns bei Ihrem nächsten Besuch in unserer Bank abstimmen können.“

Zu jener Zeit waren die 600.000 Mark rund 70.000 $ wert – damals keine kleine Summe.

Im Briefstapel fand Lotte einen zweiten Brief der Bank, der von September 1922 stammte. Darin schreibt ein anderer Bankangestellter: „Die Unterhaltung Ihres Kontos ist aufgrund der so geringen Summe für uns unrentabel. Bitte heben Sie Ihr Geld bei der nächstmöglichen Gelegenheit ab.“

Der dritte Brief, den Lotte während ihrer Abwesenheit erhalten hatte, erreichte sie nur wenige Wochen vor ihrer Rückkehr im September 1923. Darin hieß es: „Da wir seit unserem letzten Anschreiben nichts von Ihnen gehört haben, haben wir Ihr Bankkonto geschlossen. Da wir nicht mehr über Banknoten mit kleineren Nennwerten verfügen, schicken wir Ihnen hiermit einen Geldschein über 1 Million Mark.“

Natürlich war Lotte schockiert: 1 Million Mark zu erhalten für eine 1920 gemachte Einlage von 700.000 Mark, scheint doch eine sehr großzügige Geste einer Bank. Doch auch auf der Briefmarke stand 1 Million gedruckt, und Lotte verstand, dass ihr beachtliches Vermögen komplett in der Hyperinflation vernichtet wurde und sie kein Geld mehr hatte.

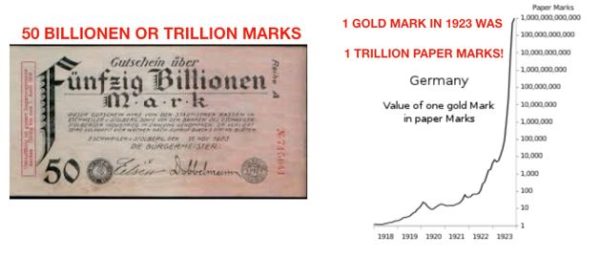

Unten die düsteren Folgen einer Hyperinflation:

(die deutschen “Billionen” sind im Englischen “Trillions”)

ALFRED – DER AKTIENINVESTOR

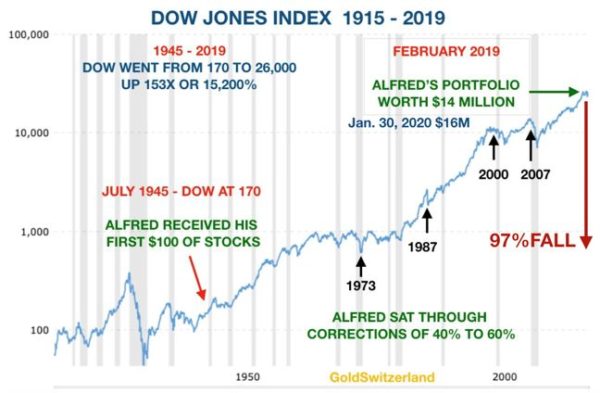

Als Alfred zum Ende des 2. Weltkrieges geboren wurde, hatte er das Glück, von seinen Großeltern mit Aktien im Gegenwert von 100 $ beschenkt zu werden. Seine Eltern und Großeltern kauften für ihn auch weiterhin jeden Monat Aktien im Wert von 10 $.

Alfred begann mit Anfang 20 zu arbeiten. Er hatte ein gutes Gehalt und sparte weiterhin jeden Monat einen nicht unbedeutenden Teil seiner Einkünfte in Form von Aktien, bis er 2010 in Rente ging. Insgesamt steckte Alfred 1 Million $ in Aktien – mit dem, was seine Familie und er selbst erspart hatten. Dank steigender Aktienmärkte wuchsen Alfreds Ersparnisse bis heute von 1 Million $ auf ganze 16 Millionen $ an. Ganz am Anfang, im Jahr 1945, stand der Dow bei 150 Punkten. Heute ist er bei 28.250 Punkten – eine Steigerung um das 188-fache.

Doch was noch bemerkenswerter an Alfred ist: Er hatte es nie mit Markt-Timing versucht. Er kaufte ganz einfach Monat für Monat Aktien und verkaufte sie nie. Nie analysierte er die Märkte, nie versuchte er Ein- und Ausstiegspunkte abzupassen. Warum auch? Er hatte ohnehin nie die Absicht zu verkaufen.

Alfred hat eine Reihe haarsträubender Korrekturen ausgesessen. 1973-74 verlor er 40 %, genauso viel im Jahr 1987 und auch 2000-02 wieder. 2008-09 verlor er sogar 60 %. Doch das waren nur Verluste auf dem Papier, und Alfred macht sich nie Sorgen. „Der Markt kommt immer wieder zurück.“ Wie Recht er hatte: Bis Januar 2020 markierte der Markt immer neue Hochs.

Alfred ist also bislang ein Genie gewesen. Indem er Anteile am Dow Index kaufte und nie verkaufte, hat er 99 % aller Experten geschlagen!

Im Gegensatz zu den anderen beiden wahren Geschichten, ist die Geschichte Alfreds noch nicht zu Ende. Und heute, am 5.Februar 2020, steht der Markt in der Nähe seines Allzeithochs. Es sieht also gut für Alfred aus.

GOLD LIEF DIESES JAHRHUNDERT DEUTLICH BESSER ALS AKTIEN

Doch Folgendes sieht Alfred nicht: Schon 1999 hat der Aktienmarkt, effektiv betrachtet, eine Abwärtswende vollzogen. Zwischen 1999 und 2011 ist der Dow Index gegenüber Gold um 87 % gefallen. Seither haben wir eine Korrektur im Verhältnis erlebt, weshalb der Dow im Verhältnis zu Gold „nur noch“ um 60 % zurückliegt. Also: Seit 1999 stieg der Dow um das 2,6-fache, Gold hingegen um das 5,5-fache.

1980 stand das Dow/Gold-Verhältnis bei 1:1. Das langfristige Ziel liegt jetzt bei 0,5 bis 1. Das käme einem 99%igen Fall ausgehend von der aktuellen Ständen gleich. Im Quartals-MACD-Trendindikator gibt es zum ersten Mal seit 9 Jahren eine Wende – ein unheilverkündendes Zeichen.

Kaum ein Investor ist sich bewusst, dass Gold in diesem Jahrhundert mit Abstand besser abgeschnitten hat als Aktien (selbst wenn man Dividenden mit einrechnet). Kein Anlageverwalter kauft Gold. Sie verstehen Gold nicht, und sie mögen es nicht, weil sie mit dem Kauf und der Verwahrung von physischem Gold nicht ständig Provisionen herausholen können. Die Leitmedien schreiben praktisch nie über Gold, und falls doch, dann in einem herablassen Ton und ohne inhaltliches Wissen.

Die Geschichte Alfreds ist noch nicht abgeschlossen: Der Dow bewegt sich nahe des Höchststands, und aktuell ist Alfred ein Held und ein sehr reicher Mann, der auf 75 Jahre Anlageerfolg verweisen kann. Doch wahrscheinlich wird alles mit Tränen enden.

Schauen wir uns also die drei Investoren an und ziehen unsere Schlüsse daraus:

ALFRED WIRD ALLES VERLIEREN

Erstens: Alfred kann auf eine sehr erfolgreiche, 75-jährige Anlagebilanz verweisen, ich fürchte jedoch, dass er in den ca. nächsten 5 Jahren alles verlieren wird. Sollte meine Prognose im Chart oben zutreffen, und ich bin überzeugt, dass sie zutrifft, dann wird Alfred am Ende ein sehr armer Mann werden, weil der Dow effektiv um 99 % sinken wird, d.h. gegenüber Gold.

Also: Aktien-Ersparnisse aus 75 Jahren werden sich in den kommenden fünf Jahren einfach in Luft auflösen. Für die meisten Investoren, die sich für Aktienkauf-Experten hielten, ist das schwer zu glauben. Ihnen war kaum klar, dass Kreditexpansion und Geldschöpfung zur Bildung untragbarer Blasen geführt haben, die eines Tages einfach platzen müssen.

CHARLES – WEISER ALS DIE ANDEREN BEIDEN

Charles, der sein Geld in Gold steckte, war ein einfacher Mann, der sein großes Erbe nicht verlieren wollte. Er führte ein komfortables Leben, darüber hinaus hinterließ er nach seinem Tod sogar noch mehr Vermögen, als er ursprünglich hatte – weil Gold weiter aufwertete. Leider verstand sich sein Neffe nicht auf klugen Vermögensschutz und tauschte alles in Papiergeld ein.

LOTTE – HYPERINFLATION FRASS IHR VERMÖGEN AUF

Lotte ist diejenige, der die größte Katastrophe widerfuhr. Anfänglich verfügte sie über eine recht große Geldsumme. Unglück und schlechte Geldverwaltung führten jedoch dazu, dass sie alles in der Hyperinflation der Weimarer Republik verlor.

Können wir diesen drei Schicksalen eine Moral entnehmen oder eine Lektion lernen?

Da Alfreds Geschichte noch nicht völlig vorbei ist, kann ich mir optimistische Aktienmarktinvestoren vorstellen, die meinen, Alfred sei mit Blick auf seine großen Gewinne der Sieger. Natürlich wird man das erst später beurteilen können. Ich werde allerdings bei meiner Prognose bleiben, derzufolge Alfred alles verlieren wird. Und zwar aus folgendem Grund: Alfred wird nie aus dem Aktienmarkt aussteigen, so wie es auch bei allen vorhergehenden Korrekturen der Fall gewesen ist. Und das wird typisch sein für fast alle anderen Aktienmarktinvestoren. Zuerst werden sie bei Kursrücksetzern kaufen, und wenn das nicht aufgeht, werden sie solange an ihren Aktien festhalten, bis diese wertlos sind.

DER WEISE RICHARD RUSSELL

Anlagemärkte sind wunderbare Gleichmacher. Lange Zeit kann man als Genie gelten (oder aber 75 Jahre wie bei Alfred) und dann alles verlieren. Wie Richard Russell sagte: „In einem säkularen Bärenmarkt ist jeder ein Verlierer.“

Lotte ist hier die Verliererin, weil sie in einer hyperinflationären Phase ausschließlich Barmittel besaß. Alfred wird aber alles im größten Marktcrash der Geschichte verlieren. Charles hingegen behielt alles, weil er Gold besaß. Er war kein Anlagegenie, sondern ein vorsichtiger Mensch, der auf einen weisen Menschen hörte, welcher ihm zum Goldkauf riet.

MORAL DER GESCHICHTE

Die Moral der Geschichte ist: Im Laufe der Zeit kann man mit Gold nicht falsch liegen. Es mag vielleicht kein sonderlich aufregendes Investment sein, aber genau das ist natürlich auch das Ziel. Über tausende Jahre hinweg ist Gold, effektiv betrachtet, nicht gestiegen. Gold hat schlicht und einfach seine Kaufkraft gehalten. Wenn nun Staaten kontinuierlich den Wert von Papierwährungen zerstören, dann können auch Sie alles verlieren – wie Lotte – oder aber alles behalten – wie Charles. Doch der Mensch lernt nie. Pete Seeger schrieb dazu in Where have all the flowers gone: „When will they ever learn, when will they ever learn.“

GESCHICHTE IST DER BESTE LEHRER

Nein. Leider lernt die Mehrheit der Menschen nicht, weil jeder glaubt, dass heute alles anders sei. Aus der Geschichte könnte man sehr viel lernen, doch leider lesen oder verstehen nur sehr wenige Geschichte.

Jene wenigen, die begreifen, dass die Risiken heute größer sind, als jemals zuvor in der Geschichte, verstehen auch, dass physisches Gold die ultimative Form des Vermögensschutzes ist. Lotto erkannte das nicht, Alfred wird es erst verstehen, wenn es schon zu spät ist. Charles konnte Folgendes erfahren: Im Verlauf von Depressionen, Kriegen und Währungsentwertungen erhielt Gold seine Kaufkraft und verlieh ihm ein aus finanzieller Sicht sicheres Leben.

Diese Entscheidung ist einfach, doch leider werden nur sehr wenige die Flut wahrnehmen, die uns zum Glück führt.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.