2021 wird wahrscheinlich ein Jahr des Erwachens werden. Ein Erwachen dahingehend, dass die Welt zu erkennen beginnt, dass die 280 Billionen $ schwere globale Verschuldung keinen Wert hat und nie zurückgezahlt werden wird.

Schlimmer noch: Von diesen 280 Billionen $ sind unglaubliche 200 Bill. $ allein in den letzten 20 Jahren entstanden.

Sagen wir, es brauchte 2.000 Jahre für einen Schuldenanstieg von null auf 80 Bill. $ im Jahr 2000. Es ist nicht wirklich entscheidend, ab wann wir zu zählen beginnen, da der größte Teil der 80 Bill. $ seit der Schließung des Goldfensters durch Nixon im Jahr 1971 entstanden ist.

WENN SCHULDEN IMPLODIEREN, DANN IMPLODIEREN DIE VERMÖGENSPREISE MIT

Sobald die Schulden implodieren, wird auf der anderen Seite der Bilanz ein viel größerer Schock für Investoren und Immobilienbesitzer warten. Der Grund: Vermögenspreise sind abhängig und gebunden an Schulden. Und wenn Schulden implodieren, was unvermeidbar ist, werden auch Vermögenspreise implodieren.

Deswegen werden sowohl Aktien- und Anleihekurse als auch Immobilienpreise implodieren – und zwar effektiv (gegenüber Gold) um mehr als 95 %, wie ich schon im Artikel von letzter Woche erklärt hatte.

Also: Es brauchte weniger als 2000 Jahre für einen Schuldenanstieg von null auf ca. 5 Billionen $ im Jahr 1971. Anschließend brauchte es 29 Jahre (also bis zum Jahr 2000) für ein Anwachsen der Verschuldung um 75 Bill. $ (also ein Anstieg auf 80 Bill. $). Das war die exponentielle Phase.

Und jetzt befinden wir uns in der explosiven Phase: Die Verschuldung wuchs innerhalb von 20 Jahren um mehr als 200 Bill. $ an!

Wer nicht sieht, was hier passiert, ist entweder blind oder hat sich mit Geschichte nicht beschäftigt.

+ 5 Bill. $ – in 1.971 Jahren– Jahr 0 bis 1971

+ 75 Bill. $ – in 29 Jahren – 1971 bis 2000

+200 Bill. $ – in 20 Jahren 2000 – 2020

Exponentielles Schuldenwachstum haben wir von 1971 bis 2000 erlebt. Seither erleben wir explosives Schuldenwachstum.

NÄCHSTE PHASE HYPERINFLATION

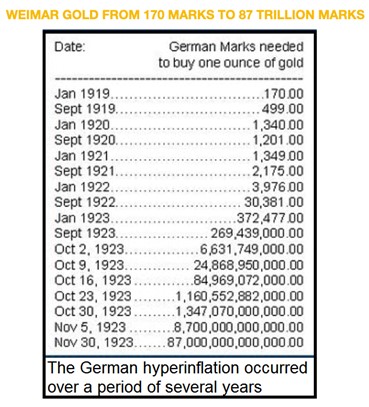

Im Januar 1919 kostete eine Unze Gold 170 Mark. Im Januar 1921 waren es 1.340 Mark, im Januar 1922 3.976 und 372.000 Mark im Januar 1923.

Im November 1923 kostete die Unze Gold dann 87 Billionen Mark!

So sieht es aus, wenn das Geld stirbt – im Anschluss an eine Schuldenexplosion. Wir haben die Schuldenexplosion UND DER TOD DES GELDES WIRD JETZT FOLGEN.

Man darf nicht vergessen, dass der Dollar seit 1971 um 97 % gesunken ist (effektiv, im Verhältnis zu Gold); seit 2000 ist er um 85 % gesunken.

Die hyperinflationäre Phase könnte also 2021 beginnen – 99 Jahre nach Weimar. Oder wird es 2022 sein – zum 100. Jahrestag?

Hyperinflation ist ein Währungsereignis. Das bedeutet: Sie geht nicht aus steigenden Preisen hervor, sie entsteht im Rahmen eines Währungskollaps. Schon jetzt ist der Dollar-Index um 12 % von seinem März-Hoch gesunken. Die Kombination aus Covid-Krise, Schuldenexplosion und Geldschöpfung könnte ohne Weiteres zu einem wasserfallartigem Einbruch des Dollars im Jahr 2021 führen. Das würde auch den Beginn der Hyperinflation markieren. Werfen Sie einfach einen Blick auf die Geschichte (Sie finden sie oben in der Tabelle): Sobald es losgeht, geht alles extrem schnell, wie bei einer Explosion.

Hyperinflation ist garantiert. Es ist nur eine Frage der Zeit.

Die Schuldenexplosion erleben wir gerade und im Anschluss daran wird es drastisch schlimmer werden, wie ich oben gezeigt habe.

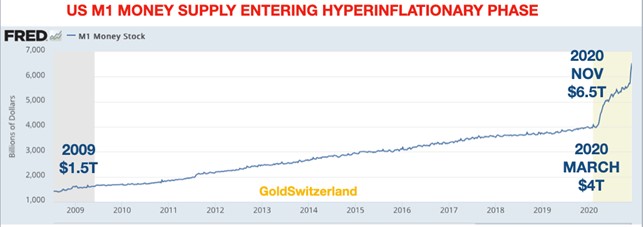

Hier kommt ein weiterer Punkt, der das Nahen der Hyperinflation bestätigt – hier in Form des US-Geldmengenaggregats M1. 2009, als die Große Finanzkrise vorbei war, betrug die Geldmenge M1 1,5 Billionen $. In 11 Jahren „Wirtschaftsboom“?? stieg M1 dann um 2,5 Bill. $ an – auf 4 Bill. $ im März 2020.

Ein echter Boom ist das jedenfalls nicht – sondern einer, der durch Verschuldung angetrieben wurde.

Von März 2020 an explodierte dann alles – M1 stieg bis zum 30. November um 2,5 Bill. $.

Es brauchte also 11 Jahre (von 2009 bis März 2020) für einen M1-Anstieg um 2,5 Bill. $.

Und von März 2020 bis zum 30. November kam es zu einem weiteren Anstieg um 2,5 Bill. $ – also innerhalb von 9 Monaten.

Die Geldproduktion gestaltet sich jetzt extrem effizient! Allein in den letzten 2 Novemberwochen schnellte M1 um ½ Billionen $ in die Höhe.

Das wird auf jeden Fall schlimm enden!

ALS NÄCHSTES: DOLLAR-KOLLAPS

Den ersten Teil des Währungssturzes haben wir natürlich schon hinter uns. Verluste von 87 % seit 1971 – für mich ist das ganz klar ein Kollaps. Und jetzt ist die Zeit für einen weiteren Einbruch um 99 % oder mehr gekommen. Wer das nicht wahrhaben will, leugnet die Geschichte. (Doch leider ist Geschichtsleugnung oder -umschreibung aktuell sehr hoch im Kurs.).

Es ist schon ziemlich ominös, dass die Welt – 100 Jahre nach „Weimar“ – ganz kurz vor einem ähnlichen Schulden- und Währungseinbruch mit folgender Hyperinflation steht!

Vor 100 Jahren war es im Grunde noch das Problem eines einzelnen Landes – die Welt konnte es sich damals leisten, diese Schulden abzuschreiben. Es hatte ja ohnehin keinen Zweck, da das Geld wertlos war.

Doch heute ist dieses Problem ein globales, jedes einzelne Land steckt in derselben Situation. Es wird also niemand geben, der einzelne Länder oder das globale Finanzsystem rettet. Klar, alle großen Zentralbanken werden unendlich viel Geld drucken. Doch das wird die Gesamtlage nur noch weiter verschärfen.

Ein Schuldenproblem lässt sich nie durch noch mehr Schulden lösen. Und eine sterbende Währung lässt sich nicht zu neuem Leben erwecken.

Also sieht die Welt in den kommenden Jahren einem Riesenschock entgegen. Das Problem wird sich auf allen Ebenen manifestieren – Finanzen, Soziales, Politik und Geopolitik.

Investoren mit Ersparnissen (ungeachtet der Höhe) können auf eine Ebene die Dinge noch sehr einfach lösen – durch den Kauf einer Versicherung in Form von physischem Gold.

BITCOIN & GOLD

Es ist eine große Debatte über BTC und/ oder Gold entbrannt. Investoren, auch institutionelle, stecken große Summen in BTC.

Ich bin kein Bitcoin-Experte. Doch folgender Punkt war und ist für mich unstrittig: Die Gründe, wegen denen ich Gold als die ultimative Form der Vermögenssicherung empfehle, können nicht von Bitcoin erfüllt werden.

Ich habe häufig zum Ausdruck gebracht, dass BTC ein spektakuläres Investment sein könnte, welches womöglich bis auf 1 Million $ steigt (bspw. Raoul Paul von Real Vision hält das für sehr gut möglich). Er ist ein smarter Investor, dessen Prognosen auf einer Stock-to-Flow-Betrachtung basieren.

Andererseits könnte BTC, meiner Meinung nach, auch auf null fallen, sollte BTC verboten werden – von Zentralbanken, die an der Einführung ihrer eigenen Digitalwährungen arbeiten. Da Bitcoin durch keine anderes Asset oder eine Zentralbank gedeckt wird, würde es bei einem Verbot wertlos werden. Natürlich wäre dann auch ein Schwarzmarkt denkbar, welcher allerdings wenig Nutzen hätte, da praktisch niemand Bitcoin als Zahlungsmittel akzeptieren würde.

Der zum Kapitalerhalt benötigte Vermögensschutz hängt immer auch stark davon ab, an welchem Punkt im Investitionszyklus man sich gerade befindet.

Angenommen, die Anlagemärkte wären gesund, stabil und nicht (in Folge von Spekulation oder schwer verzerrten Marktbedingungen) überbewertet, dann können Aktien und Anleihen eine stabile Form der Vermögenssicherung darstellen.

Unter den aktuellen Blasen-Marktbedingungen sind jedoch alle Assets überbewertet – in Folge unbegrenzter Kreditexpansion und Geldschöpfung. Und wie schon oben erwähnt: Das Risiko eines 95 %igen Verfalls ist bei weitem größer als die Möglichkeit eines Gewinns von 100 %.

Staatsanleihen waren die ultimative Form der Vermögenssicherung. Viele Investoren haben immer noch nicht begriffen, dass schwerst verschuldete Staaten (die zur Eigenfinanzierung komplett von Geldschöpfung abhängig sind) eine extrem schlechte Risikogrundlage bieten.

KRITERIEN DES VERMÖGENSSCHUTZES

Wir befinden uns jetzt in einer Phase, in der Vermögensschutz sehr strikter Auswahlkriterien bedarf.

Schauen wir uns einige davon an:

- Vermögensschutz darf nicht abhängig sein von Elektrizität, Internet oder Computern.

- Das betreffende Asset darf nicht zu hacken sein.

- Es darf nicht von „knackbaren“ Codes abhängig sein.

- Es sollte nicht online gehandelt werden.

Diese vier Kriterien schließen also jede Form digitalen Geldes aber auch jeden anderen digitalen Vermögenswert aus.

Ich werde hier keine detaillierte Argumentation zu den oben genannten Kriterien liefern. Doch allen Investoren, die das sicherste Fundament für ihre Vermögenspyramide wollen aber auch die die bestmögliche Absicherung, dürften diese Kriterien einleuchten.

Der ultimative Vermögensschutz muss Folgendes sein (wie mein guter Freund Simon Mikhailovich sagt):

- unabhängig

- selten

- dauerhaft

Die oben genannten Punkte 1-4 definieren, teilweise, Unabhängigkeit. Doch noch wichtiger in diesem Zusammenhang ist, dass physisches Gold das Finanzsystem nicht braucht. Besonders dann nicht, wenn das System, wie heute, vollkommen dysfunktional ist.

Bitcoin ist hinsichtlich der Kriterien 1-4 jedoch keinesfalls unabhängig.

Gold ist auf jeden Fall selten. Die historische Produktionsmenge liegt bei 190.000 Tonnen (11 Bill. $). Und fast alles davon existiert auch heute noch. Jedes Jahr kommen durch laufende Bergbauproduktion 1,5 % hinzu.

Nur 43.000 Tonnen (oder 2,6 Bill. $) werden davon zu Investitionszwecken genutzt. Das entspricht 0,5 % der globalen Finanzanlagen – ein verschwindend geringer Anteil.

Eine Sache haben Gold und Bitcoin also gemeinsam – sie sind beide selten.

In einer Hinsicht ist physisches Gold jeder anderen Finanzanlage überlegen – und zwar hinsichtlich der Dauerhaftigkeit.

Seit 5.000 Jahren ist Gold Geld; und es ist das einzige Geld, das im Verlauf der Geschichte in seiner ursprünglichen Form überlebt hat.

Und schon sind wir wieder bei der Geschichte. Wenn nur eine einzige Währung 5.000 Jahre überlebt hat, so ist das ein deutlicher Beweis dafür, dass sie die richtigen Eigenschaften hat. Wer nun behauptet, dass Bitcoin oder andere Kryptowährungen schon nach 11 Jahren die vorherrschende Rolle von Gold übernehmen könnten, der dürfte seine Aussage wohl einige Jahrtausende zu früh gemacht haben.

Krypto- oder digitale Währungen sind derartig junge Entwicklungen, dass es im Verlauf der Zeit – falls sie überleben – hunderte oder tausende Variationen geben wird. Dauerhaftigkeit ist also sehr unwahrscheinlich.

Das Risiko bei Digitalwährungen (ob nun Bitcoin oder von Zentralbanken stammende) ist, dass sie innerhalb einer Millisekunde verschwinden können. Alles mögliche – von EMP-Angriffen (elektromagnetische Impulse) bis Quantencomputer – kann dafür sorgen, dass diese Geldform ganz einfach verschwindet.

CHINESISCHE QUANTENCOMPUTER 100 BILLIONEN MAL SCHNELLER

Die Chinesen haben gerade einen Quantencomputer entwickelt, der 100 Billionen Mal schneller ist als derzeitige Computer. Er ist damit 10 Milliarden Mal schneller als der Computer, an dem Google arbeitet. Das Risiko, dass die Chinesen große Teile des globalen Internets und des digitalen Finanzsystems hacken oder zerstören, muss daher als ziemlich hoch gelten.

GOLD DARF NICHT IN ETF GEHALTEN WERDEN

Gold-ETF sind ein sehr risikanter Weg für Goldinvestitionen. Viele von ihnen verfügen nicht über das Gold. Bitte lesen Sie dazu meinen Artikel „ACHTUNG: GOLD-ETF OHNE GOLDEIGENTUM“.

Ronan Manly von Bullion Star schrieb gerade über Twitter von besorgniserregenden Entwicklungen im größten Gold-ETF, GLD.

Ronan zufolge, verließ der Chief Financial Officer des GLD einen Tag vor Ende des Geschäftsjahres am 29. September 2020 seinen Posten. Wenn der Finanzchef in kritischen Zeiten seinen Posten verlässt, ist das nie ein gutes Zeichen.

Zudem wurden Daten über die bei der Bank of England gehaltenen Goldbestände ausgelassen. Und schließlich haben die Wirtschaftsprüfer von KPMG Bedenken wegen eines „kritischen Prüfungsgegenstands“ angemeldet; die Bedenken beziehen sich auf die Existenz von GLD-Goldbeständen, welche bei GLD-Unterdepotstellen gehalten werden.

Mein Rat ist also nach wie vor derselbe: Gold-ETF haben nichts mit Vermögenssicherung zu tun und sollten gemieden werden.

PHYSISCHES GOLD – HISTORISCH BEWÄHRTE FORM DES VERMÖGENSSCHUTZES

Meine Position ist seit 20 Jahren unverändert geblieben: Gold sollte allein in physischer Form, im direkten Eigentum und außerhalb des Bankensystems gehalten werden, zudem sollte es direkt zugänglich sein.

Das ist die einzig wahre und historisch bewährte Form des Vermögensschutzes und somit entscheidend in einer Zeit, in der die Überlebensfähigkeit des Finanzsystems einem sehr harten Test unterzogen wird.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.