Steht die globale Investmentwelt kurz davor, in die Hannibal-Falle zu tappen?

Hannibal gilt als einer der größten militärischen Taktiker und Generäle der Geschichte. Er war ein Meister der Strategie und fügte seinen Feinden immer wieder entsetzliche Niederlagen zu.

Die Falle, in die Investoren jetzt gelockt werden, hat gewissen Ähnlichkeiten mit Hannibals Strategie, die zu seinem Sieg gegen die Römer in der Schlacht am Trasimenischen See im Jahr 217 v. Chr. führte.

Hannibal war ein General und Staatsmann aus Karthago (heute Tunesien), der im zweiten Punischen Krieg erfolgreich gegen die Römer kämpfte.

DIE SCHLACHT AM TRANSIMENSICHEN SEE

218 v. Chr. führte Hannibal seine Truppen, darunter Reiterei und Kampfelefanten, über die Alpen nach Italien. Im Jahr 217 v. Chr. verleitete Hannibal den römischen Konsul Flaminius und dessen Truppen dazu, ihm zum Transimenischen See in Umbrien zu folgen. Die Römer folgten ihm in ein enges Tal am nördlichen Ufer der Sees. Als sich die römischen Truppen im Tal befanden, waren sie gefangen. Sie hatte die Karthager vor sich, den See zu ihrer Rechten und die Berge zu ihrer Linken.

Was die Römer nicht gewusst hatten: Hannibal hatte seine leichte Kavallerie und einen Teil seiner Armee in den Bergen versteckt. Sobald die Römer im Tal eingeschlossen waren, wurden sie von beiden Seiten angegriffen, ein Entkommen war unmöglich.

Bei dieser katastrophalen Niederlage wurden über 15.000 Römer getötet und 10.000 gefangen genommen.

Also: Was hat Hannibal mit der heutigen Welt zu tun? Das ist eigentlich ganz offensichtlich. Der springende Punkt ist, dass man in eine tödliche Falle gelockt wird, ohne es selbst zu merken.

COVID: ANGRIFF AUF EINE OHNEHIN SCHWACHE WELT

Wir nähern uns dem Ende einer globalen Wirtschaftsära, und alles was schiefgehen kann, wird schiefgehen. Das Corona-Virus passt da sicherlich ins Gesamtbild, weil es die Welt nicht zu einem ungünstigeren Zeitpunkt hätte treffen können. Ob Covid zufällig oder vorsätzlich durch Menschen geschaffen wurde oder nur ein Produkt der Natur ist, werden wir nie erfahren.

Wir wissen aber, dass Covid wie der Streichholz an der Bombe wirkte. Mit dieser Zeitbombe ist das globale Finanzsystem gemeint, das kurz vor der Explosion stand.

Große Unternehmen in den Bereichen Einzelhandel, Freizeit und Tourismus schließen inzwischen fast täglich, und die meisten werden nicht wieder öffnen. Weltweit haben hunderttausende Kleinunternehmen geschlossen, mit verheerenden Folgen für die Eigentümer.

Die kommende Depression wird Auswirkungen auf allen Ebenen der Gesellschaft haben.

REICHTUM DER MILLIARDÄRE IN 3 JAHREN UM 70 % GESTIEGEN

An der Spitze der globalen Vermögenspyramide haben wir die jetzt die größte Vermögensfalle der Welt. Hier geht es um die 2.200 Milliardäre der Welt. In den letzten 3 Jahren sind deren Reichtümer um atemberaubende 70 % oder 4,2 Billionen $ gewachsen. Ihr Gesamtvermögen beträgt jetzt 10,2 Bill. $.

Effektiv betrachtet werden diese Milliardäre in den nächsten 5-10 Jahren wahrscheinlich mindestens 90 % ihrer Vermögen verlieren. Doch kein einziger von ihnen erwartet das oder trifft dahingehend Vorbereitungen.

Die Zahl der Millionäre weltweit wird auf 13 – 46 Millionen geschätzt. Doch auch der sprunghafte Anstieg der Immobilienpreise hat für einen kräftigen Anstieg der Zahl der Millionäre gesorgt.

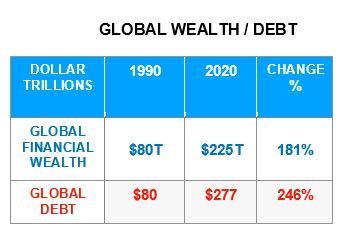

GLOBALE VERSCHULDUNG BEFEUERT GLOBALES VERMÖGEN

Seit 1990 hat sich das gesamte globale Finanzvermögen fast verdreifacht; es stieg von 80 Billionen $ auf 225 Bill. $.

Allerdings steht diese massive Ansammlung von Vermögen auf einem sehr schwachen Schuldenfundament!

Die Verdreifachung des Vermögens war nur möglich, weil sich gleichzeitig auch die globale Verschuldung mehr als verdreifachte – von 80 Bill. $ im Jahr 1990 auf 277 Bill. heute.

DIE GRÖSSTE VERMÖGENSFALLE DER GESCHICHTE

Hier haben wir es also. Die Welt hat unterm Strich kein Vermögen geschaffen. Stattdessen wird Vermögen künstlich, durch gleichstarke Kredit- und Geldschöpfung, einfach nur aufgebläht.

Ich sehe ein, dass globale Gesamtverschuldung vs. globale individuelle Verschuldung kein wirklicher 1:1-Vergleich ist. Dennoch bekommen wir hier einen sehr guten Hinweis darauf, wie jenes zusätzliche Vermögen seit 1990 geschaffen wurde.

Richtig, es entstand dadurch, dass in den letzten 20 Jahren 200 Billionen $ geschöpft wurden!

Das ist ganz klar die größte Vermögensfalle der Geschichte. Hannibal hätte es nicht besser machen können.

Milliardäre, Millionäre und gewöhnliche Investoren wurden wie Motten ins Licht gelockt; und sie glauben, sie besäßen echtes und grundsolides Vermögen.

Was sie nicht mehr sehen: In den kommenden Jahren werden sie unvermittelt angegriffen werden – von einem Feind, der für sie unsichtbar ist.

Anfänglich wird es dabei um komplette Entwertungen von Währungen gehen – Dollar, Euro, Pfund oder Yen. Nein – nicht alle Währungen können gleichzeitig und gemeinsam sinken.

Effektiv betrachtet werden dennoch alle sinken. Effektive Bewertung bedeutet hier: Bemessung im einzigen Geld, das im Verlauf der Geschichte überlebt hat – GOLD.

Der Weg dorthin wird nicht kerzengerade sein. Bei einem Einbruch der Währungen werden wir aber höchstwahrscheinlich eine Hyperinflation erleben. Das könnte vorübergehend auch die Vermögenspreise befeuern – nominal betrachtet, aber keinesfalls effektiv.

Es wird ebenfalls zu einer Implosion der Schuldenblasen sowie der Asset-Blase bei Aktien, Anleihen und Immobilien kommen.

RÄUBERBARONE

Im Europa des Mittelalters waren Räuberbarone Feudalherren, die Reisende und Handelsschiffe ausraubten.

In den 1860ern wurde der Begriff Räuberbaron auch für bestimmte Entrepreneure der Zeit benutzt. Zum Vermögenserwerb setzten sie skrupellose Methoden ein, daher auch der Name. Die meisten von ihnen gründeten völlig neue Industriezweige und wurden zu dominanten Akteuren auf ihrem Feld.

Dazu zählten u.a. Rockefeller (Öl), Carnegie (Stahl), Ford (Automobile), Morgan (Bankwesen) und Astor (Immobilien).

Diese Unternehmer machten gewaltige Vermögen; und Rockefeller gilt immer noch als der reichste Mann der Geschichte – inflationsbereinigt. Interessanterweise sind die Sektoren, in denen diese Millionäre dominierten, bis heute noch große Branchen (mit Ausnahme der Eisenbahn).

Die modernen „Räuberbarone“ – Bezos, Gates, Musk, Zuckerberg und Buffet sind in diversen Bereichen aufgestellt – z.B. Online-Einzelhandel, Technologie, Automobilherstellung oder Investment/ Finanzwesen.

FANTASIEBEWERTUNGEN

Der große Unterschied zwischen den Räuberbaronen der späten 19.Jh. und den heutigen liegt in der Bemessung ihres Reichtums.

Vor 150 Jahren waren die Bewertungen konservativ und die KGV für börsengelistete Unternehmen lagen in der Regel unter 10!

Der Vergleich zu heute: Amazon hat ein KGV von über 90, das von Microsoft & Facebook liegt “nur” in den 30ern, und Tesla wartet mit einem atemberaubenden KGV von 1.100 auf!

Also: Historisch betrachtet sind heute alle großen Unternehmen – mit KGV zwischen 32 und 1.100 – schwerst überbewertet!!

So etwas passiert, wenn Geldschöpfung eine zentrale Rolle in der ökonomischen Strategie von Staaten und Zentralbanken spielt und die geschöpften Gelder anschließend zur Stützung des Aktienmarkts genutzt werden.

Ein großer Teil jener 150 Billionen $ Schulden, die seit dem Beginn der Großen Finanzkrise 2006 entstanden sind, ist innerhalb des Bankensystems geblieben und ist nicht an die Konsumenten oder in die Industrie geflossen.

Praktischerweise erreichte das Geld aber Investoren, welche es an Vermögensmärkten anlegten, wie man in der oben gezeigten Schulden/Asset-Tabelle sehen kann.

TRIEBKRAFT AM AKTIENMARKT: LIQUIDITÄT, UND KEIN VALUE-INVESTING

Folglich werden die Asset-Märkte hauptsächlich durch schuldenbasierte Liquidität angetrieben. Dadurch kommt es zu Fantasiebewertungen, die jedoch kaum etwas mit jenem Wachstum zu tun haben, das es noch vor 150 Jahren in Industrie und Finanzwesen gegeben hatte.

Jetzt aber zurück zu Hannibal, auch wenn er schon 2.200 Jahre lang tot ist.

Wir haben seit September 2019 ein großes und auch potentiell unlösbares (tödlich verlaufendes) Problem im Finanzsystem. Zudem haben wir ein Virus, das – aufgrund des staatlichen Umgangs mit dem Virus – zu einem Zusammenbruch großer Teile der Weltwirtschaft geführt hat. Doch all diesen massiven Probleme zum Trotz boomen weltweit die Aktienmärkte.

HANNIBAL-FALLE

Wahrscheinlich stehen wir noch nicht am Ende der Aktienmarktexplosion, wie ich schon im kürzlich erschienenen Artikel ABHEBEN & ABSTÜRZEN erklärte. Doch irgendwann in den nächsten Wochen oder Monaten wird es den Markt sprengen.

Doch bevor es zu diesem Platzen kommt, muss jeder Investor – klein oder groß -, der über etwas Liquidität verfügt, noch kurz vor Erreichen des Höhepunkts in diesen Markt gezogen werden.

Das ist die Hannibal-Falle. Jeder muss am Top in den Aktienmarkt gezerrt werden!

Und dann macht es BANG! So wie Hannibal die Römer vollkommen überraschte, so heftig wird der Aktienmarktcrash ausfallen.

Doch anders als im März 2020 wird es dieses Mal keine schnelle Erholung geben. Ja, natürlich werden die meisten Investoren bei Kursrücksetzern kaufen. Doch das wird die Qualen nur noch verschlimmern. Denn der anstehende Kollaps wird den Beginn eines säkularen Bärenmarkts markieren, der 10 Jahre andauern könnte, oder länger.

So wie Hannibal die Römer niedermetzelte, so werden die Investoren im kommenden Bärenmarkt niedergemetzelt.

Dass Investoren einen Bewertungsverfall bei Bubble-Anlagen (Aktien, Anleihen, Immobilien) um effektiv mindestens 90 % erleben, ist ohne weiteres möglich. „Effektiv“ meint auch hier: Bemessen in stabiler, konstanter Kaufkraft.

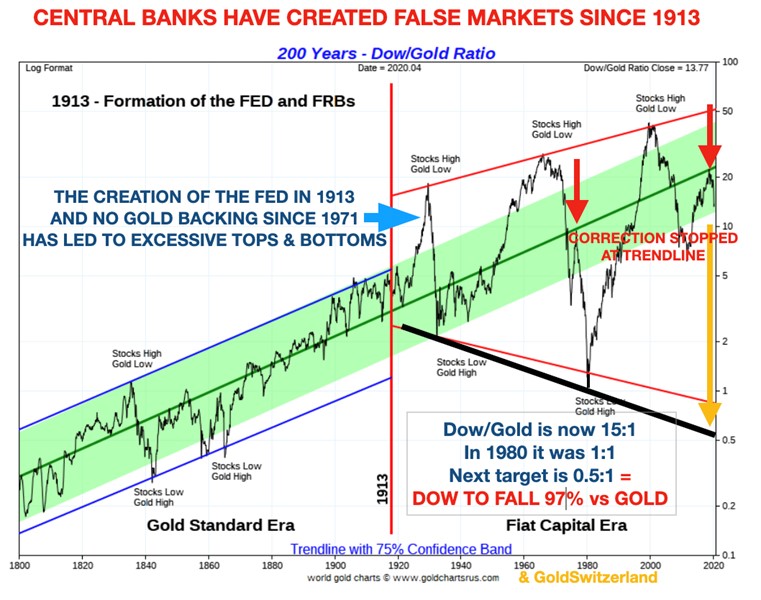

DOW WIRD EFFEKTIV 97 % VERLIEREN – IN GOLD

Das Dow-Gold-Verhältnis steht heute bei 15. 1980 stand es noch bei 1:1. Seinen Höhepunkt erreichte das Verhältnis 1999, und der langfristige Trend zeigt jetzt nach unten, wie man im folgenden Chart sehen kann.

Das Ziel im Verhältnis liegt bei 0,5 bis 1. Das heißt also, dass der Dow in den kommenden Jahren 97 % seines Wertes gegenüber Gold verlieren wird.

Nur wenige glauben, dass ein Rückgang von solchen Dimensionen überhaupt möglich sei.

Man sollte aber nicht vergessen, dass allein der Dow zwischen 1929 und 1932 um ganze 90 % fiel und dass es ganze 25 Jahre brauchte, um diese Verluste wettzumachen.

Dieses Mal ist die Situation aber bei weitem schlimmer – mit Blick auf die Verschuldung und mit Blick auf die Überbewertung an den Aktienmärkten. 95 % und mehr sind also nicht unrealistisch.

GESCHICHTE BEWEIST: NUR GOLD KANN VERMÖGEN BEWAHREN

Gold behält effektiv seinen Wert, und allein Gold erfüllt diese Funktion. Auch das beweist die Geschichte.

Für eine Unze Gold konnte man sich zu Hannibals Zeiten, vor 2200 Jahren, gut einkleiden – und so ist es auch heute noch.

Seit Jahrzehnten wurden Investoren durch Zentralbanken gerettet, und genau das erwarten Investoren auch heute wieder. Deswegen werden sie investiert bleiben und auch noch bei Kursrücksetzern nachkaufen – solange, bis ihnen das Geld ausgeht.

Leider wird kaum ein Investor vor dem Tief ausgestiegen sein.

GRÖSSTE VERMÖGENSZERSTÖRUNG

Und deswegen werden wir auch die größte Vermögenszerstörung der Geschichte erleben. Von den aktuell 2.200 Milliardäre weltweit werden in 5-10 Jahren vielleicht gerade einmal 200 übriggeblieben sein (in heutigem Geld).

Natürlich werden nicht alle Unternehmen verschwinden. Allerdings werden die Gewinn drastisch schrumpfen, und auch die KGV werden einbrechen.

Nehmen wir ein Unternehmen, dessen Aktie heute bei 300 $ steht und das 10 $ Gewinn pro Aktie macht.

Das KGV des Unternehmens beträgt also 30 (30×10 $=300 $).

Sinken die Gewinne in einer Rezession/ Depression um 70 % und fällt das KGV auf 5, dann sieht das folgendermaßen aus: GpA 3 $ x 5 KGV = 15 $ Aktienkurs.

Dieses Unternehmen macht immer noch Gewinn, wenn auch weniger. Trotzdem sank der Aktienkurs von 100 $ auf 15 $ oder aber um 95 %.

KGV von 5 oder darunter sind nichts Ungewöhnliches in Zeiten von Depressionen/ Rezessionen. Ich selbst habe das in den 1970ern erlebt. Gleiches passierte in den 1930ern.

GESCHICHTE, GESCHICHTE, GESCHICHTE

Ich habe es oft gesagt und ich wiederhole es: Die besten Lehren zieht man aus der Geschichte.

Alle denken, dass es „heute anders läuft“, doch ich verspreche Ihnen, dass es das nicht tut. Fast alles, was wir heute erleben, ist auch schon in der Vergangenheit passiert.

In den kommenden Jahren werden also gewaltige Vermögen ausgelöscht werden. Andere Vermögen werden wiederum gemacht – z.B. bei physischen Anlagen und in der Rohstoffbranche. Natürlich werden die Edelmetalle zu den großen Gewinnern gehören.

Einige der gewitzten Schweizer Privatbanken, wie Lombard Odier, hatten ihren Kunden dieses Jahr geraten, sie mögen ihre Portfolios mit Gold absichern. Nur sehr wenige Vermögensmanager sind so clever wie 200 Jahre alte Schweizer Banken.

Edelmetallaktien werden während des kommenden Währungszusammenbruchs wahrscheinlich spektakulär gut abschneiden – Gold und Silber ebenfalls.

Doch die ultimative Vermögenssicherung der nächsten 10 Jahre ist physisches Gold und Silber, das außerhalb des Bankensystems gehalten wird. Das bestätigt die Geschichte.

Vergessen Sie nicht: Die Märkte können immer noch weiter steigen, selbst wenn sie massiv überbewertet sind.

Doch wenn die Risikostände ihr Maximum erreicht haben, dann geht es beim Investieren nicht darum, das letzte Bisschen aus dem eigenen Portfolio herauszuschinden. Es geht dann viel mehr um den Schutz des Gewonnenen. Das geht jedoch nicht, wenn man komplett in überbewerteten Asset-Klassen investiert bleibt.

Denken Sie daran: In einem säkularen Bärenmarkt ist jeder ein Verlierer. Der Trick ist dann, so wenig wie möglich zu verlieren.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.