Der auf GoldBroker.com veröffentlichte Artikel von Mike Roy ist innerhalb weniger Tage viral gegangen.

In dieser Analyse präsentiert der Autor verschiedene charttechnische Konfigurationen, die Schwindelgefühl auslösen.

Wie Mike Roy anmerkt, ist der Goldkurs im logarithmischen Chart gerade dabei, einen Widerstand zu durchbrechen, der seit 1981 besteht:

Dieser Chart offenbart eine „Tasse mit Henkel“, die sich über einen Zeitraum von 44 Jahren gebildet hat. Die Tasse selbst ist zwischen 1980 und 2011 entstanden, während der Henkel sich zwischen 2011 und 2024 entwickelt hat. Ein angemessenes zeitliches Verhältnis zur Bestätigung dieser Chartformation wurde dabei eingehalten.

Was, wenn der Goldpreis nun dabei wäre, aus dieser enormen Chartformation auszubrechen?

Sollte das der Fall sein, wäre das Kursziel der auf den Ausbruch folgenden Hausse nicht 10.000 $, wie Mike Roy schreibt, sondern eher 15.000 $. Dieses Kursniveau entspricht der Tiefe der Tasse, wenn man diese im logarithmischen Chart ab dem Zeitpunkt des Ausbruchs nach oben projiziert:

Sehen wir uns nun den Monatschart des Goldkurses an:

Auch dieser Chart verursacht ein gewisses Schwindelgefühl.

Seit dem Ausbruch über die 2000-$-Marke steigt der Goldpreis parabolisch.

Sollte sich die Hausse entlang dieser parabolischen Linie fortsetzen, würde Gold Ende November bei 3000 $ notieren.

Der Höhenflug des gelben Metalls ist beeindruckend. Das liegt in der Natur der Parabel: Je mehr Zeit vergeht, desto steiler wird ihre Neigung.

Diese parabolische Hausse spielt sich vor dem Hintergrund einer relativen Gleichgültigkeit ab.

Der Hauptgrund für diese Stille ist die Tatsache, dass sich die Märkte gleichzeitig ebenfalls im Aufschwung befinden. Genauer gesagt konnte Gold im Verhältnis zu den Technologieaktien noch nicht durchstarten.

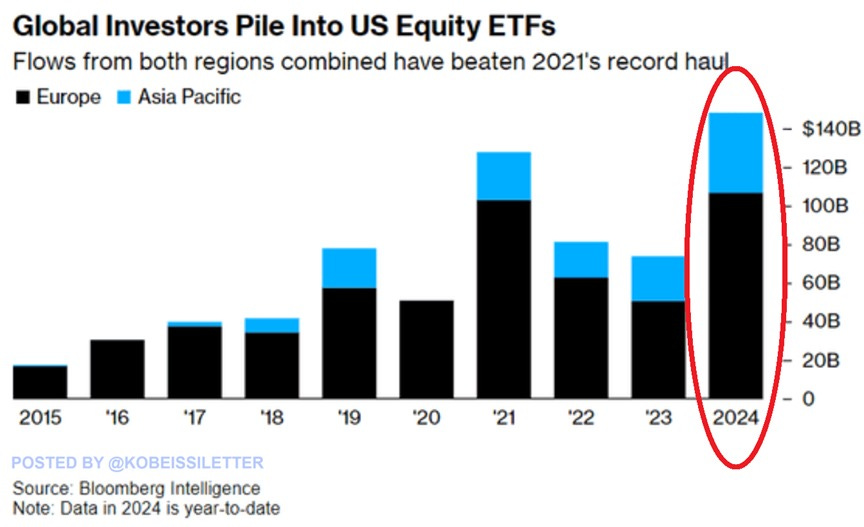

Weltweit investieren Anleger ihr Kapital in bislang beispiellosem Umfang in US-Aktien: Die Zuflüsse der amerikanischen ETFs liegen in diesem Jahr bei 145 Milliarden $. Das übersteigt den bisherigen Rekord von 2021 um 10 Milliarden $ und ist doppelt so viel wie im letzten Jahr.

Die Mehrheit dieser Investitionen stammt aus Europa (105 Milliarden $), gefolgt vom Asien-Pazifik-Raum (40 Milliarden $).

Viele betrachten die US-Aktien nunmehr als „sicheren Hafen“ angesichts wirtschaftlicher Unwägbarkeiten:

Im Gold/Nasdaq-Chart wurde die abwärts gerichtete Trendlinie noch nicht durchbrochen:

Solange diese Linie nicht überschritten wird, bleibt die Goldhausse im Schatten der Aktienmärkte.

Der Moment, in dem diese Trendlinie durchbrochen wird, wird wahrscheinlich den Beginn eines gesteigerten Interesses an Gold markieren. Sollte die Hausse weiterhin parabolisch verlaufen, könnte das Edelmetall besonders große Aufmerksamkeit erhalten!

Der Anstieg ist auch deswegen so bemerkenswert, weil er sich beschleunigt, obwohl die Zinssätze in den USA erneut steigen.

Seit der Senkung des Leitzinses durch die Notenbank Fed um 50 Basispunkte bei ihrer letzten Sitzung im September sind die Zinsen steil gestiegen.

Die Rendite der 10-jährigen US-Staatsanleihe hat sich innerhalb eines Monats seit dem Beginn der Zinssenkungen durch die Fed um 60 Basispunkte erhöht.

Zum ersten Mal seit Juli ist die Rendite der 10-jährigen Treasuries wieder auf über 4,30 % geklettert.

Auch der mittlere Zinssatz von Immobilienkrediten mit einer Laufzeit von 30 Jahren hat die 7,0-%-Marke erstmals seit Juli erneut überschritten:

Die Fed mag ihren Leitzins um 50 Basispunkte gesenkt haben, doch bislang war dies ein absoluter Fehlschlag: Die Zinsen steigen trotz allem wieder an und stellen erneut eine Bedrohung für den Anleihemarkt und den Immobiliensektor dar.

Einige Werte im Nasdaq übernehmen nun die Rolle eines sicheren Hafens, während der Goldpreis still und leise seinen parabolischen Anstieg fortsetzt.

An diesem Markt gibt es zweifellos etwas, das nicht rund läuft!

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.