Wenden wir uns zu Jahresbeginn China zu, wo die Ereignisse zu bestätigen scheinen, dass sich die Konjunktur viel stärker abschwächt als erwartet.

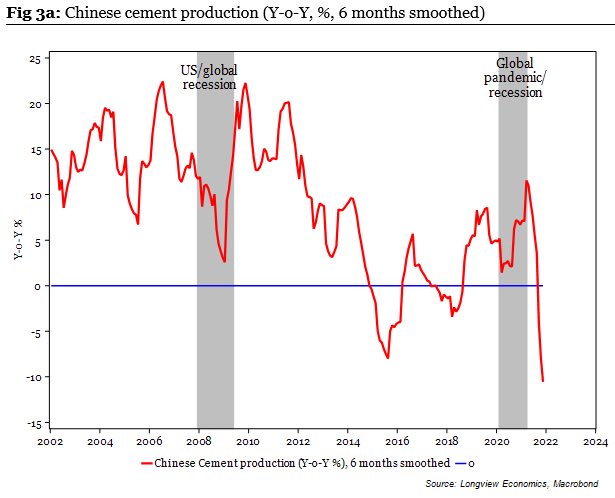

Das Evergrande-Debakel schlägt sich nun auf den gesamten Immobiliensektor nieder. In dieser Woche gab der Bauträger Shimao bekannt, dass er mit seinen Kreditzahlungen im Rückstand ist. Die Immobilienverkäufe der 100 größten chinesischen Akteure sind im Dezember um 35 % eingebrochen und beenden das Jahr zum ersten Mal seit fünf Jahren im Minus. Das Ausfallrisiko überträgt sich derweil auf andere Sektoren und beeinträchtigt die Zuversicht in der Technologiebranche, die in Bezug auf das Kreditrisiko besonders anfällig ist. Der Absturz von Tencent illustriert die Spannung, die den chinesischen Technologiesektor erfasst hat. Den stärksten Anlass zur Beunruhigung gibt in China jedoch das Auftreten der Omikron-Variante, aufgrund dessen sich der Flughafen von Hongkong bereits gezwungen sah, seine Verbindungen nach Europa, in die Vereinigten Staaten und selbst nach Australien einzustellen. Die strengen Lockdown-Maßnahmen bedrohen die Wirtschaftsaktivität zusätzlich und das Risiko einer Rezession steigt nun selbst in dem Land, das uns an zweistellige Wachstumszahlen gewöhnt hatte. Zu Beginn des Jahres 2022 bricht die chinesische Produktion regelreich ein:

Vergessen wir nicht, dass der chinesische Impfstoff angesichts der aktuellen Infektionswelle als wenig wirksam beurteilt wird. Peking zieht im Verhältnis zu den westlichen Staaten eine sehr viel entschiedenere Antwort auf die Lage vor und verhängt strikte Ausgangssperren. Für die Versorgungsketten, die aufgrund der Schwierigkeiten im Zusammenhang mit der Gesundheitskrise in den chinesischen Häfen ohnehin schon geschädigt sind, stellt dies eine zusätzliche Belastung dar.

Dieser Faktor, der eine weitere Reduzierung des Angebots zur Folge haben kann, birgt die Gefahr, die Dauer der Inflation zu verlängern.

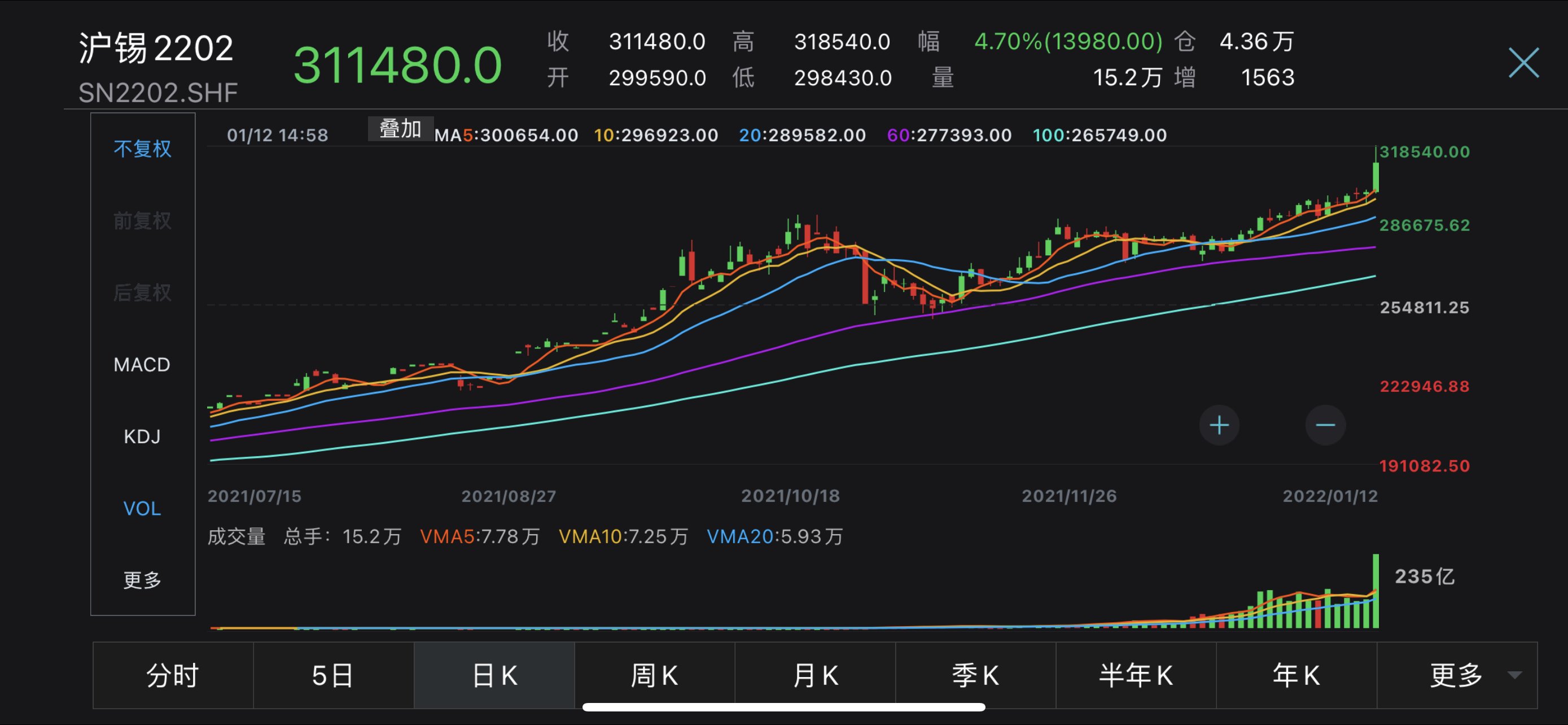

Der absehbare Nachfragerückgang in China sollte zwar einen deflationären Effekt auf die Preise haben. Allerdings beobachten wir im Gegenteil einen erneuten Anstieg der Inflation bei den meisten Rohstoffen.

So erreichte beispielsweise der Zinnpreis diese Woche neue historische Höchststände:

Ebenso Graphit:

Der Präsident der US-Notenbank Fed sah sich diese Woche gezwungen zuzugeben, dass die Zentralbanken keinen Einfluss auf den Angebotsfaktor zur Bekämpfung der Preiserhöhungen haben. Sie können keine konkreten Maßnahmen ergreifen, um die Lieferketten zu entlasten. Und eine zu abrupte Anhebung der Zinssätze könnte im Gegenteil den konjunkturellen Abschwung infolge der beginnenden Rezession in China verstärken. Ist die Fed dazu verdammt, der Inflation ihren Lauf zu lassen?

Auf europäischer Seite wird weiterhin Vogel-Strauß-Politik betrieben. Frau Lagarde teilt uns mit, dass ihre Inflationsprognosen für dieses Jahr zurückhaltend bleiben, und gibt sich damit einer immer überraschenderen Realitätsverweigerung hin.

Diese Verweigerung einer einfachen Anerkennung der Preiserhöhungen, die in zahlreichen Industriesektoren bereits nicht mehr kontrollierbar sind, ist nicht nur eine nutzlose Vertuschungsstrategie, sondern birgt auch die Gefahr, dass das Vertrauen der Wirtschaftsakteure in die Fähigkeiten der Zentralbank zur Bewältigung dieser neuen Herausforderung geschädigt wird.

Die steigenden Stromrechnungen haben in Europa bereits zerstörerische Folgen – was man aber um jeden Preis zu beschönigen sucht.

Europa gibt heute täglich 1,2 Milliarden $ für seine Erdgasrechnung aus, verglichen mit zuvor 300 Millionen $ (durchschnittliche tägliche Zahlung in den letzten zehn Jahren). Allein der Anstieg der Gaspreise erhöht die europäische Energierechnung um fast 1 Milliarde $ jeden Tag. Doch einige Staaten haben entschieden, diese Teuerung nicht auf die Verbraucher abzuwälzen. Die französische Regierung trägt den Inflationsschock beispielsweise allein und belastet ihren defizitären Haushalt damit zusätzlich, um in einem entscheidenden Wahljahr nicht den Unmut der Bürger auf sich zu ziehen. Hier kündigen sich bereits neue Eingriffe der europäischen Zentralbank zur Vermeidung der nächsten Staatsschuldenkrise an.

Dieser Interventionismus hat seinen Preis.

Wenn man die Inflationsschocks der jüngeren Geschichte betrachtet, wird klar, dass hastig eingeführte Preiskontrollen niemals eine gute Idee waren. Das ist die beste Methode, um Engpässe und Mängel zu verursachen.

Daher ist es umso erstaunlicher, wenn man solche Vorschläge heute in den westlichen Medien vernimmt…

We have a powerful weapon to fight inflation: price controls. It’s time we use it | Isabella Weber https://t.co/K7xJki2zRi

— The Guardian (@guardian) December 29, 2021

Preiskontrollen wirken sich unmittelbar auf die Gewinnmargen der Händler aus, wie wir in zahlreichen Ländern sehen konnten, die zuletzt von unkontrollierbarer Inflation geplagt wurden, wie z. B. Argentinien, Simbabwe und Venezuela. Hindert man die Hersteller und Industrieunternehmen daran, die von ihnen erlittenen Kostenerhöhungen weiterzugeben, führt das ganz einfach und logisch zu ihrer Pleite. Versucht andererseits der Staat einzugreifen und die Preisanstiege abzufedern, werden die Kosten letztlich auf die Währung dieses Staates abgewälzt und das Phänomen der Inflation verstärkt sich zusätzlich.

Je länger man wartet, desto höher wird die Rechnung. Im Verhältnis zum Niveau der Inflation in Europa ist man bereits mehrere Basispunkt im Rückstand. Belässt die Zentralbank bei gleichzeitiger Fortsetzung ihres Anleihekaufprogramms die Zinsen bei 0 %, während die Inflation bereits bei über 5 % liegt, stellt dies eine beispiellose Bedrohung für die Ersparnisse und das allgemeine Wohlstandsniveau auf unserem Kontinent dar.

Die US-Notenbank hat eine Zinsanhebung bereits angekündigt, während wir uns in Europa bezüglich der Auswirkungen der Inflation auf die Wirtschaftsaktivität noch immer der absoluten Realitätsverweigerung hingeben.

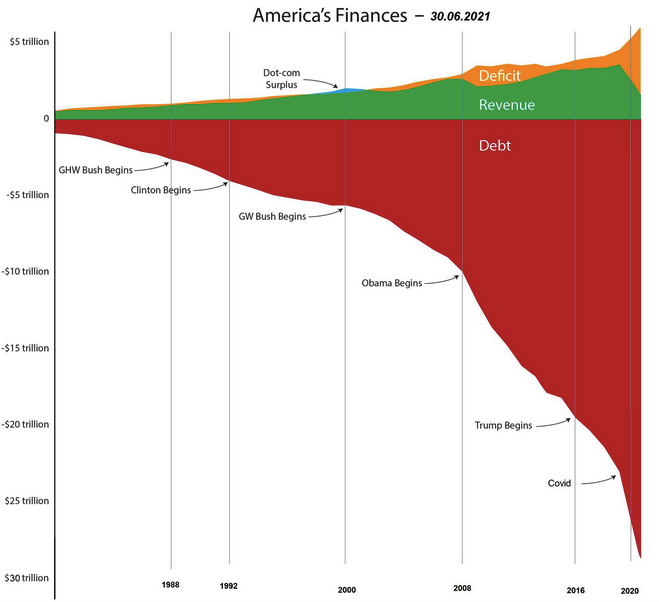

Dabei wäre es auf der anderen Seite des Atlantiks noch eher verständlich, dass man der Inflation freien Lauf lässt. In einem auf der Webseite von CNN veröffentlichten Artikel erinnert Anneken Tappe daran, dass sich die Inflation für hochverschuldete Haushalte, die praktische keine Ersparnisse haben und deren Einkommen sich der Inflation anpasst, auch positiv sein kann. Diese These ist, nebenbei bemerkt, durchaus fragwürdig, da vor allem die ärmsten Haushalte am stärksten unter der Inflation zu leiden haben. Aber das ist ein anderes Thema…

In den USA, wo die Verschuldung sowohl auf privater als auch auf staatlicher Ebene Volkssport ist, fällt es in jedem Fall leichter, die Theorie von der nützlichen Inflation zu vertreten. Die amerikanischen Staatsschulden sind immer da, um uns daran zu erinnern. Die Inflation ist in diesem Sinne eine gute Nachricht, da der reale Wert dieser über viele Jahre hinweg angesammelten staatlichen Schuldenlast nun endlich beginnen kann zu sinken.

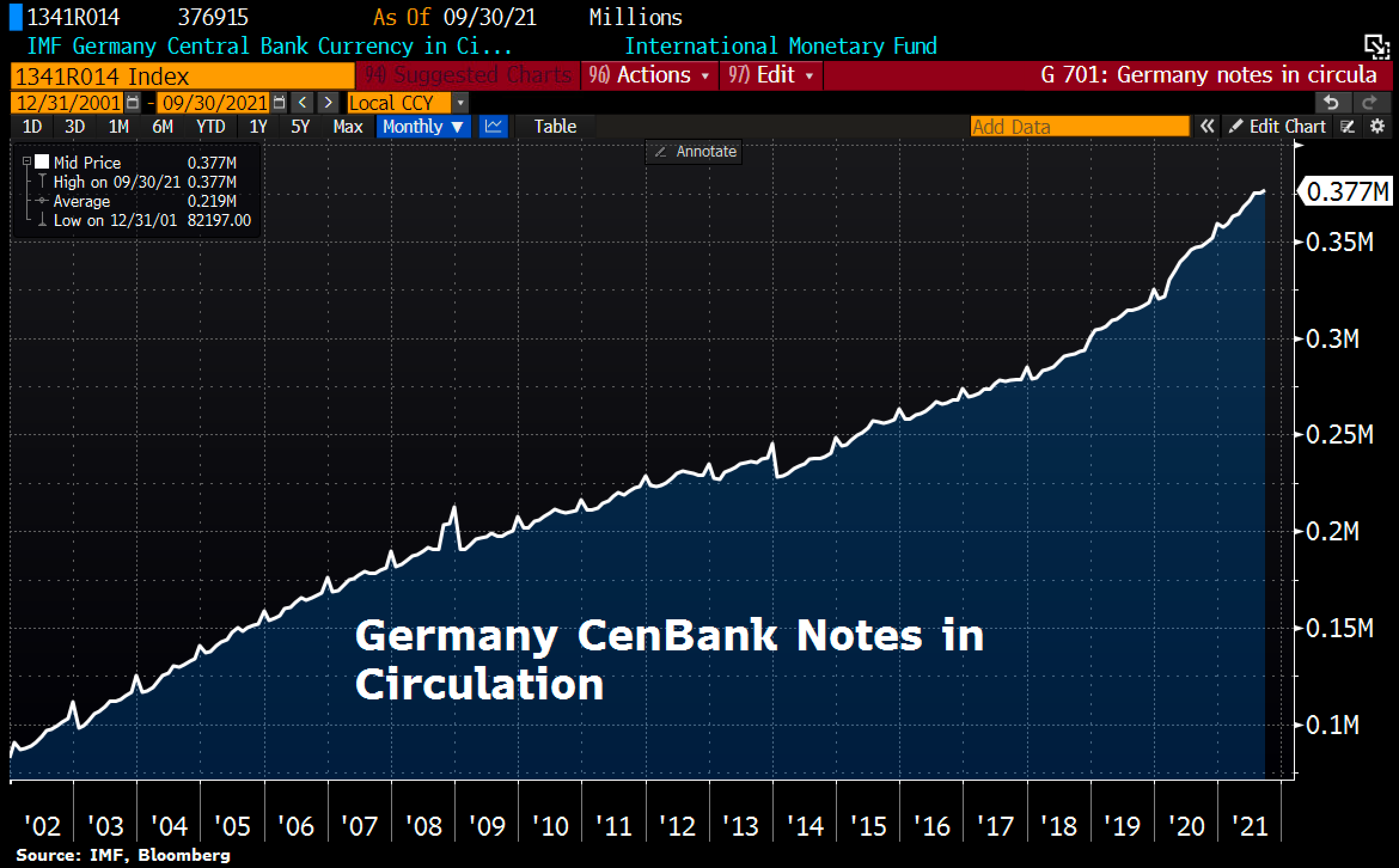

In Europa stellt sich die Lage jedoch ganz anders dar. Die Ausgangssituation ist nicht vergleichbar: Die durchschnittlichen Rücklagen der Haushalte sind höher und das Niveau der privaten Verschuldung ist von Land zu Land sehr unterschiedlich. Wenn bei den aktuellen Inflationsraten nicht gehandelt wird, kommt dies in erster Linie den südeuropäischen Staaten zugute, deren relative Schuldenlast sinkt. In Deutschland wird man jedoch wenig erfreut darüber sein, wenn Haushaltsdisziplin bestraft wird und die Ersparnisse der Bürger aufgrund sinkender Realzinsen gleichzeitig schwinden.

Die deutschen Sparer stürzen sich aktuell geradezu auf Bargeld, um sich vor sinkenden Renditen bei ihren Anleiheinvestitionen zu schützen, welche dahinschmelzen wie Schnee in der Sonne.

Aus diesem Grund wird der Eurokurs für diese Sparer ein immer entscheidenderer Faktor. Wenn sich der Rückgang der Gemeinschaftswährung fortsetzt, werden wir wahrscheinlich beobachten können, dass sich diese Barreserven zunehmend in Sachwerte flüchten und den Inflationszyklus dadurch weiter anheizen. Das ist das Risiko, welches die aktuelle Untätigkeit der europäischen Zentralbank birgt. Wenn die EZB in ihrer Verweigerungshaltung verharrt, besteht die Gefahr, dass sich der Run auf Cash in einen Vertrauensverlust gegenüber der Währung verwandelt.

Die notwendigen Reserven für die nächste Goldhausse sind in Deutschland und anderen Staaten mit hoher Sparquote durchaus vorhanden. Gleichzeitig beobachten wir, dass das Vertrauen der Sparer in die EZB angesichts des Inflationsschocks jeden Tag weiter schwindet. In diesen Ländern reicht ein Funke, um das noch immer neutrale Sentiment gegenüber Gold plötzlich wieder anzufachen.

Originalquelle: Recherche Bay

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.