Wird Atlas die Welt retten? Die globale Verschuldung von 250 Billionen $ kann weder bedient noch jemals zurückgezahlt werden. Wahrscheinlicher ist: Sie wird exponentiell weiterwachsen, bis das Weltfinanzsystem zusammenbricht unter der Last der Schulden, der ungedeckten Verbindlichkeiten für Rentensysteme und Gesundheitswesen in Höhe von mindestens 250 Billionen $, plus Derivate in Höhe von 1,5 Billiarden $. Unterm Strich also eine Gesamtsumme von über 2 Billiarden $.

Kein normaler Mensch kann die Welt noch retten, doch vielleicht wird Atlas der Retter sein. Atlas war einer der Titanen und Bruder des Prometheus, welcher die Menschen aus Lehm schuf. Atlas führte die Titanen in den Krieg gegen die Götter. Als er verlor, wurde Atlas von Zeus betraft – bis zum Ende der Zeit soll er die Himmelssphäre auf seinen Schultern tragen. Falls griechische Mythologie die Welt retten kann, dann wäre es jetzt höchste Zeit! Wenn Atlas aber die Welt nicht vor einem Zusammenbruch unter den Billiarden $ schweren Schuldenlasten retten kann, wie soll die Welt nur die kommende Schuldenimplosion überleben?

Das Problem ist sogar noch schlimmer: Niemand erkennt, dass Atlas jetzt das Weltfinanzsystem stützen müsste! Stattdessen kommen Monat für Monat neue Schulden und Verbindlichkeiten in Milliardenhöhe hinzu. Investoren kaufen weiterhin überbewertete Aktien und Immobilien und auch wertlose Anleihen. Selbst in guten Zeiten, mit Negativzins, kommen Staaten schon nicht mehr über die Runden. Wie kann jemand glauben, dass die Welt dann in schlechten Zeiten überleben würde – mit eskalierenden Schuldenständen und Zinssätzen im Bereich von 10 %-20 % oder mehr? Dann wird selbst Atlas Probleme bekommen!

BILLIG KAUFEN, TEUER VERKAUFEN

Billig kaufen, teuer verkaufen! So das Mantra der meisten Anleger. Nur sehr wenige kaufen aber Anlagen, wenn diese unbeliebt und unterbewertet sind. Der Herdentrieb treibt die Mehrheit der Anleger zum Kauf von Aktien, Immobilien oder Edelmetallen, wenn diese schon teuer geworden sind. Nichts ist wirklich interessant, solange es nicht Schlagzeilen macht oder von Freunden gekauft und weiterempfohlen wird. Die beste Zeit zum Kaufen ist dann, wenn niemand über ein Investment spricht, das stark unterbewertet ist.

EIN HOCHZEITSGESCHENK

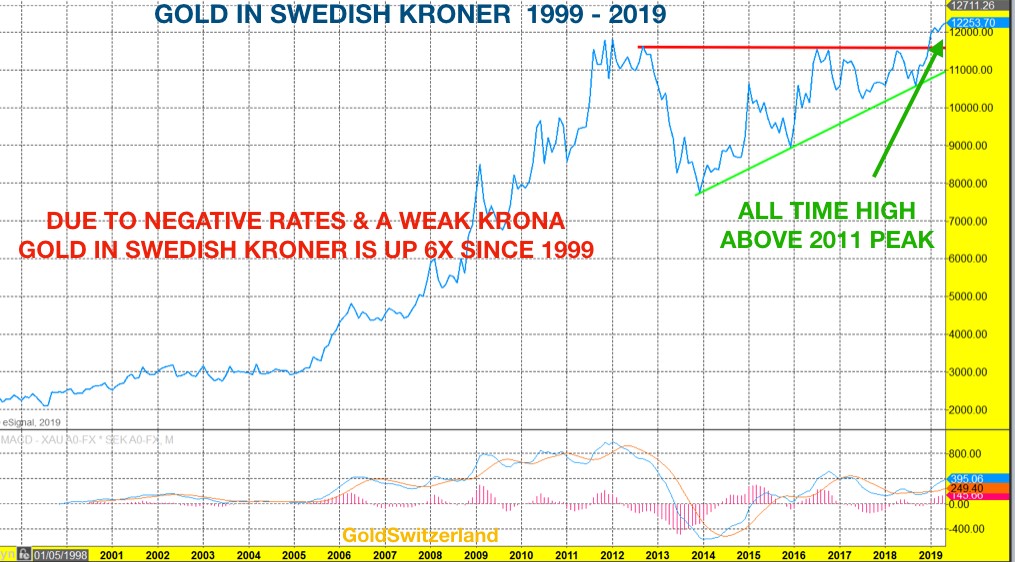

Damals 2001-02 war ich es, der einigen Freunden und Verwandten etwas empahl, das ich zu jener Zeit als die wichtigste Anlage betrachtete, die jeder haben musste. Ich war sogar so leidenschaftlich für diese Anlage, dass ich sie 2002 während meiner Ansprache anlässlich der Hochzeit einer meiner Töchter erwähnte. Da der Bräutigam englisch ist, bezahlt traditionell der Vater der Braut die gesamte Hochzeit. Und an einem solchen Punkt ist einem die Tochter ganz besonders teuer, besonders dann, wenn man drei Töchter hat, die alle innerhalb von 10 Monaten heirateten! Ich hatte aber den Gedanken, jedem ein Geschenk zum Hochzeitsessen zu machen; also empfahl ich in meiner Rede allen, sie mögen zu Vermögensschutzzwecken doch Gold kaufen. Es waren Briten, einige Schweden und Schweizer anwesend. Natürlich ist eine Hochzeit kein typischer Anlass für Anlageempfehlungen, trotzdem waren die Risiken in der Welt damals ein Thema, das mich brennend beschäftigte. Gold stand damals bei 300 $ und 200 £ pro Unze. In schwedischen Kronen kostete die Unze Gold 2.800 SEK.

Also: Wie viele Gäste gingen anschließend nach Hause und kauften Gold? Ich weiß es nicht, aber nach allem, was ich so erfahren habe, nicht eine einzige Person. Die meisten hielten sich damals für Technologieaktienexperten, da diese seit Jahren schon gestiegen waren. Doch wie so oft hatte man sie recht spät im Zyklus gekauft, und schon 2002 verlor man damit viel Geld. Der Fokus dieser Leute lag eher auf Wiedergutmachung der erlittenen Verluste als auf Gold und Vermögensschutz. Wie so häufig kauften einige dann später Gold, nachdem es sich 2010-11 schon verdreifacht hatte – und wahrscheinlich wurde 2012-13 mit Verlusten wieder verkauft.

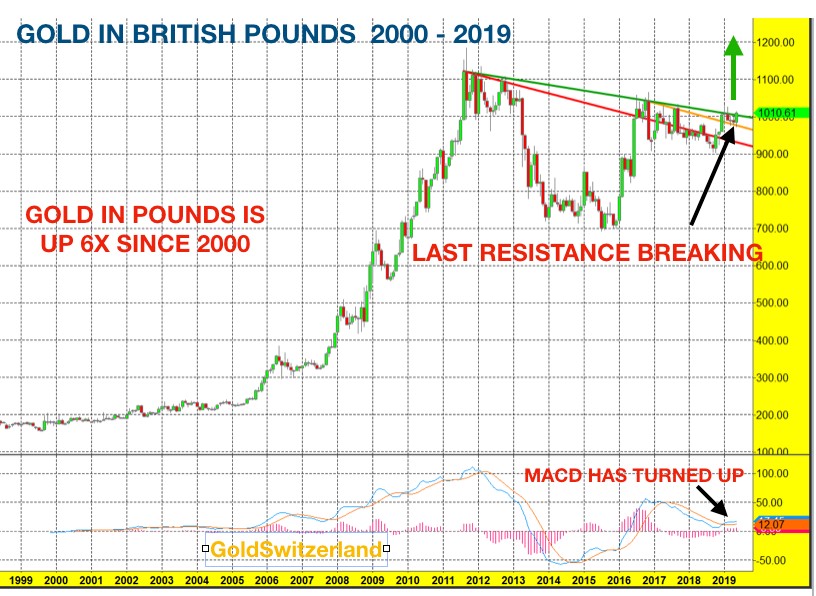

Ich glaube kaum, dass irgendjemand, der auf dieser Hochzeit anwesend war, sich heute darüber im Klaren ist, dass man sein Geld, in britischen Pfund, verfünffachen hätten können, schließlich ist Gold von 200 £ auf heute 1.012 £ gestiegen. In schwedischen Kronen hätte man das 4,5-fache des Geldes machen können. Die meisten Menschen wissen ebenfalls nicht, dass Gold in diesem Jahrhundert deutlich besser abgeschnitten hat als die Aktienmärkte.

GESCHICHTE WIRD SICH WIEDER REIMEN

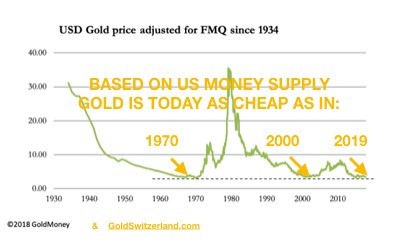

Warum schreibe ich darüber, was jemand hätte verdienen können, wäre er/ sie meinem Ratschlag gefolgt? Aus einem einfachen Grund: Wir haben heute eine sehr ähnliche Situation wie in der Zeit von 2000-02. Und genau wie damals wird niemand Gold kaufen, solange es nicht viel teurer geworden ist und von den MSM (Mainstream-Medien) wahrgenommen wird.

Gold ist heute unbeliebt und unterbewertet. Im Westen kauft heute praktisch niemand Gold oder Goldaktien. Im Osten – in China, Indien und Russland – wird nach wie vor akkumuliert, weil sie wissen, was kommen wird. Im Westen aber betrügen und täuschen Regierungen und Zentralbanken ihr Volk.

GROSSBRITANNIEN IM CHAOS

Theresa May, die Premierministerin Großbritanniens, sah sich letzte Woche wegen ihrer Inkompetenz und Unfähigkeit zur Durchsetzung des Brexit zum Rücktritt gezwungen. Die letzten drei Jahre über hatte sie Ausführung mit Aktionismus verwechselt. Ohne einen wirklichen Plan zu haben, raste sie zwischen Brüssel und dem eigenen Parlament hin und her, während das eigene Land unregiert blieb. In Großbritannien herrscht völliges Finanzchaos – massive Verschuldung, Defizite und ein chronisches Minus in der Handelsbilanz.

Doch das sehen die Menschen nicht. Die Aktien Großbritanniens steigen seit 2009 – aufgrund von Geldschöpfung und Kreditexpansion. Und das ist auch die wichtigste Messlatte, an der die Menschen und die MSM den Gesundheitszustand des Landes festmachen.

Der beste Weg, um die Wahrheit über die Wirtschaft eines Landes herauszufinden, ist die Betrachtung der Goldpreisentwicklung. Das ist auch der Grund, warum ein Zentralbankenchef, ein Regierungschef oder Präsident nie über Gold spricht. Stattdessen geben sie heimlich ihr Bestes, um die Wahrheit durch Goldpreismanipulation zu verstecken. Doch auch trotz konsequenter Manipulation, offenbart Gold immer noch Betrug und Misswirtschaft. Kein britischer Premierminister hat dem britischen Volk gesagt, dass ihr Geld im Verlauf dieses Jahrhunderts, effektiv betrachtet, den größten Teil seines Wertes verloren hat.

Eine effektive Betrachtung bedeutet in diesem Kontext Gold. Die Tatsache, dass sich der Goldpreis seit 2000 in britischen Pfund versechsfacht (6x) hat, bedeutet, dass das britische Pfund seither 83 % verloren hat. Ich würde sogar eine Britannia-Goldmünze darauf verwetten, dass nicht mal ein pro mille der Bevölkerung Großbritanniens davon weiß. Das dürfte genauso für alle anderen westlichen Länder gelten. Die Menschen sind sich dieser Misswirtschaft nicht bewusst, weil eine wichtige Information dieser Art immer unterdrückt wird. Zudem sind die heutigen Journalisten zu faul, um Themen noch korrekt zu recherchieren.

Das Diagramm unten (der Goldpreis in Pfund) zeigt uns, was wirklich passiert. Niemand beachtete Gold bei 200 £ im Jahr 2002. Und nur ganz wenige waren beim Gold-Run von 170 £, das 2000er-Tief, bis auf knapp 1.200 £ im Jahr 2011 dabei.

GOLD IN PFUND: AUF DEM WEG ZU NEUEN HOCHS

Der Chart sieht sehr bullisch aus. Gold in Pfund hat alle Widerstandsmarken durchbrochen und befindet sich jetzt kurz vor einer großen Rally, die das Metall aus einer dreijährigen Konsolidierung führt. Das MACD-Trendsignal zeigt ebenfalls nach oben. Es dürfte nicht mehr sehr lange dauern, bis Gold neue Hochs in Pfund markiert.

Der große Vorteil für die Briten: Sie können in Gold investieren, ohne dafür Kapitalertragssteuern zahlen zu müssen, wenn sie Britannia- oder Sovereign-Goldmünzen kaufen, die von der Royal Mint ausgegeben werden.

GOLD IN SCHWEDISCHEN KRONEN AUF ALLZEITHOCH

Doch nicht nur in britischen Pfund wird Gold zum Ansturm auf neue Hochs ansetzen. Dasselbe wird in allen Währungen passieren. Gold in schwedischen Kronen hat zum Beispiel neue Hochs markiert. Schweden, das sich einmal durch eine gut geführte Ökonomie auszeichnete, steht jetzt unter großem Druck. Der schwedische Immobilienmarkt befindet sich in einer massiven Blase, die wahrscheinlich zu einer deutlich schwereren Krise führen wird als Anfang der 1990er. Seit 2014 sind die Zinssätze in Schweden negativ und jeder Zinsanstieg würde die Immobilienblase platzen lassen und mit ihr den schwedischen Bankensektor. Diese Situation ist die Garantie für eine anhaltend schwache Krone und einen steigenden Goldpreis.

Wie in allen westlichen Nationen sind sich auch die Schweden nicht bewusst, dass sie ihre Vermögen durch physisches Goldeigentum schützen können. Letzte Woche ging ich in einem unbeschreiblich schäbigen Gold-Shop im Zentrum Stockholms. Dabei handelt es sich um einen der zwei Goldeinzelhändler Schwedens. Der Laden wurde seit Jahrzehnten nicht renoviert und Kunden gab es auch keine. Wie es scheint, ist sich niemand im Schweden bewusst, dass sich Gold seit 1999 versechsfacht (6x) hat und dass es in den kommenden Jahren noch um mehr als das Zehnfache (10x) steigen wird. Dieser Gold-Shop war ein extrem guter Indikator für die kommende Explosion der Goldpreise und auch der Goldkäufe in Schweden.

GOLD IN US$ WIRD BALD DIE MAGINOT-LINIE DURCHBRECHEN

Auch in US-Dollar steht Gold ganz kurz vor seinem Durchbruch. Der Abwärtstrend seit Februar wird jetzt durchbrochen, und sobald Gold die 1.300 $-Marke hinter sich lässt, wird es rasch die Maginot-Linie bei 1.350 $ durchbrechen und sich auf den Weg zur 1.600 $-Marke und darüber hinaus machen.

DREIFACH-TOP IM DOW – JETZT BEREIT FÜR DEN CRASH

Gerade als Gold für die Wiederaufnahme des langfristigen Aufwärtstrends bereit zu sein scheint, sinken die Aktienmärkte. Sie werden mindestens eine große Korrektur erleben oder möglicherweise zu einem großen säkularen Abwärtstrend aufbrechen.

Im März formte der Dow ein Triple-Top aus, niedriger als die Tops im Januar und September 2018. Seit dem jüngsten März-Top hat sich der Dow um 1.100 Punkte zurückzogen. Wie der Chart zeigt, ging jedes Top mit einem sinkenden Momentum-Indikator einher, was ein Zeichen von Schwäche ist.

Wir könnten also kurz vor einer großen Abwärtsbewegung bei Aktien stehen und dem Wiedereinsetzen des Goldbullenmarktes. Ob diese Trends jetzt schon oder ein klein wenig später einsetzen, macht für die langfristigen Trends einbrechender Aktienmärkte und rapide steigender Edelmetalle keinen Unterschied.

Wichtiger ist Folgendes: Das globale Risiko befindet sich jetzt auf einem historischen Allzeithoch. Um eine Komplettzerstörung der Vermögenswerte abzuwenden, müssen sich Investoren jetzt auf Vermögensschutz und im Besonderen auf physisches Gold konzentrieren.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.