Bill Hwang, Gründer des Hedgefonds Archegos, der gerade 30 Milliarden $ verlor, wusste bei der Unternehmenstaufe wahrscheinlich gar nicht, dass eine Firma mit einem solchen Namen für Großes vorherbestimmt war.

Archegos ist ein griechisches Wort. Es bedeutet Führer oder jemand, der anführt, so dass andere folgen mögen.

ARCHEGOS, DER ERSTE VON VIELEN WEITEREN

Dieser bis vor wenigen Tagen noch unbekannte Hedgefonds zeichnet vor, was zukünftig mit dem gesamten 1,5 Billionen $ schweren Derivatemarkt passieren wird. Seit Jahren warne ich vor der Derivateblase. Archegos hat die Lunte angesteckt und bald wird der ganze Markt explodieren.

Ich weiß, dass Archegos, wegen der günstigeren regulatorischen Bedingungen, technisch betrachtet eine Family-Office war. Doch im Großen und Ganzen betrachte ich ihn als Hedgefonds.

Warren Buffett nannte Derivate Massenvernichtungswaffen, und damit hatte er absolut Recht.

Gierige Banker haben die Derivate zu einer selbstzerstörerischen Nuklearwaffe umgebaut. Archegos zeigt der Welt jetzt, dass ein unbekannter kleiner Hedgefonds an Kreditlinien im Umfang von 30 Milliarden $ oder mehr kommen kann und somit eine schnelle Ausbreitung von Finanzkrisen und das Entstehen unkontrollierbarer Verluste ermöglicht.

Gehen die Wetten eines Hedgefonds schief, so verlieren nicht nur die Investoren ihr gesamtes Geld; auch die Banken, die hier Archegos massiv gehebelte Spekulationen in unverantwortlicher Weise mitfinanzierten, werden ca. 10 Mrd. $ Anteilseignerkapital verlieren.

Die Boni der Banker wird das natürlich nicht beeinträchtigen, sie werden erst gekürzt, wenn die Bank Pleite ist. Erinnern wir uns an die Lehman-Krise von 2008. Ohne die massiven Rettungspakte der Zentralbanken wären auch Morgan Stanley, Goldman Sachs, JP Morgan etc. untergegangen. Und trotzdem waren die in jenem Jahr ausgezahlten Bankerboni genauso hoch wie im Jahr zuvor.

Absolut skandalös und die schlimmste Seite des Kapitalismus. Doch wie Gordon Gekko im Film Wall Street sagte – Gier ist Gut! Nun gut, wenn alles vorbei ist, dürfte nichts mehr so gut sein, wie gedacht.

DERIVATE – EIN KASSENSCHLAGER, DER HART ZURÜCKSCHLÄGT

Für die großen Investmentbanken sind Derivate seit Jahrzehnten Kassenschlager und Goldgruben gewesen. Heutzutage findet Handel praktisch komplett auf Grundlage von Derivaten statt. Kaum ein Portfolio besteht noch aus den eigentlichen Basiswert-Instrumenten. Bei allem – von Aktienportfolios über ETF, Goldfonds etc – kommen Derivate oder synthetische Instrumente zum Einsatz. Darüber hinaus basieren alle Zins- und Währungsmärkte auf Derivaten. Archegos Portfolios steckte beispielsweise voller Total Return Swaps.

Und wie man gerade sehen konnte: Wenn Derivate implodieren und die zugrundeliegenden Wertpapiere durch den Prime Broker (meist große Investmentbanken) um jeden Preis am Markt abgestoßen werden, sind unmittelbare und irreparable Verluste die Folge.

Trotzdem konnte ein Übergreifen und eine Ausbreitung der Krise diesmal abgewendet werden, weil die Banken alle Verluste trugen. Doch das nächste Mal, wenn nicht nur 30 Mrd. $ Derivate implodieren, sondern ein Vielfaches davon, wird das nicht mehr der Fall sein.

WENN GEGENPARTEIEN AUSFALLEN…… DIE 1,5 BILLIARDEN $ ZEITBOMBE

Die Verfechter von Derivaten, zu denen auf jeden Fall alle Investmentbanken gehören und die BIZ (Bank f. Internationalen Zahlungsausgleich in Basel), werden einwenden, dass das Netto-Derivate-Exposure nur einen Bruchteil der Brutto-Derivatepositionen (geschätzt mind. 1,5 Bill. $) ausmacht.

Ja, natürlich fällt die Netto-Position nach dem sogenannten Netting (Aufrechnung der Forderungen/Verbindlichkeiten) in der Theorie deutlich kleiner aus. Doch wenn Gegenparteien ausfallen, bleibt brutto eben brutto. Und genau das wird in den nächsten Jahren wahrscheinlich passieren.

Archegos ist ein sehr gutes Beispiel dafür, was auf die Welt in viel größerem Maßstab zukommen wird – 1,5 Billiarden $ verschwinden nicht still und heimlich. Den Banken gelang es diesmal, eine Ausbreitung zu stoppen; wenn es jedoch richtig losgeht, werden sie dazu nicht mehr in der Lage sein.

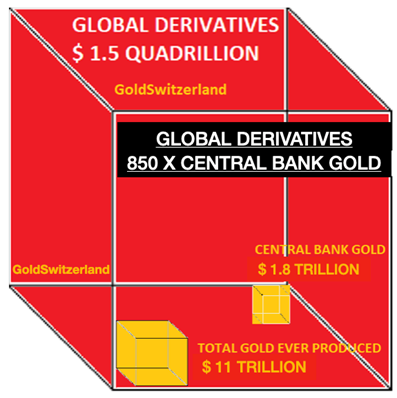

Der Würfel unten repräsentiert alle bekannten Derivate der Welt im Gegenwert von 1,5 Bill. $. Die tatsächliche Zahl ist womöglich deutlich höher.

Jene 1,5 Bill. $ sind das 850-fache des Zentralbankengoldes. Wo wird der Goldpreis stehen, wenn die Derivate implodieren? Wahrscheinlich zu hoch, um es sich vorstellen zu können!

Wenn sich die größte Finanzblase der Geschichte auflöst, allem voran mit der Implosion des 1,5 Bill. $ Derivate-Monsters, dann wird das in übertriebenem Maße kreditfinanzierte Finanzsystem vollkommen gelähmt sein, weil Aktien-, Anleihe- und Immobilienwerte ganz einfach ausgelöscht werden.

WENN ANLAGEWERTE ZUGRUNDEGEHEN

An diesem Punkt wird die Welt erkennen, dass all das gedruckte Geld und der gesamte Kredit, der hinter diesen Vermögenswerten steckte, tatsächlich NULL Wert hatte. Und einige von uns warnen schon seit Jahren davor!

Allen Luftschlössern der Keynesianer und allen MMT-Schrott-Theorien zum Trotz: Geld, das aus dem Nichts geschöpft wurde, hat immer – zwangsläufig – NULL Wert.

Wenn die Welt schließlich erkennt, dass Schulden NULL Wert haben, werden die Menschen aus allen Wolken fallen und begreifen, dass das aufgebaute künstliche Vermögen schlicht und ergreifend auf einer Lüge gründete.

Nach der Aussetzung des Goldstandards im Jahr 1971 erschuf sich die Welt ein Konstrukt aus schwer überbewerteten Assets, welche bald Bekanntschaft mit ihrem intrinsischen Wert von NULL machen werden.

Nicht wenige werden an dieser Stelle einwenden wollen, dass Vermögenswerte letztlich doch irgendeinen haben – sei es ein gesundes Unternehmen oder ein qualitativ hochwertiges Gewerbeobjekt mit guten Mietern.

Das Argument ist stichhaltig solange dieses Unternehmen keine Schulden hat und/ oder seine Schulden über die Einnahmen bedienen kann.

Dasselbe gilt für fremdkapitalfinanzierte Geschäftsimmobilien. Gebäude haben im Grunde kaum Wert, wenn sie keine Einnahmen generieren. Sobald die Mieter keine Miete mehr zahlen, wird die Bank die Kredite zurückfordern und die Gebäude werden zwangsversteigert.

In einer mit 300 Bill. $ verschuldeten Welt sind die meisten Vermögenswerte in hohem Maße fremdfinanziert. Schuldner ohne Gewinne oder Einnahmen rutschen rasch in die Insolvenz und die Bank wird zum Eigentümer jener Assets, deren Wert einbricht. Die Banken können es sich nicht leisten, diese Vermögenswerte zu halten und werden sie in einem großen, anhaltenden Ausverkauf auf den Markt werfen.

An diesem Punkt werden nur noch sehr wenige Menschen über liquide und vermarktbare Vermögenswerte verfügen. Und Schuldenfinanzierung wird überhaupt nicht mehr erhältlich sein.

WER ECHTES GELD ODER GOLD & SILBER HAT, WIRD SCHNÄPPCHEN FINDEN

Wie in jeder früheren Krisenphasen werden die Halter liquider, realer Assets wie Gold und Silber in der Lage sein, Vermögenswerte mit unerhört hohem Abschlag mitzunehmen. Das mag heute noch wie ein Ding der Unmöglichkeit klingen, doch wer sich beispielsweise mit der Weimarer Republik auskennt, wird wissen, dass genau das damals passierte (wie auch in anderen schweren Krisenzeiten).

In dieser Phase werden dann auch Immobilien, die heute vielleicht 1,1 Millionen $ kosten – oder 20 kg Gold – für ein Kilo Gold zu haben sein, was (gemessen in Gold) einem 95 %igen Abschlag entspricht.

Aus heutige Sicht mag das völlig unrealistisch klingen, allerdings zeigt uns die Geschichte, dass es wieder und wieder passiert.

ERSTMALIG IN DER GESCHICHTE: EIN GLOBALER SCHULDENKOLLAPS

Die heutige Schuldenblase ist größer als jede andere Schuldenblase bislang. Doch nicht nur das. Zu ersten Mal überhaupt wird es einen globalen Schuldenkollaps geben.

Überall auf der Welt herrscht dieselbe Situation – Nordamerika, Südamerika, Europa, Afrika, China, Japan und selbst Russland. Möglicherweise werden einige Länder, wie China, in der Lage sein, das Schuldenproblem intern in der Griff zu kriegen, allerdings wird jedes Land unter dieser Krise leiden, da das Finanzsystem implodiert und der Welthandel kollabiert.

FINSTERES MITTELALTER

Der wahrscheinlich bislang größte Wirtschaftszusammenbruch ist der Niedergang des Römischen Reichs gewesen, der schrittweise stattfand; der finale Einbruch kam allerdings 476 n.Chr., als sich der germanische Führer Odoaker gegen Romulus Augustulus durchsetzte. Von da an, sollte kein römischer Kaiser mehr von Rom aus regieren.

Das späte 5. Jahrhundert wird als Beginn des Mittelalters betrachtet, welches 900 Jahre andauerte – bis zur Renaissance oder bis ins später 14. Jh. Andere Historiker definieren es als 500 Jahre lange Periode. Das Mittelalter war ein Zeitalter des kulturellen und ökonomischen Verfalls. Es war jedoch kein Niedergang, der exakt 900 Jahre anhielt. Viele Gebiete prosperierten schon deutlich früher.

Ob wir nun – nach dem Platzen der aktuellen Wirtschafts- und Finanzblasen – eine langanhaltende Phase ökonomischen Verfalls erleben werden, das werden nur die zukünftigen Historiker wissen. Sicher ist jedoch, dass eine derart große Schulden- und Vermögenswertimplosion, wie sie auf die Welt zukommt, verheerende Auswirkungen auf das Leben unserer Kinder und Enkel haben wird. Doch ob all das 50 oder 500 Jahre dauern wird, das werden erst die zukünftigen Historiker einschätzen können.

CREDIT SUISSE UND EINE WILDE HORDE PRIME BROKER

Erst im Rahmen engster Kooperation mit und Unterstützung durch Großbanken können die Hedgefonds ihre Finanzhebel spielen lassen. Archegos hatte Beziehungen zu verschiedenen Prime Brokern – Goldman Sachs, Morgan Stanley, Nomura und Crédit Suisse.

Die verwegenen Banken gewähren Kreditlinien in Milliardenhöhe, damit die Hedgefonds Finanzhebel nutzen können, die nicht nur die Hedgefonds selbst in Gefahr bringen, sondern auch die betreffenden Banken und letztlich das Finanzsystem.

Schweizer Banken waren einst die Bastion der Vorsicht und des Konservativen. Doch heute zählen sie zu den Banken mit der höchsten Risikoneigung, worüber ich an anderer Stelle geschrieben hatte.

Die Schweiz hat ein großes Problem mit der Größe des nationalen Bankensystems, das fünfmal so groß ist wie die Wirtschaftsleistung des Landes. Im Fall massiver finanzieller Verwerfungen und deren Ausbreitung wäre das Schweizer Finanzsystem zu groß, um noch gerettet zu werden (too big to save).

SCHWEIZER NATIONALBANK – DER WELTGRÖSSTE HEDGEFONDS

Ein weiteres Problem ist natürlich die SNB, die Schweizer Zentralbank, die auch der größte Hedgefonds der Welt ist – mit Assets im Gegenwert von 1 Billion CHF (1,1 Bill. $). Das sind 145 % der Schweizer Wirtschaftsleistung. Zum Vergleich: Die Bilanzsumme der Federal Reserve liegt bei 27 % des BIP der USA.

Der Großteil der Bilanz besteht aus Fremdwährungsspekulation und wird in Dollar und Euro gehalten. Die SNB hält zudem umfangreiche Aktienposition großer US-Technologiewerte – 8,5 Mrd.$ in Apple, 6 Mrd. $ in Microsoft, 5,2 Mrd. $ in Amazon und noch viele mehr.

Also: Das Schweizer Bankensystem ist nicht nur zu groß für das Land, die Schweizer Nationalbank ist darüber hinaus auch noch extrem anfällig für Kursverluste bei Dollar, Euro und US-Technologiewerten.

Als ich Ende der 1960er und in den 1970ern im Schweizer Bankenwesen arbeitete, hätte so etwas überhaupt nicht passieren können. Wenn jetzt aber die Zentralbank und die Geschäftsbanken der Schweiz ihre Positionen mittels Derivate- und Währungsspekulation bis zum Anschlag hebeln, dann ist das gesamte Finanzsystem der Schweiz in Gefahr.

Niemand sollte größere Anlagen in einem nationalen Bankensystem halten, das Marktverwerfungen derart stark ausgesetzt ist wie das schweizerische.

CREDIT SUISSE – INKOMPETENZ ODER EINFACH NUR PECH?

Gut, schauen wir uns jetzt an, wie es Credit Suisse (CS), der zweitgrößten Schweizer Bank, in letzter Zeit so ergangen ist.

CS ist – hinsichtlich Risikomanagement und Verluste – vom Regen in die Traufe gekommen. Im 4. Quartal 2015 verlor die Bank 6 Mrd. CHF durch Abschreibungen und Handelsverluste. Gegen Ende 2016 erklärt sich die CS bereit zur Zahlung von 5,3 Mrd. $, um Untersuchungen des US-Justizministeriums wegen missbräuchlicher Hypothekenverkäufe beizulegen.

2020 geht es um weitere 680 Mill. $ in Verbindung mit US-Hypothekenpapieren. Im Jahr 2021 hat die Bank bislang 450 Mill. $ abgeschrieben für Investitionen in den Hedgefonds York Capital. In Verbindung mit den Zusammenbruch des Hedgefonds Greenshill Capital werden Verluste von 3 Mrd. $! erwartet. Diese Summe entspricht den Netto-Einnahmen der Bank in 2020.

Das nächste Desaster für Credit Suisse ist Archegos. Die Verluste übersteigen womöglich 6 Mrd. $.

Jedenfalls ist ein solches Ausmaß an Verlusten nicht nur auf eine Pechsträhne zurückzuführen. Im Grunde geht es hier um Inkompetenz gepaart mit einer Form von Gier, die Erfolg individuell belohnt aber gleichzeitig die Bank und das System in Gefahr bringt.

Obgleich Credit Suisse in den letzten Jahren schon mehr als 20 Mrd. $ verloren hat, könnten sich in dieser einst so ehrwürdigen Schweizer Bank noch deutlich höhere Verluste verstecken. Alle Aussagen des Bankenmanagements haben kaum Aussagekraft, da scheinbar auch sie nicht über die tatsächliche Risikolage der Bank im Bilde sind.

Ist die Credit Suisse also eine vorprogrammierte Katastrophe? Das wird sich erst noch zeigen.

Ziemlich sicher ist zumindest, dass das Archegos & Credit Suisse-Desaster nur die Spitze des Eisbergs ist.

CS ist nur eine der Banken, die inakzeptabel hohe Geldsummen verlieren… Nomura, Morgan Stanley, Goldman Sachs und noch einige andere Zocker.

Credit Suisse ist jedenfalls nicht die einzige Bank, die sich auf derart schamlose Zockerei einlässt. Das gesamte Bankwesen befindet sich in dieser Zwickmühle. Und aufgrund aller Verflechtungen im Bankensystem und der totalen gegenseitigen Abhängigkeit werden selbst gesunde Banken nicht überleben.

BANKEN KONFRONTIERT MIT VERLUST-SCHOCKWELLEN

Alle diese Kasinos, auch bekannt unter der Bezeichnung „Banken“, bringen sich mit ihren tagtäglichen Wettaktivitäten selbst in Gefahr. In einem geordneten und kontrollierten Markt streichen sie enorme Geldsummen für sich ein. Wenn die Trendwende aber einsetzt, werden sie nicht mehr in der Lage sein, die Märkte zu ihrem Vorteil zu manipulieren. Dann werden schockwellenartige Verluste einsetzen.

Wenn Aktien- und Anleihemärkte gleichzeitig fallen, werden die Sicherheiten der Banken nicht einmal mehr Schnäppchenpreisniveau haben. Und auf diesem Weg werden die Derivatemärkte für immer verschwinden – oder zumindest für viele, viele Jahre.

Wer noch glaubt, dass die eigenen Vermögenswerte in einer Bank sicher sind, der sollte sich vielleicht noch einmal Gedanken machen. Ich meine damit nicht allein Geld, sondern auch alle Wertpapiere, die treuhänderisch von der Bank verwahrt werden. Unter Druck werden die Banken diese Wertpapiere als Sicherheiten für eigene Kredite einsetzen. Das ist schon häufig passiert – z.B. 2007-08.

Seine Vermögenswerte im Finanzsystem unterzubringen, ist in etwa so, als würde man sie auf eine Zeitbombe legen, die scharf ist und tickt. Es ist nur eine Frage der Zeit, bis alles explodiert. Anschließend wird es sehr schwer fallen, noch irgendwas Wertvolles im Schutt zu finden.

RISIKO JETZT HÖHER ALS JEMALS ZUVOR IN DER GESCHICHTE

Ich habe es schon so häufig gesagt und geschrieben: Ich bin kein Pessimist und auch kein Untergangsprophet. Ich analysiere lediglich Risiken und betrachte anschließend die potentiellen Folgen, wenn etwas schief geht.

Meiner Einschätzung nach ist die aktuelle Risikolage verschärfter als jemals! zuvor. Und bitte glauben Sie nicht, dass das Problem durch noch mehr wertlose Schulden in Form von MMT, QE etc. gelöst werden kann. Allein die Explosion wird dadurch größer.

Wie in jeder Krise zuvor sind physisches Gold und Silber die besten Absicherungsformen. Glauben Sie nicht, dass es diesmal anders sein wird.

Originalquelle: Goldswitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.