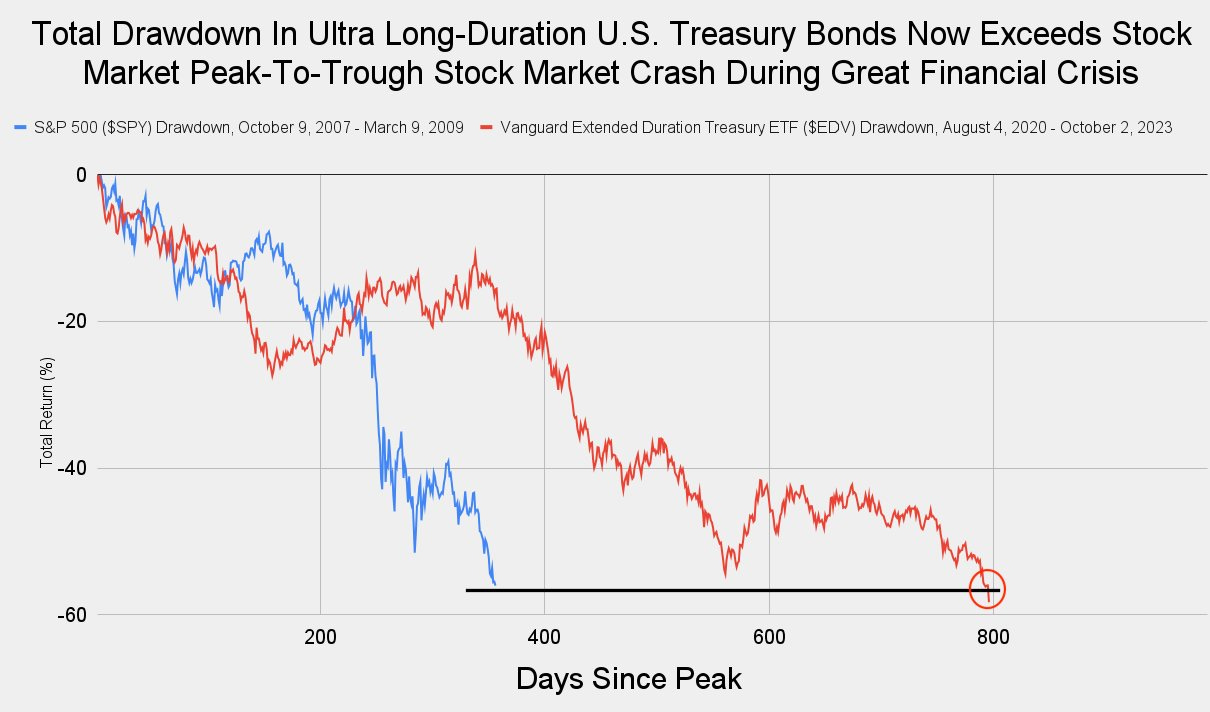

Der Crash, den wir soeben an den Anleihemärkten erleben, hat historische Ausmaße. Der ETF EDV, der den Kurs der sehr langfristigen US-Staatsanleihen nachverfolgt, ist innerhalb von nur einem Jahr um 58 % eingebrochen. Der aktuelle Rückgang am Anleihemarkt ist damit heftiger als der Crash des Aktienmarktes bei der letzten Finanzkrise 2008 (-56 %):

Der Crash der Anleihen spielt sich im Stillen ab: Die Verluste bleiben in den Bilanzen der Finanzinstitutionen verborgen, die nun bis zur Fälligkeit dieser Wertpapiere in ihrem Handlungsspielraum beschränkt sind. Sie können die Anleihen nicht mehr am freien Markt verkaufen, ohne dabei enorme Verluste zu verbuchen, die ihre Bonität gefährden würden. Die Institutionen hoffen also, dass sie nicht in einen Liquiditätsengpass geraten, der sie zum Verkauf dieser Anleihen zwingen könnte, die sich zu einer regelrechten Zeitbombe in ihren Bilanzen entwickelt haben.

Die Finanzinstitutionen sind gezwungen, eine abwartende Haltung einzunehmen, in der Hoffnung, dass die Inflation auf ein akzeptables Niveau zurückkehrt.

Sie erwarten ungeduldig eine Kursänderung in der Geldpolitik, die die potenziellen Verluste im Zusammenhang mit den Anleihen, die während der Zeit der Niedrigzinspolitik massenhaft gekauft wurden, verringern könnte.

Zu den betroffenen Institutionen zählen verschiedene Finanzakteure, insbesondere Banken, Versicherungsgesellschaften, Rentenfonds und allgemeine Investmentfonds.

Es gibt nur ein Szenario, in dem sie der Falle entkommen können, in die der Zinsanstieg sie getrieben hat: Die Wirtschaft schwächt sich ausreichend ab, um einen Rückgang der Inflation auszulösen.

Jedes andere Szenario wäre ungünstig. Wenn der wirtschaftliche Abschwung nicht ausreichend stark ausfällt, werden die Zentralbanken ihre Politik der aggressiven Zinserhöhungen fortsetzen. Wenn die abrupten Zinserhöhungen jedoch einen zu ernsten Einbruch der Wirtschaft verursachen, könnte dies eine Liquiditätskrise auslösen, von der diese Finanzinstitutionen betroffen wären. Möglicherweise würden wir im Anschluss an einen solchen geldpolitischen Fehltritt sogar ein folgenschweres Kreditereignis erleben.

Trotz des historischen Crashs am Anleihemarkt lässt die Aussicht auf eine sanfte Landung der Wirtschaft die Institutionen weiterhin durchhalten. Die Fed hat nun die schwere Aufgabe, diese Landung zu steuern, während sich das Vertrauen der Wirtschaftsakteure zunehmend in eine vage Hoffnung verwandelt.

In den letzten zehn Jahren hat sich das Vertrauen in die Fed als gute Anlagestrategie erwiesen. Heute ist diese allerdings deutlich riskanter geworden.

Vertrauen funktioniert immer dann, wenn die eigenen Investitionen potenzielle Gewinne aufweisen.

Hoffnung ist jedoch eine weitaus schwierigere Anlagestrategie, wenn das Portfolio bereits teilweise in den roten Zahlen liegt.

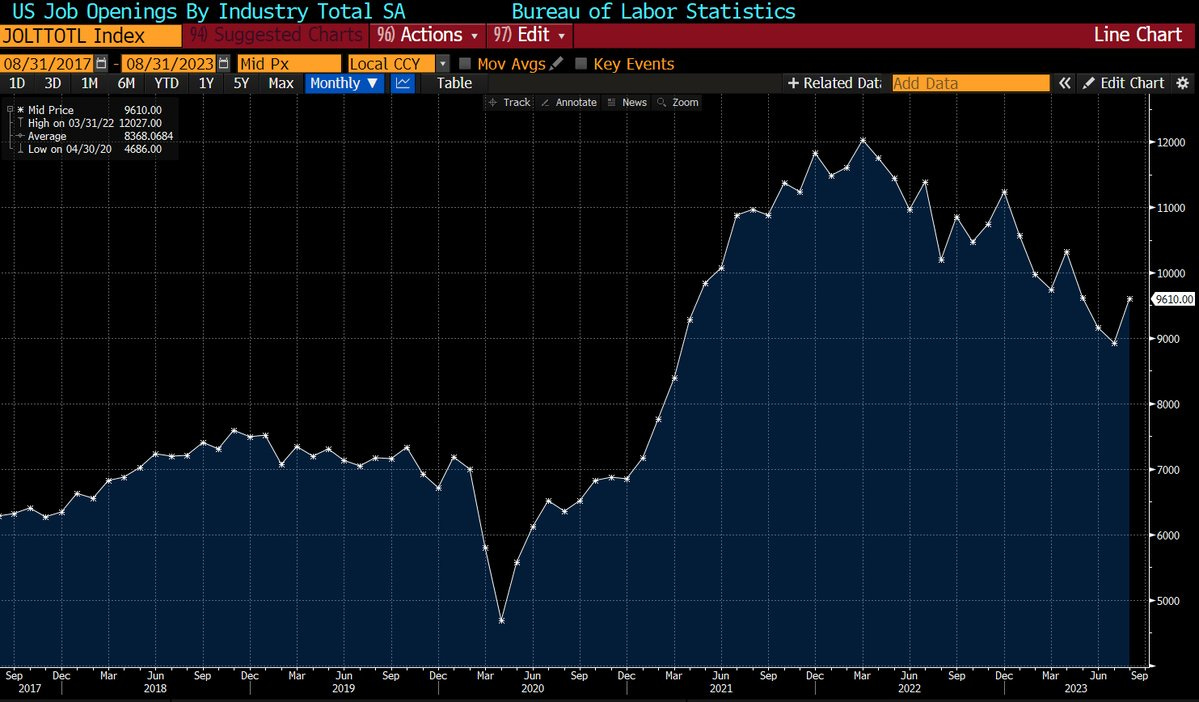

Die Fed ist noch nicht bereit für einen Richtungswechsel, weil sich die Situation am Arbeitsmarkt besser darstellt, als erwartet. Die Zahl der offenen Stellen hat in den USA in dieser Woche sogar wieder zugenommen:

In einem von der Federal Reserve in Chicago veröffentlichtem Paper fragt sich Austan D. Goolsbee, ob die US-Notenbank nicht die falschen Mittel für ihre Geldpolitik wählt. Der Ökonom schreibt: „Zu fest an die Unvermeidbarkeit eines großen Kompromisses zwischen der Inflation und der Arbeitslosigkeit zu glauben, birgt auf kurze Sicht ein hohes Risiko für einen geldpolitischen Fehler.“ Anders gesagt ist die Fed durch ihre Fokussierung auf den Arbeitsmarkt als entscheidende Datenquelle in ihrem Kampf gegen die Inflation dabei, einen großen Fehler zu begehen, der die unverzichtbare „weiche Landung“ in Gefahr bringen könnte.

Die Stärke des Arbeitsmarktes in den USA ist in dieser Phase der geldpolitischen Straffungen für viele Ökonomen eine Überraschung.

Und solange sich die Fed auf den Arbeitsmarkt als Indikator konzentriert, werden die steigenden Zinsen weiterhin in allen Wirtschaftssektoren Schaden anrichten.

Doch es ist der Staatshaushalt der USA selbst, der infolge der brutalen Zinserhöhungen die größten Kosten zu verbuchen hat.

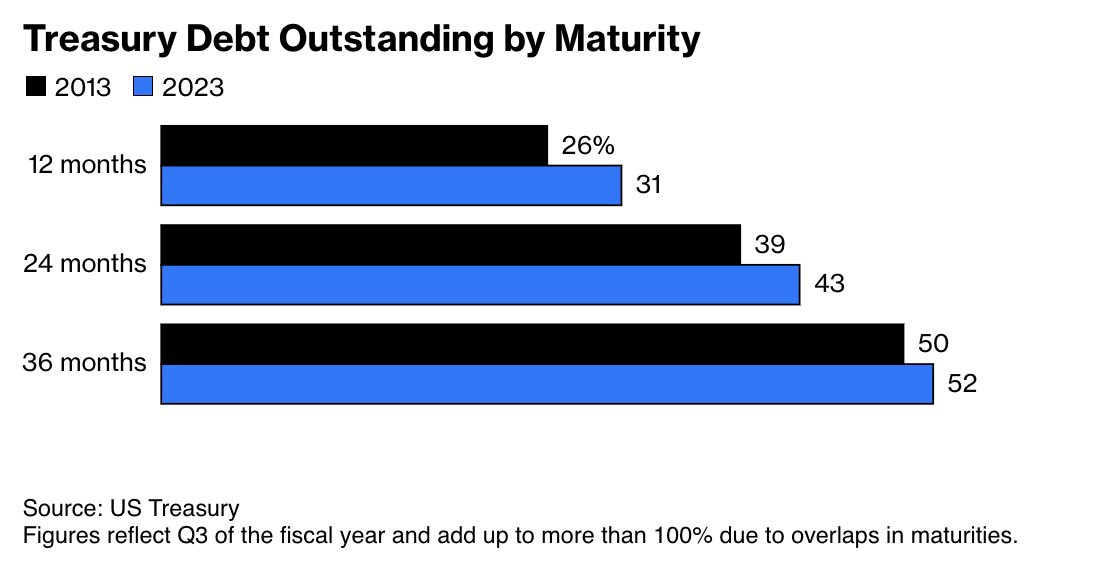

Fast ein Drittel der ausstehenden amerikanischen Schuldverschreibungen werden innerhalb der nächsten 12 Monate fällig und 52 % erreichen ihre Fälligkeit innerhalb der nächsten 36 Monate. Das bedeutet, dass diese Schulden zu deutlich höheren Zinssätzen refinanziert werden müssen.

Während die Fed die Zinsen künstlich niedrig hielt, konnte sich der Staat zu äußerst geringen Kosten verschulden. Der Schuldendienst, d. h. das Verhältnis zwischen den jährlichen Kosten der vom Finanzministerium aufgenommenen Schulden und dem Gesamtbetrag der ausstehenden Schulden, war immer recht niedrig und auf rund 1,5 % begrenzt. Doch seitdem die Fed die Zinsen deutlich angehoben hat, ist die Zeit, in der die Schulden den Staat fast nichts kosteten, vorüber. Eine neue Ära hat begonnen, in der der Umfang der Staatsverschuldung problematisch wird.

Die Kosten des Schuldendienstes haben sich bereits von 1,5 % auf 3,0 % verdoppelt. Und je höher die Zinsen steigen, desto teurer wird es, die Schulden zu bedienen. Bald schon werden sich die Kosten verdreifacht haben.

Seit 2013 hat sich die durchschnittliche Laufzeit der US-Staatsanleihen merklich verkürzt:

Die jährlichen Zinskosten der US-Schulden sind innerhalb weniger Monate von 1 Billion auf 2 Billionen $ gestiegen und die Laufzeiten haben sich verkürzt. Dadurch wird das Finanzministerium gezwungen sein, mehr und mehr Kredite aufzunehmen, um die Rückzahlung der bestehenden Schulden leisten zu können.

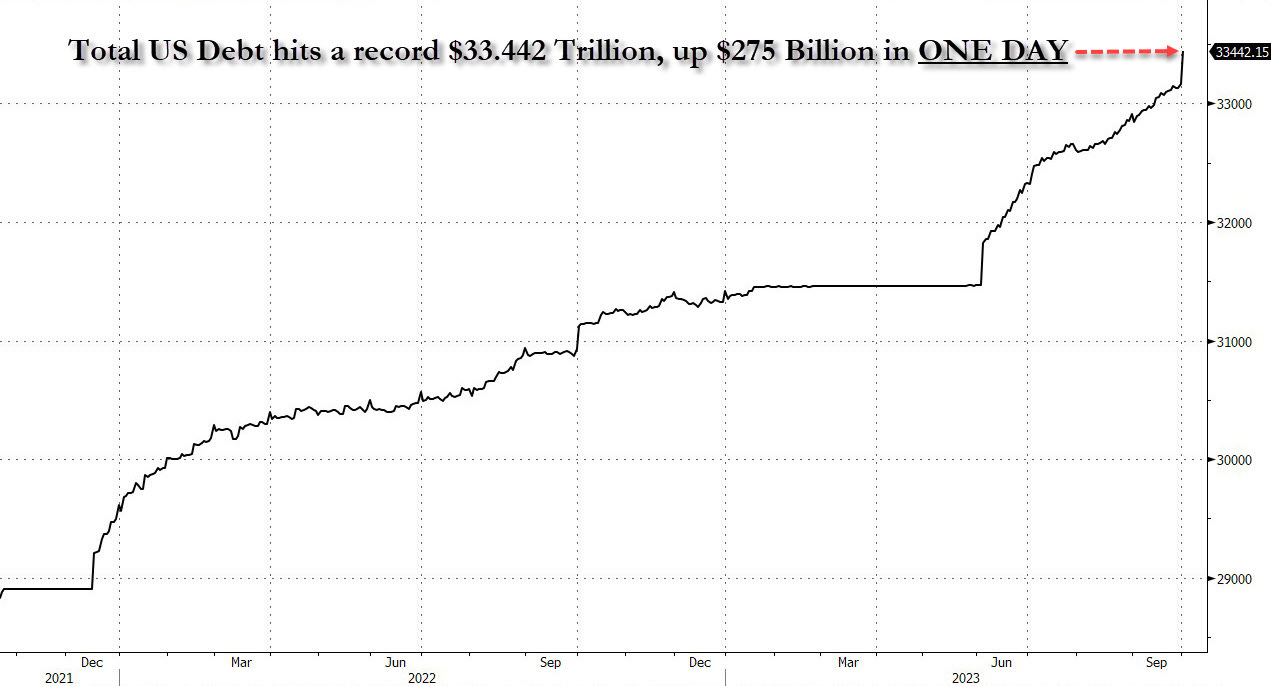

Gleichzeitig sind die Staatsschulden in den letzten Wochen förmlich explodiert:

Innerhalb von gerade einmal 15 Tagen haben sich die amerikanischen Staatschulden um 444 Milliarden $ erhöht. Noch nie zuvor sind sie in so kurzer Zeit so stark gestiegen.

Bislang war der konstante Anstieg der Zinsen in den Vereinigten Staaten hauptsächlich der Aussicht auf weitere Anhebungen des Leitzinses durch die Fed geschuldet.

Doch seit die Notenbank eine Pause bei ihren Zinserhöhungen angekündigt hat, erleben wir eine neue Situation: Die langfristigen Zinssätze steigen trotzdem weiter. Bei früheren Pausen gingen die Zinsen tendenziell leicht zurück, doch diesmal ist es umgekehrt. Dieser Anstieg ist darauf zurückzuführen, dass die US-Regierung in Zukunft noch mehr Schuldverschreibungen ausgeben muss!

Der Anstieg der Zinsen wird aktuell von einer toxischen Mischung befeuert: die Zunahme der Schulden in Kombination mit den steigenden Kreditkosten.

Während sich die Federal Reserve auf die Arbeitsmarktdaten konzentriert, hat die Zinshausse in dieser Woche neuen Elan entwickelt.

Diese Situation führt in vielen Marktsektoren zu Spannungen. Der ETF XLU beispielsweise, der die Performance öffentlicher Versorgungsbetriebe (Gas, Strom, Wasser) misst, erleidet einen ähnlichen Rücksetzer wie während der Corona-Krise:

Der Goldkurs korrigiert ebenfalls nach unten, was uns ein wenig an die Geschehnisse von 2008 erinnert, just vor der Pleite von Lehman Brothers, als die latente Kreditkrise begann, sich auf alle liquiden Vermögenswerte auszuwirken. Damals stürzte der Goldpreis infolge zahlreicher Margin Calls um 30 % ab. Doch nach dem Einbruch legte das gelbe Metall eine spektakuläre Hausse hin und sein Kurs verdoppelte sich innerhalb weniger Wochen:

Falls sich die Geschichte wiederholt, wird die aktuelle Kurskorrektur wahrscheinlich viele neue Käufer an den Goldmarkt locken!

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.