Gold halten, hat keinen Zweck.

Warum sollte jemand Gold halten, wenn es im Vergleich zu den meisten anderen Assets seit 2009 an Wert verloren hat? Am Ende des Artikels werde ich Ihnen sagen, warum man Gold halten muss und warum Gold, meiner Meinung nach, schon in Kürze neue Hochstände markieren wird.

Geld an den heutigen Märkten zu verdienen, ist ein Klacks; wozu brauche ich also Gold?

Investoren, die eine gute Portion Glück mit bescheidenen Anlagefähigkeiten zu kombinieren wussten, hätten seit 1997 ihr Geld mit Apple-Aktien verzweitausendfachen können (2.000 x) oder mit Amazon-Aktien im selben Zeitraum das 2.170-fache verdienen können.

Ein Investment von 10.000 $ in Aktien von Apple und Amazon aus dem Jahr 1997 wäre heute propere 40 Millionen $ wert.

BITCOIN UM DAS 470.000-FACHE GESTIEGEN

Und was ist mit Bitcoin? Hätte man im Jahr 2010 10.000 $ für Bitcoins à 10 Cents ausgegeben, dann hätte man heute 100.000 BTCs im Gegenwert von 4,7 Mrd. $. Und hoffentlich ging der Key dann nicht verloren.

Allein auf elektronische Einträge auf Computern oder Speicherstick zu vertrauen, ist jedenfalls eine sehr minderwertige Form der Vermögenssicherung.

Darüber hinaus ist der Rückblick die wunderbarste Investment-Methode und die exakteste aller Wissenschaften.

Allerdings musste man in den letzten Jahrzehnten auch kein Aktienwahlexperte sein, um Geld am Aktienmarkt zu verdienen.

Hätte man z.B. im Jahr 2009 10.000 $ für Nasdaq-Anteile ausgegeben, so wären diese heute 140.000 $ wert – ohne auch nur eine Aktie selbst ausgewählt zu haben!

Wer 2009 als Startpunkt benutzt, wird bequemerweise vergessen haben, dass es seit 2000 im Nasdaq auch schon Verluste von bis zu 80 % gegeben hatte.

Man kann also immer die ultimative Performance beweisen – man muss nur den richtigen Startpunkt wählen.

GOLD – DIE SCHLIMMSTE ANLAGEKLASSE SEIT 2011 UND DIE BESTE SEIT 1999

Wenn Goldgegner die Vorzüge von Gold in Abrede stellen wollen, dann wählen sie das 1980er-Top bei 850 $ als Ausgangspunkt. Anschließend werden Goldinvestoren dafür verspottet, dass es ganze 28 Jahre gedauert hatte, bis dieses Niveau wieder erreicht war. Dabei wird praktischerweise vergessen zu erwähnen, dass Gold zwischen 1971 und 1980 durchaus neue Höchststände erreichte – und in dieser Zeit um das 24-fache stieg!

Aktieninvestoren könnten darauf verweisen, dass sie – im Vergleich zu Gold – seit 2011 um 200 % besser abgeschnitten haben. Dabei vergessen sie aber zu erwähnen, dass der Dow seit 1999 wiederum 60 % gegenüber Gold verloren hat (Dividenden nicht mit eingerechnet).

Auch das zeigt wieder, dass man seine Investment-Performance immer unter Beweis stellen kann, wenn man nur einen guten Startpunkt auswählt.

Dennoch ist es eine unbestreitbare Tatsache, dass Gold in diesem Jahrhundert die beste Anlageklasse gewesen ist.

AKTIENMARKT – EINE LOTTERIE, DIE NUR GEWINNER KENNT

Wer könnte hier auch etwas falsch machen. Investieren funktioniert hier wie eine Lotterie, bei der einem der Gewinn des Hauptpreises garantiert ist, und zwar immer.

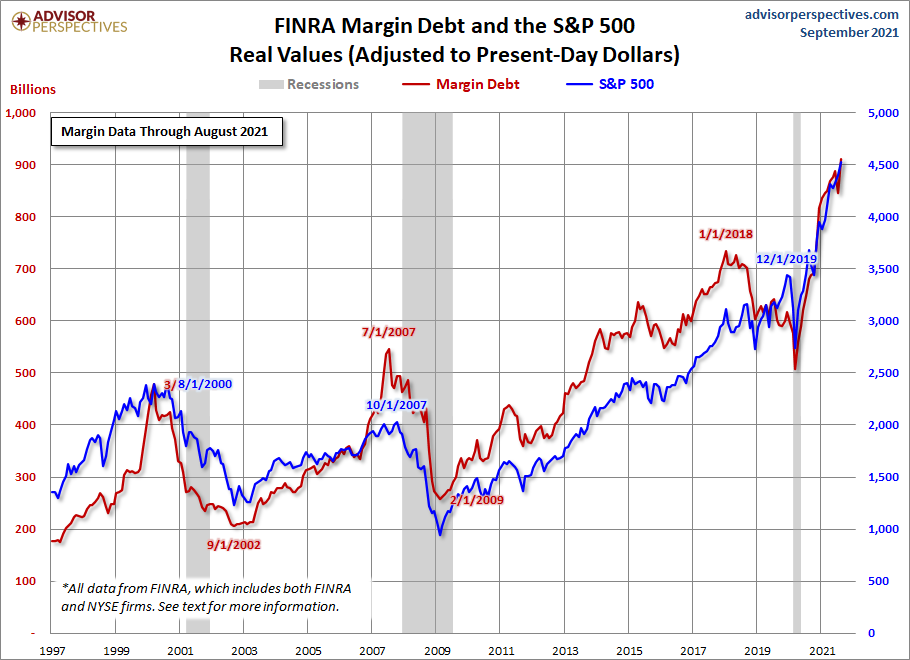

Praktisch kein Investor glaubt, dass das aufhören wird. Man braucht sich z.B. nur die Kreditaufnahme zur Finanzierung von Aktienkäufen in den USA (margin debt) anschauen. Sie liegt jetzt bei 900 Milliarden $, 2009 betrug sie noch 250 Milliarden $.

Dabei darf man nicht vergessen, dass der Hebeleffekt dieser margin debt bei fallenden Kursen viel stärker und schneller wirkt als bei steigenden. Wenn Märkte einbrechen, führt dieser Effekt zu Zwangsliquidierungen und Panik. Und genau das werden wir in nicht allzu ferner Zukunft auch erleben.

Ich gehe weiterhin davon aus, dass der Aktienmarkt bis zum Ende dieses Investment-Zyklus effektiv 90 % und mehr verlieren wird.

AKTIENKAUF BEI KURSRÜCKSETZERN HAT FUNKTIONIERT – BIS JETZT

Für mindestens ein halbes Jahrhundert musste sich kein Investor Sorgen machen wegen irgendwelcher Kursrücksetzer.

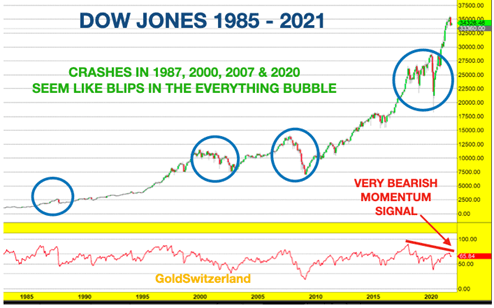

Was damals – 1987, 2000, 2007 und 2020 – noch nach horrenden Aktienmarktcrashs aussah, sind heute nur noch Dellen im Chart.

Kaum jemand, der sich den Quartals-Chart unten anschaut, sorgt sich darum, dass seit 1998 jedes Dow-Top mit immer schwächer werdender Marktdynamik im Verbindung stand, wie der Momentum-Indikator ganz unten im Chart zeigt. DAS IST EIN SEHR NEGATIVES LANGFRISTIGES SIGNAL.

Nehmen wir den Schwarzen Montag, der 19. Oktober 1987, als Beispiel. Der Dow sackte innerhalb weniger Tage um 40 % ab.

Ich erinnere mich noch sehr gut an diesen Tag. Ich war in Tokio wegen der Börsennotierung des UK FTSE 100-Unternehmens, dessen Vizevorstand ich war. Es war ganz sicher nicht der beste Tag für den Börsengang einer Elektrofachmarktkette. Jedenfalls hatte der Markt andere große Sorgen.

KAUFEN UND HALTEN – „DER MARKT STEIGT EWIG“

Weil das „Kaufen-und-Halten-Prinzip“ in den vergangenen 50 Jahren im Grunde immer funktionierte, gibt es keinen Grund, davon auszugehen, dass es nicht auch weitere 50 Jahre so funktionieren wird.

Denn Geldschöpfung, Kreditexpansion, lockere Geld- und Fiskalpolitik, niedrige Zinssätze sowie Zugang zu unbegrenzten Kapitalmengen haben dafür gesorgt, dass Anlegerwissen und -kompetenzen heutzutage absolut überflüssig geworden sind.

Es zählt nur noch eine Investmentregel – Der Markt steigt ewig!

Ausnahmen von dieser Regel gibt es also nicht? Die gibt es, natürlich.

Zum Beispiel 1929. Bis 1932 hätte man 90 % seiner Dow-Investments verloren. Um diese Verluste wieder aufzuholen, hätte man 25 Jahre warten müssen!

Auch hier gilt wieder: Der Rückblick ist DIE perfekte Anlagemethode, weil er immer richtig ist.

Was aber wirklich zählt, ist natürlich das, was von diesem Moment an passiert.

EIGENES VERMÖGEN NICHT IN SCHEINGELD MESSEN!

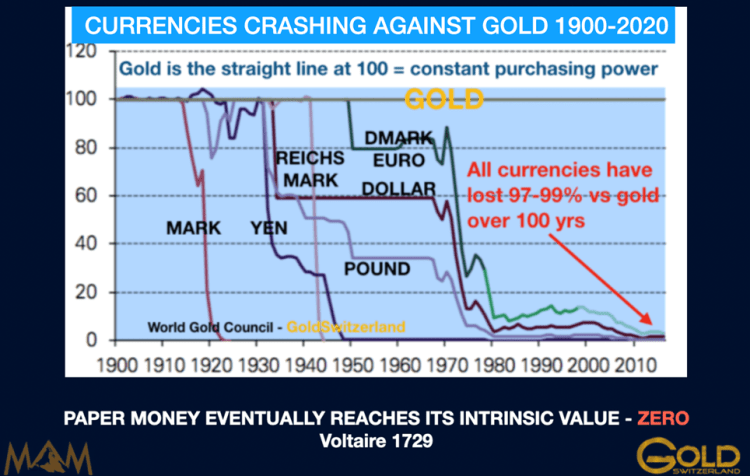

Der Fehlschluss, den die meisten Anleger begehen: Sie messen ihr Vermögen mit einem Maßstab, der illusorisches Vermögen anzeigt. Sein Vermögen in einer Währung zu messen, die innerhalb von 50 Jahren 98 % ihres Wertes verloren hat, ist wie ein Leben im Märchenland. Man lebt mit der Täuschung, dass das eigene Vermögen wächst, während in Wirklichkeit der Maßstab, in dem es bemessen wird, stark sinkt.

Seit 1971 hat der mächtige US-Dollar 79 % gegenüber dem Schweizer Franken verloren und 98 % gegenüber echtem Geld, also Gold.

Wer also das REALE Wachstum seiner Vermögenswerte seit 1971 kennen möchte, sollte die aktuelle Bewertung um 98 % diskontieren. Hmmm – wo ist nur mein Geld hin…?

Tja, es wurde vom Staat konfisziert. Seit Anfang der 1930er haben die USA mehr Geld ausgegeben, als sie durch Steuern eingenommen haben; der Fehlbetrag wurde durch die Schöpfung von Scheingeld – des sogenannten Dollars – wettgemacht.

Dauerhafte Haushaltsdefizite führten zu permanent steigenden Schuldenlasten und immer mehr Geldschöpfung. Wenn man Geld aus dem Nichts entstehen lässt, was die USA und der größte Teil der restlichen Welt seit 1971 in immer stärkerem Maße tun, dann geht das zu Lasten der eigenen Währung.

Da jedoch 2/3 der US-Amerikaner keinen gültigen Reisepass haben, werden sie auch nie mitbekommen, wie sehr ihre Währung zerstört wird.

Amerikaner, die 1971 in die Schweiz gegangen wären und heute zurückkämen, würden erkennen müssen, dass ihr US-Dollar 80 % seiner Kaufkraft verloren hat. Viel besser wäre da der Schweizer dran, der auf seiner Reise in die USA erkennen würde, dass nun alles – gemessen in Schweizer Franken – um 80 % billiger ist.

VERMÖGEN IN BIG MACS MESSEN

Mein Rat an alle Investoren ist daher: Messen sie ihr Vermögen effektiv – und zwar in den Kosten eines Big Mac. Im Jahr 1970 kostete ein Big Mac ca. 60 Cents. Heute kostete derselbe Big Mac 4 $, was einen Verlust der Kaufkraft des Dollar von 85 % signalisiert.

Noch besser, man misst in Gramm oder Unzen Gold. Als einzige Währung, die aus historischer Sicht überlebt hat und ihre Kaufkraft seit tausenden Jahren hält, ist Gold ganz eindeutig der König des Geldes.

Für eine Unze Gold bekam man zu römischen Zeiten einen Anzug von guter Qualität, und das ist heute immer noch so.

Also: Im Verlauf der Zeit steigt Gold im Wert nicht. Es hält einzig und allein seine Kaufkraft.

Warum sollte man dann in Gold investieren?

Ok, es hat keinen Zweck, Gold zu halten, wenn :

- der Staat durchweg Überschüsse einfährt

- weder staatliche, private Schulden oder das Geldangebot stärker wachsen als die (sehr moderate) Inflation

- es eine stabile Geldpolitik gibt, ohne Geldschöpfung

- sich die Inflation bei null oder fast null Prozent bewegt. Ein Inflationsziel von 2 % ist Unsinn, weil sich die Preise dann alle 36 Jahre verdoppeln.

- die Währungen ihren wahren Wert behält, was so gut wie unvermeidlich ist, wenn die oben geschilderten Bedingungen gegeben sind.

Unter solchen Bedingungen kann Gold überhaupt keine neuen Hochstände erreichen – willkommen im Paradies!

Ein Finanz- und Geldsystem, wie das oben beschriebene, hat in der Geschichte noch nie existiert – oder nur für sehr begrenzte Zeit. Deswegen hat noch keine Währung im Verlauf der Geschichte überlebt – KEINE Währung – NICHT EINE.

In den modernen Zeiten ist die Schweiz womöglich das einzige Land mit einem System, das der Definition von oben nahekommt.

Welchen Zweck haben Goldbestände also in unseren Zeiten mit epischen Aktienmarktentwicklungen?

Erstens ist physisches Gold die beste Anlage zum Zweck der Vermögenssicherung.

Goldeigentum, das direkt außerhalb des Finanzsystems gehalten wird, schützt gegen folgende Risiken:

- systemische

- finanzielle

- geldpolitische

- Gegenparteirisiken

Historisch gesehen hat kein anderes Asset seit 5.000 Jahren als perfekte Versicherung funktioniert. Womöglich ist auch Land eine gute Vermögenssicherung, allerdings ist es nicht transportabel, nicht einfach zu teilen und auch nicht liquide.

Die Risikolage an den Finanzmärkten ist heute größer als jemals zuvor in der Geschichte, da wir uns dem Ende der Epischen Everything-Bubble nähern, wie ich jüngst in einem Artikel dargestellt hatte.

Alle, die kein physisches Gold halten, um sich gegen diese Risiken abzusichern, müssen als vollkommen unverantwortlich gelten gegenüber den eigenen Teilhabern – sei es die eigene Familie, Anteilseigner, Investoren oder Pensionäre.

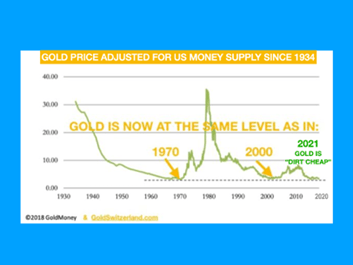

Allerdings hat auch dieser unverantwortliche Beschützer noch seine letzte Chance, weil Gold – im Vergleich zum US-Geldangebot – heute noch so billig ist wie 1971 (als es 35 $ kostete) oder wie im Jahr 2000 (als es bei 290 $ stand).

GOLD WIRD NEUE HOCHSTÄNDE ERREICHEN, DIE SICH HEUTE KAUM JEMAND VORSTELLEN KANN

Mein Kollege Matt Piepenburg schrieb jüngst in einem exzellenten Artikel über das Thema „Warum steigt Gold nicht?“. Im Artikel heißt es, dass Gold noch vor Ende des Jahrzehnts neue Hochstände von 4.000 $ erreichen wird. Ich denke, dass er sich dabei auf den In Gold We Trust Report meines Freundes und MAM-Beraters Ronald Stöferle – stützt, dessen Preisziel für 2030 bei 4.800 $ liegt.

Persönlich halte ich dieses Ziel aber für viel zu konservativ. Seit mehr als 10 Jahren halte ich nachweislich ein Goldpreisziel von 10.000 $ in heutigem Geld aufrecht.

Allerdings ist auch diese Hochrechnung, wie alle anderen, vollkommen bedeutungslos. Wie ich oben geschildert habe, hat es überhaupt keinen Zweck, Gold in einer Währung zu bemessen, die sich tagtäglich entwertet.

Da ist es viel besser, Gold beispielsweise in Big Mac zu messen.

Allerdings gibt es nur einen stichhaltigen Maßstab für Gold. Und das ist, wie viele Unzen oder Gramm man davon hält. Jeder andere Maßstab ist vollkommener Unsinn.

Die wertvollste Anlage, die die meisten Menschen halten, ist die eigene Familie. Wie könnte man die in Dollar bewerten?

Der aufgeblähte Immobilienmarkt wird ebenfalls in Geld bewertet, gerade seitdem billiges und unbegrenzt fließendes Geld die Preise jeden Tag weiter in die Höhe treibt. Das eigene Haus sollte aber nicht in Dollar bewertet werden. Man kauft ein Haus, das man sich leisten kann, und anschließend sollte es nicht mehr in Wertdimensionen betrachtet werden, sondern nur noch als das eigene Heim!

Dennoch können die meisten Menschen nicht zwischen einer Investment-Anlage und einer Anlage unterscheiden, die Freude bereitet oder der Vermögenssicherung dient; doch auch hier wird auf eine tagtägliche Taxierung der Wertentwicklung bestanden.

GOLD-PROGNOSEN

Kommen wir zurück zu Goldprognosen. Für gewöhnlich ist hier die Spanne zwischen Hochs und Tiefs massiv.

Zwei Extrembeispiele: Im In Gold We Trust Report werden 4.800 $ für 2030 vorhergesagt, während Jim Sinclair 50.000 $ für 2025 und 87.000 $ für 2032 kommen sieht.

Wenn ich eine Wette abgeben müsste, würde ich mich Jims 50.000 $ für 2025 anschließen. Wir können uns jedoch nur einer einzigen Sache sicher sein: Gold wird neue Höchststände markieren!

Hier muss ich zurückkommen zum Thema Bewertungseinheit, die in diesem Fall der US-Dollar ist.

Falls mir jemand genau sagen kann, was beispielsweise bis 2025 mit dem US-Dollar passieren wird, so würde ich mich auch an einer präzisieren Prognose versuchen.

Ich persönlich gehe seit sehr langer Zeit davon aus, dass wir Hyperinflation bekommen werden – als vorletzte Phase dieses hunderte Jahre alten Zyklus, wenn Zentralbanken verzweifelt und hysterisch versuchen, das System noch zu retten.

Diese zwecklosen Versuche werden natürlich scheitern, aber eben auch zur Totalentwertung des Dollars und aller Währungen führen.

Welchen Wert wird Gold haben, wenn der Dollar auf NULL sinkt?

Welches Kursniveau dann erreicht wird, ist völlig bedeutungslos, denn die andere Seite von NULL ist UNENDLICH.

Relevanter ist, dass Gold neue Höchststände erreichen wird und seine Kaufkraft hält aber auch noch alle anderen Anlageklassen mit enormem Abstand hinter sich lassen wird.

Als Referenzpunkt: In der Weimarer Republik erreichte Gold 100 Billionen Mark!

Wie oben erwähnt, ist die Hyperinflation, die wahrscheinlich in den nächsten 5 bis maximal 10 kommen wird, nur die vorletzte Phase, die unser derzeitiges Geldsystem durchlaufen wird.

Die finale und abschließende Phase ist dann die Implosion aller Anlageklassen wie Aktien, Anleihen und Immobilien und eine deflationäre Depression.

Auch Gold wird dann von seinen exzessiven Hochständen sinken. Allerdings wird es eine Zeit lang auch das einzige Geld sein, zudem wird es, im Vergleich zu anderen Anlagen, nach wie vor sehr gut abschneiden.

Wie von Mises meinte:

„Es gibt keine Möglichkeit, den finalen Zusammenbruch eines Booms zu verhindern, der durch Kreditexpansion erzeugt wurde. Die einzige Alternative lautet: Entweder die Krise entsteht früher durch die freiwillige Beendigung einer Kreditexpansion, oder sie entsteht später als finale und totale Katastrophe für das betreffende Währungssystem.” – Ludwig von Mises

Vergessen Sie nicht: All das ist nicht neu. Es ist im Verlauf der Geschichte immer wieder passiert. Doch in Anbetracht der Größe der heutigen Bubble wird auch ihre Implosion größer ausfallen als jemals zuvor in der Geschichte. Unter einer solchen Depression werden alle schwer zu leiden haben, selbst Goldeigentümer. Doch wie schon in jeder anderen Krise der Geschichte wird physisches Gold als die beste Versicherung dienen, die man haben kann.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.