Viele fragen sich, warum Gold nicht steigt, während fast jeder andere Rohstoff angesichts inflationärer Impulse neue Hochstände markiert.

Das ist eine sehr berechtigte Frage.

Einige meinen sogar, Gold sei tot, ein altes, albernes und „barbarisches“ Relikt vergangener Zeiten, alter Rechnungsweisen und überkommener Vorstellungen von Vernunft.

Natürlich sind wir hier anderer Meinung. Nicht weil wir Goldbugs aus der Schweiz wären, sondern einfach weil… ok, wir erklären es.

Aktuelle Kurse vs. Aktuelle und Zukünftige Funktionen

Wer Geschichte und Mathematik als Richtlinien betrachtet und nicht als „barbarische“ und überalterte Disziplinen, der fällt ein Urteil über die eigentliche Funktion von Gold (ja selbst über die Goldkursentwicklung), das nicht allein in Abhängigkeit vom Papiergoldkurs milder oder härter ausfällt.

In einem gewissen Maße bleibt Gold – auch trotz Basel 3 – explizit manipuliert durch eine Handvoll Zentral- und Bullionbanken, denen die Strahlkraft des Goldes ein Graus ist. Und zwar aus keinem anderen Grund als der Scham darüber, dass Währungen (als auch verrückte monetäre Experimente) immer schwerer in Misskredit geraten.

Wir verfolgen tagtäglich die Bewegungen von physischem Gold, und wir können geradezu mit Sicherheit sagen, dass der Goldpapier-Handel nichts zu tun hat mit den ansonsten so „barbarischen“ Kräften von echtem Angebot und echter Nachfrage nach dem Edelmetall.

Nichts.

Kurz: Der Papierpreis von Gold ist zu einer Fiktion geworden, die als Realität akzeptiert wurde. Was nicht verwundert in einer Finanzlandschaft, die sich jeder Vorstellung von ehrlicher Preisfindung oder grundlegenden kapitalistischen Prinzipien widersetzt (Beispiele: überbewertete Aktien, negativ verzinste Anleihen und transparenzallergische Zentralbanken).

Mit Blick auf die nicht enden wollende Gold-gegen-BTC-Debatte wäre es falsch zu sagen, Bitcoin hätte Gold überhaupt keinen Marktanteil gekostet. Doch mit weniger als 1 Billion $ wird BTC den 10 Bill. $ schweren Marktanteil von Gold nicht zerstören.

Kurz: Der aktuelle Kurs des Goldes ist ein weniger wichtiges Thema als seine aktuelle wie zukünftige Funktion als historische Absicherung gegen rechnerisch scheiternde Finanz- und Wirtschaftssysteme auf der ganzen Welt.

Abgesehen davon: Wir sind keine kompromisslosen Verteidiger der sinkenden Goldpreise; darüber hinaus haben wir keinen Zweifel daran, dass der Goldpreis bis Ende des Jahrzehnts deutlich über 4.000 $ pro Unze stehen wird und dass informierte Investoren, die auf’s Langfristige setzen und keine Spritztouren machen, dafür kräftig belohnt werden.

Mehr dazu später.

Die drei Funktionen von Gold

Betrachten wir jetzt erst einmal die historischen Funktionen von Gold als Absicherung gegen: 1) Rezessionsrisiken, 2) Marktvolatilität und 3) Inflations-/Währungsrisiken.

- Rezessions-Absicherung

Im Kontext von Rezessionen ist Gold wie ein emotionales und mathematisches Barometer, das den Druck überhitzter monetärer Expansion prüft.

Als solches steigt es noch bevor politische Entscheidungsträger unvermeidlich weitere „Stimuli“ (d.h. Fiat-Währung auf Mausklick) ins System einspeisen.

Wenn die Politik die Rezession schließlich offiziell ausruft, ist es für die meisten Anleger schon zu spät, um darauf noch zu reagieren.

Glücklicherweise reagiert Gold schneller und antizipiert Geldmengenexpansion, sogar noch bevor die Geldpressen brummen.

Als Beispiel: Schon lange vor der „COVID-Rezession“ von 2020 waren die Zeichen der Zeit – d.h. wachsende Verzweiflung an den Märkten und unter den Zentralbankern – ersichtlich.

Schon Ende 2019 waren die Verschuldungsstände jenseits von Gut und Böse, Liquidität versiegte, der Repo-Markt sog Monat für Monat hunderte Milliarden Fed-Dollar auf und inoffizielle quantitative Lockerungen im Umfang von 60 Mrd. $ monatlich waren schon im vollen Gang.

Dann kam im März COVID. Märkte und BIP gingen in den Keller, und Gold war längst auf dem Weg zu einem 25 %igen Anstieg (in Dollar) für das Jahr 2020, nachdem es 2019 schon um 19 % gestiegen war.

Kurz: Als Rezessionsabsicherung war Gold beim Investorenschutz den Zentralbankern voraus.

Übrigens: Die Fed-Bilanz für Rezessionsvorhersagen und Anlegerwarnungen liegt bei 0 von 10…

- Absicherung gegen Marktvolatilität

Wir alle erinnern uns an den März 2020, als die Märkte einen „Brechanfall“ bekamen, und Gold mit ihnen fiel – in erster Linie ein Ausverkauf bedingt durch Liquiditätsnöte von Marktakteuren, die sich plötzlich mit Nachschussforderungen konfrontiert sahen und diese notgedrungen durch den Verkauf von Goldpositionen finanzierten.

Wie schon 2008 und 2009 folgte Gold anfangs dem Aktienmarkt auf seinem Weg unter die Wasserlinie – jedoch nicht mal ansatzweise so weit wie BTC es tat…

Aber wie oben schon erwähnt: Gold reagierte schnell und antizipierte kommende Geldschöpfung (und somit Dollar-Entwertung); und so vollzog es für den Rest des Fiskaljahres einen stetigen Anstieg.

Natürlich stieg auch der Aktienmarkt, dank der unglaublichen und historisch beispiellosen Geldschöpfung, die im Jahr 2020 zu beobachten war: Mehr QE in weniger als einem Jahr als zwischen 2009-2015 (QE1-QE4 plus „Operation Twist“) im der Summe zusammenkam.

Doch dankenswerterweise folgt Gold nicht bloß den Aktienmärkten, sondern sichert sie auch ab, wie die Vergangenheit zeigt und die Zukunft erneut bestätigen wird.

Derartige monetäre Stimuli lassen das entstehen, was Mises einen „Crack-Up-Boom“ nennen würde; kurzfristig ist solche Liquidität allerdings eine wunderbare Sache für Aktien und Anleihen.

Wie wir an anderer Stelle geschrieben hatten, war COVID – und die anschließenden Maßnahmen der Politik – buchstäblich die Rettung für die Wertpapierblasen; sie verschärften den „Boom“ sogar noch.

Doch das anstehende Aufeinanderfolgen vom erst “Boom“ und später Volatilität – eben weil Risikoanlagen Kursstände erreichen, die rein gar nichts mehr mit Bewertung zu tun haben – wird dafür sorgen, dass diese Risikoanlagen im weiteren Verlauf mit unendlich heftigeren („Crack-Up“) Folgen zu kämpfen haben werden als Gold – und zwar in dem Moment, wenn (und nicht ‘falls’) dieses erschreckende Finanzsystem unter seinem eigenen sowie historisch noch nie erreichtem Gewicht implodiert.

Kurz: Gold wird zick machen, wenn die Märkte zack machen.

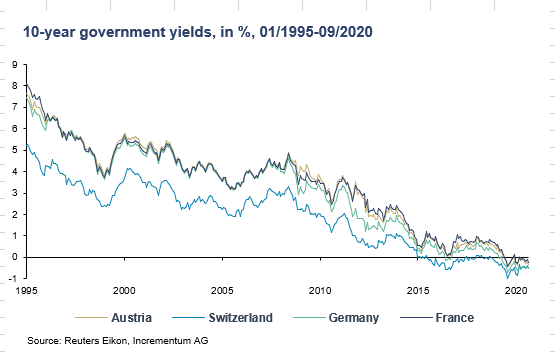

Das Anti-Gold-Lager wird natürlich süffisant grinsen und die eigenen Anleihen umarmen, und uns daran erinnern, dass Gold ein ertragsloses Relikt ist, aber gleichzeitig vergessen, zu gestehen, dass ironischerweise in diesem Fall „Renditelosigkeit“ zu bevorzugen ist, da aktuell Staatsanleihen im Gegenwert von mehr als 19 Billionen $ negativ verzinst sind…

- Absicherung von Inflations- & Währungsrisiken

Und das bringt uns zur großen Frage des Tages: Warum steigt Gold nicht, wo es doch – mit Blick auf einen sich ganz deutlich abzeichnenden neuen inflationären Normalzustand – als Inflationsabsicherung davonrasen müsste?

Berechtigte Frage.

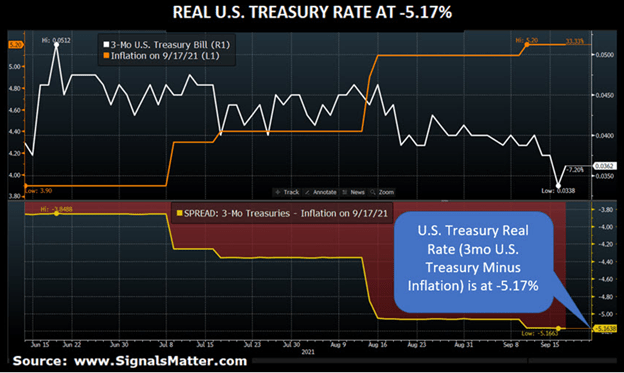

Wir stellen uns diese Frage auch, während die Realverzinsung mit jedem Tag tiefer in den negativen Bereich fällt (der ideale Kontext für Gold)…

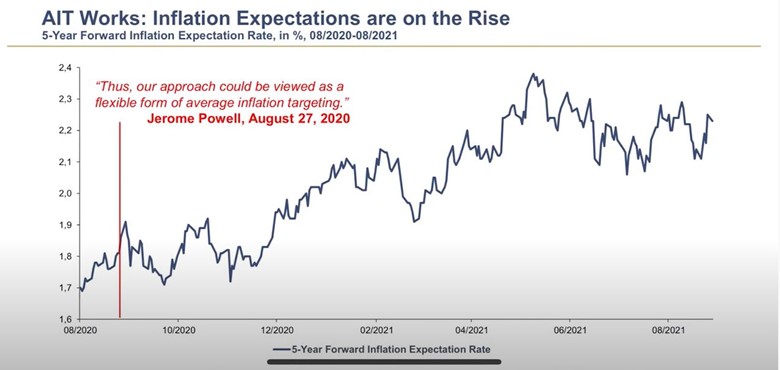

…während die Inflation als auch die Inflationserwartungen objektiv steigen:

Letztes Jahr sah Gold diese Inflation beispielsweise kommen, und seine steigenden zweistelligen Kursbewegungen spiegelten all das wieder.

Doch dieses Jahr, angesichts weiter sinkender Realzinsen und steigender Inflation, verzeichnet Gold einstellige Verluste aber keine Gewinne.

Wie kommt das?

Der Markt glaubt noch dem „Nur Vorübergehend“-Meme

Unsere abschließende Meinung dazu lässt sich auf Folgendes herunterbrechen: Wir denken, dass der Markt immer noch dem Zentralbankenmythos (d.h. Propaganda) glaubt, dass die derzeitige Inflation in der Tat nur „vorübergehend“ ist.

Wir haben bis zum Überdruss darüber geschrieben, warum die inflationären Entwicklungen alles andere sind als vorübergehend; wir können nichtsdestotrotz auch das Argument der „Deflationisten“ respektieren.

Die Deflationisten

Das Deflationslager argumentiert beispielsweise korrekt, dass rezessive Kräfte, falls sie sich selbst überlassen bleiben, inhärent deflationäre Wirkung haben; und die Anzeichen ökonomischer Zerrüttung (nicht aber auf Anlagemarktebene) sind überall zu finden.

Doch der entscheidende Fehler eines solchen deflationären (oder dis-inflationären) Narrativs liegt darin, dass diese natürlichen Kräfte nicht „sich selbst überlassen“ sind und auch nicht sein werden.

Anders formuliert: Die Deflationisten ignorieren gewissermaßen den Elefanten im Wohnzimmer – in Form von Geld- und Finanzpolitik.

Aktuell dringt mehr, und nicht weniger, unnatürliche monetäre wie fiskalische Liquidität in das System ein – in historisch beispiellosen Ausmaßen. Also in Mengen, die mehr als ausreichend sind, um solche ansonsten natürlichen deflationären Kräfte zu verdrängen.

Noch deutlicher gesagt: Zurückhaltung im finanzpolitischen wie monetären Bereich ist längst Geschichte!

Schlichter Realismus – Inflation ist unumgänglich, und kein strittiger Punkt

Zentralbanken arbeiten verzweifelt daran, höhere Inflation zu erzeugen, um Schulden wegzuinflationieren, ohne dies zugeben zu müssen.

Was doppelzüngige politische Entscheidungsträger da machen, ist grundsätzlich nichts Neues; einst wurden 2 % Inflation als Obergrenze anvisiert, neu ist heute, dass jene 2 % Inflation als neue Untergrenze „erlaubt“ sind.

So wie Nixons Aussage 1971 zur „vorübergehenden“ Schließung des Goldfensters oder Bernankes Versprechen von 2009 zum vorübergehenden Einsatz von QE, so ist auch die Lüge des Jahres 2021 von „vorübergehender Inflation“ nicht weniger eine Lüge als die Lügen von 1971 oder 2009.

Und? Kommt einem irgendwie bekannt vor, oder?

Darüber hinaus braucht man bloß Realist zu sein, und kein Träumer, um die heutige und vor uns liegende inflationäre Wirklichkeit zu erkennen.

Zentralbanker mögen beispielsweise unehrlich sein, aber sie sind nicht vollkommen blöd; nein, nur verzweifelt und realistisch.

In den USA zum Beispiel setzt eine niederschmetternde aber auch explizit beschämende öffentliche Verschuldung (d.h. Staatsschuld) von 28,5 Billionen $ dem Handlungsspielräumen im Weisen Haus oder im Eccles Building (dem Fed-Hauptsitz) sehr schnell Grenzen.

Kaum weitere Optionen als Inflation

Aus diesem realistischen Blickwinkel betrachten wir jetzt die Handlungsoptionen der politischen Entscheidungsträger. Sie haben vier Möglichkeiten, um mit solchen Schulden umzugehen: Steuererhöhungen, Ausgabeneinschnitte, Bankrotterklärung oder aber die Entwertung der eigenen Währungen durch Inflation.

Die ersten zwei werden in den USA schon angewendet – sprich politische Anstrengungen, um Steuererhöhungen zu erreichen und „Gerede“ um Ausgabeneinschnitte. Beides politisch schwierige Optionen.

Die Bankrotterklärung außen vor gelassen, bleibt als bevorzugte Option nur noch die Abwertung des US-Dollars, welche dadurch erreicht wird, dass man die Realzinsen vorsätzlich auf extrem negative Stände treibt.

Lässt man der Inflation ihren Lauf und hält die Zinsen gleichzeitig niedrig, so reduziert sich die Zahl der Dollars, die zur Schuldenrückzahlung benötigt wird.

Für normale Menschen ist das überhaupt nicht schön, allerdings ist die Fed, wie wir schon so häufig erklärt hatten, auch nicht an normalen Menschen interessiert.

Anders formuliert: Indem der Wert des US-Dollars verringert wird, können die USA nun ihre laufenden Schulden mit abgewertetem Geld begleichen. Dazu braucht es auch keine Erlaubniszettel vom US-Kongress, und auch nicht vom Steuerzahler.

Angesichts eines derartigen Realismus wollen wir nochmals klar und unumwunden festhalten: Im Gegensatz zu gerade „nicht-steigenden“ Goldpreisen ist diese Inflation definitiv nicht „vorübergehend“ und wird es auch nicht sein.

Viel mehr wird bewusst betriebene Inflation aktiv als Werkzeug des Sachzwangs eingesetzt – von eben jene Antihelden, die uns in dieses Schuldenloch gebracht haben.

Mehr Fed-Sprech, Weniger Redlichkeit

Das heißt: Die Fed wird wie auch immer geartete Ausreden, Wörter, Phrasen und Lügen auffahren, um ihr geldpolitisch moderates Vorgehen zu rechtfertigen, obgleich sie öffentlich mit strengem Gerede über geldpolitische Straffungen (Fed-Tapering) kokettiert.

Schon jetzt drängt Powell, wenn er sozialen und umweltpolitischen Aktivismus anspricht, die Federal Reserve weit über ihr Mandat hinaus, denn das sind die netten Phrasen, mit denen sich … ja sie raten richtig… mehr Geldschöpfung und mehr (aber nicht „vorübergehende“) Inflation rechtfertigen lässt.

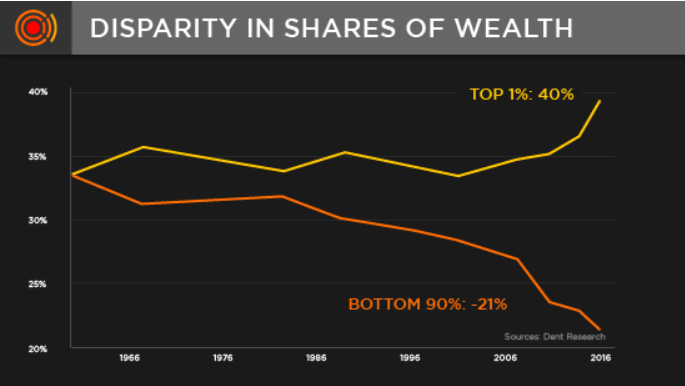

Wenn ich Powell über die „Ungleichheiten am Arbeitsmarkt“ reden höre, nachdem die Fed Jahre damit zugebracht hat, das oberste 1 % der Gesellschaft zu Lasten der zunehmend ärmer werden unteren 90 % reicher zu machen, dann höre ich hier derart triefende Scheinheiligkeit, dass mir die Augen tränen.

In diesem dunklen Licht betrachtet, ist die Idee der Unabhängigkeit der Fed komplett und restlos fiktiv.

Stattdessen überschreitet die Fed langsam die Linie, hinter der sie zum direkten Financier der gesamten Nation wird – und das geht allein mithilfe monetärer Expansion sowie vorsätzlicher (und damit deutlich steigender) Inflation. Und das ist die Besteuerung der Armen und eine Kugel ins Herz des US-Dollars. Satzende. Punkt.

Alles dreht sich um Schulden

An diesem Punkt sind wir realistischerweise wieder beim Thema Verschuldung angekommen.

Ist die Menge der unrückzahlbaren Schulden zu hoch (ob nun im zombiefizierten Unternehmenssektor oder beschämenderweise auf nationalen Niveau), entfalten steigende Zinsen tödliche Wirkung.

Wie die Fed seit 2018 erfahren musste, reichen schon ein kleine Zinsanstiege, um die schuldengesättigte Märkte zu vernichten. Und die Kapitalertragssteuern dieser Märkte sind im Grunde alles, was Uncle Sam auf der Einnahmeseite einer Nation verbuchen kann, deren BIP vor Jahren an China verkauft wurde.

Und dennoch…und dennoch… scheinen die Märkte vom Wunsch getrieben, dem Fantasiegebilde (und Fed-Sprech) von einer „vorübergehenden“ Inflation, Glauben zu schenken.

Was kommt jetzt?

Unsere Einschätzung ist eine deutlich andere.

Als schonungslose Realisten erwarten wir, dass die Fed die Zinsen vielleicht nominal anheben wird. Dennoch: Bereinigt um diese vorsätzliche! aber öffentlich abgestrittene Inflation werden die Realzinsen weiter in den Keller gehen, je stärker die Inflation anzieht.

Denn Nationen, die mit dem Rücken an der Schuldenwand stehen, folgen immer dem Weg der Inflationierung und nicht dem der Deflation – das ist deren nüchterne Wirklichkeit (und Wahl).

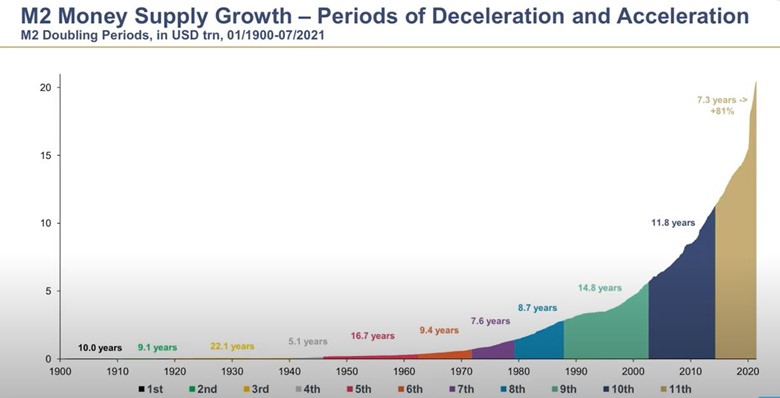

Wie ich jüngst geschrieben hatte, ist nichts mehr real, alle Tabus werden gebrochen. Die Fed wird mehr Geld drucken (über QE und/ oder Rückkaufprogramme), während gleichzeitig die Finanzpolitik nachlegt – ein veritabler Doppelschlag für mehr zukünftige „Liquidität“.

Das ist natürlich Wahnsinn, der schlimm enden wird.

Seit der Amtszeit Greenspans versucht die Federal Reserve gemeinsam mit dem Weißen Haus, natürliche Marktkräfte und notwendige Sparpolitik ungesetzlich zu machen – um Märkte aufzublähen, die eigenen Jobs zu erhalten oder um wiedergewählt zu werden.

Da wir dem größten Schuldenloch der Geschichte aber nicht durch Wachstum oder Zahlungsausfall (?) entkommen können, stehen im realistischen Manuskript für den weiteren Ablauf nun negative Realzinsen – d.h. Inflation, die steigt und zudem schneller steigt als die unterdrückten Staatsanleiherenditen.

Sobald das allen klar wird und kein „Diskussionspunkt“ mehr ist, wird Gold zusammen mit dem Geldangebot auf Stände steigen, die deutlich aber den aktuellen, aber freilich niedrigen Preisen liegen.

Langsam, aber sicher, wird es bei den negativ verzinsten Staatsanleihen im Umfang von 19 Billionen $ zu Abflüssen kommen (Mittel, die dieses diskreditierte Asset verlassen), und in der Folge wird es beim „barbarischen“ Asset Zuflüsse geben – also beim Gold.

Während der Markt allem Anschein nach Gold nur auf Grundlage einer „vorübergehenden“ Inflation bewertet, bleiben wir für’s Erste geduldige Realisten, aber keine Gold-Apologeten.

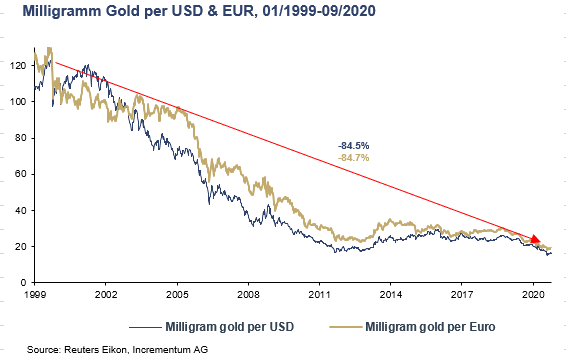

Doch sobald die inflationäre Wirklichkeit ausufert und das derzeitige Fantasieprodukt der „vorübergehenden“ Inflation an den Rand drängt, wird der Goldpreis nicht nur sprunghaft ansteigen, sondern auch seiner weitaus wichtigeren Funktion nachkommen – der Absicherung gegen unwiderlegbare Inflation aber auch gegen die ebenso unwiderlegbaren (d.h. zerstörerischen) Auswirkungen dieser Inflation auf die globalen Währungen im Allgemeinen und den US-Dollar im Besonderen.

Gold: Wartet ab

Obgleich Mathematik, Geschichte und RealPolitik Wegweiser für den weiteren Verlauf sind, ist Gold derzeit heftigen Angriffen ausgesetzt, weil es einfach nicht „genug mache“ – zwei Jahren mit zweistelligen prozentualen Zuwächsen zum Trotz.

Doch Goldinvestoren sind nicht gierig, sie sind geduldig, und sie halten diese physische Anlage (kein Papier) langfristig, wie zuvor beschrieben.

Langfristig heißt in diesem Kontext auch Folgendes: Angesichts der vor uns liegenden Inflation und der heutigen wie zukünftigen Zerstörung der Währung, die wir täglich nutzen, ist der heutige Goldkurs ein bei weitem nicht so relevantes Thema wie die Rolle des Gold beim Schutz weitsichtiger Anleger vor dem, was kommen wird.

Die Hauptfunktion von Gold ist letztlich seine Versicherungsfunktion im Kontext eines schon jetzt niederbrennenden globalen Finanz- und Währungssystems.

Wer jetzt logischerweise nach Kursen, Vorhersagen und Modellen fragt, dem sei das gesagt, was jeder, der bei einer Bank gearbeitet hat, weiß: Solche Modelle sind so komplex wie nutzlos.

Wir halten es einfacher und bescheidener.

Allein wenn man die Wachstumsraten der Geldmengen mittels bestimmter Regressionen nachverfolgt, gelangt man (auf Grundlage dieser monetären Expansion) zu einem realistischen Preisziel, das bis Ende des Jahrzehnts deutlich oberhalb von 4.000 $ liegen dürfte.

Für alle, die heute auf Renditejagd sind, mag das sexy klingen, oder auch nicht. Doch wenn sich die gejagten Renditen in Verluste umwandeln, die heute, wo die Märkte noch neue Höchststände markieren, unvorstellbar krass sind, dann müssen wir Sie ernsthaft daran erinnern, dass alle Blasen – selbst mit Fed-“Unterstützung“ – ein und dasselbe machen: „Krach.“.

Wir können Ihnen an dieser Stelle nicht sagen, wann…, niemand kann das.

Wir raten ganz einfach dazu, dass Sie vorbereitet sind, um nicht reagieren zu müssen.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.