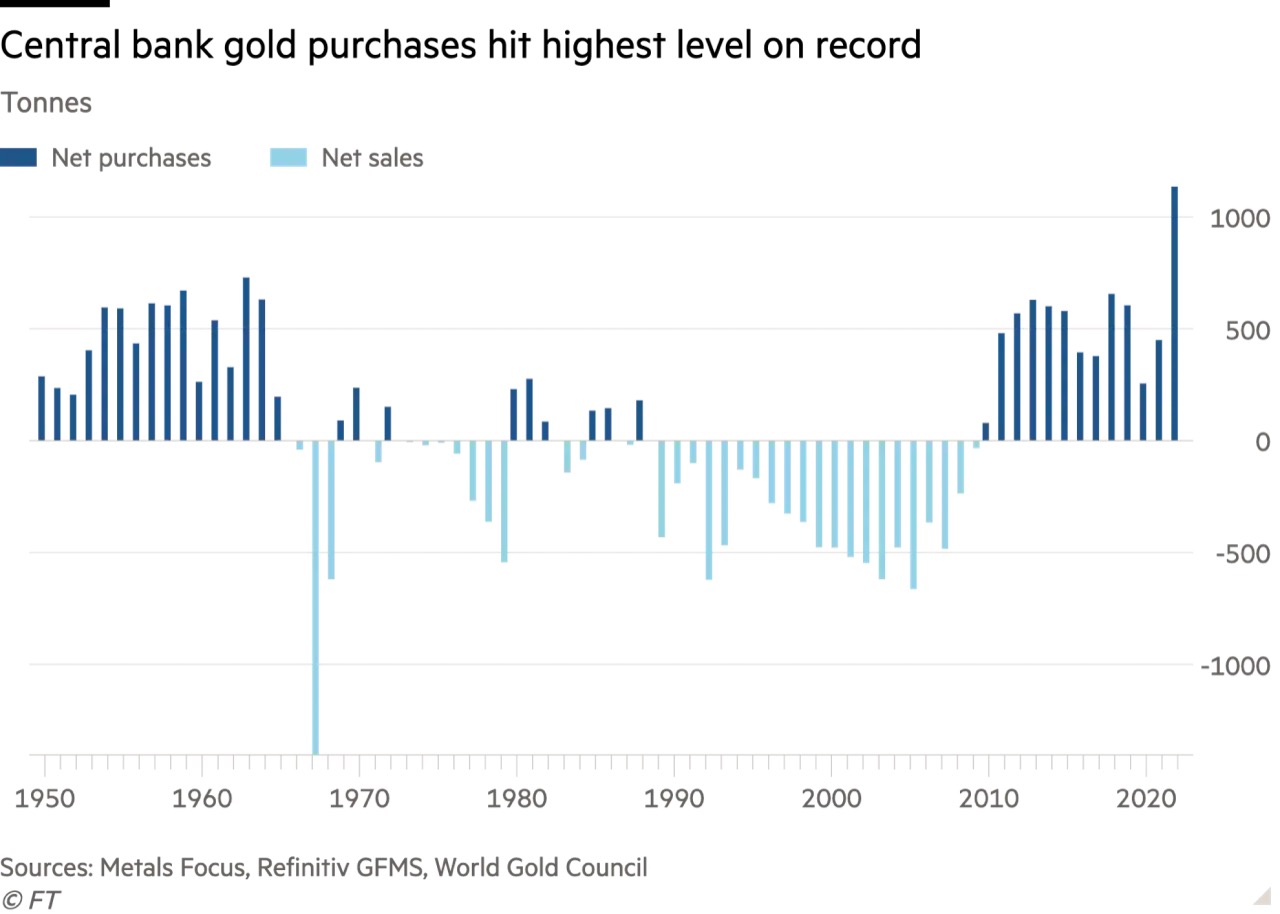

Seit mehr als einem Jahrzehnt gewinnt das gelbe Metall zunehmend an Anziehungskraft. Zeichen eines zukünftigen internationalen Finanzsystems basierend auf Gold? Noch ist es nicht soweit. Doch offenkundig hat sich die Nachfrage nach dem Edelmetall im vergangenen Jahr erhöht, und der Grund dafür sind die Zentralbanken. Mit Käufen im Umfang von 1.000 Tonnen haben sie 2022 so viel Gold erworben wie noch nie seit 1950 (dem Beginn der Datenreihe) und stehen damit für 33 % der monatlichen Nachfrage.

Angesichts jüngster und möglicher künftiger Ereignisse könnte dieser Trend durchaus Bestand haben.

Wenn der Dollar den Fahrstuhl nimmt, nimmt Gold die Treppe. Es braucht vielleicht länger, aber das gelbe Metall überdauert alle Epochen. Die Macht einer Währung bleibt dagegen von der – vergänglichen – Macht des jeweiligen Staates abhängig.

Vor dem Hintergrund der aktuellen Umformung der Weltwirtschaft scheint Gold als sicherer Hafen par excellence hervorzutreten, insbesondere für die Zentralbanken. Viele von ihnen wollen ihre Währungsreserven angesichts von Inflation und zunehmenden geopolitischen Spannungen diversifizieren, sowie insbesondere auch, um ihr mehr oder weniger realistisches Ziel der Entdollarisierung umzusetzen. Wie Ruchir Sharma, Investor und Kolumnist bei der FT, schreibt: „Der älteste und traditionellste aller Vermögenswerte, Gold, ist nun Vektor einer Revolte der Zentralbanken gegen den Dollar.“

Beschleunigte Entdollarisierung wird zu größerer Goldnachfrage führen (@julienchler)

— GoldBroker (Deutschland) (@Goldbroker_DE) June 1, 2022

➤ https://t.co/4boCFCB92o#Entdollarisierung #Dollar #Währung #Schulden #Fed #Gold pic.twitter.com/Ue2Z5AV7c9

Während der gesamten zweiten Hälfte des 20. Jahrhunderts und zu Beginn des 21. Jahrhunderts kam es immer wieder zu Versuchen der Entdollarisierung. Zuletzt zu Beginn des letzten Jahrzehnts im Iran, als der damalige Präsident in Reaktion auf die von den USA und der Europäischen Union verhängten Finanzsanktionen ankündigte, „jeglichen Handel in Dollar beenden zu wollen“. Auch Russland hatte ähnliche Bestrebungen, als die Regierung vor einigen Jahren dazu aufrief, „die Rolle des Dollars neu zu denken“. Doch nichts hatte in der Vergangenheit zur Entstehung einer so breiten Bewegung wie heute geführt.

Das Einfrieren der Dollarreserven Russlands durch die Vereinigten Staaten im März 2022 markierte einen nicht zu vernachlässigenden Wendepunkt bezüglich des Willens zahlreicher Länder zur „Entdollarisierung der Welt“. Einige Wochen nach Ausbruch des Konflikts erklärte die stellvertretende Leiterin des IWF Gita Gopinath, dass „die westlichen Sanktionen die Vorherrschaft des Dollars in Zukunft gefährden könnten.“ Ihre Aussage stellte sich schnell als wahr heraus, da die Staatsoberhäupter der BRICS-Staaten die Zahl ihrer Treffen und Bekanntgaben in dieser Hinsicht erhöhten, sodass auch die US-Finanzministerin Janet Yellen die Bewegung als Gefahr wahrnimmt und darauf hinweist, dass „die Finanzsanktionen in Verbindung mit dem Dollar dessen Hegemonie untergraben können.“

Reserven der Zentralbanken: Goldanteil nimmt zu

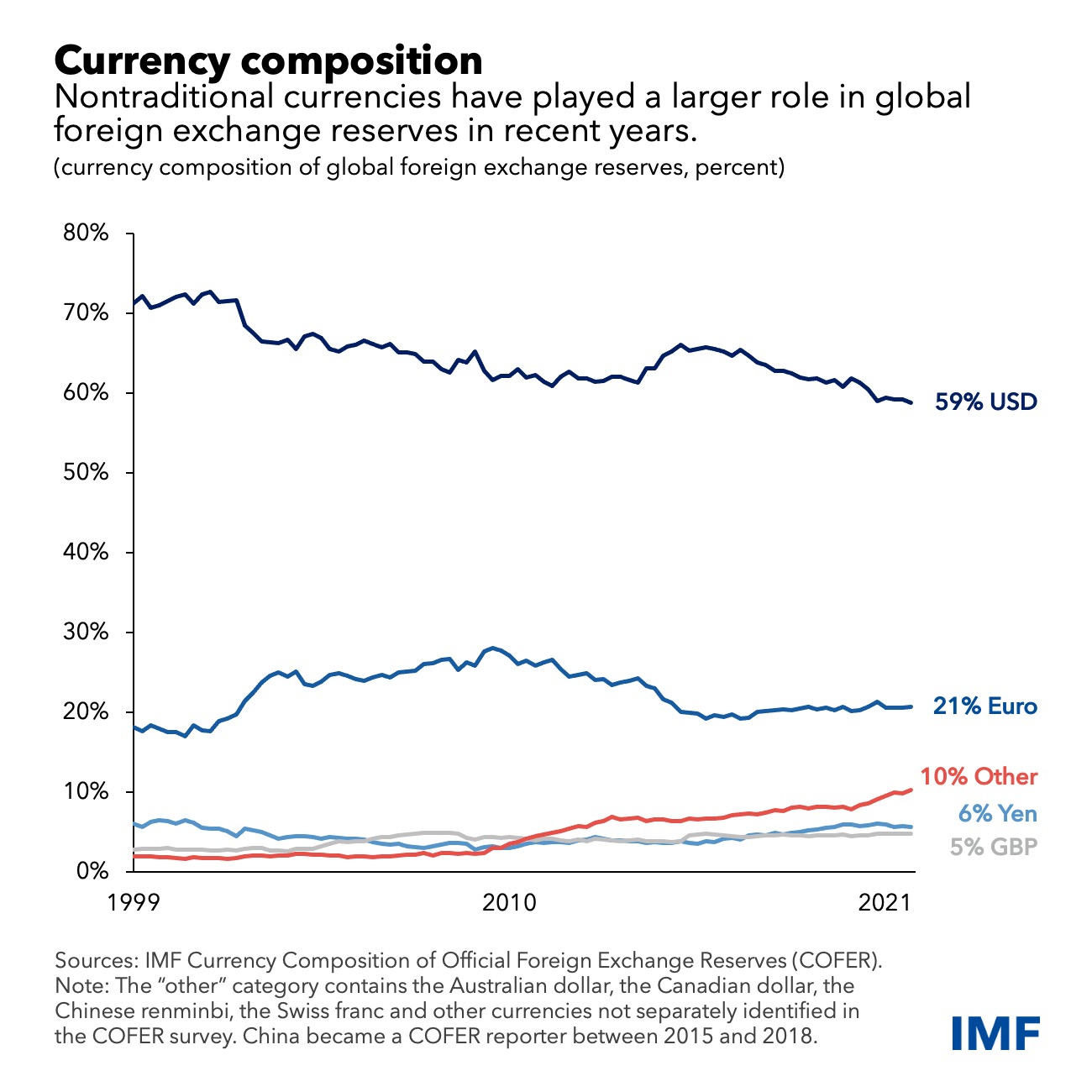

Heute beträgt der Anteil der US-Währung an den weltweiten Devisenreserven gemäß den aktuellen Daten des IWF 59 %, verglichen mit 71 % zu Beginn des Jahrhunderts.

Doch obwohl diese Entwicklung bedeutsam ist, ist keine Währung in der Lage, dem Dollar Konkurrenz zu machen, und bislang zeigt kein Land dahingehend auch nur die geringsten Ambitionen.

Auch wenn der Yuan eine wachsende Rolle spielt, sind jegliche Aussagen, die diesen zum nächsten hegemonialen Standard hochstilisieren, wenig realistische Zukunftsdeutereien. Die wirtschaftliche Anfälligkeit Chinas und seine permanenten Kapitalkontrollen zeigen uns, dass das Land eine solche Kursänderung im Moment nicht durchführen kann. Die Aussicht auf ein multipolares Währungssystem lässt sich erahnen.

Um sich vor eventuellen Sanktionen, wie sie Russland auferlegt wurden, zu schützen, beschließen zahlreiche Länder sich dem Gold zuzuwenden, da es sich naturgemäß jeder staatlichen Kontrolle entzieht. John Reade, Stratege des World Gold Council (WGC), erklärte, dass „die Länder erkannt haben, dass das Gold im russischen Staatsbesitz in Situationen nützlich ist, in denen ein Zugriff auf andere Reserven nicht möglich ist.“ Er fügte hinzu, dass „die Sanktionen des Westens gegenüber Russland dafür gesorgt haben, dass zahlreiche blockfreie Zentralbanken überdenken, wo sie ihre internationalen Währungsreserven halten sollten.“

Nach Angaben des IWF sind aktuell 30 % aller Länder weltweit seitens der USA, der Europäischen Union, Japans und Großbritanniens mit Sanktionen belegt, während es zu Beginn der 1990er Jahre nur 10 % waren. Und den Daten des WGC zufolge wurde der Großteil der Goldkäufe 2022 von den Zentralbanken von Ländern durchgeführt, die nicht der politischen Linie des Westens folgen. Abgesehen von der Türkei, die im letzten Jahr der größte Goldkäufer war (und die ein doppeltes Spiel zwischen westlichen und nicht-westlichen Staaten spielt), findet man namentlich China, Indien, Russland, Katar und Ägypten unter den Ländern, die ihre Goldbestände 2022 am stärksten aufstockten.

Die Käufe haben im letzten Jahr um insgesamt 152 % zugenommen und dem gelben Metall eine konstante Hausse ermöglicht, die bis zum heutigen Tag anhält.

Womit ist in Zukunft zu rechnen?

Gemäß einer unter 83 Zentralbanken durchgeführten Umfrage „glauben mehr als zwei Drittel der befragten Notenbanker, dass die Währungsinstitutionen ihre Goldbestände 2023 erhöhen werden.“ Bislang behalten sie recht, denn in den ersten beiden Monaten dieses Jahres haben die Zentralbanken mehr Gold gekauft als je zuvor, wie ein Bericht des WGC zeigt.

Vor dem Hintergrund der Bankenkrise im März hat sich dieser Trend fortgesetzt.

Während die Pleite der SVB noch nachhallte und die systemtragende Crédit Suisse hastig von der Schweizer Konkurrenzbank UBS aufgekauft wurde, stieg der Goldkurs immer weiter, während der Dollar fiel. Die inverse Beziehung zwischen dem gelben Metall und der US-Währung wurde wieder einmal bestätigt. Dieser Trend dürfte Bestand haben, wenn man sich an den künftigen Entwicklungen orientiert:

- Die Bankenpanik wird sich in den USA in den kommenden Monaten fortsetzen. Die monetären Straffungen der Fed führen dazu, dass zu viele Einlagen abgezogen werden und zahlreiche Banken Gefahr laufen, pleitezugehen.

- Wie in früheren Artikeln erklärt, wird die US-Notenbank anschließend neue Maßnahmen ergreifen müssen und ihren Leitzins wieder senken. Dies wird sich negativ auf den Kurs des US-Dollars und damit positiv auf den Goldpreis auswirken.

- Die Fed wird sich zwischen dem Kampf gegen die Inflation und der finanziellen Stabilität entscheiden müssen. Da die Gewährleistung der Preisstabilität zu ihren Hauptaufgaben zählt, wird sie sich wahrscheinlich für die Bekämpfung der Inflation entscheiden.

Ein Trend, der sich langfristig fortsetzen sollte

Mit Hinblick auf die Länder, die in den letzten Jahren die größten Goldkäufe tätigten und unter denen insbesondere die BRICS-Staaten hervorstechen, lässt sich auch eine langfristige Tendenz ableiten.

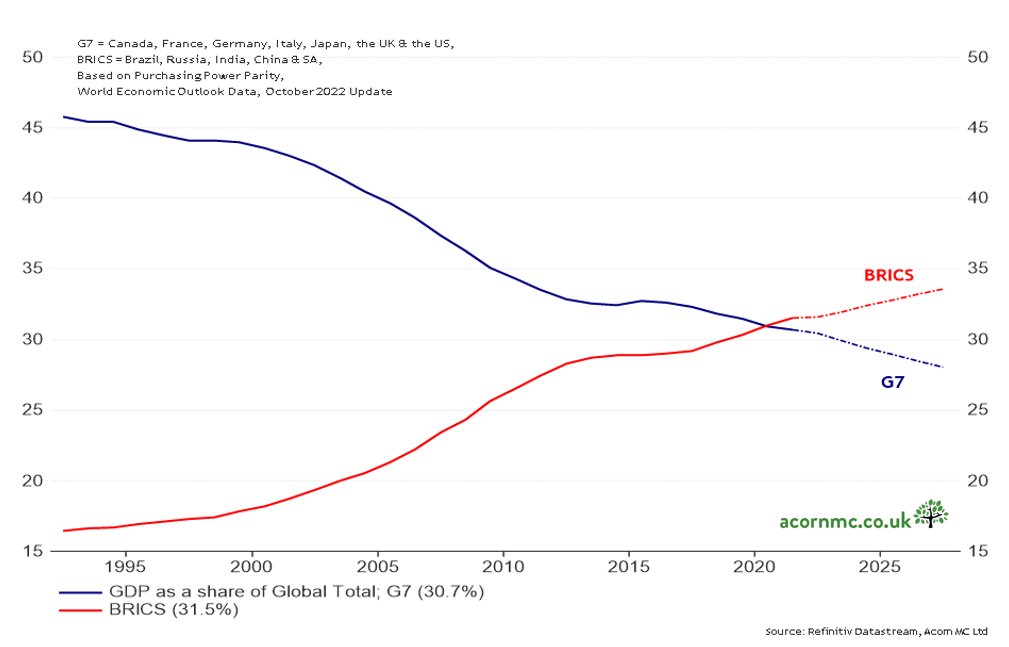

Diese aus fünf Ländern bestehende Gruppe repräsentierte im vergangenen Jahrzehnt 50 % des weltweiten Wachstums und ihr Anteil am globalen BIP steigt stetig. Manche Analysten schätzen sogar, dass sie erstmals die G7-Staaten überholt hat und nun mehr als 30 % des globalen BIP beiträgt.

In demografischer Hinsicht repräsentieren diese Staaten heute 40 % der Weltbevölkerung und daran wird sich wohl auch künftig nichts ändern, da das Bevölkerungswachstum Indiens diesen Anteil stabilisieren sollte. Das schon heute bevölkerungsreichste Land der Erde wird 2050 rund 1,7 Billionen Einwohner haben, d. h. fast 18% der Weltbevölkerung.

Das kumulierte Wachstum dieser Staaten wird unweigerlich zu einer Umkehr der Machtverhältnisse führen.

Angesichts dieser Entwicklungen ist die Sorge um eine zunehmend fragmentierte Welt berechtigt, wo doch angesichts der heutigen Herausforderungen Einheit wichtiger wäre denn je. Die Demokratie kann diese Herausforderungen als einziges politisches System meistern. Doch nur, wenn sie es auch will. Zuerst muss das internationale Wirtschaftssystem neu gedacht werden.

Doch bis dahin werden mehr und mehr Staaten physisches Gold erwerben, um sich vor den Unwägbarkeiten der Zukunft zu schützen.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.