Eine kürzlich vom National Bureau of Economic Research (NBER) durchgeführte Studie zeigt einen engen Zusammenhang zwischen dem Goldpreis und der Höhe der Realzinsen. Diese Studie hat einige Kritik an Gold nach sich gezogen, sowie einen Artikel von Bloomberg mit dem Titel „Gold ist kein sicherer Hafen mehr“, über den schon viel Tinte geflossen ist. In diesem Beitrag werden wir zeigen, dass die dort angeführten Argumente weder vollständig noch ausreichend sind. Zudem ist das Modell der Realzinsen in Situationen mit erhöhter Inflation und über lange Zeithorizonte untauglich. Die hier dargelegten Fakten bestätigen folglich, dass Gold sehr wohl ein sicherer Hafen bleibt.

Gold und die Realzinsen

Der Realzins ist der inflationsbereinigte Zinssatz. Er entspricht somit der tatsächlichen Vergütung des Kapitals. Bei einer Inflationsrate von 4 % impliziert ein Zinssatz von 5 % einen „realen“ Kapitalzuwachs von 1 %. Eine kürzlich vom NBER durchgeführte Studie behauptet, dass „Gold für Investoren in Zeiten niedriger und negativer Realzinsen ein Vermögenswert ohne attraktive Rendite darstellt.“

Zweifellos steigert ein Rückgang des realen Kapitalertrags das Interesse der Investoren für Vermögenswerte ohne Rendite, wie beispielsweise Gold. Doch diese Aussage muss relativiert werden. Einerseits setzt sie voraus, dass die Goldnachfrage der einzige Faktor ist, der den Preis bewegen kann. Das ist jedoch grundlegend falsch und langfristig ist der Einfluss der Nachfrage im Vergleich zur Rolle des Angebots stärker zu vernachlässigen. Andererseits lässt sich diese Behauptung nur über eher kurzfristige Zeithorizonte und in einem Umfeld schwacher Zinsen bestätigen.

Der wahre Zusammenhang zwischen den Realzinsen und dem Goldpreis

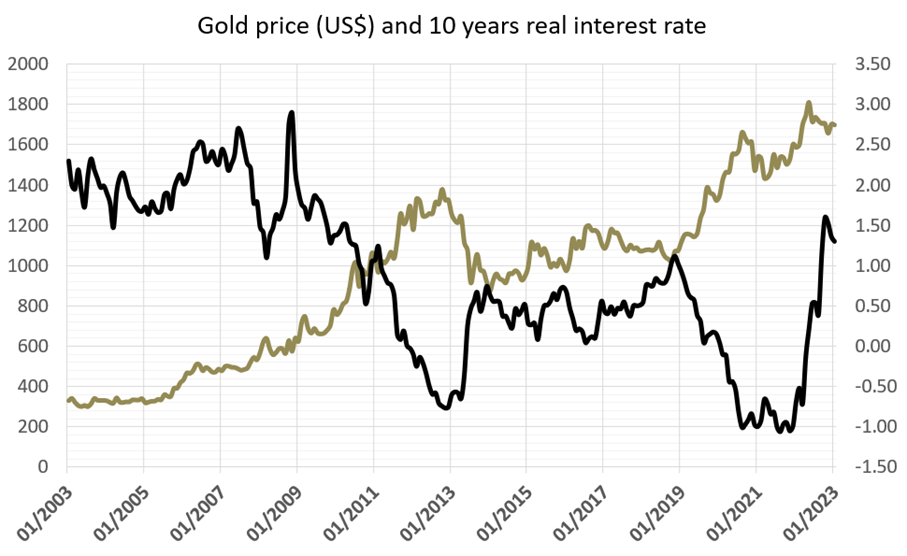

Die nachfolgende Grafik zeigt den Goldkurs und den 10-Jahres-Realzins in den USA. Die absolute Korrelation zwischen den beiden Variablen ist mit -85 % im Zeitraum zwischen 2003 und 2023 sehr stark. Eine Hausse des Goldpreises wird also typischerweise von einem Rückgang der Realzinsen begleitet, und umgekehrt. Die Korrelation der beiden Variablen in den letzten zwei Jahren zeigt jedoch ein ganz anderes Verhalten. Anfang 2023 beträgt die Korrelation zwischen dem Goldpreis und den Realzinsen für die letzten zwei Jahre +70 %! Das ist nicht nur ein positiver Wert (der Goldpreis steigt gleichzeitig mit dem Realzins), sondern auch ein sehr hoher.

Der Bericht des NBER legt dar, dass „so hohe Werte eindeutig zeigen, dass die langfristigen Realzinsen in Zeiten niedriger Zinsen als hauptsächliche Antriebskraft des Goldpreises betrachtet werden können. In Zeiten hoher Zinsen ist die Korrelation zwischen den Schwankungen des Goldpreises und den Kapitalerträgen im Allgemeinen schwächer. Auf Monatsebene verschwindet die Korrelation.“ Tatsächlich ist die Korrelation zwischen den Schwankungen der Realzinsen und den Schwankungen des Goldpreises für den Zeitraum von 2003 – 2023 fast inexistent (-10 %).

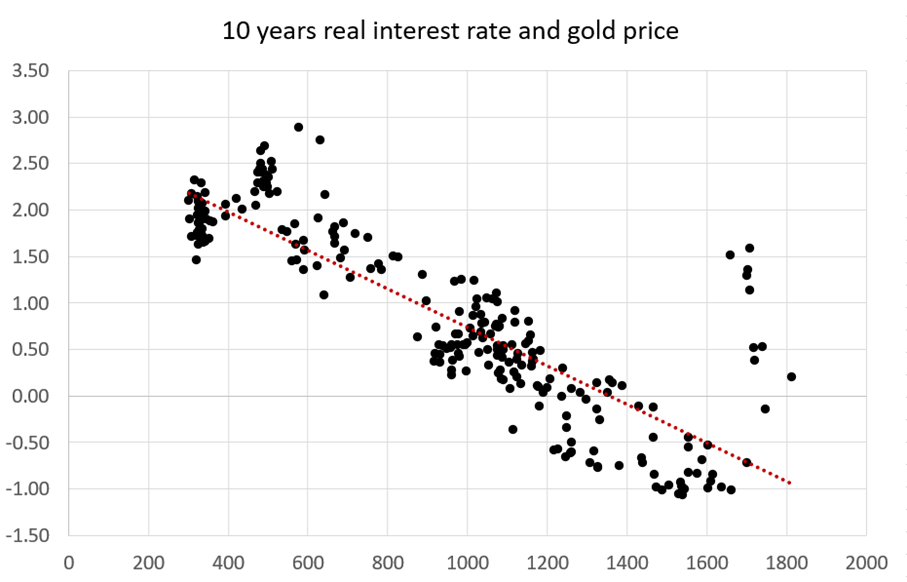

Vor diesem Hintergrund wird klar, dass die Realzinsen zwar ein entscheidender Faktor für die Entwicklung des Goldpreises sein können, dies aber nur unter bestimmten Bedingungen zutrifft. Höhere Zinsen und oft auch eine erhöhte Inflationsrate tragen dazu bei, dass keine Beziehung zwischen den beiden Variablen besteht. Die folgende Grafik illustriert die fehlende Verbindung zwischen den Realzinsen und dem Goldpreis in der jüngsten Vergangenheit. Die untere Achse repräsentiert den Goldpreis seit 2003, die linke Achse das Niveau der 10-Jahres-Realzinsen.

Wenngleich deutlich wird, dass ein Rückgang der Realzinsen oft von einer Hausse des Goldkurses begleitet wurde, ist diese Verbindung seit 2022 gekappt. Die sehr niedrigen Realzinsen 2013 und 2022 bedeuteten, dass ein weiterer Rückgang nicht möglich gewesen wäre, ohne schwerwiegende systemische Risiken heraufzubeschwören. Der exzessive Abwärtsdruck auf die Zinsen kann nicht mit einer Baisse des Goldkurses beglichen werden, der nicht das Geringste mit der fundamentalen Situation zu tun hatte (Anstieg der Produktionskosten). Die aktuelle Umgebung entbehrt daher jeglicher Verbindung zwischen den Realzinsen und dem Goldpreis. Wenn der Goldkurs also von sinkenden Realzinsen nach oben getrieben wird, ohne dass er wieder fällt, wenn die Zinsen erneut steigen, ist es nur logisch, dass sich dieses Verhältnis zugunsten des Goldpreises auswirkt, und nicht zu seinem Nachteil.

Ist Gold ein systemisches Asset?

Wir haben gezeigt, dass Gold an die Realzinsen geknüpft war. Doch diese Verbindung hat auf lange Sicht keine Gültigkeit und es kann zu bedeutenden Unterbrechungen dieses Verhältnisses kommen. Ein am 28. Juni auf Bloomberg veröffentlichter Artikel von Professor Tyler Cower kommt zu dem Schluss, dass das „Edelmetall ganz einfach ein weiteres zyklisches Asset geworden ist, es ist nicht länger ein nützlicher Vorbote für soziale und wirtschaftliche Umbrüche.“ Der Autor meint, Gold sei „ein bisschen langweilig“ und kritisiert zudem die Instabilität seines Kurses 1980, die den spekulativen Charakter des Vermögenswertes belegen soll. Er schreibt: „Obwohl Gold in diesen Tagen zu Rekordpreisen von um die 2000 Dollar gehandelt wird, ist es ein bisschen langweilig und wird das wahrscheinlich auch in absehbarer Zukunft bleiben.“

Den Goldkurs als langweilig zu bezeichnen, bedeutet allerdings, ihn für seine wichtigste Eigenschaft zu loben. Die Instabilität des Kurses zum Ende der 1970-er Jahre ist in erster Linie durch das Ende des Goldstandards und die Rückkehr zur Preisbildung am freien Markt zu erklären. Er schreibt zudem, dass es „völlig akzeptabel ist, wenn der Goldkurs hoch ist oder steigt“, statt den Goldkurs als einen sicheren Hafen zu haben. „Die großen relativen Wertänderungen von Gold wären im Rahmen eines Goldstandards katastrophal, aber im Rahmen des Status Quo sind sie nicht allzu bedeutend. Wie bei vielen anderen Rohstoffen ist auch bei Gold das Angebot kurzfristig recht unelastisch.“ Damit verkennt er jedoch die wahre Natur des Goldkurses.

Es ist unleugbar, dass die massive Geldschöpfung, die Hausse der Finanzmärkte und der Rückgang der Realzinsen zum Anstieg des Goldpreises beigetragen haben. Das ist jedoch keineswegs ein Beleg dafür, dass Gold in Krisenzeiten keinen Schutz bietet. Im Gegenteil: In zahlreichen Ländern mit Hyperinflation ist der Wert von Gold beträchtlich gestiegen. Zudem kaufen die Zentralbanken selbst Rekordmengen an Gold und die Inflation zwingt die Institutionen dazu, sich mit Hilfe des gelben Metalls abzusichern. Das ist ein unerschütterlicher Beleg dafür, dass Gold nach wie vor ein sicherer Hafen ist.

2022 haben die Zentralbanken mehr als 1000 Tonnen Gold gekauft – eine Rekordmenge, die fast 23 % der Gesamtnachfrage nach Gold entspricht! In einem Artikel des WEF vom 10. November 2022 heißt es: „Gold wird als effizienter Inflationsschutz betrachtet, auch wenn manche Analysten glauben, dass dies nur über extrem lange Zeiträume von einem Jahrhundert oder mehr zutrifft.“

Eine Korrelation mit den Aktienindices

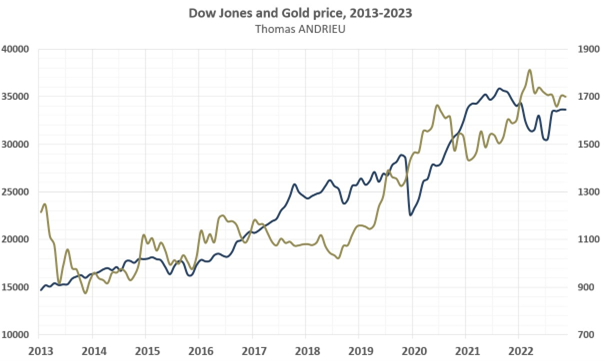

Weiterhin ist es beachtenswert, dass die monatliche Korrelation zwischen Gold und dem S&P 500 zwischen 2003 und 2023 bei +71 % liegt. Doch auch hier besteht fast keine Korrelation zwischen den Kursschwankungen der beiden Assets. Die folgende Grafik zeigt beispielsweise den Goldpreis und den Kurs des Dow Jones im Vergleich. Folglich könnte man ebenso gut die Existenz einer Korrelation zwischen Gold und der Börse behaupten, wie die einer Korrelation zwischen Gold und den Realzinsen.

Die Korrelation zwischen Gold und dem allgemeinen Aktienmarkt bedeutet für manche, dass Gold ein systemisches Asset ist, d. h., dass sein Kurs bei einer schwerwiegenden Krise fallen würde. Doch das ist kaum gerechtfertigt, da die Korrelation in erster Linie bei steigenden Märkten besteht. Ganz im Gegenteil steigt Gold tendenziell, wenn die Börsenindices heftig einbrechen.

Die zentrale Bedeutung des Angebots

Wir haben gesehen, dass die Argumente, denen zufolge Gold kein sicherer Hafen mehr sei, nicht allzu fundiert sind. Sie scheinen ganz im Gegenteil die Doppelfunktion von Gold und damit seine Stabilität zu bestätigen. Abgesehen von der fehlenden Strenge bei der Auswahl der Argumente, werden die anderen Faktoren, die die Schwankungen des Goldpreises erklären, nicht ausreichend gewürdigt. In einem speziellen Artikel haben wir gezeigt, dass die Nachfrage die Schwankungen des Goldpreises kurz- und mittelfristig erklärt. Wir schrieben, dass „eine steigende (oder sinkende) Goldnachfrage im Allgemeinen mit einem noch stärker steigenden (oder sinkenden) Goldkurs einhergeht.“ Außerdem: „Eine geringe Erhöhung des Goldpreises geht mit einer starken Ausweitung des Goldangebots aus der Minenförderung einher.“

Die Sensibilität der Investitionsnachfrage gegenüber dem Goldkurs ist also sehr hoch. Doch gleichzeitig kann der Großteil dieser Nachfrage nur mittels eines höheren Minenangebots befriedigt werden. Wir erinnern an dieser Stelle daher an die simple Tatsache, dass der Goldmarkt auf lange Sicht zum großen Teil vom physischen Goldangebot bestimmt wird. Zeiten sozialer, monetärer, finanzieller oder politischer Instabilität stören oft die Produktionsbedingungen, so wie das auch aktuell infolge der Inflation der Fall ist. Daraus folgt, dass die Korrelation zwischen den Realzinsen und dem Goldkurs unter Rahmenbedingungen, in denen das Angebot den Ausschlag gibt, keine Wirkung mehr hat.

Die Nichtbeachtung des Angebots bei der Betrachtung des Goldmarktes ist ein schwerwiegender Fehler. Gold ist nach wie vor ein sicherer Hafen, solange materielle Einschränkungen fortbestehen und zunehmen und es nicht zu Innovationen oder Entdeckungen kommt, die die Produktionskosten erheblich senken. Auch monetäre, soziale oder politische Einwirkungen können die Produktionsbedingungen verschlechtern (Anstieg der Kosten, Produktionsstopp etc.), wovon der Goldkurs letztlich stark profitiert. Angesichts der Inflation reagiert Gold ausreichend und seine Stabilität zeigt ein weiteres Mal, dass das gelbe Metall aktuell nicht auf die Realzinsen oder die Lage an den Börsen reagiert.

Schlussfolgerung

Der Legende zufolge zeigt Kritik an Gold oft ein bevorstehendes Tief des Goldkurses an. Der kritische Artikel von Bloomberg, der am 28. Juni 2023 veröffentlicht wurde, signalisierte das Tief bei 1893 $ je Unze am 29. Juni 2023. Trotz allem basiert dieser Artikel auf einer Studie des NBER. Diese zeigt eine starke Korrelation zwischen den Realzinsen und dem Goldpreis, ohne dabei zu leugnen, dass es sich bei Gold um einen Zufluchtshafen handelt. Diese Korrelation ist umso stärker, wenn die Zinsen niedrig oder negativ sind und die Inflation schwach ist. Auf lange Sicht lassen sich die Schwankungen des Goldpreises jedoch nicht mit den Zinsschwankungen erklären.

Heute ist die fehlende Korrelation zwischen den Realzinsen und dem Goldpreis unmissverständlich. Die Realzinsen sind auf ein Niveau gestiegen, das schon seit vielen Jahren nicht mehr erreicht wurde, doch der Goldkurs hat ebenfalls zugelegt! Angesichts dessen wird klar, dass das Modell der Realzinsen nur unter bestimmten Bedingungen Gültigkeit hat. Zudem wird Gold manchmal für seine Korrelation mit den allgemeinen Finanzmärkten kritisiert. Diese Beobachtung, die sich bei steigenden Märkten bestätigen lässt, kehrt sich typischerweise ins Gegenteil um, wenn es an den Börsen zu einer heftigen Korrektur kommt. Schließlich zeigt auch die hohe Inflation in zahlreichen Ländern, dass Gold in diesen Staaten seine Kaufkraft erhält. Auch die Zentralbanken haben Gold in Rekordmengen erworben. All das widerspricht ganz klar der Behauptung, dass Gold kein sicherer Hafen mehr sei.

Gold ist gerade deshalb ein sicherer Hafen, weil es langweilig ist. Wenngleich Gold mittelfristig zweifellos auch von den Realzinsen und den Finanzmärkten abhängt, besteht seine Macht gerade darin, dass es in Krisenzeiten im Allgemeinen unabhängig vom System ist. Es ist also durchaus gerechtfertigt zu sagen, dass Gold mit dem System korreliert. Doch alles deutet darauf hin, dass diese Korrelation verschwindet oder sich ins Gegenteil umkehrt, wenn das Wirtschafts- oder Finanzsystem schwächelt. In Anbetracht der hier dargelegten Fakten bleibt Gold also sehr wohl ein sicherer Hafen.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.